Diz-se que o mercado de ações é arriscado e que o investimento deve ser cauteloso. Mas o que vemos é que, independentemente de o mercado de ações estar numa grande ascensão ou numa grande recessão, há multidões de pessoas, e simplesmente não há menos. Muitos estão muito confusos; o mercado de ações está em alta e em baixa; como é que ninguém vai? Para quem não entende é muito difícil entender, mas quem realmente entende do investimento das pessoas entende muito bem. Na verdade, isso envolve o conceito de short.

O que significa baixa?

O que significa baixa?

Seu nome em inglês, Bearish, que significa baixista, refere-se àqueles investidores que esperam que o mercado ou o preço de um determinado ativo caia. É quando uma pessoa ou organização de investimento espera uma queda iminente no preço de um ativo e, portanto, assume uma posição curta, ou seja, vendendo ativos que ainda não possui na expectativa de comprá-los de volta no futuro por um preço mais baixo. preço. É um sentimento de mercado que indica um mercado geral de baixa.

Em finanças, refere-se normalmente a uma estratégia de investimento em que um investidor antecipa que o preço de um activo (por exemplo, uma acção, mercadoria ou moeda) irá cair e, portanto, assume uma posição para vender contratos de venda a descoberto. Especificamente, assumir uma posição de venda a descoberto significa que o investidor compra um ativo (geralmente uma ação), tomando-o emprestado e vendendo-o imediatamente, e depois recompra o ativo em algum momento no futuro para devolvê-lo ao credor. Se o preço do ativo cair no momento da recompra futura, o investidor poderá recomprar o ativo por um preço mais baixo e obter lucro.

A venda a descoberto é uma estratégia de investimento em oposição a uma posição tradicional de compra longa. O investidor espera que o mercado caia e, portanto, lucra com a queda vendendo a descoberto. Isto é o oposto de uma posição de compra longa, onde um investidor compra um ativo com a expectativa de que o preço suba.

Quando um grande número de investidores assume posições de baixa, o mercado pode ficar sob pressão para vender a descoberto. Isto pode levar a que mais investidores assumam posições pessimistas, criando um efeito cíclico que, em última análise, faz descer os preços dos activos. Tal como acontece com a compra de posições longas, os investidores que vendem a descoberto também enfrentam o risco de perdas. Se o mercado se mover contra as suas expectativas e os preços dos activos subirem, os investidores que compram a descoberto recomprarão activos a preços mais elevados quando os recomprarem, resultando em perdas.

Pode-se dizer que um mercado está em um mercado de vendas a descoberto quando o mercado geral está geralmente em queda e os investidores geralmente adotam uma estratégia de vendas a descoberto. Isso costuma ser chamado de mercado em baixa porque os ursos estão caindo, como se o mercado de ações estivesse sendo empurrado para baixo. Por outro lado, quando o preço das ações sobe, é chamado de mercado em alta porque os chifres do touro estão em alta.

Baixa e alta

| Distinções

|

Grosseiro

|

Otimista

|

| Definição

|

Investidor vendendo em antecipação à queda de preço.

|

Investidores antecipando o aumento dos preços.

|

| Características

|

Investidor baixista usando estratégia de venda a descoberto.

|

Otimismo, mercado altista

|

| Medidas

|

Peça emprestado, venda, espere uma recompra mais baixa nas vendas a descoberto.

|

Compre ativos esperando um preço de venda futuro mais alto.

|

| Impacto

|

Vendas a descoberto fortes podem desencadear uma tendência de baixa.

|

Posições longas fortes podem levar a uma tendência de alta.

|

| Lucratividade

|

Lucra com a queda dos preços, com risco ilimitado.

|

Lucros com o aumento dos preços, mas perdas potenciais limitadas.

|

O que significa uma ação vendida?

É quando um investidor vende uma ação a descoberto, pegando-a emprestada e vendendo-a no mercado. Isto é o oposto da estratégia tradicional de compra de ações. O investidor acredita que o preço das ações cairá e, assim, poderá recomprar as ações vendidas a descoberto por um preço mais baixo e lucrar com a diferença.

Para vender uma ação a descoberto, o investidor precisa pedir emprestado o número apropriado de ações de um corretor ou outro credor e depois vender essas ações. Em algum momento no futuro, o investidor que vende a descoberto precisará recomprar o mesmo número de ações e devolvê-las ao credor para que a transação seja completamente fechada. Se o preço das ações for mais baixo no momento da recompra do que era no momento da venda a descoberto, o investidor que vende a descoberto obtém lucro.

As estratégias de baixa são frequentemente utilizadas quando o mercado está a cair ou a mover-se lateralmente porque, nestas condições de mercado, espera-se que o investidor que vende a descoberto lucre com o declínio no preço das ações. Vender ações a descoberto é uma estratégia de investimento de alto risco porque os preços das ações poderiam, teoricamente, subir sem limites, resultando em perdas potenciais para investidores pessimistas que também poderiam ser ilimitadas.

No caso da GameStation GME, por exemplo, Zhang San empresta 100 ações do fundo a para vender a descoberto, e as 100 ações vendidas por Zhang San são compradas pelo fundo b. Neste ponto, Li Si quer vender o GME, então ele pega emprestado 100 ações do Fundo B. As 100 ações vendidas por Li Si foram, por sua vez, compradas pelo Fundo C. Então Wang Wu pega emprestado o GME do Fundo C e o vende novamente, e assim sobre. Teoricamente seu número é de até n vezes o número de ações em circulação, ou seja, não há limite máximo.

E porque o sistema regulatório dos EUA permite que os corretores de bolsa realizem hedge interno, ou seja, protejam internamente entre os mandatos de seus diferentes clientes para a mesma ação em direções opostas e em quantidades iguais, sem ter que entrar na bolsa, então em um determinado momento , é quase impossível determinar o valor exato.

Posição curta

| Características

|

Descrição

|

| Definição

|

vender um ativo para lucrar com uma queda futura de preço.

|

| Risco

|

Os investidores poderão enfrentar perdas se os preços subirem em vez de caírem.

|

| Aproveitar

|

A alavancagem amplifica ganhos e perdas com alterações nos preços dos ativos.

|

| Ambiente de Mercado

|

Usado em antecipação ao declínio do mercado ou de ativos, ideal para tendências de baixa ou mercados em baixa.

|

| Estratégias de cobertura

|

Usado para proteção contra o declínio geral do mercado, reduzindo o risco do portfólio.

|

| Instrumentos de negociação

|

Os investidores protegem-se contra as quedas do mercado através de vendas a descoberto e derivados.

|

Alinhamento curto

Geralmente refere-se a uma força de baixa relativamente forte no mercado, conforme evidenciado por vários ativos, títulos ou índices de mercado mostrando uma tendência descendente. Este tipo de alinhamento pode sugerir pessimismo no mercado, onde os investidores geralmente esperam que os preços continuem a cair.

Os preços da maioria das ações apresentam uma tendência descendente e podem ser relativos a todo o mercado ou a um setor específico. Alguns dos principais índices de mercado, como os índices de ações e os índices de futuros, mostram uma tendência geral descendente. Alguns indicadores técnicos, como o Índice de Força Relativa (RSI), o Índice Estocástico (KDJ), etc., mostram que o mercado ou ativo está sobrevendido.

As médias de curto prazo estão cruzando as médias de longo prazo para baixo, formando uma “cruz da morte”, o que pode implicar o fortalecimento das forças de baixa. Alguns padrões de reversão, como cabeça e ombros, podem ser formados neste momento. Junto com uma tendência de baixa, o volume de negócios pode aumentar, indicando pessimismo entre os participantes do mercado.

Pode ser um fator de referência para os investidores na realização de análises de mercado, especialmente na formulação de estratégias de venda a descoberto. No entanto, os investidores devem estar cientes de que o sentimento e as tendências do mercado são dinâmicos e podem ser afetados por vários fatores.

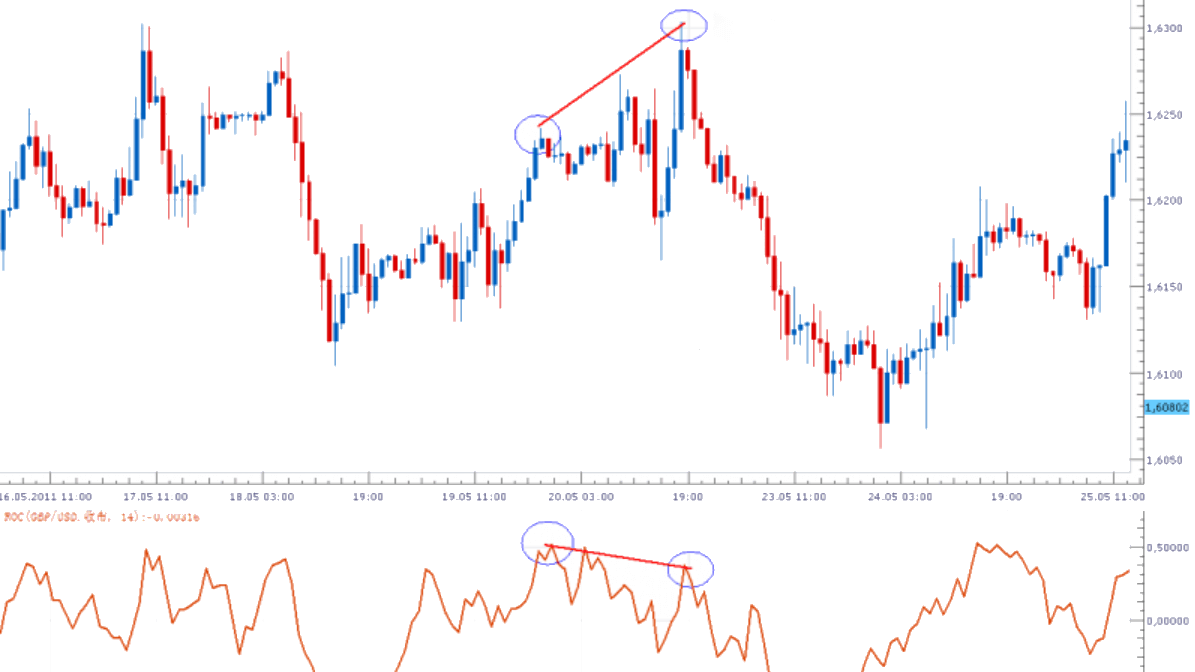

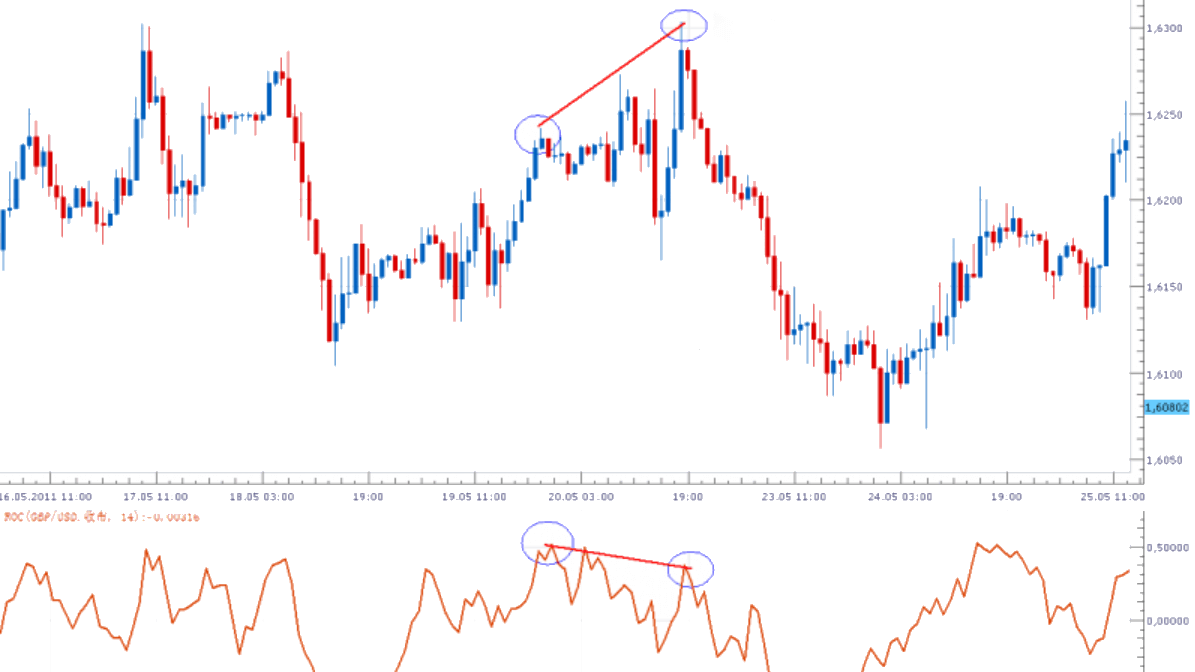

Divergência e formato da bandeira

A divergência curta é um padrão na análise técnica que se refere a uma situação em que os preços de mercado atingem novos máximos, mas os indicadores técnicos ou tendências de mercado correspondentes mostram sinais relativamente fracos, sugerindo uma possível reversão de preços. É um sinal de reversão que sugere que a força da tendência ascendente do mercado pode estar a enfraquecer e que pode estar a ocorrer uma tendência descendente dos preços.

Isto é demonstrado pelos preços de mercado formando novos máximos no gráfico, ou seja, preços atingindo novos máximos. Em contraste com a formação de novos máximos, os indicadores técnicos subjacentes ou outras tendências de mercado mostram sinais de enfraquecimento. Isto pode ocorrer na forma de indicadores técnicos em queda, linhas de tendência negativas, etc.

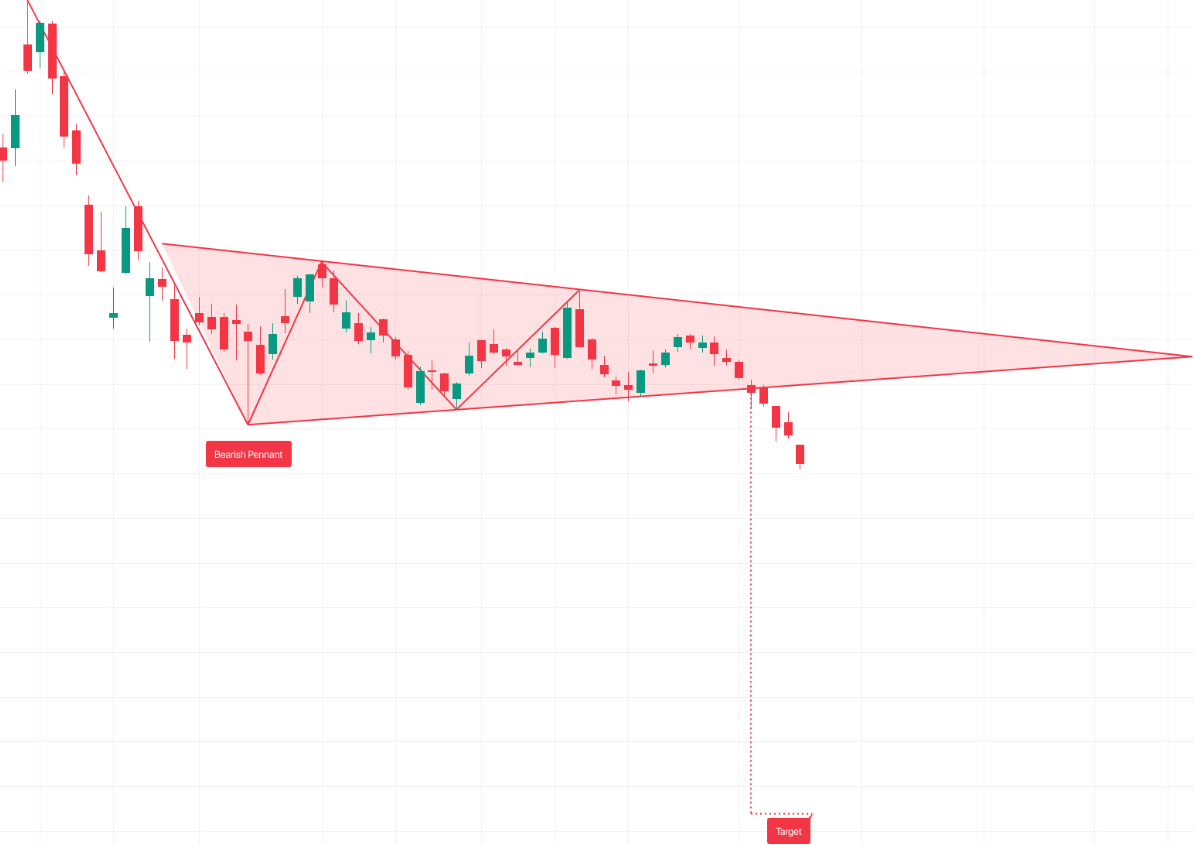

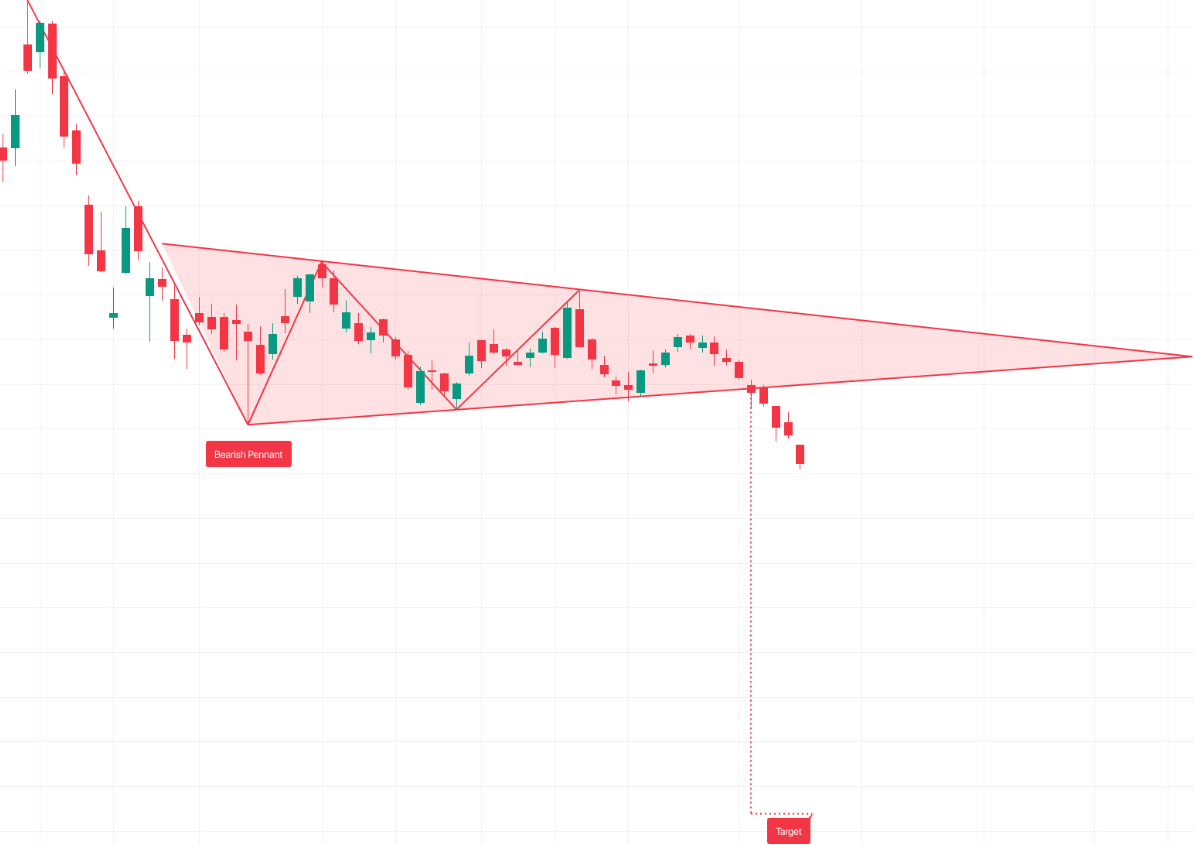

A bandeira curta também é um padrão gráfico de análise técnica frequentemente usado para determinar possíveis tendências de preços no mercado. É um padrão de reversão que sugere que a atual tendência de alta pode reverter para uma tendência de baixa.

Antes da formação de um padrão de bandeira, o mercado normalmente passa por um período de tendência de alta, onde o preço de uma ação ou índice de mercado continua a subir. Após a tendência de alta, ocorre um curto período de consolidação lateral, formando um mastro. Esta consolidação pode ser caracterizada por preços relativamente estáveis e com baixa volatilidade, formando um mastro com inclinação descendente.

Durante a formação de um mastro, o volume geralmente diminui gradativamente. Isto ocorre porque a atividade comercial dos participantes do mercado é relativamente baixa durante uma consolidação.

A confirmação final da formação de uma bandeira é quando o preço cai através da linha de suporte da bandeira. Este é um sinal que sugere que o mercado pode estar entrando em tendência de baixa. É visto como um padrão de reversão que sinaliza uma possível reversão da atual tendência de alta para uma tendência de baixa, e os investidores considerarão uma estratégia de venda a descoberto após observarem esse padrão.

Rejeição e preenchimento

Uma recuperação curta é uma situação em que os preços experimentam um aumento de curto prazo em uma tendência de baixa em um mercado ou ativo específico. Esta recuperação pode ser temporária e resultar simplesmente do enfraquecimento do poder dos vendedores ou de uma mudança no sentimento do mercado. Não implica uma mudança fundamental na tendência do mercado, mas sim um breve aumento na tendência descendente.

Numa tendência descendente, há um período de curto prazo de aumento dos preços de mercado que cria uma recuperação. O volume pode ser relativamente baixo neste momento, o que pode indicar um interesse reduzido por parte dos participantes no mercado. A razão para a recuperação é uma mudança no sentimento do mercado, como notícias favoráveis ou uma mudança nas expectativas do mercado.

Alguns indicadores técnicos podem sinalizar uma recuperação, como o Índice de Força Relativa (RSI) ou o Índice Estocástico (KDJ), mostrando que o mercado está sobrevendido. Contudo, o apoio destes indicadores técnicos não indica necessariamente que a tendência tenha mudado.

A cobertura curta, também conhecida como fechamento a descoberto, ocorre quando um investidor fecha uma posição no mercado comprando o mesmo número de posições, cobrindo assim a posição anteriormente vendida a descoberto. Isto geralmente leva a um aumento nos preços de mercado, à medida que os investidores que compram ativos aumentam a procura, o que faz subir os preços. E quando os preços de mercado começam a subir, mais investidores que originalmente venderam a descoberto poderão sentir o risco aumentado e optar por cobrir (comprar) as suas posições curtas vendidas anteriormente, a fim de evitar perdas.

Caso haja notícias positivas ou mudanças no mercado, os investidores sentem uma mudança no sentimento do mercado e optam por cobrir suas posições para evitar maiores perdas. Quando o sentimento do mercado muda de pessimista para optimista, os investidores podem optar por cobrir as suas posições para evitar novas perdas. Ou quando alguns indicadores técnicos, como o índice de força relativa (RSI) ou o índice estocástico (KDJ), mostram que o mercado está num estado de sobrevenda, os investidores podem esperar que os preços subam e optem por cobrir a posição.

As etapas específicas são que o investidor primeiro venda uma certa quantidade de ativos a descoberto, ou seja, peça emprestado e venda. Quando o investidor acredita que chegou o momento certo, ele compra a mesma quantidade da posição que comprou a descoberto para fechar a posição que vendeu anteriormente a descoberto. Quando a posição for fechada, o investidor ganhará ou perderá a diferença no movimento do preço do ativo. O ativo anteriormente emprestado é então restaurado através da compra do ativo e a transação é completamente fechada.

Isto geralmente ocorre depois que um investidor espera que o preço de um ativo caia, e então o mercado ou o preço de um determinado ativo começa a subir e o investidor sente a necessidade de fechar a posição para evitar maiores perdas. É uma estratégia comum para gerenciar riscos e obter ganhos.

É importante notar que nem sempre resulta em lucros. Isso porque o preço do ativo pode ser maior no momento do fechamento da posição do que no momento da venda a descoberto, fazendo com que o investidor sofra prejuízo. Os investidores precisam ser cautelosos e plenamente conscientes dos riscos de mercado ao se envolverem nesta operação de fechamento.

O acto de cobertura pode exacerbar as recuperações do mercado, criando a chamada “aperto”, à medida que os investidores são forçados a comprar activos num mercado em alta, elevando ainda mais os preços. Este fenómeno, também conhecido como “short squeeze”, ocorre quando um investidor é forçado a comprar activos para fechar uma posição, alimentando assim a recuperação do mercado.

Padrão de reversão curto

| Padrões de reversão

|

Características

|

Significado

|

| Fundo Duplo

|

Dois pontos baixos, segundo mais baixo, fundo em "U".

|

A tendência de baixa terminou, inaugurando a tendência de alta.

|

| Cabeça e Ombros Inferiores

|

Três baixos, baixo central inferior, cabeça e ombros.

|

Fim da tendência curta, mudando para tendência de alta.

|

| Transição do pico para o fundo

|

Fundo do arco

|

O mercado reverterá para uma tendência de alta

|

| Topo Duplo

|

Dois agudos, segundo inferior, superior em "M".

|

Fim da tendência de alta, tendência de baixa

|

| Cabeça e ombros

|

Três altos, cabeça baixa, cabeça e ombros.

|

Tendência longa terminou, irá virar tendência de baixa

|

| Retorno de pico

|

Arco Superior

|

O mercado reverterá para uma tendência de baixa

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa baixa?

O que significa baixa?