Na vida, todos programam suas atividades olhando a previsão do tempo quando saem todos os dias. E no mercado de ações, os investidores também optarão por verificar os índices de ações antes de negociar. Entre eles, como um dos índices que medem o desempenho global do mercado de ações A da China, o CSI 300 é uma ferramenta importante para muitos investidores compreenderem as tendências do mercado e as oportunidades de investimento. Agora, vamos contar mais sobre o valor do investimento e a estratégia de longo prazo do CSI 300.

O que significa CSI 300?

O que significa CSI 300?

É um importante índice de ações do mercado de ações A da China, que consiste em 300 ações com alta capitalização de mercado e liquidez nas bolsas de valores de Xangai e Shenzhen, com o objetivo de refletir o desempenho do mercado de ações A da China como um todo. O índice abrange uma ampla gama de indústrias e setores e é amplamente utilizado para medir tendências de mercado, avaliar o desempenho do portfólio e servir como referência para produtos financeiros.

É um índice grande, líquido e representativo de 300 empresas selecionadas nos mercados de Xangai e Shenzhen. Portanto, ao adquirir este índice de ações, os investidores podem realizar investimentos diversificados nestas 300 empresas representativas, o que pode efetivamente reduzir o risco de uma única ação e acompanhar o desempenho de todo o mercado ao mesmo tempo.

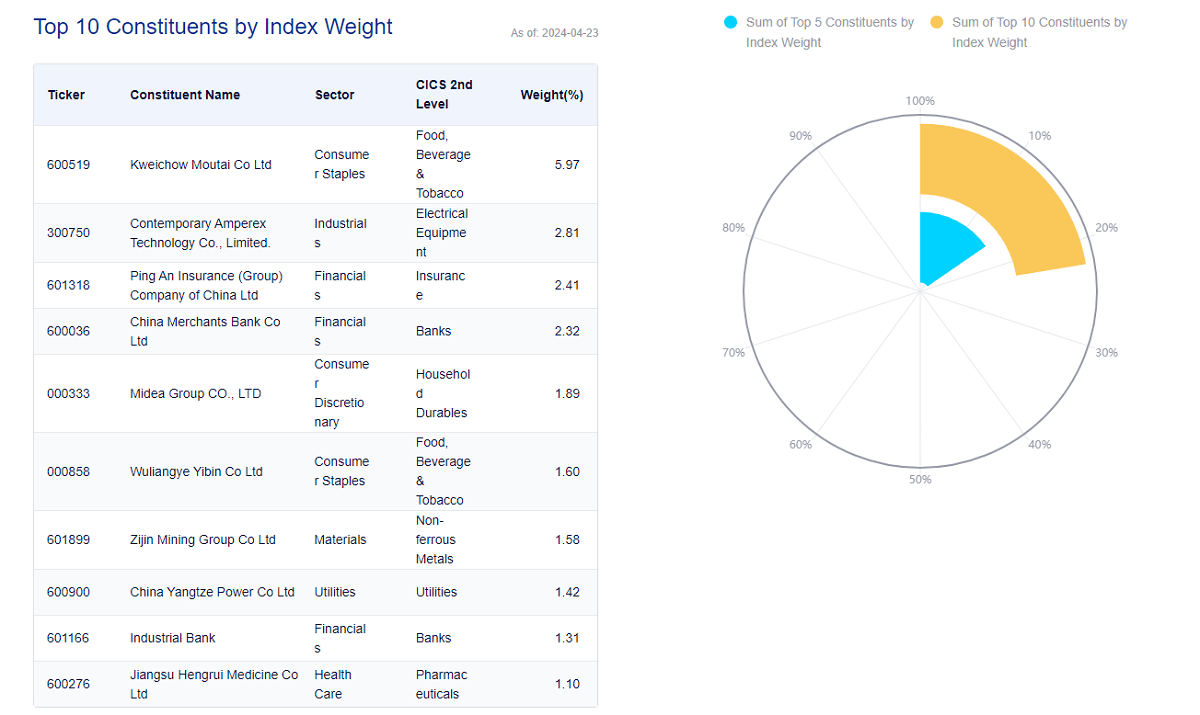

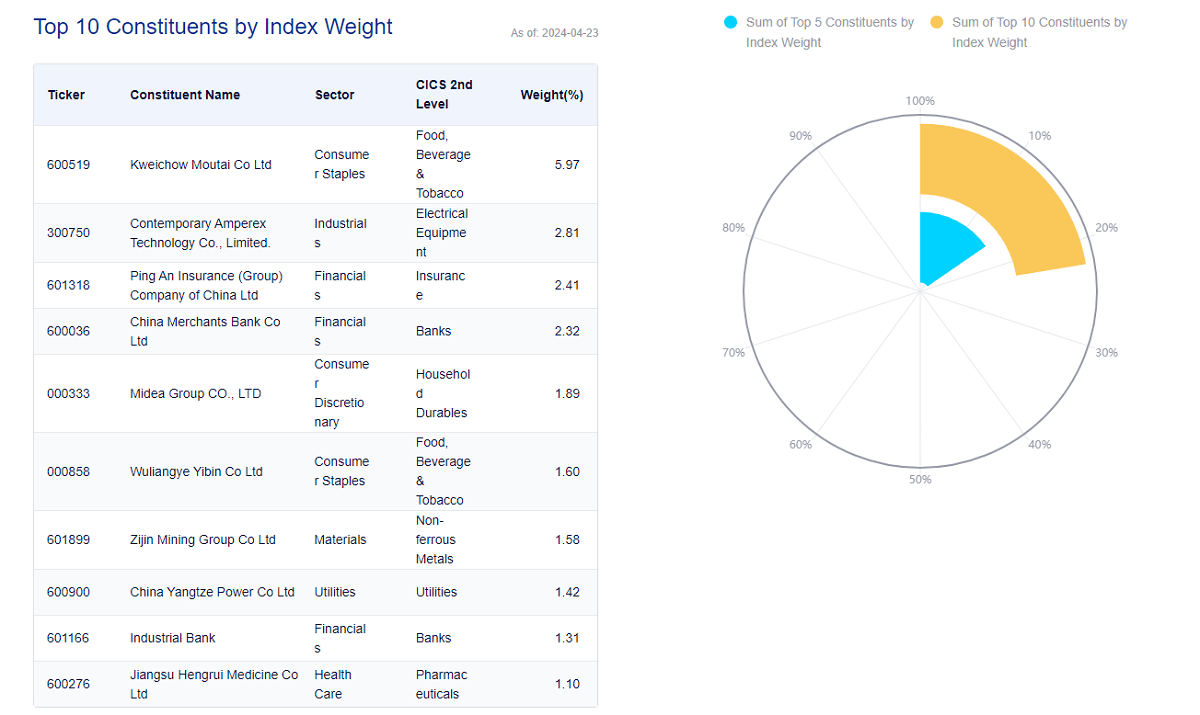

Entre as dez principais ações ponderadas do índice CSI 300, o setor financeiro detém três empresas, nomeadamente Ping An da China, China Merchants Bank e CITIC Securities, todas as principais empresas do setor financeiro. No setor de bebidas alcoólicas, Guizhou Maotai e Wuliangye são os líderes da indústria. Além disso, a Gree Electric Appliances e o Midea Group são as empresas líderes na indústria de eletrodomésticos, representando empresas de alta qualidade no setor.

No setor farmacêutico e de saúde, a Hengrui Medicine é a empresa líder, enquanto a empresa líder no setor de tecnologia é a Lixin Precision. Estas dez principais ações ponderadas abrangem uma ampla gama de setores industriais e são todas empresas líderes nas suas respetivas áreas, refletindo a diversidade e representatividade do Índice CSI 300.

Além disso, a distribuição setorial dos constituintes do índice é relativamente equilibrada, garantindo que a influência de uma única indústria não exceda 50%, melhorando assim a estabilidade da carteira de investimentos. Entre eles, os sectores financeiro e industrial representam a maior proporção no índice, com 40,78%, reflectindo a importância dos sectores financeiro e industrial no mercado de capitais da China. Além disso, o sector dos Grandes Bens de Consumo tem uma ponderação de 13,46%, demonstrando o papel fundamental dos grandes bens de consumo no quotidiano dos residentes.

O índice também abrange uma ampla gama de setores, incluindo tecnologia da informação, matérias-primas, consumo discricionário e medicina e saúde, que têm uma ponderação de 11,36%, 8,13%, 7,7% e 6,51%, respectivamente, permitindo que o Índice CSI 300 reflectir de forma abrangente o desenvolvimento multifacetado da economia da China.

Em termos das bolsas a que pertencem os constituintes, 188 dos constituintes do índice pertencem à Bolsa de Valores de Xangai e 112 pertencem à Bolsa de Valores de Shenzhen. Esta distribuição reflete a representatividade das duas principais bolsas da China, tornando o índice um reflexo mais abrangente do mercado de ações da China como um todo.

Ao mesmo tempo, o índice gere os seus constituintes de forma muito rigorosa e normalmente faz ajustamentos aos seus constituintes semestralmente. As ações ST ou *ST que apresentem condições financeiras, violações ou eventos ilegais ou que estejam em risco de fechamento de capital serão eliminadas, e as ações com melhor classificação da amostra candidata serão selecionadas para representá-las.

Esta abordagem de gestão rigorosa permite que o Índice CSI 300 mantenha elevados padrões de desempenho, liquidez e outros aspectos, o que ajuda a reflectir o desempenho global do mercado de uma forma estável a longo prazo. E porque representa os principais sectores e empresas do mercado chinês, é capaz de compensar, até certo ponto, a volatilidade de empresas ou sectores individuais.

Através de ajustes regulares e de uma gestão rigorosa dos constituintes, o índice consegue manter a sua estabilidade e representatividade a longo prazo, bem como a sua sustentabilidade. A permanência e a representatividade do índice permitem-lhe ganhar uma confiança generalizada entre os investidores e o mercado e proporcionar um elevado valor para o investimento a longo prazo. Entretanto, sendo um índice blue-chip tradicional de grande capitalização, os seus constituintes têm geralmente um desempenho estável e baixo risco, proporcionando assim um elevado valor de investimento a longo prazo.

Em suma, o Índice CSI 300 reflete de forma abrangente a tendência geral do mercado de ações A da China e é uma referência importante para os investidores medirem a tendência do mercado. Além disso, devido à elevada qualidade dos seus constituintes e ao mecanismo de ajustamento regular, o índice também se caracteriza pela estabilidade e pelo crescimento, tornando-o adequado para investimentos a longo prazo.

Relação P/E e rendimento do CSI 300

Relação P/E e rendimento do CSI 300

O rácio P/L reflete o nível de avaliação de uma ação ou índice, com rácios P/L mais baixos geralmente implicando um valor relativo mais elevado de um investimento. O rendimento, por outro lado, mostra o retorno real de um investimento, sendo que um rendimento mais elevado implica um retorno mais elevado do investimento. São indicadores importantes para avaliar o valor de um investimento. Ao analisar o rácio P/E e o rendimento, os investidores podem avaliar melhor o potencial de investimento do Índice CSI 300.

O rácio preço-lucro (rácio PE) é calculado dividindo a capitalização de mercado total do índice pelo lucro líquido total dos constituintes, que pode medir o nível de avaliação global dos constituintes do índice. Rácios P/E mais elevados podem indicar que a expectativa do mercado relativamente aos lucros futuros dos constituintes é elevada, mas também pode haver o risco de sobrevalorização; rácios P/E mais baixos podem indicar que a expectativa do mercado quanto aos lucros futuros dos constituintes é baixa ou que o preço das ações está subvalorizado.

A relação preço-lucro do CSI 300 é normalmente mantida entre 10 e 15 vezes, numa faixa de avaliação relativamente razoável. Isto reflecte a sua natureza blue-chip de grande capitalização, que é muito mais estável do que o rácio preço/lucro do índice GEM de 30 a 60 vezes. Essa estabilidade proporciona aos investidores a oportunidade de investir a uma faixa de preços relativamente razoável, na busca de retornos estáveis e de longo prazo.

O rendimento mede o desempenho de um índice durante um período específico e pode ser usado para avaliar tendências de mercado e determinar o desempenho do investimento. É derivado do cálculo da variação do índice durante um período de tempo e pode ser expresso como uma porcentagem. Primeiro, determine o período de tempo durante o qual a taxa de retorno será calculada, por exemplo, um ano, um trimestre, um mês, etc.

Em seguida, calcule a taxa de retorno de acordo com a fórmula: Taxa de retorno = (valor do índice no final menos valor do índice no início) ÷ valor do índice no início x 100%. Por exemplo, se o índice for 3.500 pontos no início e 3.800 pontos no final, então a taxa de retorno é calculada da seguinte forma: (3800-3500)÷3500×100%=(300÷3500)×100%≈8,57

O retorno do índice CSI 300 (ROE) manteve-se em torno de 11%, apresentando rentabilidade mais estável. É claro que, como o índice contém mais de 300 empresas, não é possível que todas elas cumpram o padrão de ROE de 20%, mas a média geral tem sido mantida acima de 11%, o que indica a estabilidade da sua rentabilidade. Muitas empresas de alta qualidade, como Guizhou Moutai, Yili Shares e Gree Electric, mantiveram elevada estabilidade de lucros ao longo do tempo, reforçando ainda mais a vantagem geral de rentabilidade do índice.

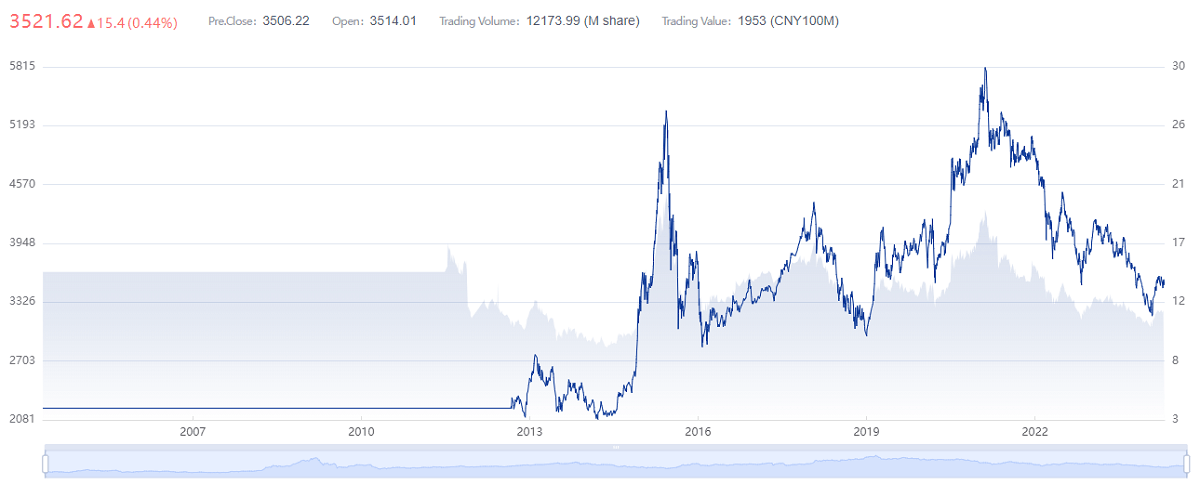

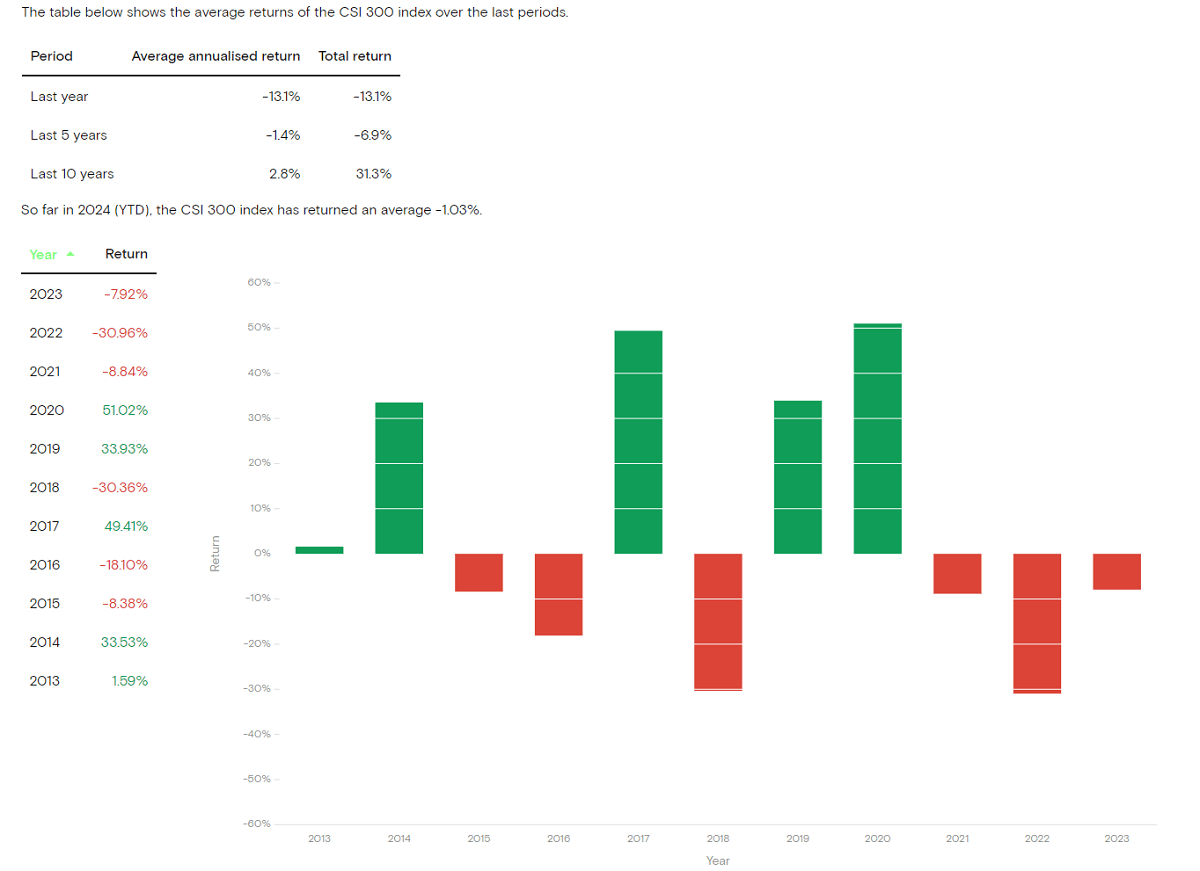

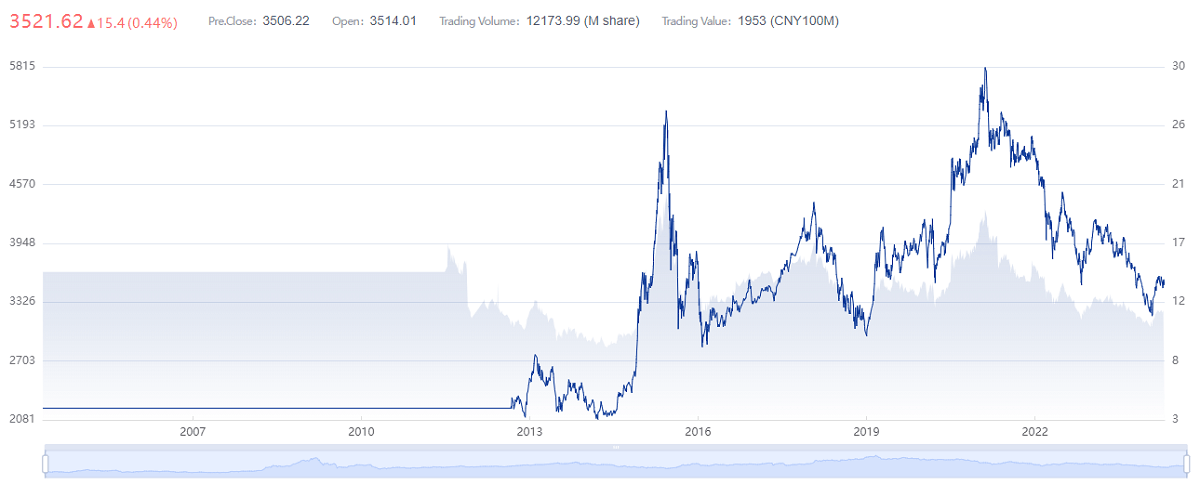

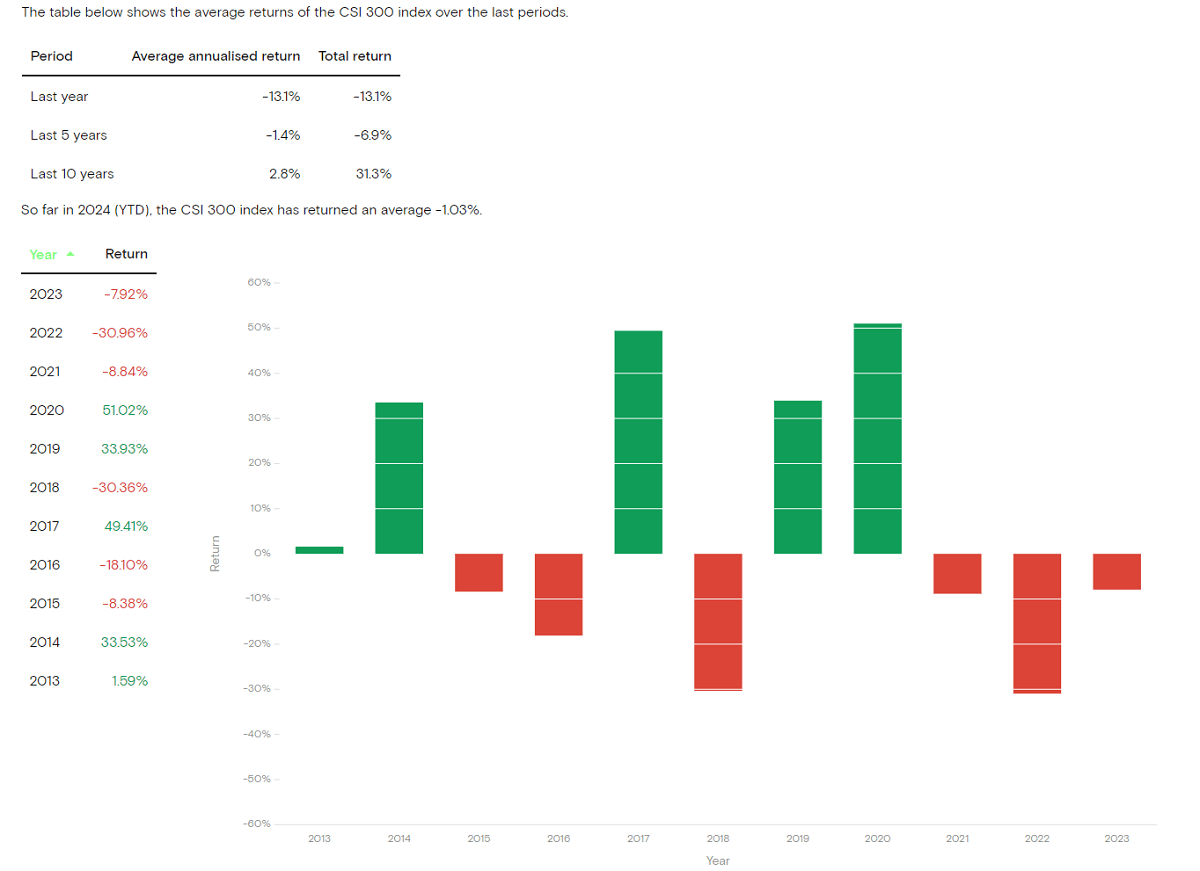

Como pode ser visto nos dados históricos, o índice foi divulgado em 31 de dezembro de 2004 com ponto inicial de 1.000. e em 31 de julho de 2020. o índice atingiu 4.695,05 pontos, representando um retorno total de 369,5% e um retorno anualizado de aproximadamente 10,4%. Esses rendimentos são baseados em uma retenção de longo prazo, sem quaisquer operações de compra ou venda. Os rendimentos poderiam ter sido mais elevados se o índice fosse vendido quando estava relativamente sobrevalorizado e comprado quando estava relativamente subvalorizado.

Você também pode observar a taxa de crescimento do lucro líquido, que é um importante indicador do crescimento do negócio. A capacidade duma empresa manter a rentabilidade e o crescimento sustentado durante um longo período de tempo implica que ela tenha um enorme espaço para crescimento. A taxa de crescimento do lucro líquido do Índice CSI 300 tem sido de cerca de 10% há muito tempo, indicando que os constituintes do índice ainda mantêm uma tendência de crescimento de velocidade média. As empresas no índice apresentam bom crescimento em rentabilidade e valor potencial de investimento.

Portanto, ao medir o valor de investimento do índice em termos de estabilidade, crescimento e rentabilidade, fica claro que é de facto adequado para investimento a longo prazo, especialmente para investidores que desejam investir no mercado de ações A da China, investindo em empresas da mais alta qualidade. Manter o Fundo de Índice CSI 300 por um longo período pode ajudar os investidores a colher os benefícios do crescimento geral do mercado e reduzir o risco de investir em uma única ação.

Fundo de índice CSI 300

Fundo de índice CSI 300

O índice é composto por 300 ações que são as maiores, mais líquidas e mais representativas dos mercados de ações de Xangai e Shenzhen, abrangendo uma ampla gama de indústrias e setores, o que reduz o impacto das flutuações numa única empresa ou indústria no investimento. Portanto, é uma forma eficaz de diversificar o risco de investimento investindo no Índice CSI 300, que representa a tendência geral do mercado de ações A.

Além disso, o fundo de índice normalmente mantém dividendos relativamente estáveis, proporcionando aos investidores fluxo de caixa e rendimento estável. Além disso, os constituintes do índice serão ajustados semestralmente, eliminando empresas com baixo desempenho e substituindo-as por novas que cumpram os critérios. Este ajustamento dinâmico garante a vitalidade e qualidade contínuas do índice, proporcionando aos investidores oportunidades de investimento consistentes e estáveis.

Investimento a longo prazo O fundo de índice é comprado nos mínimos do mercado e mantido por um longo período de tempo para aproveitar os ganhos potenciais da recuperação geral do mercado. Ao deter durante um longo período de tempo, os investidores podem capitalizar os dividendos do crescimento económico contínuo da China, o que pode levar a retornos de investimento mais elevados. Além disso, as taxas de gestão e os custos de transação desses fundos são geralmente inferiores aos dos fundos geridos ativamente, o que significa que uma maior parte dos retornos pode ser devolvida aos investidores, reduzindo os custos de investimento e melhorando os retornos globais.

Ao investir neste fundo de índice, você pode escolher um fundo aprimorado. Ele acompanha o Índice CSI 300 e pode obter retornos excessivos por meio de gestão ativa por parte do gestor do fundo, como ajuste de posições e seleção de ações. Esta estratégia de gestão ajuda a alcançar um melhor desempenho durante a volatilidade do mercado e a melhorar o retorno do investimento.

Portanto, a capacidade de gestão do gestor do fundo é crítica para o desempenho do fundo. A escolha de um fundo gerido por um gestor de fundos experiente e com histórico comprovado pode ser mais propícia à obtenção de retornos consistentes. As decisões e estratégias de um gestor de fundos terão um impacto direto no desempenho do fundo, portanto, compreender a experiência de gestão e o desempenho histórico do gestor é um componente chave na escolha de um fundo.

Além disso, investir neste tipo de fundo requer uma certa estratégia de investimento de longo prazo para evitar os riscos e despesas associados a compras e vendas frequentes. Manter esses fundos por um longo período de tempo pode ajudá-lo a capitalizar melhor o aumento geral do mercado, ao mesmo tempo que reduz os custos de transação associados a negociações frequentes. Além disso, uma estratégia de investimento a longo prazo pode ajudá-lo a evitar os efeitos das flutuações do mercado a curto prazo e a obter retornos de investimento mais estáveis.

Portanto, se desejar obter melhores retornos de investimento, você pode consultar o fundo em termos de idade de criação, tamanho do fundo, erro de rastreamento, taxa de negociação, taxa de operação e desempenho histórico ao selecionar o fundo mais adequado para investimento entre os muitos fundos que acompanham o Índice CSI 300.

Tente escolher fundos que existam há mais de três anos, pois o desempenho passado pode ser usado para determinar se a capacidade do fundo de acompanhar o índice, a sua capacidade de resistir ao risco e o seu erro de acompanhamento são razoáveis. Um período inicial mais longo proporciona mais dados e experiência de mercado, o que ajuda a avaliar o desempenho do fundo em diferentes ambientes de mercado.

Você também deve tentar escolher um fundo maior, com pelo menos mais de US$ 200 milhões, para evitar escolher um fundo muito pequeno. Um fundo maior proporciona melhor liquidez, custos de transação mais baixos e desempenho mais estável durante a volatilidade do mercado. Isto ajuda a melhorar a estabilidade e a rentabilidade do investimento, permitindo aos investidores capitalizar melhor as oportunidades de mercado a longo prazo.

O erro de acompanhamento é um dos principais indicadores da capacidade de um fundo acompanhar um índice e é normalmente expresso através do cálculo do desvio padrão entre o retorno do fundo e o retorno do índice de referência durante um período de tempo. Um erro de acompanhamento mais baixo significa que o fundo tem um desempenho mais preciso no acompanhamento do índice de referência e que o desempenho do fundo está mais próximo da tendência do índice de referência.

Os fundos de índice não aprimorados devem tentar manter o erro de rastreamento abaixo de 0,2%, de preferência inferior a 0,1%, para garantir que o desempenho do fundo seja o mais próximo possível do desempenho do Índice CSI 300. Um erro de rastreamento menor significa que o fundo acompanhará o índice com mais precisão e refletirá melhor a tendência do índice, reduzindo assim o risco de investimento e melhorando o retorno do investimento.

A escolha de um fundo com uma taxa de comissão operacional mais baixa é uma consideração importante para os investidores, uma vez que uma taxa de comissão operacional mais baixa significa custos de investimento mais baixos. Nos investimentos de longo prazo, o impacto de um rácio de despesas operacionais mais baixo no retorno do investimento será mais significativo. Portanto, ao selecionar fundos de índice, tente escolher fundos com índices de despesas operacionais mais baixos para garantir maior eficiência e retornos de investimento.

Ao comparar os fundos de índice selecionados com base em seu desempenho histórico, são selecionados os fundos que superaram o desempenho médio do índice durante um longo período de tempo. Melhores oportunidades de investimento podem ser identificadas comparando o desempenho do fundo ao longo do tempo e com o de outros fundos da mesma categoria. Em última análise, essa selecção ajudará os investidores a atingir os seus objectivos de investimento a longo prazo e a melhorar os seus retornos de investimento.

Com base nestas métricas, os investidores poderão selecionar as escolhas mais desejáveis para investimento a longo prazo. É importante observar que, para participações de longo prazo, pode-se escolher fundos Classe A, que geralmente adotam um mecanismo de cobrança de taxas de back-end e são adequados para compra única e manutenção por mais de 2 anos. Para participações de curto prazo ou investimentos fixos, você pode escolher um fundo de Classe C, que adota um mecanismo de cobrança de taxas iniciais com maior flexibilidade e é adequado para que os investidores ajustem com flexibilidade sua estratégia de investimento de acordo com a situação do mercado.

Através do Fundo de Índice CSI 300, os investidores podem investir convenientemente no mercado de ações A da China e aproveitar os benefícios do desempenho geral do mercado. Esta escolha ajuda os investidores a concretizar os seus objectivos de investimento a longo prazo e a aumentar os seus retornos de investimento. Porém, ao investir no fundo, é importante observar que o investimento envolve um certo grau de risco. Portanto, é crucial garantir que você escolha um produto que atenda aos seus objetivos de investimento e tolerância ao risco.

Qual fundo CSI 300 é o melhor?

| Código do Fundo |

Nome do Fundo (CSI 300) |

Taxa de taxa de administração (%) |

Erro de rastreamento (%) |

Adequado para investidores |

| 510300 |

ETF Huatai-Perry CSI |

0,5 |

0,10 |

Longo prazo |

| 512300 |

ETF Wells Fargo CSI |

0,5 |

0,15 |

Longo prazo |

| 159919 |

Efonda CSI ETF |

0,5 |

0,10 |

Longo prazo |

| 110020 |

Efonda CSI Connect A |

1,0 |

0,20 |

Longo prazo |

| 001417 |

Fundo de Índice BOC CSI |

0,75 |

0,18 |

Longo prazo |

| 002910 |

ETF ZhongrongCSI |

0,5 |

0,12 |

Longo prazo |

| 510360 |

ETF Xangai e Shenzhen ETF |

0,5 |

0,08 |

Longo prazo |

| 159915 |

ETF Huatai-Perry CSI |

0,5 |

0,10 |

Longo prazo |

| 002987 |

Guangfa CSI Conectar C |

0,6 |

0,15 |

Curto prazo |

| 000961 |

Tianhong CSI Conectar A |

0,5 |

0,12 |

Curto prazo |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa CSI 300?

O que significa CSI 300? Relação P/E e rendimento do CSI 300

Relação P/E e rendimento do CSI 300 Fundo de índice CSI 300

Fundo de índice CSI 300