Dalam kehidupan, setiap orang menjadwalkan aktivitasnya dengan melihat ramalan cuaca saat keluar rumah setiap hari. Dan di pasar saham, investor juga akan memilih untuk memeriksa indeks saham sebelum melakukan perdagangan. Diantaranya, sebagai salah satu indeks yang mengukur kinerja pasar saham A Tiongkok secara keseluruhan, CSI 300 merupakan alat penting bagi banyak investor untuk memahami tren pasar dan peluang investasi. Sekarang, mari kita ceritakan lebih banyak tentang nilai investasi dan strategi jangka panjang CSI 300.

Apa yang dimaksud dengan CSI 300?

Apa yang dimaksud dengan CSI 300?

Ini adalah indeks saham penting dari pasar A-share Tiongkok, yang terdiri dari 300 saham dengan kapitalisasi pasar dan likuiditas tinggi di bursa efek Shanghai dan Shenzhen, yang bertujuan untuk mencerminkan kinerja pasar A-share Tiongkok secara keseluruhan. Indeks ini mencakup berbagai industri dan sektor dan digunakan secara luas untuk mengukur tren pasar, menilai kinerja portofolio, dan berfungsi sebagai tolok ukur produk keuangan.

Ini adalah indeks besar, likuid, dan mewakili 300 perusahaan yang dipilih dari pasar Shanghai dan Shenzhen. Oleh karena itu, dengan membeli indeks saham ini, investor dapat melakukan diversifikasi investasi di 300 perusahaan perwakilan ini, yang secara efektif dapat mengurangi risiko satu saham dan melacak kinerja seluruh pasar pada saat yang bersamaan.

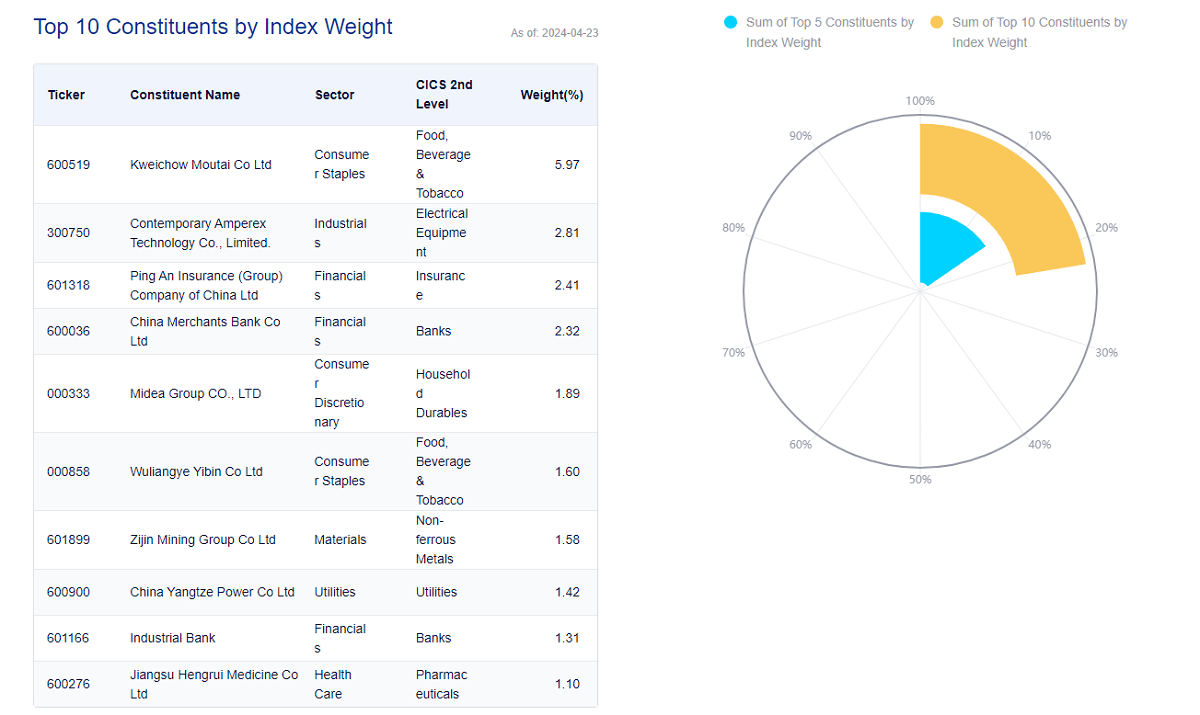

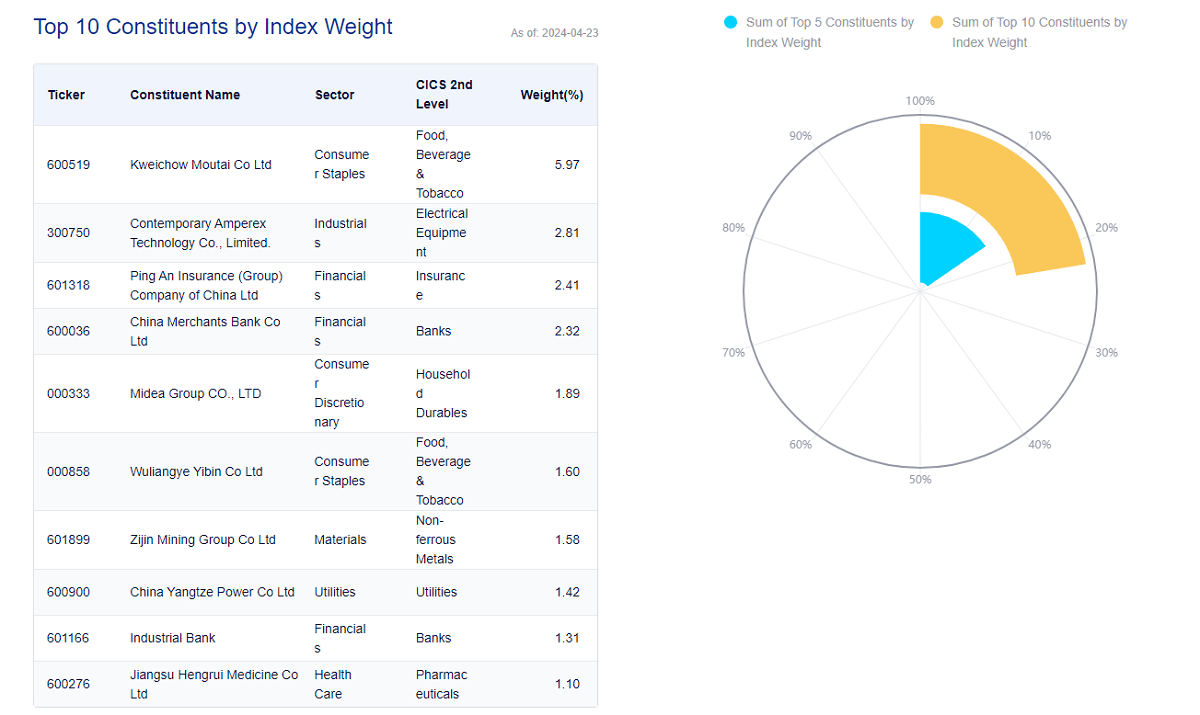

Di antara sepuluh saham tertimbang teratas dalam indeks CSI 300, sektor keuangan menampung tiga perusahaan, yaitu Ping An dari Tiongkok, China Merchants Bank, dan CITIC Securities, yang semuanya merupakan perusahaan induk di sektor keuangan. Di sektor minuman keras, Guizhou Maotai dan Wuliangye adalah pemimpin industri. Selain itu, Gree Electric Appliances dan Midea Group merupakan perusahaan terkemuka di industri peralatan rumah tangga, mewakili perusahaan-perusahaan berkualitas tinggi di industri tersebut.

Di sektor farmasi dan kesehatan, Hengrui Medicine adalah perusahaan terdepan, sedangkan perusahaan terkemuka di sektor teknologi adalah Lixin Precision. Sepuluh saham tertimbang teratas ini mencakup berbagai sektor industri dan semuanya merupakan perusahaan terkemuka di bidangnya masing-masing, mencerminkan keragaman dan keterwakilan Indeks CSI 300.

Selain itu, distribusi industri dari konstituen indeks relatif seimbang, memastikan bahwa pengaruh satu industri tidak melebihi 50%, sehingga meningkatkan stabilitas portofolio investasi. Di antara sektor-sektor tersebut, sektor keuangan dan industri memiliki proporsi tertinggi dalam indeks, yaitu sebesar 40,78%, yang mencerminkan pentingnya sektor keuangan dan industri di pasar modal Tiongkok. Selain itu, sektor Barang Konsumsi Utama memiliki bobot sebesar 13,46% yang menunjukkan betapa pentingnya peran barang konsumsi utama dalam kehidupan sehari-hari masyarakat.

Indeks ini juga mencakup berbagai sektor, termasuk teknologi informasi, bahan baku, kebijakan konsumen, serta obat-obatan dan layanan kesehatan, yang memiliki bobot masing-masing sebesar 11,36%, 8,13%, 7,7%, dan 6,51%, sehingga memungkinkan Indeks CSI 300 untuk secara komprehensif mencerminkan perkembangan multi-aspek perekonomian Tiongkok.

Dalam hal bursa dimana konstituennya berada, 188 konstituen indeks adalah milik Bursa Efek Shanghai, dan 112 milik Bursa Efek Shenzhen. Distribusi ini mencerminkan keterwakilan dua bursa utama Tiongkok, menjadikan indeks ini mencerminkan pasar saham Tiongkok secara keseluruhan secara lebih komprehensif.

Pada saat yang sama, indeks mengelola konstituennya dengan sangat ketat dan biasanya melakukan penyesuaian terhadap konstituennya setiap enam bulan. Saham ST atau *ST yang memiliki kondisi keuangan, pelanggaran, atau peristiwa ilegal atau berisiko delisting akan dieliminasi, dan saham dengan peringkat tertinggi dari sampel kandidat akan dipilih untuk mewakili mereka.

Pendekatan manajemen yang ketat ini memungkinkan Indeks CSI 300 mempertahankan standar kinerja, likuiditas, dan aspek lainnya yang tinggi, yang membantu mencerminkan kinerja pasar secara keseluruhan secara stabil dalam jangka panjang. Dan karena hal ini mewakili sektor-sektor dan perusahaan-perusahaan besar di pasar Tiongkok, hal ini mampu mengimbangi, sampai batas tertentu, volatilitas masing-masing perusahaan atau sektor.

Melalui penyesuaian berkala dan pengelolaan konstituen yang ketat, indeks ini mampu mempertahankan stabilitas dan keterwakilan jangka panjang, serta keberlanjutannya. Keabadian dan keterwakilan indeks memungkinkannya memperoleh kepercayaan luas di kalangan investor dan pasar serta memberikan nilai tinggi untuk investasi jangka panjang. Sedangkan sebagai indeks blue-chip tradisional berkapitalisasi besar, konstituennya biasanya memiliki kinerja stabil dan risiko rendah, sehingga memberikan nilai investasi jangka panjang yang tinggi.

Secara keseluruhan, Indeks CSI 300 secara komprehensif mencerminkan tren keseluruhan pasar saham A Tiongkok dan merupakan referensi penting bagi investor untuk mengukur tren pasar. Selain itu, karena kualitas konstituennya yang tinggi dan mekanisme penyesuaian yang teratur, indeks ini juga ditandai dengan stabilitas dan pertumbuhan, sehingga cocok untuk investasi jangka panjang.

Rasio P/E dan Hasil CSI 300

Rasio P/E dan Hasil CSI 300

Rasio P/E mencerminkan tingkat penilaian suatu saham atau indeks, dengan rasio P/E yang lebih rendah biasanya menyiratkan nilai relatif yang lebih tinggi dari suatu investasi. Hasil, di sisi lain, menunjukkan pengembalian sebenarnya dari suatu investasi, dengan hasil yang lebih tinggi berarti pengembalian investasi yang lebih tinggi. Mereka adalah indikator penting untuk mengevaluasi nilai suatu investasi. Dengan menganalisis rasio P/E dan imbal hasil, investor dapat mengukur potensi investasi Indeks CSI 300 dengan lebih baik.

Rasio harga terhadap pendapatan (rasio PE) dihitung dengan membagi total kapitalisasi pasar indeks dengan total laba bersih konstituen, yang dapat mengukur tingkat penilaian keseluruhan konstituen dalam indeks. Rasio P/E yang lebih tinggi mungkin menunjukkan bahwa ekspektasi pasar terhadap pendapatan masa depan para konstituen tinggi, namun mungkin juga terdapat risiko penilaian berlebihan; Rasio P/E yang lebih rendah mungkin menunjukkan bahwa ekspektasi pasar terhadap pendapatan masa depan para konstituen rendah atau harga saham dinilai terlalu rendah.

Rasio harga-pendapatan CSI 300 biasanya dipertahankan antara 10 dan 15 kali lipat, dalam kisaran penilaian yang relatif masuk akal. Hal ini mencerminkan sifat blue-chip berkapitalisasi besar, yang jauh lebih stabil dibandingkan rasio harga terhadap pendapatan indeks GEM sebesar 30 hingga 60 kali. Stabilitas tersebut memberikan investor peluang untuk berinvestasi pada kisaran harga yang relatif wajar untuk mendapatkan keuntungan jangka panjang dan stabil.

Hasil mengukur kinerja indeks selama periode waktu tertentu dan dapat digunakan untuk mengukur tren pasar dan menentukan kinerja investasi. Hal ini diperoleh dengan menghitung perubahan indeks selama periode waktu tertentu dan dapat dinyatakan dalam persentase. Pertama, tentukan jangka waktu penghitungan tingkat pengembalian, misalnya satu tahun, satu kuartal, satu bulan, dan seterusnya.

Kemudian hitung rate of return dengan menggunakan rumus: Rate of return = (nilai indeks di akhir dikurangi nilai indeks di awal) nilai indeks di awal x 100%. Misalnya, jika indeksnya adalah 3.500 poin di awal dan 3.800 poin di akhir, maka tingkat pengembalian dihitung sebagai berikut: (3800-3500)−3500×100%=(300−3500)×100%≈8.57

Return indeks (ROE) CSI 300 tetap terjaga pada kisaran 11%, menunjukkan profitabilitas yang lebih stabil. Tentu saja, karena indeks tersebut mencakup lebih dari 300 perusahaan, tidak mungkin setiap perusahaan memenuhi standar ROE 20%, namun rata-rata keseluruhan tetap dipertahankan di atas 11%, yang menunjukkan stabilitas profitabilitasnya. Banyak perusahaan berkualitas tinggi, seperti Guizhou Moutai, Yili Shares, dan Gree Electric, telah mempertahankan stabilitas pendapatan yang tinggi dari waktu ke waktu, sehingga semakin memperkuat keunggulan profitabilitas indeks secara keseluruhan.

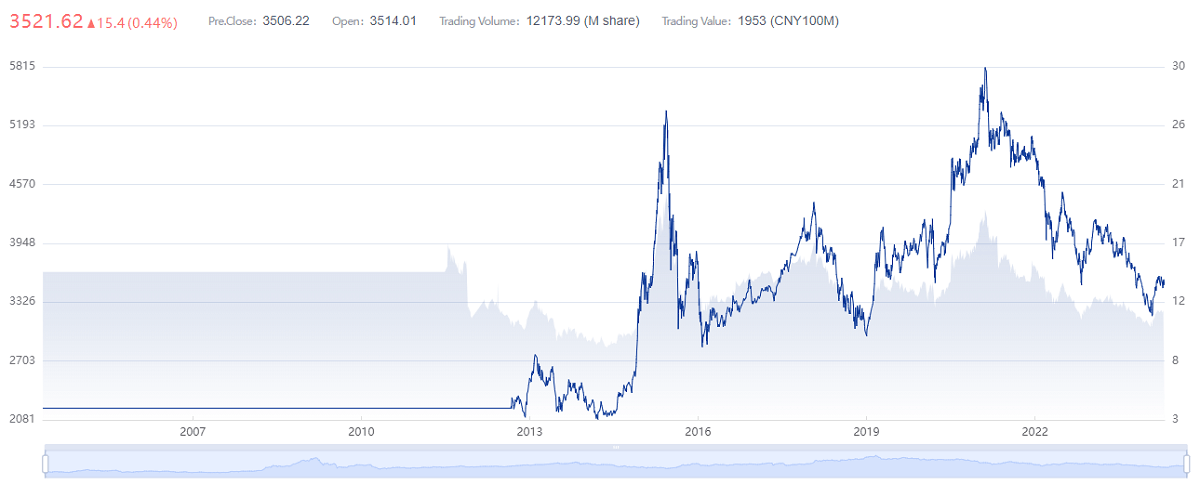

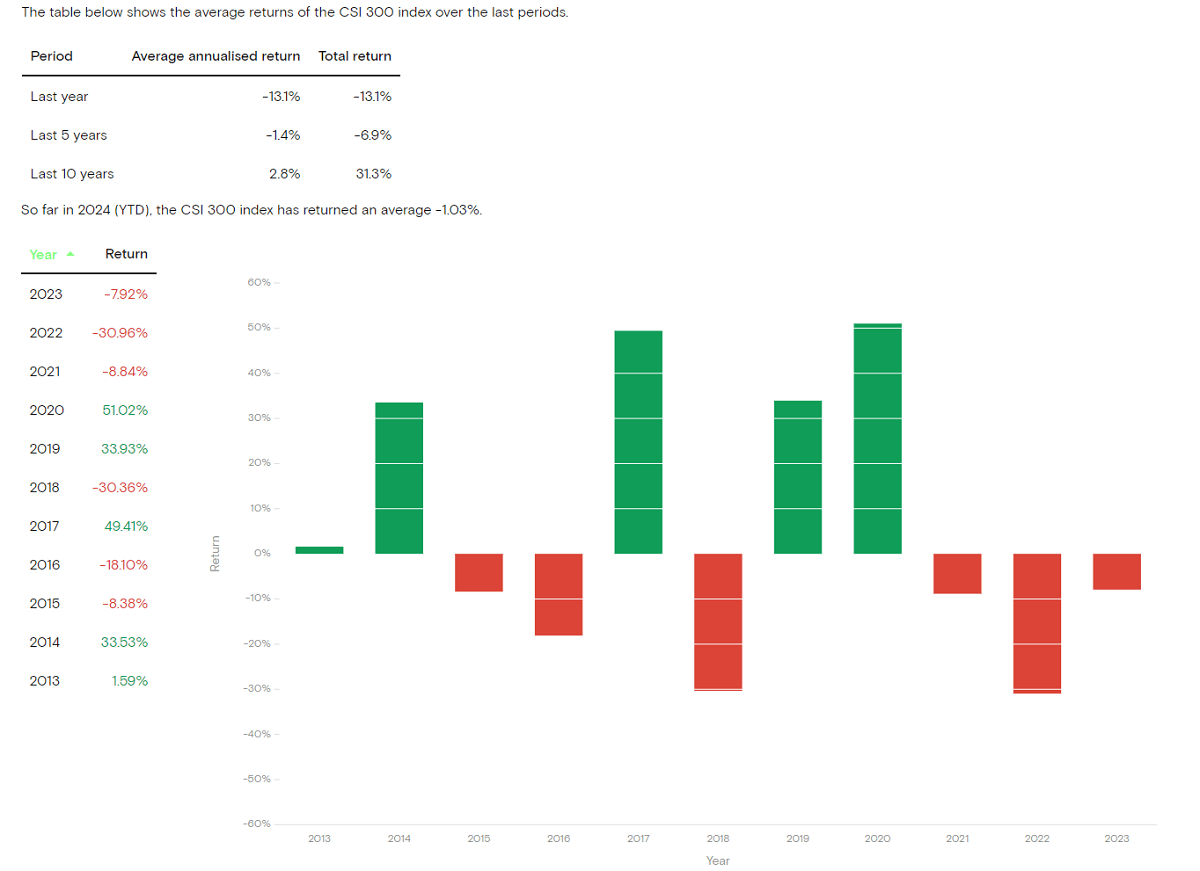

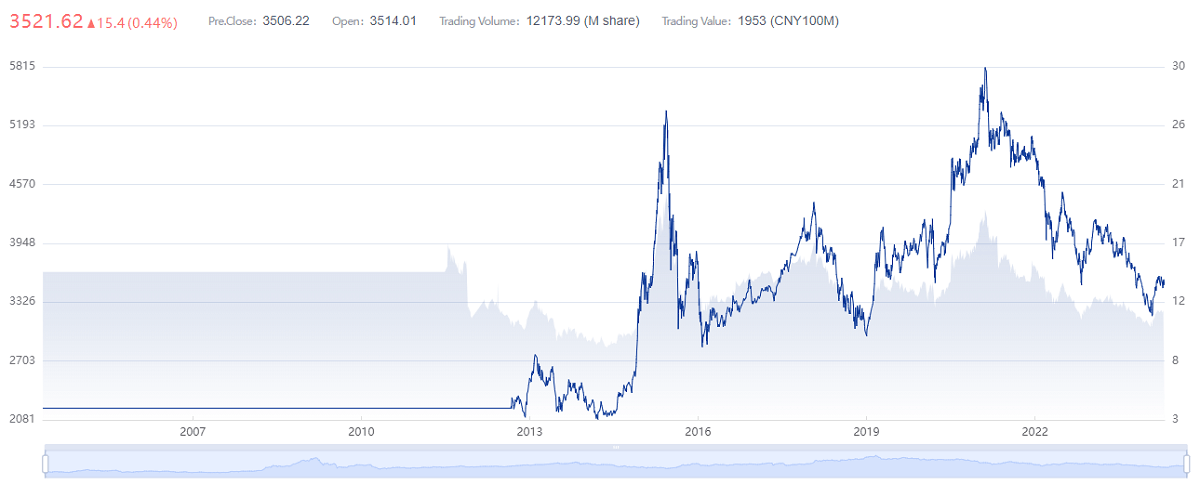

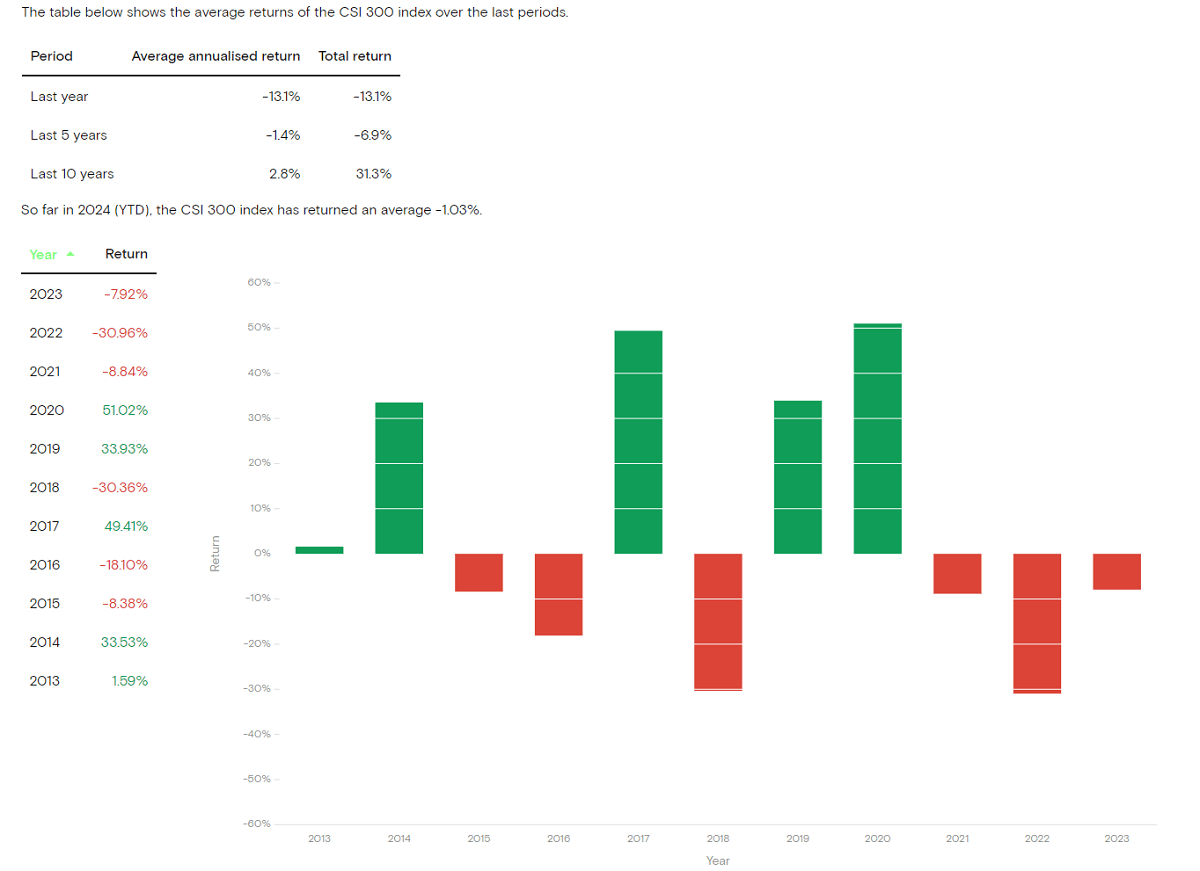

Terlihat dari data historis, indeks ini dirilis pada tanggal 31 Desember 2004 dengan titik awal 1.000. dan pada 31 Juli 2020, indeks mencapai 4.695.05 poin, mewakili total pengembalian sebesar 369,5% dan pengembalian tahunan sekitar 10,4%. Hasil ini didasarkan pada kepemilikan jangka panjang tanpa operasi pembelian atau penjualan. Imbal hasil (yield) bisa lebih tinggi jika indeks dijual saat dinilai terlalu tinggi dan dibeli saat dinilai relatif terlalu rendah.

Anda juga dapat melihat tingkat pertumbuhan laba bersihnya, yang merupakan indikator penting pertumbuhan bisnis. Kemampuan perusahaan untuk mempertahankan profitabilitas dan pertumbuhan yang berkelanjutan dalam jangka waktu yang lama menunjukkan bahwa perusahaan mempunyai ruang yang besar untuk tumbuh. Tingkat pertumbuhan laba bersih Indeks CSI 300 telah berada di kisaran 10% sejak lama, menunjukkan bahwa konstituen indeks tersebut masih mempertahankan tren pertumbuhan dengan kecepatan sedang. Perusahaan-perusahaan yang termasuk dalam indeks telah menunjukkan pertumbuhan profitabilitas dan potensi nilai investasi yang baik.

Oleh karena itu, dari pengukuran nilai investasi indeks dari segi stabilitas, pertumbuhan, dan profitabilitasnya, terlihat jelas bahwa indeks ini memang cocok untuk investasi jangka panjang, terutama bagi investor yang ingin berinvestasi di pasar saham A China dengan berinvestasi. di perusahaan dengan kualitas terbaik. Memegang Dana Indeks CSI 300 untuk jangka waktu yang lama dapat membantu investor memperoleh manfaat dari pertumbuhan pasar secara keseluruhan dan mengurangi risiko berinvestasi pada satu saham.

Dana Indeks CSI 300

Dana Indeks CSI 300

Indeks ini terdiri dari 300 saham yang terbesar, paling likuid, dan paling mewakili pasar saham Shanghai dan Shenzhen, mencakup berbagai industri dan sektor, sehingga mengurangi dampak fluktuasi dalam satu perusahaan atau industri terhadap investasi. Jadi ini adalah cara yang efektif untuk mendiversifikasi risiko investasi dengan berinvestasi di Indeks CSI 300, yang mewakili tren pasar saham A secara keseluruhan.

Selain itu, dana indeks biasanya mempertahankan dividen yang relatif stabil, memberikan arus kas dan pendapatan yang stabil kepada investor. Selain itu, konstituen indeks akan disesuaikan setiap enam bulan dengan menghapus perusahaan yang berkinerja buruk dan menggantinya dengan perusahaan baru yang memenuhi kriteria. Penyesuaian dinamis ini memastikan kelangsungan vitalitas dan kualitas indeks, memberikan investor peluang investasi yang konsisten dan stabil.

Investasi jangka panjang Dana indeks dibeli di palung pasar dan disimpan dalam jangka waktu lama untuk menikmati potensi keuntungan dari reli pasar secara keseluruhan. Dengan memegang saham dalam jangka waktu yang lama, investor dapat memanfaatkan keuntungan dari pertumbuhan ekonomi Tiongkok yang berkelanjutan, sehingga dapat menghasilkan keuntungan investasi yang lebih tinggi. Selain itu, biaya pengelolaan dan biaya transaksi dana tersebut biasanya lebih rendah dibandingkan dana yang dikelola secara aktif, yang berarti lebih banyak keuntungan yang dapat dikembalikan kepada investor, sehingga menurunkan biaya investasi dan meningkatkan keuntungan secara keseluruhan.

Saat berinvestasi pada dana indeks ini, Anda dapat memilih dana yang ditingkatkan. Ini melacak Indeks CSI 300 dan dapat merealisasikan kelebihan pengembalian melalui pengelolaan aktif oleh pengelola dana, seperti penyesuaian posisi dan pemilihan saham. Strategi manajemen ini membantu mencapai kinerja yang lebih baik selama volatilitas pasar dan meningkatkan hasil investasi.

Oleh karena itu, kemampuan pengelolaan pengelola dana sangat penting untuk kinerja dana tersebut. Memilih reksa dana yang dikelola oleh fund manager berpengalaman dengan rekam jejak yang terbukti mungkin lebih kondusif untuk mencapai imbal hasil yang konsisten. Keputusan dan strategi pengelola dana akan berdampak langsung pada kinerja dana tersebut, sehingga memahami pengalaman manajemen dan kinerja historis manajer merupakan komponen kunci ketika memilih dana.

Selain itu, berinvestasi pada reksa dana jenis ini memerlukan strategi investasi jangka panjang tertentu untuk menghindari risiko dan biaya yang terkait dengan seringnya jual beli. Menyimpan dana ini untuk jangka waktu yang lama dapat membantu Anda memanfaatkan kenaikan pasar secara keseluruhan dengan lebih baik sekaligus mengurangi biaya transaksi yang terkait dengan seringnya melakukan perdagangan. Selain itu, strategi investasi jangka panjang dapat membantu Anda menghindari dampak fluktuasi pasar jangka pendek dan mencapai hasil investasi yang lebih stabil.

Oleh karena itu, jika Anda ingin mendapatkan hasil investasi yang lebih baik, Anda dapat merujuk pada reksa dana tersebut dalam hal usia pendirian, ukuran dana, kesalahan pelacakan, kurs perdagangan, laju operasi, dan kinerja historis saat memilih reksa dana yang paling sesuai untuk investasi. banyaknya dana yang melacak Indeks CSI 300.

Cobalah untuk memilih dana yang telah ada selama lebih dari tiga tahun, karena kinerja masa lalu dapat digunakan untuk menentukan apakah kemampuan dana tersebut dalam melacak indeks, kemampuannya menahan risiko, dan kesalahan pelacakannya masuk akal. Periode awal yang lebih lama memberikan lebih banyak data dan pengalaman pasar, yang membantu menilai kinerja reksa dana di lingkungan pasar yang berbeda.

Anda juga harus mencoba memilih dana yang lebih besar, setidaknya di atas $200 juta, untuk menghindari memilih dana yang terlalu kecil. Dana yang lebih besar memberikan likuiditas yang lebih baik, biaya transaksi yang lebih rendah, dan kinerja yang lebih stabil selama volatilitas pasar. Hal ini membantu meningkatkan stabilitas dan profitabilitas investasi, memungkinkan investor memanfaatkan peluang pasar dengan lebih baik dalam jangka panjang.

Kesalahan pelacakan adalah salah satu indikator utama kemampuan reksa dana untuk melacak suatu indeks dan biasanya dinyatakan dengan menghitung standar deviasi antara imbal hasil reksa dana dan imbal hasil indeks acuan selama periode waktu tertentu. Kesalahan pelacakan yang lebih rendah berarti reksa dana berkinerja lebih akurat dalam melacak indeks acuan, dan kinerja reksa dana lebih dekat dengan tren indeks acuan.

Dana indeks yang tidak ditingkatkan harus berusaha menjaga kesalahan pelacakan di bawah 0,2%, sebaiknya kurang dari 0,1%, untuk memastikan bahwa kinerja dana tersebut sedekat mungkin dengan kinerja Indeks CSI 300. Kesalahan pelacakan yang lebih kecil berarti dana tersebut akan melacak indeks dengan lebih akurat dan mencerminkan tren indeks dengan lebih baik, sehingga mengurangi risiko investasi dan meningkatkan hasil investasi.

Memilih reksa dana dengan tingkat biaya operasional yang lebih rendah merupakan pertimbangan penting bagi investor, karena tingkat biaya operasional yang lebih rendah berarti biaya investasi yang lebih rendah. Pada investasi jangka panjang, dampak rasio biaya operasional yang lebih rendah terhadap hasil investasi akan lebih signifikan. Oleh karena itu, ketika memilih dana indeks, cobalah untuk memilih dana dengan rasio biaya operasional yang lebih rendah untuk memastikan efisiensi dan pengembalian investasi yang lebih tinggi.

Dengan membandingkan dana indeks yang disaring berdasarkan kinerja historisnya, dana yang memiliki kinerja lebih baik dari rata-rata kinerja indeks dalam jangka waktu yang lama akan dipilih. Peluang investasi yang lebih baik dapat diidentifikasi dengan membandingkan kinerja reksa dana tersebut dari waktu ke waktu dan terhadap reksa dana lain dalam kategori yang sama. Pada akhirnya, pemilihan tersebut akan membantu investor mencapai tujuan investasi jangka panjang dan meningkatkan hasil investasi mereka.

Berdasarkan metrik ini, investor akan dapat memilih pilihan yang paling diinginkan untuk investasi jangka panjang. Penting untuk dicatat bahwa untuk kepemilikan jangka panjang, seseorang dapat memilih dana Kelas A, yang biasanya mengadopsi mekanisme pembebanan biaya back-end dan cocok untuk pembelian satu kali dan penyimpanan selama lebih dari 2 tahun. Untuk kepemilikan jangka pendek atau investasi tetap, Anda dapat memilih reksa dana Kelas C, yang mengadopsi mekanisme pembebanan biaya front-end dengan fleksibilitas lebih tinggi dan cocok bagi investor untuk secara fleksibel menyesuaikan strategi investasinya sesuai dengan situasi pasar.

Melalui Dana Indeks CSI 300, investor dapat dengan mudah berinvestasi di pasar saham A Tiongkok dan menikmati manfaat dari kinerja pasar secara keseluruhan. Pilihan seperti itu membantu investor mewujudkan tujuan investasi jangka panjang mereka dan meningkatkan hasil investasi mereka. Namun, ketika berinvestasi pada reksa dana, penting untuk diingat bahwa investasi melibatkan tingkat risiko tertentu. Oleh karena itu, penting untuk memastikan bahwa Anda memilih produk yang memenuhi tujuan investasi dan toleransi risiko Anda.

Dana CSI 300 manakah yang terbaik?

| Kode Dana

|

Nama Dana (CSI 300)

|

Tarif biaya pengelolaan (%)

|

Pelacakan eror (%)

|

Cocok untuk investor

|

| 510300

|

ETF Huatai-Perry CSI

|

0,5

|

0,10

|

Jangka panjang

|

| 512300

|

ETF Wells Fargo CSI

|

0,5

|

0,15

|

Jangka panjang

|

| 159919

|

Efonda CSI ETF

|

0,5

|

0,10

|

Jangka panjang

|

| 110020

|

Efonda CSI Connect A

|

1.0

|

0,20

|

Jangka panjang

|

| 001417

|

Dana Indeks BOC CSI

|

0,75

|

0,18

|

Jangka panjang

|

| 002910

|

ETF Zhongrong CSI

|

0,5

|

0,12

|

Jangka panjang

|

| 510360

|

ETF Shanghai & ETF Shenzhen

|

0,5

|

0,08

|

Jangka panjang

|

| 159915

|

ETF Huatai-Perry CSI

|

0,5

|

0,10

|

Jangka panjang

|

| 002987

|

Guangfa CSI Hubungkan C

|

0,6

|

0,15

|

Jangka pendek

|

| 000961

|

Tianhong CSI menghubungkan A

|

0,5

|

0,12

|

Jangka pendek

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang dimaksud dengan CSI 300?

Apa yang dimaksud dengan CSI 300? Rasio P/E dan Hasil CSI 300

Rasio P/E dan Hasil CSI 300 Dana Indeks CSI 300

Dana Indeks CSI 300