Торговля

Краткое содержание:

Краткое содержание:

Индекс CSI 300 включает 300 акций с высокой рыночной капитализацией и высокой инвестиционной ценностью. Инвестирование диверсифицирует риск и увеличивает доходность.

В жизни каждый планирует свою деятельность, каждый день просматривая прогноз погоды, когда выходит на улицу. А на фондовом рынке инвесторы также предпочтут проверять фондовые индексы перед торговлей. Среди них CSI 300, являющийся одним из индексов, измеряющих общую эффективность китайского рынка акций А, является важным инструментом для многих инвесторов, позволяющим понять рыночные тенденции и инвестиционные возможности. Теперь давайте расскажем вам больше об инвестиционной ценности и долгосрочной стратегии CSI 300.

Что означает CSI 300?

Что означает CSI 300?

Это важный фондовый индекс китайского рынка акций А, который состоит из 300 акций с высокой рыночной капитализацией и ликвидностью на фондовых биржах Шанхая и Шэньчжэня, целью которого является отражение показателей китайского рынка акций А в целом. Индекс охватывает широкий спектр отраслей и секторов и широко используется для измерения рыночных тенденций, оценки эффективности портфеля и служит эталоном для финансовых продуктов.

Это крупный, ликвидный и репрезентативный индекс 300 компаний, выбранных на рынках Шанхая и Шэньчжэня. Таким образом, приобретая этот фондовый индекс, инвесторы могут реализовать диверсифицированные инвестиции в эти 300 компаний-представителей, что может эффективно снизить риск одной акции и одновременно отслеживать динамику всего рынка.

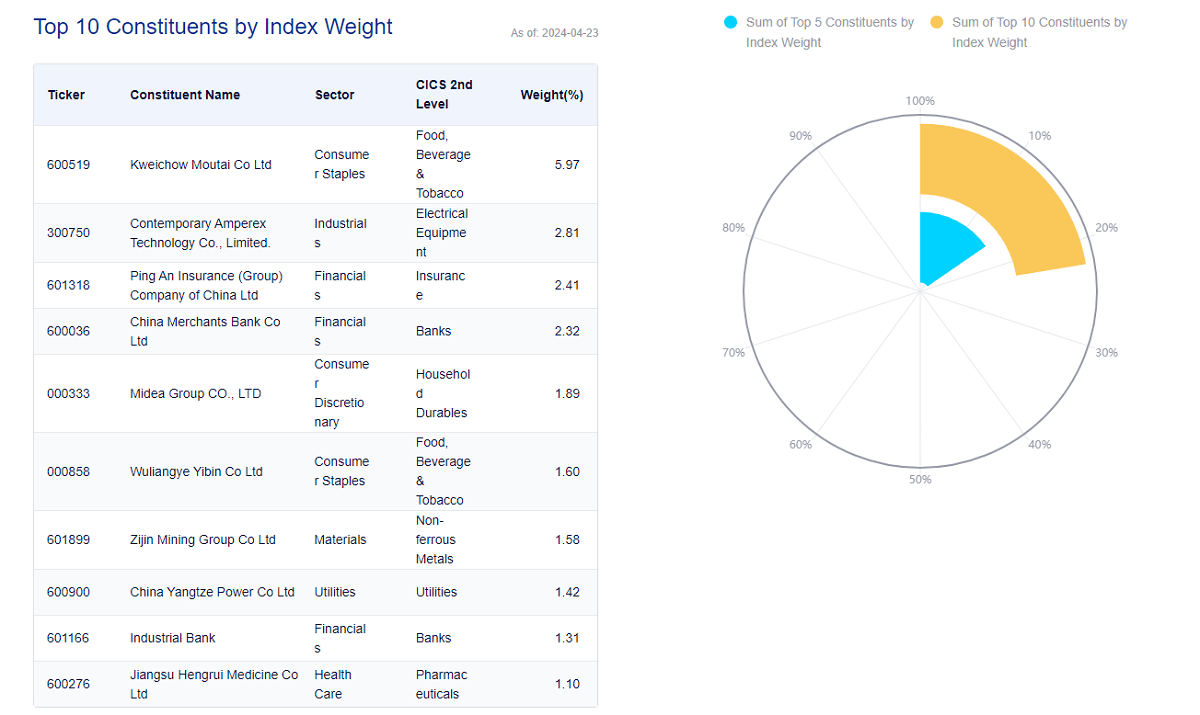

Среди десяти наиболее взвешенных акций индекса CSI 300 финансовый сектор занимает три компании, а именно Ping An of China, China Merchants Bank и CITIC Securities, которые являются головными предприятиями финансового сектора. В секторе спиртных напитков лидерами отрасли являются Гуйчжоу Маотай и Улянье. Кроме того, Gree Electric Appliances и Midea Group являются ведущими компаниями в отрасли бытовой техники, представляющими высококачественные компании отрасли.

В фармацевтическом секторе и секторе здравоохранения ведущей компанией является Hengrui Medicine, а ведущей компанией в технологическом секторе является Lixin Precision. Эти десять наиболее взвешенных акций охватывают широкий спектр секторов промышленности и являются ведущими компаниями в своих областях, что отражает разнообразие и репрезентативность индекса CSI 300.

Более того, отраслевое распределение составляющих индекса является относительно сбалансированным, благодаря чему влияние одной отрасли не превышает 50%, что повышает стабильность инвестиционного портфеля. Среди них финансовый и промышленный секторы занимают наибольшую долю в индексе - 40,78%, что отражает важность финансового и промышленного секторов на рынке капитала Китая. Кроме того, сектор «Основные потребительские товары» имеет вес 13,46%, что свидетельствует о ключевой роли основных потребительских товаров в повседневной жизни жителей.

Индекс также охватывает широкий спектр секторов, включая информационные технологии, сырье, потребительские товары, медицину и здравоохранение, которые имеют вес 11,36%, 8,13%, 7,7% и 6,51% соответственно, что позволяет индексу CSI 300 всесторонне отразить многогранное развитие экономики Китая.

Что касается бирж, которым принадлежат составляющие индекса, 188 составляющих индекса принадлежат Шанхайской фондовой бирже, а 112 — Шэньчжэньской фондовой бирже. Такое распределение отражает репрезентативность двух крупнейших бирж Китая, что делает индекс более полным отражением фондового рынка Китая в целом.

В то же время индекс очень строго управляет своими составляющими и обычно каждые шесть месяцев вносит в них корректировки. Акции ST или *ST, имеющие финансовые условия, нарушения или незаконные действия или находящиеся под угрозой исключения из листинга, будут исключены, а для их представления будут выбраны акции с самым высоким рейтингом из выборки-кандидата.

Такой строгий подход к управлению позволяет индексу CSI 300 поддерживать высокие стандарты производительности, ликвидности и других аспектов, что помогает стабильно отражать общую динамику рынка в долгосрочной перспективе. А поскольку он представляет основные сектора и компании на китайском рынке, он способен в некоторой степени компенсировать волатильность отдельных компаний или секторов.

Благодаря регулярным корректировкам и строгому управлению составляющими индекс способен сохранять долгосрочную стабильность и репрезентативность, а также устойчивость. Постоянство и репрезентативность индекса позволяют ему завоевать широкое доверие среди инвесторов и рынка и обеспечить высокую ценность для долгосрочных инвестиций. Между тем, как традиционный индекс голубых фишек с большой капитализацией, его составляющие обычно имеют стабильные показатели и низкий риск, что обеспечивает высокую долгосрочную инвестиционную ценность.

В целом, индекс CSI 300 всесторонне отражает общую тенденцию китайского рынка акций А и является для инвесторов важным ориентиром для измерения рыночных тенденций. Более того, благодаря высокому качеству составляющих и механизму регулярной корректировки индекс также характеризуется как стабильностью, так и ростом, что делает его пригодным для долгосрочного инвестирования.

Коэффициент P/E и доходность CSI 300

Коэффициент P/E и доходность CSI 300

Коэффициент P/E отражает уровень оценки акции или индекса, причем более низкие коэффициенты P/E обычно подразумевают более высокую относительную стоимость инвестиций. Доходность, с другой стороны, показывает фактическую отдачу от инвестиций, при этом более высокая доходность подразумевает более высокую отдачу от инвестиций. Они являются важными показателями для оценки стоимости инвестиций. Анализируя соотношение P/E и доходность, инвесторы могут лучше оценить инвестиционный потенциал индекса CSI 300.

Коэффициент цена-прибыль (коэффициент PE) рассчитывается путем деления общей рыночной капитализации индекса на общую чистую прибыль составляющих, которая может измерять общий уровень оценки составляющих индекса. Более высокие коэффициенты P/E могут указывать на то, что ожидания рынка относительно будущих доходов участников высоки, но также может существовать риск переоценки; более низкие коэффициенты P/E могут указывать на то, что ожидания рынка относительно будущих доходов участников являются низкими или цена акций недооценена.

Соотношение цены и прибыли CSI 300 обычно поддерживается в диапазоне от 10 до 15 раз в относительно разумном диапазоне оценки. Это отражает его природу как голубых фишек с большой капитализацией, которая гораздо более стабильна, чем соотношение цены и прибыли индекса GEM, составляющее от 30 до 60 раз. Такая стабильность дает инвесторам возможность инвестировать в относительно разумном ценовом диапазоне в поисках долгосрочной и стабильной прибыли.

Доходность измеряет эффективность индекса за определенный период времени и может использоваться для оценки рыночных тенденций и определения эффективности инвестиций. Он рассчитывается путем расчета изменения индекса за определенный период времени и может быть выражен в процентах. Сначала определите период времени, за который будет рассчитываться норма прибыли, например, год, квартал, месяц и т. д.

Затем рассчитайте норму доходности по формуле: Норма доходности = (значение индекса в конце минус значение индекса в начале) ÷ значение индекса в начале х 100%. Например, если индекс составляет 3500 пунктов в начале и 3800 пунктов в конце, то доходность рассчитывается следующим образом: (3800-3500)÷3500×100%=(300÷3500)×100%≈8,57

Доходность индекса CSI 300 (ROE) сохранилась на уровне около 11%, демонстрируя более стабильную прибыльность. Конечно, поскольку в индекс входит более 300 компаний, не каждая из них может соответствовать стандарту 20% ROE, но общий средний показатель удерживается на уровне выше 11%, что свидетельствует о стабильности его рентабельности. Многие высококачественные компании, такие как Guizhou Moutai, Yili Shares и Gree Electric, на протяжении долгого времени сохраняли высокую стабильность прибыли, что еще больше усиливает общее преимущество индекса в прибыльности.

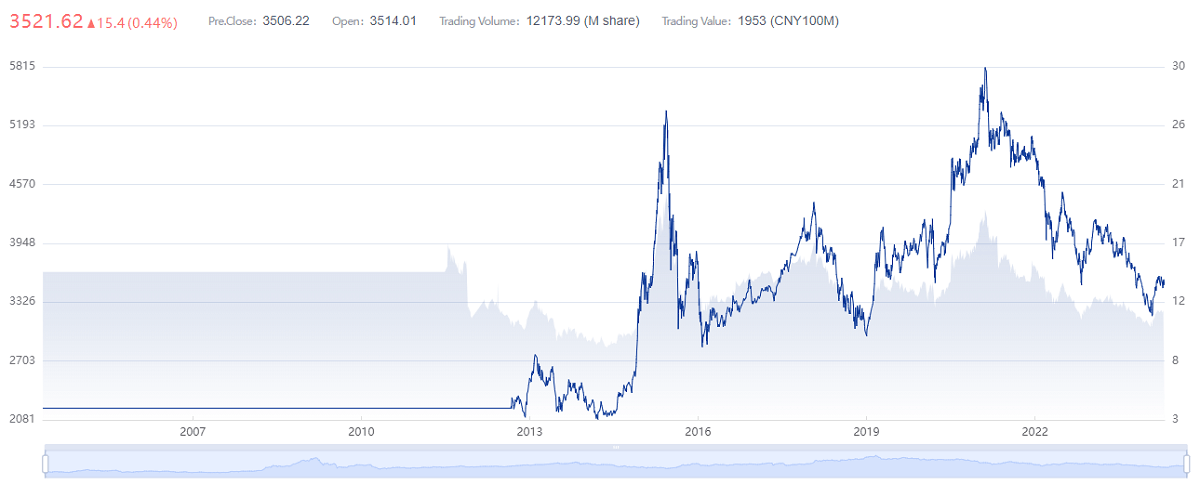

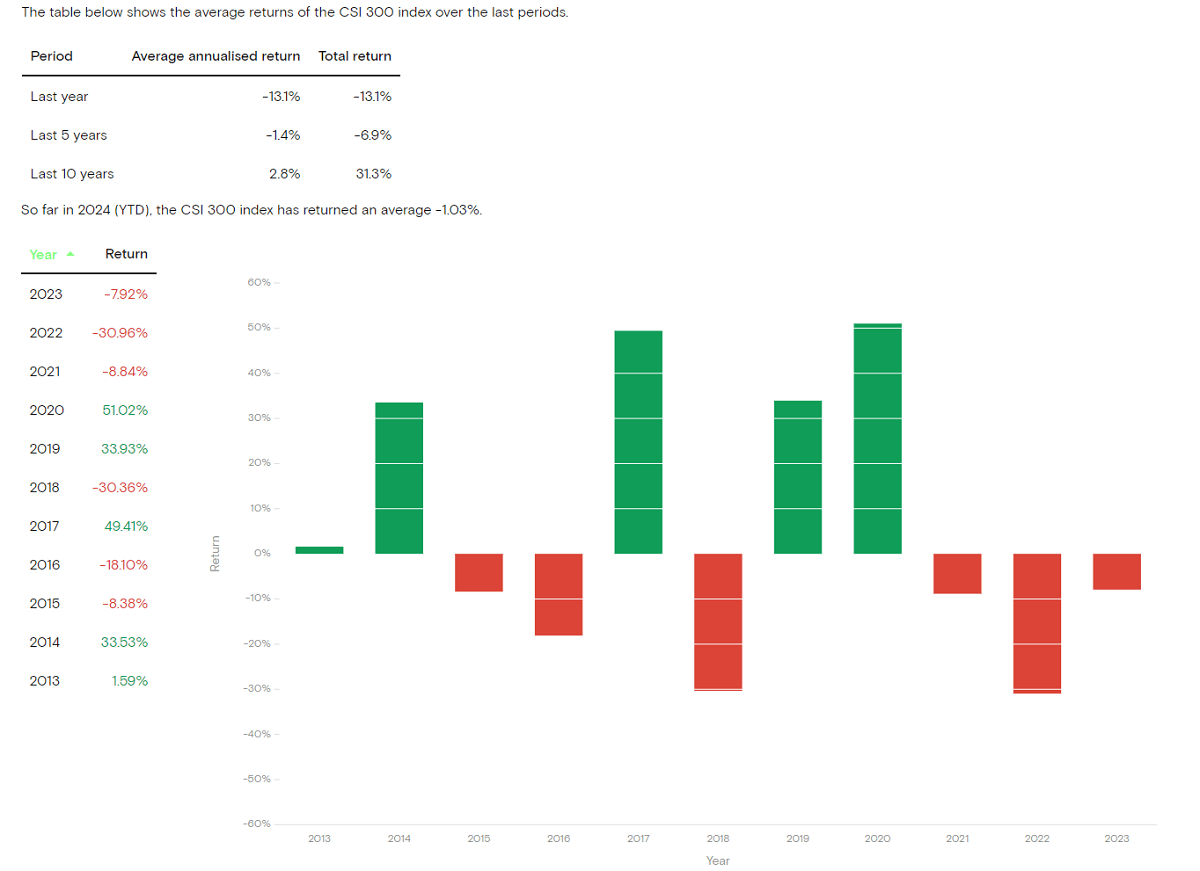

Как видно из исторических данных, индекс был выпущен 31 декабря 2004 года с начальной точкой 1,000. и по состоянию на 31 июля 2020 г. индекс достиг 4 695,05 пункта, что соответствует общей доходности 369,5% и годовой доходности примерно 10,4%. Эта доходность основана на долгосрочном удержании без каких-либо операций покупки или продажи. Доходность могла бы быть выше, если бы индекс продавался, когда он был относительно переоценен, и покупался, когда он был относительно недооценен.

Вы также можете посмотреть на темпы роста чистой прибыли, что является важным показателем роста бизнеса. Способность компании поддерживать прибыльность и устойчивый рост в течение длительного периода времени подразумевает, что у нее есть огромные возможности для роста. Темпы роста чистой прибыли индекса CSI 300 в течение длительного времени составляли около 10%, что указывает на то, что составляющие индекса по-прежнему сохраняют тенденцию среднего роста. Компании, включенные в индекс, показали хороший рост прибыльности и потенциальной инвестиционной ценности.

Таким образом, из измерения инвестиционной ценности индекса с точки зрения его стабильности, роста и прибыльности становится ясно, что он действительно подходит для долгосрочных инвестиций, особенно для инвесторов, которые хотят инвестировать в китайский рынок акций А, вкладывая средства в в лучших компаниях. Владение индексным фондом CSI 300 в течение длительного периода времени может помочь инвесторам воспользоваться преимуществами общего роста рынка и снизить риск инвестирования в одну акцию.

Индексный фонд CSI 300

Индексный фонд CSI 300

Индекс состоит из 300 акций, которые являются крупнейшими, наиболее ликвидными и наиболее репрезентативными на фондовых рынках Шанхая и Шэньчжэня, охватывая широкий спектр отраслей и секторов, что снижает влияние колебаний в отдельной компании или отрасли на инвестиции. Таким образом, это эффективный способ диверсифицировать инвестиционный риск путем инвестирования в индекс CSI 300, который отражает общую тенденцию рынка акций А.

Более того, индексный фонд обычно поддерживает относительно стабильные дивиденды, обеспечивая инвесторам денежный поток и стабильный доход. Кроме того, каждые шесть месяцев составляющие индекса будут корректироваться путем исключения неэффективных компаний и замены их новыми, отвечающими критериям. Эта динамичная корректировка обеспечивает постоянную жизнеспособность и качество индекса, предоставляя инвесторам последовательные и стабильные инвестиционные возможности.

Долгосрочные инвестиции. Индексный фонд покупается на рыночных минимумах и удерживается в течение длительного периода времени, чтобы получить потенциальную прибыль от общего подъема рынка. Держа акции в течение длительного периода времени, инвесторы могут извлечь выгоду из дивидендов продолжающегося экономического роста Китая, что может привести к более высокой доходности инвестиций. Более того, комиссионные за управление и транзакционные издержки таких фондов обычно ниже, чем у активно управляемых фондов, а это означает, что инвесторам может быть возвращена большая часть прибыли, что снижает инвестиционные затраты и повышает общую доходность.

Инвестируя в этот индексный фонд, вы можете выбрать расширенный фонд. Он отслеживает индекс CSI 300 и может получать сверхдоходы за счет активного управления со стороны управляющего фондом, такого как корректировка позиций и выбор акций. Эта стратегия управления помогает добиться более высоких результатов во время волатильности рынка и повысить доходность инвестиций.

Таким образом, управленческие способности управляющего фондом имеют решающее значение для эффективности фонда. Выбор фонда, которым управляет опытный управляющий фондом с проверенной репутацией, может быть более благоприятным для достижения стабильной прибыли. Решения и стратегии управляющего фондом будут иметь прямое влияние на эффективность фонда, поэтому понимание опыта управления управляющего и исторических показателей является ключевым компонентом при выборе фонда.

Более того, инвестирование в этот тип фонда требует определенной долгосрочной инвестиционной стратегии, позволяющей избежать рисков и расходов, связанных с частыми покупками и продажами. Удержание этих средств в течение длительного периода времени может помочь вам лучше извлечь выгоду из общего роста рынка, одновременно снижая транзакционные издержки, связанные с частой торговлей. Кроме того, долгосрочная инвестиционная стратегия может помочь вам избежать последствий краткосрочных колебаний рынка и добиться более стабильной доходности инвестиций.

Таким образом, если вы хотите получить более высокую доходность от инвестиций, вы можете обратиться к фонду с точки зрения его возраста создания, размера фонда, ошибки отслеживания, торговой ставки, операционной скорости и исторических результатов при выборе наиболее подходящего фонда для инвестиций среди многие фонды, отслеживающие индекс CSI 300.

Старайтесь выбирать фонды, существующие более трех лет, поскольку прошлые результаты могут быть использованы для определения разумности способности фонда отслеживать индекс, его способности противостоять риску и ошибок отслеживания. Более длительный начальный период дает больше данных и рыночного опыта, что помогает оценить эффективность фонда в различных рыночных условиях.

Вам также следует попытаться выбрать более крупный фонд, размером не менее 200 миллионов долларов, чтобы избежать выбора слишком маленького фонда. Больший фонд обеспечивает лучшую ликвидность, более низкие транзакционные издержки и более стабильную работу во время волатильности рынка. Это помогает повысить инвестиционную стабильность и прибыльность, позволяя инвесторам лучше извлекать выгоду из рыночных возможностей в долгосрочной перспективе.

Ошибка отслеживания является одним из ключевых показателей способности фонда отслеживать индекс и обычно выражается путем расчета стандартного отклонения между доходностью фонда и доходностью эталонного индекса за определенный период времени. Меньшая ошибка отслеживания означает, что фонд работает более точно при отслеживании эталонного индекса, и его результаты ближе к тренду эталонного индекса.

Индексные фонды без расширенных возможностей должны стараться поддерживать ошибку отслеживания ниже 0,2%, предпочтительно менее 0,1%, чтобы гарантировать, что результаты фонда будут как можно ближе к результатам индекса CSI 300. Меньшая ошибка отслеживания означает, что фонд будет отслеживать индекс более точно и лучше отражать его тенденцию, тем самым снижая инвестиционный риск и повышая доходность инвестиций.

Выбор фонда с более низкой ставкой операционного сбора является важным фактором для инвесторов, поскольку более низкая ставка операционного сбора означает меньшие инвестиционные затраты. В долгосрочных инвестициях влияние более низкого коэффициента операционных расходов на доход от инвестиций будет более значительным. Поэтому при выборе индексных фондов старайтесь выбирать фонды с более низкими коэффициентами операционных расходов, чтобы обеспечить более высокую эффективность инвестиций и доходность.

Путем сравнения проверенных индексных фондов на основе их исторических результатов отбираются фонды, которые превзошли средние показатели индекса за длительный период времени. Лучшие инвестиционные возможности можно определить путем сравнения эффективности фонда с течением времени и с другими фондами той же категории. В конечном итоге такой выбор поможет инвесторам достичь своих долгосрочных инвестиционных целей и повысить доходность своих инвестиций.

На основе этих показателей инвесторы смогут выбирать наиболее желательные варианты для долгосрочных инвестиций. Важно отметить, что для долгосрочного хранения можно выбрать фонды класса А, которые обычно используют механизм взимания комиссии и подходят для единовременной покупки и хранения более 2 лет. Для краткосрочного владения или инвестиций в фиксированный срок вы можете выбрать фонд класса C, который использует механизм взимания предварительных комиссий с более высокой гибкостью и подходит для того, чтобы инвесторы могли гибко корректировать свою инвестиционную стратегию в соответствии с рыночной ситуацией.

Через индексный фонд CSI 300 инвесторы могут удобно инвестировать в китайский рынок акций А и пользоваться преимуществами общих показателей рынка. Такой выбор помогает инвесторам реализовать свои долгосрочные инвестиционные цели и повысить доходность своих инвестиций. Однако при инвестировании в фонд важно учитывать, что инвестирование сопряжено с определенной степенью риска. Поэтому крайне важно убедиться, что вы выбираете продукт, который соответствует вашим инвестиционным целям и толерантности к риску.

| Код фонда | Название фонда (CSI 300) | Ставка комиссии за управление (%) | Ошибка отслеживания (%) | Подходит для инвесторов |

| 510300 | Huatai-Perry CSI ETF | 0,5 | 0,10 | Долгосрочный |

| 512300 | Wells Fargo CSI ETF | 0,5 | 0,15 | Долгосрочный |

| 159919 | Efonda CSI ETF | 0,5 | 0,10 | Долгосрочный |

| 110020 | Эфонда CSI Connect A | 1.0 | 0,20 | Долгосрочная перспектива |

| 001417 | Индексный фонд BOC CSI | 0,75 | 0,18 | Долгосрочная перспектива |

| 002910 | Чжунжун CSI ETF | 0,5 | 0,12 | Долгосрочный |

| 510360 | ETF Шанхай и Шэньчжэнь ETF | 0,5 | 0,08 | Долгосрочный |

| 159915 | Huatai-Perry CSI ETF | 0,5 | 0,10 | Долгосрочный |

| 002987 | Гуанфа CSI Connect C | 0,6 | 0,15 | Короткий срок |

| 000961 | Тяньхун CSI Connect A | 0,5 | 0,12 | Короткий срок |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24