要約

要約

CSI 300指数は、中国のA株市場において時価総額の大きい300銘柄の株式を含んで、強い投資価値を持ちます。リスクを分散し、リターンを増加させます。

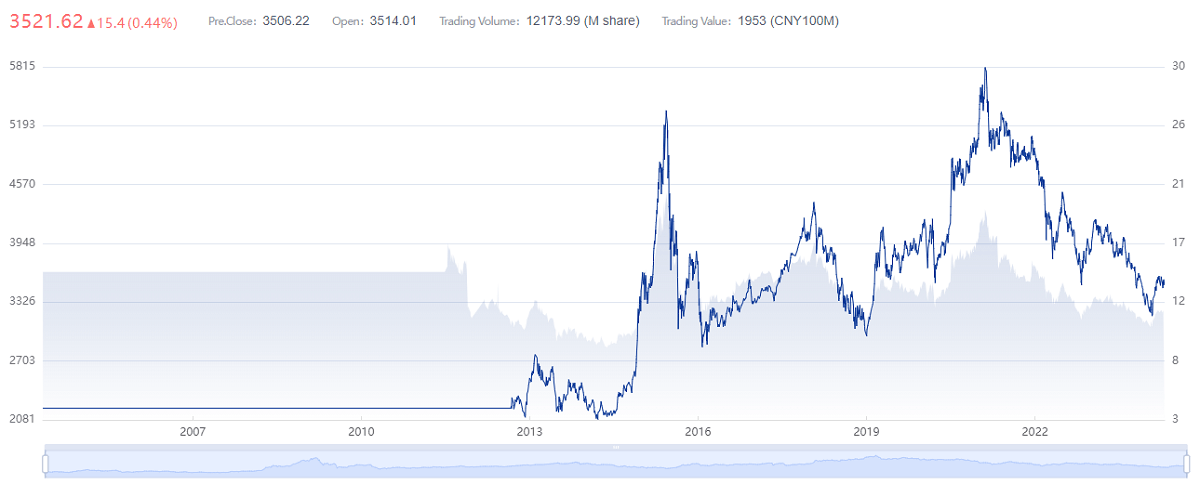

株式市場では投資家は取引前に株価指数をチェックします。その中でも、中国のA株市場の全体的なパフォーマンスを測る指標の一つとして、CSI 300指数は市場の動向や投資機会を理解するための重要なツールとなっています。本記事では、CSI 300指数の投資価値と長期的な戦略についてさらに詳しく解説します。

CSI 300指数とは

CSI 300指数は、中国のA株市場の重要な株価指数で、上海証券取引所および深セン証券取引所に上場する時価総額と流動性の高い300銘柄で構成されています。この指数は、中国のA株市場全体のパフォーマンスを反映することを目的としており、広範な業界やセクターをカバーしています。市場動向を測定したり、ポートフォリオのパフォーマンスを評価したり、金融商品におけるベンチマークとして広く使用されています。

CSI 300指数は、上海証券取引所と深セン証券取引所から選ばれた300社で構成されており、大型で流動性の高い代表的な株式指数です。したがって、この株価指数のポートフォリオを購入することによって、投資家はこれら300社の代表的な企業に分散投資を行うことができ、個別銘柄のリスクを効果的に減らし、市場全体のパフォーマンスを同時に追跡することができます。

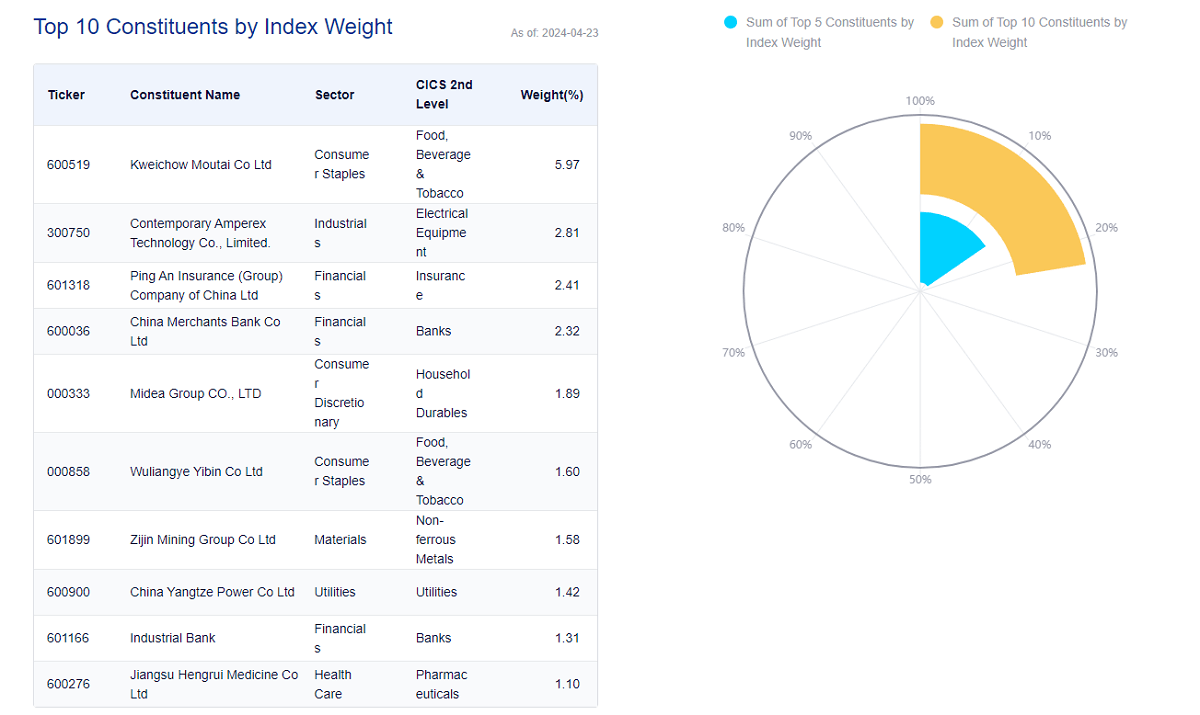

CSI 300指数の上位10銘柄には、金融セクターから中国平安保険、中国招商銀行、CITIC証券などの企業が含まれており、これらはすべて金融セクターの大手企業です。また、酒類セクターでは、貴州茅台や五糧液が業界のリーダーとして位置付けられています。家庭電化製品業界では、格力電気(グリー)や美的集団(ミディアグループ)が業界のトップ企業です。

医薬品・健康セクターでは恒瑞医薬(Hengrui Medicine)がリーダー企業であり、テクノロジーセクターでは立新精密(Lixin Precision)が主要企業です。これらの上位10銘柄は、広範な業界セクターをカバーしており、それぞれの分野でリーダー的存在である企業が反映されています。

さらに、CSI 300指数の構成銘柄の産業分布は比較的バランスが取れており、特定の産業の影響力が50%を超えることはありません。これにより、投資ポートフォリオの安定性が向上します。指数内で最も高い割合を占めるのは、金融セクターと工業セクターで、合計で40.78%を占めており、中国の資本市場における金融・工業セクターの重要性を反映しています。また、消費財セクターは13.46%を占め、日常生活における消費財の重要な役割を示しています。

さらに、情報技術、原材料、消費者向け選択商品、医薬品・健康分野などがそれぞれ11.36%、8.13%、7.7%、6.51%の割合を占めており、CSI 300指数は中国経済の多面的な発展を包括的に反映しています。

CSI 300指数の構成銘柄のうち、188銘柄は上海証券取引所に上場しており、112銘柄は深セン証券取引所に上場しています。この分布は、中国の2大証券取引所の代表性を反映しており、指数が中国の株式市場全体をより包括的に反映していることを示しています。

また、CSI 300指数はその構成銘柄を非常に厳格に管理しており、通常、毎年2回の定期調整を行います。財務状況に問題がある企業や不正行為を行った企業、上場廃止のリスクがある企業が除外され、候補銘柄の中で最もランクの高い株式が選ばれます。

この厳格な管理アプローチにより、CSI 300指数は高いパフォーマンス基準、流動性、安定性を維持し、長期にわたって市場全体のパフォーマンスを安定的に反映することができます。また、この指数は中国市場の主要なセクターと企業を代表しているため、個別企業や業界のボラティリティをある程度相殺することができます。

定期的な調整と厳格な構成銘柄の管理により、CSI 300指数はその長期的な安定性、代表性、持続可能性を維持しています。この指数の永続性と代表性により、投資家や市場から広く信頼されており、長期投資において高い価値を提供しています。また、伝統的な大型ブルーチップ指数として、その構成銘柄は通常、安定したパフォーマンスと低リスクを誇り、長期的な投資価値が高いです。

とりあえず、CSI 300指数は中国A株市場全体の動向を包括的に反映しており、投資家にとって市場動向を測るための重要な指標となっています。その構成銘柄の質の高さと定期的な調整メカニズムにより、指数は安定性と成長を兼ね備えており、長期投資に適した指数と言えます。

CSI 300指数のPERと利回り

PER(株価収益率)は、株式や指数の評価レベルを反映し、一般的にPERが低いほど、投資の相対的な価値が高いことを示唆します。一方、利回りは投資の実際のリターンを示し、利回りが高いほど投資のリターンが高いことを意味します。これらは投資の価値を評価するための重要な指標です。PERと利回りを分析することで、投資家はCSI 300指数の投資可能性をよりよく把握することができます。

PERは、指数の時価総額を構成銘柄の総純利益で割ることによって計算され、指数内の構成銘柄の全体的な評価レベルを測ることができます。PERが高い場合、構成銘柄の将来の利益に対する市場の期待が高いことを示す一方で、過大評価のリスクもあることを意味します。逆に、PER比率が低い場合、市場の将来の利益予測が低いか、株価が割安である可能性があります。

CSI 300指数のPERは通常、10倍から15倍の範囲で維持されており、比較的合理的な評価範囲を示しています。これは、大型株ブルーチップ指数としての性質を反映しており、GEM指数(新興企業市場)の30倍から60倍のPERと比較して、非常に安定しています。このような安定性は、長期的で安定したリターンを追求する投資家にとって、比較的合理的な価格範囲で投資機会を提供します。

利回りは、一定の期間における指数のパフォーマンスを測るもので、市場動向を把握したり、投資のパフォーマンスを評価したりするのに役立ちます。利回りは、指数の変動を計算し、パーセンテージとして表現されます。まず、利回りを計算する期間を決定します(例:1年、四半期、月など)。

その後、次の計算式に基づいて利回りを求めます:

利回り = (期間終了時の指数値 - 期間開始時の指数値) ÷ 期間開始時の指数値 × 100%

例えば、開始時の指数が3500ポイント、終了時が3800ポイントの場合、利回りは次のように計算されます:

(3800 - 3500) ÷ 3500 × 100% = (300 ÷ 3500) × 100% ≈ 8.57%

CSI 300指数のROEは、長期間にわたり約11%で維持されており、安定した収益性を示しています。もちろん、指数に含まれる300社以上すべてが20%以上のROE基準を満たしているわけではありませんが、全体的な平均としては11%以上を維持しており、これは指数の利益の安定性を示しています。例えば、貴州茅台(マオタイ)、伊利股份(イーリ)、格力電気(グリー)などの高品質な企業は、長期的に安定した利益を維持しており、指数全体の収益性をさらに強化しています。

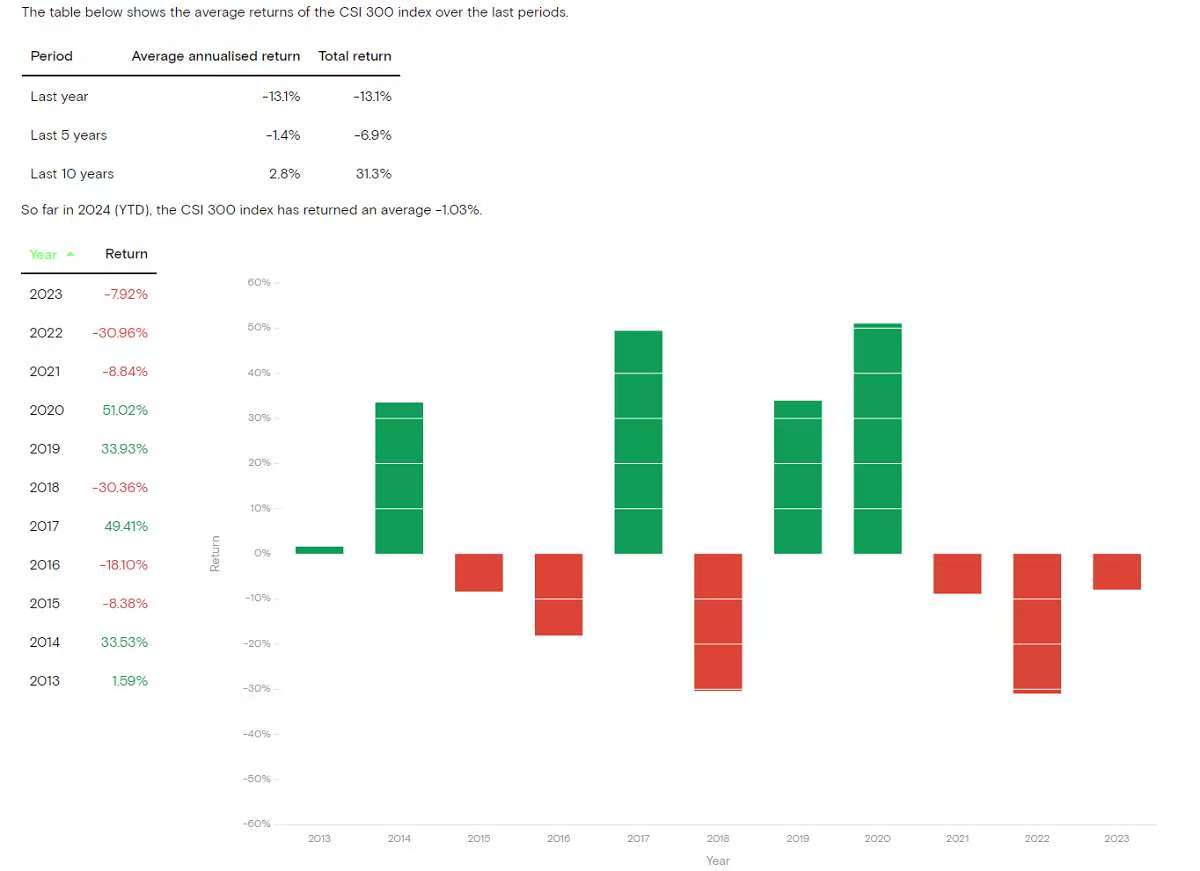

CSI 300指数は2004年12月31日に1.000ポイントで開始され、2020年7月31日時点で4.695.05ポイントに達しており、総リターンは369.5%で、年平均リターンは約10.4%でした。このリターンは、売買操作を行わずに長期間保持した場合のものです。もし、指数が相対的に過大評価されたときに売却し、過小評価されたときに購入していれば、リターンはさらに高かった可能性があります。

CSI 300指数の純利益成長率は、長期間にわたり約10%で推移しており、指数構成銘柄が中速の成長トレンドを維持していることを示しています。指数に含まれる企業は、収益性と成長の良好な伸びを示しており、投資の潜在的な価値を支えています。

CSI 300指数の安定性、成長性、収益性を基にした投資価値の評価から、この指数は長期投資に適していることが明らかです。特に、中国のA株市場における最も質の高い企業に投資したいと考える投資家にとって、この指数は非常に適しています。CSI 300指数のインデックスファンドを長期間保有することで、投資家は市場全体の成長から利益を享受し、個別銘柄への投資リスクを減らすことができます。

CSI 300指数のインデックスファンド

CSI 300指数のインデックスは、上海と深センの株式市場で最も規模が大きく、流動性が高く、代表的な300銘柄で構成されており、さまざまな業種やセクターにわたっているため、単一企業や業界の変動が投資に与える影響を減少させます。そのため、CSI 300指数に投資することで、A株市場の全体的な動向を反映し、投資リスクを効果的に分散させることができます。

さらに、そのインデックスファンドは通常、比較的安定した配当を維持しており、投資家に現金フローと安定した収入を提供します。また、CSI 300指数の構成銘柄は6ヶ月ごとに調整され、業績の悪い企業は除外され、基準を満たす新たな企業に置き換えられます。このダイナミックな調整により、指数の活力と質が維持され、投資家に安定した投資機会が提供されます。

インデックスファンドは、市場の底値で購入し、長期間保有することで市場全体の上昇から得られる潜在的な利益を享受します。長期間保有することによって、投資家は中国の経済成長による配当を享受し、投資リターンを向上させることができます。さらに、こうしたファンドの運用手数料や取引コストは、アクティブ運用ファンドに比べて通常低いため、より多くのリターンが投資家に還元され、投資コストを抑え、全体的なリターンを改善することができます。

CSI 300指数のインデックスファンドに投資する際、投資家は強化型ファンドを選ぶこともできます。強化型ファンドは、CSI 300指数に連動し、ファンドマネージャーのアクティブ運用によって超過リターンを実現する可能性があります。ポジション調整や銘柄選定を通じて、市場の変動に対応し、投資リターンを向上させることができます。

したがって、ファンドマネージャーの運用能力はファンドのパフォーマンスにとって重要です。実績のある経験豊富なファンドマネージャーが運用するファンドを選ぶことは、安定したリターンを実現するために有益です。ファンドマネージャーの決定や戦略はファンドのパフォーマンスに直接影響を与えるため、運用経験や過去の実績を理解することが、ファンド選定における重要な要素です。

また、このタイプのファンドに投資するには、頻繁な売買に伴うリスクやコストを避けるための長期投資戦略が必要です。これらのファンドを長期間保有することで、市場全体の上昇をより効果的に享受し、頻繁な取引に伴う取引コストを削減できます。さらに、長期投資戦略は短期的な市場の変動の影響を避け、より安定した投資リターンを実現する助けになります。

したがって、より良い投資リターンを得るためには、CSI 300指数に連動する多くのファンドの中から、設立年、ファンドサイズ、トラッキングエラー、取引率、運用率、歴史的なパフォーマンスなどの指標を参考にし、最適なファンドを選定することが重要です。

そのため、設立から3年以上経過しているファンドを選んぶ方が良いでしょう。過去の実績をもとに、ファンドがインデックスに連動する能力、リスク耐性、トラッキングエラーが合理的かどうかを判断できます。設立期間が長ければ、データや市場経験が豊富になり、異なる市場環境でのファンドのパフォーマンスを評価するのに役立ちます。

また、少なくとも2億ドル以上の規模を持つ大型ファンドを選ぶことをお勧めします。大型ファンドは流動性が高く、取引コストが低く、市場の変動時にも安定したパフォーマンスを発揮します。これにより、長期的な投資機会をより効果的に活用でき、投資の安定性と収益性が向上します。

トラッキングエラーも重要な指標であり、通常はファンドのリターンと基準インデックスのリターンの標準偏差を計算して求めます。トラッキングエラーが低いほど、ファンドはインデックスをより正確に追跡し、インデックスのトレンドに近いパフォーマンスを示します。

非強化型インデックスファンドは、トラッキング エラーを 0.2% 未満、できれば 0.1% 未満に抑え、ファンドのパフォーマンスが CSI 300指数のパフォーマンスに可能な限り近づくようにする必要があります。トラッキング エラーが小さいほど、ファンドはインデックスをより正確に追跡し、インデックスの傾向をより適切に反映するため、投資リスクが軽減され、投資収益が向上します。

運用費用率が低いファンドを選ぶことも、投資家にとって重要な考慮事項です。運用費用率が低いということは、投資コストが低くなることを意味します。長期投資において、低い運用費用率は投資リターンに大きな影響を与えるため、インデックスファンドを選ぶ際には、運用費用率が低いファンドを選ぶことをお勧めします。

選別したインデックスファンドを、過去のパフォーマンスに基づき比較することで、インデックスの平均パフォーマンスを長期的に上回ったファンドを選ぶことができます。過去のパフォーマンスを比較することで、より良い投資機会を見つけ、投資家は長期的な投資目標を達成し、投資リターンを向上させることができます。

これらの指標に基づいて、投資家は長期投資に最適なファンドを選定することができます。長期保有を希望する場合、通常はAファンドを選ぶとよいでしょう。このクラスはバックエンドフィーを採用しており、2年以上の一度購入して長期間保有するのに適しています。短期保有や定額投資を希望する場合は、Cファンドを選ぶと良いでしょう。Cファンドはフロントエンドフィーを採用しており、柔軟に投資戦略を調整できるため、マーケット状況に応じて戦略を変更しやすいです。

CSI 300指数のインデックスファンドを通じて、投資家は中国のA株市場に便利に投資し、市場全体のパフォーマンスから得られる利益を享受することができます。この選択は、投資家が長期的な投資目標を達成し、投資リターンを向上させるための助けとなります。しかし、投資にはリスクが伴うため、投資目的やリスク耐性に合った商品を選ぶことが重要です。

| ファンドコード | ファンド名 (CSI 300) | 管理手数料率(%) | トラッキングエラー(%) | 最適な投資期間 |

| 510300 | 華泰ペリーCSI ETF | 0.5 | 0.1 | 長期 |

| 512300 | ウェルズ・ファーゴCSI ETF | 0.5 | 0.15 | 長期 |

| 159919 | エフォンダ CSI ETF | 0.5 | 0.1 | 長期 |

| 110020 | エフォンダCSIコネクトA | 1 | 0.2 | 長期 |

| 001417 | BOC CSI インデックスファンド | 0.75 | 0.18 | 長期 |

| 002910 | 中栄CSI ETF | 0.5 | 0.12 | 長期 |

| 510360 | ETF 上海 & 深セン ETF | 0.5 | 0.08 | 長期 |

| 159915 | 華泰ペリーCSI ETF | 0.5 | 0.1 | 長期 |

| 002987 | 光発CSIコネクトC | 0.6 | 0.15 | 短期 |

| 000961 | 天虹CSIコネクトA | 0.5 | 0.12 | 短期 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

パラジウムとは何か、どのように使用されるのか、そして 2025 年の価値、希少性、投資可能性の点で金とどう比較されるのかをご覧ください。

2025-04-24

OpenAIは2025年に株式市場に上場するでしょうか?AIへのエクスポージャーを獲得する方法、OpenAIのIPOの見通し、そして関心のある投資家にとって最適な代替案について学びましょう。

2025-04-24

取引におけるバックテストの基本を、始め方からミスの回避、結果の解釈まで学びます。これは、戦略を改善するための必須ガイドです。

2025-04-24