تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يتضمن مؤشر CSI 300 300 سهمًا من الأسهم ذات القيمة السوقية العالية ذات القيمة الاستثمارية القوية. الاستثمار ينوع المخاطر ويزيد العائدات.

في الحياة، يقوم الجميع بجدولة أنشطتهم من خلال النظر في توقعات الطقس عند خروجهم كل يوم. وفي سوق الأوراق المالية، سيختار المستثمرون أيضًا التحقق من مؤشرات الأسهم قبل التداول. من بينها، باعتباره أحد المؤشرات التي تقيس الأداء العام لسوق الأسهم من الفئة A في الصين، يعد CSI 300 أداة مهمة للعديد من المستثمرين لفهم اتجاهات السوق وفرص الاستثمار. الآن، دعنا نخبرك المزيد عن قيمة الاستثمار والاستراتيجية طويلة المدى لـ CSI 300.

ماذا يعني CSI 300؟

ماذا يعني CSI 300؟

وهو مؤشر أسهم مهم لسوق الأسهم من الفئة A في الصين، والذي يتكون من 300 سهم ذات قيمة سوقية وسيولة عالية في بورصتي شنغهاي وشنتشن، بهدف عكس أداء سوق الأسهم من الفئة A في الصين ككل. ويغطي المؤشر مجموعة واسعة من الصناعات والقطاعات ويستخدم على نطاق واسع لقياس اتجاهات السوق، وتقييم أداء المحفظة، ويكون بمثابة معيار للمنتجات المالية.

وهو مؤشر كبير وسائل وممثل لـ 300 شركة تم اختيارها من أسواق شنغهاي وشنتشن. لذلك، من خلال شراء مؤشر الأسهم هذا، يمكن للمستثمرين تحقيق استثمارات متنوعة في هذه الشركات التمثيلية الـ 300، والتي يمكن أن تقلل بشكل فعال من مخاطر سهم واحد وتتبع أداء السوق بأكمله في نفس الوقت.

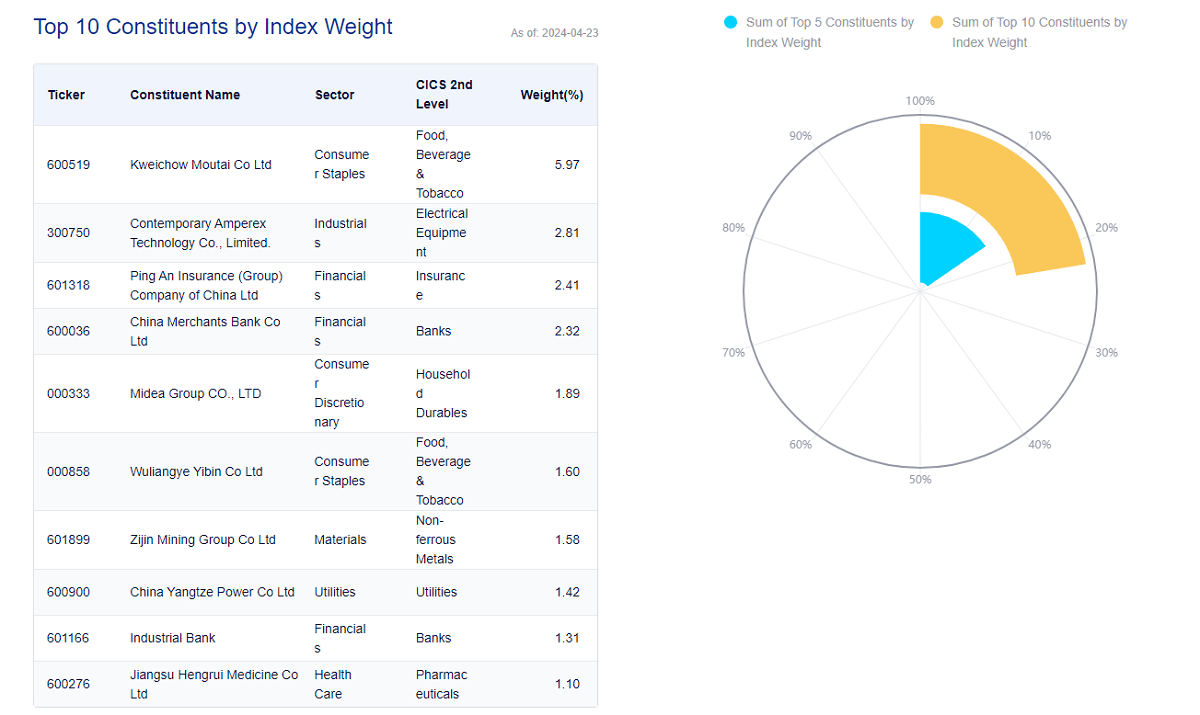

ومن بين الأسهم العشرة الأولى المرجحة لمؤشر CSI 300، يمتلك القطاع المالي ثلاث شركات، وهي Ping An الصينية، وبنك التجار الصيني، وCITIC Securities، وجميعها شركات رئيسية في القطاع المالي. في قطاع المشروبات الكحولية، تعد قويتشو ماوتاي ووليانغيي من رواد الصناعة. بالإضافة إلى ذلك، تعد شركة Gree Electric Appliances ومجموعة Midea من الشركتين الرائدتين في صناعة الأجهزة المنزلية، وتمثلان شركات عالية الجودة في هذه الصناعة.

وفي قطاع الأدوية والصحة، تعد شركة Hengrui Medicine هي الشركة الرائدة، في حين أن الشركة الرائدة في قطاع التكنولوجيا هي Lixin Precision. تغطي هذه الأسهم العشرة الأوائل مجموعة واسعة من قطاعات الصناعة وجميعها شركات رائدة في مجالات تخصصها، مما يعكس تنوع وتمثيل مؤشر CSI 300.

علاوة على ذلك، فإن التوزيع الصناعي لمكونات المؤشر متوازن نسبيا، مما يضمن ألا يتجاوز تأثير الصناعة الواحدة 50%، وبالتالي تحسين استقرار المحفظة الاستثمارية. ومن بينها، يستحوذ القطاعان المالي والصناعي على أعلى نسبة في المؤشر بنسبة 40.78%، مما يعكس أهمية القطاعين المالي والصناعي في سوق رأس المال الصيني. بالإضافة إلى ذلك، يبلغ وزن قطاع السلع الاستهلاكية الرئيسية 13.46%، مما يدل على الدور الرئيسي للسلع الاستهلاكية الرئيسية في الحياة اليومية للمقيمين.

يغطي المؤشر أيضًا مجموعة واسعة من القطاعات، بما في ذلك تكنولوجيا المعلومات، والمواد الخام، والتقديرات الاستهلاكية، والطب والرعاية الصحية، والتي يبلغ وزنها 11.36%، و8.13%، و7.7%، و6.51% على التوالي، مما يتيح مؤشر CSI 300. لتعكس بشكل شامل التنمية المتعددة الأوجه للاقتصاد الصيني.

ومن حيث البورصات التي تنتمي إليها المكونات، فإن 188 من مكونات المؤشر تنتمي إلى بورصة شنغهاي، و112 تنتمي إلى بورصة شنتشن. ويعكس هذا التوزيع الطابع التمثيلي للبورصتين الرئيسيتين في الصين، مما يجعل المؤشر انعكاسًا أكثر شمولاً لسوق الأوراق المالية الصينية ككل.

وفي الوقت نفسه، يدير المؤشر مكوناته بشكل صارم للغاية وعادة ما يقوم بإجراء تعديلات على مكوناته كل ستة أشهر. سيتم حذف أسهم ST أو *ST التي لها ظروف مالية أو مخالفات أو أحداث غير قانونية أو معرضة لخطر الشطب، وسيتم اختيار الأسهم الأعلى تصنيفًا من العينة المرشحة لتمثيلها.

يسمح هذا النهج الإداري الصارم لمؤشر CSI 300 بالحفاظ على مستويات عالية من الأداء والسيولة والجوانب الأخرى، مما يساعد على عكس أداء السوق الإجمالي بطريقة مستقرة على المدى الطويل. ولأنها تمثل القطاعات والشركات الكبرى في السوق الصينية، فهي قادرة على تعويض، إلى حد ما، تقلبات الشركات أو القطاعات الفردية.

ومن خلال التعديلات المنتظمة والإدارة الصارمة للمكونات، يستطيع المؤشر الحفاظ على استقراره وتمثيله على المدى الطويل، فضلاً عن استدامته. إن دوام وتمثيل المؤشر يمكّنه من اكتساب ثقة واسعة النطاق بين المستثمرين والسوق وتوفير قيمة عالية للاستثمار طويل الأجل. ومن ناحية أخرى، باعتباره مؤشراً تقليدياً للأسهم الكبرى ذات القيمة السوقية الكبيرة، تتمتع مكوناته عادة بأداء مستقر ومخاطر منخفضة، وبالتالي توفر قيمة استثمارية عالية على المدى الطويل.

وبشكل عام، يعكس مؤشر CSI 300 بشكل شامل الاتجاه العام لسوق الأسهم من الفئة A في الصين ويعتبر مرجعًا مهمًا للمستثمرين لقياس اتجاه السوق. علاوة على ذلك، وبسبب الجودة العالية لمكوناته وآلية التعديل المنتظمة، يتميز المؤشر أيضًا بالاستقرار والنمو، مما يجعله مناسبًا للاستثمار طويل الأجل.

CSI 300 نسبة السعر إلى الربحية والعائد

CSI 300 نسبة السعر إلى الربحية والعائد

تعكس نسبة السعر إلى الربح مستوى تقييم السهم أو المؤشر، حيث تشير نسب السعر إلى الربح المنخفضة عادة إلى قيمة نسبية أعلى للاستثمار. ومن ناحية أخرى، يظهر العائد العائد الفعلي للاستثمار، حيث يشير العائد الأعلى إلى عائد أعلى على الاستثمار. وهي مؤشرات مهمة لتقييم قيمة الاستثمار. من خلال تحليل نسبة السعر إلى الربحية والعائد، يمكن للمستثمرين قياس إمكانات الاستثمار لمؤشر CSI 300 بشكل أفضل.

يتم حساب نسبة السعر إلى الأرباح (نسبة PE) عن طريق قسمة إجمالي القيمة السوقية للمؤشر على إجمالي صافي الربح للمكونات، والتي يمكن أن تقيس مستوى التقييم الإجمالي للمكونات في المؤشر. قد تشير نسب السعر إلى الربح المرتفعة إلى أن توقعات السوق للأرباح المستقبلية للمكونات مرتفعة، ولكن قد يكون هناك أيضًا خطر المبالغة في تقدير القيمة؛ قد تشير نسب السعر إلى الربح المنخفضة إلى أن توقعات السوق للأرباح المستقبلية للمكونات منخفضة أو أن سعر السهم مقيم بأقل من قيمته الحقيقية.

عادةً ما يتم الحفاظ على نسبة السعر إلى الأرباح لـ CSI 300 بين 10 و15 مرة، في نطاق تقييم معقول نسبيًا. ويعكس هذا طبيعة أسهمها القيادية ذات القيمة الكبيرة، والتي تعتبر أكثر استقراراً بكثير من نسبة السعر إلى الأرباح في مؤشر GEM والتي تبلغ 30 إلى 60 مرة. ويوفر هذا الاستقرار للمستثمرين فرصة الاستثمار بنطاق سعري معقول نسبياً سعياً لتحقيق عوائد مستقرة وطويلة الأجل.

يقيس العائد أداء المؤشر خلال فترة زمنية محددة ويمكن استخدامه لقياس اتجاهات السوق وتحديد أداء الاستثمار. ويتم اشتقاقه عن طريق حساب التغير في المؤشر خلال فترة زمنية ويمكن التعبير عنه كنسبة مئوية. أولاً، حدد الفترة الزمنية التي سيتم خلالها حساب معدل العائد، على سبيل المثال، سنة، ربع، شهر، إلخ.

ثم احسب معدل العائد وفقا للمعادلة: معدل العائد = (قيمة المؤشر في النهاية ناقص قيمة المؤشر في البداية) ÷ قيمة المؤشر في البداية × 100%. على سبيل المثال، إذا كان المؤشر 3500 نقطة في البداية و3800 نقطة في النهاية، فسيتم حساب معدل العائد على النحو التالي: (3800-3500)÷3500×100%=(300÷3500)×100%≈8.57

تم الحفاظ على عائد مؤشر CSI 300 (ROE) عند حوالي 11٪، مما يدل على ربحية أكثر استقرارًا. وبطبيعة الحال، بما أن المؤشر يحتوي على أكثر من 300 شركة، فمن غير الممكن أن تحقق كل واحدة منها معيار العائد على حقوق المساهمين البالغ 20%، لكن المتوسط العام ظل ثابتا فوق 11%، مما يدل على استقرار ربحيتها. حافظت العديد من الشركات عالية الجودة، مثل Guizhou Moutai وYili Shares وGree Electric، على استقرار أرباح مرتفع بمرور الوقت، مما عزز ميزة الربحية الإجمالية للمؤشر.

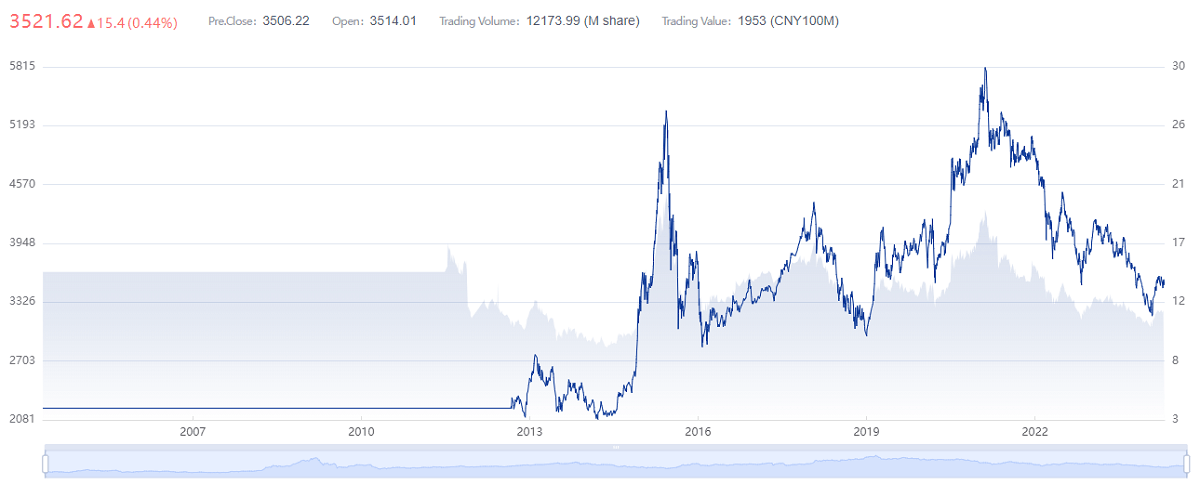

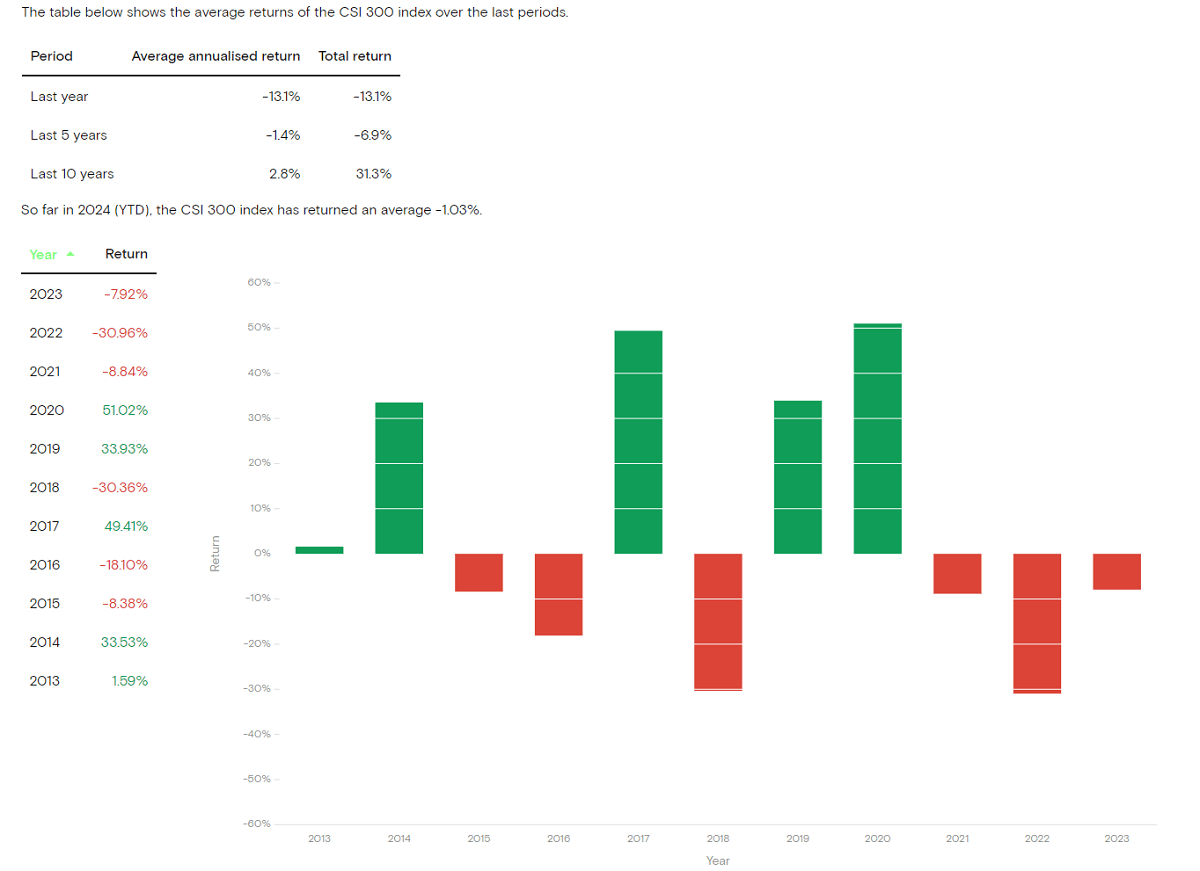

وكما يتبين من البيانات التاريخية، تم إصدار المؤشر في 31 ديسمبر 2004 بنقطة بداية قدرها 1.000. وفي 31 يوليو 2020، وصل المؤشر إلى 4.695.05 نقطة، بما يمثل عائداً إجمالياً قدره 369.5%، وعائداً سنوياً يقارب 10.4%. وتستند هذه العوائد إلى عقد طويل الأجل دون أي عمليات شراء أو بيع. كان من الممكن أن تكون العائدات أعلى إذا تم بيع المؤشر عندما كان مقيمًا بأعلى من قيمته نسبيًا وتم شراؤه عندما كان مقومًا بأقل من قيمته نسبيًا.

يمكنك أيضًا الاطلاع على معدل نمو صافي الربح، وهو مؤشر مهم لنمو الأعمال. إن قدرة الشركة على الحفاظ على الربحية والنمو المستدام على مدى فترة طويلة من الزمن تعني أن لديها مجالًا كبيرًا للنمو. ويبلغ معدل نمو صافي الربح لمؤشر CSI 300 حوالي 10% لفترة طويلة، مما يشير إلى أن مكونات المؤشر لا تزال تحافظ على اتجاه نمو متوسط السرعة. وأظهرت الشركات المدرجة في المؤشر نموا جيدا في الربحية وقيمة الاستثمار المحتملة.

ولذلك، فمن خلال قياس القيمة الاستثمارية للمؤشر من حيث استقراره ونموه وربحيته، يتضح أنه مناسب بالفعل للاستثمار طويل الأجل، خاصة بالنسبة للمستثمرين الذين يرغبون في الاستثمار في سوق الأسهم الصينية من الدرجة الأولى من خلال الاستثمار. في الشركات ذات الجودة العالية. إن الاحتفاظ بصندوق مؤشر CSI 300 لفترة طويلة من الزمن يمكن أن يساعد المستثمرين على جني فوائد النمو الإجمالي للسوق وتقليل مخاطر الاستثمار في سهم واحد.

صندوق مؤشر CSI 300

صندوق مؤشر CSI 300

يتكون المؤشر من 300 سهم هي الأكبر والأكثر سيولة والأكثر تمثيلاً لبورصات شنغهاي وشنتشن، وتغطي مجموعة واسعة من الصناعات والقطاعات، مما يقلل من تأثير التقلبات في شركة أو صناعة واحدة على الاستثمار. لذا فهي طريقة فعالة لتنويع مخاطر الاستثمار من خلال الاستثمار في مؤشر CSI 300، الذي يمثل الاتجاه العام لسوق الأسهم من الفئة A.

علاوة على ذلك، يحتفظ صندوق المؤشر عادة بتوزيعات أرباح مستقرة نسبيًا، مما يوفر للمستثمرين تدفقًا نقديًا ودخلًا ثابتًا. بالإضافة إلى ذلك، سيتم تعديل مكونات المؤشر كل ستة أشهر من خلال إزالة الشركات ذات الأداء الضعيف واستبدالها بأخرى جديدة تستوفي المعايير. ويضمن هذا التعديل الديناميكي استمرارية حيوية المؤشر وجودته، مما يوفر للمستثمرين فرصًا استثمارية متسقة ومستقرة.

الاستثمار طويل الأجل يتم شراء صندوق المؤشر عند أدنى مستوياته في السوق ويتم الاحتفاظ به لفترة طويلة من الوقت للاستمتاع بالمكاسب المحتملة من الارتفاع العام للسوق. ومن خلال الاحتفاظ بها لفترة طويلة من الزمن، يمكن للمستثمرين الاستفادة من أرباح النمو الاقتصادي المستمر في الصين، الأمر الذي يمكن أن يؤدي إلى عوائد استثمارية أعلى. علاوة على ذلك، فإن رسوم الإدارة وتكاليف المعاملات لهذه الصناديق عادة ما تكون أقل من تلك الخاصة بالصناديق المدارة بشكل نشط، مما يعني أنه يمكن إرجاع المزيد من العائدات إلى المستثمرين، وخفض تكاليف الاستثمار وتحسين العائدات الإجمالية.

عند الاستثمار في صندوق المؤشر هذا، يمكنك اختيار صندوق معزز. وهو يتتبع مؤشر CSI 300 وقد يحقق عوائد زائدة من خلال الإدارة النشطة من قبل مدير الصندوق، مثل تعديل المراكز واختيار الأسهم. وتساعد استراتيجية الإدارة هذه على تحقيق أداء أفضل أثناء تقلبات السوق وتحسين عوائد الاستثمار.

ولذلك، فإن القدرة الإدارية لمدير الصندوق أمر بالغ الأهمية لأداء الصندوق. إن اختيار صندوق يديره مدير صندوق ذو خبرة ولديه سجل حافل قد يكون أكثر ملاءمة لتحقيق عوائد متسقة. سيكون لقرارات واستراتيجيات مدير الصندوق تأثير مباشر على أداء الصندوق، لذا فإن فهم الخبرة الإدارية للمدير والأداء التاريخي يعد عنصرًا أساسيًا عند اختيار الصندوق.

علاوة على ذلك، فإن الاستثمار في هذا النوع من الصناديق يتطلب استراتيجية استثمار معينة طويلة المدى لتجنب المخاطر والنفقات المرتبطة بتكرار عمليات البيع والشراء. إن الاحتفاظ بهذه الأموال لفترة طويلة من الزمن يمكن أن يساعدك على الاستفادة بشكل أفضل من الارتفاع الإجمالي في السوق مع تقليل تكاليف المعاملات المرتبطة بالتداول المتكرر. بالإضافة إلى ذلك، يمكن لاستراتيجية الاستثمار طويلة الأجل أن تساعدك على تجنب آثار تقلبات السوق قصيرة المدى وتحقيق عوائد استثمارية أكثر استقرارًا.

لذلك، إذا كنت ترغب في الحصول على عوائد استثمارية أفضل، يمكنك الرجوع إلى الصندوق من حيث عمر التأسيس وحجم الصندوق وخطأ التتبع ومعدل التداول ومعدل التشغيل والأداء التاريخي عند فحص الصندوق الأنسب للاستثمار من بين العديد من الصناديق التي تتبع مؤشر CSI 300.

حاول اختيار الصناديق التي مضى على وجودها أكثر من ثلاث سنوات، حيث يمكن استخدام الأداء السابق لتحديد ما إذا كانت قدرة الصندوق على تتبع المؤشر، وقدرته على تحمل المخاطر، وخطأ التتبع الخاص به معقولة. توفر فترة التأسيس الأطول المزيد من البيانات وخبرة السوق، مما يساعد على تقييم أداء الصندوق في بيئات السوق المختلفة.

يجب عليك أيضًا محاولة اختيار صندوق أكبر، بحجم يزيد على 200 مليون دولار على الأقل، لتجنب اختيار صندوق صغير جدًا. يوفر الصندوق الأكبر سيولة أفضل، وتكاليف معاملات أقل، وأداء أكثر استقرارًا أثناء تقلبات السوق. ويساعد ذلك على تحسين استقرار الاستثمار وربحيته، مما يسمح للمستثمرين بالاستفادة بشكل أفضل من الفرص المتاحة في السوق على المدى الطويل.

يعد خطأ التتبع أحد المؤشرات الرئيسية لقدرة الصندوق على تتبع المؤشر وعادة ما يتم التعبير عنه عن طريق حساب الانحراف المعياري بين عائد الصندوق وعائد المؤشر القياسي على مدى فترة من الزمن. ويعني انخفاض خطأ التتبع أن أداء الصندوق أكثر دقة في تتبع المؤشر القياسي، وأن أداء الصندوق أقرب إلى اتجاه المؤشر القياسي.

يجب أن تحاول صناديق المؤشرات غير المعززة إبقاء خطأ التتبع أقل من 0.2٪، ويفضل أن يكون أقل من 0.1٪، للتأكد من أن أداء الصندوق أقرب ما يكون إلى أداء مؤشر CSI 300. ويعني خطأ التتبع الأصغر أن الصندوق سوف يتتبع المؤشر بشكل أكثر دقة ويعكس اتجاه المؤشر بشكل أفضل، وبالتالي تقليل مخاطر الاستثمار وتحسين عوائد الاستثمار.

يعد اختيار صندوق بمعدل رسوم تشغيل أقل أحد الاعتبارات المهمة للمستثمرين، حيث أن انخفاض معدل رسوم التشغيل يعني انخفاض تكاليف الاستثمار. وفي الاستثمارات طويلة الأجل، سيكون تأثير انخفاض نسبة نفقات التشغيل على عائد الاستثمار أكثر أهمية. لذلك، عند اختيار صناديق المؤشرات، حاول اختيار الصناديق ذات نسب نفقات التشغيل الأقل لضمان كفاءة وعوائد استثمارية أعلى.

ومن خلال مقارنة صناديق المؤشر التي تم فحصها بناء على أدائها التاريخي، يتم اختيار الصناديق التي تفوقت في الأداء المتوسط للمؤشر على مدى فترة طويلة من الزمن. ويمكن تحديد فرص استثمارية أفضل من خلال مقارنة أداء الصندوق مع مرور الوقت ومقابل الصناديق الأخرى في نفس الفئة. وفي نهاية المطاف، سيساعد هذا الاختيار المستثمرين على تحقيق أهدافهم الاستثمارية طويلة المدى وتحسين عوائدهم الاستثمارية.

وبناءً على هذه المقاييس، سيتمكن المستثمرون من البحث عن الخيارات الأكثر تفضيلاً للاستثمار طويل الأجل. من المهم ملاحظة أنه بالنسبة للاحتفاظ طويل الأجل، يمكن للمرء اختيار صناديق الفئة أ، والتي عادةً ما تتبنى آلية فرض رسوم خلفية وتكون مناسبة للشراء لمرة واحدة والاحتفاظ بها لأكثر من عامين. بالنسبة للاحتفاظ قصير الأجل أو الاستثمار الثابت، يمكنك اختيار صندوق من الفئة C، والذي يعتمد آلية فرض الرسوم الأمامية بمرونة أعلى ومناسب للمستثمرين لتعديل إستراتيجيتهم الاستثمارية بمرونة وفقًا لحالة السوق.

من خلال صندوق مؤشر CSI 300، يمكن للمستثمرين الاستثمار بسهولة في سوق الأسهم الصينية من الفئة A والاستمتاع بفوائد الأداء العام للسوق. يساعد هذا الاختيار المستثمرين على تحقيق أهدافهم الاستثمارية طويلة المدى وتعزيز عوائدهم الاستثمارية. ومع ذلك، عند الاستثمار في الصندوق، من المهم ملاحظة أن الاستثمار ينطوي على درجة معينة من المخاطر. لذلك من الضروري التأكد من اختيار منتج يلبي أهدافك الاستثمارية وقدرتك على تحمل المخاطر.

| رمز الصندوق | اسم الصندوق (CSI 300) | معدل الرسوم الإدارية (%) | متابعة الخطأ (٪) | مناسبة للمستثمرين |

| 510300 | هواتاي بيري CSI ETF | 0.5 | 0.10 | طويل الأمد |

| 512300 | صندوق ويلز فارجو سي إس آي إتف | 0.5 | 0.15 | طويل الأمد |

| 159919 | إيفوندا سي إس آي إتف | 0.5 | 0.10 | طويل الأمد |

| 110020 | إيفوندا CSI كونيكت أ | 1.0 | 0.20 | طويل الأمد |

| 001417 | صندوق مؤشر BOC CSI | 0.75 | 0.18 | طويل الأمد |

| 002910 | مؤسسة تشونغ رونغ سي إس آي إتف | 0.5 | 0.12 | طويل الأمد |

| 510360 | إتف شنغهاي وشنتشن إتف | 0.5 | 0.08 | طويل الأمد |

| 159915 | هواتاى بيري CSI ETF | 0.5 | 0.10 | طويل الأمد |

| 002987 | جوانجفا CSI كونيكت C | 0.6 | 0.15 | المدى القصير |

| 000961 | تيانهونغ CSI كونيكت أ | 0.5 | 0.12 | المدى القصير |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف ما هو البلاديوم، وكيف يتم استخدامه، وكيف يقارن بالذهب من حيث القيمة، والندرة، وإمكانات الاستثمار في عام 2025.

2025-04-24

هل ستُطرح OpenAI في سوق الأسهم عام ٢٠٢٥؟ تعرّف على كيفية تعزيز حضورها في سوق الذكاء الاصطناعي، وآفاق طرحها العام الأولي، وأفضل البدائل للمستثمرين المهتمين.

2025-04-24

يعد نمط ABCD أداة تداول شائعة، ولكن تجنب الأخطاء مثل سوء تفسير النقاط الرئيسية والمبالغة في التداول أمر بالغ الأهمية للتداول الناجح.

2025-04-24