تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

تتضمن مؤشرات DMI +DI و-DI وADX؛ يستخدمها المتداولون لتقييم اتجاهات السوق وإنشاء استراتيجيات فعالة وزيادة معدلات النجاح.

في التداول في الأسواق المالية، غالبًا ما يواجه المستثمرون مسألة ما إذا كان ينبغي عليهم الاستمرار في الاحتفاظ بالأصل. للمساعدة في تحديد اتجاه واتجاه الأصل، يتم استخدام العديد من المؤشرات في التحليل الفني. من بينها، يعتبر مؤشر DMI واحدًا من أكثر المؤشرات الفنية فعالية وعملية، ولهذا السبب تمكن من البقاء في السوق لفترة طويلة. الآن دعونا نلقي نظرة على الدليل العملي لمؤشر DMI.

ما هو معنى مؤشر DMI؟

ما هو معنى مؤشر DMI؟

DMI (مؤشر حركة الاتجاه) هو نوع من مؤشرات التحليل الفني، ويسمى أيضًا مؤشرات الحركة أو مؤشرات الاتجاه. يتم تحديد المؤشر من خلال تحليل سعر السهم في عملية الارتفاع والانخفاض في توازن قوة المشتري والبائع ونقطة التغيير، وكذلك التغيرات في قوة كلا الجانبين القصير والطويل لتحديد اتجاه السوق الفني. المؤشرات. ويتأثر بتقلبات الأسعار ويوفر الأساس للحكم على الاتجاهات من خلال عملية دورية من التوازن إلى عدم التوازن.

هو أسلوب تحليل فني ابتكره جي ويليس وايلدر جونيور، وهو مهندس ميكانيكي ومحلل فني أمريكي، ومبدأه الأساسي هو تحليل التغيرات في توازن القوى الطويلة والقصيرة في عملية صعود وهبوط السعر. سعر السهم من أجل الحكم على اتجاه السوق. يمكن للمؤشر التنبؤ باكتمال رأس السوق وقاعه للمساعدة في تحديد اتجاه التأرجح.

يتكون مؤشر DMI من أربعة خطوط: مؤشر الاتجاه المتوسط الرئيسي (ADX)، بالإضافة إلى مؤشر الاتجاه الإيجابي (+DI) ومؤشر الاتجاه السلبي (-DI). بالإضافة إلى ذلك، هناك متوسط تصنيف مؤشر حركة الاتجاه (ADXR). توفر هذه الخطوط الأربعة معًا للمتداولين رؤية شاملة لاتجاهات السوق ويمكن أن تساعد في تحديد القوى الطويلة والقصيرة في السوق، وقوة الاتجاه، واستدامة الاتجاه.

من بين هذه المؤشرات، لا يشير مؤشر الاتجاه المتوسط (ADX) إلى اتجاه الاتجاه ولكنه يقيس قوة الاتجاه فقط، مما يساعد المتداولين على تحديد ما إذا كانت بيئة السوق الحالية هي سوق متجهة أو سوق موحدة. يمكن للمستثمرين تحديد اتجاه الاتجاه من خلال تحليل مؤشر الاتجاه الإيجابي (+DI) ومؤشر الاتجاه السلبي (-DI) واستخدام ADX لتأكيد قوة الاتجاه.

عندما تكون قيمة ADX مرتفعة، فهذا يشير عادةً إلى وجود اتجاه واضح في السوق. سواء كان الاتجاه صعوديًا أو هبوطيًا، كلما ارتفعت قيمة ADX، كان الاتجاه أقوى. عادة، تشير قيمة ADX فوق 25 إلى اتجاه واضح في السوق، وتشير قيمة ADX فوق 50 إلى اتجاه قوي للغاية. عندما تكون قيمة ADX منخفضة، يكون اتجاه السوق ضعيفًا وقد يكون في حالة من التذبذب أو التوحيد. بشكل عام، قد تشير قيمة ADX أقل من 20 إلى أن السوق في حالة عدم وجود اتجاه واضح.

يقيس المؤشر الإيجابي (+DI) قوة الاتجاه الإيجابي للسوق. عندما تكون قيمة المؤشر الإيجابي (+DI) مرتفعة، فهذا يشير إلى أن قوة الاتجاه الإيجابي للسوق قوية وأن سعر السهم قد يرتفع. يمكن للمتداولين استخدام التغييرات في قيمة +DI كإشارة محتملة لاتجاه صعودي في السوق. يقيس المؤشر السلبي (-DI) قوة اتجاه السوق السلبي. عندما تكون قيمة DI السالبة (-DI) مرتفعة، فهذا يشير إلى أن قوة اتجاه السوق السلبي قوية وأن سعر السهم قد ينخفض. يمكن للمتداولين استخدام التغيير في قيمة -DI كإشارة محتملة للاتجاه الهبوطي في السوق.

ومن خلال مقارنة المواضع النسبية للمؤشر الإيجابي (+DI) والمؤشر السلبي (-DI)، يمكن للمتداولين تحديد ما إذا كان السوق في اتجاه صعودي أو اتجاه هبوطي. عندما تكون قيمة المؤشر الإيجابي (+DI) أعلى من قيمة المؤشر السلبي (-DI)، فهذا يشير عادة إلى أن السوق في اتجاه صعودي. يمكن أن تكون هذه إشارة شراء، وقد يفكر المتداولون في دخول السوق للشراء حيث قد يرتفع السوق.

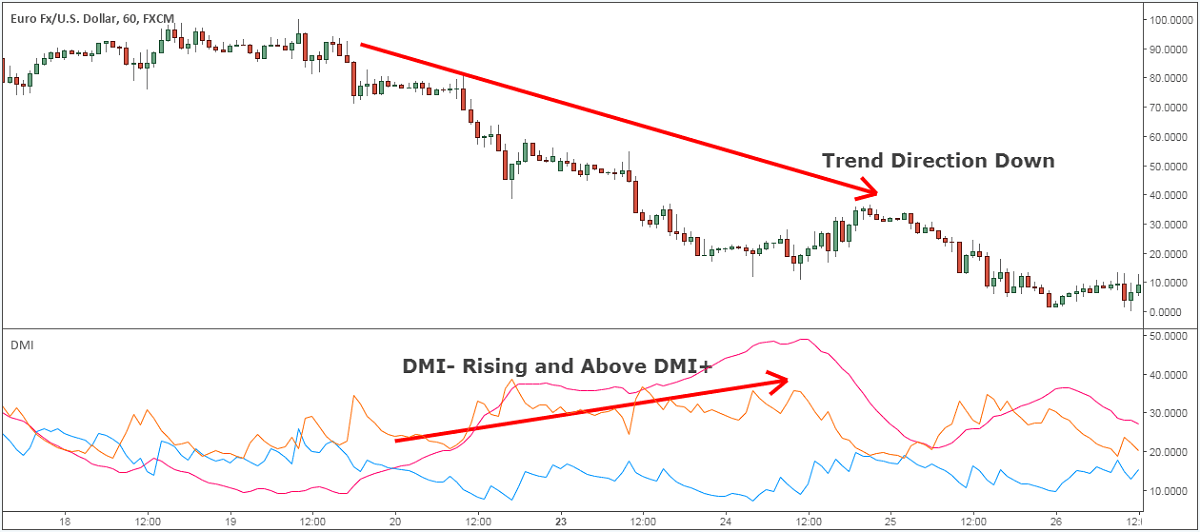

عندما تكون قيمة المؤشر الإيجابي (+DI) أقل من قيمة المؤشر السلبي (-DI)، فهذا يشير عادة إلى أن السوق في اتجاه هبوطي. قد تكون هذه إشارة بيع، وقد يفكر المتداولون في البيع لأن السوق قد يتراجع. في هذه الحالة، قد يختار المتداولون تقليل أو إغلاق مراكزهم لتجنب الخسائر إذا استمرت الأسعار في الانخفاض. وفي الوقت نفسه، قد يختار المتداولون أيضًا استخدام هذه المعلومات للتداول على المكشوف، أي لتحقيق الربح عن طريق البيع على المكشوف للمنتجات المالية مثل الأسهم أو العقود الآجلة عندما ينخفض السوق.

عندما يتقاطع +DI و -DI، فإن هذا عادة ما يشير إلى تغيير في الاتجاه. عندما يتقاطع +DI لأعلى خلال -DI من الأسفل، فقد يشير ذلك إلى تحول في اتجاه السوق من الأسفل إلى الأعلى. عندما يتقاطع +DI للأسفل عبر -DI من الأعلى، فقد يشير ذلك إلى تحول في اتجاه السوق من الأعلى إلى الأسفل.

عندما يتم الجمع بين الثلاثة، يمكن تحديد اتجاه وقوة الاتجاه بشكل أفضل. على سبيل المثال، عندما تكون قيمة +DI أعلى من قيمة -DI وتكون قيمة ADX أعلى، فهذا يشير إلى أن السوق في اتجاه صعودي وأن الاتجاه قوي. قد يفكر المتداولون في الشراء على الجانب المنخفض أو الاحتفاظ بمركز طويل.

عندما يكون -DI أعلى من +DI ويكون مؤشر ADX مرتفعًا، يكون السوق في اتجاه هبوطي، ويكون الاتجاه قويًا. قد يفكر المتداولون في البيع على الجانب المرتفع أو اتخاذ مركز بيع. في حين أنه عندما تكون قيمة ADX أقل، يكون اتجاه السوق أضعف وقد يكون في مرحلة مذبذب جانبي. في هذه الحالة، قد يفكر المتداولون في البقاء على الهامش أو استخدام استراتيجيات أخرى، مثل استراتيجية تداول النطاق.

باعتباره مؤشر تحليل فني متوسط إلى طويل الأجل يستخدم لتقييم اتجاه وقوة اتجاهات السوق، فإن مؤشر DMI يؤدي أداءً جيدًا في الأسواق ذات الاتجاهات الواضحة، ويحدد بدقة اتجاه الاتجاه ويساعد المتداولين على التعامل مع هذا الاتجاه. في الاتجاهات المتوسطة إلى الطويلة المدى، يمكن لـ DMI توفير دقة تشغيلية عالية ومناسبة للعمليات طويلة المدى.

ومع ذلك، بالنسبة للمبتدئين، يتضمن حساب DMI مؤشرات وصيغ متعددة، وهو أمر أكثر تعقيدًا. علاوة على ذلك، عندما لا يكون هناك اتجاه واضح في السوق، قد لا تكون إشارة مؤشر DMI واضحة، ومن الصعب الحكم بدقة على اتجاه السوق. وفي الوقت نفسه، يكون مؤشر DMI أكثر تقلبًا، خاصة في سوق التوحيد، مما قد ينتج عنه إشارات غير مستقرة.

ومع ذلك، باستخدام مؤشر DMI بشكل مناسب، يمكن للمتداولين تحديد اتجاه وقوة اتجاهات السوق بشكل أفضل وبالتالي تطوير استراتيجيات تداول أكثر فعالية. من أجل تحسين دقة التحليل، يمكن للمتداولين الجمع بين المؤشرات الفنية الأخرى (مثل KDI وRSI وما إلى ذلك) لتكملة مؤشر DMI. من خلال هذا المزيج، يمكن للمتداولين الحصول على تحليل أكثر شمولاً للسوق ويكونوا أكثر قدرة على التعامل مع ظروف السوق المختلفة.

صيغة حساب مؤشر DMI

صيغة حساب مؤشر DMI

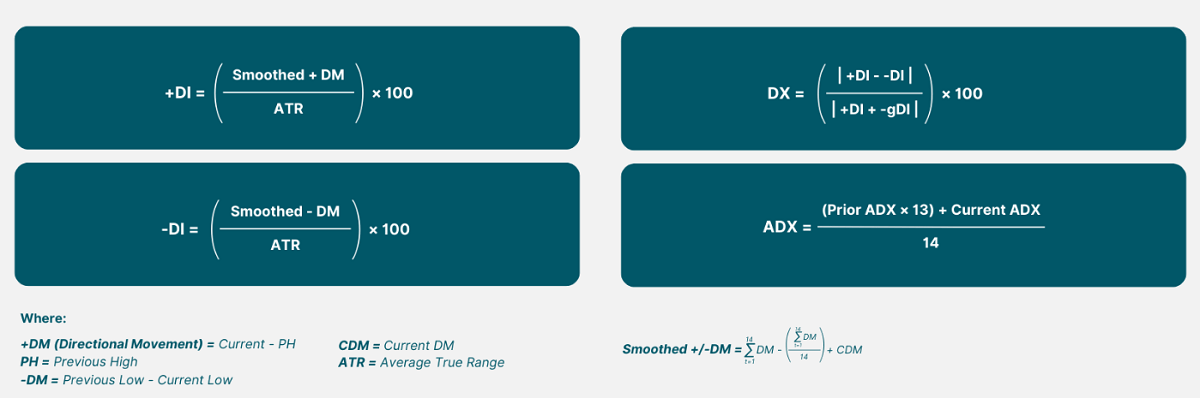

تنقسم صيغة حساب مؤشر حركة الاتجاه (DMI) إلى عدة خطوات، منها حساب حركة الاتجاه (DM)، والمدى الحقيقي (TR)، ومؤشر الاتجاه (DI)، ومؤشر التقارب (DX)، ومؤشر التقارب المتوسط ( أدكس). على الرغم من أن حساب مؤشر DMI معقد، إلا أنه إذا عرفت الخطوات الدقيقة، فستتمكن من استخلاص المعلمات المحددة خطوة بخطوة.

الخطوة الأولى هي حساب الحركة الاتجاهية (DM)، والتي تتكون من حركة الاتجاه الإيجابية (+DM) وحركة الاتجاه السلبية (-DM). من خلال حساب حركة الاتجاه الإيجابية (+DM) وحركة الاتجاه السلبية (-DM)، يمكن للمتداولين فهم الزخم الصعودي والهبوطي في السوق وبالتالي تحليل اتجاه السوق بشكل أكبر.

يتم حساب DM الإيجابي (+DM) عن طريق طرح السعر المرتفع بالأمس من السعر المرتفع اليوم، وإذا كان أكبر من السعر المنخفض للأمس، مطروحًا منه السعر المنخفض اليوم. ثم يكون موجبًا، أي أن DM الموجب يساوي أعلى مستوى اليوم ناقص أعلى مستوى أمس؛ وبخلاف ذلك، فإن DM الموجب يساوي 0.

يتم حساب DM السلبي (-DM) عن طريق طرح الحد الأدنى لسعر اليوم من الحد الأدنى لسعر الأمس إذا كانت القيمة الناتجة أكبر من الحد الأقصى لسعر اليوم مطروحًا منه الحد الأقصى لسعر الأمس. إذا كانت القيمة الناتجة أكبر من الحد الأقصى لسعر اليوم مطروحًا منه الحد الأقصى لسعر الأمس، فإن DM السلبي يساوي الحد الأدنى لسعر الأمس مطروحًا منه الحد الأدنى لسعر اليوم؛ وبخلاف ذلك، فإن DM السلبي يساوي 0.

ثم يتم حساب النطاق الحقيقي (TR)، وهو الحد الأقصى لارتفاع اليوم ناقص أدنى مستوى له، وارتفاع اليوم ناقص إغلاق الأمس، وأدنى مستوى اليوم ناقص إغلاق الأمس. يتم استخدامه لقياس تقلبات السوق على مدار اليوم ويوفر الأساس لمزيد من الحسابات لمؤشرات الاتجاه والاتجاه.

ومن ثم يتم حساب مؤشر الاتجاه (DI) بما في ذلك مؤشر الاتجاه الإيجابي (+DI) ومؤشر الاتجاه السلبي (-DI). يمكن استخدام نتائج حسابات DI الإيجابية وحسابات DI السلبية لتحديد اتجاه وقوة اتجاه السوق. ومن خلال مقارنة المواضع النسبية لهذين المؤشرين، يمكن تحديد ما إذا كان السوق في اتجاه صعودي أو اتجاه هبوطي.

يتم حساب DI الإيجابي (+DI) عن طريق قسمة المتوسط المتحرك المعدل لمدة 14 يومًا لـ DM الإيجابي على المتوسط المتحرك المعدل لمدة 14 يومًا للتقلب الحقيقي وضربه بنسبة 100٪. الصيغة هي: +DI = (+DM ÷ TR) × 100%.

يتم حساب المؤشر السلبي (-DI) عن طريق قسمة المتوسط المتحرك المعدل لمدة 14 يومًا لـ DM السلبي على المتوسط المتحرك المعدل لمدة 14 يومًا للتقلب الحقيقي وضربه بنسبة 100٪. الصيغة المحددة هي: -DI = (-DM ÷ TR) × 100%.

مؤشر التقارب (DX) هو مقياس لقوة اتجاه السوق، والذي يتم حسابه أولاً عن طريق حساب القيمة المطلقة للفرق بين المؤشر الإيجابي (+DI) والمؤشر السلبي (-DI). القيمة المطلقة للفرق تساوي +DI ناقص -DI. ثم يتم حساب مجموع المؤشرات الإيجابية والسلبية. المجموع يساوي +DI زائد -DI.

بعد ذلك، يتم قسمة القيمة المطلقة للفرق على المجموع وضربها في 100% للوصول إلى مؤشر الاتجاه (DX). الصيغة: DX = (+DI ناقص -DI) ÷ (+DI زائد -DI) × 100%. يتم حساب مؤشر التقارب المتوسط (ADX) بناءً على المتوسط المتحرك الرسمي المعدل لمدة 14 يومًا لمؤشر التقارب (DX) ويستخدم لقياس قوة اتجاه السوق.

مؤشر تقييم التقارب المتوسط (ADXR) هو متوسط مؤشر التقارب المتوسط الحالي (ADX) ومتوسط مؤشر ADX منذ 14 يومًا. يتم جمع هاتين القيمتين معًا ثم قسمتهما على 2 للحصول على متوسط تصنيف التقارب (ADXR). تم تصميم هذا المؤشر لتقييم مدى استقرار وقوة اتجاه السوق وهو مرجع ثانوي لمؤشر ADX.

هذه الصيغ هي أساس مؤشر DMI، ومن خلال تحليل التغيرات في هذه القيم، يمكن للمتداولين تحديد اتجاه وقوة اتجاه السوق بشكل أفضل. وبطبيعة الحال، للاستفادة بشكل أفضل من DMI، هناك حاجة إلى مهارات معينة.

تطبيق مؤشر DMI بالتفصيل

تطبيق مؤشر DMI بالتفصيل

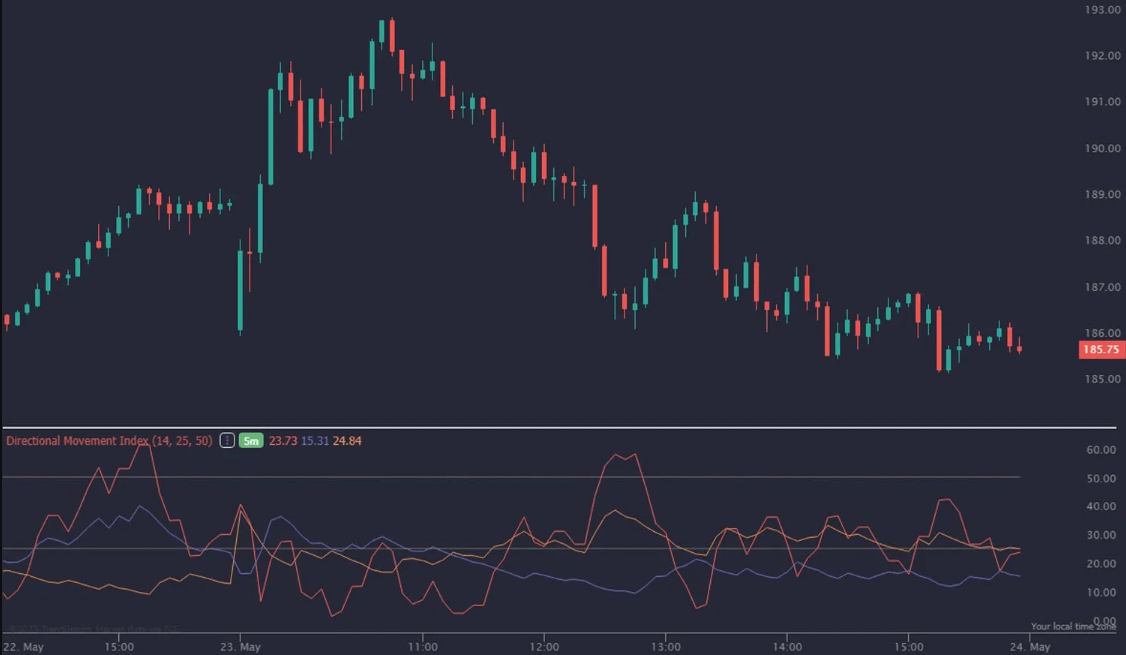

مؤشر الحركة الاتجاهية (DMI) هو مؤشر شائع يستخدم في التحليل الفني لمساعدة المتداولين على فهم الاتجاه المستقبلي للسوق. على سبيل المثال، يعد DI الموجب (مؤشر إيجابي) و DI السالب (مؤشر سلبي) المكونات الرئيسية لمؤشر حركة الاتجاه (DMI)، ومن خلال ارتفاع قيمهما، يمكن رؤية الاتجاه الصعودي أو الهبوطي لسعر السوق. يظهر الرسم البياني أعلاه اتجاهًا هبوطيًا. ومن خلال تقاطعاتها يمكن للمتداولين تحديد توقيت الدخول والخروج من السوق ووضع استراتيجيات البيع والشراء.

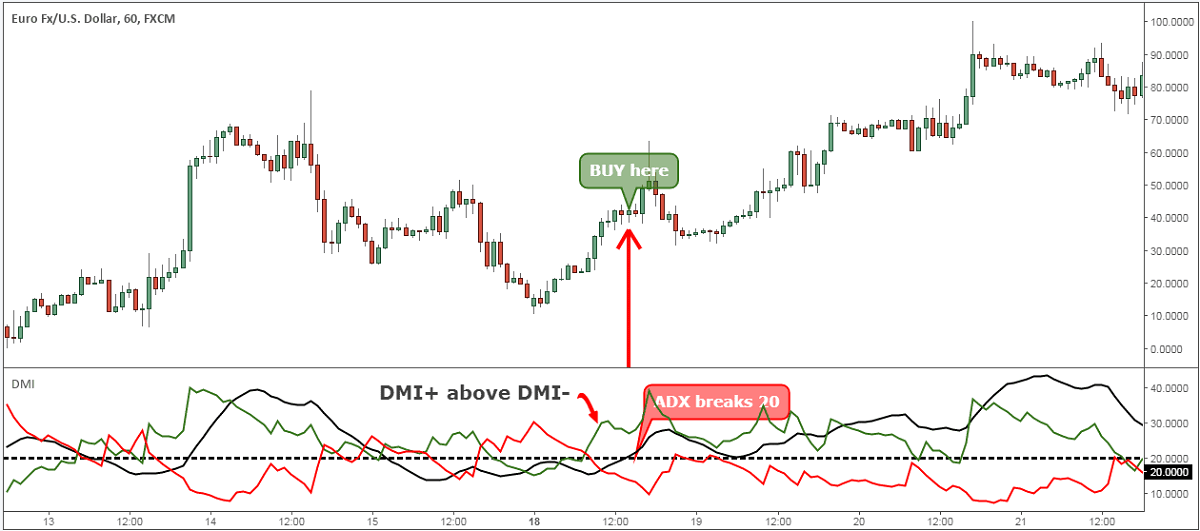

عندما يرتفع مؤشر DI الموجب (مؤشر إيجابي) ويتقاطع مع مؤشر DI السالب (مؤشر سلبي)، فإن ذلك يعتبر عادة إشارة شراء. وهذا يعني أن السوق قد يبدأ في اتجاه صعودي، وقد يفكر المتداولون في دخول السوق للشراء. في هذه الحالة، يمكن للمتداولين الاستفادة من التغير في اتجاه السوق وتعديل استراتيجية التداول الخاصة بهم وفقًا لذلك من أجل الاستفادة من السوق الصاعدة.

في حالة ارتفاع DI السلبي (المؤشر السلبي) وتجاوز DI الموجب (المؤشر الإيجابي)، فإن هذا الوضع عادة ما يشير إلى أن الاتجاه قد تحول إلى الهبوطي. ويعني ذلك أن السوق يدخل في اتجاه هبوطي، وقد يتوقع المستثمرون انخفاض الأسعار بشكل أكبر وبالتالي تعديل استراتيجيتهم الاستثمارية، مثل تقليل المراكز الطويلة أو التفكير في عمليات البيع على المكشوف لتجنب المخاطر المحتملة.

لزيادة الدقة، يمكن للمتداولين تحليلها بالتزامن مع قيم مؤشر التقارب المتوسط (ADX). عندما يتقاطع المؤشر الإيجابي (DI الإيجابي) مع المؤشر السلبي (DI السلبي)، ترتفع قيمة ADX أيضًا وتتجاوز 25. يمكن أن يكون هذا تأكيدًا أقوى على أن اتجاه السوق يتشكل. في هذه الحالة، يمكن للمتداولين أن يكونوا أكثر ثقة في تحديد اتجاه اتجاه السوق وصياغة استراتيجية دخول تعتمد على تقاطع DI الموجب والسالب.

وفي الوقت نفسه، لا يزال من الضروري الاهتمام بإدارة المخاطر لضمان قوة التجارة. على سبيل المثال، عند تنفيذ استراتيجية الاختراق لـ DI الموجب و DI السالب، يجب على المتداولين تحديد مستويات وقف الخسارة المعقولة لضمان تقليل الخسائر إلى الحد الأدنى في الوقت المناسب في حالة انعكاس الاتجاه. يعد هذا جزءًا مهمًا من إدارة المخاطر التي تحمي رأس مال المتداول.

تجدر الإشارة أيضًا إلى أنه في سوق المذبذب، قد تتقاطع DI الإيجابية والسلبية بشكل متكرر، عندما تكون صلاحية نقطة التقاطع أقل. لذلك، يجب على المتداولين إيلاء اهتمام وثيق لقيم ADX وبيئة السوق جنبًا إلى جنب مع المؤشرات الفنية الأخرى مثل SMAs وBollinger Bands لتصفية الإشارات وتأكيد صحتها.

إن إقران DI الإيجابي (DI) مع مؤشر التقارب المتوسط (ADX) يسمح بالتقاط الاتجاه بشكل أكثر دقة. عندما يكسر DI الموجب DI السالب، إذا كانت قيمة ADX أعلى من 25 وتستمر في الارتفاع، فهذا يعني أن اتجاه السوق قوي ومرتفع، ويمكن للمتداولين التفكير في دخول السوق للشراء؛ على العكس من ذلك، عندما يكسر DI الموجب DI السالب، وإذا كانت قيمة ADX أيضًا أعلى من 25 وتستمر في الارتفاع، فهذا يعني أن اتجاه السوق قوي ومنخفض، ويمكن للمتداولين التفكير في دخول السوق للبيع.

يمكن أيضًا استخدام ADX لتحديد قوة الاتجاه الأحادي. على سبيل المثال، تتراوح قيمته من 0 إلى 100. وهذا يمكن أن يساعد في تحديد قوة اتجاه السوق. عندما تكون قيمة ADX مرتفعة، فهذا يعني أن اتجاه السوق قوي، وقد يفكر المتداولون في متابعة هذا الاتجاه. إذا كانت قيمة ADX منخفضة، فهذا يعني أن السوق قد يتأرجح، ويجب على المتداولين الحذر من انعكاسات الاتجاه المحتملة.

عندما تكون قيمته بين 0 و 25. فهذا يعني أن السوق ليس لديه اتجاه أحادي واضح وقد يكون في مذبذب. في هذه الحالة، يفتقر السوق إلى اتجاه واضح، ويجب على المتداولين توخي الحذر لأن اتجاه السوق قد يكون أكثر عدم استقرارًا وتقلبًا.

إذا كانت قيمته بين 25 و50، فهذا يعني أن السوق قد شكل اتجاهًا أحاديًا وأن قوة الاتجاه أقوى. وهذا يعني أن السوق يتحرك في اتجاه معين، وهذا الاتجاه أكثر وضوحا. قد يفكر المتداولون في التداول مع هذا الاتجاه، مثل عمليات الشراء في اتجاه صعودي أو عمليات البيع في اتجاه هبوطي.

إذا كانت قيمته بين 25 و50، فهذا يعني أن السوق قد شكل اتجاهًا أحاديًا وأن قوة الاتجاه أقوى. وهذا يعني أن السوق يتحرك في اتجاه معين، وهذا الاتجاه أكثر وضوحا. قد يفكر المتداولون في التداول مع هذا الاتجاه، مثل عمليات الشراء في اتجاه صعودي أو عمليات البيع في اتجاه هبوطي.

وفي الوقت نفسه، يمكن للمتداولين استخدام تقاطع المؤشر الإيجابي (DI+) والمؤشر السلبي (DI-) لتحديد التوقيت الدقيق لدخول السوق. عندما يتقاطع DI+ مع DI-، فهذا يشير إلى أن السوق يتجه صعودًا ويمكن للمرء التفكير في الشراء؛ عندما يتقاطع DI- مع DI+، فهذا يشير إلى أن السوق يتجه نحو الانخفاض ويمكن للمرء أن يفكر في البيع. في هذه المرحلة، يجب على المتداولين إدارة المخاطر بعناية ووضع استراتيجيات وقف الخسارة المناسبة لمنع انعكاسات السوق التي قد تؤدي إلى خسائر تجارية.

عندما تتراوح قيمته بين 50 و 75. فهذا يشير إلى اتجاه أحادي قوي للغاية في السوق. وهذا يعني أن السوق يتحرك بسرعة في اتجاه واضح، ويمكن للمتداولين التداول ضمن هذا النطاق لمتابعة هذا الاتجاه. عند هذه النقطة، يمكن للمتداولين إما الحفاظ على مراكزهم الحالية أو النظر في فرص تجارية جديدة للاستفادة من اتجاه السوق القوي. ومع ذلك، لا يزال من المهم أن تكون على دراية بتقلبات السوق وإدارة المخاطر لمنع الخسائر المحتملة من الانعكاس المفاجئ للاتجاه.

عندما تكون قيمة ADX بين 75 و100، فهذا يشير إلى أن السوق في اتجاه أحادي قوي للغاية. وهذا يعني أن السوق يتحرك بسرعة في اتجاه واضح للغاية، والاتجاه قوي للغاية. يمكن للمتداولين الاستفادة من هذا الاتجاه القوي للتداول بعوائد أعلى محتملة. ومع ذلك، قد تزداد تقلبات السوق خلال هذه المرحلة، ويجب على المتداولين توخي الحذر، وإيلاء اهتمام وثيق لتغيرات السوق، وتعديل استراتيجيات التداول الخاصة بهم في الوقت المناسب. وفي الوقت نفسه، ينبغي الاهتمام بالإدارة السليمة للمخاطر لمنع الخسائر الناجمة عن انعكاسات الاتجاه المحتملة.

لا يستطيع ADX (مؤشر التقارب المتوسط) تحديد قوة اتجاه السوق فحسب، بل يمكنه أيضًا تحديد ما إذا كان السعر ضد الاتجاه بناءً على تغيراته. عندما تستمر قيمة ADX في الارتفاع، فهذا يشير إلى أن اتجاه السوق أصبح أقوى. على العكس من ذلك، عندما تبدأ قيمة ADX في الانخفاض، فهذا يشير إلى أن الاتجاه السابق قد بدأ يضعف وأن السوق قد ينعكس.

إذا بدأت قيمة ADX في الانخفاض من موضع أعلى وانخفضت إلى ما دون 25. فهذا يشير إلى أن اتجاه السوق يضعف بشكل كبير، وقد يدخل السوق في سوق الصدمة، ويجب على المتداولين توخي الحذر. عندما ترتد قيمة ADX من مستوى منخفض (أقل من 25) وترتفع فوق 25. فقد يشير ذلك إلى أن اتجاهًا أحاديًا جديدًا على وشك التشكل. هذه فرصة تجارية محتملة، ويمكن للمتداولين اعتماد استراتيجية تداول بناءً على اتجاه السوق.

يساعد هذا النوع من التحليل المتداولين على تحديد انعكاسات الاتجاه المحتملة في السوق حتى يتمكنوا من اعتماد استراتيجية وفقًا لذلك. علاوة على ذلك، فإن الجمع بين حركات المؤشرات الإيجابية (DI+) والسلبية (DI-) أثناء تحديد تغيير ADX يمكن أن يساعد المتداولين بشكل أفضل على تحديد ما إذا كان هناك انعكاس في السوق أم لا وتحديد قرارات التداول بشكل أفضل.

يعد DMI مؤشرًا فنيًا مفيدًا يمكنه مساعدة المستثمرين في اتخاذ قرارات الشراء والبيع. من خلال إتقان مهارات تطبيق مؤشرات DMI، يمكن للمتداولين تحديد اتجاه وقوة اتجاه السوق بشكل أفضل من أجل تطوير استراتيجية شراء أكثر فعالية لتحسين معدل نجاح التداول. عند تطبيق DMI، من المهم الانتباه إلى اتجاهات السوق وتقلباته لضمان دقة القرارات.

| النصائح والحيل | وصف | دور |

| ارتفاع DI إيجابي، هبوطي | يشير DI الموجب فوق DI السالب إلى وجود اتجاه صعودي. | فكر في الشراء. |

| DI السلبي: قوي، هبوطي | يشير DI السلبي فوق DI الإيجابي إلى الاتجاه الهبوطي. | فكر في البيع. |

| ADX في اتجاه مرتفع وقوي. | يُظهر مؤشر ADX فوق 25 اتجاهًا قويًا. | السعر قد يبقى مع هذا الاتجاه. |

| كروس، تحول | قد يشير تقاطع DI إلى تحول في الاتجاه. | تحديد الاتجاه. الاتجاه.. |

| مؤشر ADX منخفض، مذبذب | مؤشر ADX أقل من 20 يشير إلى وجود سوق جانبية. | تجنب الإفراط في التداول. |

| عرض مشترك، أكثر استقرارًا | مع مؤشرات أخرى، يحسن دقة الإشارة. | تعزيز دقة استراتيجية التداول. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف ما هو البلاديوم، وكيف يتم استخدامه، وكيف يقارن بالذهب من حيث القيمة، والندرة، وإمكانات الاستثمار في عام 2025.

2025-04-24

هل ستُطرح OpenAI في سوق الأسهم عام ٢٠٢٥؟ تعرّف على كيفية تعزيز حضورها في سوق الذكاء الاصطناعي، وآفاق طرحها العام الأولي، وأفضل البدائل للمستثمرين المهتمين.

2025-04-24

يعد نمط ABCD أداة تداول شائعة، ولكن تجنب الأخطاء مثل سوء تفسير النقاط الرئيسية والمبالغة في التداول أمر بالغ الأهمية للتداول الناجح.

2025-04-24