Trong giao dịch trên thị trường tài chính, các nhà đầu tư thường phải đối mặt với câu hỏi liệu họ có nên tiếp tục nắm giữ một tài sản hay không. Để giúp xác định xu hướng và hướng của một tài sản, nhiều chỉ báo được sử dụng trong phân tích kỹ thuật. Trong số đó, chỉ báo DMI được công nhận là một trong những chỉ báo kỹ thuật hiệu quả và thiết thực nhất, đó là lý do tại sao nó đã tồn tại được trên thị trường lâu đến vậy. Bây giờ chúng ta hãy xem hướng dẫn thực tế về chỉ báo DMI.

Ý nghĩa của chỉ báo DMI là gì?

DMI (Chỉ số chuyển động định hướng) là một loại chỉ báo phân tích kỹ thuật, còn được gọi là chỉ báo chuyển động hoặc chỉ báo xu hướng. Chỉ báo này được xác định bằng cách phân tích giá cổ phiếu trong quá trình tăng giảm tại điểm thay đổi cân bằng quyền lực của người mua và người bán, cũng như sự thay đổi sức mạnh của cả hai bên ngắn và dài để xác định xu hướng thị trường của kỹ thuật. các chỉ số. Nó bị ảnh hưởng bởi biến động giá cả và cung cấp cơ sở để đánh giá xu hướng thông qua một quá trình mang tính chu kỳ từ trạng thái cân bằng đến mất cân bằng.

Nó là một phương pháp phân tích kỹ thuật được tạo ra bởi J. Welles Wilder Jr., một kỹ sư cơ khí và nhà phân tích kỹ thuật người Mỹ, nguyên lý cơ bản của nó là phân tích sự thay đổi trạng thái cân bằng của lực dài và lực ngắn trong quá trình lên xuống của giá cổ phiếu để đánh giá xu hướng thị trường. Chỉ báo này có thể dự đoán sự hoàn thiện của đầu và đáy thị trường để giúp xác định xu hướng dao động.

Chỉ báo DMI được tạo thành từ bốn đường: chỉ báo định hướng trung bình chính (ADX), cũng như chỉ báo định hướng dương (+DI) và chỉ báo định hướng tiêu cực (-DI). Ngoài ra, còn có Xếp hạng chỉ số chuyển động định hướng trung bình (ADXR). Cùng với nhau, bốn đường này cung cấp cho các nhà giao dịch cái nhìn toàn diện về xu hướng thị trường và có thể giúp xác định các lực mua và bán trên thị trường, độ mạnh của xu hướng và tính bền vững của xu hướng.

Trong số này, Chỉ số định hướng trung bình (ADX) không cho biết hướng của xu hướng mà chỉ đo lường độ mạnh của xu hướng, giúp các nhà giao dịch xác định xem môi trường thị trường hiện tại là thị trường có xu hướng hay thị trường hợp nhất. Nhà đầu tư có thể xác định hướng của xu hướng bằng cách phân tích chỉ báo hướng dương (+DI) và chỉ báo hướng tiêu cực (-DI) và sử dụng ADX để xác nhận độ mạnh của xu hướng.

Khi giá trị ADX cao, điều đó thường cho thấy có một xu hướng rõ ràng trên thị trường. Cho dù đó là xu hướng tăng hay xu hướng giảm, giá trị ADX càng cao thì xu hướng càng mạnh. Thông thường, giá trị ADX trên 25 cho thấy xu hướng rõ ràng trên thị trường và giá trị ADX trên 50 cho thấy xu hướng rất mạnh. Khi giá trị ADX thấp, xu hướng thị trường yếu và có thể ở trạng thái dao động hoặc củng cố. Nhìn chung, giá trị ADX dưới 20 có thể cho thấy thị trường đang ở trạng thái không có xu hướng rõ ràng.

Chỉ báo dương (+DI) đo lường sức mạnh của xu hướng thị trường tích cực. Khi giá trị chỉ báo dương (+DI) cao, điều đó cho thấy sức mạnh của xu hướng tích cực của thị trường rất mạnh và giá cổ phiếu có thể đang tăng. Nhà giao dịch có thể sử dụng những thay đổi trong giá trị +DI làm tín hiệu tiềm năng về xu hướng tăng trên thị trường. Chỉ báo tiêu cực (-DI) đo lường sức mạnh của xu hướng thị trường tiêu cực. Khi giá trị DI (-DI) âm cao, điều đó cho thấy cường độ của xu hướng thị trường tiêu cực rất mạnh và giá cổ phiếu có thể đang giảm. Nhà giao dịch có thể sử dụng sự thay đổi trong giá trị -DI làm tín hiệu tiềm ẩn về xu hướng giảm trên thị trường.

Và bằng cách so sánh vị trí tương đối của chỉ báo dương (+DI) và chỉ báo âm (-DI), nhà giao dịch có thể xác định xem thị trường đang trong xu hướng tăng hay xu hướng giảm. Khi giá trị của chỉ báo dương (+DI) cao hơn giá trị của chỉ báo âm (-DI), điều đó thường cho thấy thị trường đang trong xu hướng tăng. Đây có thể là tín hiệu mua và nhà giao dịch có thể cân nhắc tham gia thị trường để mua vì thị trường có thể đang tăng.

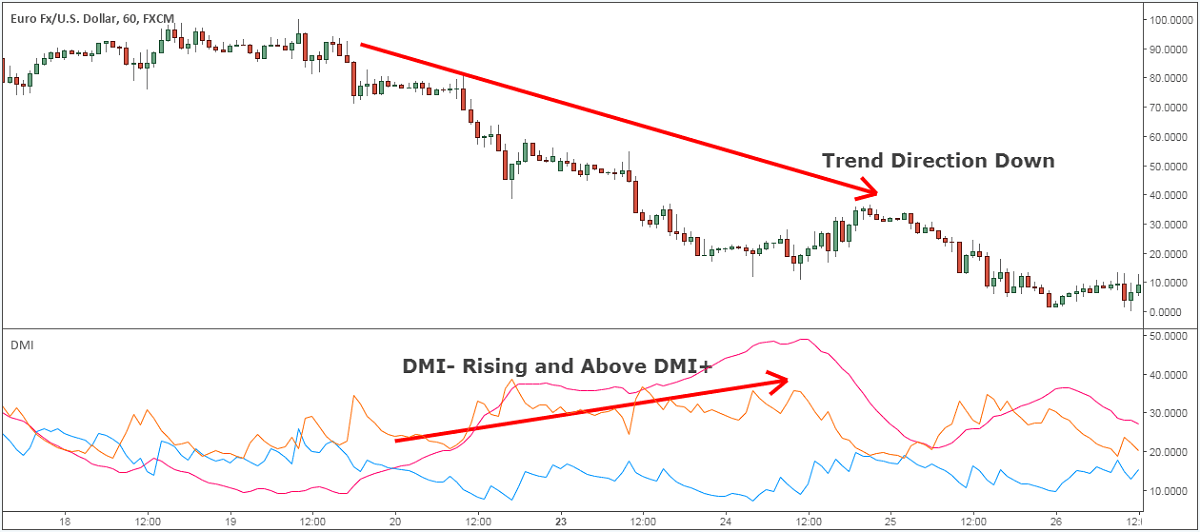

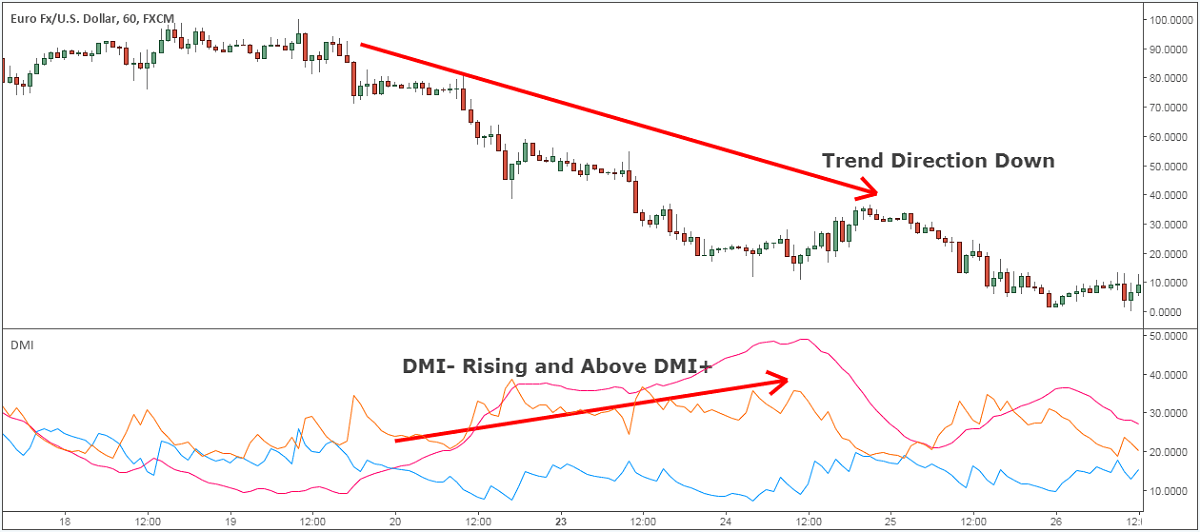

Khi giá trị của chỉ báo dương (+DI) thấp hơn giá trị của chỉ báo âm (-DI), điều đó thường cho thấy thị trường đang trong xu hướng giảm. Đây có thể là tín hiệu bán và nhà giao dịch có thể cân nhắc bán vì thị trường có thể đang suy giảm. Trong trường hợp này, nhà giao dịch có thể chọn giảm hoặc đóng vị thế của mình để tránh thua lỗ nếu giá tiếp tục giảm. Đồng thời, các nhà giao dịch cũng có thể chọn sử dụng thông tin này để giao dịch bán khống, tức là kiếm lợi nhuận bằng cách bán khống các sản phẩm tài chính như cổ phiếu hoặc hợp đồng tương lai khi thị trường đi xuống.

Khi đường +DI và -DI giao nhau, điều này thường báo hiệu sự thay đổi trong xu hướng. Khi +DI cắt đường -DI từ bên dưới, nó có thể báo hiệu sự thay đổi xu hướng thị trường từ giảm lên tăng. Khi +DI cắt xuống -DI từ phía trên, nó có thể báo hiệu sự thay đổi xu hướng thị trường từ tăng sang giảm.

Khi cả ba được kết hợp, hướng và sức mạnh của xu hướng có thể được xác định tốt hơn. Ví dụ: khi giá trị +DI cao hơn giá trị -DI và giá trị ADX cao hơn, điều đó cho thấy thị trường đang trong xu hướng tăng và xu hướng mạnh. Các nhà giao dịch có thể cân nhắc mua ở mức giá thấp hoặc giữ Vị thế mua.

Khi -DI cao hơn +DI và ADX cao, thị trường đang trong xu hướng giảm và xu hướng mạnh. Các nhà giao dịch có thể cân nhắc việc bán ở mức giá cao hoặc đảm nhận vị thế bán. Trong khi đó, khi giá trị ADX thấp hơn, xu hướng thị trường yếu hơn và có thể đang ở giai đoạn dao động đi ngang. Trong trường hợp này, các nhà giao dịch có thể cân nhắc đứng ngoài hoặc sử dụng các chiến lược khác, chẳng hạn như chiến lược giao dịch theo phạm vi.

Là chỉ báo phân tích kỹ thuật trung và dài hạn dùng để đánh giá hướng và sức mạnh của xu hướng thị trường, chỉ báo DMI hoạt động tốt trong các thị trường có xu hướng rõ ràng, xác định chính xác hướng của xu hướng và giúp nhà giao dịch hoạt động theo xu hướng. Trong xu hướng trung và dài hạn, DMI có thể mang lại độ chính xác vận hành cao và phù hợp cho các hoạt động dài hạn.

Tuy nhiên, đối với người mới bắt đầu, việc tính toán DMI bao gồm nhiều chỉ số và công thức phức tạp hơn. Hơn nữa, khi không có xu hướng rõ ràng trên thị trường, tín hiệu của chỉ báo DMI có thể không rõ ràng và khó đánh giá chính xác hướng thị trường. Đồng thời, chỉ báo DMI dễ biến động hơn, đặc biệt là trong thị trường hợp nhất, có thể tạo ra tín hiệu không ổn định.

Tuy nhiên, bằng cách sử dụng chỉ báo DMI một cách thích hợp, các nhà giao dịch có thể xác định tốt hơn hướng và sức mạnh của xu hướng thị trường và từ đó phát triển các chiến lược giao dịch hiệu quả hơn. Để nâng cao độ chính xác của phân tích, nhà giao dịch có thể kết hợp các chỉ báo kỹ thuật khác (như KDI, RSI, v.v.) để bổ sung cho DMI. Thông qua sự kết hợp này, các nhà giao dịch có thể có được bản phân tích thị trường toàn diện hơn và có khả năng xử lý tốt hơn các điều kiện thị trường khác nhau.

Công thức tính chỉ số DMI

Công thức tính chỉ số DMI

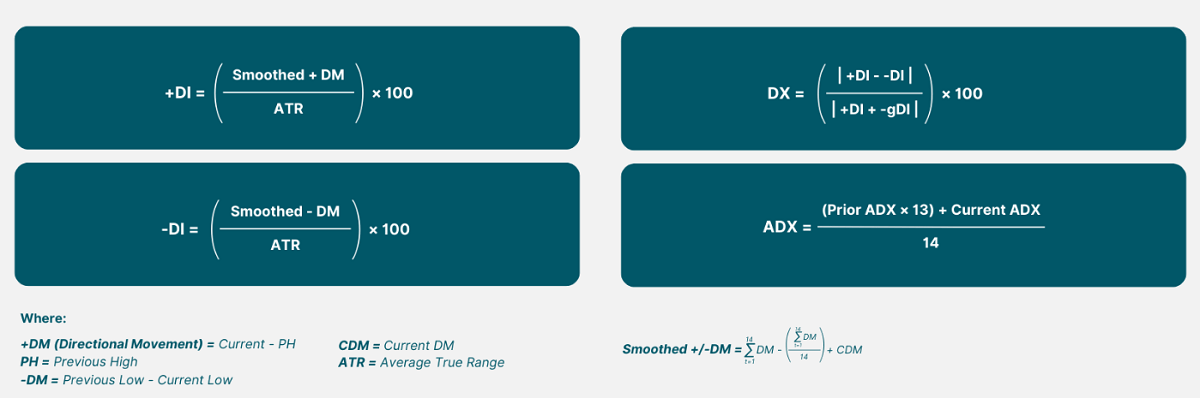

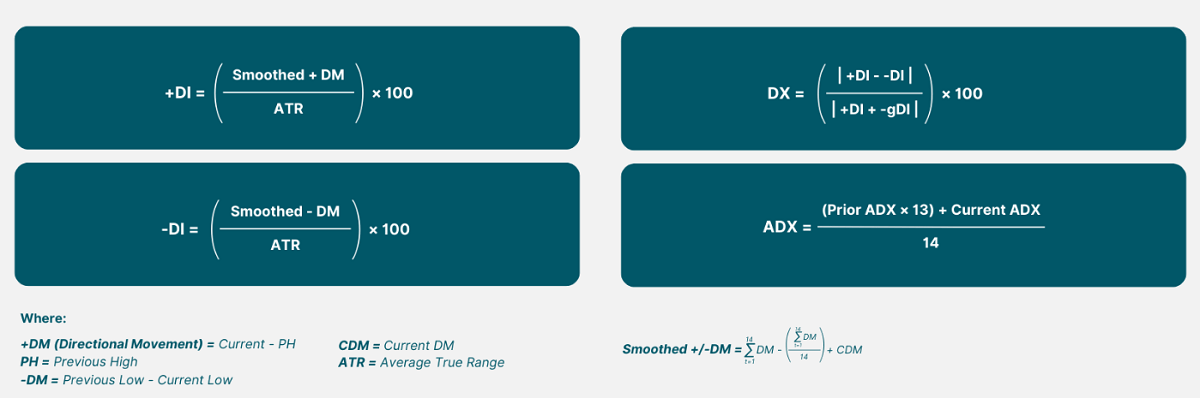

Công thức tính chỉ báo chuyển động hướng (DMI) được chia thành nhiều bước, bao gồm tính toán chuyển động hướng (DM), phạm vi thực (TR), chỉ báo hướng (DI), chỉ báo hội tụ (DX) và chỉ báo hội tụ trung bình ( ADX). Mặc dù việc tính toán chỉ báo DMI rất phức tạp nhưng nếu tìm ra các bước chính xác, bạn sẽ có thể rút ra được các thông số cụ thể theo từng bước.

Bước đầu tiên là tính toán chuyển động có hướng (DM), bao gồm chuyển động có hướng dương (+DM) và chuyển động có hướng âm (-DM). Bằng cách tính toán chuyển động theo hướng tích cực (+DM) và chuyển động theo hướng tiêu cực (-DM), nhà giao dịch có thể hiểu được động lượng tăng và giảm trên thị trường và từ đó phân tích sâu hơn xu hướng thị trường.

DM dương (+DM) được tính bằng cách lấy giá cao hôm nay trừ đi giá cao của ngày hôm qua và nếu nó lớn hơn giá thấp của ngày hôm qua thì trừ đi giá thấp của ngày hôm nay. Khi đó nó dương, tức là DM dương bằng giá cao hôm nay trừ giá cao hôm qua; mặt khác, DM dương bằng 0.

DM âm (-DM) được tính bằng cách lấy giá tối thiểu của ngày hôm qua trừ đi giá tối thiểu của ngày hôm nay nếu giá trị thu được lớn hơn giá tối đa của ngày hôm nay trừ đi giá tối đa của ngày hôm qua. Nếu giá trị kết quả lớn hơn giá tối đa của ngày hôm nay trừ đi giá tối đa của ngày hôm qua thì DM âm sẽ bằng giá tối thiểu của ngày hôm qua trừ đi giá tối thiểu của hôm nay; mặt khác, DM âm bằng 0.

Sau đó, phạm vi thực (TR) được tính toán, là mức tối đa của mức cao hôm nay trừ đi mức thấp, mức cao hôm nay trừ đi mức đóng cửa của ngày hôm qua và mức thấp nhất của ngày hôm nay trừ đi mức đóng cửa của ngày hôm qua. Nó được sử dụng để đo lường sự biến động của thị trường trong suốt một ngày và cung cấp cơ sở cho các tính toán tiếp theo về các chỉ báo định hướng và xu hướng.

Sau đó, chỉ báo hướng (DI) được tính toán, bao gồm chỉ báo hướng dương (+DI) và chỉ báo hướng âm (-DI). Kết quả tính toán DI dương và DI âm có thể được sử dụng để xác định hướng và sức mạnh của xu hướng thị trường. Bằng cách so sánh vị trí tương đối của hai chỉ báo này, có thể xác định được thị trường đang trong xu hướng tăng hay giảm.

DI dương (+DI) được tính bằng cách chia đường trung bình động điều chỉnh 14 ngày của DM dương cho đường trung bình động điều chỉnh 14 ngày của độ biến động thực và nhân với 100%. Công thức là: +DI = (+DM -> TR) x 100%.

Chỉ báo âm (-DI) được tính bằng cách chia đường trung bình động điều chỉnh 14 ngày của DM âm cho đường trung bình động điều chỉnh 14 ngày của độ biến động thực và nhân với 100%. Công thức cụ thể là: -DI = (-DM -> TR) x 100%.

Chỉ báo hội tụ (DX) là thước đo cường độ của xu hướng thị trường, được tính bằng cách tính giá trị tuyệt đối đầu tiên của chênh lệch giữa chỉ báo dương (+DI) và chỉ báo âm (-DI). Giá trị tuyệt đối của chênh lệch bằng +DI trừ -DI. Sau đó, tổng của các chỉ số tích cực và tiêu cực được tính toán. Tổng bằng +DI cộng -DI.

Tiếp theo, giá trị tuyệt đối của chênh lệch được chia cho tổng và nhân với 100% để có được Chỉ báo hướng (DX). Công thức: DX = (+DI trừ -DI) ÷ (+DI cộng -DI) x 100%. Chỉ báo Hội tụ Trung bình (ADX) được tính toán dựa trên đường trung bình động chính thức được sửa đổi trong 14 ngày của Chỉ báo Hội tụ (DX) và được sử dụng để đo lường sức mạnh của xu hướng thị trường.

Chỉ báo xếp hạng hội tụ trung bình (ADXR) là mức trung bình của Chỉ báo hội tụ trung bình (ADX) hiện tại và mức trung bình của ADX từ 14 ngày trước. Hai giá trị này được cộng lại với nhau rồi chia cho 2. để có được xếp hạng hội tụ trung bình (ADXR). Chỉ báo này được thiết kế để đánh giá tính ổn định và sức mạnh của xu hướng thị trường và là tham chiếu phụ cho chỉ báo ADX.

Các công thức này là cơ sở của chỉ báo DMI và bằng cách phân tích những thay đổi trong các giá trị này, nhà giao dịch có thể xác định tốt hơn hướng và sức mạnh của xu hướng thị trường. Tất nhiên, để sử dụng DMI tốt hơn, cần có một số kỹ năng nhất định.

Ứng dụng chi tiết chỉ báo DMI

Ứng dụng chi tiết chỉ báo DMI

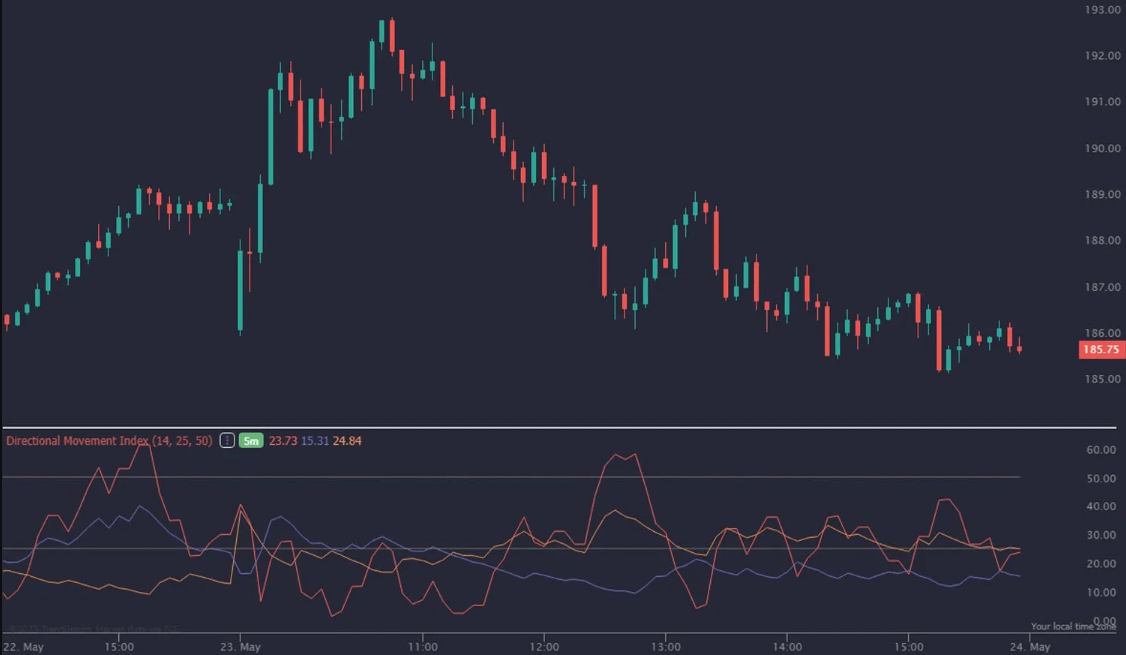

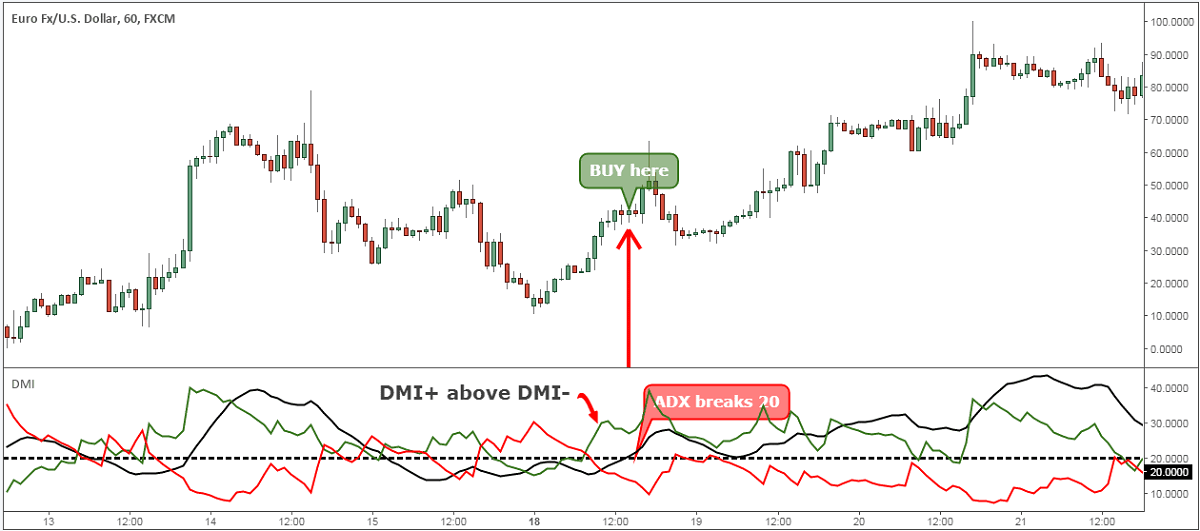

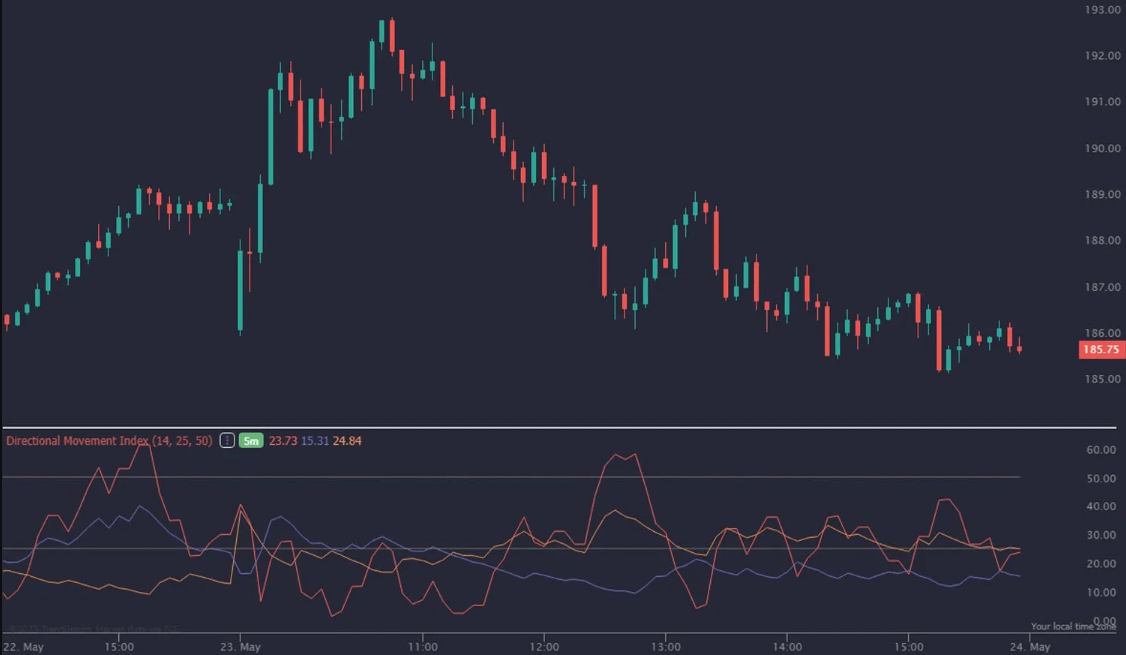

Chỉ báo Chuyển động Định hướng (DMI) là một chỉ báo phổ biến được sử dụng trong phân tích kỹ thuật để giúp các nhà giao dịch hiểu được hướng đi tương lai của thị trường. Ví dụ: DI dương (chỉ báo dương) và DI âm (chỉ báo âm) là các thành phần chính của Chỉ báo chuyển động định hướng (DMI) và thông qua chiều cao của các giá trị của chúng, có thể thấy xu hướng tăng hoặc giảm của giá thị trường. Biểu đồ trên cho thấy một xu hướng giảm. Thông qua các điểm giao nhau của mình, các nhà giao dịch có thể xác định thời điểm ra vào thị trường và phát triển các chiến lược mua bán.

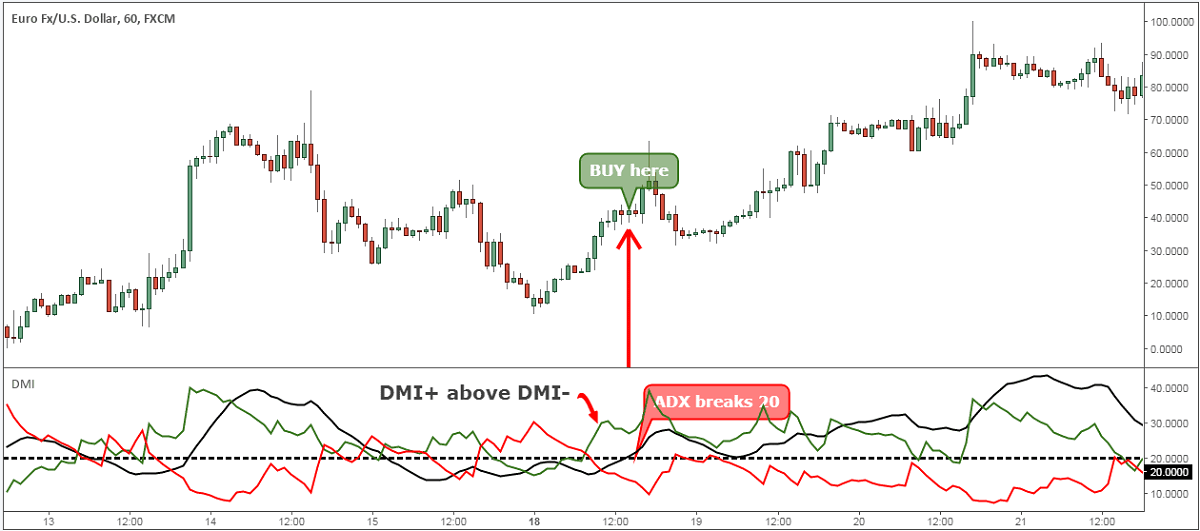

Khi DI dương (chỉ báo dương) tăng và vượt qua DI âm (chỉ báo âm), đây thường được coi là tín hiệu mua. Điều đó có nghĩa là thị trường có thể đang bắt đầu một xu hướng tăng và các nhà giao dịch có thể cân nhắc tham gia thị trường để mua vào. Trong trường hợp này, các nhà giao dịch có thể tận dụng sự thay đổi của xu hướng thị trường và điều chỉnh chiến lược giao dịch của mình cho phù hợp để kiếm lợi nhuận từ thị trường đang tăng.

Trong trường hợp DI âm (chỉ báo âm) tăng và cắt DI dương (chỉ báo dương), tình huống này thường báo hiệu rằng xu hướng đã chuyển sang giảm. Điều đó có nghĩa là thị trường đang bước vào xu hướng giảm và các nhà đầu tư có thể kỳ vọng giá sẽ giảm hơn nữa và do đó điều chỉnh chiến lược đầu tư của họ, chẳng hạn như bằng cách giảm vị thế mua hoặc xem xét hoạt động bán khống để tránh rủi ro tiềm ẩn.

Để tăng độ chính xác, nhà giao dịch có thể phân tích nó kết hợp với các giá trị của Chỉ báo hội tụ trung bình (ADX). Khi chỉ báo dương (DI dương) vượt qua chỉ báo âm (DI âm), giá trị ADX cũng tăng và trên 25. Đây có thể là sự xác nhận mạnh mẽ hơn rằng xu hướng thị trường đang hình thành. Trong trường hợp này, các nhà giao dịch có thể tự tin hơn trong việc xác định hướng của xu hướng thị trường và xây dựng chiến lược gia nhập dựa trên sự giao nhau của DI dương và âm.

Đồng thời, vẫn cần chú ý đến công tác quản lý rủi ro để đảm bảo tính bền vững của giao dịch. Ví dụ: khi thực hiện chiến lược đột phá DI dương và DI âm, nhà giao dịch nên đặt mức dừng lỗ hợp lý để đảm bảo rằng khoản lỗ được giảm thiểu kịp thời trong trường hợp xu hướng đảo ngược. Đây là một phần quan trọng trong quản lý rủi ro nhằm bảo vệ vốn của nhà giao dịch.

Cũng cần lưu ý rằng trong một thị trường dao động, DI dương và âm có thể giao nhau thường xuyên, khi giá trị của điểm giao nhau có thể thấp hơn. Do đó, nhà giao dịch nên chú ý theo dõi các giá trị ADX và môi trường thị trường kết hợp với các chỉ báo kỹ thuật khác như SMA và Dải Bollinger để lọc và xác nhận tính hợp lệ của các tín hiệu.

Việc ghép nối DI dương (DI) với chỉ báo hội tụ trung bình (ADX) cho phép nắm bắt xu hướng chính xác hơn. Khi DI dương phá vỡ DI âm, nếu giá trị ADX trên 25 và tiếp tục tăng, điều đó có nghĩa là xu hướng thị trường mạnh và tăng, và các nhà giao dịch có thể cân nhắc tham gia thị trường để mua; ngược lại, khi DI dương phá vỡ DI âm, nếu giá trị ADX cũng trên 25 và tiếp tục tăng, điều đó có nghĩa là xu hướng thị trường mạnh và giảm, và các nhà giao dịch có thể cân nhắc tham gia thị trường để bán khống.

ADX cũng có thể được sử dụng để xác định cường độ của xu hướng đơn phương. Ví dụ: giá trị của nó nằm trong khoảng từ 0 đến 100. Điều này có thể giúp xác định cường độ của xu hướng thị trường. Khi giá trị ADX cao, điều đó có nghĩa là xu hướng thị trường mạnh và các nhà giao dịch có thể cân nhắc đi theo xu hướng. Nếu giá trị ADX thấp, điều đó có nghĩa là thị trường có thể dao động và các nhà giao dịch nên cẩn thận với khả năng đảo ngược xu hướng.

Khi nó có giá trị từ 0 đến 25, điều đó có nghĩa là thị trường không có xu hướng đơn phương rõ ràng và có thể đang ở trạng thái dao động. Trong trường hợp này, thị trường thiếu định hướng rõ ràng và các nhà giao dịch nên thận trọng vì xu hướng thị trường có thể không ổn định và biến động hơn.

Nếu giá trị của nó nằm trong khoảng từ 25 đến 50, điều đó có nghĩa là thị trường đã hình thành xu hướng đơn phương và lực xu hướng mạnh hơn. Điều này có nghĩa là thị trường đang di chuyển theo một hướng nhất định và xu hướng đó rõ ràng hơn. Nhà giao dịch có thể xem xét Giao dịch theo xu hướng, chẳng hạn như hoạt động mua trong xu hướng tăng hoặc hoạt động bán trong xu hướng giảm.

Nếu giá trị của nó nằm trong khoảng từ 25 đến 50, điều đó có nghĩa là thị trường đã hình thành xu hướng đơn phương và lực xu hướng mạnh hơn. Điều này có nghĩa là thị trường đang di chuyển theo một hướng nhất định và xu hướng đó rõ ràng hơn. Nhà giao dịch có thể xem xét Giao dịch theo xu hướng, chẳng hạn như hoạt động mua trong xu hướng tăng hoặc hoạt động bán trong xu hướng giảm.

Đồng thời, nhà giao dịch có thể sử dụng giao điểm của chỉ báo dương (DI+) và chỉ báo âm (DI-) để xác định thời điểm chính xác khi gia nhập thị trường. Khi DI+ cắt DI-, điều đó cho thấy thị trường đang có xu hướng tăng và người ta có thể cân nhắc mua vào; khi DI- cắt DI+, điều đó cho thấy thị trường đang có xu hướng giảm và người ta có thể cân nhắc việc bán khống. Ở giai đoạn này, các nhà giao dịch nên quản lý rủi ro một cách cẩn thận và đặt ra các chiến lược dừng lỗ thích hợp để ngăn chặn sự đảo chiều của thị trường có thể dẫn đến thua lỗ trong giao dịch.

Khi giá trị của nó nằm trong khoảng từ 50 đến 75, nó cho thấy xu hướng đơn phương rất mạnh trên thị trường. Điều này có nghĩa là thị trường đang chuyển động nhanh theo một hướng rõ ràng và các nhà giao dịch có thể giao dịch trong phạm vi này để theo xu hướng. Tại thời điểm này, các nhà giao dịch có thể duy trì vị thế hiện tại của mình hoặc xem xét các cơ hội giao dịch mới để tận dụng xu hướng thị trường mạnh mẽ. Tuy nhiên, điều quan trọng vẫn là phải nhận thức được sự biến động của thị trường và quản lý rủi ro để ngăn chặn những tổn thất tiềm ẩn do xu hướng đảo ngược đột ngột.

Khi giá trị ADX nằm trong khoảng từ 75 đến 100, điều đó cho thấy thị trường đang có xu hướng đơn phương cực kỳ mạnh mẽ. Điều này có nghĩa là thị trường đang chuyển động nhanh theo một hướng cực kỳ rõ ràng và xu hướng rất mạnh. Các nhà giao dịch có thể tận dụng xu hướng mạnh mẽ này để giao dịch với lợi nhuận tiềm năng cao hơn. Tuy nhiên, sự biến động của thị trường có thể tăng lên trong giai đoạn này và các nhà giao dịch cần thận trọng, chú ý đến những thay đổi của thị trường và điều chỉnh chiến lược giao dịch của mình một cách kịp thời. Đồng thời, cần chú ý quản lý rủi ro hợp lý để ngăn ngừa tổn thất do có thể đảo ngược xu hướng.

ADX (chỉ báo hội tụ trung bình) không chỉ có thể xác định độ mạnh của xu hướng thị trường mà còn xác định liệu giá có đi ngược lại xu hướng hay không dựa trên những thay đổi của nó. Khi giá trị ADX tiếp tục tăng, điều đó cho thấy xu hướng thị trường đang trở nên mạnh mẽ hơn. Ngược lại, khi giá trị ADX bắt đầu giảm, điều đó cho thấy xu hướng trước đó đang bắt đầu suy yếu và thị trường có thể đảo chiều.

Nếu giá trị ADX bắt đầu giảm từ vị trí cao hơn và giảm xuống dưới 25. điều đó cho thấy xu hướng thị trường đang suy yếu đáng kể, thị trường có thể bước vào một thị trường sốc và các nhà giao dịch cần phải thận trọng. Khi giá trị ADX bật trở lại từ mức thấp (dưới 25) và tăng lên trên 25. nó có thể báo hiệu một xu hướng đơn phương mới sắp hình thành. Đây là một cơ hội giao dịch tiềm năng và các nhà giao dịch có thể áp dụng chiến lược giao dịch dựa trên xu hướng thị trường.

Kiểu phân tích này giúp các nhà giao dịch xác định khả năng đảo ngược xu hướng trên thị trường để họ có thể áp dụng chiến lược phù hợp. Hơn nữa, sự kết hợp giữa chuyển động của chỉ báo dương (DI+) và âm (DI-) trong khi xác định thay đổi ADX có thể giúp các nhà giao dịch xác định tốt hơn liệu có xảy ra đảo chiều thị trường hay không và xác định thêm các quyết định giao dịch.

DMI là một chỉ báo kỹ thuật hữu ích có thể hỗ trợ các nhà đầu tư đưa ra quyết định mua và bán. Bằng cách nắm vững các kỹ năng ứng dụng của chỉ báo DMI, nhà giao dịch có thể xác định tốt hơn hướng và sức mạnh của xu hướng thị trường để phát triển chiến lược mua hiệu quả hơn nhằm cải thiện tỷ lệ giao dịch thành công. Khi áp dụng DMI, điều quan trọng là phải chú ý đến xu hướng và biến động của thị trường để đảm bảo tính chính xác của các quyết định.

Mẹo và thủ thuật chỉ báo DMI

| Các mẹo và thủ thuật |

Miêu tả |

Vai trò |

| DI dương cao, giảm |

DI dương trên DI âm báo hiệu xu hướng tăng. |

Hãy cân nhắc việc đi lâu dài. |

| DI âm: mạnh, giảm |

DI âm trên DI dương cho tín hiệu xu hướng giảm. |

Hãy cân nhắc việc đi ngắn. |

| ADX đang trong xu hướng cao và mạnh. |

ADX trên 25 cho thấy xu hướng mạnh mẽ. |

Giá có thể đi theo xu hướng. |

| Sự chéo, sự quay vòng |

Sự giao nhau của DI có thể báo hiệu sự thay đổi xu hướng. |

Xác định xu hướng. xu hướng.. |

| ADX thấp, dao động |

ADX dưới 20 cho thấy thị trường đang đi ngang. |

Tránh giao dịch quá mức. |

| Chế độ xem kết hợp, ổn định hơn |

với các chỉ báo khác, cải thiện độ chính xác của tín hiệu. |

Nâng cao độ chính xác của chiến lược giao dịch. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.