Khi nói đến các chỉ báo kỹ thuật, nhiều nhà đầu tư đã quen thuộc với chúng. Trong số đó, có một chỉ báo được sử dụng rộng rãi là Chỉ số Sức mạnh Tương đối (RSI), một công cụ mà mọi người đều biết đến. Nhưng nếu hỏi, ai là người phát minh ra chỉ báo này? Có lẽ không nhiều người có thể trả lời được.

RSI là một lý thuyết đầu tư được sáng lập bởi J.W. Wilder, người cũng đã phát minh ra các công cụ phân tích khác như PAR, parabol, chỉ số động MOM, chỉ số dao động, biến động giá thị trường, v.v. Nhưng điều kỳ lạ là Wilder sau đó đã công bố một bài viết lật ngược những lợi ích của các công cụ phân tích này và giới thiệu một lý thuyết mới để thay thế chúng, đó là "Lý thuyết Adam".

Hôm nay, chúng ta sẽ nói về câu chuyện đằng sau bậc thầy giao dịch huyền thoại trên Phố Wall, Wylder, và lý thuyết nổi tiếng của ông là "Lý thuyết Adam".

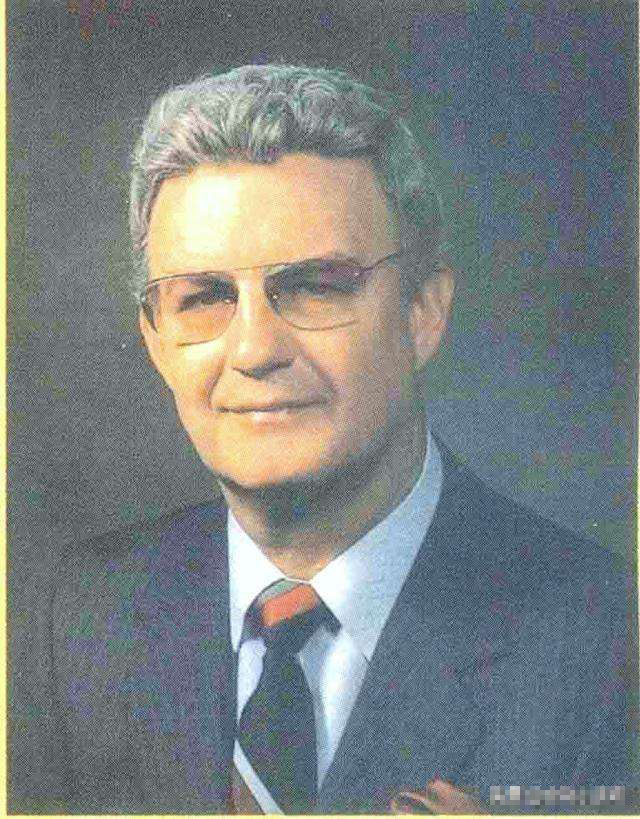

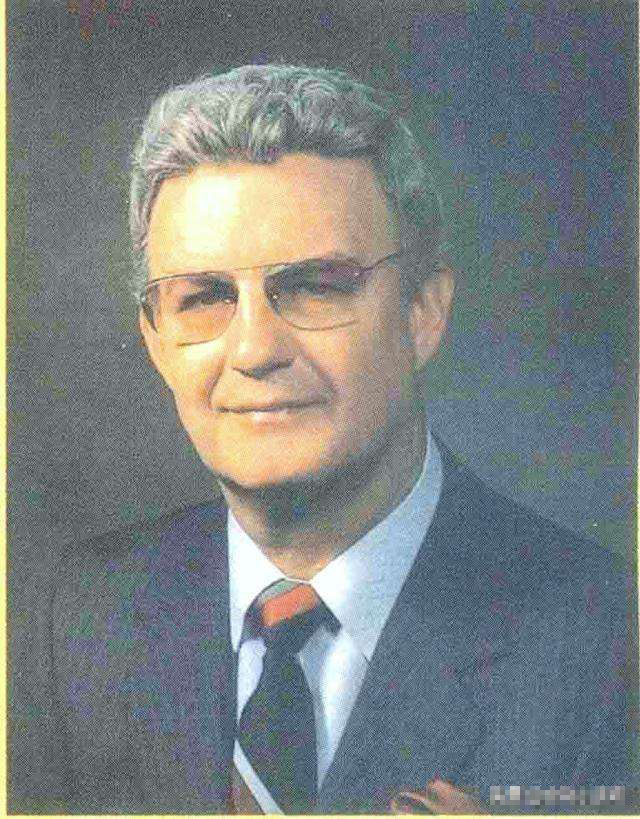

Wilder là ai?

Wells Wilder là một trong những nhà công nghệ và nhà phân tích nổi tiếng nhất thế giới. Nếu bạn từng chơi chứng khoán, ngoại hối, hoặc hợp đồng tương lai, có lẽ bạn đã sử dụng các chỉ báo được tạo ra bởi ông ấy: Chỉ số sức mạnh tương đối (RSI), Phạm vi thực trung bình (ATR), Chỉ số chuyển động định hướng (DMI), Chỉ báo SAR (còn được gọi là Parabolic SAR), chỉ số động lượng (MOM), Chỉ số hướng trung bình (ADX), v.v. Ông là người phát minh ra những chỉ báo kỹ thuật nổi tiếng này.

Các tác phẩm chính của ông bao gồm "Lý thuyết Adam", "Lý thuyết Delta" và "Các khái niệm mới về hệ thống giao dịch kỹ thuật".

Tạp chí Barron's Weekly đánh giá ông là "Người khổng lồ trong cộng đồng phân tích kỹ thuật".

Tạp chí Stocks and Commodities gọi ông là "Anh hùng trong lĩnh vực phân tích kỹ thuật".

Tạp chí Forbes cá nhân gọi ông là "Nhà giao dịch xuất sắc nhất từng xuất bản tác phẩm". Lưu ý rằng danh hiệu ở đây là 'nhà giao dịch'. Khi ông nghỉ hưu, tài khoản của ông có gần mười triệu đô la tiền mặt và ông sở hữu một khu vực rộng lớn bất động sản ở quê nhà, tất cả đều kiếm được từ giao dịch.

Lời khuyên của Wilder

1. Có ba loại nhà giao dịch (nhà đầu tư) trên thị trường.

Loại thứ nhất là những gã khổng lồ thương mại có vốn mạnh.

Loại thứ hai là những nhà đầu cơ lớn, nhiều người trong số họ có các thực thể kinh doanh và là những nhà giao dịch kỹ thuật.

Loại thứ ba là những nhà giao dịch nhỏ. Số lượng các nhà giao dịch nhỏ xấp xỉ gấp 1000 lần tổng số của hai loại nhà giao dịch còn lại. Thật không may, chỉ có 5% các nhà giao dịch nhỏ có thể kiếm tiền, trong khi phần còn lại đóng góp vào tính thanh khoản của thị trường.

2. Thực hiện các giao dịch tốt không dễ dàng. Chìa khóa là có một hệ thống giao dịch tốt và thực hiện các giao dịch theo hệ thống đó.

3. Nguyên nhân chính dẫn đến thất bại trong giao dịch là sự thiếu lý trí hoặc cảm xúc, khi rời bỏ kế hoạch hoặc hệ thống giao dịch.

4. Phải tránh hành vi cảm xúc trong giao dịch. Điều này đòi hỏi kinh nghiệm, huấn luyện, khả năng nhận diện vấn đề nhanh chóng và quyết tâm giải quyết chúng.

5. Một số nhà giao dịch có tài năng bẩm sinh, nhưng hầu hết mọi người phải nỗ lực rất nhiều để học hỏi.

6. Giao dịch nên tuân theo xu hướng, nhưng không nên có những dao động lớn. Thất bại trong giao dịch là do lệch hướng khỏi xu hướng chủ đạo hoặc xu hướng ngắn hạn và biến động lớn.

7. Trước khi giao dịch, cần sử dụng phân tích kỹ thuật để quản lý rủi ro. Nếu rủi ro cao, không nên giao dịch hoặc nên có biện pháp đối phó với rủi ro.

10 nguyên tắc của Lý thuyết Adam

1. Khi nắm giữ các khoản lỗ, không bao giờ tăng vị thế hoặc "trải chi phí"

Điều này dễ hiểu. Nếu bạn nắm giữ một vị thế để kiếm tiền, nghĩa là bạn đúng; Nếu bạn thua lỗ, nghĩa là bạn sai. Nếu sai thì sao? Hoặc giữ vị thế đến khi xu hướng đảo chiều và biến lỗ thành thắng; Hoặc giữ vị thế đến khi lệnh dừng lỗ được kích hoạt hoặc tự động đóng vị thế. Đừng để thị trường chứng minh bạn sai mà vẫn tăng vị thế hoặc thực hiện cái gọi là trải chi phí để giảm chi phí, đừng di chuyển lệnh dừng lỗ hoặc thậm chí hủy lệnh dừng lỗ, điều đó chỉ khiến bạn chịu lỗ nhiều hơn.

2. Khi mở hoặc tăng vị thế, cần thiết lập lệnh dừng lỗ.

Điều này giúp bạn tự động đóng vị thế khi mắc lỗi và ngăn chặn sự mở rộng của lỗ. Trước khi giao dịch, xác định vị trí dừng lỗ hoặc tỷ lệ dừng lỗ dựa trên khả năng chịu rủi ro của bạn. Một khi đã đặt lệnh và thiết lập dừng lỗ, không được thay đổi dễ dàng; nếu không, lệnh dừng lỗ sẽ mất hiệu lực.

3. Trừ khi di chuyển vị trí dừng lỗ sau khi có lợi nhuận để bảo vệ lợi nhuận, không được di chuyển hoặc hủy lệnh dừng lỗ.

Khi bạn đặt lệnh chống lại thị trường và tài khoản của bạn thua lỗ, di chuyển lệnh dừng lỗ để tránh đóng lệnh sẽ chỉ làm mở rộng tổn thất. Khi giữ lỗ, việc không thừa nhận lỗi với thị trường mà liên tục mở rộng vị trí dừng lỗ có thể cuối cùng làm cho tình hình trở nên không thể khắc phục.

4. Các khoản lỗ nhỏ không được biến thành các khoản lỗ lớn không thể khắc phục.

Còn núi xanh thì không lo thiếu củi đốt. Một khi tình hình không ổn, hãy ngay lập tức đóng vị thế và rời khỏi thị trường để chờ xem. Có rất nhiều cơ hội trên thị trường, nhưng vốn của bạn có hạn, một khi bạn chịu lỗ lớn hoặc bị tổn thương nghiêm trọng, rất khó để tập hợp đủ vốn để giao dịch trong thời gian ngắn.

5. Mức lỗ của một giao dịch đơn lẻ hoặc một ngày giao dịch không được vượt quá 10% tổng vốn giao dịch.

6. Không sao chép đỉnh và đáy, hãy để thị trường tự quyết định.

Nhiều nhà đầu tư có thói quen sao chép đỉnh và đáy, nhưng điều đó không phải lúc nào cũng đúng.

7. Không đứng trước đoàn tàu.

Không giao dịch ngược xu hướng. Có lý do để tăng và có lý do để giảm. Đừng cảm thấy rằng giá đã giảm quá nhiều hoặc tăng quá cao. Chúng ta cần chờ thị trường đưa ra hướng đi và các chỉ báo kỹ thuật cung cấp tín hiệu.

8. Giữ sự linh hoạt.

Luôn luôn cẩn thận khi thực hiện giao dịch. Đặc biệt sau khi liên tục có lợi nhuận, một khi sự tự tin tăng lên, dễ mắc sai lầm.

9. Khi giao dịch không suôn sẻ, hãy nghỉ ngơi.

Nếu bạn thua lỗ liên tục, tốt hơn là ngừng giao dịch, bình tĩnh và tổng kết những gì đã học được. Sau đó bắt đầu lại, tỷ lệ thành công sẽ cao hơn.

10. Hãy hỏi bản thân xem bạn có thực sự muốn kiếm tiền từ thị trường không, và lắng nghe câu trả lời của bạn.

Ứng dụng của Lý thuyết Adam

Nhà đầu tư có thể nắm vững lý thuyết Adam từ hai khía cạnh: thứ nhất, sự đối xứng của hoạt động xu hướng; thứ hai, hoạt động theo tình thế. Sau đây sẽ tập trung vào cách áp dụng chi tiết hai kỹ thuật này.

1. Đối xứng

Đơn giản mà nói, nó là đo lường sự thay đổi xu hướng trong thời gian sau dựa trên hoạt động xu hướng giá trước đó. Hoạt động xu hướng đối xứng mạnh mẽ có thể giúp nhà đầu tư có cái nhìn rõ ràng về mục tiêu giá và hành trình của cổ phiếu.

Điều gì có thể tạo ra sự đối xứng mạnh mẽ?

a) Tốc độ của xu hướng là nhanh nhất; B. Tốc độ trong quá khứ gần giống như mức hiện tại.

Ứng dụng thực tế cụ thể: Khi một xu hướng kết thúc, bạn có thể tham khảo xu hướng trước đó để đo lường hành trình của đoạn tiếp theo.

Có ba hiện tượng cho thấy sự đối xứng mạnh mẽ:

Hiện tượng 1: Giá tăng đến một điểm rõ ràng trong biểu đồ và sau đó phá vỡ.

Hiện tượng 2: Sự thay đổi xu hướng. Giá cổ phiếu đã phá vỡ một đường xu hướng giảm dài hạn rõ ràng và xu hướng tăng mới đã thiết lập một mức cao mới gần đây.

Hiện tượng 3: Khoảng cách hoặc sự khác biệt lớn giữa giá cao và thấp trong cùng ngày. Chuyển động giá ban đầu rất chậm chạp nhưng đột nhiên nhảy vọt lên trên, hoặc sự chênh lệch giữa giá cao và thấp trong ngày tăng lên đáng kể, cho thấy sự thay đổi quan trọng trong xu hướng giá. Đặc biệt khi hiện tượng thứ nhất và thứ hai xảy ra cùng nhau.

2. Tận dụng tình thế.

Một nguyên lý khác của Lý thuyết Adam là theo xu hướng. Càng đơn giản, càng cơ bản. Khi một xu hướng hình thành, nhà đầu tư nhập vào thị trường để hoạt động. Xu hướng càng chạy nhanh, khả năng tiếp tục càng cao.

Nguyên lý của một hệ thống hoạt động không phải là dự đoán tương lai mà là xác nhận hướng của xu hướng hiện tại. Do đó, nhà đầu tư nên đợi cho đến khi họ có thể xác nhận hướng của xu hướng trước khi tham gia thị trường để giao dịch.

Ví dụ, chúng ta sử dụng biểu đồ giờ của vàng từ tháng 1 năm 2019 để xác định và xác nhận hướng đi của xu hướng. Tăng từ điểm thấp, dao động, và bán khi tăng đến đỉnh là vị trí bán giai đoạn. Nếu có dấu hiệu giảm khi tăng lên đỉnh cao, cần bán kịp thời để thu lợi nhuận. Phân tích và hoạt động của các điểm mua và bán nên được thực hiện tuần tự, dựa trên bản chất của lý thuyết Adam về hoạt động cân bằng để nghiên cứu và phân tích.

Lưu ý: Vì vậy, thị trường sẽ cho bạn biết thời điểm để nhập thị trường để hoạt động: một là phá vỡ mức cao trước đó; thứ hai là xu hướng đã đảo ngược; thứ ba, khi có khoảng cách hoặc sự chênh lệch giá cao và thấp trong ngày tăng lên, hãy chú ý quan sát các điểm hoạt động bên trong.

Để nắm vững bí quyết sử dụng Lý thuyết Adam, bạn cần hiểu hai ý nghĩa cơ bản của nó:

Thứ nhất, trước khi nhập vào một thị trường nào đó, cần phải nhận ra xu hướng của thị trường đó là tăng hay giảm.

Thứ hai, khi mua ở mức thấp và bán ở mức cao, bạn nên cảnh giác xem bạn có sai lầm về xu hướng chung hay không. Sau khi sai lầm, bạn cần thừa nhận lỗi và không chống lại xu hướng thị trường.

Câu nói nổi tiếng của Lý thuyết Adam: "Nếu nó tiếp tục giảm, tôi sẽ bán cho đến khi nó về số không. Nếu nó tiếp tục tăng, tôi sẽ mua cho đến khi nó lên tới mặt trăng".