Trading

Atividades Recentes

Publicado em: 2024-02-16 Atualizado em: 2024-07-29

É essa água que aquece o pato profeta. Quando o preço das ações começa a mudar, de facto, existem padrões especiais nos indicadores técnicos que podem ser proféticos da tendência dos preços das ações, como a cruz dourada e a cruz da morte. Eles são um sinal de sobrecompra e um sinal de sobrevenda. Ambos permitem aos investidores compreender antecipadamente a tendência para tomar decisões de compra e venda. Agora vamos falar especificamente sobre o que prestar atenção, a identificação da cruz morta e as decisões de compra e venda.

Qual é o significado da cruz da morte?

Qual é o significado da cruz da morte?

Seu nome em inglês é Death Cross, que significa cruz da morte. Refere-se ao fenômeno de dois indicadores lineares diferentes se cruzando no gráfico; geralmente, aparecer na tendência de baixa é uma cruz dourada e aparecer na tendência de alta é uma cruz morta. Por exemplo, na média, se uma média de curto prazo cruzar uma média de longo prazo, é uma cruz dourada. Se o SMA de curto prazo cruzar o SMA de longo prazo, será um cruzamento mortal.

É claro que não apenas nas médias, mas também no indicador MACD (dispersão de convergência da média móvel), no indicador KDJ, etc., continuará a formar esse sinal cruzado. De um modo geral, desde que a linha de indicadores pareça cruzar-se agora, é uniformemente referida como cruz dourada e cruz morta.

Por exemplo, o indicador MACD possui duas linhas: uma linha DIF e uma linha DEA. De modo geral, a linha DIF é chamada de linha rápida, ou seja, o movimento médio dos preços do período recente de suavização. A linha DEA é chamada de linha lenta e representa a curva de tendência durante um longo período de tempo.

Se a linha DIF (linha rápida) cruzar a linha de sinal (linha lenta) de cima para baixo, é um cruzamento mortal. A ação pode estar prestes a iniciar um rompimento de baixa ou entrar em uma tendência de baixa de médio prazo.

Dito isto, quando todas as linhas de período mais curto, ou seja, linhas de execução mais rápida, sobem e cruzam a linha de período maior, isso é basicamente chamado de cruz dourada. E quando a linha do período menor desce e cruza a linha do período maior, isso é chamado de cruz da morte.

Como o nome sugere, a cruz dourada usa ouro para representar a probabilidade de ganhar dinheiro, enquanto a cruz da morte usa a morte para representar o risco de tal significado. Assim, na aplicação, os investidores geralmente consideram a cruz dourada como um sinal para subir e a cruz da morte como um sinal para descer.

A razão é que as linhas de nível de pequenos períodos são mais sensíveis aos movimentos de preços. Assim, quando o preço das ações começa a subir, são definitivamente as médias de curto prazo que mudam mais rapidamente. Isso significa que quando o preço médio de curto prazo aumenta, significa que o preço das ações provavelmente está subindo. Portanto, uma média de curto prazo subindo através de uma média de longo prazo é um sinal de compra, enquanto uma média de curto prazo descendo através de uma média de longo prazo é um sinal de venda.

Deve-se notar que às vezes o nível de cinco dias e dez dias não é muito grande, então uma certa quantidade de downthrough também aparecerá no disco. Mas desta vez a formação da cruz não será apenas uma cruz da morte e não há significado de referência. De modo geral, quando o sinal da cruz da morte aparecia no nível alto, mais atenção era dada a ele, e quando o sinal da cruz dourada aparecia no nível baixo, seu valor era maior. Apareceu no meio da região do significado de referência cruzada de um pouco.

De um modo geral, é o sistema de média quando existe uma cruz dourada e uma cruz mortal. Mas para o sistema de indicadores, ainda depende da posição. Ou seja, a cruz dourada deve ser quanto mais baixa, melhor, e a cruz da morte também deve ser quanto mais alta, melhor.

Por exemplo, o KDJ é composto por três linhas, sendo a mais rápida a linha K e a mais lenta a linha D. Se a linha mais rápida passar por baixo da linha mais lenta, então este local é uma cruz mortal, o que significa que este é um ponto de venda. No entanto, deve-se notar que o indicador desta cruz da morte deve prestar atenção à localização da cruz dourada do KDJ; de um modo geral, é procurar 20 abaixo da cruz dourada para prevalecer, enquanto a cruz da morte geralmente é procurar 80 acima da cruz dourada para prevalecer.

Embora o fenómeno da cruz morta seja considerado um sinal de uma possível mudança na tendência do mercado, é também frequentemente visto como um potencial sinal de venda, uma vez que sugere que a acção do preço a curto prazo pode descer. No entanto, é importante notar que não é uma ferramenta preditiva absoluta. Você não pode confiar apenas em um sinal simples como uma cruz dourada ou uma cruz mortal; você precisa combinar mais habilidades de análise técnica para fazer um julgamento geral.

| Aspectos | Cruz da Morte | Cruz dourada |

| Definição | SMA de curto prazo cruzando o SMA de longo prazo | Médias de curto prazo cruzando médias de longo prazo |

| Significado | Sinal de baixa, possível tendência de baixa | Sinal de alta, possível tendência de alta |

| Média Móvel | Geralmente envolve SMAs de 50 e 200 dias | Geralmente envolve o SMA de 50 dias cruzando o SMA de 200 dias |

| Prazo | Aplicável a qualquer período de tempo (diário, semanal, mensal) | Aplicável a qualquer período de tempo (diário, semanal, mensal) |

| Frequência | Ocorre com menos frequência que uma cruz dourada | Ocorre com menos frequência do que uma cruz morta |

| Sentimento do Mercado | Indica uma mudança no sentimento do mercado em uma direção negativa | Indica uma mudança no sentimento do mercado em uma direção positiva |

| Estratégias de negociação | Os traders podem considerar operar vendido ou assumir uma posição defensiva | Os traders podem considerar comprar ou assumir posições mais agressivas |

O que é a cruz da morte e a divergência de alta?

Isto se refere à combinação de dois padrões gráficos, uma cruz mortal e uma divergência inferior, e é um fenômeno que sugere incerteza no mercado. Refere-se a uma divergência inferior formada pelo Índice de Força Relativa (RSI) ou outros indicadores ao mesmo tempo que uma cruz mortal (uma média móvel de curto prazo cruzando sob uma média móvel de longo prazo) é formada em um gráfico de ações em técnica análise.

A divergência inferior é a formação de um mínimo relativo no gráfico de ações; isto é, o preço atingiu um certo nível de fundo. Os indicadores técnicos que formam uma tendência oposta ao preço inferior, como o RSI, aparecem em um nível relativamente alto quando o vale é formado. Indica que, embora o preço das ações tenha formado a parte inferior de uma tendência de baixa no gráfico, o indicador técnico sinaliza que o mercado pode estar inaugurando uma tendência de alta.

Ou seja, nesta combinação. Primeiro, a cruz da morte é geralmente vista como um sinal de uma possível tendência de baixa, enquanto a divergência inferior é vista como um sinal de que o mercado pode estar inaugurando uma tendência de alta. Este cenário sugere que, apesar da formação de uma cruz mortal no gráfico de ações como um sinal de enfraquecimento dos compradores, no entanto, os indicadores técnicos mostram que o lado vendedor do mercado pode estar enfraquecendo e pode haver sinais de reversão de tendência.

Os investidores podem interpretar a divergência de fundo cruzado como um sinal de que o mercado pode estar a iniciar uma tendência ascendente e, portanto, podem considerar a adoção de uma estratégia de alta em conformidade, como comprar ou assumir uma posição mais agressiva. Contudo, deve notar-se que o comportamento do mercado é complexo e um único sinal nem sempre é absolutamente preciso. É melhor combinar esses sinais com outros indicadores técnicos e fundamentos para fazer uma análise e decisão mais abrangentes.

O que é a cruz da morte e a divergência de baixa?

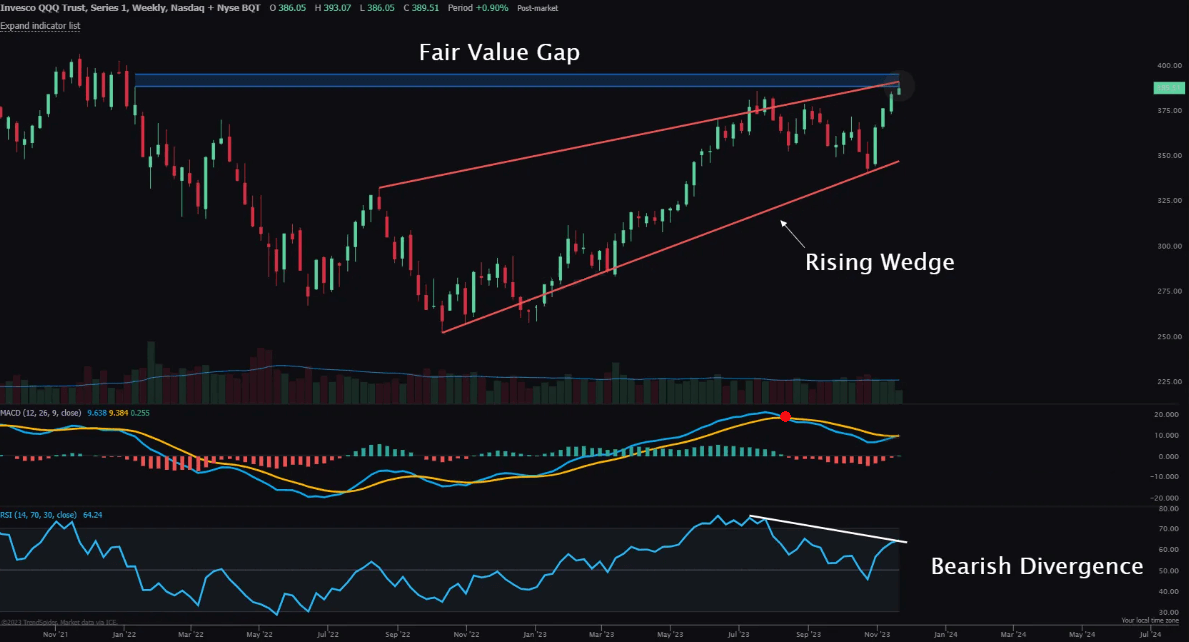

Refere-se à formação de uma cruz mortal (linha MACD abaixo da linha de sinal) em um gráfico de ações ao mesmo tempo que o Índice de Força Relativa (RSI) ou outros indicadores formam uma divergência superior do preço das ações na análise técnica. Este tipo de divergência sinaliza uma inconsistência entre a tendência dos preços e os indicadores técnicos e pode sugerir alguma incerteza ou uma potencial reversão da tendência do mercado.

A divergência superior é a formação de picos de preços na análise técnica, no gráfico de ações ao mesmo tempo, no índice de força relativa (RSI) ou em outros indicadores para formar uma divergência, ou seja, o indicador na formação da calha. Ou seja, o gráfico de ações formou um preço relativamente alto; isto é, o preço atingiu um certo ponto alto. E o indicador técnico que corresponde ao pico de preço, como o RSI, parece estar num nível relativamente baixo no momento da formação do pico.

Uma divergência máxima pode sugerir que, embora o preço das ações tenha formado uma tendência ascendente no gráfico, os indicadores técnicos mostram que o poder de compra no mercado pode estar a enfraquecer e pode haver sinais de uma inversão da tendência. Também é acompanhado por uma cruz mortal como um possível sinal negativo, por isso é geralmente visto como um sinal de baixa mais óbvio. Este tipo de divergência pode sugerir potencial incerteza no mercado, uma vez que a divergência entre os indicadores técnicos e a ação do preço pode indicar que a força da tendência pode estar a enfraquecer e pode haver sinais de uma inversão da tendência.

Como pode ser visto no gráfico acima, há uma divergência clara no topo do RSI, o que significa que, embora a ação esteja em tendência de alta, o indicador RSI mostra uma tendência de baixa. Ao mesmo tempo, a linha de cruzamento MACD parece ser uma cruz alta de morte, o que é um sinal claro de tendência de baixa. Portanto, nesta onda, os investidores podem adotar uma estratégia de baixa em conformidade, como considerar entrar em venda ou assumir uma posição conservadora.

Como pode ser visto no gráfico acima, há uma divergência clara no topo do RSI, o que significa que, embora a ação esteja em tendência de alta, o indicador RSI mostra uma tendência de baixa. Ao mesmo tempo, a linha de cruzamento MACD parece ser uma cruz alta de morte, o que é um sinal claro de tendência de baixa. Portanto, nesta onda, os investidores podem adotar uma estratégia de baixa em conformidade, como considerar entrar em venda ou assumir uma posição conservadora.

No caso de uma divergência superior cruzada, os investidores podem adotar uma abordagem cautelosa às mudanças do mercado e considerar os riscos potenciais. É melhor combinar esses sinais com outros indicadores técnicos e fatores fundamentais para fazer uma análise e decisão mais abrangentes.

Comprar ou vender na cruz da morte e na parte superior das costas?

É frequentemente visto como um sinal potencialmente descendente, caso em que os investidores podem estar inclinados a adoptar uma postura cautelosa e a considerar a venda das suas participações ou a adopção de uma estratégia de aversão ao risco. Isto ocorre porque uma cruz mortal e uma divergência superior em conjunto sugerem que o mercado pode estar a caminhar para uma tendência descendente e os investidores podem querer reduzir as suas perdas ou cobrir os seus riscos.

No entanto, a compra ou venda exata depende da estratégia e do julgamento do investidor. Por exemplo, um investidor que acredita que sinaliza uma correção ou reversão do mercado, e o sinal de sobrevenda indica que o mercado pode ter sido sobrevendido, pode considerar comprar ações em antecipação a uma recuperação do preço. Se alguém estiver pessimista em relação à tendência do mercado e acreditar que as cruzes de morte e os topos e fundos são sinais de uma tendência de baixa, poderá optar por vender ou adotar uma estratégia defensiva.

E qualquer decisão de compra ou venda deve ter em conta outros factores, incluindo as condições gerais do mercado, os fundamentos da empresa, e assim por diante. Por exemplo, quando ocorrem cruzamentos mortais e top-backs, observe o movimento dos principais índices de mercado para confirmar se há pressão geral do mercado. Se o mercado geral estiver em tendência de baixa, os cruzamentos mortais e as divergências superiores poderão reforçar o pessimismo e favorecer as vendas.

Também é importante prestar atenção aos fundamentos da empresa, por exemplo, você pode descobrir as perspectivas do setor de ações e se o setor está enfrentando desafios ou oportunidades. Há também uma análise das perspectivas da empresa para o desempenho futuro e se existe um bom potencial de crescimento. As demonstrações financeiras da empresa também podem ser analisadas para verificar sua saúde financeira. Isso inclui a demonstração de resultados, o balanço patrimonial e a demonstração de fluxo de caixa para garantir que a empresa esteja com boa saúde financeira.

Outros indicadores ou padrões técnicos também podem ser usados para confirmar cruzamentos de mortes e sinais de divergência superior para aumentar a confiabilidade da decisão. Os níveis de suporte e resistência na ação do preço também devem ser levados em consideração para determinar uma possível alta ou queda dos preços.

Por fim, também é importante desenvolver uma estratégia de compra e venda baseada nos objetivos e apetite ao risco do investidor. Por exemplo, determine o prazo do investimento, se é um investimento de longo prazo ou uma negociação de curto prazo. Para investimentos de longo prazo, você pode comprar e esperar que a tendência do mercado mude antes de vender para obter lucro no spread. Para negociações de curto prazo, você pode optar por vender e depois comprar em um nível mais baixo e esperar que o preço suba para vender.

Vale ressaltar que qualquer decisão envolve riscos; recomenda-se compreender totalmente o mercado e a situação da empresa antes de tomar decisões comerciais. Os investidores também podem avaliar a autenticidade e o impacto do sinal Dead Cross Top Divergence de forma mais completa com base em uma combinação de fatores.

| Considerações | Explicação |

| Tendências | Confirma se a tendência geral do mercado é de baixa. |

| Outros indicadores | Confirme em conjunto com outros indicadores técnicos. |

| Fundamentos | Considere a posição financeira e comercial da empresa. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.