สรุป

สรุป

Death Cross คือเมื่อเส้นระยะสั้นตัดผ่านใต้เส้นระยะยาว ซึ่งส่งสัญญาณถึงแนวโน้มขาลง นักลงทุนอาจขายหรือใช้กลยุทธ์แบบอนุรักษ์นิยม โดยพิจารณาจากสภาวะตลาด ปัจจัยพื้นฐาน และระดับแนวรับและแนวต้าน

ดังคำกล่าวที่ว่าแม่น้ำแห่งน้ำพุ นี่คือสิ่งที่ทำให้ผู้เผยพระวจนะเป็ดอุ่นขึ้น เมื่อราคาหุ้นเริ่มเปลี่ยนแปลง ที่จริงแล้ว มีรูปแบบพิเศษในตัวชี้วัดทางเทคนิคที่สามารถทำนายแนวโน้มราคาหุ้นได้ เช่น โกลเด้นครอสและเดธครอส เป็นสัญญาณการซื้อมากเกินไปและเป็นสัญญาณการขายมากเกินไป ทั้งสองช่วยให้นักลงทุนเข้าใจแนวโน้มล่วงหน้าเพื่อประกอบการตัดสินใจซื้อและขาย ตอนนี้เรามาพูดคุยกันโดยเฉพาะเกี่ยวกับสิ่งที่ควรใส่ใจ การระบุจุดตาย และการตัดสินใจซื้อและขาย

ไม้กางเขนมรณะหมายถึงอะไร?

ไม้กางเขนมรณะหมายถึงอะไร?

ชื่อภาษาอังกฤษคือ Death Cross ซึ่งหมายถึงไม้กางเขนแห่งความตาย มันหมายถึงปรากฏการณ์ของตัวบ่งชี้เชิงเส้นสองตัวที่แตกต่างกันที่ตัดกันในแผนภูมิ โดยทั่วไป การปรากฏในแนวโน้มขาลงคือรูปกากบาทสีทอง และการปรากฏในแนวโน้มขาขึ้นคือรูปกากบาทที่ตายแล้ว ตัวอย่างเช่น ในการหาค่าเฉลี่ย หากค่าเฉลี่ยระยะสั้นตัดผ่านค่าเฉลี่ยระยะยาว จะเป็นเครื่องหมายกากบาทสีทอง หาก SMA ระยะสั้นข้าม SMA ระยะยาว มันจะถือเป็นเดธครอส

แน่นอนว่า ไม่เพียงแต่ในค่าเฉลี่ยเท่านั้น แต่ยังรวมถึงตัวบ่งชี้ MACD ด้วย (การกระจายตัวของการบรรจบกันของค่าเฉลี่ยเคลื่อนที่) ตัวบ่งชี้ KDJ ฯลฯ จะยังคงสร้างสัญญาณข้ามดังกล่าวต่อไป โดยทั่วไป ตราบใดที่เส้นของตัวบ่งชี้ดูเหมือนจะตัดกันในตอนนี้ มันก็จะเรียกเหมือนกันว่า Golden Cross และ Dead Cross

ตัวอย่างเช่น ตัวบ่งชี้ MACD มีสองเส้น: เส้น DIF และเส้น DEA โดยทั่วไปแล้ว เส้น DIF เรียกว่าเส้นด่วน หรืออีกนัยหนึ่งคือการเคลื่อนไหวของราคาเฉลี่ยในช่วงการปรับให้เรียบล่าสุด เส้น DEA เรียกว่าเส้นช้าและแสดงถึงเส้นโค้งแนวโน้มในช่วงเวลาที่นานขึ้น

หากเส้น DIF (สายเร็ว) กำลังข้ามเส้นสัญญาณ (เส้นช้า) จากบนลงล่าง ถือเป็นเส้นตาย หุ้นอาจจะเริ่มทะลุแนวรับขาลงหรือเข้าสู่แนวโน้มขาลงระยะกลาง

ดังที่กล่าวไว้ เมื่อช่วงเวลาที่สั้นกว่าทั้งหมด เช่น เส้นที่วิ่งเร็วกว่า ขึ้นและข้ามเส้นช่วงหลัก โดยทั่วไปจะเรียกว่ากากบาทสีทอง และเมื่อเส้นรอบระยะเวลารองลงมาและข้ามเส้นช่วงหลัก จะเรียกว่าเส้นมรณะ

ตามชื่อที่แนะนำ ไม้กางเขนสีทองใช้ทองคำเพื่อแสดงถึงความน่าจะเป็นในการทำเงิน ในขณะที่ไม้กางเขนมรณะใช้ความตายเพื่อแสดงถึงความเสี่ยงของความหมายดังกล่าว ดังนั้นในการสมัคร โดยทั่วไปแล้วนักลงทุนจะใช้ Golden Cross เป็นสัญญาณให้ขึ้น และ Death Cross เป็นสัญญาณให้ลง

เหตุผลก็คือเส้นระดับช่วงเล็กๆ มีความอ่อนไหวต่อการเคลื่อนไหวของราคามากกว่า ดังนั้นเมื่อราคาหุ้นเริ่มสูงขึ้นค่าเฉลี่ยระยะสั้นจึงเปลี่ยนแปลงเร็วขึ้นอย่างแน่นอน นั่นหมายความว่าเมื่อราคาเฉลี่ยระยะสั้นเพิ่มขึ้นก็หมายความว่าราคาหุ้นน่าจะสูงขึ้น ดังนั้นค่าเฉลี่ยระยะสั้นที่ขึ้นผ่านค่าเฉลี่ยระยะยาวจึงเป็นสัญญาณซื้อ ในขณะที่ค่าเฉลี่ยระยะสั้นที่ปรับตัวลงผ่านค่าเฉลี่ยระยะยาวถือเป็นสัญญาณขาย

ควรสังเกตว่าบางครั้งห้าวันสิบวันเนื่องจากระดับไม่ใหญ่มาก ดังนั้นในดิสก์ก็จะปรากฏเป็นจำนวนหนึ่งลดลงเช่นกัน แต่คราวนี้การก่อตัวของไม้กางเขนจะไม่ใช่ไม้กางเขนมรณะทั้งหมด และไม่มีนัยสำคัญในการอ้างอิง โดยทั่วไปแล้ว เมื่อสัญญาณของไม้กางเขนสีทองปรากฏขึ้นในระดับสูง จะให้ความสนใจกับมันมากขึ้น และเมื่อสัญญาณของไม้กางเขนสีทองปรากฏขึ้นในระดับต่ำ มูลค่าของมันก็ยิ่งใหญ่ขึ้น ปรากฏอยู่ตรงกลางของบริเวณที่มีนัยสำคัญแบบอ้างอิงโยงเล็กน้อย

โดยทั่วไปแล้ว มันเป็นระบบการหาค่าเฉลี่ยเมื่อมีไม้กางเขนสีทองและไม้กางเขนมรณะ แต่สำหรับระบบอินดิเคเตอร์ก็ยังขึ้นอยู่กับตำแหน่ง นั่นคือไม้กางเขนสีทองจะต้องยิ่งต่ำยิ่งดี และไม้กางเขนแห่งความตายก็ต้องยิ่งสูงก็ยิ่งดี

ตัวอย่างเช่น KDJ ประกอบด้วยสามบรรทัด เส้นที่เร็วที่สุดคือเส้น K และเส้นที่ช้าที่สุดคือเส้น D หากเส้นที่เร็วที่สุดอยู่ใต้เส้นที่ช้าที่สุด สถานที่นี้ก็คือ Death Cross ซึ่งหมายความว่านี่คือจุดขาย อย่างไรก็ตาม ควรสังเกตว่าตัวบ่งชี้ของไม้กางเขนนี้จะต้องให้ความสนใจกับตำแหน่งของไม้กางเขนสีทองของ KDJ โดยทั่วไปแล้ว จะต้องมองหาจุด 20 ที่ต่ำกว่าไม้กางเขนสีทองเพื่อที่จะได้ชัยชนะ ในขณะที่ไม้กางเขนแห่งความตายโดยทั่วไปจะต้องมองหาจุด 80 ที่อยู่เหนือไม้กางเขนสีทองเพื่อที่จะได้ชัยชนะ

แม้ว่าปรากฏการณ์ Dead Cross ถือเป็นสัญญาณของการเปลี่ยนแปลงที่เป็นไปได้ในแนวโน้มตลาด แต่ก็มักถูกมองว่าเป็นสัญญาณการขายที่มีศักยภาพ เนื่องจากแสดงให้เห็นว่าการเคลื่อนไหวของราคาในระยะสั้นอาจลดลง อย่างไรก็ตาม สิ่งสำคัญคือต้องทราบว่านี่ไม่ใช่เครื่องมือคาดการณ์ที่สมบูรณ์ คุณไม่สามารถพึ่งพาสัญญาณง่ายๆ เช่น โกลเด้นครอสหรือเดธครอสได้ คุณต้องผสมผสานทักษะการวิเคราะห์ทางเทคนิคเพิ่มเติมเพื่อทำการตัดสินโดยรวม

| ด้าน | ไม้กางเขนแห่งความตาย | โกลเด้นครอส |

| คำนิยาม | SMA ระยะสั้นข้าม SMA ระยะยาว | ค่าเฉลี่ยระยะสั้นตัดผ่านค่าเฉลี่ยระยะยาว |

| ความหมาย | สัญญาณหมี แนวโน้มขาลงที่เป็นไปได้ | สัญญาณรั้น แนวโน้มขาขึ้นที่เป็นไปได้ |

| ค่าเฉลี่ยเคลื่อนที่ | โดยปกติจะเกี่ยวข้องกับ SMA 50 และ 200 วัน | โดยปกติจะเกี่ยวข้องกับ SMA 50 วัน และข้าม SMA 200 วัน |

| กรอบเวลา | ใช้ได้กับกรอบเวลาใดก็ได้ (รายวัน รายสัปดาห์ รายเดือน) | ใช้ได้กับกรอบเวลาใดก็ได้ (รายวัน รายสัปดาห์ รายเดือน) |

| ความถี่ | เกิดขึ้นน้อยกว่าไม้กางเขนสีทอง | เกิดขึ้นน้อยกว่าเดดครอส |

| ความเชื่อมั่นของตลาด | บ่งชี้ถึงการเปลี่ยนแปลงของความเชื่อมั่นของตลาดในทิศทางลบ | บ่งชี้ถึงการเปลี่ยนแปลงของความเชื่อมั่นของตลาดไปในทิศทางเชิงบวก |

| กลยุทธ์การซื้อขาย | เทรดเดอร์อาจพิจารณาเปิดสถานะ Short หรือเข้ารับตำแหน่งป้องกัน | เทรดเดอร์อาจพิจารณาซื้อหรือเข้ารับตำแหน่งที่ก้าวร้าวมากขึ้น |

Death Cross และความแตกต่างแบบกระทิงคืออะไร?

นี่หมายถึงการรวมกันของสองรูปแบบกราฟ Death Cross และ Bottom Divergence และเป็นปรากฏการณ์ที่บ่งบอกถึงความไม่แน่นอนในตลาด มันหมายถึงความแตกต่างด้านล่างที่เกิดจาก Relative Strength Index (RSI) หรือตัวชี้วัดอื่น ๆ ในเวลาเดียวกันกับที่ Death Cross (การข้ามค่าเฉลี่ยเคลื่อนที่ระยะสั้นภายใต้ค่าเฉลี่ยเคลื่อนที่ระยะยาว) ถูกสร้างขึ้นบนแผนภูมิหุ้นทางเทคนิค การวิเคราะห์.

Bottom Divergence คือการก่อตัวของจุดที่ค่อนข้างต่ำในกราฟหุ้น นั่นคือราคาถึงระดับหนึ่งจากจุดต่ำสุด ตัวชี้วัดทางเทคนิคที่สร้างแนวโน้มตรงกันข้ามกับราคาต่ำสุด เช่น RSI จะปรากฏที่ระดับที่ค่อนข้างสูงเมื่อเกิดจุดต่ำสุด มันบ่งชี้ว่าแม้ว่าราคาหุ้นจะก่อตัวเป็นจุดต่ำสุดของแนวโน้มขาลงบนกราฟ แต่ตัวบ่งชี้ทางเทคนิคก็ส่งสัญญาณว่าตลาดอาจกำลังนำไปสู่แนวโน้มขาขึ้น

นั่นคือในการรวมกันนี้ ประการแรก Death Cross มักจะถูกมองว่าเป็นสัญญาณของแนวโน้มขาลงที่เป็นไปได้ ในขณะที่ความแตกต่างด้านล่างถูกมองว่าเป็นสัญญาณว่าตลาดอาจกำลังนำไปสู่แนวโน้มขาขึ้น สถานการณ์นี้แสดงให้เห็นว่าแม้จะมีการก่อตัวของเส้นตายบนกราฟหุ้นซึ่งเป็นสัญญาณของผู้ซื้อที่อ่อนตัวลง อย่างไรก็ตาม ตัวชี้วัดทางเทคนิคแสดงให้เห็นว่าฝั่งผู้ขายในตลาดอาจอ่อนตัวลง และอาจมีสัญญาณของการกลับตัวของแนวโน้ม

นักลงทุนอาจตีความความแตกต่างแบบ Dead Cross Bottom ว่าเป็นสัญญาณว่าตลาดอาจกำลังเข้าสู่แนวโน้มขาขึ้น ดังนั้นจึงอาจพิจารณาใช้กลยุทธ์กระทิงตามนั้น เช่น การซื้อหรือการถือสถานะที่ก้าวร้าวมากขึ้น อย่างไรก็ตาม ควรสังเกตว่าพฤติกรรมของตลาดมีความซับซ้อนและสัญญาณเดียวอาจไม่แม่นยำเสมอไป วิธีที่ดีที่สุดคือรวมสัญญาณดังกล่าวเข้ากับตัวบ่งชี้ทางเทคนิคและปัจจัยพื้นฐานอื่นๆ เพื่อทำการวิเคราะห์และการตัดสินใจที่ครอบคลุมมากขึ้น

Death Cross และ Bearish Divergence คืออะไร?

หมายถึงการก่อตัวของเส้นมรณะ (เส้น MACD อยู่ใต้เส้นสัญญาณ) บนกราฟหุ้นในเวลาเดียวกับที่ Relative Strength Index (RSI) หรือตัวชี้วัดอื่น ๆ ก่อให้เกิดความแตกต่างสูงสุดจากราคาหุ้นในการวิเคราะห์ทางเทคนิค ความแตกต่างประเภทนี้ส่งสัญญาณถึงความไม่สอดคล้องกันระหว่างแนวโน้มราคาและตัวชี้วัดทางเทคนิค และอาจบ่งบอกถึงความไม่แน่นอนหรือการกลับตัวของแนวโน้มที่อาจเกิดขึ้นในตลาด

Top Divergence คือการก่อตัวของจุดสูงสุดของราคาในการวิเคราะห์ทางเทคนิค กราฟหุ้นในเวลาเดียวกัน Relative Strength Index (RSI) หรือตัวชี้วัดอื่นๆ เพื่อสร้างความแตกต่าง นั่นคือ ตัวชี้วัดในการก่อตัวของ Trough นั่นคือกราฟหุ้นมีจุดราคาที่ค่อนข้างสูง นั่นคือราคาถึงจุดสูงจุดหนึ่ง และตัวบ่งชี้ทางเทคนิคที่สอดคล้องกับจุดสูงสุดของราคา เช่น RSI ดูเหมือนจะอยู่ในระดับที่ค่อนข้างต่ำในช่วงเวลาที่เกิดจุดสูงสุด

ความแตกต่างสูงสุดอาจชี้ให้เห็นว่าแม้ว่าราคาหุ้นจะมีแนวโน้มขาขึ้นบนกราฟ แต่ตัวชี้วัดทางเทคนิคแสดงให้เห็นว่ากำลังของผู้ซื้อในตลาดอาจอ่อนตัวลง และอาจมีสัญญาณของการกลับตัวของแนวโน้ม นอกจากนี้มันยังมาพร้อมกับ Death Cross ที่เป็นสัญญาณขาลงที่เป็นไปได้ ดังนั้นจึงมักถูกมองว่าเป็นสัญญาณขาลงที่ชัดเจนกว่า ความแตกต่างประเภทนี้อาจบ่งบอกถึงความไม่แน่นอนที่อาจเกิดขึ้นในตลาด เนื่องจากความแตกต่างระหว่างตัวบ่งชี้ทางเทคนิคและการเคลื่อนไหวของราคาอาจบ่งชี้ว่าความแข็งแกร่งของแนวโน้มอาจอ่อนลงและอาจมีสัญญาณของการกลับตัวของแนวโน้ม

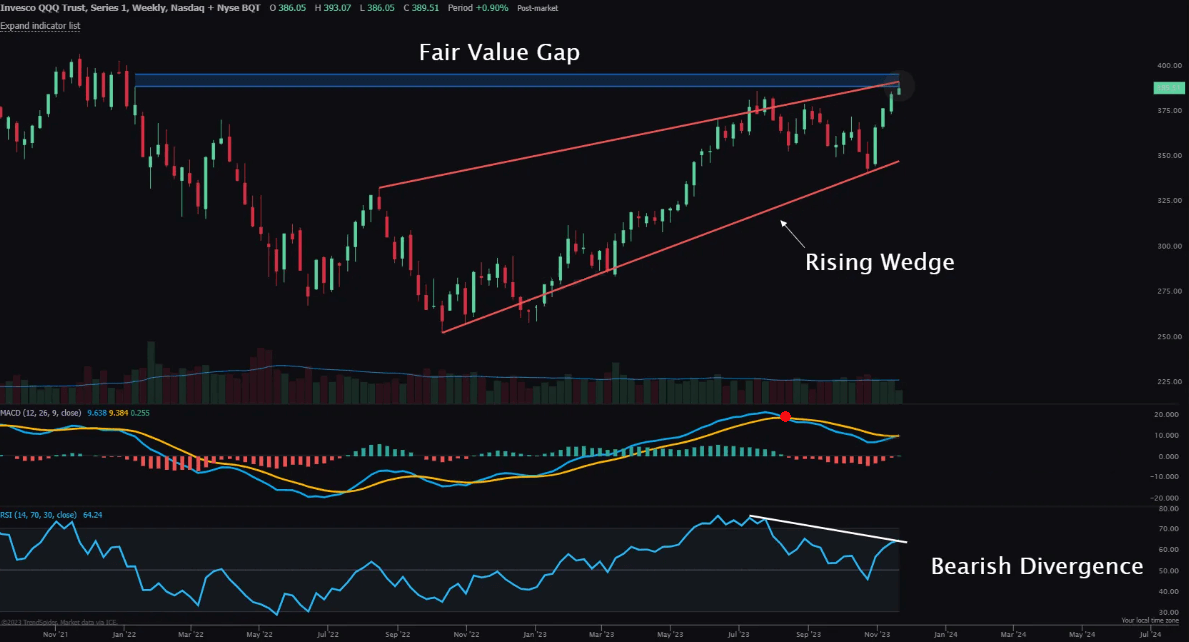

ดังที่เห็นในแผนภูมิด้านบน มีความแตกต่างด้านบนของ RSI ที่ชัดเจน ซึ่งหมายความว่าในขณะที่หุ้นอยู่ในแนวโน้มขาขึ้น ตัวบ่งชี้ RSI จะแสดงแนวโน้มขาลง ในเวลาเดียวกัน เส้นครอสโอเวอร์ของ MACD ดูเหมือนจะเป็นเส้นความตายสูง ซึ่งเป็นสัญญาณที่ชัดเจนของแนวโน้มขาลง ดังนั้นในคลื่นนี้ นักลงทุนอาจใช้กลยุทธ์ขาลงตามนั้น เช่น พิจารณาที่จะขายชอร์ตหรือเข้ารับตำแหน่งที่ระมัดระวัง

ดังที่เห็นในแผนภูมิด้านบน มีความแตกต่างด้านบนของ RSI ที่ชัดเจน ซึ่งหมายความว่าในขณะที่หุ้นอยู่ในแนวโน้มขาขึ้น ตัวบ่งชี้ RSI จะแสดงแนวโน้มขาลง ในเวลาเดียวกัน เส้นครอสโอเวอร์ของ MACD ดูเหมือนจะเป็นเส้นความตายสูง ซึ่งเป็นสัญญาณที่ชัดเจนของแนวโน้มขาลง ดังนั้นในคลื่นนี้ นักลงทุนอาจใช้กลยุทธ์ขาลงตามนั้น เช่น พิจารณาที่จะขายชอร์ตหรือเข้ารับตำแหน่งที่ระมัดระวัง

ในกรณีของ dead-cross top Divergence นักลงทุนอาจใช้แนวทางอย่างระมัดระวังในการเปลี่ยนแปลงของตลาด และพิจารณาความเสี่ยงที่อาจเกิดขึ้น วิธีที่ดีที่สุดคือรวมสัญญาณดังกล่าวเข้ากับตัวบ่งชี้ทางเทคนิคและปัจจัยพื้นฐานอื่นๆ เพื่อทำการวิเคราะห์และการตัดสินใจที่ครอบคลุมมากขึ้น

ซื้อหรือขายบนเดธครอสและท็อปแบ็ค?

มักถูกมองว่าเป็นสัญญาณที่มีแนวโน้มเป็นขาลง ซึ่งในกรณีนี้นักลงทุนอาจมีแนวโน้มที่จะใช้จุดยืนที่ระมัดระวังและพิจารณาขายการถือครองของตนหรือใช้กลยุทธ์การหลีกเลี่ยงความเสี่ยง เนื่องจากเส้นตายและความแตกต่างด้านบนรวมกันชี้ให้เห็นว่าตลาดอาจกำลังมุ่งหน้าไปสู่แนวโน้มขาลง และนักลงทุนอาจต้องการลดการขาดทุนหรือป้องกันความเสี่ยง

อย่างไรก็ตาม การซื้อหรือขายที่แน่นอนนั้นขึ้นอยู่กับกลยุทธ์และการตัดสินของนักลงทุน ตัวอย่างเช่น นักลงทุนที่เชื่อว่าสัญญาณดังกล่าวส่งสัญญาณการปรับฐานหรือการกลับตัวของตลาด และสัญญาณการขายมากเกินไปบ่งชี้ว่าตลาดอาจมีการขายมากเกินไป อาจพิจารณาซื้อหุ้นโดยคาดหวังว่าราคาจะดีดตัวขึ้น หากใครมองในแง่ร้ายเกี่ยวกับแนวโน้มของตลาดและเชื่อว่า Death Cross และด้านบนและด้านหลังเป็นสัญญาณของแนวโน้มขาลง เราอาจเลือกที่จะขายหรือใช้กลยุทธ์การป้องกัน

และการตัดสินใจซื้อหรือขายควรคำนึงถึงปัจจัยอื่นๆ รวมถึงสภาวะตลาดโดยรวม ปัจจัยพื้นฐานของบริษัท และอื่นๆ ตัวอย่างเช่น เมื่อเดธครอสและท็อปแบ็คเกิดขึ้น ให้เฝ้าดูความเคลื่อนไหวของดัชนีตลาดหลักๆ เพื่อยืนยันว่ามีแรงกดดันจากตลาดโดยรวมหรือไม่ หากตลาดโดยรวมอยู่ในช่วงขาลง Death Cross และ Top Divergence อาจเสริมการมองโลกในแง่ร้ายและอาจสนับสนุนการขาย

สิ่งสำคัญคือต้องใส่ใจกับปัจจัยพื้นฐานของบริษัท เช่น คุณสามารถดูแนวโน้มของอุตสาหกรรมหุ้น และดูว่าอุตสาหกรรมกำลังเผชิญกับความท้าทายหรือโอกาสหรือไม่ นอกจากนี้ยังมีการตรวจสอบแนวโน้มของบริษัทสำหรับผลการดำเนินงานในอนาคตและมีศักยภาพในการเติบโตที่ดีหรือไม่ งบการเงินของบริษัทยังสามารถวิเคราะห์เพื่อดูสถานะทางการเงินของบริษัทได้อีกด้วย ซึ่งรวมถึงงบกำไรขาดทุน งบดุล และงบกระแสเงินสดเพื่อให้แน่ใจว่าบริษัทมีสุขภาพทางการเงินที่ดี

ตัวชี้วัดทางเทคนิคหรือรูปแบบอื่นๆ ยังสามารถใช้เพื่อยืนยันเส้นตายและสัญญาณความแตกต่างด้านบนเพื่อเพิ่มความน่าเชื่อถือของการตัดสินใจ ควรคำนึงถึงระดับแนวรับและแนวต้านในการเคลื่อนไหวของราคาเพื่อกำหนดราคาที่ขึ้นหรือลงที่เป็นไปได้

สุดท้ายนี้ การพัฒนากลยุทธ์การซื้อและการขายตามวัตถุประสงค์ของนักลงทุนและความเสี่ยงที่ยอมรับได้ก็เป็นสิ่งสำคัญเช่นกัน ตัวอย่างเช่น กำหนดกรอบเวลาของการลงทุน ไม่ว่าจะเป็นการลงทุนระยะยาวหรือการค้าระยะสั้น สำหรับการลงทุนระยะยาว คุณสามารถซื้อและรอให้แนวโน้มตลาดเปลี่ยนแปลงก่อนขายเพื่อทำกำไรจากค่าสเปรด สำหรับการซื้อขายระยะสั้น คุณสามารถเลือกขายแล้วซื้อในระดับที่ต่ำกว่าและรอให้ราคาสูงขึ้นจึงขายได้

เป็นการเน้นย้ำว่าการตัดสินใจใดๆ ก็ตามมีความเสี่ยง ขอแนะนำให้ทำความเข้าใจตลาดและสถานการณ์ของบริษัทอย่างถ่องแท้ก่อนตัดสินใจซื้อขาย นักลงทุนยังสามารถประเมินความถูกต้องและผลกระทบของสัญญาณ Dead Cross Top Divergence ได้ครบถ้วนยิ่งขึ้น โดยพิจารณาจากปัจจัยหลายประการรวมกัน

| ข้อควรพิจารณา | คำอธิบาย |

| เทรนด์ | ยืนยันว่าแนวโน้มตลาดโดยรวมอยู่ในภาวะหมีหรือไม่ |

| ตัวชี้วัดอื่นๆ | ยืนยันร่วมกับตัวชี้วัดทางเทคนิคอื่นๆ |

| ความรู้พื้นฐาน | พิจารณาฐานะทางการเงินและธุรกิจของบริษัท |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

เรียนรู้สิ่งสำคัญในการทดสอบย้อนหลังในการซื้อขาย ตั้งแต่การเริ่มต้นจนถึงการหลีกเลี่ยงข้อผิดพลาดและการตีความผลลัพธ์ ซึ่งเป็นคู่มือสำคัญสำหรับการปรับปรุงกลยุทธ์

2025-04-24