Como dice el refrán, río primavera, esto es lo que calienta el agua del pato profeta. Cuando el precio de las acciones comienza a cambiar, de hecho, existen patrones especiales en los indicadores técnicos que pueden ser proféticos de la tendencia del precio de las acciones, como la cruz dorada y la cruz de la muerte. Son una señal de sobrecompra y una señal de sobreventa. Ambos permiten a los inversores captar la tendencia de antemano para tomar decisiones de compra y venta. Ahora hablemos específicamente sobre a qué prestar atención, la identificación de la cruz muerta y las decisiones de compra y venta.

¿Cuál es el significado de la cruz de la muerte?

¿Cuál es el significado de la cruz de la muerte?

Su nombre en inglés es Death Cross, que significa cruz de la muerte. Se refiere al fenómeno de dos indicadores lineales diferentes que se cruzan en el gráfico; Generalmente, aparecer en la tendencia bajista es una cruz dorada, y aparecer en la tendencia alcista es una cruz muerta. Por ejemplo, al promediar, si un promedio de corto plazo cruza un promedio de largo plazo, es una cruz dorada. Si la SMA de corto plazo cruza la SMA de largo plazo, es un cruce de la muerte.

Por supuesto, no sólo en los promedios, sino también en el indicador MACD (dispersión de convergencia de media móvil), el indicador KDJ, etc., seguirán formando dicha señal cruzada. En términos generales, siempre que la línea de indicadores parezca cruzarse ahora, se la conoce uniformemente como cruz dorada y cruz muerta.

Por ejemplo, el indicador MACD tiene dos líneas: una línea DIF y una línea DEA. En términos generales, la línea DIF se denomina línea rápida o, en otras palabras, el movimiento de precios promedio del reciente período de suavización. La línea DEA se denomina línea lenta y representa la curva de tendencia durante un período de tiempo más largo.

Si la línea DIF (línea rápida) cruza la línea de señal (línea lenta) de arriba hacia abajo, es un cruce de muerte. La acción puede estar a punto de iniciar una ruptura a la baja o entrar en una tendencia bajista a medio plazo.

Dicho esto, cuando todas las líneas de período más corto, es decir, las que corren más rápido, suben y cruzan la línea del período mayor, básicamente se lo conoce como una cruz dorada. Y cuando la línea del período menor desciende y cruza la línea del período mayor, se llama cruz de la muerte.

Como sugiere el nombre, la cruz dorada usa el oro para representar la probabilidad de ganar dinero, mientras que la cruz de la muerte usa la muerte para representar el riesgo de tal significado. Entonces, en la aplicación, los inversores generalmente toman la cruz dorada como una señal para subir y la cruz de la muerte como una señal para bajar.

La razón es que las líneas de nivel de período pequeño son más sensibles a los movimientos de precios. Entonces, cuando el precio de las acciones comienza a subir, definitivamente son los promedios a corto plazo los que cambian más rápido. Eso significa que cuando el precio promedio a corto plazo aumenta, significa que el precio de las acciones probablemente esté aumentando. Entonces, un promedio a corto plazo que sube a través de un promedio a largo plazo es una señal de compra, mientras que un promedio a corto plazo que baja a través de un promedio a largo plazo es una señal de venta.

Cabe señalar que a veces el nivel de cinco días y diez días no es realmente grande, por lo que en el disco también aparecerá una cierta cantidad de descenso. Pero esta vez la formación de la cruz no será toda como una cruz de la muerte, y no hay ningún significado de referencia. En general, cuando la señal de la cruz de la muerte aparecía en el nivel alto, se le prestaba más atención, y cuando la señal de la cruz dorada aparecía en el nivel bajo, su valor era mayor. Apareció en el medio de la región del significado de referencia cruzada de un poco.

En general, es el sistema de promediación cuando hay una cruz de oro y una cruz de la muerte. Pero para el sistema de indicadores, todavía depende de la posición. Es decir, la cruz de oro debe ser cuanto más baja mejor, y la cruz de la muerte también debe ser cuanto más alta mejor.

Por ejemplo, el KDJ se compone de tres líneas, la más rápida de las cuales es la línea K y la más lenta es la línea D. Si la línea más rápida pasa por debajo de la línea más lenta, entonces este lugar es un cruce de la muerte, lo que significa que es un punto de venta. Sin embargo, cabe señalar que el indicador de esta cruz de la muerte debe prestar atención a la ubicación de la cruz dorada del KDJ; En términos generales, es buscar 20 por debajo de la cruz dorada para prevalecer, mientras que la cruz de la muerte generalmente es buscar 80 por encima de la cruz dorada para prevalecer.

Aunque el fenómeno del cruce muerto se considera una señal de un posible cambio en la tendencia del mercado, a menudo también se ve como una señal potencial de venta, ya que sugiere que la acción del precio a corto plazo puede girar a la baja. Sin embargo, es importante señalar que no es una herramienta predictiva absoluta. No puedes confiar simplemente en una simple señal como una cruz dorada o una cruz de la muerte; es necesario combinar más habilidades de análisis técnico para emitir un juicio general.

La diferencia entre una cruz muerta y una cruz dorada.

| Aspectos

|

Cruz de la Muerte

|

Cruz dorada

|

| Definición

|

SMA de corto plazo cruzando la SMA de largo plazo

|

Promedios de corto plazo cruzando promedios de largo plazo

|

| Significado

|

Señal bajista, posible tendencia bajista

|

Señal alcista, posible tendencia alcista

|

| Media móvil

|

Por lo general, implica SMA de 50 y 200 días.

|

Por lo general, implica que la SMA de 50 días cruce la SMA de 200 días.

|

| Periodo de tiempo

|

Aplicable a cualquier periodo de tiempo (diario, semanal, mensual)

|

Aplicable a cualquier periodo de tiempo (diario, semanal, mensual)

|

| Frecuencia

|

Ocurre con menos frecuencia que una cruz dorada.

|

Ocurre con menos frecuencia que una cruz muerta.

|

| El sentimiento del mercado

|

Indica un cambio en el sentimiento del mercado en una dirección negativa.

|

Indica un cambio en el sentimiento del mercado en una dirección positiva.

|

| Estrategias comerciales

|

Los traders pueden considerar ir en corto o adoptar una posición defensiva.

|

Los operadores pueden considerar comprar o tomar posiciones más agresivas.

|

¿Qué es la cruz de la muerte y la divergencia alcista?

Esto se refiere a la combinación de dos patrones gráficos, un cruce de muerte y una divergencia de fondo, y es un fenómeno que sugiere incertidumbre en el mercado. Se refiere a una divergencia de fondo formada por el Índice de Fuerza Relativa (RSI) u otros indicadores al mismo tiempo que se forma un cruce de la muerte (un promedio móvil de corto plazo que se cruza bajo un promedio móvil de largo plazo) en un gráfico de acciones en términos técnicos. análisis.

La divergencia de fondo es la formación de un mínimo relativo en el gráfico de acciones; es decir, el precio alcanzó un cierto nivel mínimo. Los indicadores técnicos que forman una tendencia opuesta al precio mínimo, como el RSI, aparecen en un nivel relativamente alto cuando se forma el mínimo. Indica que aunque el precio de las acciones formó la parte inferior de una tendencia bajista en el gráfico, el indicador técnico indica que el mercado puede estar marcando el comienzo de una tendencia alcista.

Es decir, en esta combinación. En primer lugar, el cruce de la muerte suele verse como una señal de una posible tendencia bajista, mientras que la divergencia inferior se considera una señal de que el mercado puede estar marcando el comienzo de una tendencia alcista. Este escenario sugiere que a pesar de la formación de un cruce de la muerte en el gráfico de acciones como señal de debilitamiento de los compradores, los indicadores técnicos muestran que el lado vendedor del mercado puede estar debilitándose y puede haber signos de un cambio de tendencia.

Los inversores pueden interpretar la divergencia de fondo cruzada como una señal de que el mercado puede estar marcando el comienzo de una tendencia alcista y, por lo tanto, pueden considerar adoptar una estrategia alcista en consecuencia, como comprar o tomar una posición más agresiva. Sin embargo, cabe señalar que el comportamiento del mercado es complejo y una única señal no siempre es absolutamente precisa. Lo mejor es combinar dichas señales con otros indicadores técnicos y fundamentos para tomar una decisión y un análisis más completos.

¿Qué es la cruz de la muerte y la divergencia bajista?

Se refiere a la formación de un cruce de la muerte (línea MACD que pasa por debajo de la línea de señal) en un gráfico de acciones al mismo tiempo que el Índice de Fuerza Relativa (RSI) u otros indicadores forman una divergencia superior con respecto al precio de las acciones en el análisis técnico. Este tipo de divergencia indica una inconsistencia entre la tendencia de los precios y los indicadores técnicos y puede sugerir cierta incertidumbre o un posible cambio de tendencia en el mercado.

La divergencia máxima es la formación de picos de precios en el análisis técnico, el gráfico de acciones, el índice de fuerza relativa (RSI) u otros indicadores para formar una divergencia, es decir, el indicador en la formación de un valle. Es decir, el gráfico de acciones formó un punto de precio relativamente alto; es decir, el precio alcanzó un cierto punto alto. Y el indicador técnico que corresponde al pico del precio, como el RSI, parece estar en un nivel relativamente bajo en el momento de la formación del pico.

Una divergencia máxima puede sugerir que, aunque el precio de las acciones ha formado una tendencia alcista en el gráfico, los indicadores técnicos muestran que el poder de compra en el mercado puede estar debilitándose y puede haber signos de un cambio de tendencia. También va acompañado de un cruce de la muerte como posible señal a la baja, por lo que normalmente se ve como una señal bajista más obvia. Este tipo de divergencia puede sugerir una posible incertidumbre en el mercado, ya que la divergencia entre los indicadores técnicos y la acción del precio puede indicar que la fuerza de la tendencia puede estar debilitándose y puede haber signos de un cambio de tendencia.

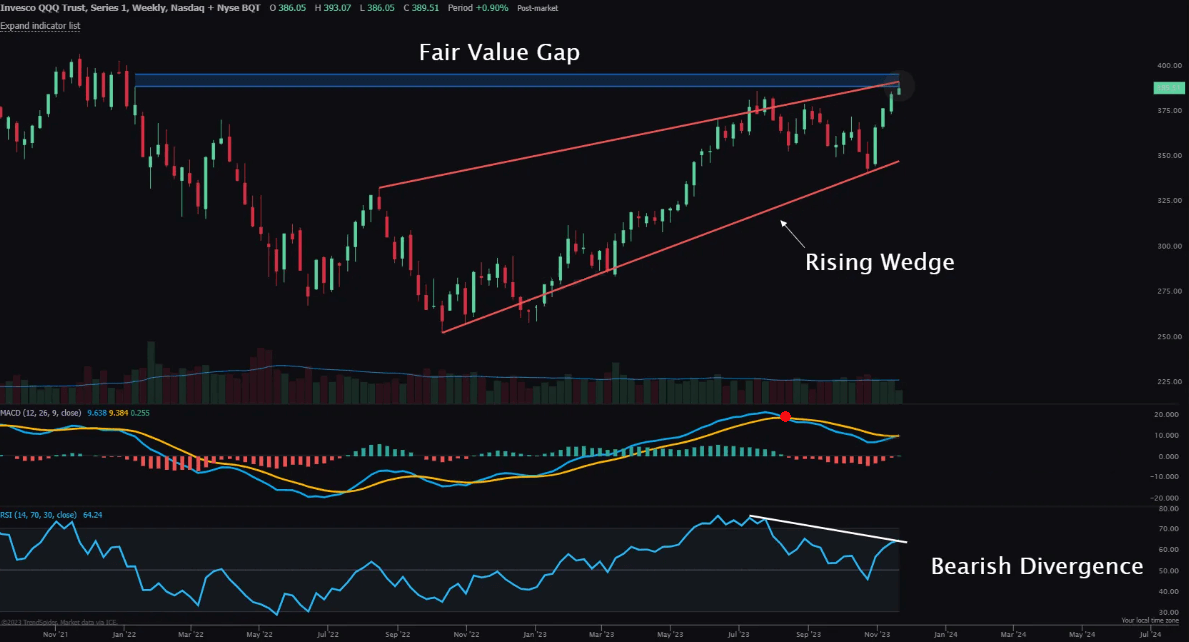

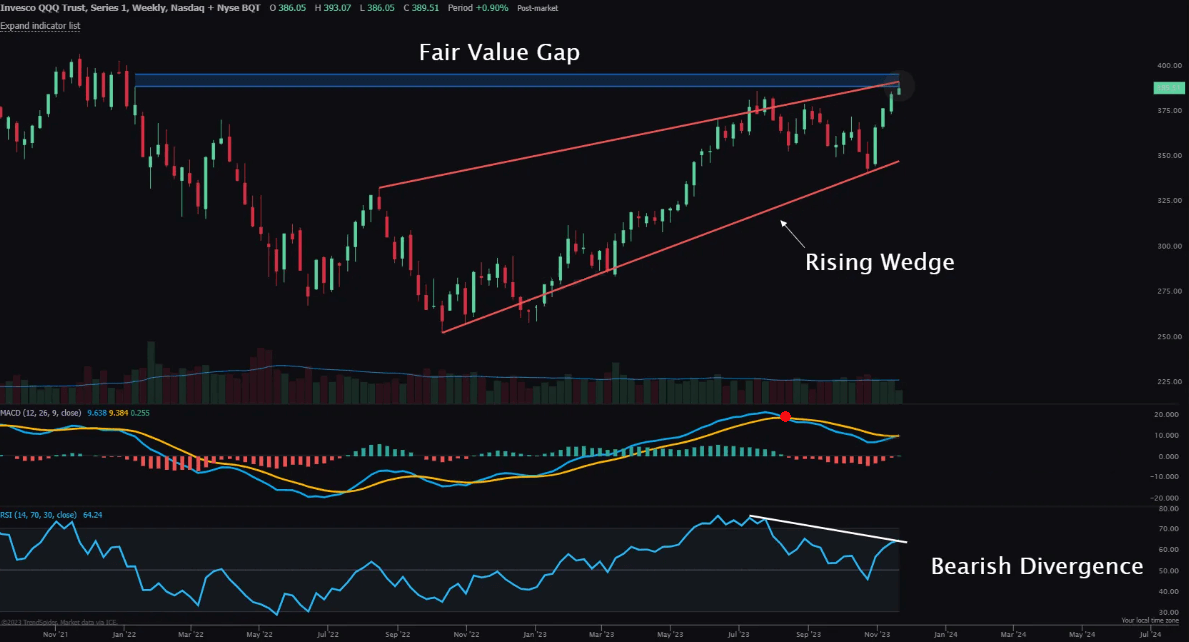

Como se ve en el gráfico anterior, existe una clara divergencia superior del RSI, lo que significa que mientras la acción está en una tendencia alcista, el indicador RSI muestra una tendencia a la baja. Al mismo tiempo, la línea de cruce del MACD parece ser un cruce de muerte alto, lo que es una clara señal de una tendencia bajista. Por lo tanto, en esta ola, los inversores pueden adoptar una estrategia bajista en consecuencia, como considerar ir en corto o tomar una posición conservadora.

Como se ve en el gráfico anterior, existe una clara divergencia superior del RSI, lo que significa que mientras la acción está en una tendencia alcista, el indicador RSI muestra una tendencia a la baja. Al mismo tiempo, la línea de cruce del MACD parece ser un cruce de muerte alto, lo que es una clara señal de una tendencia bajista. Por lo tanto, en esta ola, los inversores pueden adoptar una estrategia bajista en consecuencia, como considerar ir en corto o tomar una posición conservadora.

En el caso de una divergencia máxima entre cruces, los inversores pueden adoptar un enfoque cauteloso ante los cambios del mercado y considerar los riesgos potenciales. Lo mejor es combinar dichas señales con otros indicadores técnicos y factores fundamentales para tomar una decisión y un análisis más completos.

¿Comprar o vender en la cruz de la muerte y en la parte superior?

A menudo se considera una señal potencialmente bajista, en cuyo caso los inversores pueden inclinarse a adoptar una postura cautelosa y considerar vender sus tenencias o adoptar una estrategia de aversión al riesgo. Esto se debe a que un cruce de la muerte y una divergencia superior juntos sugieren que el mercado puede estar encaminándose hacia una tendencia bajista y los inversores tal vez quieran reducir sus pérdidas o cubrir sus riesgos.

Sin embargo, la compra o venta exacta depende de la estrategia y el criterio del inversor. Por ejemplo, un inversor que cree que esto indica una corrección o reversión del mercado, y la señal de sobreventa indica que el mercado puede haber estado sobrevendido, puede considerar comprar acciones en anticipación de un repunte del precio. Si uno es pesimista acerca de la tendencia del mercado y cree que los cruces de la muerte, los máximos y los retrocesos son señales de una tendencia bajista, puede optar por vender o adoptar una estrategia defensiva.

Y cualquier decisión de compra o venta debe tener en cuenta otros factores, incluidas las condiciones generales del mercado, los fundamentos de la empresa, etc. Por ejemplo, cuando se producen cruces de la muerte y top-backs, observe el movimiento de los principales índices del mercado para confirmar si existe presión general en el mercado. Si el mercado en general está en una tendencia bajista, entonces los cruces de la muerte y las divergencias máximas pueden reforzar el pesimismo y favorecer las ventas.

También es importante prestar atención a los fundamentos de la empresa; por ejemplo, puede conocer las perspectivas de la industria de la acción y si la industria enfrenta desafíos u oportunidades. También se examinan las perspectivas de la empresa para el desempeño futuro y si existe un buen potencial de crecimiento. Los estados financieros de la empresa también se pueden analizar para ver su salud financiera. Esto incluye el estado de resultados, el balance general y el estado de flujo de efectivo para garantizar que la empresa goce de buena salud financiera.

También se pueden utilizar otros indicadores o patrones técnicos para confirmar cruces de muerte y señales de divergencia superior para aumentar la confiabilidad de la decisión. También se deben tener en cuenta los niveles de soporte y resistencia en la acción del precio para determinar posibles repuntes o puntos a la baja del precio.

Finalmente, también es importante desarrollar una estrategia de compra y venta basada en los objetivos y el apetito por el riesgo del inversor. Por ejemplo, determine el marco temporal de la inversión, ya sea una inversión a largo plazo o una operación a corto plazo. Para inversiones a largo plazo, puede comprar y esperar a que cambie la tendencia del mercado antes de vender para obtener ganancias con el diferencial. Para operaciones a corto plazo, puede optar por vender y luego comprar a un nivel más bajo y esperar a que el precio suba para vender.

Vale recalcar que cualquier decisión implica riesgo; Se recomienda comprender completamente el mercado y la situación de la empresa antes de tomar decisiones comerciales. Los inversores también pueden evaluar la autenticidad y el impacto de la señal Dead Cross Top Divergence de forma más completa basándose en una combinación de factores.

¿Todavía puedes comprar acciones con cruces muertos?

| Consideraciones

|

Explicación

|

| Tendencias

|

Confirma si la tendencia general del mercado es bajista.

|

| Otros indicadores

|

Confirmar junto con otros indicadores técnicos.

|

| Fundamentos

|

Considere la posición financiera y comercial de la empresa.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Cuál es el significado de la cruz de la muerte?

¿Cuál es el significado de la cruz de la muerte? Como se ve en el gráfico anterior, existe una clara divergencia superior del RSI, lo que significa que mientras la acción está en una tendencia alcista, el indicador RSI muestra una tendencia a la baja. Al mismo tiempo, la línea de cruce del MACD parece ser un cruce de muerte alto, lo que es una clara señal de una tendencia bajista. Por lo tanto, en esta ola, los inversores pueden adoptar una estrategia bajista en consecuencia, como considerar ir en corto o tomar una posición conservadora.

Como se ve en el gráfico anterior, existe una clara divergencia superior del RSI, lo que significa que mientras la acción está en una tendencia alcista, el indicador RSI muestra una tendencia a la baja. Al mismo tiempo, la línea de cruce del MACD parece ser un cruce de muerte alto, lo que es una clara señal de una tendencia bajista. Por lo tanto, en esta ola, los inversores pueden adoptar una estrategia bajista en consecuencia, como considerar ir en corto o tomar una posición conservadora.