สรุป

สรุป

นักลงทุนขาลงคาดหวังว่าตลาดหรือราคาสินทรัพย์จะลดลง โดยใช้กลยุทธ์เช่นการขายชอร์ต การวิเคราะห์แนวคิด เช่น ความแตกต่าง ธง การชุมนุม และการครอบคลุม จำเป็นต้องพิจารณาอย่างรอบคอบในการนำทางตลาดขาขึ้นและขาลง

ว่ากันว่าตลาดหุ้นมีความเสี่ยงและการลงทุนควรระมัดระวัง แต่สิ่งที่เราเห็นก็คือ ไม่ว่าตลาดหุ้นจะอยู่ในช่วงขาขึ้นหรือขาลงครั้งใหญ่ก็ตาม ก็ยังมีคนจำนวนมาก และมันก็ไม่น้อยไปกว่ากัน หลายคนสับสนมาก ตลาดหุ้นเป็นเพียงขึ้นและลง ไม่มีใครไปได้อย่างไร? สำหรับคนที่ไม่เข้าใจก็เข้าใจยากครับแต่คนที่เข้าใจการลงทุนของคนจริงๆจะเข้าใจเป็นอย่างดี อันที่จริงสิ่งนี้เกี่ยวข้องกับแนวคิดเรื่องสั้น

ตลาดหมี (Bearish) คืออะไร?

ตลาดหมี (Bearish) คืออะไร?

ชื่อภาษาอังกฤษ Bearish ซึ่งแปลว่าหมี หมายถึงนักลงทุนที่คาดหวังว่าตลาดหรือราคาของสินทรัพย์จะลดลง เมื่อบุคคลหรือองค์กรด้านการลงทุนคาดหวังว่าราคาของสินทรัพย์ใกล้จะร่วงลงแล้วจึงเข้าสถานะขาย กล่าวคือ โดยการขายสินทรัพย์ที่พวกเขาไม่ได้เป็นเจ้าของอยู่แล้วโดยคาดว่าจะซื้อกลับในอนาคตในราคาที่ต่ำกว่า ราคา. มันเป็นความเชื่อมั่นของตลาดที่บ่งชี้ถึงตลาดโดยรวมที่เป็นขาลง

ในด้านการเงินมักจะหมายถึงกลยุทธ์การลงทุนที่นักลงทุนคาดการณ์ว่าราคาของสินทรัพย์ (เช่น หุ้น สินค้าโภคภัณฑ์ หรือสกุลเงิน) จะลดลง และดังนั้นจึงเข้าสถานะการขายสัญญาขายชอร์ต โดยเฉพาะอย่างยิ่ง การขายชอร์ตหมายความว่านักลงทุนซื้อสินทรัพย์ (โดยปกติจะเป็นหุ้น) โดยการยืมและขายทันที จากนั้นจะซื้อสินทรัพย์คืน ณ จุดใดจุดหนึ่งในอนาคตเพื่อส่งคืนให้กับผู้ให้กู้ หากราคาของสินทรัพย์ลดลง ณ เวลาที่จะซื้อคืนในอนาคต นักลงทุนสามารถซื้อสินทรัพย์คืนในราคาที่ต่ำกว่าและทำกำไรได้

การขายชอร์ตเป็นกลยุทธ์การลงทุนซึ่งต่างจากการซื้อ-ซื้อแบบดั้งเดิม นักลงทุนคาดว่าตลาดจะตกลง ดังนั้นจะได้กำไรจากการตกต่ำด้วยการขายชอร์ต สิ่งนี้ตรงกันข้ามกับสถานะการซื้อระยะยาว โดยที่นักลงทุนซื้อสินทรัพย์โดยคาดหวังว่าราคาจะสูงขึ้น

เมื่อนักลงทุนจำนวนมากมีสถานะเป็นหมี ตลาดอาจตกอยู่ภายใต้แรงกดดันให้ขายชอร์ต สิ่งนี้สามารถส่งผลให้นักลงทุนเข้ารับตำแหน่งขาลงได้มากขึ้น ทำให้เกิดผลกระทบแบบวัฏจักรที่ทำให้ราคาสินทรัพย์ลดลงในที่สุด เช่นเดียวกับการซื้อตำแหน่งซื้อ นักลงทุนที่ขายชอร์ตก็เผชิญกับความเสี่ยงที่จะขาดทุนเช่นกัน หากตลาดเคลื่อนไหวเกินความคาดหมายและราคาสินทรัพย์สูงขึ้น นักลงทุนที่ซื้อชอร์ตจะซื้อสินทรัพย์คืนในราคาที่สูงขึ้นเมื่อพวกเขาซื้อคืน ส่งผลให้เกิดการขาดทุน

ตลาดอาจกล่าวได้ว่าอยู่ในตลาดขายชอร์ตเมื่อตลาดโดยรวมลดลง และโดยทั่วไปแล้วนักลงทุนก็เริ่มใช้กลยุทธ์การขายชอร์ต สิ่งนี้มักเรียกว่าตลาดหมี เพราะว่าหมีกำลังเดินลง เหมือนกับที่ตลาดหุ้นถูกผลักลง ในทางกลับกัน เมื่อราคาหุ้นสูงขึ้นจะเรียกว่าตลาดกระทิงเนื่องจากเขาวัวจะขึ้น

| ความแตกต่าง | ตลาดหมี (Bearish) | ตลาดกระทิง (Bullish) |

| คำนิยาม | นักลงทุนเทขายเพราะคาดว่าราคาจะลดลง | นักลงทุนคาดราคาขึ้น |

| ลักษณะเฉพาะ | นักลงทุนขาลงใช้กลยุทธ์การขายชอร์ต | มองในแง่ดีตลาดรั้น |

| มาตรการ | ยืม ขาย คาดว่าจะซื้อคืนลดลงในการขายชอร์ต | ซื้อสินทรัพย์โดยคาดหวังว่าราคาขายในอนาคตจะสูงขึ้น |

| ผลกระทบ | การขายชอร์ตที่แข็งแกร่งสามารถกระตุ้นให้เกิดแนวโน้มขาลงได้ | ตำแหน่งยาวที่แข็งแกร่งอาจนำไปสู่แนวโน้มขาขึ้น |

| การทำกำไร | กำไรจากราคาที่ลดลง พร้อมความเสี่ยงไม่จำกัด | กำไรจากราคาที่สูงขึ้น แต่ขาดทุนที่อาจเกิดขึ้นได้จำกัด |

หุ้นสั้นหมายถึงอะไร?

เกิดขึ้นเมื่อนักลงทุนขายหุ้นชอร์ตโดยการยืมและขายในตลาด นี่เป็นสิ่งที่ตรงกันข้ามกับกลยุทธ์การซื้อหุ้นแบบดั้งเดิม นักลงทุนเชื่อว่าราคาหุ้นจะลดลงจึงสามารถซื้อหุ้นที่ชอร์ตคืนได้ในราคาที่ต่ำกว่าและทำกำไรจากส่วนต่างได้

ในการขายชอร์ตหุ้น นักลงทุนจำเป็นต้องยืมหุ้นในจำนวนที่เหมาะสมจากนายหน้าหรือผู้ให้กู้รายอื่น จากนั้นจึงขายหุ้นเหล่านั้น ในอนาคต นักลงทุนที่ขายชอร์ตจำเป็นต้องซื้อหุ้นคืนในจำนวนเท่าเดิมและส่งคืนให้กับผู้ให้กู้เพื่อให้ธุรกรรมปิดสนิท หากราคาหุ้น ณ เวลาที่ซื้อคืนต่ำกว่าราคา ณ เวลาที่ขายชอร์ต นักลงทุนที่ขายชอร์ตจะทำกำไรได้

กลยุทธ์ขาลงมักใช้เมื่อตลาดตกต่ำหรือเคลื่อนตัวไปด้านข้าง เนื่องจากในสภาวะตลาดเหล่านี้ นักลงทุนที่ขายชอร์ตคาดว่าจะได้กำไรจากราคาหุ้นที่ลดลง การขายหุ้นชอร์ตเป็นกลยุทธ์การลงทุนที่มีความเสี่ยงสูง เนื่องจากตามทฤษฎีแล้วราคาหุ้นอาจเพิ่มขึ้นอย่างไม่มีขีดจำกัด ส่งผลให้เกิดความสูญเสียที่อาจเกิดขึ้นกับนักลงทุนขาลงที่อาจไม่จำกัด

ตัวอย่างเช่น ในกรณีของ GameStation GME Zhang San ยืมหุ้น 100 หุ้นจากกองทุน a เพื่อขายชอร์ต และหุ้น 100 หุ้นที่ Zhang San ขายจะถูกซื้อโดยกองทุน b ณ จุดนี้ Li Si ต้องการขาย GME เขาจึงยืมหุ้น 100 หุ้นจากกองทุน B จากนั้น Li Si 100 หุ้นที่ขายโดย Li Si ก็ถูกซื้อโดย Fund C ตามลำดับ จากนั้น Wang Wu ยืม GME จาก Fund C และขายอีกครั้ง และดังนั้น บน. ตามทฤษฎีแล้วจำนวนจะมากถึง n เท่าของจำนวนหุ้นที่จำหน่ายได้แล้ว กล่าวคือ ไม่มีขีดจำกัดบน

และเนื่องจากระบบการกำกับดูแลของสหรัฐอเมริกาอนุญาตให้โบรกเกอร์หุ้นดำเนินการป้องกันความเสี่ยงภายในได้ นั่นคือ เพื่อป้องกันความเสี่ยงภายในระหว่างคำสั่งของลูกค้าที่แตกต่างกันสำหรับหุ้นเดียวกันในทิศทางตรงกันข้ามและในปริมาณที่เท่ากัน โดยไม่ต้องเข้าสู่การแลกเปลี่ยน ดังนั้นในเวลาที่กำหนด แทบจะเป็นไปไม่ได้เลยที่จะระบุจำนวนเงินที่แน่นอน

| ลักษณะเฉพาะ | คำอธิบาย |

| คำนิยาม | ขายสินทรัพย์เพื่อหากำไรจากราคาที่ลดลงในอนาคต |

| เสี่ยง | นักลงทุนอาจขาดทุนหากราคาสูงขึ้นแทนที่จะลดลง |

| การงัด | เลเวอเรจจะขยายกำไรและขาดทุนตามการเปลี่ยนแปลงของราคาสินทรัพย์ |

| สภาพแวดล้อมของตลาด | ใช้เพื่อคาดการณ์การลดลงของตลาดหรือสินทรัพย์ เหมาะสำหรับแนวโน้มขาลงหรือตลาดหมี |

| กลยุทธ์การป้องกันความเสี่ยง | ใช้เพื่อป้องกันความเสี่ยงจากการลดลงของตลาดโดยรวม ลดความเสี่ยงของพอร์ตโฟลิโอ |

| ตราสารการซื้อขาย | นักลงทุนป้องกันความเสี่ยงจากการลดลงของตลาดผ่านการขายชอร์ตและอนุพันธ์ |

การจัดตำแหน่งสั้น

โดยปกติจะหมายถึงแรงหมีที่ค่อนข้างแข็งแกร่งในตลาด โดยเห็นได้จากสินทรัพย์ หลักทรัพย์ หรือดัชนีตลาดหลายรายการที่แสดงแนวโน้มขาลง การจัดตำแหน่งประเภทนี้อาจบ่งบอกถึงการมองโลกในแง่ร้ายในตลาด ซึ่งโดยทั่วไปแล้วนักลงทุนคาดหวังว่าราคาจะยังคงลดลงต่อไป

ราคาหุ้นส่วนใหญ่มีแนวโน้มขาลงและอาจเป็นไปตามตลาดหรือเฉพาะกลุ่ม ดัชนีตลาดหลักบางดัชนี เช่น ดัชนีหุ้นและดัชนีฟิวเจอร์ส แสดงแนวโน้มขาลงโดยรวม ตัวชี้วัดทางเทคนิคบางตัว เช่น Relative Strength Index (RSI), Stochastic Index (KDJ) ฯลฯ แสดงให้เห็นว่าตลาดหรือสินทรัพย์มีการขายมากเกินไป

ค่าเฉลี่ยระยะสั้นกำลังตัดผ่านค่าเฉลี่ยระยะยาวขาลง ก่อให้เกิด "เส้นตาย" ซึ่งอาจบ่งบอกถึงการเสริมความแข็งแกร่งของกองกำลังขาลง รูปแบบการกลับตัวบางอย่าง เช่น ศีรษะและไหล่ อาจเกิดขึ้นได้ในเวลานี้ นอกจากแนวโน้มขาลง ปริมาณการซื้อขายอาจเพิ่มขึ้น ซึ่งบ่งชี้ถึงการมองโลกในแง่ร้ายในหมู่ผู้เข้าร่วมตลาด

อาจเป็นปัจจัยอ้างอิงสำหรับนักลงทุนเมื่อทำการวิเคราะห์ตลาด โดยเฉพาะอย่างยิ่งเมื่อกำหนดกลยุทธ์การขายชอร์ต อย่างไรก็ตาม นักลงทุนจำเป็นต้องทราบว่าอารมณ์และแนวโน้มของตลาดมีการเปลี่ยนแปลงอยู่ตลอดเวลาและอาจได้รับผลกระทบจากปัจจัยต่างๆ

ความแตกต่างและรูปทรงธง

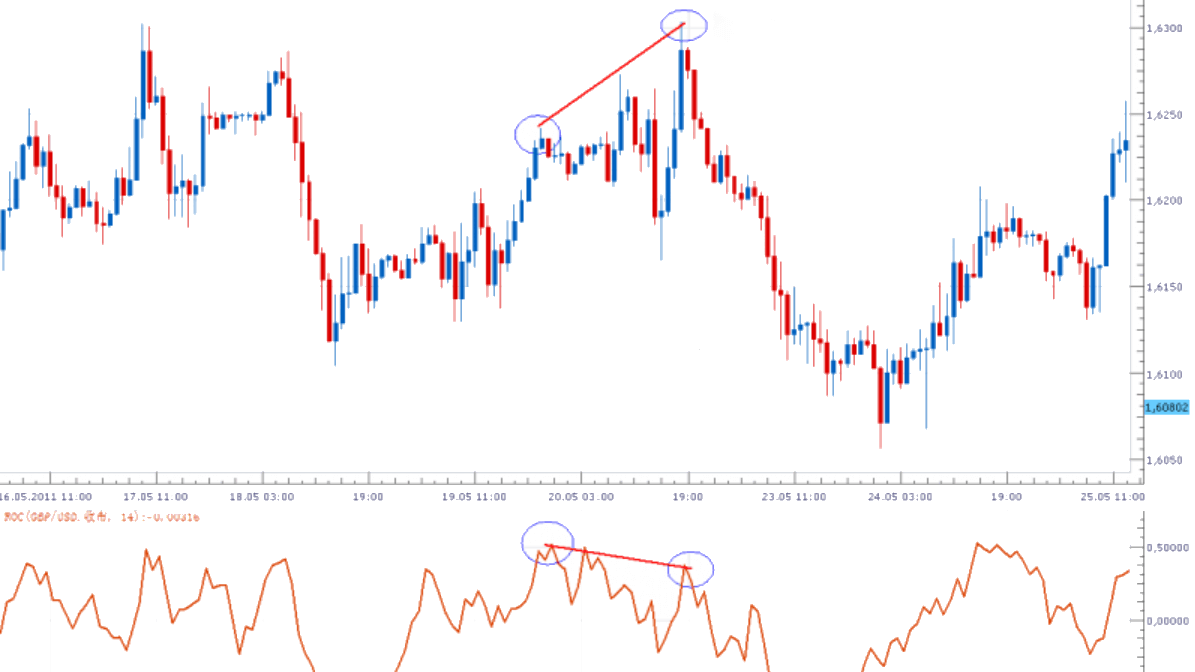

Short Divergence เป็นรูปแบบหนึ่งในการวิเคราะห์ทางเทคนิคที่อ้างอิงถึงสถานการณ์ที่ราคาตลาดทำจุดสูงสุดใหม่ แต่ตัวชี้วัดทางเทคนิคหรือแนวโน้มตลาดที่เกี่ยวข้องแสดงสัญญาณที่ค่อนข้างอ่อนซึ่งบ่งชี้ถึงการกลับตัวของราคาที่เป็นไปได้ เป็นสัญญาณการกลับตัวที่บ่งบอกว่าความแข็งแกร่งของแนวโน้มขาขึ้นของตลาดอาจอ่อนลง และแนวโน้มราคาขาลงอาจเกิดขึ้น

สิ่งนี้แสดงให้เห็นได้จากราคาในตลาดที่สร้างจุดสูงสุดใหม่บนกราฟ กล่าวคือ ราคาที่สร้างจุดสูงสุดใหม่ ตรงกันข้ามกับการก่อตัวของจุดสูงสุดใหม่ ตัวชี้วัดทางเทคนิคพื้นฐานหรือแนวโน้มตลาดอื่นๆ แสดงสัญญาณของการอ่อนตัวลง ซึ่งอาจอยู่ในรูปแบบของตัวชี้วัดทางเทคนิคที่ลดลง เส้นแนวโน้มเชิงลบ ฯลฯ

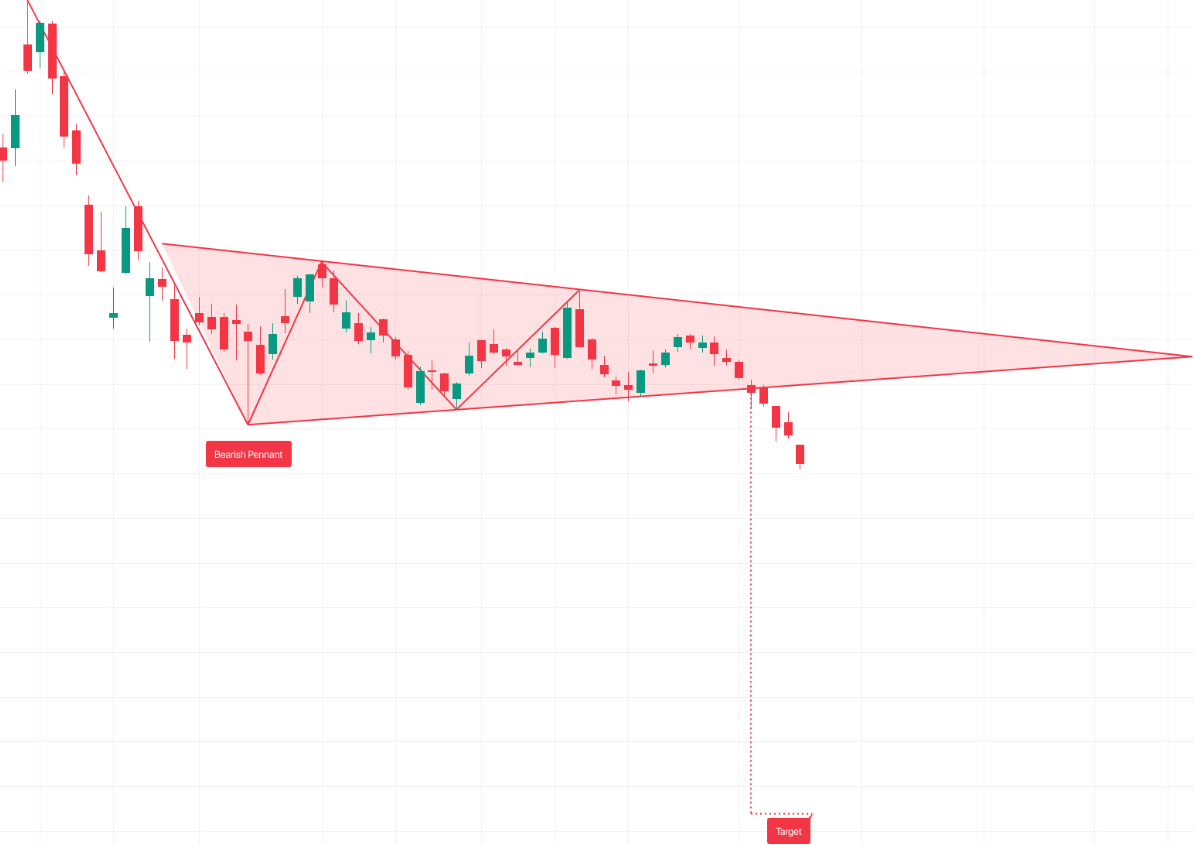

ธงแบบสั้นยังเป็นรูปแบบกราฟิกการวิเคราะห์ทางเทคนิคที่มักใช้เพื่อกำหนดแนวโน้มราคาที่เป็นไปได้ในตลาด มันเป็นรูปแบบการกลับตัวที่แสดงให้เห็นว่าแนวโน้มขาขึ้นในปัจจุบันอาจกลับตัวเป็นแนวโน้มขาลง

ก่อนที่จะมีการก่อตัวของรูปแบบธง ตลาดมักจะผ่านช่วงแนวโน้มขาขึ้นซึ่งราคาของหุ้นหรือดัชนีตลาดยังคงเพิ่มขึ้นอย่างต่อเนื่อง หลังจากแนวโน้มขาขึ้น ระยะเวลาสั้นๆ ของการแข็งตัวด้านข้างเกิดขึ้น ก่อตัวเป็นเสาธง การควบรวมกิจการนี้อาจมีลักษณะเฉพาะคือราคาค่อนข้างคงที่และมีความผันผวนต่ำ ก่อให้เกิดเสาธงที่ลาดลง

ในระหว่างการก่อตัวของเสาธง ปริมาตรมักจะลดลงทีละน้อย เนื่องจากกิจกรรมการซื้อขายของผู้เข้าร่วมตลาดค่อนข้างต่ำในระหว่างการรวมบัญชี

การยืนยันครั้งสุดท้ายของการสร้างธงคือเมื่อราคาทะลุผ่านแนวรับของธง นี่เป็นสัญญาณที่บ่งบอกว่าตลาดอาจเข้าสู่แนวโน้มขาลง มันถูกมองว่าเป็นรูปแบบการกลับตัวที่ส่งสัญญาณถึงการกลับตัวที่เป็นไปได้ของแนวโน้มขาขึ้นในปัจจุบันเป็นแนวโน้มขาลง และนักลงทุนจะพิจารณากลยุทธ์การขายชอร์ตหลังจากสังเกตรูปแบบนี้

ตีกลับและทดแทน

การขึ้นระยะสั้นคือสถานการณ์ที่ราคามีแนวโน้มเพิ่มขึ้นในระยะสั้นจากแนวโน้มขาลงในตลาดหรือสินทรัพย์เฉพาะ การฟื้นตัวนี้อาจเกิดขึ้นชั่วคราวและเป็นผลจากกำลังผู้ขายที่อ่อนแอลงหรือการเปลี่ยนแปลงความเชื่อมั่นของตลาด มันไม่ได้หมายความถึงการเปลี่ยนแปลงขั้นพื้นฐานในแนวโน้มของตลาด แต่เป็นการเพิ่มขึ้นในช่วงสั้นๆ ในแนวโน้มขาลง

ในช่วงแนวโน้มขาลง มีช่วงระยะสั้นที่ราคาตลาดสูงขึ้นซึ่งทำให้เกิดการพุ่งขึ้น ปริมาณอาจค่อนข้างต่ำในเวลานี้ ซึ่งอาจบ่งบอกถึงความสนใจที่ลดลงจากผู้เข้าร่วมตลาด สาเหตุของการพุ่งขึ้นคือการเปลี่ยนแปลงในความเชื่อมั่นของตลาด เช่น ข่าวดีหรือการเปลี่ยนแปลงความคาดหวังของตลาด

ตัวชี้วัดทางเทคนิคบางตัวอาจส่งสัญญาณการเพิ่มขึ้น เช่น Relative Strength Index (RSI) หรือ Stochastic Index (KDJ) ซึ่งแสดงว่าตลาดมีการขายมากเกินไป อย่างไรก็ตาม การสนับสนุนของตัวชี้วัดทางเทคนิคเหล่านี้ไม่ได้บ่งชี้ว่าแนวโน้มมีการเปลี่ยนแปลงเสมอไป

การปิดสถานะชอร์ตหรือที่เรียกว่าการปิดสถานะชอร์ต คือเมื่อนักลงทุนปิดสถานะในตลาดโดยการซื้อสถานะในจำนวนเท่ากัน ซึ่งจะครอบคลุมสถานะที่ขายชอร์ตก่อนหน้านี้ ซึ่งมักจะนำไปสู่การเพิ่มขึ้นของราคาในตลาดเนื่องจากนักลงทุนที่ซื้อสินทรัพย์มีความต้องการเพิ่มขึ้น ซึ่งทำให้ราคาสูงขึ้น และเมื่อราคาตลาดเริ่มสูงขึ้น นักลงทุนจำนวนมากขึ้นที่ขายชอร์ตแต่เดิมอาจรู้สึกถึงความเสี่ยงที่เพิ่มขึ้น และเลือกที่จะครอบคลุม (ซื้อ) ตำแหน่งขายชอร์ตที่ขายไปก่อนหน้านี้เพื่อหลีกเลี่ยงการขาดทุน

ในกรณีที่มีข่าวเชิงบวกหรือการเปลี่ยนแปลงในตลาด นักลงทุนจะรู้สึกถึงการเปลี่ยนแปลงในความเชื่อมั่นของตลาด และเลือกที่จะปกปิดตำแหน่งของตนเพื่อหลีกเลี่ยงการขาดทุนเพิ่มเติม เมื่อความเชื่อมั่นของตลาดเปลี่ยนจากในแง่ร้ายเป็นแง่ดี นักลงทุนอาจเลือกที่จะปกปิดสถานะของตนเพื่อหลีกเลี่ยงการสูญเสียเพิ่มเติม หรือเมื่อตัวชี้วัดทางเทคนิคบางตัว เช่น Relative Strength Index (RSI) หรือ Stochastic Index (KDJ) แสดงให้เห็นว่าตลาดอยู่ในสถานะขายมากเกินไป นักลงทุนอาจคาดหวังว่าราคาจะสูงขึ้นและเลือกที่จะครอบคลุมตำแหน่ง

ขั้นตอนเฉพาะคือให้นักลงทุนขายสินทรัพย์ชอร์ตจำนวนหนึ่งก่อน เช่น ยืมและขาย เมื่อนักลงทุนเชื่อว่าถึงเวลาที่เหมาะสมแล้ว พวกเขาจะซื้อตำแหน่งที่ซื้อ Short ในจำนวนเท่ากันเพื่อปิดตำแหน่งที่ขาย Short ก่อนหน้านี้ เมื่อโพสิชันถูกปิด นักลงทุนจะได้รับหรือสูญเสียส่วนต่างในการเคลื่อนไหวของราคาของสินทรัพย์ สินทรัพย์ที่ยืมมาก่อนหน้านี้จะถูกเรียกคืนโดยการซื้อสินทรัพย์ และธุรกรรมจะปิดสนิท

สิ่งนี้มักเกิดขึ้นหลังจากที่นักลงทุนคาดว่าราคาของสินทรัพย์จะลดลง และจากนั้นตลาดหรือราคาของสินทรัพย์นั้นเริ่มสูงขึ้น และผู้ลงทุนรู้สึกว่าจำเป็นต้องปิดสถานะเพื่อหลีกเลี่ยงการขาดทุนเพิ่มเติม เป็นกลยุทธ์ทั่วไปในการจัดการความเสี่ยงและบรรลุผลกำไร

สิ่งสำคัญคือต้องทราบว่ามันไม่ได้สร้างผลกำไรเสมอไป เนื่องจากราคาของสินทรัพย์อาจสูงกว่า ณ เวลาที่ปิดสถานะมากกว่า ณ เวลาที่ขายชอร์ต ทำให้นักลงทุนขาดทุน นักลงทุนจำเป็นต้องระมัดระวังและตระหนักถึงความเสี่ยงของตลาดอย่างเต็มที่เมื่อเข้าร่วมในการดำเนินการปิดบัญชีนี้

การกระทำที่ครอบคลุมอาจทำให้การชุมนุมของตลาดรุนแรงขึ้น ทำให้เกิดสิ่งที่เรียกว่า "การบีบ" เนื่องจากนักลงทุนถูกบังคับให้ซื้อสินทรัพย์ในตลาดที่สูงขึ้น ส่งผลให้ราคาสูงขึ้นไปอีก ปรากฏการณ์นี้หรือที่เรียกว่า "การบีบระยะสั้น" เกิดขึ้นเมื่อนักลงทุนถูกบังคับให้ซื้อสินทรัพย์เพื่อปิดสถานะ ซึ่งกระตุ้นให้ตลาดพุ่งขึ้น

| รูปแบบการกลับรายการ | ลักษณะเฉพาะ | ความสำคัญ |

| ก้นคู่ | ต่ำสองอัน ล่างที่สอง ล่าง "U" | แนวโน้มขาลงสิ้นสุดลง นำมาซึ่งแนวโน้มขาขึ้น |

| หัวและไหล่ด้านล่าง | สามเสียงต่ำ, เสียงต่ำกลางตอนล่าง, ศีรษะและไหล่ | แนวโน้มสั้นสิ้นสุดลง เปลี่ยนเป็นแนวโน้มขาขึ้น |

| การเปลี่ยนแปลงจากจุดสูงสุดสู่จุดต่ำสุด | ส่วนโค้งด้านล่าง | ตลาดจะกลับตัวเข้าสู่แนวโน้มขาขึ้น |

| ดับเบิ้ลท็อป | เสียงสูงสองอัน ล่างที่สอง ด้านบน "M" | สิ้นสุดแนวโน้มขาขึ้น, แนวโน้มขาลง |

| หัวและไหล่ | ความสูงสามระดับ ศีรษะส่วนล่างสูง ศีรษะและไหล่ | แนวโน้มยาวสิ้นสุดลง จะเปลี่ยนแนวโน้มขาลง |

| การพลิกกลับสูงสุด | อาร์คท็อป | ตลาดจะกลับตัวเข้าสู่แนวโน้มขาลง |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

สำรวจแนวคิดสำคัญและกลยุทธ์การซื้อขายฟิวเจอร์สสำหรับผู้เริ่มต้นที่จะช่วยให้คุณจัดการความเสี่ยงและพัฒนาทักษะการซื้อขายของคุณ

2025-04-18

Accumulation Distribution Line ติดตามแรงกดดันในการซื้อและการขายโดยการรวมราคาและปริมาณเข้าด้วยกัน ช่วยให้ผู้ซื้อขายยืนยันแนวโน้มและค้นหาจุดกลับตัว

2025-04-18

เรียนรู้รูปแบบแผนภูมิสามเหลี่ยม 5 ประการที่สำคัญที่สุดที่ผู้ซื้อขายใช้ในการระบุจุดทะลุ การดำเนินต่อไปของแนวโน้ม และการรวมตัวของตลาดด้วยความมั่นใจ

2025-04-18