สรุป

สรุป

แผนภูมิแท่งเทียน K-line ที่ใช้วิเคราะห์กิจกรรมราคาสินทรัพย์ด้วยองค์ประกอบทั้ง 4 ประการ: ราคาเปิด ราคาปิด ราคาสูงสุด และต่ำสุด อยู้ในรูปแบบแตกต่างกันไป

หากคุณรู้เพิ่มเติมเกี่ยวกับการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ คุณต้องเคยได้ยินเกี่ยวกับแผนภูมิแท่งเทียนหรือที่เรียกว่าแผนภูมิ K-line แผนภูมิแท่งเทียนเป็นเครื่องมือวิเคราะห์ทางเทคนิคที่ใช้กันอย่างแพร่หลายในตลาดหุ้นและตลาดแลกเปลี่ยนเงินตราต่างประเทศ และได้รับความนิยมเนื่องจากมีกราฟิกที่ชัดเจนและการส่งข้อมูลที่ใช้งานง่าย ในบรรดาแผนภูมิเทียนหลายประเภท แผนภูมิบางประเภทถือว่ามีความสำคัญเป็นพิเศษสำหรับนักลงทุน เนื่องจากสามารถให้ข้อมูลแนวโน้มตลาดที่สำคัญและกลายเป็นเครื่องมือที่ทรงพลังสำหรับการตัดสินใจลงทุน บทความนี้จะเจาะลึกประเภทแผนภูมิเทียนที่สำคัญเหล่านี้ ให้นักลงทุนทราบว่ารูปแบบแผนภูมิเทียนประเภทใดที่ถูกแบ่งออก และช่วยให้นักลงทุนเข้าใจการเปลี่ยนแปลงของตลาดได้ดียิ่งขึ้น

ความรู้เบื้องต้นเกี่ยวกับแผนภูมิ K-line

แผนภูมิแท่งเทียนอ้างอิงถึงกิจกรรมราคาของสินทรัพย์ในช่วงเวลาที่กำหนด เป็นวิธีที่ดีเยี่ยมในการทำความเข้าใจการเคลื่อนไหวของราคาของสินทรัพย์ในช่วงเวลาหนึ่ง ซึ่งอาจเป็นชั่วโมง วัน สัปดาห์ หรือแม้แต่เดือนก็ได้ พวกเขาใช้องค์ประกอบหลักสี่ประการในการวิเคราะห์ ได้แก่ เปิด ปิด สูง และต่ำ

ประวัติความเป็นมาของแผนภูมิแท่งเทียนย้อนกลับไปในศตวรรษที่ 18 เมื่อชาวนาชาวญี่ปุ่นพยายามทำความเข้าใจความผันผวนของราคาข้าว พวกเขาพบว่าตลาดได้รับผลกระทบจากอารมณ์ของมนุษย์ นอกเหนือจากการปฏิบัติตามกฎอุปสงค์และอุปทานแล้ว แผนภูมิเทียนยังสามารถแสดงอารมณ์ของตลาดและเข้าใจรูปแบบตลาดได้อีกด้วย ท้ายที่สุดแล้ว เทรดเดอร์ใช้รูปแบบเหล่านี้เพื่อวิเคราะห์และทำนายแนวโน้มราคาระยะสั้นของตลาด จากนั้นทำการตัดสินใจซื้อขายที่สอดคล้องกันโดยอาศัยข้อมูลนี้

แม้ว่าแผนภูมิแท่งเทียนจะคล้ายกับแผนภูมิแท่ง แต่แผนภูมิแท่งเทียนจะมีภาพมากกว่าและเน้นการเคลื่อนไหวของราคาขึ้นและลงระหว่างราคาเปิดและราคาปิดได้ชัดเจนยิ่งขึ้น การเคลื่อนไหวของราคาที่เพิ่มขึ้นก่อให้เกิดแท่งเทียนสีเขียว ซึ่งบ่งบอกถึงการเปลี่ยนแปลงของราคาเชิงบวกที่แข็งแกร่งในตลาด ในทางตรงกันข้าม แท่งเทียนขาลงจะเป็นสีแดงและบ่งชี้ราคาที่ลดลง

แท่งเทียน K-line แบ่งออกเป็น 2 ประเภท: เทียนรั้นและเทียนหมี ตัวแท่งเทียนแสดงถึงราคาเปิดและปิดของราคาหุ้น ในขณะที่เงาของเทียนแสดงถึงราคาสูงสุดและต่ำสุดที่ราคาหุ้นไปถึง เทียนรั้นเป็นสีเขียวและแสดงถึงการเพิ่มขึ้นของราคาหุ้น โดยเปิดที่ด้านล่างของตัวหุ้นจริงและปิดที่ด้านบนของตัวหุ้นจริง แท่งเทียนขาลงเป็นสีแดงและแสดงถึงการลดลงของราคาหุ้น โดยเปิดที่ด้านบนของตัวแท่งเทียนจริงและปิดที่ด้านล่างของตัวแท่งเทียนจริง บนเส้น K ที่กำหนด เอนทิตีใดๆ และเส้นเงาบนและล่างอาจไม่มีอยู่ จากการสังเกตสีและรูปร่างของเทียน เราก็สามารถเข้าใจแนวโน้มของราคาหุ้นได้

แผนภูมิแท่งเทียน K-line ที่สำคัญมีกี่รูปแบบ?

แผนภูมิแท่งเทียนมีหลายรูปแบบ แต่ละรูปแบบแสดงถึงสภาวะตลาดและแนวโน้มที่แตกต่างกัน

รูปแบบเส้นDyang

ราคาสูงสุดจะเท่ากัน (หรือสูงกว่าเล็กน้อย) เป็นราคาปิด และราคาต่ำสุดจะเท่ากัน (หรือต่ำกว่าเล็กน้อย) เป็นราคาเปิด ไม่มีเงาบนและล่างหรือเงาที่สั้นมาก เส้นบวกใหญ่คือเส้นบวกยาวในกิจการ และเป็นสัญญาณกระทิงเมื่อปรากฏขึ้นในช่วงแรกของตลาดขาขึ้น เมื่อเส้นบวกขนาดใหญ่ปรากฏขึ้นตรงกลางและยังคงเพิ่มขึ้นอย่างต่อเนื่อง แสดงว่าตลาดกระทิงแข็งแกร่ง ในตลาดที่ยังคงเร่งการเพิ่มขึ้นอย่างต่อเนื่อง การเกิดขึ้นของเส้นบวกขนาดใหญ่บ่งชี้ว่าการเพิ่มขึ้นนั้นถึงจุดสูงสุดแล้ว ในทางตรงกันข้าม เส้นลบขนาดใหญ่นั้นเป็นเส้นลบยาวของเอนทิตี มันเป็นสัญญาณขาลงเมื่อมันปรากฏขึ้นในตลาดขาขึ้น และยังคงเป็นสัญญาณขาลงเมื่อมันปรากฏขึ้นตรงกลาง ในตลาดขาลงอย่างต่อเนื่อง เส้นลบขนาดใหญ่อาจเป็นสัญญาณของการลงสู่จุดต่ำสุดและการดีดตัวกลับ

คุณสมบัติหลัก:

รูปแบบนี้อาจปรากฏในการเคลื่อนไหวของราคาหุ้น

ยิ่งเอนทิตีของเส้น DaYang ยาวเท่าใด พลังก็จะยิ่งแข็งแกร่งเท่านั้น ในทางกลับกัน ยิ่งพลังยิ่งอ่อนแอลง ภายใต้ระบบจำกัดรายวันและรายการเส้น DaYang ที่ใหญ่ที่สุดรายวันสามารถเข้าถึง 20% ของราคาเปิดของวัน นั่นคือ เปิดด้วยขีดจำกัดล่างและปิดด้วยขีดจำกัดที่สูงกว่า

รูปแบบเส้นลบใหญ่

เส้นลบใหญ่เรียกอีกอย่างว่าเส้นลบยาว "เส้นลบขนาดใหญ่" ในแผนภูมิแท่งเทียนมักจะหมายถึงเส้นลบที่มีส่วนจริงยาว ซึ่งหมายความว่าผู้ขายในตลาดจะแข็งแกร่งกว่าในช่วงเวลาที่กำหนด และราคาปิดอยู่ไกลจากราคาเปิด สถานการณ์นี้อาจสะท้อนถึงความเชื่อมั่นของนักลงทุนในแง่ร้ายและการขายที่เพิ่มขึ้น

แผนภูมิแท่งเทียนประกอบด้วยตัววัตถุจริง (ส่วนสี่เหลี่ยม) และเส้นเงา (เส้นที่ขยายขึ้นและลง) ในขณะที่ "เส้นลบขนาดใหญ่" จะเน้นที่ความยาวของตัววัตถุจริงเป็นหลัก ลักษณะทั่วไปของเส้นลบขนาดใหญ่คือราคาเปิดอยู่ใกล้กับราคาสูงสุด และราคาปิดอยู่ใกล้กับราคาต่ำสุด ก่อให้เกิดเอนทิตีที่ลดลง นี่แสดงให้เห็นว่าในช่วงเวลานี้ ตลาดเริ่มแข็งแกร่ง แต่จบลงด้วยแรงกดดันผู้ขายที่เพิ่มขึ้น ทำให้ราคาลดลงอย่างมาก

กฎการสมัคร

การปรากฏตัวของเส้นลบขนาดใหญ่ขนาดใหญ่ในตลาดขาขึ้นหมายความว่าตลาดจะถอยลงอย่างรวดเร็ว

การปรากฏตัวของเส้นลบขนาดใหญ่ ขนาดใหญ่ในตลาดขาลงหมายความว่าตลาดกำลังเร่งการดิ่งลง

รูปแบบ Morning Star & Evening Star

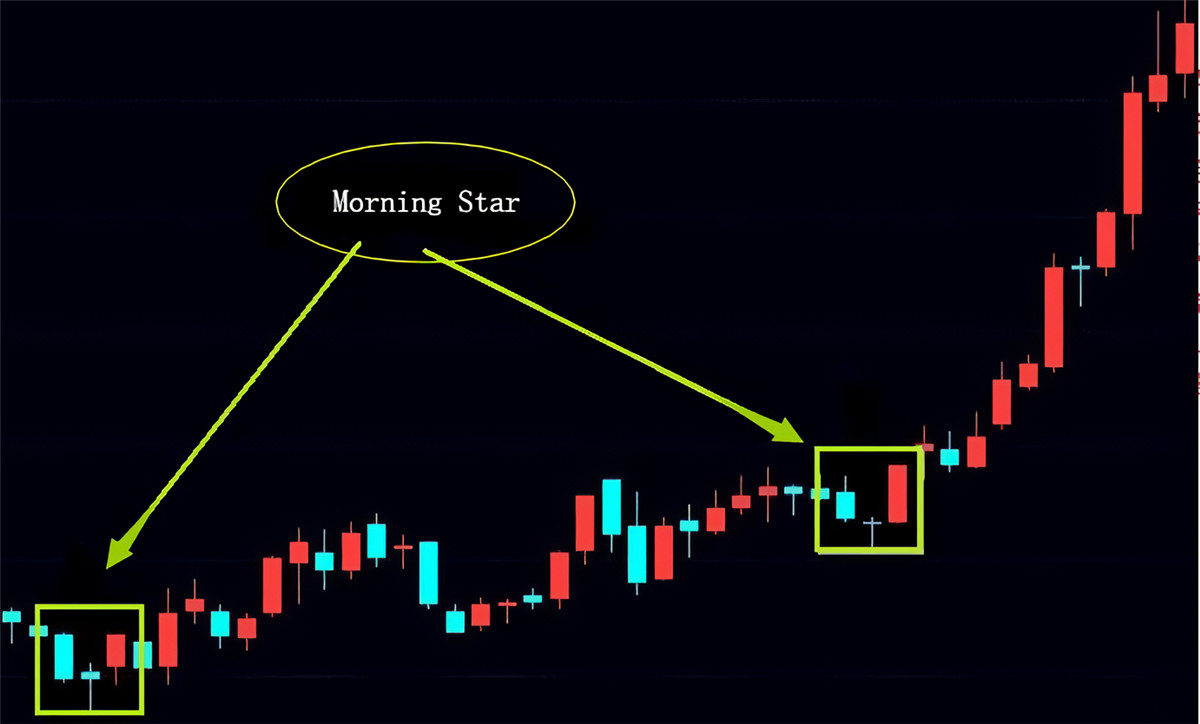

รูปแบบ Morning Star

เป็นรูปแบบที่ประกอบด้วยเส้น K สามเส้น ซึ่งทำเครื่องหมายว่าตลาดถึงจุดต่ำสุดและพลิกกลับ การเกิดขึ้นของรูปแบบนี้น่าจับตามองเพราะเป็นสัญญาณการกลับตัวที่ชัดเจน ทำให้เป็นโอกาสในการซื้อในอุดมคติ

แท่งเทียนอันแรก (เส้นลบ): นี่คือเส้นลบในแนวโน้มขาลง ซึ่งบ่งชี้ว่าตลาดถูกครอบงำโดยผู้ขายในปัจจุบัน

เส้นเทียนเส้นที่สอง (แท่งเทียนขนาดเล็กของจริงหรือแท่งเทียนที่มีเงาด้านล่าง): เส้นเทียนนี้มักจะเล็กกว่าเส้นลบเส้นแรกและบางครั้งก็มีเงาด้านล่าง บ่งชี้ว่ามีความไม่แน่นอนบางอย่างในตลาดและผู้ซื้อและ ผู้ขาย พลังระหว่างพวกเขาเริ่มสมดุล

เส้นเทียนที่สาม (เส้นบวก): นี่คือเส้นบวกในแนวโน้มขาขึ้น ซึ่งบ่งชี้ว่าผู้ซื้อได้เข้าควบคุมตลาดแล้วและราคาอาจสูงขึ้น

ที่ส่วนท้ายของแนวโน้มขาลง รูปแบบ Morning Star K-line มักจะดูแข็งแกร่งขึ้นและเป็นสัญญาณการกลับตัวของแนวโน้มที่ชัดเจน เส้น K สามเส้นก่อให้เกิดกระบวนการพลิกผันทางจิตวิทยาโดยสมบูรณ์: จากการมองโลกในแง่ร้ายไปสู่ความสมดุลระยะยาวและระยะสั้น และจากนั้นไปสู่การมองโลกในแง่ดี ดังนั้นรูปแบบนี้จึงมีประสิทธิภาพมากกว่าในการกลับตัวของแนวโน้มและการซื้อขายแบบหยุดและล้ม

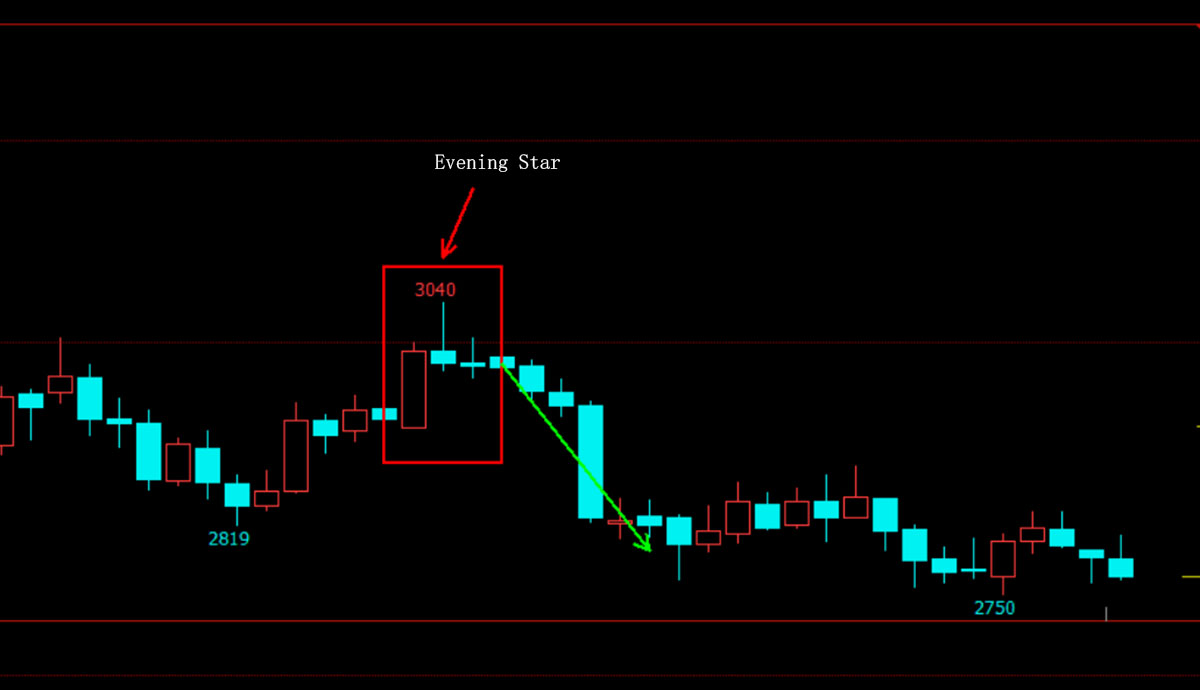

รูปแบบ Evening Star

เส้น Evening Star มีลักษณะคล้ายกับเส้นMorning Star ป็นรูปแบบรวม K-line และถือเป็นรูปแบบการกลับตัวของ Evening Star ต่างจาก Morning Star เส้นของ Evening Star มักจะปรากฏที่จุดสิ้นสุดของแนวโน้มขาขึ้น ซึ่งมักจะเป็นจุดสูงสุดของราคาเป็นระยะ

เส้นเทียนเส้นแรก (เส้นบวก): นี่คือเส้นบวกในแนวโน้มขาขึ้น ซึ่งบ่งชี้ว่าตลาดถูกครอบงำโดยผู้ซื้อในปัจจุบัน

เส้นเทียนเส้นที่สอง (เส้นเล็กของจริงหรือแท่งเทียนที่มีเส้นเงา): เส้นเทียนนี้มักจะเล็กกว่าเส้นจริงของเส้นบวกเส้นแรกและบางครั้งก็มีเส้นเงาด้านบน ซึ่งบ่งชี้ว่ามีความไม่แน่นอนบางประการใน ตลาดสำหรับผู้ขายและผู้ซื้อ พลังระหว่างพวกเขาเริ่มสมดุล

เส้นเทียนที่สาม (เส้นลบ): นี่คือเส้นลบในแนวโน้มขาลง ซึ่งบ่งชี้ว่าผู้ขายได้เข้าควบคุมตลาดและราคาอาจลดลง

เมื่อแท่งเทียนทั้งสามนี้ปรากฏขึ้นตามลำดับก่อตัวเป็นรูปดาวยามเย็น นี่อาจเป็นสัญญาณของการกลับตัวของแนวโน้ม

รูปแบบThree Red Soldiers

"Three Red Soldiers" มีชื่อเรียกอีกอย่างว่า "Three White Soldiers" ซึ่งเป็นรูปแบบการกลับตัวของแนวโน้มขาขึ้น

Three Red Soldiers มักจะประกอบด้วยเส้นบวกสามเส้นที่อยู่ติดกัน ราคาเปิดของแต่ละเส้นบวกจะสูงกว่าราคาเปิดของเส้นก่อนหน้า และราคาปิดก็สูงกว่าราคาปิดของเส้นก่อนหน้าด้วย

นี่ถือเป็นสัญญาณของกำลังผู้ซื้อที่แข็งแกร่ง ซึ่งบ่งบอกว่าตลาดอาจเพิ่มขึ้นต่อไป

รูปแบบ round bottom

หรือที่รู้จักกันในชื่อรูปแบบจานรองด้านล่างมักใช้เพื่ออธิบายแนวโน้มราคาหุ้นที่สร้างรูปร่างโค้งด้านล่าง ซึ่งบ่งชี้ว่าอาจเกิดการกลับตัวของแนวโน้ม รูปแบบนี้อาจปรากฏในกราฟแท่งเทียน K-line เนื่องจากราคาหุ้นค่อยๆ ลดลงในช่วงหลายช่วงติดต่อกัน จากนั้นทำให้เกิดจุดต่ำสุดโค้ง บ่งบอกถึงการเปลี่ยนแปลงในความเชื่อมั่นของตลาดจากการมองโลกในแง่ร้ายไปสู่การมองโลกในแง่ดี เนื่องจากมีรูปร่างเหมือนจานรอง จึงถูกเรียกว่าก้นจานรอง

ในกราฟแท่งเทียน K-line รูปแบบก้นกลมอาจปรากฏขึ้นเนื่องจากราคาหุ้นผันผวนที่ระดับล่างเป็นเวลานานแล้วค่อยๆ เพิ่มขึ้น รูปแบบนี้บางครั้งเรียกว่า "การสะสมต่ำสุด" เนื่องจากนักลงทุนดูเหมือนจะค่อยๆสะสมหุ้นในราคาที่ต่ำ ซึ่งท้ายที่สุดแล้วจะทำให้ราคาหุ้นสูงขึ้น

ลักษณะทางเทคนิค:

อาจปรากฏในตอนท้ายของการลดลงหรือในช่วงกลางของการเพิ่มขึ้น

ราคาหุ้นหรือดัชนีในช่วงแรกตกลงและดีดตัวขึ้นค่อนข้างเร็ว เมื่อความกระตือรือร้นในการมีส่วนร่วมของเทรดเดอร์ลดลง ความเข้มแข็งของการลดลงและการฟื้นตัวก็อ่อนแอลงเรื่อยๆ ต่อมามันไม่สามารถล้มหรือลุกขึ้นได้ และมันซื้อขายไปด้านข้าง จนกระทั่งกองทุนใหม่เข้าสู่ตลาดราคาหุ้นหรือดัชนีเริ่มดีขึ้นเล็กน้อยและเริ่มเพิ่มขึ้นอย่างช้าๆ จากนั้นมีกองทุนเข้าสู่ตลาดมากขึ้น ส่งผลให้ราคาหุ้นหรือดัชนีเร่งตัวขึ้น

ปริมาณการซื้อขายจะน้อยลงเรื่อยๆ เมื่อการลดลงช้าลง และลดลงจนเหลือน้อยที่สุดเมื่อเคลื่อนไปด้านข้าง และค่อยๆ เพิ่มขึ้นเมื่อราคาหุ้นหรือดัชนีสูงขึ้น เมื่อราคาหุ้นเร่งขึ้น ปริมาณการซื้อขายก็เพิ่มขึ้นอย่างมากเช่นกัน บนกราฟ K-line ฮิสโตแกรมของปริมาณการซื้อขายมักจะเป็นรูปโค้ง

รูปแบบ Propeller

รูปแบบ Propeller หมายถึงหุ้นเหล่านั้นในกลุ่ม K-line ซึ่งมีเอนทิตี K-line ขนาดเล็กและมีเงาบนและล่างยาว แต่แสดงแนวโน้มที่เป็นอิสระภายในช่วงระยะเวลาหนึ่ง บางครั้งหุ้นเหล่านี้อาจมีเส้นลบต่อเนื่องแต่ราคาหุ้นก็ไม่ตก เมื่อหุ้นที่มีลักษณะใบพัดเหล่านี้มีราคาไม่สูงนัก มีพื้นฐานที่ดี และไม่มีประวัติการขยายทุน เราจึงเรียกพวกมันว่า เส้น king รูปแบบ propeller โดยทั่วไปแล้ว ในตลาดที่มีการรวมตัว หุ้นที่มีลักษณะเป็น เส้น king รูปแบบ propellerจให้โอกาสในการลงทุนที่มากกว่า

เงื่อนไขต่อไปนี้จำเป็นในการพิจารณาว่าสต็อกเป็นไปตามกฎหมายใบพัดหรือไม่:

มันเกิดขึ้นเมื่อตลาดโดยรวมลดลง และการลดลงสะสมมีค่อนข้างมาก โดยปกติจะอยู่ในช่วงกลางและปลายของตลาด

อยู่ในสถานะหดตัวและไม่เป็นไปตามข้อกำหนดของค่าเฉลี่ยเคลื่อนที่ 135 วัน

การใช้กฎใบพัดช่วยระบุหุ้นที่ยังคงค่อนข้างเป็นอิสระและมีโอกาสมากขึ้นในความผันผวนของตลาด

รูปแบบตอบโต้ของเพื่อน

การตอบโต้ของเพื่อนเป็นรูปแบบกราฟิกในการวิเคราะห์ทางเทคนิคที่มักจะปรากฏในแนวโน้มขาลงและประกอบด้วยเส้น K สองเส้น ปิดลบหนึ่งอันและปิดบวกหนึ่งอัน

การตอบโต้ของเพื่อนถือเป็นสัญญาณให้หยุดล้ม เมื่อรูปแบบนี้ปรากฏขึ้น นักลงทุนจะถูกเตือนว่าอย่าสุ่มสี่สุ่มห้าเป็นขาลง เพราะตลาดกระทิงอาจโต้กลับสูงขึ้น ความ ความสำคัญทางเทคนิคของการตอบโต้ของเพื่อนนั้นคล้ายคลึงกับของ Dawn ยกเว้นว่าสัญญาณค่อนข้างอ่อน

คุณสมบัติได้แก่:

ขั้นแรก เส้นลบขนาดใหญ่ปรากฏขึ้น บ่งชี้ว่าตลาดกำลังร่วงลง

วันถัดไป มีช่องว่างสั้นและช่องเปิดต่ำตามมา ก่อตัวเป็นเส้นปิดบวกใหญ่หรือเส้นปิดบวกกลาง ราคาปิดของเส้นบวกนี้เท่ากับหรือใกล้เคียงมากกับราคาปิดของเส้นลบของวันก่อนหน้า

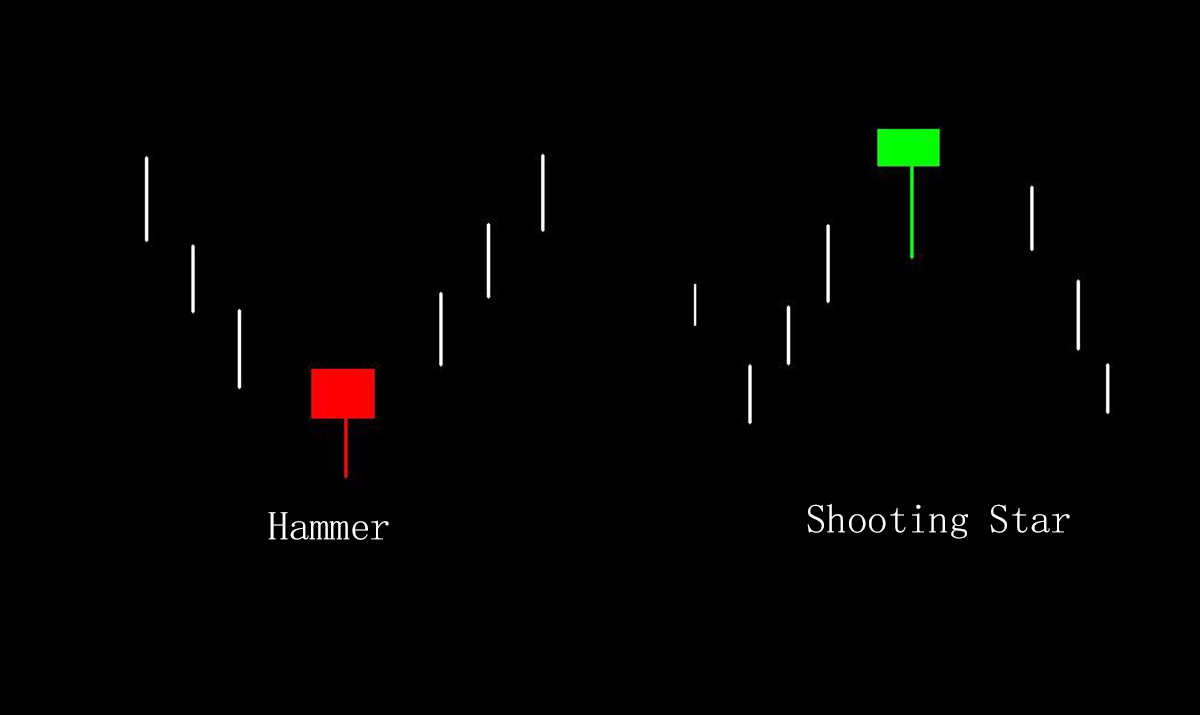

รูปแบบ Hammerและรูปแบบ Shooting Star

รูปแบบ Hammer

เงาด้านล่างของเส้น Hammer นั้นยาวมาก เงาด้านบนนั้นสั้นมาก เอนทิตีมีขนาดเล็ก และรูปร่างจะคล้ายกับค้อนเล็กน้อย หากเกิดขึ้นในช่วงแนวโน้มขาลง อาจเป็นสัญญาณการกลับตัว ซึ่งบ่งชี้ว่าตลาดกำลังดีดตัวจากด้านล่าง

ประเด็นสำคัญของเส้นค้อน:

เส้น Hammer จะต้องปรากฏในแนวโน้มขาลงและมีลักษณะของการกลับตัว

ยิ่งเงาด้านล่างยาวเท่าไรก็ยิ่งดีเท่านั้น และยิ่งตัววัตถุจริงเล็กลงก็ยิ่งดี

เส้น Hammer สามารถปรากฏที่ระดับแนวรับได้ดีที่สุด

การเกิดขึ้นของเส้นค้อนบ่งชี้ว่าตลาดพบแนวรับที่จุดต่ำสุด และคำสั่งซื้อได้ค่อยๆ เข้ามา ดึงตลาดขึ้น

รูปแบบ Shooting Star

รูปแบบ Shooting Star เป็นกราฟที่ประกอบด้วยเส้นเทียนสองเส้น เส้นเทียนเส้นแรกเป็นแท่งเทียนจริงสีดำยาว เส้นที่สองคือแท่งเทียนจริงสีขาวสั้น และราคาปิดของแท่งเทียนอันที่สองสูงกว่าแท่งเทียนจริงแท่งแรก ช่องว่างที่เกิดจากตัววัตถุสีขาวจริงระหว่างเส้นเทียนสองเส้นเป็นหนึ่งในลักษณะของเส้นคอที่ห้อยอยู่

การปรากฏตัวของเส้นคอห้อยบ่งบอกว่าตลาดกำลังประสบกับแรงกดดันจากผู้ขายในแนวโน้มขาขึ้น แม้ว่าราคาเปิดและปิดจะปิด แต่ตลาดก็ประสบกับความผันผวนอย่างมากตลอดทั้งวัน เงาด้านล่างของไม้แขวนบ่งบอกว่าผู้ซื้อพยายามดันราคาให้สูงขึ้นในระหว่างวันซื้อขาย แต่ท้ายที่สุดก็ไม่สามารถรักษาราคาไว้ได้ สิ่งนี้อาจส่งสัญญาณถึงการเปลี่ยนแปลงของอำนาจทางการตลาด โดยที่ผู้ขายอาจเริ่มมีอำนาจเหนือ

ผู้ลงทุนต้องรอสัญญาณยืนยันเพิ่มเติมหลังจากยืนยันรูปแบบคอห้อยเพื่อหลีกเลี่ยงสัญญาณเท็จ

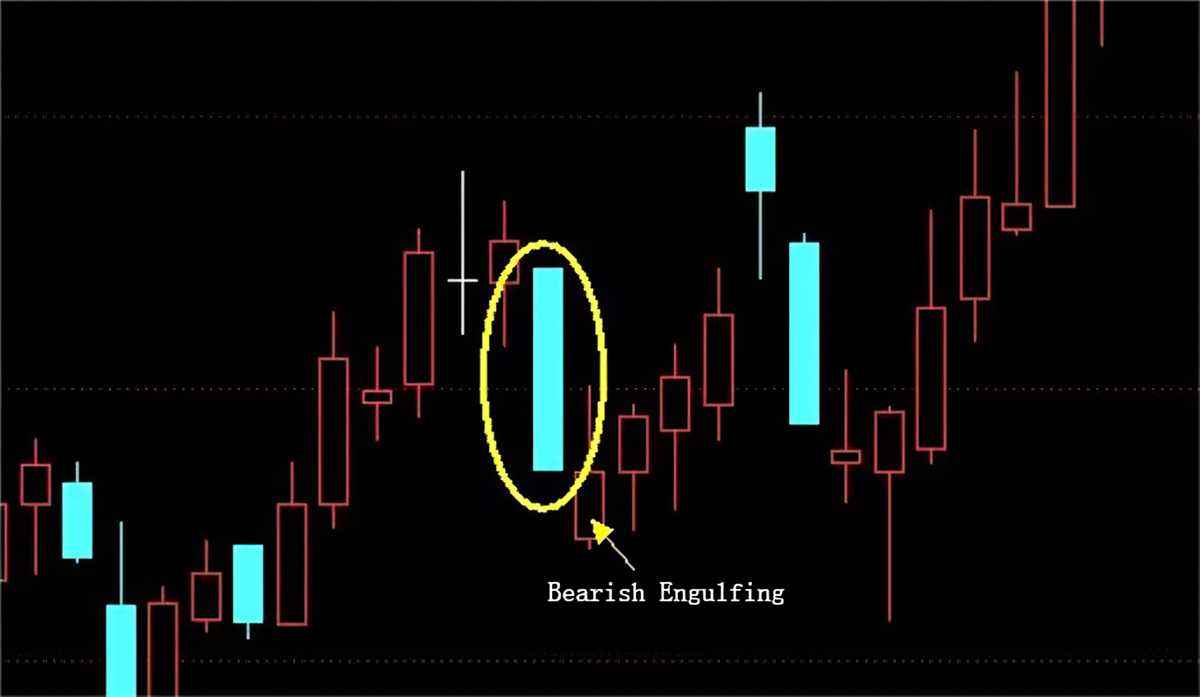

รูปแบบกลืน (แบบกอด)

รูปแบบการกลืนเป็นรูปแบบการกลับตัวที่สำคัญซึ่งประกอบด้วยแท่งเทียนสองแท่งที่มีสีตรงข้ามกัน

สำหรับรูปแบบการกลืนมีเกณฑ์สามประการ:

ประการแรก ก่อนที่รูปแบบการกลืนกินจะเกิดขึ้น ตลาดจะต้องอยู่ในแนวโน้มขึ้นหรือลงที่สามารถระบุได้ชัดเจน แม้ว่าแนวโน้มนั้นจะเป็นเพียงระยะสั้นก็ตาม

ประการที่สอง รูปแบบการกลืนกินประกอบด้วยเส้นเทียนสองเส้น เนื้อความที่แท้จริงของเส้นเทียนเส้นที่สองจะต้องครอบคลุมเนื้อความที่แท้จริงของเส้นเทียนเส้นแรกโดยสมบูรณ์ หากเป็นแนวโน้มขาขึ้น แท่งเทียนอันแรกคือเส้นหมี และแท่งเทียนอันที่สองคือเส้นกระทิง ในทางกลับกัน เช่นเดียวกัน. .

ประการที่สาม สีของเอนทิตีที่สองของแบบฟอร์มการกลืนจะต้องอยู่ตรงข้ามกับสีของเอนทิตีแรก

หากรูปแบบการกลืนกินมีลักษณะเหล่านี้ โอกาสที่รูปแบบเหล่านั้นจะกลายเป็นสัญญาณการกลับตัวที่สำคัญจะเพิ่มขึ้นอย่างมาก

ในรูปแบบที่กลืนกิน ร่างกายที่แท้จริงในวันแรกมีขนาดเล็กมาก และร่างกายที่แท้จริงในวันที่สองจะมีขนาดใหญ่มาก รูปแบบการกลืนกินมักจะปรากฏขึ้นหลังจากการเคลื่อนไหวของตลาดในระยะยาวหรือคมชัดมาก หากมีแนวโน้มขาขึ้นในระยะยาวมาก อาจหมายความว่าผู้ซื้อที่มีศักยภาพได้เข้าสู่ตลาดเพื่อรับสถานะ Long ส่งผลให้ขาดอุปทาน Long ใหม่ในตลาดเพียงพอที่จะผลักดันตลาดให้สูงขึ้นต่อไป และหลังจากที่ตลาดเคลื่อนไหวอย่างรวดเร็ว ตลาดอาจไปไกลเกินไปและอ่อนไหวต่อตำแหน่งขายทำกำไร

ในรูปแบบที่กลืนกิน วัตถุจริงตัวที่สองจะมีปริมาตรที่มากเกินไปตามมาด้วย นอกจากนี้ ในรูปแบบการกลืน เอนทิตีของวันถัดไปจะกลืนมากกว่าหนึ่งเอนทิตี

รูปแบบเมฆดำปกคลุม

รูปแบบการปกคลุมของเมฆมืดหรือที่เรียกว่ารูปแบบเส้นเมฆมืด เป็นหนึ่งในรูปแบบการเปลี่ยนแปลงบนสุดที่พบบ่อยในแผนภูมิเส้น K มักเกิดขึ้นในช่วงที่หุ้นหรือตลาดมีแนวโน้มขาขึ้น และเป็นสัญญาณเปลี่ยนที่อาจเกิดขึ้น

รูปแบบเมฆดำปกคลุมบ่งชี้ถึงการกลับตัวที่เป็นไปได้ในแนวโน้มขาขึ้นของตลาด เส้นปิดบวกในวันแรกแสดงถึงตลาดของผู้ซื้อที่แข็งแกร่ง แต่เส้น Yin ในวันที่สองบ่งชี้ว่าผู้ขายได้เข้าสู่ตลาด ดึงราคากลับมา และราคาปิดของเส้นปิดลบต่ำกว่าครึ่งหนึ่งของวันก่อนหน้า เส้นปิดบวก หมายถึง การเสริมกำลังของผู้ขาย รูปแบบนี้ชี้ให้เห็นถึงการตอบโต้แบบหมีที่อาจเกิดขึ้น และนักลงทุนควรตระหนักว่าตลาดอาจเข้าสู่แนวโน้มขาลง

เทรดเดอร์มักจะใช้กลยุทธ์ที่ระมัดระวังหลังจากการยืนยันการปกคลุมของเมฆมืด เช่น การรอสัญญาณการยืนยันเพิ่มเติม หรือใช้กลยุทธ์การซื้อขายเชิงรับเพื่อหลีกเลี่ยงความเสี่ยงด้านลบที่อาจเกิดขึ้น

คุณสมบัติ:

วันแรกเป็นเส้นปิดบวก รูปแบบเฉพาะนั้นขึ้นอยู่กับเส้นปิดบวก ที่เพิ่มขึ้น ซึ่งแสดงถึงแนวโน้มขาขึ้น

วันที่สองคือเส้นปิดลบ ราคาเปิดของเส้นปิดลบ ในวันที่สองสูงกว่าราคาปิดของวันก่อนหน้า แต่ราคาปิดสุดท้ายต่ำกว่าครึ่งหนึ่งของเส้นปิดบวก ของวันก่อนหน้า ทำให้เกิดเส้นปิดลบที่ครอบคลุม

| รูปแบบเชิงเทียน | คำอธิบาย | วิเคราะห์แนวโน้ม |

| Bullish Engulfing | ส่งสัญญาณการกลับตัวแบบกระทิง | แท่งเทียนอันที่สองครอบคลุมแท่งเทียนอันแรก ซึ่งบ่งบอกถึงการกลับตัวที่อาจเกิดขึ้น |

| Bearish Engulfing | สัญญาณการกลับตัวเป็นขาลง | แท่งเทียนอันที่สองครอบคลุมแท่งเทียนอันแรก ซึ่งบ่งบอกถึงการกลับตัวที่อาจเกิดขึ้น |

| MorningStar | บ่งชี้การกลับตัวจากแนวโน้มขาลง | ภาวะหมีตัวแรก ตามด้วยแท่งเทียนขนาดเล็ก/โดจิและกระทิง ส่งสัญญาณการเปลี่ยนแปลง |

| Evening Star | บ่งชี้การกลับตัวจากแนวโน้มขาขึ้น | ภาวะกระทิงขั้นแรก ตามด้วยแท่งเทียนขนาดเล็ก/โดจิ และภาวะหมี ส่งสัญญาณถึงจุดสูงสุดที่มีศักยภาพ |

| Three White Soldiers | ส่งสัญญาณการกลับตัวแบบกระทิง | แท่งเทียนรั้นสามแท่งติดต่อกันซึ่งมีราคาเปิดและปิดที่สูงขึ้น บ่งบอกถึงการเคลื่อนไหวขาขึ้น |

| Rounded Bottom | ลวดลายด้านล่างมีก้นโค้ง | ราคาผันผวนที่จุดต่ำสุดก่อนที่จะค่อยๆ เพิ่มขึ้น ส่งสัญญาณการสะสม |

| Spinning Top | เทียนเล่มเล็กมีเงายาว | หุ้นที่มีลักษณะพิเศษอาจเสนอโอกาสในการลงทุน |

| Bullish Harami | ส่งสัญญาณการกลับตัวแบบกระทิง | ประการที่สอง แท่งเทียนขนาดเล็กบรรจุอยู่ในแท่งแรกจนเต็ม ซึ่งบ่งบอกถึงการกลับตัวที่อาจเกิดขึ้นได้ |

| Shooting Star & Hammer | ดาวตกส่งสัญญาณการกลับตัว ค้อนกลับด้านส่งสัญญาณศักยภาพ | ดาวตก: ศักยภาพในการกลับตัว; ค้อนคว่ำ: การกลับตัวที่อาจเกิดขึ้น |

รูปแบบข้างต้นไม่ใช่รูปแบบกราฟแท่งเทียน K-line ทั้งหมด ในความเป็นจริง มีรูปแบบกราฟแท่งเทียนที่ซับซ้อนอื่นๆ อีกมากมาย แผนภูมิแท่งเทียนเป็นเครื่องมือวิเคราะห์ทางเทคนิคที่ทรงพลังซึ่งมีบทบาทสำคัญในการตีความแนวโน้มของตลาด ด้วยการทำความเข้าใจและทักษะในการใช้แผนภูมิเทียนประเภทต่างๆ ที่สำคัญ นักลงทุนสามารถตัดสินพฤติกรรมของตลาดได้แม่นยำยิ่งขึ้น และปรับปรุงความแม่นยำในการตัดสินใจซื้อขายของตน

เมื่อใช้แผนภูมิแท่งเทียนในการตัดสินใจซื้อขาย นักลงทุนยังต้องให้ความสนใจกับเทคนิคสำคัญบางประการ เช่น การใช้รูปแบบ K-line ร่วมกับระดับแนวรับและแนวต้าน เพื่อให้ได้ผลลัพธ์ที่ดีขึ้น ตัวอย่างเช่น หากชุดค่าผสม K-line สามค่าขึ้นไปปรากฏขึ้นที่ตำแหน่งเดียวกัน ก็มีแนวโน้มที่จะเป็นระดับแนวรับหรือแนวต้าน หากการรวม K-line ปรากฏขึ้นที่ระดับแนวรับหรือแนวต้าน สัญญาณจะมีความน่าเชื่อถือมากขึ้น นอกจากนี้ยังสามารถใช้ร่วมกับเครื่องมือวิเคราะห์ทางเทคนิคอื่นๆ เช่น ค่าเฉลี่ยเคลื่อนที่และตัวบ่งชี้ความแข็งแกร่งสัมพัทธ์ เพื่อตัดสินแนวโน้มของตลาดอย่างครอบคลุม นอกจากนี้ ควรให้ความสนใจกับข่าวสารและกิจกรรมของตลาดอย่างทันท่วงทีเพื่อหลีกเลี่ยงไม่ให้ติดตามเทรนด์อย่างสุ่มสี่สุ่มห้า สุดท้าย กำหนดจุดหยุดขาดทุนและจุดกำไรที่ชัดเจน ควบคุมความเสี่ยงอย่างสมเหตุสมผล และวิเคราะห์ตลาดอย่างมีเหตุผลเพื่อให้มั่นใจในการตัดสินใจลงทุนที่แข็งแกร่งและยั่งยืน

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

รูปแบบ ABCD เป็นเครื่องมือการซื้อขายที่ได้รับความนิยม แต่การหลีกเลี่ยงข้อผิดพลาด เช่น การตีความประเด็นสำคัญผิดและการซื้อขายมากเกินไปถือเป็นสิ่งสำคัญสำหรับการซื้อขายที่ประสบความสำเร็จ

2025-04-24