تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يقوم الرسم البياني K-line بتحليل نشاط أسعار الأصول من خلال أربعة عناصر: الافتتاح والإغلاق والأعلى والأدنى. يأتي في أشكال مختلفة.

إذا كنت تعرف المزيد عن تداول العملات الأجنبية، فلا بد أنك سمعت عن مخططات الشموع، والمعروفة أيضًا باسم مخططات K-line. تعد الرسوم البيانية الشمعدانية أداة تحليل فني تستخدم على نطاق واسع في أسواق الأسهم والصرف الأجنبي وتشتهر برسوماتها الواضحة وتقديم المعلومات البديهية. من بين العديد من أنواع الرسوم البيانية بالشموع، يعتبر بعضها ذا أهمية خاصة من قبل المستثمرين لأنها يمكن أن توفر معلومات رئيسية عن اتجاه السوق وتصبح أداة قوية لاتخاذ قرارات الاستثمار. سوف تتعمق هذه المقالة في هذه الأنواع المهمة من مخططات الشموع، وتسمح للمستثمرين بمعرفة أنواع أنماط مخططات الشموع المقسمة، وتسمح للمستثمرين بفهم ديناميكيات السوق بشكل أفضل.

مقدمة أساسية لمخطط شمعة K-line

تشير مخططات الشموع اليابانية إلى نشاط سعر الأصل خلال فترة زمنية محددة. إنها طريقة ممتازة لفهم حركة سعر الأصل خلال فترة زمنية معينة، والتي يمكن أن تكون ساعات أو أيام أو أسابيع أو حتى أشهر. ويستخدمون أربعة مكونات رئيسية لتحليلهم، بما في ذلك الافتتاح والإغلاق والأعلى والمنخفض.

يعود تاريخ الرسوم البيانية بالشموع إلى القرن الثامن عشر، عندما حاول مزارعو الأرز اليابانيون فهم التقلبات في أسعار الأرز. ووجدوا أن السوق يتأثر بالعواطف الإنسانية. بالإضافة إلى اتباع قوانين العرض والطلب، يمكن للمخططات الشمعية أن تصور مشاعر السوق بشكل مرئي وفهم أنماط السوق. في النهاية، يستخدم المتداولون هذه الأنماط لتحليل اتجاهات الأسعار قصيرة المدى للسوق والتنبؤ بها، ومن ثم اتخاذ قرارات التداول المقابلة بناءً على هذه المعلومات.

في حين أن مخططات الشموع اليابانية تشبه المخططات الشريطية، إلا أن مخططات الشموع اليابانية أكثر وضوحًا وتسلط الضوء بشكل أكثر وضوحًا على تحركات الأسعار الصعودية والهبوطية بين أسعار الفتح وأسعار الإغلاق. تشكل حركة السعر المتزايدة شمعة خضراء، مما يشير إلى ديناميكيات الأسعار الإيجابية القوية في السوق. وفي المقابل، تكون الشمعة الهابطة باللون الأحمر وتشير إلى انخفاض الأسعار.

تنقسم شموع K-line إلى نوعين: الشموع الصاعدة والشموع الهابطة. ويمثل جسم الشمعة أسعار الافتتاح والختام لسعر السهم، بينما تمثل ظلال الشمعة أعلى وأدنى الأسعار التي وصل إليها سعر السهم. الشمعة الصعودية باللون الأخضر وتمثل زيادة في سعر السهم، وتفتح عند الجزء السفلي من الجسم الحقيقي وتغلق عند الجزء العلوي من الجسم الحقيقي. الشمعة الهابطة باللون الأحمر وتمثل انخفاضًا في سعر السهم، وتفتح عند الجزء العلوي من الجسم الحقيقي وتغلق عند الجزء السفلي من الجسم الحقيقي. على خط K معين، قد لا يكون أي من الكيان وخطوط الظل العلوية والسفلية موجودًا. من خلال ملاحظة لون وشكل الشمعة، يمكننا فهم اتجاه سعر السهم.

ما هي الأشكال المهمة لمخططات شمعة K-line؟

هناك العديد من أشكال الرسوم البيانية بالشموع، يمثل كل منها ظروف واتجاهات السوق المختلفة.

خط دايانغ

أعلى سعر هو نفس (أو أعلى قليلاً) سعر الإغلاق، وأدنى سعر هو نفس (أو أقل قليلاً) سعر الافتتاح. لا توجد ظلال علوية وسفلية أو ظلال قصيرة للغاية. الخط الإيجابي الكبير هو خط إيجابي طويل في الكيان، وهو إشارة صعودية عندما تظهر في المرحلة الأولى من السوق الصاعدة. عندما يظهر خط إيجابي كبير في منتصف الطريق ويستمر في الارتفاع، فهذا يشير إلى أن الثيران أقوياء. وفي سوق يستمر في تسارع صعوده، فإن ظهور خط إيجابي كبير يشير إلى أن الارتفاع قد وصل إلى ذروته. على العكس من ذلك، الخط السلبي الكبير هو خط سلبي طويل من الكيانات. وهي إشارة هبوطية عندما تظهر في السوق الصاعد، وتستمر في الاتجاه الهبوطي عندما تظهر في المنتصف. في سوق هبوط مستمر، قد يكون الخط السلبي الكبير إشارة إلى الوصول إلى القاع والارتداد.

الخصائص الرئيسية:

قد يظهر هذا النمط في أي حركة لسعر السهم.

كلما كان كيان خط يانغ أطول، كلما كانت القوة أقوى؛ وعلى العكس من ذلك، كلما كانت القوة أضعف.

وبموجب نظام الحد اليومي، يمكن لأكبر كيان خط يانغ يومي أن يصل إلى 20% من سعر الافتتاح لليوم؛ أي أنه يفتح بالحد الأدنى ويغلق بالحد الأعلى.

خط سلبي كبير

ويسمى الخط السلبي الكبير أيضًا بالخط السلبي الطويل. عادة ما يشير "الخط السلبي الكبير" في مخطط الشموع إلى خط سلبي ذو جزء حقيقي طويل، مما يعني أن بائعي السوق أقوى خلال فترة زمنية محددة وأن سعر الإغلاق بعيد عن سعر الافتتاح. قد يعكس هذا الوضع معنويات المستثمرين المتشائمة وزيادة البيع.

يتكون مخطط الشموع من جسم حقيقي (جزء مستطيل) وخط ظل (خط يمتد لأعلى ولأسفل)، بينما يركز "الخط السلبي الكبير" بشكل أساسي على طول الجسم الحقيقي. السمة النموذجية للخط السلبي الكبير هي أن سعر الافتتاح قريب من أعلى سعر وسعر الإغلاق قريب من أدنى سعر، مما يشكل كيانًا هابطًا. وهذا يدل على أنه خلال هذه الفترة الزمنية، بدأ السوق بقوة ولكنه انتهى بزيادة ضغط البائع، مما أدى إلى انخفاض الأسعار بشكل ملحوظ.

قواعد التطبيق

إن ظهور Yinxian كبير في سوق صاعد يعني أن السوق سوف يتراجع بشكل حاد إلى الأسفل.

إن ظهور Yinxian كبير في سوق هابطة يعني أن السوق يتسارع من هبوطه الهبوطي.

نجمة الصباح / نجمة المساء

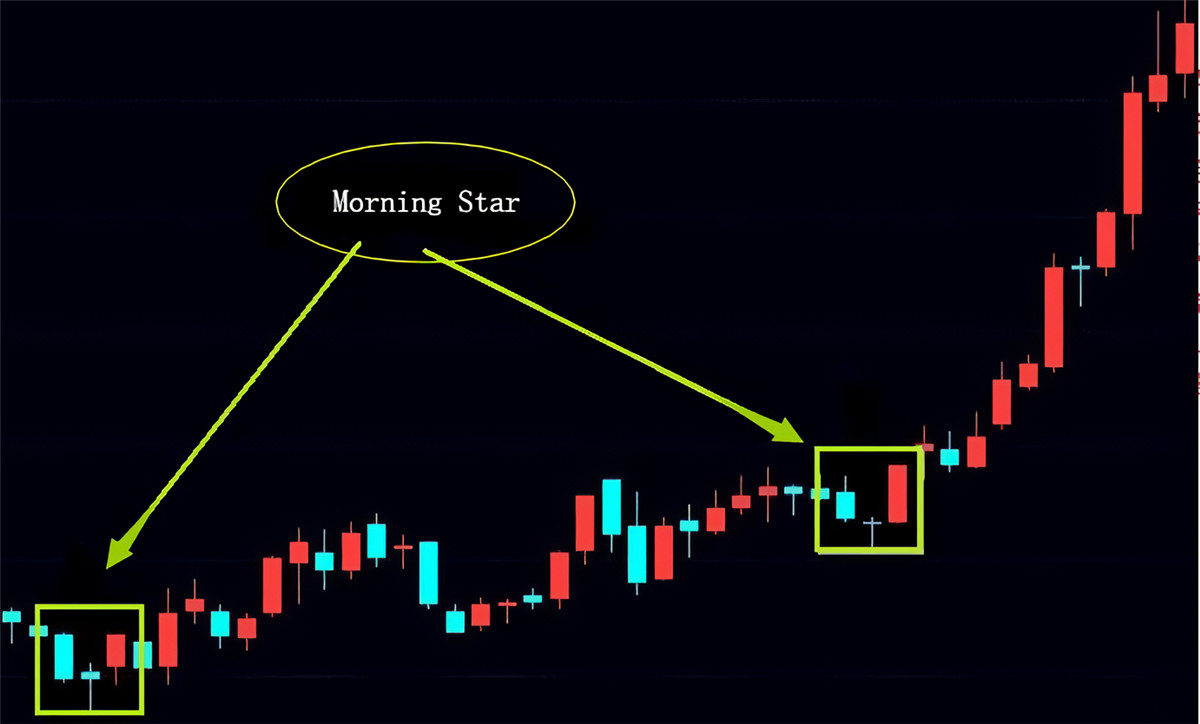

نجم الصباح

Morning Star هو نمط يتكون من ثلاثة خطوط K، والتي تشير إلى وصول السوق إلى القاع والتحول. إن حدوث هذا النموذج يستحق المشاهدة لأنه يمثل إشارة انعكاس واضحة مما يجعله فرصة شراء مثالية.

الشمعة الأولى (الخط السلبي): هذا خط سلبي في الاتجاه الهبوطي، مما يشير إلى أن السوق حاليًا يهيمن عليه البائعون.

خط الشمعة الثاني (جسم صغير حقيقي أو شمعة ذات ظل سفلي): عادة ما يكون خط الشمعة هذا أصغر من الخط السالب الأول وأحيانا يكون له ظل سفلي، مما يدل على وجود بعض عدم اليقين في السوق وأن المشترين و البائعين تبدأ القوى بينهما في التوازن.

خط الشمعة الثالث (الخط الإيجابي): وهو خط إيجابي في اتجاه صاعد، يدل على أن المشتري قد سيطر على السوق وقد يرتفع السعر.

في نهاية الاتجاه الهبوطي، عادة ما يظهر نمط Morning Star K-line أقوى وهو إشارة واضحة لانعكاس الاتجاه. تشكل خطوط K الثلاثة عملية تحول نفسي كاملة: من التشاؤم إلى التوازن الطويل والقصير، ومن ثم إلى التفاؤل. ولذلك، فإن هذا النمط أكثر فعالية في انعكاس الاتجاه وتداول التوقف والهبوط.

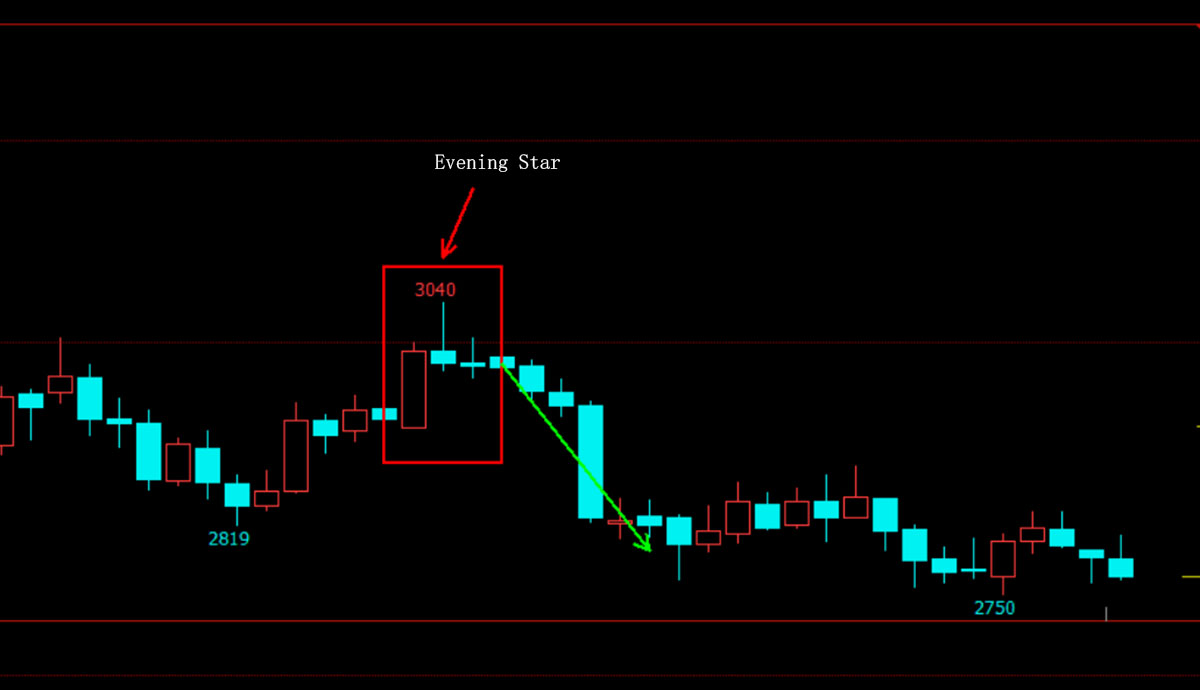

نجمة المساء

نجمة المساء تشبه نجمة الصباح. إنه شكل تركيبة K-line ويمكن اعتباره الشكل الانعكاسي لنجمة الصباح. على عكس نجمة الصباح، تظهر نجمة المساء عادةً في نهاية الاتجاه الصعودي، وغالبًا ما تمثل قمة دورية للسعر.

خط الشمعة الأول (الخط الإيجابي): هذا خط إيجابي في الاتجاه الصعودي، مما يشير إلى أن السوق حاليًا يهيمن عليه المشترون.

خط الشمعة الثاني (جسم صغير حقيقي أو شمعة ذات خط ظل): عادة ما يكون خط الشمعة هذا أصغر من الجسم الحقيقي للخط الموجب الأول، وفي بعض الأحيان يكون له خط ظل علوي، مما يدل على وجود بعض عدم اليقين في السوق للبائعين والمشترين. تبدأ القوى بينهما في التوازن.

خط الشمعة الثالث (الخط السلبي): هذا خط سلبي في الاتجاه الهبوطي، يشير إلى أن البائعين قد سيطروا على السوق وقد تنخفض الأسعار.

عندما تظهر هذه الشموع الثلاثة بالتسلسل، لتشكل نموذج نجمة المساء، فقد يكون ذلك إشارة إلى انعكاس الاتجاه.

الجندي الأحمر

يُطلق على "الجنود الثلاثة الحمر" أيضًا اسم "الجنود الثلاثة البيض"، وهو نمط انعكاس للاتجاه الصعودي.

يتكون الجنود الثلاثة الأحمر عادة من ثلاثة خطوط إيجابية متجاورة. سعر الافتتاح لكل خط موجب أعلى من سعر الافتتاح للخط السابق، وسعر الإغلاق أعلى أيضًا من سعر إغلاق الخط السابق.

ويعتبر هذا علامة على قوة المشتري القوية، مما يشير إلى أن السوق قد يستمر في الارتفاع.

جولة القاع

يُعرف أيضًا باسم قاع الصحن، ويستخدم عادةً لوصف اتجاه سعر السهم الذي يشكل شكل قوس سفلي، مما يشير إلى احتمال حدوث انعكاس في الاتجاه. قد يظهر هذا النمط على الرسم البياني للشموع على شكل حرف K، حيث ينخفض سعر السهم تدريجيًا على مدى عدة فترات متتالية ثم يشكل قاعًا منحنيًا، مما يدل على تغير في معنويات السوق من التشاؤم إلى التفاؤل. ولأنه على شكل صحن، فإنه يسمى أيضًا قاع الصحن.

في الرسم البياني لشمعة K-line، قد يظهر نمط القاع الدائري حيث يتقلب سعر السهم عند المستوى السفلي لفترة طويلة ثم يرتفع تدريجياً. يُطلق على هذا النمط أحيانًا اسم "التراكم السفلي" لأنه يبدو أن المستثمرين يقومون بتجميع الأسهم تدريجيًا بأسعار منخفضة، مما يؤدي في النهاية إلى ارتفاع سعر السهم.

الخصائص التقنية:

يمكن أن يظهر في نهاية الانخفاض أو في منتصف الارتفاع.

انخفض سعر السهم أو المؤشر في البداية ثم انتعش بسرعة نسبية. ومع تراجع الحماس لمشاركة المتداولين، أصبحت قوة التراجع والارتداد أضعف فأضعف. وفي وقت لاحق، لم يتمكن من الهبوط أو الارتفاع، وتم تداوله بشكل جانبي. لن يبدأ سعر السهم أو المؤشر في التحسن إلا بعد دخول أموال جديدة إلى السوق، ويبدأ في الارتفاع ببطء. ثم تدخل المزيد من الأموال إلى السوق، مما يدفع سعر السهم أو المؤشر إلى التسارع نحو الأعلى.

يصبح حجم التداول أصغر وأصغر مع تباطؤ الانخفاض، ويتقلص إلى الحد الأدنى عند التحرك بشكل جانبي، ثم يزداد تدريجياً مع ارتفاع سعر السهم أو المؤشر. عندما تتسارع أسعار الأسهم من الارتفاع، يزداد حجم التداول أيضًا بشكل ملحوظ. على الرسم البياني K-line، غالبًا ما يكون الرسم البياني لحجم التداول على شكل قوس.

المروحة

تشير المراوح إلى تلك الأسهم الموجودة في مجموعة K-line التي تحتوي على كيانات K-line صغيرة وظلال علوية وسفلية طويلة ولكنها تظهر اتجاهات مستقلة خلال فترة زمنية معينة. في بعض الأحيان، قد يكون لهذه الأسهم خطوط سلبية مستمرة، لكن سعر السهم لا ينخفض. عندما لا تكون هذه الأسهم ذات الخصائص الدافعة مرتفعة في السعر المطلق، ولها أساسيات جيدة، وليس لها تاريخ من التوسع في رأس المال، فإننا نسميها الملوك المروحيين. بشكل عام، في السوق الموحدة، قد توفر الأسهم ذات خصائص المروحة فرصًا استثمارية أكبر.

الشروط التالية مطلوبة لتحديد ما إذا كان السهم يتوافق مع قانون المروحة:

ويحدث ذلك عندما يتراجع السوق بشكل عام، ويكون الانخفاض التراكمي كبيرًا نسبيًا، عادة في المراحل المتوسطة والمتأخرة من السوق.

وهو في حالة انكماش ولا يلبي متطلبات المتوسط المتحرك 135 يوما.

يساعد تطبيق قاعدة المروحة على تحديد الأسهم التي تظل مستقلة نسبيًا ولديها فرص أكبر في اضطرابات السوق.

هجوم مضاد للأصدقاء

الهجوم المضاد للصديق هو شكل رسومي في التحليل الفني يظهر عادة في اتجاه هبوطي ويتكون من خطين K، واحد يين والآخر يانغ.

يُنظر إلى الهجوم المضاد الذي يقوم به الصديق على أنه إشارة للتوقف عن السقوط. عندما يظهر هذا النمط، يتم تذكير المستثمرين بعدم الهبوط بشكل أعمى لأن المضاربين على الارتفاع قد يشنون هجومًا مضادًا للأعلى. الأهمية الفنية للهجوم المضاد للصديق مشابهة لتلك الخاصة بـ Dawn، فيما عدا أن الإشارة ضعيفة نسبيًا.

وتشمل الميزات:

أولاً، يظهر خط سلبي كبير، مما يشير إلى أن السوق آخذ في الانخفاض.

في اليوم التالي، تبع ذلك فجوة قصيرة وافتتاح منخفض، مشكلين خط يانغ كبير أو خط تشونغ يانغ. سعر إغلاق هذا الخط الموجب هو نفس سعر إغلاق الخط السلبي لليوم السابق أو قريب جدًا منه.

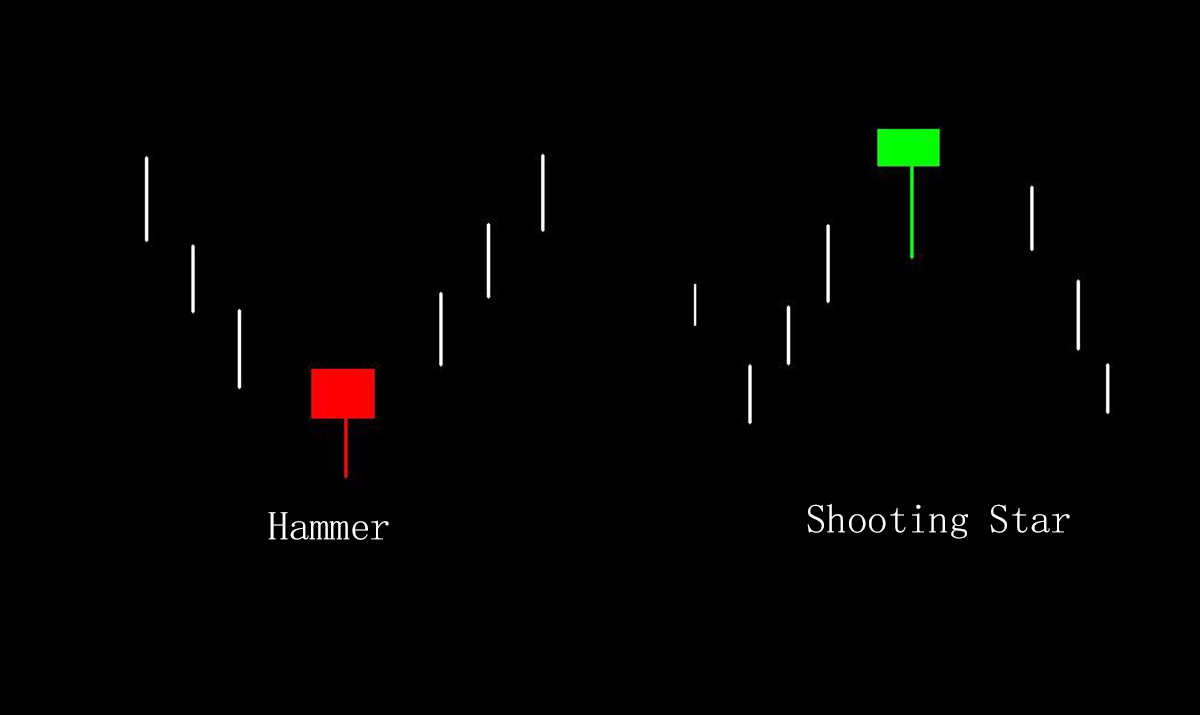

المطرقة/الرجل المشنوق

خط المطرقة

الظل السفلي لخط المطرقة طويل جدًا، والظل العلوي قصير جدًا، والكيان صغير، والشكل يشبه المطرقة قليلاً. إذا حدث ذلك خلال اتجاه هبوطي، فقد تكون إشارة انعكاس، تشير إلى أن السوق ينتعش من القاع.

النقاط الرئيسية لخط المطرقة:

يجب أن يظهر خط المطرقة في اتجاه هبوطي وأن يتمتع بخصائص الانعكاس.

كلما كان الظل السفلي أطول، كان ذلك أفضل، وكلما كان الجسم الحقيقي أصغر، كان ذلك أفضل.

من الأفضل أن يظهر خط المطرقة عند مستوى الدعم.

يشير ظهور خط المطرقة إلى أن السوق وجد الدعم عند القاع، ودخلت أوامر الشراء تدريجياً، مما دفع السوق إلى الأعلى.

متسكع

الرجل المشنوق، ويسمى أيضًا الرجل المشنوق، هو رسم بياني يتكون من خطين من الشموع. خط الشمعة الأول عبارة عن جسم حقيقي أسود طويل، والثاني عبارة عن جسم حقيقي أبيض قصير، وسعر إغلاق الشمعة الثانية أعلى من الجسم الحقيقي الأول. . تعد الفجوة التي يشكلها الجسم الحقيقي الأبيض بين خطي الشمعة إحدى خصائص خط الرقبة المعلق.

يشير ظهور خط الرقبة المعلق إلى أن السوق يواجه ضغط البائع في اتجاه صعودي. على الرغم من تقارب أسعار الافتتاح والختام، إلا أن السوق شهد تقلبات كبيرة على مدار اليوم. يشير الظل السفلي للشماعة إلى أن المشترين حاولوا دفع السعر للأعلى خلال يوم التداول ولكنهم لم يتمكنوا في النهاية من الحفاظ عليه. وقد يشير هذا إلى تحول في قوة السوق، مع احتمال بدء سيطرة البائعين.

يحتاج المستثمرون إلى انتظار المزيد من إشارات التأكيد بعد تأكيد نمط الرقبة المعلقة لتجنب الإشارات الخاطئة.

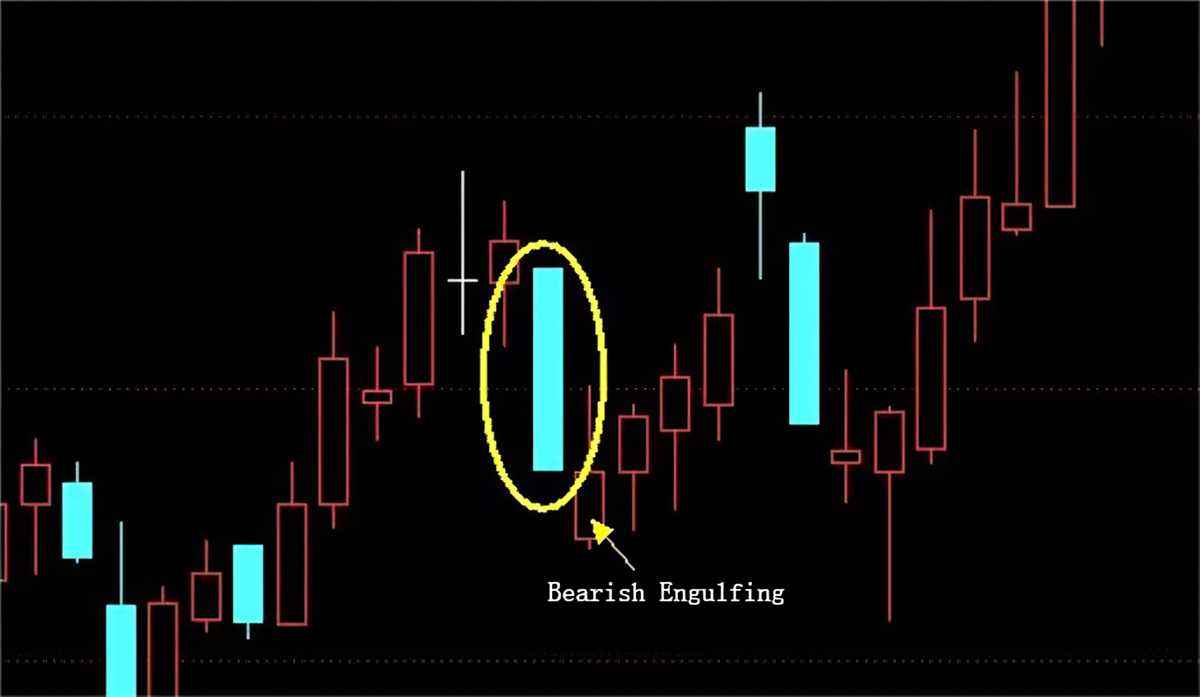

شكل البلع (شكل المعانقة)

نمط الابتلاع هو نمط انعكاسي مهم يتكون من جسمين حقيقيين من الشمعدان بلونين متقابلين.

وفيما يتعلق بالشكل الغامر، هناك ثلاثة معايير:

أولا، قبل حدوث نمط غامر، يجب أن يكون السوق في اتجاه صعودي أو هبوطي واضح المعالم، حتى لو كان الاتجاه قصير الأجل فقط.

ثانيًا، يتكون نمط الابتلاع من خطين من الشموع. يجب أن يغطي الجسم الحقيقي لخط الشمعة الثاني الجسم الحقيقي لخط الشمعة الأول بالكامل. إذا كان الاتجاه صعوديًا، فإن الشمعة الأولى هي خط هابط، والشمعة الثانية هي خط صعودي. والعكس صحيح. على نفس المنوال. .

ثالثاً: يجب أن يكون لون الكيان الثاني للشكل الغامر معاكساً للون الكيان الأول.

إذا كانت أنماط الابتلاع تمتلك هذه الخصائص، فإن احتمال أن تشكل إشارة انعكاس مهمة يتعزز بشكل كبير.

في هذا النمط الغامر، يكون الجسم الحقيقي في اليوم الأول صغيرًا جدًا، ويكون الجسم الحقيقي في اليوم الثاني كبيرًا جدًا. غالبًا ما تظهر أنماط الابتلاع بعد تحركات السوق الحادة طويلة المدى. إذا كان هناك اتجاه صعودي طويل المدى للغاية، فقد يعني ذلك أن المشترين المحتملين قد دخلوا السوق لاتخاذ مراكز شراء، مما يؤدي إلى عدم وجود ما يكفي من المعروض الطويل الجديد في السوق لمواصلة دفع السوق إلى الأعلى. وبعد تحرك حاد في السوق، ربما يكون السوق قد ذهب بعيدًا جدًا وأصبح عرضة لمراكز جني الأرباح.

في نمط الابتلاع، يكون الجسم الحقيقي الثاني مصحوبًا بحجم زائد. بالإضافة إلى ذلك، في نمط غامر، يبتلع كيان اليوم التالي أكثر من كيان واحد.

تغطي السحب الداكنة

يعد نمط الغطاء السحابي الداكن، المعروف أيضًا باسم نمط خط السحابة الداكنة، أحد أنماط الانتقال الأكثر شيوعًا على مخطط K-line. ويحدث ذلك عادة خلال الاتجاه التصاعدي في الأسهم أو الأسواق وهو إشارة تحول محتملة.

يشير نمط الغطاء السحابي الداكن إلى انعكاس محتمل في الاتجاه الصعودي للسوق. يمثل خط يانغ في اليوم الأول سوقًا قويًا للمشتري، لكن خط يين في اليوم الثاني يشير إلى دخول البائعين إلى السوق، مما أدى إلى سحب السعر إلى الخلف، كما أن سعر إغلاق خط يين أقل من نصف سعر اليوم السابق. خط يانغ، يعني تعزيز قوة البائع. ويشير هذا النمط إلى هجوم مضاد هبوطي محتمل، ويجب أن يدرك المستثمرون أن السوق قد يدخل في اتجاه هبوطي.

عادة ما يتبنى المتداولون استراتيجيات حذرة بعد تأكيد الغطاء السحابي الداكن، مثل انتظار المزيد من إشارات التأكيد أو اعتماد استراتيجيات تداول دفاعية لتجنب المخاطر الهبوطية المحتملة.

ميزة:

اليوم الأول هو خط يانغ. يعتمد النمط المحدد على خط اليانغ الصاعد، والذي يمثل اتجاهًا تصاعديًا.

اليوم الثاني هو خط يين. سعر افتتاح خط يين في اليوم الثاني أعلى من سعر إغلاق اليوم السابق، ولكن سعر الإغلاق النهائي أقل من نصف خط يانغ في اليوم السابق، مما يشكل خط يين مغطى.

| نمط الشمعدان | توضيح | تحليل الاتجاه |

| الابتلاع الصاعد | إشارات الانعكاس الصعودي | تغطي الشمعة الثانية الشمعة الأولى، مما يشير إلى الانعكاس المحتمل. |

| الابتلاع الهبوطي | إشارات انعكاس هبوطي | تغطي الشمعة الثانية الشمعة الأولى، مما يشير إلى الانعكاس المحتمل. |

| نجم الصباح | يشير إلى الانعكاس من الاتجاه الهبوطي | أول هبوطي، يليه شموع دوجي صغيرة وشموع صاعدة، مما يشير إلى التحول. |

| نجمة المساء | يشير إلى الانعكاس من الاتجاه الصعودي | الاتجاه الصعودي الأول، متبوعًا بالشموع الصغيرة/الدوجي والشموع الهابطة، مما يشير إلى قمة محتملة. |

| ثلاثة جنود البيض | إشارات الانعكاس الصعودي | ثلاث شموع صاعدة متتالية مع افتتاح وإغلاق أعلى، مما يدل على الحركة الصعودية. |

| قاع مستدير | نمط قاع مع قاع منحني | تتأرجح الأسعار عند القاع قبل أن ترتفع تدريجياً، مما يشير إلى التراكم. |

| الغزل الأعلى | شمعة صغيرة الحجم ذات ظلال طويلة | قد توفر الأسهم ذات الخصائص المميزة فرصًا استثمارية. |

| الحرامي الصاعد | إشارات الانعكاس الصعودي | ثانيًا، احتواء الشمعة الأصغر حجمًا بالكامل داخل الشمعة الأولى، مما يشير إلى احتمال حدوث انعكاس. |

| الشهاب/المطرقة المقلوبة | انعكاس إشارات الشهاب، وإشارات المطرقة المقلوبة المحتملة | الشهاب: احتمال الانعكاس؛ المطرقة المقلوبة: انعكاس محتمل. |

ما ورد أعلاه ليس كل أنماط الرسم البياني لشموع K-line. في الواقع، هناك العديد من أنماط الرسم البياني المعقدة الأخرى. تعد الرسوم البيانية الشمعدانية أداة تحليل فني قوية تلعب دورًا رئيسيًا في تفسير اتجاهات السوق. من خلال فهم مختلف أنواع المخططات الشمعية الهامة واستخدامها بمهارة، يمكن للمستثمرين الحكم بشكل أكثر دقة على سلوك السوق وتحسين دقة قرارات التداول الخاصة بهم.

عند استخدام مخططات الشموع اليابانية لاتخاذ قرارات التداول، يحتاج المستثمرون أيضًا إلى الانتباه إلى بعض التقنيات الرئيسية، مثل استخدام أنماط K-line مع مستويات الدعم والمقاومة، للحصول على نتائج أفضل. على سبيل المثال، إذا ظهرت ثلاث مجموعات أو أكثر من خطوط K في نفس الموضع، فمن المحتمل أن يكون مستوى دعم أو مقاومة. إذا ظهرت مجموعة K-line عند مستوى الدعم أو المقاومة، تكون الإشارة أكثر موثوقية. ويمكن أيضًا دمجها مع أدوات التحليل الفني الأخرى، مثل المتوسطات المتحركة ومؤشرات القوة النسبية، للحكم بشكل شامل على اتجاهات السوق. بالإضافة إلى ذلك، انتبه إلى أخبار وأحداث السوق في الوقت المناسب لتجنب اتباع الاتجاه بشكل أعمى. وأخيرا، تحديد نقاط وقف الخسارة والربح الواضحة، والسيطرة على المخاطر بشكل معقول، وتحليل السوق بشكل عقلاني لضمان قوة واستدامة قرارات الاستثمار.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص معين.

تعرف على ما يعنيه الرنمينبي، وكيف يختلف عن اليوان، ولماذا يعد فهم العملة الصينية أمرًا مهمًا للمسافرين والمستثمرين والأسواق العالمية على حد سواء.

2025-05-09

اكتشف ما هي الدول التي تخلت عن الدولار الأمريكي في التجارة العالمية ولماذا يكتسب هذا الاتجاه نحو إزالة الدولار زخمًا في عام 2025.

2025-05-09

قارن التداول اليدوي باستخدام روبوتات التداول بالذكاء الاصطناعي لفهم إيجابيات وسلبيات كل منهما، مما يساعدك على تحديد ما يناسب أسلوب التداول وأهدافك.

2025-05-09