소개

소개

캔들스틱 차트는 주식, 외환, 상품 등의 가격 변동을 시각적으로 나타내는 그래프 차트 중 하나입니다. 기술적 도구로 종종 사용되는 이 차트는 자산 가격 활동을 분석하는 네 가지 요소(시가, 종가, 최고가, 최저가)를 보여주며, 그 패턴 또한 무척 다양합니다.

외환 거래에 관심이 있는 분들이라면 캔들스틱 차트에 대해 들어본 적 있을 겁니다. K-라인 차트로도 불리는 캔들스틱 차트는 주식과 외환 시장에서 널리 사용되는 기술적 분석 도구로, 명확한 그래픽과 직관적인 정보 제공 덕분에 많은 투자자들이 애용하고 있습니다. 다양한 캔들 차트 패턴 중에서 특히 중요한 패턴들이 있는데, 이들은 시장의 주요 트렌드를 파악하고 투자 결정을 내리는 데 중요한 역할을 합니다. 이번 포스팅에서는 이러한 주요 캔들 차트 패턴들을 살펴보고, 각 패턴들을 어떻게 시장 흐름 분석에 효과적으로 활용할 수 있는지 알아보겠습니다.

캔들스킥 차트 기본 소개

캔들 차트는 특정 기간 동안 자산의 가격 활동을 나타내는 도구입니다. 이 차트는 자산의 가격 변동을 이해하는 데 매우 유용한 방법으로, 이 기간은 몇 시간, 며칠, 몇 주, 심지어 몇 달까지 다양할 수 있습니다. 캔들 차트 분석은 시가, 종가, 최고가, 최저가 이 네 가지 주요 요소를 기반으로 합니다.

캔들스틱 차트의 역사는 18세기로 거슬러 올라갑니다. 당시 일본의 쌀 농부들이 쌀 가격이 변동하는 원인을 알아보기 위한 시도에서 시장이 가격이 인간의 심리에 영향을 받는다는 것을 발견한 것에서 시작되었습니다. 차트에는 공급과 수요의 법칙 외에도 시장 심리를 시각적으로 반영하여 시장 패턴을 보여줍니다. 따라서 캔들스틱 차트에 나타나는 패턴들은 시장의 단기 가격 흐름을 분석하고 이를 바탕으로 거래 결정을 내릴 때 참고하기 좋은 지표인 것입니다.

캔들 차트는 막대 차트와 비슷하지만, 더 직관적입니다. 캔들 차트에선 시가와 종가 사이의 가격 변동을 명확하게 보여주며, 초록색과 빨간색 등 색상으로 가격의 상승세와 하락세를 직관적으로 표시해 줍니다.

캔들스틱 차트에서 캔들은 크게 두 가지 유형으로 나눌 수 있습니다. 바로 '강세'와 '약세' 인데요, 캔들의 몸통 상하단은 주식 가격의 시가와 종가를 나타내며, 그림자는 최고가와 최저가를 표시합니다. 그리고 강세는 초록색으로, 약세는 빨간색으로 표시되며 그림자나 몸통은 상하 모두 있을 때도, 일부가 없을 때도 있습니다. 따라서 캔들의 색상이나 모양으로 주식 가격의 흐름을 파악할 수 있습니다.

또한 캔들 차트에는 다양한 형태가 있으며, 각각 서로 다른 시장 상황과 트렌드를 나타냅니다. 아래에 이어서 11가지 캔틀스틱 차트 패턴을 알아보겠습니다.

1. Bullish Engulfing Pattern (강세 장악형)

강세 장악형은 가격이 상승하는 초기 단계에서 발생할 때 강세 신호로 해석됩니다. 이 패턴은 최고가가 종가와 같거나 그보다 약간 높고, 최저가는 시가와 같거나 그보다 약간 낮을 때 나타납니다. 이때 상단과 하단에 그림자(섀도)가 없거나 매우 짧습니다. 긴 양봉이 형성되며, 이는 상승하는 시장에서 강세를 나타냅니다. 큰 양봉이 나타나며 상승을 지속할 경우, 이는 매수세가 강하다는 신호입니다. 만약 상승이 계속되는 시장에서 큰 양봉이 나온다면, 상승이 최고점을 찍었음을 알리는 신호일 수 있습니다. 반대로, 큰 음봉이 나타나면 이는 약세 신호로, 상승하는 시장에서 나타날 경우 약세가 지속될 가능성을 의미하며, 하락 시장에서 나타나면 반등의 시작을 알리는 신호일 수 있습니다.

주요 특징:

이 패턴은 주식 가격의 어떤 움직임에서든 나타날 수 있습니다.

양봉의 몸통이 길수록 시장의 강세가 강하고, 반대로 몸통이 짧을수록 그 강도가 약하다는 뜻입니다.

일일 상한가 제도 하에서는 최대 양봉의 몸통 길이가 당일 시가의 20%에 이를 수 있습니다. 즉, 하한가에서 시작하여 상한가에서 마감하는 경우입니다.

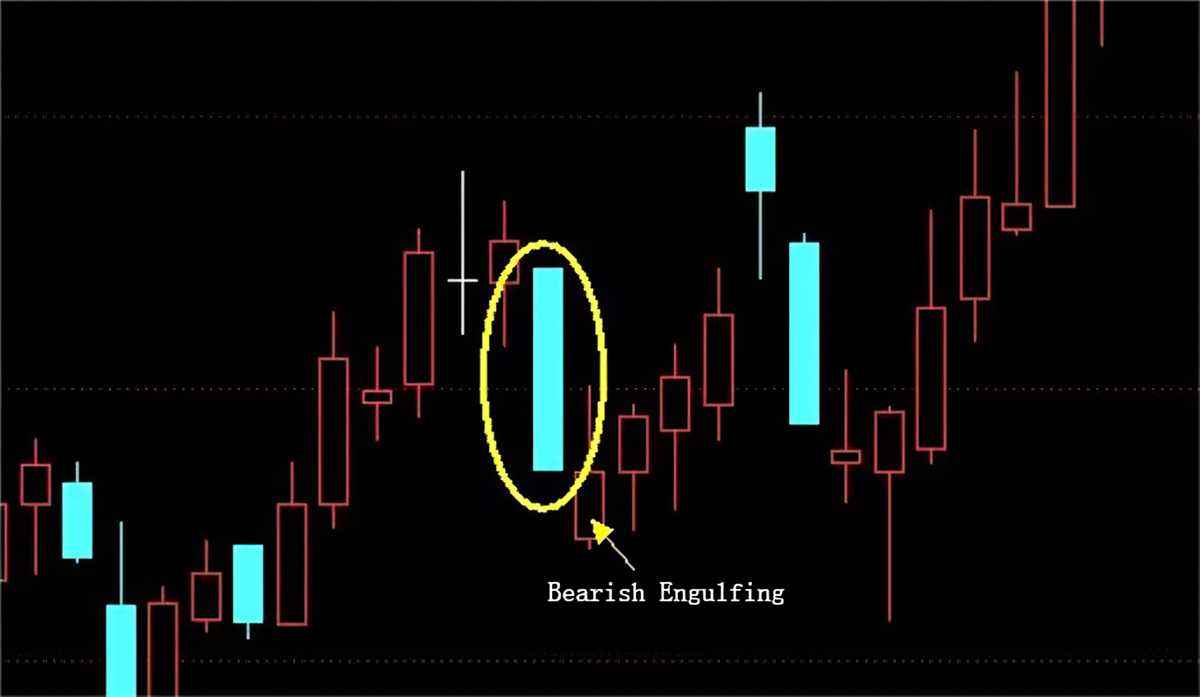

2. Bearish Engulfing Pattern (약세 장악형)

약세 장악형은 보통 "긴 음봉"이라고 불리며, 캔들 차트에서 나타나는 긴 실체를 가진 음봉을 의미합니다. 이 패턴은 시장에서 매도세가 강해지고, 종가가 시가와 멀리 떨어져 있을 때 나타납니다. 이는 시장의 판매자들이 우세하다는 것을 의미하며, 투자자들의 비관적인 심리와 매도 압력 증가를 반영합니다.

캔들 차트는 실체(직사각형 부분)와 그림자(위아래로 확장된 선)로 구성되며, "긴 음봉"은 주로 실체의 길이에 주목합니다. 일반적으로 큰 음봉은 시가가 최고가에 가깝고 종가는 최저가에 가까운 구조를 가지고 있으며, 이는 하락하는 실체를 형성합니다. 이 패턴은 특정 시간 동안 시장이 강세로 시작했으나 매도 압력이 증가하며 종가가 크게 하락했음을 나타냅니다.

적용 규칙:

상승하는 시장에서 큰 음봉이 나타나면, 시장은 급격하게 하락할 가능성이 큽니다.

하락하는 시장에서 큰 음봉이 나타나면, 시장이 하락을 더욱 가속화할 것임을 의미합니다.

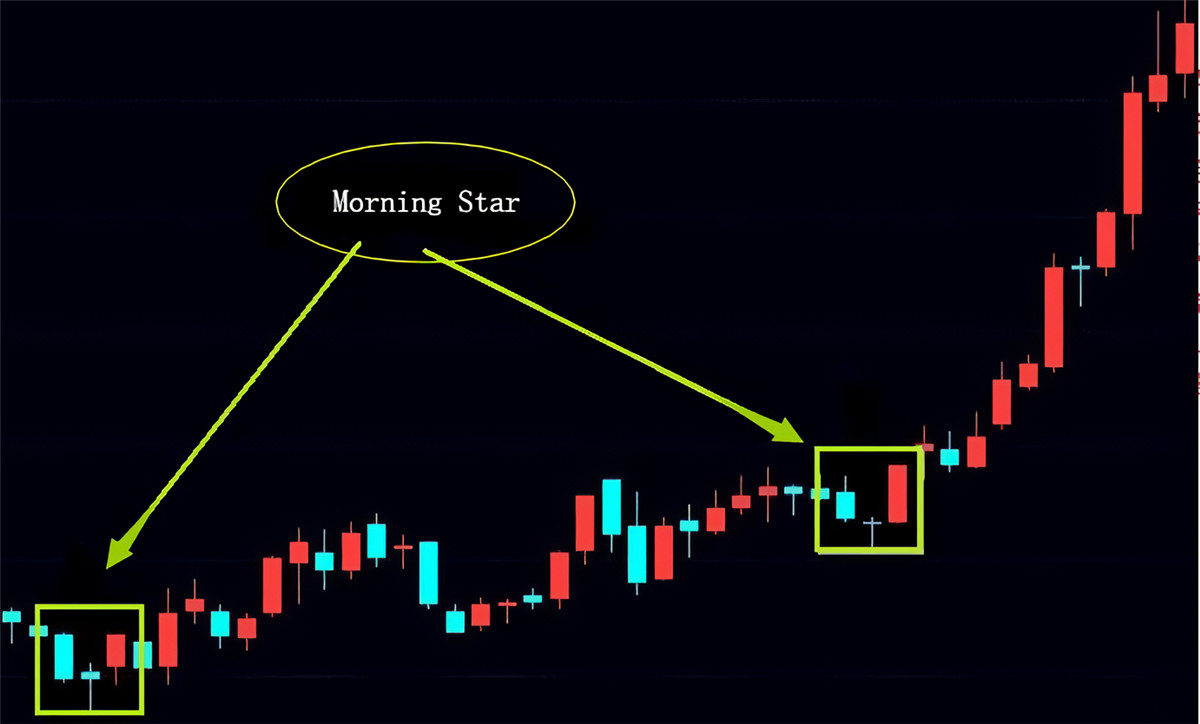

3. Morning Star Pattern (모닝스타 패턴)

모닝스타 패턴은 세 개의 캔들로 구성된 패턴으로, 시장의 바닥을 형성하고 반전이 일어날 때 나타납니다. 이 패턴이 발생하면 주목할 필요가 있는데, 이는 명확한 반전 신호를 제공하며 이상적인 매수 기회로 평가됩니다.

첫 번째 캔들 (음봉): 하락 추세에서 나타나는 음봉으로, 현재 시장에서 매도세가 우세함을 나타냅니다.

두 번째 캔들 (작은 실체 또는 하단 그림자 캔들): 두 번째 캔들은 보통 첫 번째 음봉보다 크기가 작고, 때때로 하단 그림자가 나타날 수 있습니다. 이는 시장에 불확실성이 존재하고, 매도자와 매수자 사이의 힘의 균형이 이루어지고 있음을 시사합니다.

세 번째 캔들 (양봉): 상승 추세에서 나타나는 양봉으로, 매수세가 시장을 지배하고 가격 상승이 예상됨을 의미합니다.

모닝스타 패턴은 하락 추세의 끝자락에서 나타날 때 더욱 강력하게 작용하며, 명확한 추세 반전 신호로 간주됩니다. 이 세 개의 캔들은 심리적인 전환 과정을 완성합니다: 비관주의에서 매도자와 매수자 사이의 균형, 그리고 낙관주의로 이어지는 과정입니다. 따라서 모닝스타 패턴은 추세 반전과 바닥 찾기에서 더 효과적인 신호로 활용될 수 있습니다.

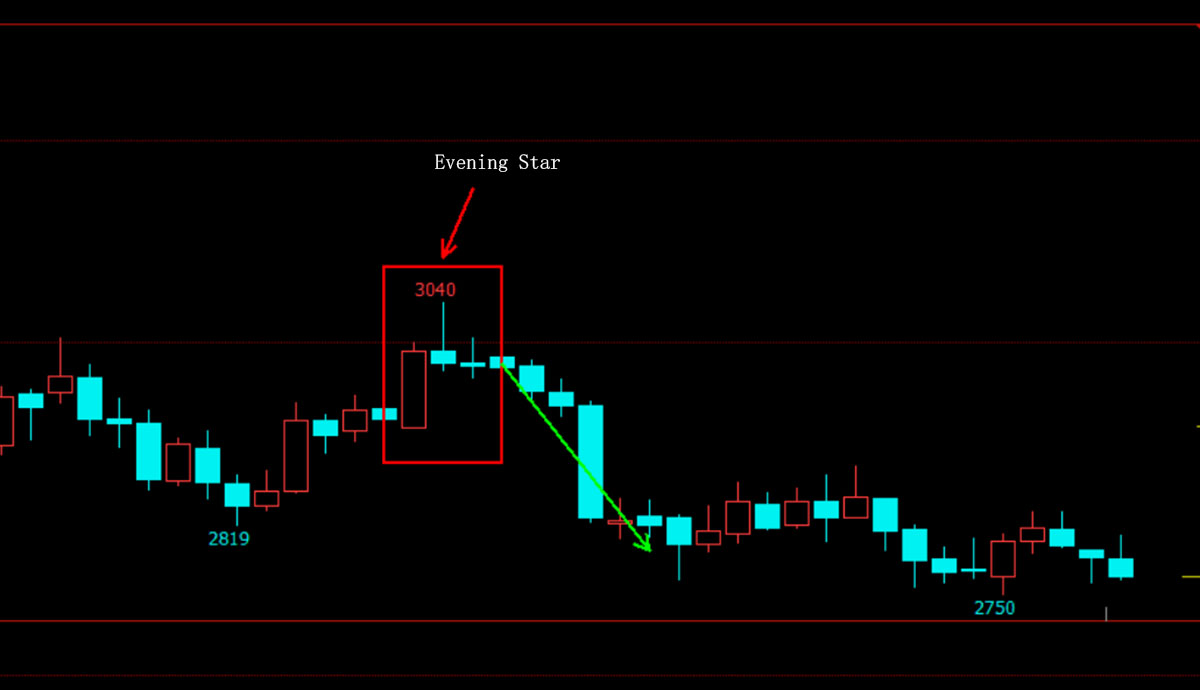

4. Evening Star Pattern (이브닝 스타 패턴)

이브닝 스타 패턴은 모닝스타 패턴과 유사하며, 캔들이 세 개 결합된 형태로 구성됩니다. 이 패턴은 모닝스타의 반전 형태로 볼 수 있으며, 일반적으로 상승 추세가 끝나갈 무렵에 나타나며, 가격의 주기적인 고점을 나타내는 경우가 많습니다.

첫 번째 캔들 (양봉): 상승 추세에서 나타나는 양봉으로, 현재 시장에서 매수세가 우세함을 나타냅니다.

두 번째 캔들 (작은 몸통 또는 상단 그림자 캔들): 두 번째 캔들은 첫 번째 양봉보다 작은 실체를 가지며, 때때로 상단 그림자가 있을 수 있습니다. 이는 매도자와 매수자 사이에 힘의 균형이 이루어지고 있음을 시사하며, 시장에 불확실성이 존재함을 나타냅니다.

세 번째 캔들 (음봉): 하락 추세에서 나타나는 음봉으로, 매도세가 시장을 지배하고 있으며 가격이 하락할 가능성을 시사합니다.

이 세 개의 캔들이 연속적으로 나타나면서 이브닝 스타 패턴을 형성할 때는 추세 반전의 신호일 수 있습니다.

5. Three Red Soldiers (적삼병)

적삼병은 "Three Red Soldiers" 또는 "Three White Soldiers"라고도 불리며, 상승 추세 반전 패턴 중 하나입니다.

적삼병은 일반적으로 세 개의 연속된 양봉으로 구성됩니다. 각 양봉의 시가가 이전 양봉의 시가보다 높고, 종가도 이전 양봉의 종가보다 높습니다.

이 패턴은 강한 매수세의 신호로 간주되며, 시장이 계속해서 상승할 가능성이 있음을 시사합니다.

6. Round Bottom (둥근 바닥)

둥근 바닥 패턴은 아치 모양을 닮은 형상으로 '소서 바텀(Saucer Bottom)'이라고 불리기도 합니다. 이 패턴은 주식 가격이 바닥을 형성하는 아치 형태로 나타나는 경향을 설명하는 패턴으로, 주식 가격이 점차 하락한 후 둥근 바닥을 형성하며, 이는 추세 반전이 일어날 수 있음을 시사합니다. 주식 가격이 몇 차례 연속적으로 하락한 후, 바닥을 형성하는 모습이 나타나며, 이는 시장 심리가 비관에서 낙관으로 전환되고 있음을 암시합니다.

캔들 차트에서 둥근 바닥 패턴은 주식 가격이 오랜 기간 동안 바닥에서 횡보하다가 서서히 상승하는 모습으로 나타날 수 있습니다. 이에 '바닥 축적(Bottom Accumulation)'이라고도 불리며, 투자자들이 저가에서 점진적으로 주식을 매집한 결과, 주식 가격이 상승하는 것으로 해석됩니다.

기술적 특징:

하락이 끝날 때나 상승 중간에 나타날 수 있습니다.

주식 가격이나 지수는 처음에 하락하다가 비교적 빠르게 반등합니다. 하지만 이후에는 매매자들의 참여 열기가 줄어들며 하락과 반등의 강도가 점점 약해지고, 일정 구간에서 횡보합니다. 이후 신규 자금이 유입되면서 주식 가격이나 지수가 조금씩 상승하기 시작하고, 더 많은 자금이 시장에 유입되며 주식 가격이나 지수는 가파르게 상승합니다.

하락이 둔화될수록 거래량은 점점 줄어들고, 횡보 중에는 최소로 줄어듭니다. 이후 주식 가격이나 지수가 상승하기 시작하면 거래량은 서서히 증가하고, 상승이 가속화되면 거래량은 급증합니다. 캔들 차트에서 거래량 히스토그램은 종종 아치 모양을 나타냅니다.

7. Propeller Chart (프로펠러 차트)

프로펠러 차트는 캔들 차트에서 작은 캔들 몸통과 긴 상하 그림자가 특징인 종목을 의미하며, 일정 기간 동안 독립적인 트렌드를 보입니다. 때때로 이러한 종목은 연속적인 음봉을 보이기도 하지만 주식 가격이 크게 하락하지 않는 특징이 있습니다. 프로펠러 특성을 가진 종목은 절대적인 가격이 높지 않고, 좋은 펀더멘털을 갖추고 있으며, 자본 확장 이력이 없다면 '프로펠러 킹'이라고 불리기도 합니다. 일반적으로 시장이 조정 중일 때, 프로펠러 킹 특성을 가진 종목은 더 큰 투자 기회를 제공할 수 있습니다.

프로펠러 법칙을 적용할 때 종목의 조건:

전체 시장이 하락하고, 누적 하락폭이 상대적으로 큰 경우, 주로 시장의 중후반기에 발생합니다.

종목은 축소 상태에 있으며, 135일 이동평균선의 조건을 충족하지 않습니다.

프로펠러 법칙을 적용하면 시장의 변동성 속에서도 상대적으로 독립적인 흐름을 유지하는 종목을 식별할 수 있으며, 이러한 종목은 시장의 혼란 속에서 더 큰 기회를 제공할 수 있습니다.

8. Friends Counterattack Chart (반격형 차트)

반격형 차트는 기술적 분석에서 사용되는 차트 형태로, 주로 하락 추세에서 나타나며 두 개의 캔들, 즉 음봉과 양봉이 나란히 등장하는 특징을 가집니다. 이 패턴은 하락이 멈추고 반등할 가능성을 시사하는 신호로 해석됩니다. 반격형 차트가 나타나도 하락 추세에 너무 비관적이지 말고, 상승 반전의 가능성도 염두에 두어야 한다는 경고의 메시지를 전달합니다. 이 패턴은 모닝스타 패턴과 유사한 기술적 의미를 가지지만, 신호의 강도는 상대적으로 약한 편입니다.

특징:

먼저 큰 음봉이 나타나며, 이는 시장이 하락하고 있음을 나타냅니다.

그 다음 날, 짧은 갭을 보이며 낮은 시가로 시작한 후, 큰 양봉 또는 중간 크기의 양봉이 형성됩니다. 이 양봉의 종가는 전날 음봉의 종가와 거의 같거나 아주 근접하게 마감됩니다.

반격형 차트는 하락 추세가 멈추고 반등의 신호가 될 수 있는 중요한 차트 패턴으로, 특히 하락 이후 시장의 방향 전환을 예고할 때 유용한 지표로 활용됩니다.

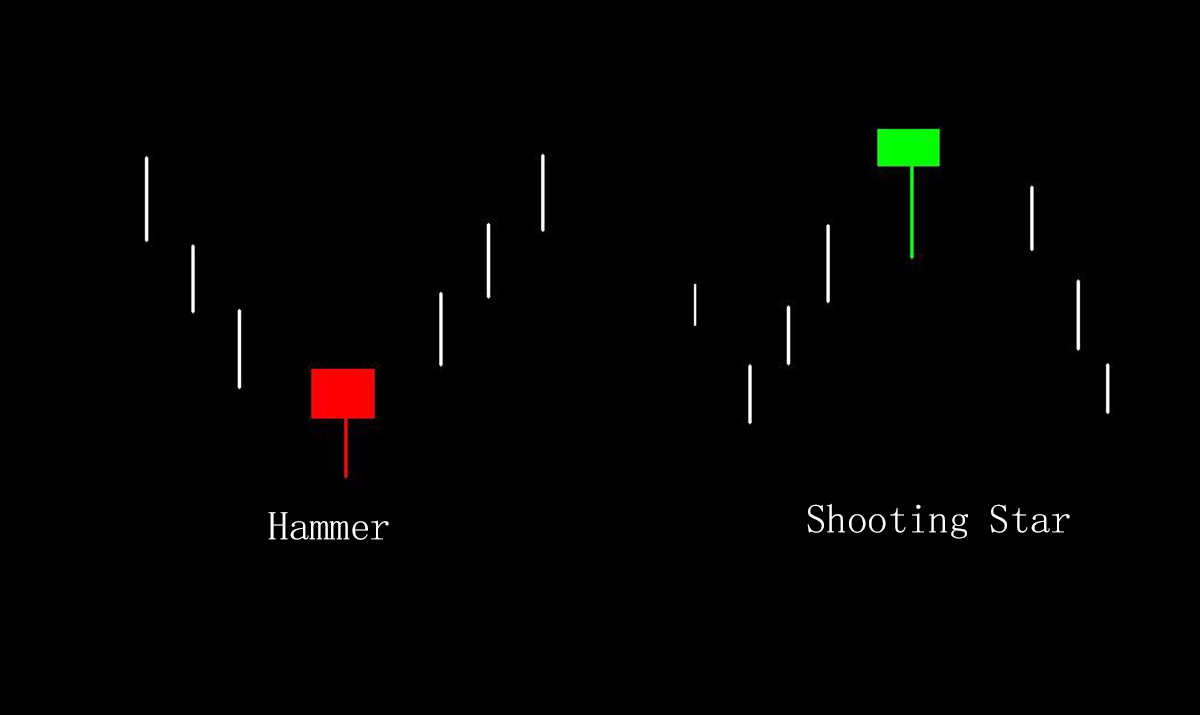

9. 해머형 (Hammer Line) & 교수형 (Hanging Man Chart)

해머형 차트와 교수형 차트는 모두 시장 반전의 신호로 자주 사용되는 중요한 캔들 차트 패턴입니다. 특히 해머형 차트는 하락세에서의 반등을 예고하는 패턴으로 잘 알려져 있으며, 교수형 차트는 상승세에서 하락세로의 전환을 암시하는 경우가 많습니다.

해머형 차트

해머형 차트는 하락세에서 나타나는 반전 신호로, 하락장 중에 바닥을 찍고 반등할 가능성을 나타냅니다. 해머형 차트는 아래 그림처럼 아래 그림자(하단 그림자)가 길고, 상단 그림자(상단 그림자)는 짧으며, 실체가 작고 모양이 해머처럼 생겼다는 특징이 있습니다.

해머형 차트의 주요 특징:

하락세에서 발생해야 함: 해머형 차트는 반드시 하락세에서 나타나야 합니다. 이때 하락장이 반전될 가능성이 있는 신호로 해석됩니다.

긴 하단 그림자: 하단 그림자가 길수록 더 신뢰할 수 있는 신호로 간주됩니다. 또한, 실체가 작을수록 반전 신호가 더 강한 것으로 평가됩니다.

지지선에서 나타날 경우 더 효과적: 해머형 차트는 지지선에서 나타날 때 특히 강력한 반등 신호로 작용합니다. 이 지점에서 시장은 반등을 시작할 가능성이 큽니다.

시장 반등의 신호: 해머형 차트는 시장이 바닥을 찾아가며 반등할 때 나타납니다. 하단 그림자는 시장이 바닥을 확인하고 점차적으로 매수세가 유입되면서 시장이 상승세로 돌아설 수 있음을 시사합니다.

교수형 차트

교수형 차트는 해머형 차트와 유사한 형태를 가지지만, 상승세에서 나타날 때 주로 사용됩니다. 이 패턴은 상승 추세에서 하락으로 전환될 수 있음을 나타내며, 시장의 전환 신호로 해석됩니다. 교수형 차트는 두 개의 캔들로 구성되어 있으며, 첫 번째 캔들은 긴 음봉을 나타내고, 두 번째 캔들은 짧은 양봉을 나타냅니다. 두 번째 캔들의 종가는 첫 번째 캔들의 종가보다 높은 위치에 있습니다. 두 캔들 사이에 형성된 간격은 교수형 차트의 특징 중 하나입니다.

교수형 차트의 주요 특징:

상승세에서 나타남: 교수형 차트는 상승세에서 나타나며, 이는 시장에서 매도 압력이 증가했음을 의미합니다.

첫 번째 캔들의 긴 음봉: 첫 번째 캔들은 긴 음봉을 나타내며, 이는 시장에서 강한 매도세가 있음을 보여줍니다.

두 번째 캔들의 짧은 양봉: 두 번째 캔들은 짧은 양봉으로, 매수세가 잠깐 나타났으나 상승세를 지속할 만큼 강하지 않다는 것을 시사합니다. 특히 두 캔들의 종가가 근접하거나 두 번째 캔들의 종가가 첫 번째 캔들의 종가보다 높은 위치에 있으면, 시장에서의 불안감을 나타냅니다.

하락 신호: 교수형 차트의 하단 그림자는, 매수세가 잠시 가격을 올리려고 했지만, 이를 유지하지 못하고 결국 매도세가 우세해졌음을 나타냅니다. 이는 상승세가 끝나고 하락세로 전환될 가능성을 알리는 신호입니다.

추가 신호 확인 필요: 교수형 차트는 전환 신호로 중요하지만, 이 패턴만으로는 신뢰도가 떨어질 수 있습니다. 따라서 추가적인 확인 신호가 나타날 때까지 신중하게 대응해야 합니다.

10. Double Bottoms Pattern (더블 바텀 패턴)

더블 바텀 패턴은 주식 시장에서 중요한 반전 패턴 중 하나로, 주로 하락세에서 나타나며 두 개의 'V'자 형태로 가격이 두 번 하락한 뒤 반등하는 특징을 가집니다. 이 패턴은 시장에서 강한 반등의 신호를 보낼 때 사용됩니다.

더블 바텀 패턴의 특징:

두 번의 하락

더블 바텀 패턴은 두 번의 하락 후, 두 번째 하락에서 반등이 일어나는 형태입니다. 첫 번째 하락은 가격이 내려가면서 바닥을 형성하고, 두 번째 하락은 가격이 첫 번째 바닥 근처에서 다시 하락하지만 그 후 반등이 시작됩니다. 두 번째 바닥은 첫 번째 바닥보다 다소 낮거나 비슷한 수준에서 형성되며, 이 두 번째 바닥에서 가격이 반등하기 시작하면 상승 신호가 강해집니다.

패턴의 형성

더블 바텀 패턴은 첫 번째 하락 후 잠시 횡보하다가 두 번째 하락이 시작되고, 이후 두 번째 바닥에서 가격이 반등합니다. 이 반등은 이전의 하락 추세에서 벗어날 가능성을 시사하며, 주로 매수 기회를 나타냅니다.

거래량의 변화

더블 바텀 패턴에서 중요한 점은 거래량입니다. 두 번째 바닥이 형성될 때 거래량이 감소하고, 반등이 시작되면 거래량이 급격히 증가하는 경향이 있습니다. 이는 상승 추세로의 전환이 강하게 이루어지고 있음을 나타냅니다.

지지선과 저항선

더블 바텀 패턴에서 두 번째 바닥은 지지선으로 작용하며, 가격이 이를 이탈하지 않으면 상승할 가능성이 높습니다. 또한 반등이 발생한 후에는 이전의 저항선에서 가격이 다시 저항을 받을 수 있습니다.

더블 바텀 패턴의 활용:

더블 바텀 패턴은 장기적인 하락 추세가 끝나고 반등이 시작될 때 매우 유용한 패턴으로, 트레이더들은 이 패턴을 바탕으로 매수 신호를 찾습니다. 특히 이 패턴이 하락 추세의 끝에서 발생하면, 향후 상승 가능성을 크게 시사합니다.

11. Dark Cloud Cover (흑운형)

흑운형 패턴은 캔들 차트에서 흔히 나타나는 상단 전환 패턴 중 하나입니다. 주식이나 시장에서 상승 추세 중에 주로 발생하며, 이는 잠재적인 반전 신호로 해석될 수 있습니다.

흑운형 패턴의 특징:

상승 추세의 끝자락에서 발생

흑운형 패턴은 주로 상승세가 지속되는 동안 나타나며, 이는 시장에서 하락 반전이 일어날 가능성을 시사합니다. 첫 번째 날에 등장하는 양선(강세선)은 강한 매수 세력을 나타내며, 두 번째 날에 등장하는 음선(약세선)은 매도 세력이 시장에 진입하여 가격을 되돌리기 시작했음을 의미합니다.

음선의 특성

두 번째 날의 음선은 첫 번째 날의 양선보다 높은 가격으로 시작하나, 결국 이전 양선의 절반보다 낮은 가격으로 마감됩니다. 이는 매도 세력이 점차 강화되고 있음을 시사하며, 상승 추세의 반전 가능성을 나타냅니다. 음선이 양선의 절반 이하로 마감되면서 매도 압력이 강하게 작용하고 있다는 신호를 보냅니다.

시장 반전 신호

흑운형은 상승 추세에서 매도 세력이 강해지는 시점을 나타냅니다. 첫 번째 양선의 강한 상승을 뒤따라 두 번째 날의 음선이 가격을 크게 되돌린다면, 이는 매도 압력이 증가하고 있음을 뜻합니다. 이 패턴은 상승 추세가 끝나고 하락 추세로 전환될 가능성을 암시하며, 투자자들은 시장의 반전 신호로 인식하고 주의해야 합니다.

신뢰도와 확인

흑운형 패턴이 확인되면 투자자들은 신중한 접근을 취하는 것이 좋습니다. 추가적인 확인 신호를 기다리거나 방어적인 거래 전략을 취할 필요가 있습니다. 이를 통해 하락 리스크를 피하고, 보다 안정적인 대응을 할 수 있습니다.

흑운형 패턴의 활용:

흑운형 패턴은 상승 추세에서 하락 반전이 일어날 가능성을 보여주는 중요한 신호입니다. 이 패턴이 나타났을 경우, 투자자들은 주의 깊게 시장 상황을 모니터링하고, 매도 포지션을 고려하거나 추가적인 확인 신호가 나올 때까지 거래를 지연시킬 수 있습니다. 특히, 두 번째 날의 음선이 첫 번째 양선의 절반 이상을 덮어버린 경우, 이는 더욱 강한 매도 신호로 받아들여집니다.

| 패턴 | 특징 | 추세 분석 |

| 상승 장악형 | 상승 반전 신호 | 두 번째 캔들이 첫 번째 캔들을 완전히 덮으며 반전 가능성을 나타냄. |

| 하락 장악형 | 하락 반전 신호 | 두 번째 캔들이 첫 번째 캔들을 완전히 덮으며 반전 가능성을 나타냄. |

| 모닝스타 | 하락 추세에서 반전 신호 | 첫 번째는 하락 캔들, 두 번째는 작은 몸통 혹은 도지 캔들, 세 번째는 상승 캔들로 추세 변화 신호. |

| 이브닝스타 | 상승 추세에서 반전 신호 | 첫 번째는 상승 캔들, 두 번째는 작은 몸통 혹은 도지 캔들, 세 번째는 하락 캔들로 추세 변화 신호. |

| 적삼병 | 상승 반전 신호 | 세 개의 연속된 상승 캔들로, 각 캔들의 시가와 종가가 이전 캔들보다 높아지며 상승 신호를 나타냄. |

| 둥근 바닥 | 바닥에서의 반전 패턴 | 가격이 바닥에서 진동하다가 점차 상승하며 축적 신호를 나타냄. |

| 스피닝탑 | 작은 몸통과 긴 그림자 | 스피닝탑 특성을 가진 종목은 투자 기회가 있을 수 있음. |

| 상승 하라미 | 상승 반전 신호 | 두 번째 캔들이 첫 번째 캔들의 몸통 안에 완전히 들어가며 반전 신호를 나타냄. |

| 슈팅스타/역해머 | 슈팅스타는 반전 신호, 역망치형은 반전 가능성 신호 | 슈팅스타: 반전 신호; 역망치형: 반전 가능성 신호. |

위에서 설명한 것들은 캔들 차트 패턴의 전부가 아닙니다. 사실, 훨씬 더 많은 복잡한 캔들 차트 패턴들이 존재합니다. 캔들차트는 강력한 기술 분석 도구로, 시장 추세를 해석하는 데 중요한 역할을 합니다. 다양한 주요 캔들 차트 유형을 이해하고 능숙하게 활용하면, 투자자들은 시장 행동을 더 정확하게 판단할 수 있으며, 거래 결정을 내리는 정확도를 높일 수 있습니다.

캔들차트를 사용하여 거래 결정을 내릴 때, 투자자들은 몇 가지 중요한 기술적인 요소에도 주의를 기울여야 합니다. 예를 들어, 캔들 패턴을 지지선과 저항선과 결합하여 사용하는 것이 더 나은 결과를 가져올 수 있습니다. 예를 들어, 세 개 이상의 캔들 조합이 동일한 위치에서 나타날 경우, 그 위치는 지지선 또는 저항선일 가능성이 큽니다. 만약 캔들 조합이 지지선이나 저항선에서 나타나면, 그 신호는 더 신뢰할 수 있습니다. 또한, 이동 평균선이나 상대 강도 지수(RSI)와 같은 다른 기술 분석 도구들과 결합하여 시장 추세를 종합적으로 판단할 수 있습니다. 게다가, 시장 뉴스와 이벤트에 신속하게 주의를 기울여야 하며, 무조건적인 추세 추종을 피해야 합니다. 마지막으로, 명확한 손절매와 이익 실현 지점을 설정하고, 리스크를 합리적으로 관리하며, 시장을 이성적으로 분석하여 투자 결정의 견고성과 지속 가능성을 확보해야 합니다.

[본 자료는 정보 제공을 목적으로 하며 어떠한 금융 및 투자에 대한 조언이 아니며, 자료에 제시된 어떠한 의견도 특정 투자, 보안, 거래 또는 투자 전략이 특정 개인에게 적합하다는 EBC 또는 작성자의 권장 사항이 아님을 명시합니다.]

팔라듐이 무엇이고, 어떻게 사용되는지, 그리고 2025년을 기준으로 가치, 희귀성, 투자 잠재력 측면에서 금과 어떻게 비교되는지 알아보세요.

2025-04-24

OpenAI는 2025년에도 주식 시장에 상장될까요? AI 시장에 노출되는 방법, OpenAI의 IPO 전망, 그리고 관심 있는 투자자를 위한 최적의 대안을 알아보세요.

2025-04-24

트레이딩에서 백테스팅의 기본 사항을 알아보세요. 시작부터 실수 방지, 결과 해석까지, 전략을 개선하는 데 필수적인 가이드입니다.

2025-04-24