تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يتوقع المستثمرون الهبوطيون انخفاضًا في أسعار السوق أو الأصول، باستخدام استراتيجيات مثل البيع على المكشوف. يتطلب تحليل مفاهيم مثل الاختلاف والأعلام والتجمعات والتغطية دراسة متأنية في التنقل في الأسواق الصاعدة والهابطة.

يقال أن سوق الأوراق المالية محفوف بالمخاطر ويجب أن يكون الاستثمار حذراً. لكن ما نراه هو أنه بغض النظر عما إذا كان سوق الأسهم في حالة صعود أو تراجع كبير، فهناك حشود من الناس، وببساطة لا يوجد أقل من ذلك. كثيرون في حيرة شديدة؛ سوق الأوراق المالية هو مجرد صعودا وهبوطا. كيف لا أحد يذهب؟ بالنسبة لأولئك الذين لا يفهمون، من الصعب جدًا فهم ذلك، لكن أولئك الذين يفهمون حقًا استثمار الأشخاص يفهمونه جيدًا. في الواقع، هذا ينطوي على مفهوم قصير.

ماذا الهبوطي؟

ماذا الهبوطي؟

يشير اسمها الإنجليزي Bearish، والذي يعني الهبوطي، إلى المستثمرين الذين يتوقعون انخفاض السوق أو سعر أصل معين. يحدث ذلك عندما يتوقع شخص أو مؤسسة استثمارية انخفاضًا وشيكًا في سعر أحد الأصول، وبالتالي يتخذ مركزًا قصيرًا، أي عن طريق بيع الأصول التي لا يمتلكها بالفعل على أمل شرائها مرة أخرى في المستقبل بسعر أقل. سعر. إنها معنويات السوق التي تشير إلى السوق الهبوطي بشكل عام.

في مجال التمويل، يشير المصطلح عادة إلى استراتيجية استثمار يتوقع فيها المستثمر أن سعر الأصل (على سبيل المثال، سهم أو سلعة أو عملة) سوف ينخفض، وبالتالي يتخذ موقفًا لبيع عقود البيع على المكشوف. على وجه التحديد، يعني اتخاذ مركز بيع على المكشوف أن المستثمر يشتري أصلًا (عادةً سهم) عن طريق اقتراضه وبيعه على الفور، ثم يعيد شراء الأصل في وقت ما في المستقبل لإعادته إلى المُقرض. إذا انخفض سعر الأصل في وقت إعادة الشراء المستقبلية، فيمكن للمستثمر شراء الأصل مرة أخرى بسعر أقل وتحقيق الربح.

البيع على المكشوف هو استراتيجية استثمارية بدلاً من مركز الشراء التقليدي. يتوقع المستثمر أن ينخفض السوق وبالتالي يستفيد من الانخفاض عن طريق البيع على المكشوف. وهذا هو عكس مركز الشراء الطويل، حيث يشتري المستثمر أصلًا مع توقع ارتفاع السعر.

عندما يتخذ عدد كبير من المستثمرين مواقف هبوطية، قد يتعرض السوق لضغوط للبيع على المكشوف. يمكن أن يؤدي هذا إلى اتخاذ المزيد من المستثمرين مواقف هبوطية، مما يخلق تأثيرًا دوريًا يؤدي في النهاية إلى انخفاض أسعار الأصول. كما هو الحال مع شراء المراكز الطويلة، يواجه المستثمرون الذين يبيعون على المكشوف أيضًا خطر الخسائر. إذا تحرك السوق ضد توقعاتهم وارتفعت أسعار الأصول، فإن المستثمرين الذين يشترون على المكشوف سوف يعيدون شراء الأصول بأسعار أعلى عند إعادة شرائها، مما يؤدي إلى خسائر.

يمكن القول أن السوق يقع في سوق البيع على المكشوف عندما ينخفض السوق بشكل عام ويتبنى المستثمرون بشكل عام استراتيجية البيع على المكشوف. غالبًا ما يُشار إلى هذا على أنه سوق هابطة لأن الدببة يتجهون نحو الأسفل، مثلما يتم دفع سوق الأسهم نحو الأسفل. ومن ناحية أخرى، عندما يرتفع سعر السهم، يطلق عليه سوق صاعدة لأن قرون الثور ترتفع.

| الفروق | سبحة | صاعد |

| تعريف | يقوم المستثمر بالبيع تحسبا لانخفاض الأسعار. | ويتوقع المستثمرون ارتفاع الأسعار. |

| صفات | مستثمر هبوطي يستخدم استراتيجية البيع على المكشوف. | التفاؤل، السوق الصاعد |

| مقاسات | الاقتراض والبيع وتوقع إعادة شراء أقل في البيع على المكشوف. | شراء الأصول مع توقع ارتفاع سعر البيع في المستقبل. |

| تأثير | البيع على المكشوف القوي يمكن أن يؤدي إلى اتجاه هبوطي. | قد تؤدي المواقف الطويلة القوية إلى اتجاه صعودي. |

| الربحية | الربح من انخفاض الأسعار بمخاطر غير محدودة. | أرباح من ارتفاع الأسعار لكن خسائر محتملة محدودة. |

ماذا يعني المخزون القصير؟

يحدث ذلك عندما يقوم المستثمر ببيع سهم ما على المكشوف عن طريق اقتراضه وبيعه في السوق. وهذا عكس الإستراتيجية التقليدية لشراء الأسهم. يعتقد المستثمر أن سعر السهم سينخفض، وبالتالي يكون قادرًا على إعادة شراء السهم المختصر بسعر أقل وتحقيق ربح من الفرق.

من أجل بيع الأسهم على المكشوف، يحتاج المستثمر إلى اقتراض العدد المناسب من الأسهم من وسيط أو مقرض آخر ثم بيع تلك الأسهم. وفي مرحلة ما في المستقبل، يحتاج المستثمر الذي يقوم بالبيع على المكشوف إلى إعادة شراء نفس العدد من الأسهم وإعادتها إلى المُقرض بحيث يتم إغلاق الصفقة بالكامل. إذا كان سعر السهم في وقت إعادة الشراء أقل مما كان عليه في وقت البيع على المكشوف، فإن مستثمر البيع على المكشوف يحقق ربحا.

غالبًا ما تستخدم الاستراتيجيات الهبوطية عندما ينخفض السوق أو يتحرك جانبيًا، لأنه في ظروف السوق هذه، من المتوقع أن يستفيد مستثمر البيع على المكشوف من انخفاض سعر السهم. بيع الأسهم على المكشوف هو استراتيجية استثمارية عالية المخاطر لأن أسعار الأسهم يمكن أن ترتفع نظريا بلا حدود، مما يؤدي إلى خسائر محتملة للمستثمرين الهبوطيين والتي يمكن أيضا أن تكون غير محدودة.

في حالة GameStation GME، على سبيل المثال، يقترض Zhang San 100 سهم من الصندوق "أ" للبيع على المكشوف، ويتم شراء 100 سهم باعها Zhang San بواسطة الصندوق "ب". في هذه المرحلة، يريد Li Si بيع GME، لذا فهو يقترض 100 سهم من الصندوق B. وقد تم شراء 100 سهم باعها Li Si بدوره بواسطة الصندوق C. ثم اقترض Wang Wu GME من الصندوق C وباعها مرة أخرى، وهكذا على. ومن الناحية النظرية يصل عددها إلى n أضعاف عدد الأسهم القائمة، أي لا يوجد حد أعلى.

ولأن النظام التنظيمي الأمريكي يسمح لوسطاء الأوراق المالية بإجراء التحوط الداخلي، أي التحوط داخليا بين ولايات عملائهم المختلفة لنفس السهم في اتجاهات متعاكسة وبكميات متساوية، دون الحاجة إلى الدخول في البورصة، وذلك في وقت معين. ، يكاد يكون من المستحيل تحديد المبلغ الدقيق.

| صفات | وصف |

| تعريف | بيع أصل للاستفادة من انخفاض الأسعار في المستقبل. |

| مخاطرة | قد يواجه المستثمرون خسائر إذا ارتفعت الأسعار بدلاً من الانخفاض. |

| تَأثِير | تعمل الرافعة المالية على تضخيم المكاسب والخسائر مع تغيرات أسعار الأصول. |

| بيئة السوق | يُستخدم تحسبًا لانخفاض السوق أو الأصول، وهو مثالي للاتجاهات الهبوطية أو الأسواق الهابطة. |

| استراتيجيات التحوط | تستخدم للتحوط ضد الانخفاض العام في السوق، مما يقلل من مخاطر المحفظة. |

| أدوات التداول | يقوم المستثمرون بالتحوط ضد انخفاضات السوق من خلال البيع على المكشوف والمشتقات. |

محاذاة قصيرة

ويشير عادة إلى قوة هبوطية قوية نسبيا في السوق، كما يتضح من الأصول المتعددة أو الأوراق المالية أو مؤشرات السوق التي تظهر اتجاها هبوطيا. قد يشير هذا النوع من المحاذاة إلى التشاؤم في السوق، حيث يتوقع المستثمرون بشكل عام أن تستمر الأسعار في الانخفاض.

تظهر أسعار معظم الأسهم اتجاها هبوطيا وقد تكون على مستوى السوق أو خاصة بقطاع معين. تظهر بعض مؤشرات السوق الرئيسية، مثل مؤشرات الأسهم ومؤشرات العقود الآجلة، اتجاهًا هبوطيًا عامًا. تظهر بعض المؤشرات الفنية، مثل مؤشر القوة النسبية (RSI)، ومؤشر ستوكاستيك (KDJ)، وما إلى ذلك، أن السوق أو الأصل في منطقة ذروة البيع.

تتخطى المتوسطات قصيرة المدى المتوسطات طويلة المدى نحو الأسفل، وتشكل "تقاطع الموت"، مما قد يعني تعزيز القوى الهبوطية. قد تتشكل في هذا الوقت بعض الأنماط الانعكاسية، مثل الرأس والكتفين. جنبا إلى جنب مع الاتجاه الهبوطي، قد يزيد حجم التداول، مما يشير إلى التشاؤم بين المشاركين في السوق.

وقد يكون عاملا مرجعيا للمستثمرين عند إجراء تحليلات السوق، وخاصة عند صياغة استراتيجيات البيع على المكشوف. ومع ذلك، يجب على المستثمرين أن يدركوا أن معنويات السوق واتجاهاته ديناميكية وقد تتأثر بعوامل مختلفة.

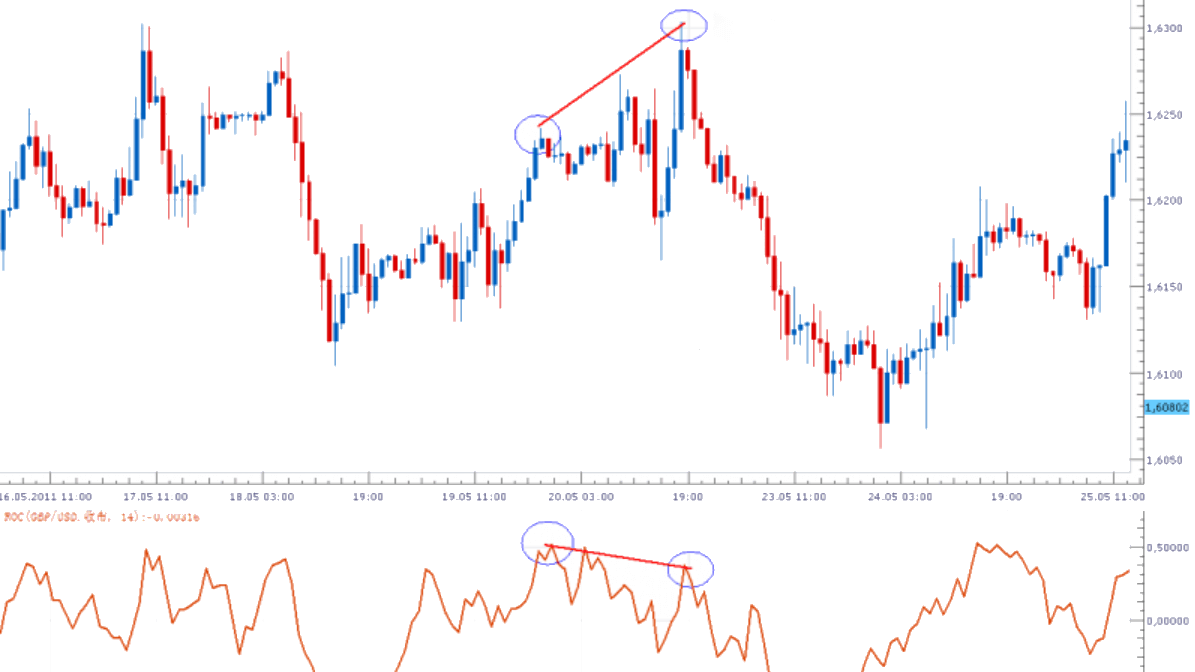

التباعد وشكل العلم

الاختلاف القصير هو نمط في التحليل الفني يشير إلى الحالة التي تحقق فيها أسعار السوق ارتفاعات جديدة، ولكن المؤشرات الفنية المقابلة أو اتجاهات السوق تظهر إشارات ضعيفة نسبيا تشير إلى احتمال انعكاس السعر. إنها إشارة انعكاس تشير إلى أن قوة الاتجاه الصعودي للسوق قد تضعف وأن اتجاه السعر الهبوطي قد يحدث.

ويتجلى ذلك من خلال تشكيل أسعار السوق لارتفاعات جديدة على الرسم البياني، أي أن الأسعار تحقق ارتفاعات جديدة. وعلى النقيض من تشكيل قمم جديدة، تظهر المؤشرات الفنية الأساسية أو اتجاهات السوق الأخرى علامات الضعف. وقد يكون ذلك على شكل مؤشرات فنية هابطة، وخطوط اتجاه سلبية، وما إلى ذلك.

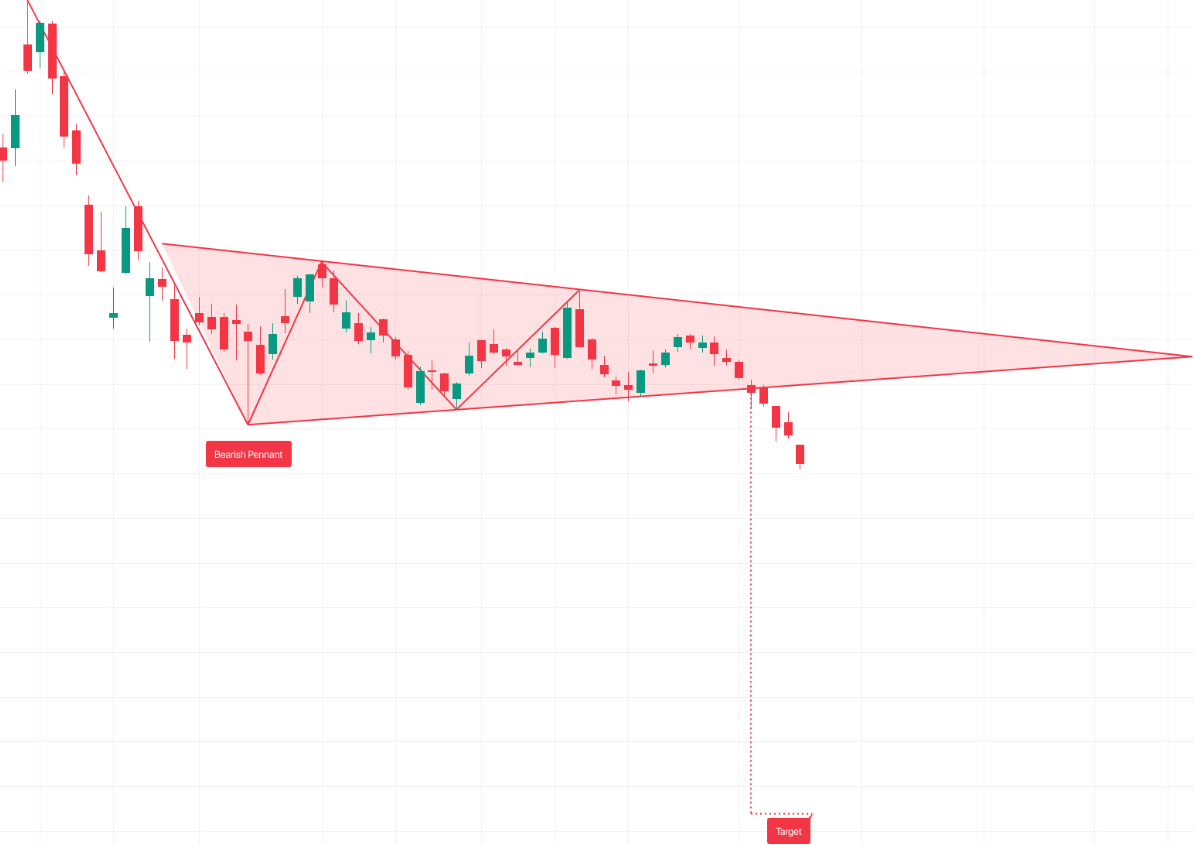

العلم القصير هو أيضًا نمط رسومي للتحليل الفني يُستخدم غالبًا لتحديد اتجاهات الأسعار المحتملة في السوق. وهو نمط انعكاسي يشير إلى أن الاتجاه الصعودي الحالي قد ينعكس إلى اتجاه هبوطي.

قبل تشكيل نمط العلم، يمر السوق عادة بفترة من الاتجاه الصعودي حيث يستمر سعر السهم أو مؤشر السوق في الارتفاع. بعد الاتجاه الصعودي، تحدث فترة قصيرة من التماسك الجانبي، مما يشكل سارية العلم. قد يتميز هذا التوحيد بأسعار مستقرة نسبيًا مع تقلبات منخفضة، مما يشكل سارية علم تنحدر نحو الأسفل.

أثناء تكوين سارية العلم، عادةً ما يتناقص الحجم تدريجيًا. وذلك لأن نشاط التداول من قبل المشاركين في السوق يكون منخفضًا نسبيًا أثناء عملية الدمج.

التأكيد النهائي لتشكيل العلم هو عندما يخترق السعر للأسفل عبر خط دعم العلم. وهذه إشارة تشير إلى أن السوق قد يدخل في اتجاه هبوطي. ويُنظر إليه على أنه نمط انعكاس يشير إلى احتمال انعكاس الاتجاه الصعودي الحالي إلى اتجاه هبوطي، وسوف يفكر المستثمرون في استراتيجية البيع على المكشوف بعد ملاحظة هذا النمط.

ترتد والردم

الارتفاع القصير هو الوضع الذي تشهد فيه الأسعار ارتفاعًا قصير المدى في اتجاه هبوطي في السوق أو أصل محدد. قد يكون هذا الارتفاع مؤقتًا وينتج ببساطة عن ضعف قوة البائع أو تغير في معنويات السوق. وهو لا يعني حدوث تغيير جوهري في اتجاه السوق، بل يعني ارتفاعًا قصيرًا في الاتجاه الهبوطي.

في الاتجاه الهبوطي، هناك فترة قصيرة الأجل من ارتفاع أسعار السوق التي تؤدي إلى ارتفاع. قد يكون حجم التداول منخفضًا نسبيًا في هذا الوقت، مما قد يشير إلى انخفاض الاهتمام من المشاركين في السوق. سبب الارتفاع هو التغير في معنويات السوق، مثل الأخبار الإيجابية أو التغير في توقعات السوق.

قد تشير بعض المؤشرات الفنية إلى ارتفاع، مثل مؤشر القوة النسبية (RSI) أو مؤشر ستوكاستيك (KDJ)، مما يدل على أن السوق في منطقة ذروة البيع. ومع ذلك، فإن دعم هذه المؤشرات الفنية لا يشير بالضرورة إلى أن الاتجاه قد تغير.

التغطية القصيرة، والمعروفة أيضًا باسم الإغلاق القصير، هي عندما يقوم المستثمر بإغلاق مركز في السوق عن طريق شراء نفس العدد من المراكز، وبالتالي تغطية المركز الذي تم بيعه سابقًا على المكشوف. يؤدي هذا عادةً إلى زيادة أسعار السوق حيث يؤدي شراء المستثمرين للأصول إلى زيادة الطلب، مما يؤدي إلى ارتفاع الأسعار. وعندما تبدأ أسعار السوق في الارتفاع، قد يشعر المزيد من المستثمرين الذين باعوا في الأصل على المكشوف بالمخاطر المتزايدة ويختارون تغطية (شراء) مراكزهم المكشوفة التي تم بيعها سابقًا لتجنب الخسائر.

في حالة وجود أخبار إيجابية أو تغيرات في السوق، يشعر المستثمرون بتغير في معنويات السوق ويختارون تغطية مراكزهم لتجنب المزيد من الخسائر. عندما تتغير معنويات السوق من التشاؤم إلى التفاؤل، قد يختار المستثمرون تغطية مراكزهم لتجنب المزيد من الخسائر. أو عندما تظهر بعض المؤشرات الفنية، مثل مؤشر القوة النسبية (RSI) أو مؤشر ستوكاستيك (KDJ)، أن السوق في حالة ذروة البيع، قد يتوقع المستثمرون ارتفاع الأسعار ويختارون تغطية المركز.

الخطوات المحددة هي أن يقوم المستثمر أولاً ببيع كمية معينة من الأصول على المكشوف، أي الاقتراض والبيع. عندما يعتقد المستثمر أن الوقت المناسب قد حان، فإنه يقوم بشراء نفس المبلغ من المركز الذي اشتراه على المكشوف لإغلاق المركز الذي باعه سابقًا على المكشوف. عندما يتم إغلاق المركز، فإن المستثمر إما أن يكسب أو يخسر الفرق في حركة سعر الأصل. يتم بعد ذلك استعادة الأصل الذي تم اقتراضه مسبقًا عن طريق شراء الأصل، ويتم إغلاق المعاملة تمامًا.

يحدث هذا عادةً بعد أن يتوقع المستثمر انخفاض سعر الأصل، ثم يبدأ السوق أو سعر أصل معين في الارتفاع ويشعر المستثمر بالحاجة إلى إغلاق المركز لتجنب المزيد من الخسائر. وهي استراتيجية مشتركة لإدارة المخاطر وتحقيق المكاسب.

ومن المهم أن نلاحظ أنه لا يؤدي دائما إلى الأرباح. وذلك لأن سعر الأصل قد يكون أعلى في وقت إغلاق المركز عما كان عليه في وقت البيع على المكشوف، مما يتسبب في تعرض المستثمر للخسارة. يجب على المستثمرين توخي الحذر والوعي الكامل بمخاطر السوق عند الانخراط في عملية الإغلاق هذه.

يمكن أن تؤدي عملية التغطية إلى تفاقم ارتفاعات السوق، مما يخلق ما يسمى "الضغط" حيث يضطر المستثمرون إلى شراء الأصول في السوق الصاعدة، مما يؤدي إلى ارتفاع الأسعار. تحدث هذه الظاهرة، والمعروفة أيضًا باسم "الضغط القصير"، عندما يضطر المستثمر إلى شراء الأصول لإغلاق مركزه، مما يؤدي إلى زيادة ارتفاع السوق.

| أنماط الانعكاس | صفات | دلالة |

| قاع مزدوج | قاعين، والثاني أقل، القاع "U". | انتهى الاتجاه الهبوطي، إيذانا بالاتجاه الصعودي. |

| الرأس والكتفين أسفل | ثلاثة أدنى مستوياتها، القاع المركزي السفلي، الرأس والكتفين. | نهاية الاتجاه القصير، والتحول إلى الاتجاه الصعودي. |

| الانتقال من القمة إلى القاع | أسفل القوس | سوف ينعكس السوق في الاتجاه الصعودي |

| قمة مزدوجة | ارتفاعان، والثاني أقل، قمة "M". | نهاية الاتجاه الصعودي، الاتجاه الهبوطي |

| الرأس والكتفين | ثلاثة ارتفاعات، انخفاض الرأس المرتفع، الرأس والكتفين. | انتهى الاتجاه الطويل، وسوف يتحول الاتجاه الهبوطي |

| ذروة التحول | قوس الأعلى | سوف ينعكس السوق في اتجاه هبوطي |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18