تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

عائد الأرباح، المحسوب بقسمة الأرباح السنوية على سعر السهم الحالي، يقيس الدخل من السهم. يشير العائد المرتفع إلى عوائد مستقرة، ولكن ضع في اعتبارك عوامل أخرى مثل التدفق النقدي لإجراء تقييم كامل.

بالإضافة إلى كسب المال عن طريق الاستثمار في الأسهم وانتظار ارتفاع سعره، يمكنك أيضًا الحصول على توزيعات أرباح. نظرًا لوجود نقطتين للربح، فإن العائد على استثمارات الأسهم يعد مصدر فرح لكثير من الناس. ولكن بالنسبة للمبتدئين، من الصعب بعض الشيء كسب المال عن طريق التنبؤ بارتفاع وانخفاض سعر السهم. في المقابل، فإن توقع دخل الأرباح أسهل بكثير، طالما أنك تعرف عائد الأرباح.

يُعرف باسم عائد الأرباح باللغة الإنجليزية، وهو مقياس لأرباح الأسهم التي يدفعها السهم مقارنة بسعر سهمه الحالي. وعادة ما يتم التعبير عنها كنسبة مئوية وتوفر للمستثمرين إشارة إلى العائد على استثماراتهم. على وجه التحديد، هي نسبة إجمالي الأرباح السنوية إلى سعر السهم الحالي. وبشكل عام، كلما ارتفعت قيمته، زاد عائد الأرباح، وكلما انخفضت قيمته، انخفض عائد الأرباح.

توزيعات الأرباح، والمعروفة أيضًا باسم أرباح الأسهم أو المكافآت، هي مبلغ المال الذي تدفعه شركة المساهمة إلى مساهميها مقابل جزء من الأرباح التي حققتها. وهذا أحد الأرباح التي تخص استثمار المساهمين في الشركة، وتقوم الشركة بسداد المبلغ للمستثمرين.

بشكل عام، ستقوم الشركة بالإفصاح عن تاريخ تداول الأرباح السابقة وتاريخ دفع الأرباح للعام الحالي. لن يتم دفع أرباح الأسهم إلا للمستثمرين الذين يحتفظون بالأسهم في اليوم السابق لتاريخ توزيع الأرباح، أي الذين يحتفظون بالسهم حتى تاريخ دفع الأرباح. ومن الطبيعي أن ينخفض فائض الشركة لأنها تدفع الأرباح لمساهميها.

في اليوم الذي يحصل فيه المستثمر على الأرباح، سينخفض سعر السهم وفقًا لسوق الأوراق المالية. يتم دفع أرباح الأسهم عادة مرة واحدة سنويًا في تايوان، بينما في الولايات المتحدة، من الممكن الحصول على أرباح أربع مرات سنويًا. يتم دفع أرباح الأسهم بطريقتين: الحوافز النقدية وحوافز الأسهم.

لنفترض أنه يوجد اليوم شركتان، الشركة (أ) والشركة (ب)، وكلاهما يدفعان أرباحًا بقيمة دولار واحد لمساهميهما، ويمتلكان بالضبط 1.000 سهم من الأسهم في كل شركة. قرر مجلس إدارة الشركة "أ" دفع حوافز نقدية، والتي ستكون حوافز نقدية بقيمة 1.000 دولار.

وتختار الشركة "ب" دفع هذا المبلغ كحافز للأسهم، وستحصل على حافز للأسهم بقيمة 1.000 دولار مقسومًا على القيمة الاسمية للسهم. أي بافتراض أن قيمة أسهم الشركة "ب" تبلغ 50 دولارًا. ثم سوف تحصل على 1000/50. وهو 20 سهم. وبذلك يصبح إجمالي عدد الأسهم المملوكة 1020.

تذكر ألا تنفق توزيعات الأرباح على الفور، ولكن يمكنك أيضًا أتمتة الحوافز النقدية التي تتلقاها لمساعدة المستثمرين على طرحها في السوق لشراء الأسهم. لنفترض أنك تمتلك حصة بقيمة 10 دولارات من أسهم C وتحصل على أرباح نقدية بقيمة 25 دولارًا عند دفع الأرباح. ومن خلال تحديد Dividend Auto Reinvest في هذا الوقت، سيتم شراء 2.5 سهم آخر من أسهم c تلقائيًا. لا يتعين عليك تقديم طلباتك الخاصة على الإطلاق، ولا يتعين عليك دفع عمولة، لذا بمرور الوقت سيكون لديك المزيد والمزيد من أسهم C في يدك.

من خلال التراكم طويل الأجل لخلق الفائدة المركبة، على الرغم من أن الأرباح المستلمة في هذه المرحلة قد لا تكون كافية لدعم النفقات اليومية، إلا أنها مع مرور الوقت، بدعم من الفائدة المركبة، قد تصبح دخلاً سلبيًا مستقرًا. لذلك، فإن الاختيار العام لاستثمار الأرباح هو للمستثمرين المستقرين الذين يرغبون في توضيح عائد استثمار الأرباح ويحتاجون إلى عائد توزيعات الأرباح كمؤشر.

أي أن تأخذ كل سهم من أرباح العام الماضي وتقسمه على سعر السهم الحالي. على سبيل المثال، إذا كانت توزيعات الأرباح للسهم الواحد لمدة عام واحد هي 5 دولارات وكان سعر السهم الحالي 100 دولار. سوف تحصل على عائد 5٪. وهذا يعني أنه إذا ظلت أرباح السهم على حالها خلال العام المقبل، فإن شرائه بهذا السعر سيعطيك معدل عائد قدره 5٪.

لاحظ أنه يعتمد على أرباح العام الماضي مقسومة على السعر الحالي، وإذا تم دفع أرباح العام الماضي بمبلغ كبير بشكل خاص في تلك السنة، فسيبدو أن النسبة مرتفعة جدًا. ومع ذلك، فإن حقيقة أن النسبة مرتفعة بسبب توزيعات أرباح خاصة واحدة من غير المرجح أن تحافظ على نفس المستوى المرتفع في المستقبل، لذلك لا تشتري سهمًا على أساس أرباح سنة واحدة فقط.

إذا كنت تبحث عن أسهم أرباح، فابحث عن شركة تدفع أرباحًا سنوية ثابتة. على سبيل المثال، إذا كانت أرباح الأسهم دولارًا واحدًا على مدى السنوات الخمس الماضية، وإذا زادت أرباح الأسهم كل عام، فهذا أفضل. هذا أفضل من الصيغة التي لا تحتوي على واحدة كل عام ثم فجأة تعطي أرباحًا قدرها 5 دولارات لمدة عام واحد.

علاوة على ذلك، يجب أن تكون ربحية السهم (EPS) للشركة أعلى من أرباح الأسهم. نظرًا لأن ربحية السهم هي الأموال التي تجنيها الشركة، يتعين على الشركة أن تجني هذا القدر من المال لتتمكن من مشاركة تلك الأموال. إذا لم يحدث ذلك، فإن الشركة هي التي تأخذ الأموال التي كسبتها من قبل وتقسيمها، وفي هذه الحالة لن تدوم الأرباح وسترتفع أموال الشركة بالتأكيد يومًا ما.

| يتراوح (٪) | التقييمات | صفات |

| > 5 في المائة | عالي | وعادة ما تكون صناعة عالية المخاطر وعالية المكافأة مصحوبة بتقلبات عالية. |

| 3% - 5% | واسطة | مناسب للمستثمرين الذين يبحثون عن عوائد أعلى ولكن مخاطر منخفضة نسبيًا. |

| قليل | مناسبة للمستثمرين الذين يبحثون عن عوائد مستقرة نسبيا وزيادة رأس المال. |

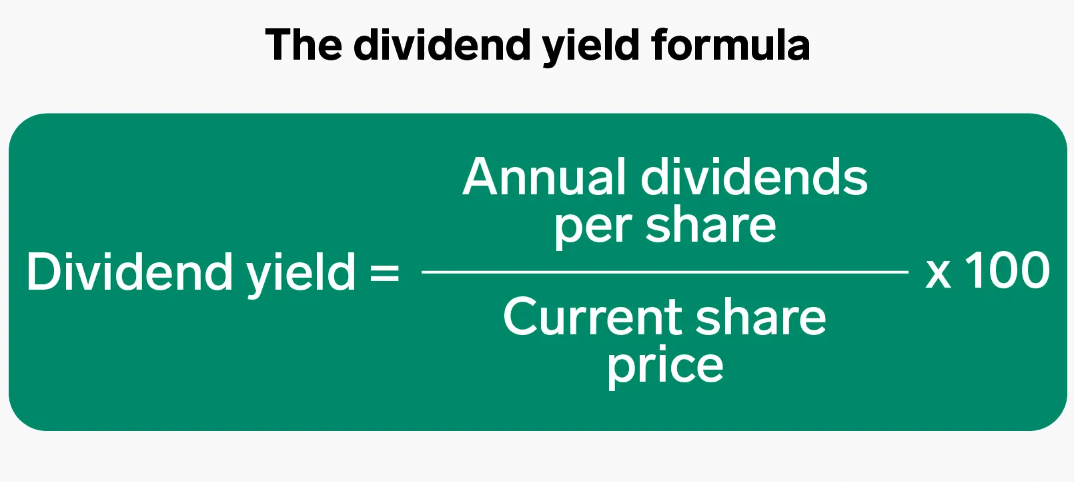

صيغة عائد الأرباح

عائد الأرباح = (إجمالي الأرباح السنوية ÷ سعر السهم الحالي) × 100

فيما بينها:

يشير إجمالي الأرباح السنوية (الأرباح السنوية) إلى مجموع جميع أرباح الأسهم التي دفعتها الشركة للمساهمين في العام الماضي.

يشير سعر السهم الحالي (سعر السهم الحالي) إلى السعر الحالي للسهم في السوق.

باستخدام هذه الصيغة، يتم الحصول على نسبة مئوية تمثل نسبة الأرباح السنوية إلى سعر السهم الحالي. بافتراض أن الشركة "أ" تدفع أرباحًا سنوية قدرها 50 سنتًا وأن سعر السهم الحالي هو 10 دولارات. فإن عائد أرباحها هو 5٪، مما يعني أنها يمكن أن تحصل على عائد 5٪ على سعر السهم الحالي كل عام.

وبطبيعة الحال، من المرجح أن يختلف هذا العائد اعتمادا على توزيع الأرباح. وبما أن سعر سهم جميع الأسهم يتحرك يوميًا، فإنه سيتبع أيضًا سعر السهم ويتقلب معه. إذا ظل معدل عائد الشركة مستقرًا أو يزداد كل عام، فسوف يصبح أكبر وأكبر مع انخفاض سعر سهم الشركة أكثر.

إذا دفعت الشركة "أ" توزيعات أرباح قدرها 5 سنتات في العام الماضي وكان سعر السهم دولارًا واحدًا، فإن معدل العائد سيكون 5٪. لنفترض هذا العام أنها لا تزال تدفع نفس الأرباح البالغة 5 سنتات، ولكن سعر السهم انخفض إلى 80 سنتًا. ثم تصبح القيمة الآن 6.25 بالمائة، ويصبح معدل العائد أعلى. من ناحية أخرى، إذا تم دفع نفس الأرباح البالغة 5 سنتات هذا العام ولكن سعر السهم يرتفع إلى 2.00 دولار. فتصبح القيمة 2.5 بالمائة وينخفض معدل العائد. هذا هو المكان الذي لا يتغير فيه توزيع الأرباح، ولكن سعر السهم يتقلب، مما يؤدي إلى أن تصبح نسبة مئوية أكبر أو أصغر.

ولكن نفس الأرباح هي أيضا عرضة للتغيير. على سبيل المثال، إذا كانت نفس الشركة (أ) قد دفعت أرباحًا قدرها 5 سنتات في العام الماضي وكان سعر السهم دولارًا واحدًا، فسيكون العائد 5٪. وإذا قررت الشركة دفع أرباح قدرها 2 سنت فقط لأنها حققت أرباحًا أقل هذا العام، فإن سعر السهم لا يزال كما هو عند الدولار، لكن عائده انخفض إلى 2٪. وعلى العكس من ذلك، إذا حققت الشركة (أ) الكثير من المال هذا العام وقررت رفع سوق الأوراق المالية إلى ثمانية سنتات، وإذا كان سعر السهم لا يزال دولارًا، فسيرتفع العائد إلى 8 بالمائة. وبالتالي فإن عائد الأرباح متقلب. يتأثر بنسبة الدفع وسعر السهم صعودا وهبوطا.

إذا كان الاعتبار الأول في الاستثمار في الأسهم هو توزيعات الأرباح، فيجب علينا أن نبحث عن الشركات التي لديها توزيعات أرباح ثابتة ومستقرة، ويفضل أن تكون تلك التي تزيد تدريجياً كل عام. أفضل طريقة للعثور على الشركات ذات توزيعات أرباح مستقرة هي البحث عن الشركات التي كانت موجودة في السوق لمدة 10 سنوات على الأقل، مثل الأسهم القيادية أو أسهم البنوك.

عالية جيدة، أو منخفضة جيدة.

لا توجد إجابة واحدة تناسب الجميع حول ما إذا كانت مرتفعة أم منخفضة بالنسبة للمستثمرين، لأن ذلك يعتمد على أهدافهم الاستثمارية ورغبتهم الشخصية في المخاطرة. تتمثل ميزة عائد الأرباح المرتفع في أن لديها دخلًا ثابتًا، مما يعني أنه قد تتم مكافأة المستثمرين بتدفق نقدي مرتفع نسبيًا، وهو ما قد يكون جذابًا للمستثمرين الذين يبحثون عن دخل ثابت.

ومع ذلك، يجب أيضًا توخي الحذر، حيث أن العائدات المفرطة قد تكون أيضًا نتيجة لانخفاض سعر السهم. أو قد لا يكون أكثر من شيء خاص، مثل بيع بعض الأصول ومن ثم دفع أرباح خاصة. ويتم منح معظمها مرة واحدة فقط، وبعد ذلك تعود الأرباح إلى المستوى السابق.

على سبيل المثال، أعلنت شركة طيران آسيا فجأة عن توزيع أرباح مرتفعة للغاية بقيمة 90 سنتًا في عام 2019. مما أدى إلى حالة من الجنون لدى المستثمرين. مع العلم أن سعر سهمها كان في نطاق الدولارين المتوسط إلى الأعلى في ذلك الوقت، وهذا عائد مرتفع جدًا. ولكن كان ذلك هو العام الوحيد، الذي خسرت بعده أيضًا أموالًا لعدة أرباع بسبب وباء نيو كراون، ولم تدفع الشركة أي أرباح منذ عام 2019. إذا رأى المرء فقط أرباحه تعود لتلك السنة وافترض أنها إذا كان هذا الارتفاع كل عام ثم استثمر مبلغًا كبيرًا من المال، فسينتهي الأمر بالتأكيد بالندم عليه.

ومع أخذ ذلك في الاعتبار، فإن انخفاض عائد الأرباح لن يكون بالضرورة أمرا سيئا. وذلك لأنه قد يعني أن الشركة أكثر ميلاً لاستخدام أرباحها للاستثمار الداخلي، مما يؤدي إلى النمو، مما قد يكون له تأثير إيجابي على سعر السهم. وقد يكون هناك المزيد من رأس المال المتاح للتوسع والابتكار، مما يساهم في النمو المستقبلي.

ولكنه يمكن أن يعكس أيضًا مخاوف السوق بشأن إمكانات أرباح الشركة المستقبلية، مما يتطلب من المستثمرين إجراء المزيد من الأبحاث المتعمقة.

بالطبع، لاختيار سهم ذو أرباح عالية، لا يمكنك مجرد النظر إليه ولكن أيضًا التفكير في مجموعة من المعايير الأخرى. على سبيل المثال، هناك أسهم ذات عوائد أرباح عالية، لكن حواجز نموذج الأعمال ليست مرتفعة جدًا أو ديون عالية، والتدفق النقدي ليس مستقرًا جدًا، والصعوبات التشغيلية المفاجئة التي تواجهها الشركة قد تجعل أيديهم متمسكة بالأسهم الإيجابية تتعرض للخسائر وفي النهاية كسب الفائدة المفقودة أصل. يُعرف هذا الوضع عمومًا باسم فخ الأرباح.

| شركة | توزيعات ارباح | قطاع |

| أنالي كابيتال ماناج | 12.83% | صناديق الاستثمار العقاري |

| مجموعة التريا | 8.50% | التبغ |

| أحذية Walgreens علي | 7.59% | تجار المواد الغذائية والأدوية |

| ايه تي اند تي | 7.51% | اتصالات الخطوط الثابتة |

| اتصالات فيريزون. | 7.46% | اتصالات الخطوط الثابتة |

| كيكورب | 7.24% | البنوك |

| شركة تروست المالية | 6.81% | البنوك |

| شركة دبليو بي كاري | 6.57% | صناديق الاستثمار العقاري |

| كيندر مورغان | 6.56% | خدمات وتوزيع المعدات النفطية. |

| مجموعة سيمون العقارية | 6.52% | صناديق الاستثمار العقاري |

| شركة كراون كاسل الدولية | 6.23% | صناديق الاستثمار العقاري |

| المواطنين المالية G | 5.97% | البنوك |

| عقارات بوسطن | 5.87% | صناديق الاستثمار العقاري |

| شركة أونيوك | 5.86% | الغاز والمياه والمرافق المتعددة |

| شركة هيلثبيك العقارية | 5.83% | صناديق الاستثمار العقاري |

| ديفون للطاقة | 5.64% | منتجي النفط والغاز |

| شركة إم إم إم | 5.62% | الصناعات العامة |

| بايونير ناتشورال ريس | 5.62% | منتجي النفط والغاز |

| هنتنغتون بانكشير | 5.59% | البنوك |

| موارد دومينيون | 5.50% | كهرباء |

| الدخل العقاري | 5.47% | صناديق الاستثمار العقاري |

| ورقة دولية | 5.30% | الغابات والورق |

| فيليب موريس المتدرب | 5.29% | التبغ |

| المالية الاحترازية | 5.28% | التأمين على الحياة |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18