किसी स्टॉक में निवेश करके और उसकी कीमत बढ़ने का इंतजार करके पैसा कमाने के अलावा, आप लाभांश भुगतान भी प्राप्त कर सकते हैं। क्योंकि लाभ के दो बिंदु हैं, इसीलिए स्टॉक निवेश पर रिटर्न इतने सारे लोगों के लिए खुशी का स्रोत है। लेकिन नए लोगों के लिए, स्टॉक की कीमत में वृद्धि और गिरावट की भविष्यवाणी करके पैसा कमाना थोड़ा कठिन है। इसके विपरीत, लाभांश आय की भविष्यवाणी करना बहुत आसान है, जब तक आप लाभांश उपज जानते हैं।

अंग्रेजी में डिविडेंड यील्ड के रूप में जाना जाता है, यह किसी स्टॉक द्वारा उसके मौजूदा शेयर मूल्य के सापेक्ष भुगतान किए गए लाभांश का एक माप है। इसे आमतौर पर प्रतिशत के रूप में व्यक्त किया जाता है और निवेशकों को उनके निवेश पर रिटर्न का संकेत मिलता है। विशेष रूप से, यह मौजूदा शेयर मूल्य पर कुल वार्षिक लाभांश का अनुपात है। आम तौर पर, इसका मूल्य जितना अधिक होगा, लाभांश रिटर्न उतना अधिक होगा, और इसका मूल्य जितना कम होगा, लाभांश रिटर्न उतना ही कम होगा।

लाभांश, जिसे लाभांश या बोनस के रूप में भी जाना जाता है, वह धनराशि है जो एक संयुक्त स्टॉक कंपनी अपने शेयरधारकों को अपने मुनाफे के एक हिस्से के लिए वापस भुगतान करती है। यह उस कमाई में से एक है जो कंपनी में शेयरधारकों के निवेश से संबंधित है, और कंपनी निवेशकों को वापस भुगतान करती है।

आम तौर पर, कंपनी चालू वर्ष के लिए पूर्व-लाभांश ट्रेडिंग तिथि और लाभांश भुगतान तिथि का खुलासा करेगी। लाभांश का भुगतान केवल उन निवेशकों को किया जाएगा जो पूर्व-लाभांश तिथि से एक दिन पहले स्टॉक रखते हैं, यानी जो लाभांश भुगतान की तारीख तक स्टॉक रखते हैं। कंपनी का अधिशेष स्वाभाविक रूप से घट जाएगा क्योंकि वह अपने शेयरधारकों को मुनाफा दे रही है।

जिस दिन निवेशक को लाभांश प्राप्त होगा, शेयर बाजार के अनुसार शेयर की कीमत गिर जाएगी। ताइवान में लाभांश का भुगतान आमतौर पर वर्ष में एक बार किया जाता है, जबकि संयुक्त राज्य अमेरिका में, वर्ष में चार बार लाभांश प्राप्त करना संभव है। लाभांश का भुगतान दो तरीकों से किया जाता है: नकद प्रोत्साहन और स्टॉक प्रोत्साहन।

मान लीजिए कि आज दो कंपनियां हैं, कंपनी ए और कंपनी बी, दोनों अपने शेयरधारकों को एक-डॉलर का लाभांश देती हैं, और उनके पास प्रत्येक कंपनी में स्टॉक के ठीक 1,000 शेयर हैं। कंपनी A का निदेशक मंडल नकद प्रोत्साहन का भुगतान करने का निर्णय लेता है, जो नकद प्रोत्साहन में $1,000 होगा।

और कंपनी बी इसे स्टॉक प्रोत्साहन के रूप में भुगतान करना चुनती है, और उसे स्टॉक के सममूल्य से विभाजित 1,000 डॉलर का स्टॉक प्रोत्साहन मिलेगा। यानी, यह मानते हुए कि कंपनी बी के स्टॉक का सममूल्य $50 है। तो 1000/50 मिलेगा. जो 20 शेयर है. तो कुल शेयरों की संख्या 1020 हो जाएगी।

याद रखें कि लाभांश भुगतान को तुरंत खर्च न करें, बल्कि आप निवेशकों को स्टॉक खरीदने के लिए बाजार में लगाने में मदद करने के लिए प्राप्त नकद प्रोत्साहन को स्वचालित भी कर सकते हैं। मान लीजिए कि आपके पास सी स्टॉक का 10 डॉलर का शेयर है और लाभांश का भुगतान करने पर आपको 25 डॉलर का नकद लाभांश मिलता है। और इस समय डिविडेंड ऑटो रीइन्वेस्ट का चयन करने पर, सी-स्टॉक के अन्य 2.5 शेयर स्वचालित रूप से खरीदे जाएंगे। आपको बिल्कुल भी अपना ऑर्डर देने की ज़रूरत नहीं है, और आपको कोई कमीशन नहीं देना होगा, इसलिए समय के साथ आपके हाथ में अधिक से अधिक सी-स्टॉक होंगे।

चक्रवृद्धि ब्याज बनाने के लिए दीर्घकालिक संचय के माध्यम से, हालांकि इस स्तर पर प्राप्त लाभांश दैनिक खर्चों का समर्थन करने के लिए पर्याप्त नहीं हो सकता है, समय के साथ, चक्रवृद्धि ब्याज के समर्थन से, वे एक स्थिर निष्क्रिय आय बन सकते हैं। इसलिए, लाभांश निवेश का सामान्य विकल्प स्थिर निवेशकों के लिए है जो लाभांश निवेश की वापसी को स्पष्ट करना चाहते हैं और संकेतक के रूप में लाभांश उपज की आवश्यकता है।

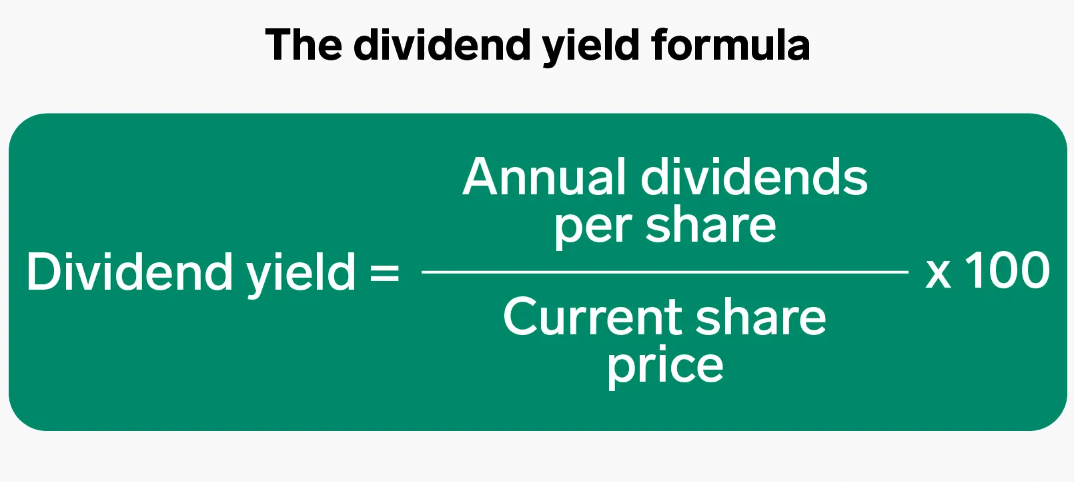

अर्थात्, पिछले वर्ष से प्रत्येक लाभांश शेयर लें और इसे वर्तमान शेयर मूल्य से विभाजित करें। उदाहरण के लिए, यदि एक वर्ष के लिए प्रति शेयर लाभांश $5 था और वर्तमान स्टॉक मूल्य $100 था। आपको 5% उपज मिलेगी। इसका मतलब यह है कि यदि स्टॉक पर लाभांश अगले वर्ष समान रहता है, तो इसे इस कीमत पर खरीदने पर आपको 5% की दर से रिटर्न मिलेगा।

ध्यान दें कि यह पिछले वर्ष के लाभांश को वर्तमान मूल्य से विभाजित करने पर आधारित है, और यदि पिछले वर्ष का लाभांश उस वर्ष विशेष रूप से बड़ी राशि में भुगतान किया गया था, तो ऐसा प्रतीत होगा कि अनुपात बहुत अधिक है। हालाँकि, तथ्य यह है कि एक विशेष लाभांश के कारण अनुपात उच्च है, भविष्य में उसी उच्च स्तर को बनाए रखने की संभावना नहीं है, इसलिए केवल एक वर्ष के लाभांश के आधार पर स्टॉक न खरीदें।

यदि आप लाभांश वाले स्टॉक की तलाश में हैं, तो ऐसी कंपनी की तलाश करें जो स्थिर वार्षिक लाभांश का भुगतान करती हो। उदाहरण के लिए, यदि लाभांश पिछले पांच वर्षों से एक डॉलर रहा है, और यदि लाभांश हर साल बढ़ता है, तो यह और भी बेहतर है। यह उस फॉर्मूले से बेहतर है जिसमें हर साल एक भी नहीं होता और फिर अचानक एक साल में 5 डॉलर का लाभांश मिलता है।

इसके अलावा, कंपनी की प्रति शेयर आय (ईपीएस) लाभांश से अधिक होनी चाहिए। क्योंकि ईपीएस वह पैसा है जो कंपनी कमाती है, कंपनी को उस पैसे को साझा करने में सक्षम होने के लिए उतना पैसा बनाना होगा। यदि ऐसा नहीं होता है, तो यह कंपनी है जो पहले कमाया गया पैसा ले रही है और इसे विभाजित कर रही है, ऐसी स्थिति में लाभांश नहीं टिकेगा और कंपनी का पैसा निश्चित रूप से एक दिन बढ़ जाएगा।

मेरे पास कोई और विकल्प नहीं है

| श्रेणी (%)

|

मूल्यांकन

|

विशेषताएँ

|

| > 5 फीसदी

|

उच्च |

यह आमतौर पर उच्च जोखिम वाला, उच्च-इनाम वाला उद्योग है जिसमें उच्च अस्थिरता होती है। |

| 3% - 5%

|

मध्यम |

उन निवेशकों के लिए उपयुक्त जो अधिक रिटर्न चाहते हैं लेकिन अपेक्षाकृत कम जोखिम रखते हैं। |

|

|

कम |

अपेक्षाकृत स्थिर रिटर्न और पूंजी प्रशंसा चाहने वाले निवेशकों के लिए उपयुक्त। |

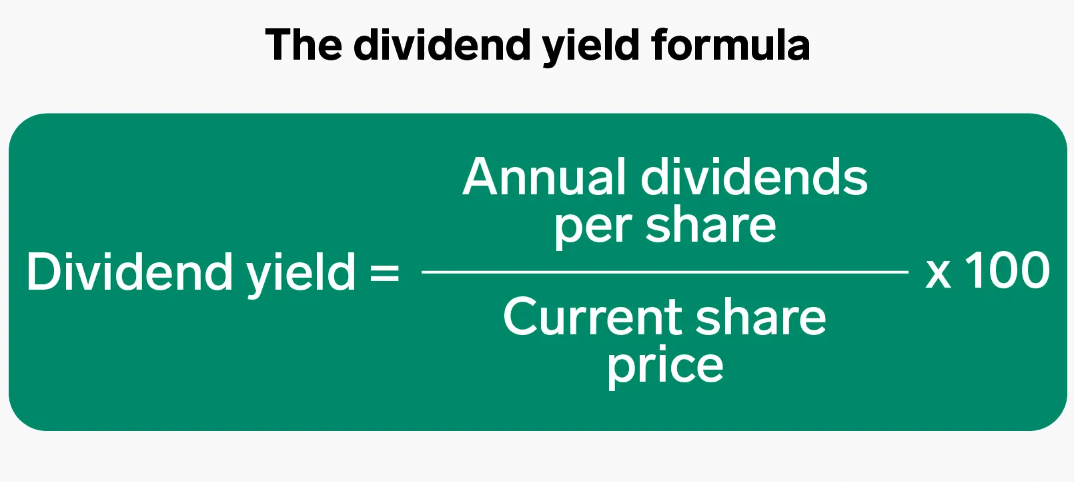

लाभांश उपज सूत्र

लाभांश उपज = (कुल वार्षिक लाभांश ÷ वर्तमान शेयर मूल्य) x 100

उनमें से:

कुल वार्षिक लाभांश (वार्षिक लाभांश) पिछले वर्ष में कंपनी द्वारा शेयरधारकों को भुगतान किए गए सभी लाभांश के योग को संदर्भित करता है।

करंट स्टॉक प्राइस (वर्तमान स्टॉक मूल्य) बाजार में स्टॉक की मौजूदा कीमत को संदर्भित करता है।

इस सूत्र का उपयोग करके, एक प्रतिशत प्राप्त किया जाता है, जो वर्तमान स्टॉक मूल्य पर वार्षिक लाभांश के अनुपात को दर्शाता है। यह मानते हुए कि कंपनी A 50 सेंट का वार्षिक लाभांश देती है और वर्तमान स्टॉक मूल्य $10 है। तो इसका डिविडेंड रिटर्न 5% है, जिसका मतलब है कि इसमें हर साल मौजूदा स्टॉक मूल्य पर 5% रिटर्न मिल सकता है।

बेशक, यह रिटर्न लाभांश भुगतान के आधार पर भिन्न होने की संभावना है। चूँकि सभी शेयरों का शेयर मूल्य प्रतिदिन बदलता रहता है, इसलिए यह शेयर मूल्य का अनुसरण भी करेगा और उसके साथ इसमें उतार-चढ़ाव भी होगा। यदि किसी कंपनी की रिटर्न की दर स्थिर रहती है या हर साल बढ़ती है, तो कंपनी के शेयर की कीमत में गिरावट के साथ-साथ यह बड़ी और बड़ी होती जाएगी।

यदि कंपनी ए ने पिछले साल 5 सेंट का लाभांश दिया था और स्टॉक की कीमत एक डॉलर थी, तो रिटर्न की दर 5% होगी। मान लीजिए कि इस वर्ष यह अभी भी वही 5-प्रतिशत लाभांश का भुगतान करता है, लेकिन शेयर की कीमत 80 सेंट तक गिर गई है। तब मूल्य अब 6.25 प्रतिशत हो जाता है, और रिटर्न की दर अधिक हो जाती है। दूसरी ओर, यदि इस वर्ष समान 5-प्रतिशत लाभांश का भुगतान किया जाता है, लेकिन स्टॉक की कीमत $2.00 तक बढ़ जाती है। तब मूल्य 2.5 प्रतिशत हो जाता है और रिटर्न की दर कम हो जाती है। यह वह जगह है जहां लाभांश नहीं बदलता है, लेकिन शेयर की कीमत में उतार-चढ़ाव होता है, जिससे यह बड़ा या छोटा प्रतिशत बन जाता है।

लेकिन वही लाभांश परिवर्तन के अधीन भी है। उदाहरण के लिए, यदि उसी कंपनी ए ने पिछले साल 5 सेंट का लाभांश दिया था और शेयर की कीमत एक डॉलर थी, तो रिटर्न 5% होगा। और यदि कंपनी केवल 2 सेंट लाभांश का भुगतान करने का निर्णय लेती है क्योंकि उसने इस वर्ष कम पैसा कमाया है, तो शेयर की कीमत अभी भी एक डॉलर के समान है, लेकिन इसका रिटर्न 2% तक गिर गया है। इसके विपरीत, अगर कंपनी ए इस साल बहुत पैसा कमाती है और शेयर बाजार को आठ सेंट तक बढ़ाने का फैसला करती है, और अगर शेयर की कीमत अभी भी एक डॉलर है, तो रिटर्न बढ़कर 8 प्रतिशत हो जाएगा। इसलिए लाभांश उपज अस्थिर है; यह भुगतान अनुपात और स्टॉक मूल्य के ऊपर और नीचे जाने से प्रभावित होता है।

यदि शेयरों में निवेश करने में पहला विचार लाभांश है, तो हमें ऐसी कंपनियों की तलाश करनी चाहिए जिनका लाभांश भुगतान लगातार और स्थिर हो, अधिमानतः वह जो हर साल धीरे-धीरे बढ़ता हो। स्थिर लाभांश भुगतान वाली कंपनियों को खोजने का सबसे अच्छा तरीका उन कंपनियों की तलाश करना है जो कम से कम 10 वर्षों से बाजार में हैं, जैसे ब्लू-चिप स्टॉक या बैंक स्टॉक।

ऊँचा अच्छा है, या निचला अच्छा है।

निवेशकों के लिए यह उच्च या निम्न है या नहीं, इसका कोई एक आकार-फिट-सभी उत्तर नहीं है, क्योंकि यह उनके निवेश उद्देश्यों और व्यक्तिगत जोखिम उठाने की क्षमता पर निर्भर करता है। उच्च लाभांश उपज का लाभ यह है कि इसकी एक स्थिर आय होती है, जिसका अर्थ है कि निवेशकों को अपेक्षाकृत उच्च नकदी प्रवाह से पुरस्कृत किया जा सकता है, जो स्थिर आय की तलाश करने वाले निवेशकों के लिए आकर्षक हो सकता है।

हालाँकि, सावधानी बरतने की भी ज़रूरत है, क्योंकि अत्यधिक रिटर्न स्टॉक की कीमत में गिरावट का परिणाम भी हो सकता है। या यह किसी विशेष चीज़ से अधिक कुछ नहीं हो सकता है, जैसे कि कुछ परिसंपत्तियों की बिक्री और फिर एक विशेष लाभांश का भुगतान। और उनमें से अधिकांश केवल एक बार दिए जाते हैं, जिसके बाद लाभांश पिछले स्तर पर वापस चला जाता है।

उदाहरण के लिए, एयर एशिया ने 2019 में अचानक 90 सेंट के सुपर-उच्च लाभांश की घोषणा की, जिससे निवेशक सकते में आ गए। यह जानते हुए कि उस समय इसके शेयर की कीमत मध्य से उच्च दो-डॉलर की रेंज में थी, यह काफी अधिक रिटर्न है। लेकिन वह एकमात्र वर्ष था, जिसके बाद न्यू क्राउन महामारी के कारण कई तिमाहियों में उसे नुकसान हुआ, और कंपनी ने 2019 के बाद से कोई लाभांश नहीं दिया है। यदि कोई केवल उस एक वर्ष के लिए अपना लाभांश रिटर्न देखता है और मान लेता है कि यह यदि यह हर साल इतना अधिक है और फिर बड़ी रकम का निवेश करता है, तो व्यक्ति को निश्चित रूप से पछताना पड़ेगा।

इसे ध्यान में रखते हुए, कम लाभांश उपज आवश्यक रूप से बुरी बात नहीं होगी। ऐसा इसलिए है क्योंकि इसका मतलब यह हो सकता है कि कंपनी अपनी कमाई का उपयोग आंतरिक निवेश के लिए करने के लिए अधिक इच्छुक है, जिससे विकास हो सके, जिसका शेयर की कीमत पर सकारात्मक प्रभाव पड़ सकता है। विस्तार और नवप्रवर्तन के लिए अधिक पूंजी उपलब्ध हो सकती है, जो भविष्य के विकास में योगदान करेगी।

लेकिन यह कंपनी की भविष्य की आय क्षमता के बारे में बाजार की चिंताओं को भी प्रतिबिंबित कर सकता है, जिससे निवेशकों को अधिक गहन शोध करने की आवश्यकता होगी।

बेशक, उच्च लाभांश वाला स्टॉक चुनने के लिए, आप न केवल इसे देख सकते हैं बल्कि अन्य मानदंडों के संयोजन पर भी विचार कर सकते हैं। उदाहरण के लिए, उच्च लाभांश रिटर्न वाले स्टॉक हैं, लेकिन व्यवसाय मॉडल बाधाएं इतनी अधिक या उच्च ऋण नहीं हैं, नकदी प्रवाह इतना स्थिर नहीं है, और कंपनी की अचानक परिचालन कठिनाइयों के कारण सकारात्मक शेयरों में उनके हाथ रखने वालों को नुकसान उठाना पड़ सकता है और अंततः खोए हुए मूलधन पर ब्याज अर्जित करें। इस स्थिति को आमतौर पर लाभांश जाल के रूप में जाना जाता है।

उच्चतम लाभांश उपज वाले शेयरों की रैंकिंग

| कंपनी

|

लाभांश

|

क्षेत्र

|

| एनाली कैपिटल मैनेज

|

12.83% |

रियल एस्टेट निवेश ट्रस्ट |

| अल्ट्रिया समूह

|

8.50% |

तंबाकू |

| वालग्रीन्स बूट्स एली

|

7.59% |

खाद्य एवं औषधि खुदरा विक्रेता |

| एटी एंड टी

|

7.51% |

फिक्स्ड लाइन दूरसंचार |

| वेरिज़ोन कॉम्स।

|

7.46% |

फिक्स्ड लाइन दूरसंचार |

| कीकोर्प

|

7.24% |

बैंकों |

| ट्रुइस्ट वित्तीय निगम

|

6.81% |

बैंकों |

| WP कैरी इंक

|

6.57% |

रियल एस्टेट निवेश ट्रस्ट |

| किंडर मॉर्गन

|

6.56% |

तेल उपकरण सेवाएँ और वितरण। |

| साइमन संपत्ति समूह

|

6.52% |

रियल एस्टेट निवेश ट्रस्ट |

| क्राउन कैसल अंतर्राष्ट्रीय कंपनी

|

6.23% |

रियल एस्टेट निवेश ट्रस्ट |

| नागरिक वित्तीय जी

|

5.97% |

बैंकों |

| बोस्टन संपत्ति

|

5.87% |

रियल एस्टेट निवेश ट्रस्ट |

| वनोक इंक

|

5.86% |

गैस जल और बहुउपयोगिताएँ |

| हेल्थपीक प्रॉपर्टीज इंक

|

5.83% |

रियल एस्टेट निवेश ट्रस्ट |

| डेवोन एनर्जी

|

5.64% |

तेल और गैस उत्पादक |

| एमएमएम कंपनी

|

5.62% |

सामान्य उद्योगपति |

| पायनियर नेचुरल रेस

|

5.62% |

तेल और गैस उत्पादक |

| हंटिंगटन बैंकशेयर

|

5.59% |

बैंकों |

| डोमिनियन संसाधन

|

5.50% |

बिजली |

| रियल्टी आय

|

5.47% |

रियल एस्टेट निवेश ट्रस्ट |

| अंतर्राष्ट्रीय पेपर

|

5.30% |

वानिकी और कागज |

| फिलिप मॉरिस इंटर्न

|

5.29% |

तंबाकू |

| विवेकपूर्ण वित्तीय

|

5.28% |

बीमा |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।