अपनी भाषा का चयन करें

सारांश:

सारांश:

एक लंबी स्थिति में बाजार या परिसंपत्ति की कीमत बढ़ने की आशंका के साथ तेजी का रुख बनाए रखना शामिल है। हेड-एंड-शोल्डर बॉटम्स जैसे रिवर्सल पैटर्न पर ध्यान देने के साथ संरेखण, विचलन और हेजिंग जैसी रणनीतियों को नियोजित किया जाता है।

जो कोई भी निवेश बाजार के बारे में थोड़ी सी भी परवाह करता है, या नियमित आधार पर वित्तीय समाचार और रिपोर्ट सुनता है, वह लंबे और लंबे शब्दों को सुन सकता है। तो यहाँ long का वास्तव में क्या मतलब है? यह अनुशंसा की जाती है कि जो कोई भी निवेश में रुचि रखता है वह इसे समझे। आज हम यह समझने पर ध्यान केंद्रित करते हैं: लॉन्ग का अर्थ क्या है?

इसका पूरा अंग्रेजी नाम बुलिश है, जिसका अर्थ भी तेजी है और यह निवेशक या व्यापारी में तेजी की स्थिति रखने वाले वित्तीय बाजारों को संदर्भित करता है। यह तब होता है जब कोई व्यक्ति या निवेश संगठन किसी परिसंपत्ति की कीमत बढ़ने की उम्मीद करता है और भविष्य में कीमतों में बढ़ोतरी से लाभ कमाने के लिए तदनुसार निवेश रणनीति अपनाता है, जैसे स्टॉक, वायदा अनुबंध या अन्य वित्तीय उपकरण खरीदना।

शेयर बाजार में, यह इस उम्मीद में शेयर खरीद सकता है कि भविष्य में इसे बेचने पर शेयर की कीमत बढ़ जाएगी। वायदा बाजार में, कोई व्यक्ति भविष्य में अनुबंध समाप्त होने पर ऊंची कीमत पर बेचने की उम्मीद से वायदा अनुबंध खरीद सकता है। उनकी निवेश रणनीति बाजार के तेजी के दृष्टिकोण के अनुरूप है क्योंकि निवेशक का मानना है कि परिसंपत्ति का मूल्य बढ़ेगा।

उदाहरण के लिए, यदि आप $10,000 में कोई स्टॉक खरीदते हैं। उस स्टॉक की कीमत बढ़ती रहती है। यह मान अधिक से अधिक नहीं हो रहा है, इसलिए ऊपर की ओर गति को दीर्घ कहा जाता है। और पश्चिम में, क्योंकि प्राचीन काल में बैल धन का प्रतिनिधित्व करता था और बैल के सींग भी अच्छे के लिए ऊपर उठते थे, इसलिए वे इस काल को बैल भी कहते थे।

इसके विपरीत, शेयरों में गिरावट आएगी क्योंकि निवेशक अपना पैसा निकाल लेते हैं, और शेयर बाजार के अंदर का पैसा कम से कम होता जा रहा है, इसलिए इसे शॉर्ट कहा जाएगा। इसी तरह, यदि आप $10,000 में कोई स्टॉक खरीदते हैं। यदि स्टॉक की कीमत गिरती रहती है, तो क्या वह स्टॉक कम और कम मूल्यवान होता जा रहा है? मूल्य कम होता जा रहा है, और जेबें खाली होती जा रही हैं, इसलिए नीचे की ओर जाने वाली सर्पिल को लघु कहा जाएगा। और पश्चिम में, भालू नीचे की ओर बढ़ने के लिए समय प्रदान करते हैं, इसलिए फिर से, इस समय बाजार की तुलना मंदी बाजार से की जाती है।

आम तौर पर, लंबी और छोटी अवधि को परखने के मानदंड के रूप में बाजार की तुलना व्यापक बाजार सूचकांक से की जाती है। जब व्यापक बाज़ार का सूचकांक तिमाही रेखा से ऊपर होता है और ऊपर जाने की प्रवृत्ति होती है, तो इसे लंबा बाज़ार कहा जाता है। इस अवधि की ओर से, स्टॉक खरीदने वाले अधिकांश निवेशक पैसा बनाने की स्थिति में हैं, इसलिए बाजार आशावाद को बनाए रखना आसान होगा।

फिर, जब बाज़ार तिमाही रेखा से नीचे हो और गिरावट का रुझान हो, तो उसे लघु बाज़ार कहा जाएगा। इसका मतलब यह है कि हाल ही में स्टॉक खरीदने वाले लगभग सभी निवेशक पैसा खो रहे हैं। बाज़ार के निराशावादी माहौल से भरे रहने की भी अधिक संभावना है।

इससे कुछ सामान्य वाक्यांश आते हैं, जैसे कि तेजी या मंदी, जिसका सीधा मतलब तेजी या मंदी के पक्ष में होता है। उदाहरण के लिए, अक्सर सुना जाता है कि फेडरल रिजर्व की ब्याज दर में कटौती वैश्विक शेयर बाजार के लिए एक बड़ी सकारात्मक बात है, जिसका अर्थ है कि दर में कटौती शेयर बाजार की वृद्धि के लिए अनुकूल होगी। इसके विपरीत, यह नकारात्मक है; यानी इससे स्टॉक की कीमतों में गिरावट आएगी। उदाहरण के लिए, अमेज़न ने कुछ दिन पहले घोषणा की थी कि उसकी कमाई के आंकड़े अच्छे नहीं हैं, जो एक बड़ी नकारात्मक बात है। नतीजा यह हुआ कि शेयर की कीमत तेजी से गिर गई।

दूसरी बात जो आप अक्सर सुनते हैं वह यह है कि लंबा जाना है या छोटा। लंबे समय तक चलने का मतलब है तेजी के नजरिए से खरीदारी करना, इसके ऊपर जाने की उम्मीद करना और भविष्य में मुनाफा कमाने के लिए बेचना। शॉर्टिंग, या शॉर्ट सेलिंग, शेयर बाजार में मंदी का ही मतलब है। इसलिए बेचने के लिए स्टॉक उधार लेने के लिए ब्रोकरेज फर्म के पास जाएं और लाभ में गिरावट की प्रतीक्षा करें। या सीधे वस्तु का उल्टा खरीदें; इन्हें शॉर्ट्स कहा जाता है. मैं अक्सर सुनता हूं कि कौन एक निश्चित कंपनी को कम करना चाहता है, एक निश्चित ग्रेड की जमीन को कम करना चाहता है, अमेरिकी डॉलर को कम करना चाहता है, कम सोना, कम तेल को कम करना चाहता है - यानी, भुगतान के विपरीत पाने के लिए कम करने की उम्मीद में खरीदारी करने के बाद।

तीसरी बात जो आप अक्सर सुनते हैं वह है लंबी या छोटी चलना। जब शेयर की कीमत या सूचकांक ऊपर जा रहा हो, तो अधिक गो लॉन्ग को गो लॉन्ग कहा जाता है; इसके विपरीत, यदि कीमत नीचे, कम या अधिक जा रही हो तो गो शॉर्ट जाना कहलाता है।

आम तौर पर सुना जाने वाला चौथा शब्द "लंबा पक्ष" और "छोटा पक्ष" है। लंबा पक्ष उस पक्ष का प्रतिनिधित्व करता है जो आशावादी है और शेयर बाजार की कीमत बढ़ने की उम्मीद करता है, जबकि छोटा पक्ष वह पक्ष है जो आशावादी नहीं है और सोचता है कि शेयर बाजार या शेयर की कीमत नीचे जाएगी।

| पहलू | परिभाषा | प्रदर्शन |

| तेजी | एक निवेशक जो बाजार ऊपर जाने की उम्मीद करता है | उछाल पर लाभ, मंदी पर घाटा। |

| मंदी | एक निवेशक जो बाजार में गिरावट की उम्मीद करता है | उछाल पर हानि, मंदी पर लाभ। |

रैंकिंग और प्रबंधन

जब बाजार में बड़ी संख्या में निवेशक या संस्थान तेजी की स्थिति रखते हैं, तो दीर्घकालिक संरेखण बन सकता है। यह संकेत दे सकता है कि बाजार सहभागी आम तौर पर परिसंपत्ति पर आशावादी हैं और कीमतों में वृद्धि की उम्मीद करते हैं। यह बाजार के आशावाद और मजबूत खरीद रुझानों से जुड़ा हो सकता है, इसलिए निवेशक अक्सर बाजार की ताकत और यात्रा की संभावित दिशा का आकलन करने के लिए इसका विश्लेषण करते हैं।

दीर्घकालिक प्रबंधन आमतौर पर किसी निवेश या ट्रेडिंग रणनीति में देखी गई स्थितियों के प्रबंधन को संदर्भित करता है, जहां लक्ष्य पोर्टफोलियो रिटर्न को अधिकतम करना और जोखिम को कम करना है।

इसलिए यह सुनिश्चित करना महत्वपूर्ण है कि किसी पोर्टफोलियो में तेजी की स्थिति बाजार के जोखिम से अधिक उजागर न हो। इसमें स्टॉप-लॉस के उचित स्तर स्थापित करना और पोर्टफोलियो में जोखिम के समग्र स्तर की निगरानी और प्रबंधन के लिए विभिन्न उपकरणों और तरीकों का उपयोग करना शामिल हो सकता है। सुनिश्चित करें कि पोर्टफोलियो को अवांछित अस्थिरता से बचाने के लिए उनकी स्थिति उचित आकार की हो। स्थिति प्रबंधन में यह सुनिश्चित करना भी शामिल है कि निवेशक के पास अपनी तेजी की स्थिति का समर्थन करने के लिए पर्याप्त धन है और आवश्यकता पड़ने पर मार्जिन आवश्यकताओं को पूरा करने में सक्षम है।

तेजी की स्थिति में समय पर समायोजन करने के लिए बाजार का गहन विश्लेषण करें। इसमें निवेश संबंधी निर्णय लेने के लिए मौलिक तकनीकी विश्लेषण और बाजार भावना का संयोजन शामिल हो सकता है। न केवल विभिन्न परिसंपत्ति वर्गों में कॉल पोजीशन स्थापित करें बल्कि एक ही परिसंपत्ति वर्ग में विविधता लाने के लिए भी। इससे क्षेत्र-या परिसंपत्ति-विशिष्ट जोखिम को कम करने और समग्र पोर्टफोलियो स्थिरता में सुधार करने में मदद मिलती है।

और पोर्टफोलियो में कॉल पोजीशन की नियमित रूप से समीक्षा की जाती है ताकि यह सुनिश्चित किया जा सके कि वे निवेश उद्देश्यों और बाजार स्थितियों के अनुरूप रहें। यदि बाज़ार की स्थितियाँ बदलती हैं तो इन स्थितियों को समायोजित करने की आवश्यकता हो सकती है। संक्षेप में, यह एक व्यापक प्रक्रिया है जो कई कारकों को ध्यान में रखती है और बाजार में दीर्घकालिक निवेश की सफलता प्राप्त करने के लिए प्रभावी ढंग से प्रबंधित की जाती है।

लंबी स्थिति विचलन

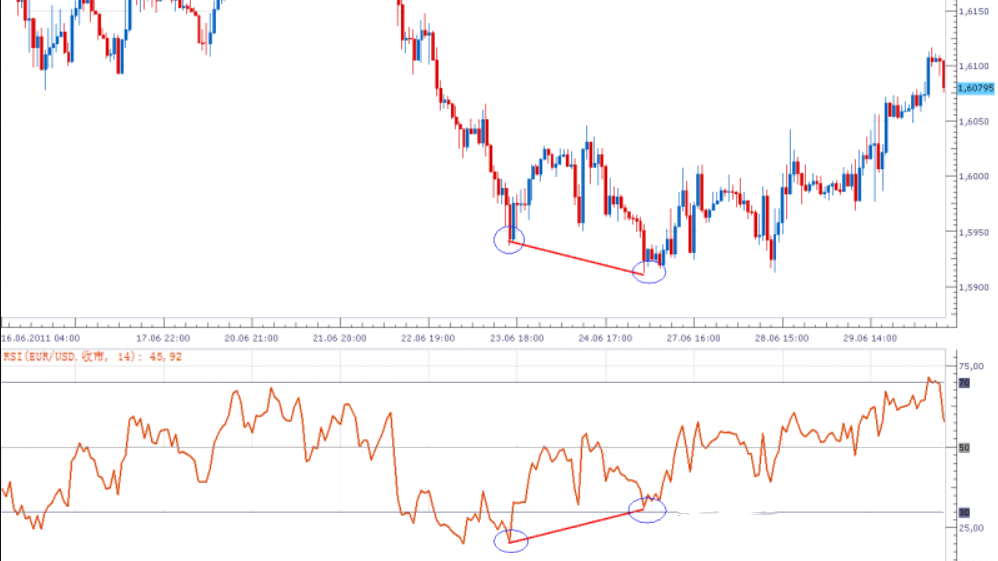

यह तकनीकी विश्लेषण में एक घटना है जो इंगित करती है कि मूल्य चार्ट पर रुझान तकनीकी संकेतक के रुझान से भिन्न होता है, जो बाजार में आसन्न बदलाव का संकेत दे सकता है। यह उस स्थिति को संदर्भित करता है जहां बाजार मूल्य एक नया निम्न स्तर बनाता है, लेकिन संबंधित तकनीकी संकेतक उसी अवधि के दौरान एक उच्च निम्न स्तर बनाता है। यह स्थिति यह संकेत दे सकती है कि बाजार में तेजी आ रही है और कीमत में उलटफेर हो सकता है।

आम तौर पर इसकी विशेषता यह होती है कि बाजार की कीमतें नए निम्न स्तर बनाती हैं और कीमत के अनुरूप तकनीकी संकेतक (उदाहरण के लिए, रिलेटिव स्ट्रेंथ इंडिकेटर आरएसआई, स्टोचैस्टिक केडीजे, आदि) उसी अवधि में अपेक्षाकृत उच्च निम्न बनाते हैं। इसका मतलब यह है कि कीमत एक नए निचले स्तर पर पहुंचने के बावजूद, तकनीकी संकेतक अपेक्षाकृत मजबूत या सकारात्मक संकेत दिखा रहे हैं। इससे यह संकेत मिल सकता है कि बाजार की गिरावट की गति धीमी हो रही है और तेजी की ताकतें बन रही हैं, जो संभवतः तेजी की ओर अग्रसर हो सकती हैं।

लंबी स्थिति उधार लेने का क्या मतलब है?

यह आमतौर पर एक निवेशक या व्यापारी को संदर्भित करता है जो अपने पोर्टफोलियो में तेजी की स्थिति बढ़ाने के लिए उत्तोलन (धन उधार लेना) का उपयोग करता है। वित्तीय बाज़ारों में, उधार का उपयोग किसी निवेशक के निवेश को बढ़ाने के लिए किया जा सकता है, जिससे उन्हें उधार ली गई धनराशि का उपयोग किए बिना एक बड़ा पद लेने में सक्षम बनाया जा सकता है। इसमें आम तौर पर उधार लेना, स्थिति निर्माण, उत्तोलन और जोखिम प्रबंधन जैसे कदम शामिल होते हैं।

सबसे पहले, निवेशक आम तौर पर अपनी निवेश योग्य पूंजी बढ़ाने के लिए ब्रोकरेज या वित्तीय संस्थान से धन उधार लेता है। उधार ली गई धनराशि का उपयोग किसी विशेष परिसंपत्ति (उदाहरण के लिए, स्टॉक, वायदा, विदेशी मुद्रा, आदि) में अपनी तेजी की स्थिति को बढ़ाने के लिए किया जाता है, अर्थात, अधिक परिसंपत्ति खरीदने के लिए।

उधार लेकर, निवेशक उत्तोलन का उपयोग किए बिना एक बड़ी स्थिति लेने में सक्षम होता है। इससे परिसंपत्ति की कीमत बढ़ने पर निवेशक को उच्च रिटर्न अर्जित करने की अनुमति मिलती है, लेकिन यह उच्च जोखिम के साथ भी आता है, क्योंकि उधार ली गई धनराशि को चुकाने की आवश्यकता होती है और घाटा बढ़ जाता है।

इसलिए, इस प्रकार के उधार के लिए अधिक सावधानीपूर्वक जोखिम प्रबंधन की आवश्यकता होती है, क्योंकि उत्तोलन प्रभाव से नुकसान भी बढ़ जाता है। संभावित नुकसान को सीमित करने के लिए निवेशक आमतौर पर स्टॉप-लॉस स्तर निर्धारित करते हैं।

यह निवेशकों को बाज़ार में भाग लेने की अधिक क्षमता प्रदान करता है लेकिन इसमें उच्च स्तर का जोखिम भी होता है। बाजार की अस्थिरता के कारण निवेशकों को बड़े नुकसान का सामना करना पड़ सकता है क्योंकि उन्हें न केवल अपनी उधारी चुकानी होगी बल्कि ब्याज भी चुकाना होगा। इसलिए निवेशकों को कॉल उधार का उपयोग करते समय सतर्क रहने और संबंधित जोखिमों और उत्तोलन को समझने की आवश्यकता है।

लंबी स्थिति हेजिंग

यह तब होता है जब कोई निवेशक अन्य संभावित जोखिमों से बचाव या उन्हें कम करने के लिए बाजार में तेजी की स्थिति लेता है। इस रणनीति का उद्देश्य किसी परिसंपत्ति या बाजार में तेजी की स्थिति लेकर अन्य निवेश या व्यापारिक स्थितियों से होने वाले संभावित नुकसान से बचाव करना है।

उदाहरण के लिए, एक निवेशक कुछ परिसंपत्तियों पर छोटी स्थिति (मंदी की स्थिति) रख सकता है, और इन स्थितियों के संभावित जोखिम को रोकने के लिए, वह अन्य परिसंपत्तियों पर तेजी की स्थिति लेगा। अन्य निवेशक कई संपत्तियां रख सकते हैं और, समग्र पोर्टफोलियो जोखिम को कम करने के लिए, अन्य संभावित जोखिमों से बचाव के लिए कुछ संपत्तियों पर तेजी की स्थिति ले सकते हैं।

और समग्र बाजार मंदी की स्थिति में, एक निवेशक कुछ तेजी वाली परिसंपत्तियों पर स्थिति लेकर समग्र बाजार में संभावित नुकसान की भरपाई कर सकता है। बाजार में विभिन्न दिशाओं में कुछ संतुलन हासिल करने के लिए निवेशक या व्यापारी के अन्य पदों के साथ सहसंबद्ध हेजिंग पदों को ढूंढना महत्वपूर्ण है।

| उलटा रूप | विशेषताएँ | जब कीमतें बढ़ती हैं | जब कीमतें गिरती हैं |

| सिर और कंधे नीचे | तीन गर्त, जिनमें बीच वाला सबसे निचला है। | तेजी के संकेत | संभावित उलटफेर |

| डबल बॉटम | समान तली पैटर्न वाले दो गर्त से मिलकर बना है | तेजी के संकेत | संभावित उलटफेर |

| ट्रिपल बॉटम | समान तल पैटर्न वाले तीन कुंडों से बना है | तेजी के संकेत | संभावित उलटफेर |

| उलटा मोमबत्ती चार्ट | हैमरहेड, उलटा हैमरहेड और अन्य पैटर्न | तेजी का संकेत | संभावित उलटफेर |

| उलटा पैटर्न | उदाहरण के लिए, पताका झंडे, कप हैंडल आदि। | तेजी का संकेत | संभावित उलटफेर |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रमुख अवधारणाओं और शुरुआती-अनुकूल वायदा व्यापार रणनीतियों का अन्वेषण करें जो आपको जोखिम प्रबंधन और अपने व्यापार कौशल को बढ़ाने में मदद करते हैं।

2025-04-18

संचय वितरण रेखा, मूल्य और मात्रा को मिलाकर खरीद और बिक्री के दबाव पर नज़र रखती है, जिससे व्यापारियों को रुझानों की पुष्टि करने और उलटफेर का पता लगाने में मदद मिलती है।

2025-04-18

पांच सबसे महत्वपूर्ण त्रिभुज चार्ट पैटर्न को जानें जिनका उपयोग व्यापारी आत्मविश्वास के साथ ब्रेकआउट, प्रवृत्ति निरंतरता और बाजार समेकन की पहचान करने के लिए करते हैं।

2025-04-18