Siapapun yang sedikit peduli dengan pasar investasi, atau hanya mendengarkan berita dan laporan keuangan secara teratur, dapat mendengar kata-kata itu panjang dan panjang. Jadi apa sebenarnya yang dimaksud dengan panjang di sini? Disarankan bagi siapapun yang berminat berinvestasi untuk memahami hal ini. Hari ini kita fokus pada pemahaman: apa arti panjang?

Nama lengkap bahasa Inggrisnya, Bullish, juga berarti bullish dan mengacu pada pasar keuangan yang memegang posisi bullish pada investor atau pedagang. Hal ini terjadi ketika seseorang atau organisasi investasi memperkirakan harga suatu aset akan naik dan mengadopsi strategi investasi yang sesuai, seperti membeli saham, kontrak berjangka, atau instrumen keuangan lainnya, untuk mendapatkan keuntungan dari kenaikan harga di masa depan.

Di pasar saham, ia mungkin membeli saham dengan harapan harga sahamnya akan naik ketika dijual di kemudian hari. Di pasar berjangka, seseorang dapat membeli kontrak berjangka dengan harapan dapat menjual dengan harga lebih tinggi di masa depan ketika kontrak tersebut habis masa berlakunya. Strategi investasi mereka konsisten dengan pandangan pasar yang bullish karena investor yakin nilai aset akan meningkat.

Misalnya, jika Anda membeli saham seharga $10.000. harga saham itu terus naik. Nilai ini tidak semakin bertambah, sehingga pergerakan ke atas disebut long. Dan di Barat, karena pada zaman dahulu banteng melambangkan kekayaan dan tanduk banteng juga menjulang tinggi, mereka juga menyebut periode ini banteng.

Sebaliknya, saham akan jatuh karena investor mengeluarkan uangnya, dan uang di pasar saham semakin sedikit, sehingga disebut short. Demikian pula jika Anda membeli saham seharga $10.000. jika harga saham terus turun, apakah nilai saham tersebut semakin berkurang? Nilainya semakin berkurang, dan kantong semakin kosong, sehingga spiral ke bawah disebut short. Dan di negara-negara Barat, penurunan menyediakan waktu untuk bergerak ke bawah, jadi sekali lagi, pasar pada saat ini disamakan dengan pasar penurunan.

Secara umum, pasar dibandingkan dengan indeks pasar yang lebih luas sebagai kriteria untuk menilai jangka panjang dan pendek. Ketika indeks pasar yang lebih luas berada pada garis triwulanan di atas dan ada kecenderungan naik, maka disebut pasar panjang. Dalam kurun waktu tersebut, sebagian besar investor yang membeli saham berada dalam kondisi menghasilkan uang, sehingga optimisme pasar akan lebih mudah dipertahankan.

Kemudian, ketika pasar berada di bawah garis triwulanan dan terjadi tren menurun, maka disebut pasar pendek. Artinya hampir semua investor yang membeli saham baru-baru ini merugi. Pasar juga cenderung dipenuhi dengan suasana pesimistis.

Dari sini muncul beberapa frasa umum, seperti bullish atau bearish, yang berarti mendukung bullish atau bearish. Misalnya, yang sering terdengar adalah bahwa penurunan suku bunga Federal Reserve berdampak positif bagi pasar saham global, artinya penurunan suku bunga akan kondusif bagi kenaikan pasar saham. Sebaliknya, ini negatif; artinya akan menyebabkan penurunan harga saham. Misalnya, Amazon mengumumkan beberapa hari yang lalu bahwa angka pendapatannya tidak bagus, dan ini merupakan dampak negatif yang besar. Dampaknya, harga saham cepat anjlok.

Hal kedua yang sering Anda dengar adalah apakah akan mengambil posisi long atau short. Mengambil posisi beli berarti membeli dengan pandangan bullish, mengharapkan harga naik, dan menjual di masa depan untuk mendapatkan keuntungan. Shorting, atau short sell, hanyalah sikap bearish di pasar saham. Jadi pergilah ke perusahaan pialang untuk meminjam saham untuk dijual, dan tunggu hingga penurunannya menghasilkan keuntungan. Atau langsung membeli kebalikan dari komoditi tersebut; ini disebut celana pendek. Saya sering mendengar siapa yang ingin menjual perusahaan tertentu, menjual tanah dengan kadar tertentu, menjual dolar AS, menjual emas, menjual minyak—yaitu, setelah membeli dengan harapan akan menjual untuk mendapatkan kebalikan dari keuntungannya.

Hal ketiga yang sering Anda dengar adalah mengambil posisi long atau short. Bila harga saham atau indeks sudah naik, maka lebih banyak go long yang disebut go long; sebaliknya, jika harga bergerak turun, turun, atau lebih banyak go short disebut go short.

Istilah keempat yang sering terdengar adalah "sisi panjang" dan "sisi pendek". Sisi panjang mewakili sisi yang optimis dan memperkirakan harga pasar saham akan naik, sedangkan sisi pendek adalah sisi yang tidak optimis dan menganggap pasar saham atau harga saham akan turun.

bullish vs bearish

| Aspek

|

Definisi

|

Pertunjukan

|

| Bullish

|

Seorang investor yang mengharapkan pasar naik

|

Untung saat naik, rugi saat turun.

|

| Kasar

|

Seorang investor yang memperkirakan pasar akan jatuh

|

Kerugian saat kenaikan, keuntungan saat penurunan.

|

Pemeringkatan dan Manajemen

Ketika sejumlah besar investor atau institusi di pasar memegang posisi bullish, keselarasan jangka panjang dapat terbentuk. Hal ini mungkin menunjukkan bahwa pelaku pasar secara umum bersikap bullish terhadap aset tersebut dan memperkirakan harga akan naik. Hal ini mungkin terkait dengan optimisme pasar dan tren pembelian yang kuat, sehingga investor sering menganalisisnya untuk menilai kekuatan pasar dan kemungkinan arah pergerakan.

Manajemen jangka panjang biasanya mengacu pada pengelolaan posisi yang diawasi dalam strategi investasi atau perdagangan, yang tujuannya adalah memaksimalkan pengembalian portofolio dan mengurangi risiko.

Oleh karena itu, penting untuk memastikan bahwa posisi bullish dalam portofolio tidak terlalu terekspos terhadap risiko pasar. Hal ini mungkin melibatkan penetapan tingkat stop-loss yang tepat dan penggunaan berbagai alat dan metode untuk memantau dan mengelola tingkat risiko keseluruhan dalam portofolio. Pastikan posisi mereka memiliki ukuran yang tepat untuk melindungi portofolio dari volatilitas yang tidak diinginkan. Manajemen posisi juga melibatkan memastikan bahwa investor memiliki dana yang cukup untuk mendukung posisi bullish mereka dan mampu memenuhi persyaratan margin bila diperlukan.

Lakukan analisis pasar secara mendalam untuk membuat penyesuaian tepat waktu terhadap posisi bullish. Hal ini mungkin melibatkan kombinasi analisis teknis fundamental dan sentimen pasar untuk membuat keputusan investasi yang tepat. Tetapkan posisi panggilan tidak hanya di kelas aset yang berbeda tetapi juga untuk melakukan diversifikasi dalam kelas aset yang sama. Hal ini membantu mengurangi risiko spesifik sektor atau aset dan meningkatkan stabilitas portofolio secara keseluruhan.

Dan posisi panggilan dalam portofolio ditinjau secara berkala untuk memastikan bahwa posisi tersebut tetap konsisten dengan tujuan investasi dan kondisi pasar. Posisi ini mungkin perlu disesuaikan jika kondisi pasar berubah. Singkatnya, ini adalah proses komprehensif yang mempertimbangkan beberapa faktor dan dikelola secara efektif untuk mencapai keberhasilan investasi jangka panjang di pasar.

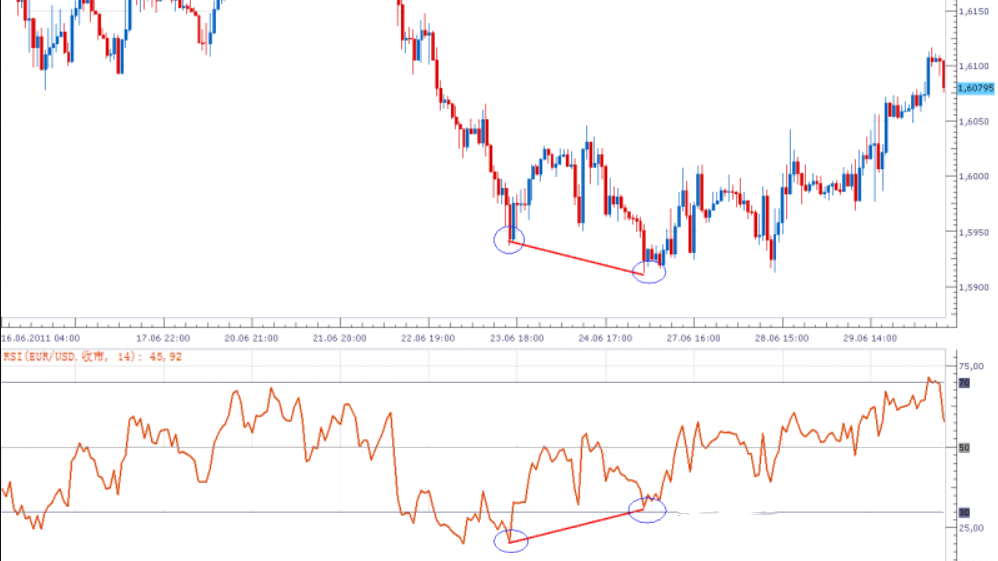

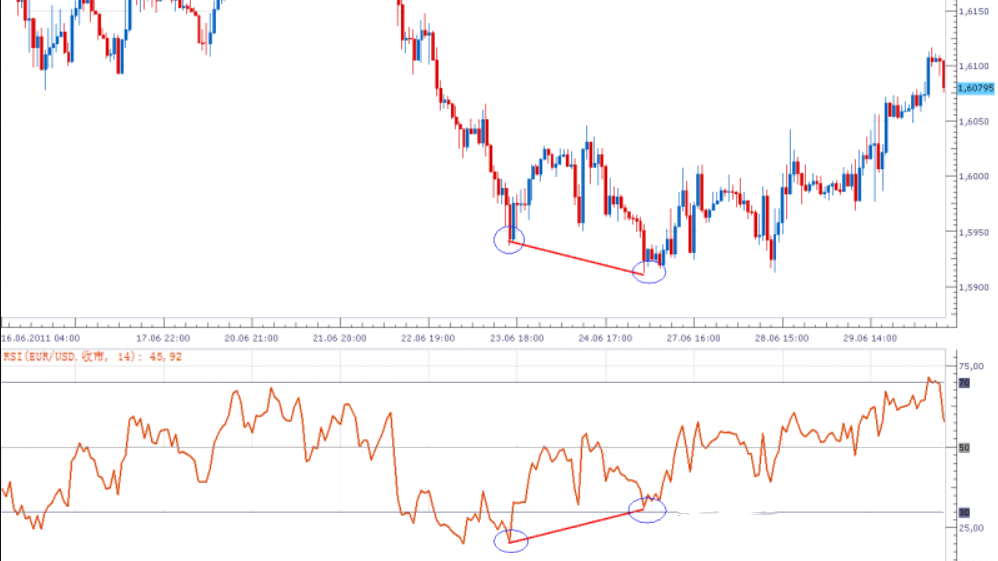

divergensi posisi panjang

Ini adalah fenomena dalam analisis teknis yang menunjukkan bahwa tren pada grafik harga menyimpang dari tren indikator teknis, yang mungkin menunjukkan adanya perubahan yang akan terjadi di pasar. Ini mengacu pada situasi di mana harga pasar membentuk titik terendah baru, namun indikator teknis terkait membentuk titik terendah yang lebih tinggi pada periode yang sama. Situasi ini mungkin menunjukkan bahwa momentum kenaikan pasar sedang terjadi dan pembalikan harga mungkin akan segera terjadi.

Hal ini umumnya ditandai dengan harga pasar yang membentuk titik terendah baru dan indikator teknis yang sesuai dengan harga tersebut (misalnya, Indikator Kekuatan Relatif RSI, Stochastic KDJ, dll.) membentuk titik terendah yang relatif lebih tinggi pada periode yang sama. artinya meskipun harga mencapai titik terendah baru, indikator teknis menunjukkan sinyal yang relatif kuat atau positif. Hal ini dapat menunjukkan bahwa momentum penurunan pasar sedang melambat dan kekuatan bullish mungkin mulai meningkat, yang mungkin mengarah pada tren naik.

Apa yang dimaksud dengan pinjaman Bullish?

Biasanya mengacu pada investor atau pedagang yang menggunakan leverage (meminjam uang) untuk meningkatkan posisi bullish dalam portofolionya. Di pasar keuangan, pinjaman dapat digunakan untuk memperbesar investasi investor, sehingga memungkinkan mereka mengambil posisi lebih besar tanpa menggunakan dana pinjaman. Hal ini umumnya melibatkan langkah-langkah seperti peminjaman, penciptaan posisi, leverage, dan manajemen risiko.

Pertama, investor biasanya meminjam dana dari pialang atau lembaga keuangan untuk meningkatkan modal investasinya. Dana pinjaman kemudian digunakan untuk meningkatkan posisi bullish pada aset tertentu (misalnya saham, futures, valuta asing, dll.), yaitu untuk membeli lebih banyak aset tersebut.

Dengan meminjam, investor dapat mengambil posisi lebih besar tanpa menggunakan leverage. Hal ini memungkinkan investor memperoleh keuntungan yang lebih tinggi ketika harga aset naik, namun hal ini juga menimbulkan risiko yang lebih tinggi, karena dana pinjaman perlu dilunasi dan kerugiannya semakin besar.

Oleh karena itu, pinjaman jenis ini memerlukan manajemen risiko yang lebih hati-hati, karena kerugian juga diperbesar oleh efek leverage. Investor biasanya menetapkan level stop-loss untuk membatasi potensi kerugian.

Hal ini memberi investor kemampuan lebih besar untuk berpartisipasi di pasar tetapi juga membawa tingkat risiko yang lebih tinggi. Volatilitas pasar dapat menyebabkan investor menghadapi kerugian yang lebih besar karena mereka tidak hanya harus membayar kembali pinjamannya tetapi juga membayar bunga. Oleh karena itu, investor perlu berhati-hati saat menggunakan pinjaman panggilan dan memahami risiko dan leverage yang terkait.

Lindung nilai yang panjang

Ini adalah saat investor mengambil posisi bullish di pasar untuk melakukan lindung nilai atau memitigasi potensi risiko lainnya. Tujuan dari strategi ini adalah untuk melakukan lindung nilai terhadap potensi kerugian yang mungkin timbul dari posisi investasi atau perdagangan lain dengan mengambil posisi bullish pada satu aset atau pasar.

Misalnya, seorang investor mungkin memegang posisi short (posisi bearish) pada aset tertentu, dan untuk melindungi potensi risiko dari posisi tersebut, mereka akan mengambil posisi bullish pada aset lainnya. Investor lain mungkin memiliki banyak aset dan, untuk mengurangi risiko portofolio secara keseluruhan, mengambil posisi bullish pada aset tertentu untuk melakukan lindung nilai terhadap kemungkinan risiko lainnya.

Dan dalam menghadapi penurunan pasar secara keseluruhan, investor dapat mengimbangi potensi kerugian di pasar secara keseluruhan dengan mengambil posisi pada aset-aset bullish tertentu. Kuncinya adalah menemukan posisi lindung nilai yang berkorelasi dengan posisi investor atau pedagang lainnya untuk mencapai keseimbangan dalam arah yang berbeda di pasar.

pola pembalikan panjang (keuangan)

| Bentuk inversi

|

Karakteristik

|

Saat Harga Naik

|

Saat harga turun

|

| Kepala dan bahu bagian bawah

|

Tiga palung, dengan yang di tengah adalah yang paling bawah.

|

Sinyal Bullish

|

Kemungkinan Pembalikan

|

| Dasar ganda

|

Terdiri dari dua palung dengan pola dasar serupa

|

Sinyal Bullish

|

Kemungkinan Pembalikan

|

| Tiga bagian bawah

|

Terdiri dari tiga palung dengan pola dasar serupa

|

Sinyal Bullish

|

Kemungkinan Pembalikan

|

| Grafik lilin terbalik

|

Hammerhead, Hammerhead Terbalik dan pola lainnya

|

Sinyal Bullish

|

Kemungkinan pembalikan

|

| Pola terbalik

|

Misalnya saja umbul bendera, gagang gelas, dan sebagainya.

|

Sinyal Bullish

|

Kemungkinan pembalikan

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.