Cualquiera que se preocupe un poco por el mercado de inversiones, o simplemente escuche noticias e informes financieros con regularidad, puede escuchar las palabras durante mucho tiempo. Entonces, ¿qué significa exactamente largo aquí? Se recomienda que cualquier persona interesada en invertir comprenda esto. Hoy nos centramos en comprender: ¿cuál es el significado de largo?

Su nombre completo en inglés, Bullish, también significa alcista y se refiere a los mercados financieros que mantienen posiciones alcistas en el inversor o comerciante. Es cuando una persona o una organización de inversión espera que el precio de un activo aumente y adopta una estrategia de inversión en consecuencia, como comprar acciones, contratos de futuros u otros instrumentos financieros, para beneficiarse de futuros aumentos de precios.

En el mercado de valores, puede comprar acciones con la esperanza de que el precio de la acción suba cuando se venda en el futuro. En el mercado de futuros, se pueden comprar contratos de futuros con la expectativa de venderlos a un precio más alto en el futuro cuando los contratos expiren. Su estrategia de inversión es consistente con una visión alcista del mercado porque el inversor cree que el valor del activo aumentará.

Por ejemplo, si compras una acción por 10.000$. el precio de esas acciones sigue subiendo. Este valor no aumenta cada vez más, por lo que el movimiento ascendente se denomina largo. Y en Occidente, como en la antigüedad el toro representaba la riqueza y los cuernos del toro también se elevaban para siempre, también llamaban a esta época toro.

Por el contrario, las acciones caerán porque los inversores sacan su dinero y el dinero dentro del mercado de valores es cada vez menor, por lo que se llamará corto. Del mismo modo, si compras una acción por 10.000 dólares. Si el precio de las acciones sigue cayendo, ¿se están volviendo cada vez menos valiosas? El valor es cada vez menor y los bolsillos se vacían cada vez más, por lo que la espiral descendente se llamaría corta. Y en Occidente, los bajistas dan tiempo para lanzarse a la baja, por lo que nuevamente, el mercado en este momento se compara con un mercado bajista.

En términos generales, el mercado se compara con el índice de mercado más amplio como criterio para juzgar el largo y el corto plazo. Cuando el índice del mercado en general está en la línea trimestral superior y hay una tendencia a subir, se llama mercado largo. Durante este período, la mayoría de los inversores que compran acciones están en condiciones de ganar dinero, por lo que el optimismo del mercado será más fácil de mantener.

Luego, cuando el mercado esté por debajo de la línea trimestral y haya una tendencia a la baja, se denominará mercado corto. Esto significa que casi todos los inversores que compraron acciones recientemente están perdiendo dinero. También es más probable que el mercado se llene de una atmósfera pesimista.

De aquí surgen algunas frases comunes, como alcista o bajista, que simplemente significan a favor de lo alcista o bajista. A menudo se oye, por ejemplo, que el recorte de tipos de interés de la Reserva Federal es muy positivo para el mercado bursátil mundial, lo que significa que el recorte de tipos favorecerá el aumento del mercado bursátil. Al contrario, es negativo; es decir, provocará una caída de los precios de las acciones. Por ejemplo, Amazon anunció hace unos días que sus cifras de beneficios no eran buenas, lo que supone un gran inconveniente. El resultado es que el precio de las acciones cayó rápidamente.

La segunda cosa que escuchamos a menudo es si debemos ir en largo o en corto. Ir en largo significa comprar con una visión alcista, esperando que suba y vender en el futuro para obtener ganancias. Las operaciones en corto, o ventas en corto, son simplemente una actitud bajista en el mercado de valores. Así que vaya a la empresa de corretaje para pedir prestadas acciones para venderlas y espere a que bajen para obtener ganancias. O comprar directamente el reverso del producto; estos se llaman pantalones cortos. A menudo escucho a quién quiere quedarse corto en una determinada empresa, en una determinada calidad de terreno, en el dólar estadounidense, en el oro, en el petróleo, es decir, después de comprar con la esperanza de quedarse corto para obtener el beneficio inverso.

La tercera cosa que se oye a menudo es ir en largo o en corto. Cuando el precio de las acciones o el índice ha estado subiendo, se denomina ir en largo; por el contrario, si el precio va hacia abajo, más abajo o más, se llama ir en corto.

El cuarto término que se escucha comúnmente es "lado largo" y "lado corto". El lado largo representa el lado que es optimista y espera que el precio del mercado de valores suba, mientras que el lado corto es el lado que no es optimista y piensa que el mercado de valores o el precio de las acciones bajarán.

alcista vs bajista

| Aspecto

|

Definición

|

Actuación

|

| Alcista

|

Un inversor que espera que el mercado suba

|

Ganancias en los altibajos, incurrir en pérdidas en las recesiones.

|

| Osuno

|

Un inversor que espera que el mercado caiga

|

Pérdidas en las subidas, ganancias en las caídas.

|

Clasificación y gestión

Cuando un gran número de inversores o instituciones en el mercado mantienen una posición alcista, se puede formar una alineación a largo plazo. Esto puede indicar que los participantes del mercado son generalmente optimistas sobre el activo y esperan que los precios suban. Puede estar asociado con el optimismo del mercado y fuertes tendencias de compra, por lo que los inversores a menudo lo analizan para evaluar la fortaleza del mercado y la dirección probable del viaje.

La gestión a largo plazo suele referirse a la gestión de posiciones vigiladas en una estrategia de inversión o negociación, cuyo objetivo es maximizar la rentabilidad de la cartera y reducir el riesgo.

Por tanto, es importante garantizar que las posiciones alcistas de una cartera no estén sobreexpuestas al riesgo de mercado. Esto puede implicar establecer niveles adecuados de limitación de pérdidas y utilizar diversas herramientas y métodos para monitorear y gestionar el nivel general de riesgo de la cartera. Asegúrese de que sus posiciones tengan el tamaño adecuado para proteger la cartera de una volatilidad no deseada. La gestión de posiciones también implica garantizar que el inversor tenga fondos suficientes para respaldar sus posiciones alcistas y sea capaz de cumplir con los requisitos de margen cuando sea necesario.

Realizar análisis en profundidad del mercado con el fin de realizar ajustes oportunos a posiciones alcistas. Esto puede implicar una combinación de análisis técnico fundamental y sentimiento del mercado para tomar decisiones de inversión informadas. Establezca posiciones de compra no solo en diferentes clases de activos sino también para diversificar dentro de la misma clase de activos. Esto ayuda a reducir el riesgo específico del sector o activo y mejorar la estabilidad general de la cartera.

Y las posiciones call de la cartera se revisan periódicamente para garantizar que sigan siendo coherentes con los objetivos de inversión y las condiciones del mercado. Es posible que sea necesario ajustar estas posiciones si cambian las condiciones del mercado. En definitiva, es un proceso integral que tiene en cuenta varios factores y se gestiona eficazmente para lograr el éxito de la inversión en el mercado a largo plazo.

divergencia de posición larga

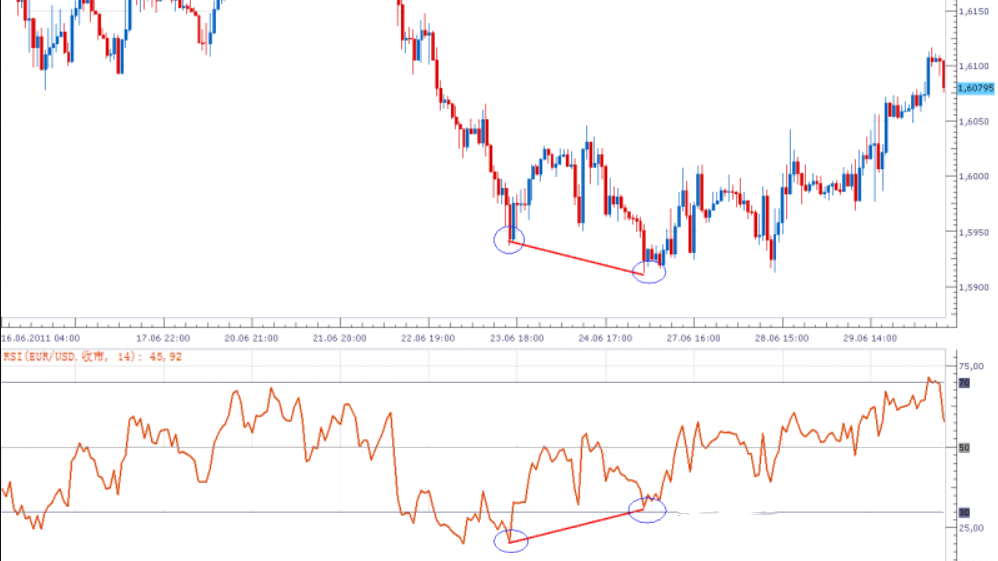

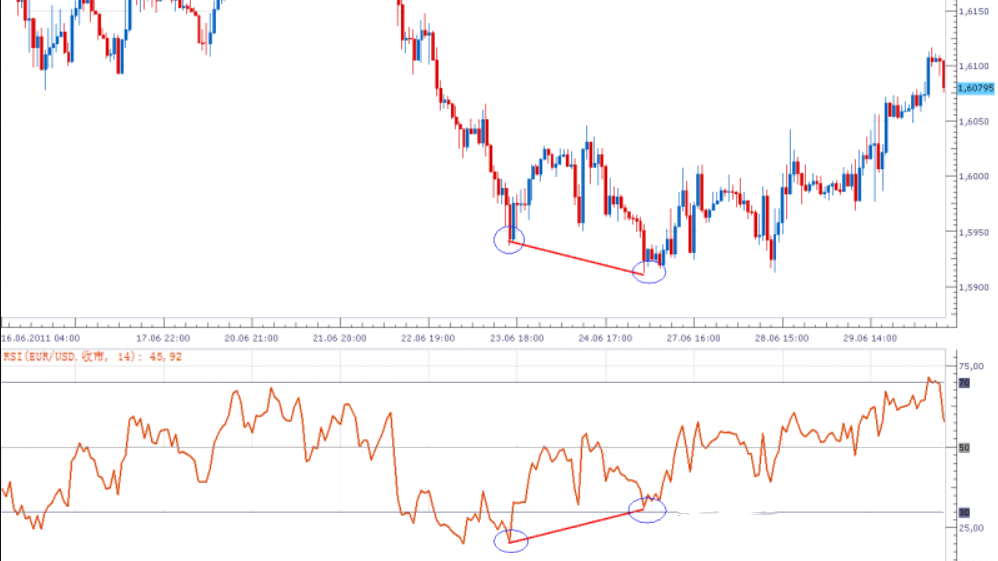

Es un fenómeno del análisis técnico que indica que la tendencia en un gráfico de precios diverge de la tendencia de un indicador técnico, lo que puede sugerir un cambio inminente en el mercado. Se refiere a una situación en la que el precio de mercado forma un nuevo mínimo, pero el indicador técnico relacionado forma un mínimo más alto durante el mismo período. Esta situación puede sugerir que el impulso alcista del mercado se está construyendo y que una reversión de los precios puede estar a la vista.

Generalmente se caracteriza por que los precios de mercado alcanzan nuevos mínimos y los indicadores técnicos correspondientes al precio (por ejemplo, el indicador de fuerza relativa RSI, el estocástico KDJ, etc.) forman mínimos relativamente más altos en el mismo período. lo que significa que a pesar de que el precio alcanzó un nuevo mínimo, los indicadores técnicos muestran señales relativamente fuertes o positivas. Esto podría sugerir que el impulso bajista del mercado se está desacelerando y que es posible que se estén acumulando fuerzas alcistas, lo que posiblemente marque el comienzo de una tendencia alcista.

¿Qué significa el endeudamiento alcista?

Por lo general, se refiere a un inversor o comerciante que utiliza apalancamiento (pedir dinero prestado) para aumentar una posición alcista en su cartera. En los mercados financieros, el endeudamiento se puede utilizar para ampliar la inversión de un inversor, permitiéndole tomar una posición mayor sin utilizar los fondos prestados. Esto generalmente implica pasos tales como endeudamiento, creación de posiciones, apalancamiento y gestión de riesgos.

En primer lugar, el inversor suele pedir prestados fondos a una corredora o institución financiera para aumentar su capital invertible. Los fondos prestados se utilizan luego para aumentar su posición alcista en un activo particular (por ejemplo, acciones, futuros, divisas, etc.), es decir, para comprar más activos.

Al pedir prestado, el inversor puede tomar una posición mayor sin utilizar apalancamiento. Esto permite al inversor obtener mayores rendimientos cuando el precio del activo aumenta, pero también conlleva un mayor riesgo, ya que los fondos prestados deben reembolsarse y las pérdidas aumentan.

Por lo tanto, este tipo de endeudamiento requiere una gestión de riesgos más cuidadosa, ya que las pérdidas también se ven magnificadas por el efecto apalancamiento. Los inversores suelen establecer niveles de límite de pérdidas para limitar las pérdidas potenciales.

Proporciona a los inversores una mayor capacidad para participar en el mercado, pero también conlleva un mayor nivel de riesgo. La volatilidad del mercado puede hacer que los inversores enfrenten pérdidas mayores, ya que no sólo tienen que pagar sus préstamos sino también pagar intereses. Por lo tanto, los inversores deben ser cautelosos al utilizar préstamos a plazos y comprender los riesgos y el apalancamiento asociados.

Cobertura larga

Esto ocurre cuando un inversor adopta una posición alcista en el mercado para cubrir o mitigar otros riesgos potenciales. El objetivo de esta estrategia es protegerse contra pérdidas potenciales que puedan provenir de otras posiciones de inversión o comerciales adoptando una posición alcista en un activo o mercado.

Por ejemplo, un inversor puede mantener posiciones cortas (posiciones bajistas) en ciertos activos y, para cubrir el riesgo potencial de estas posiciones, tomará posiciones alcistas en otros activos. Otros inversores pueden tener múltiples activos y, para reducir el riesgo general de la cartera, tomar posiciones alcistas sobre ciertos activos para protegerse contra otros posibles riesgos.

Y ante una desaceleración general del mercado, un inversor puede compensar pérdidas potenciales en el mercado general tomando posiciones en ciertos activos alcistas. La clave es encontrar posiciones de cobertura que se correlacionen con otras posiciones del inversor o comerciante para lograr cierto equilibrio en diferentes direcciones del mercado.

patrón de reversión largo (finanzas)

| forma de inversión

|

Características

|

Cuando los precios suben

|

Cuando los precios caen

|

| Parte inferior de la cabeza y los hombros.

|

Tres valles, siendo el del medio el más bajo.

|

Señales alcistas

|

Posible reversión

|

| Doble fondo

|

Consta de dos comederos con patrones de fondo similares

|

Señales alcistas

|

Posible reversión

|

| triple fondo

|

Compuesto por tres comederos con patrón de fondo similar

|

Señales alcistas

|

Posible reversión

|

| Gráfico de velas invertidas

|

Hammerhead, Hammerhead invertido y otros patrones

|

Señal alcista

|

Posible reversión

|

| patrón invertido

|

Por ejemplo, banderines, asas de tazas, etc.

|

Señal alcista

|

Posible reversión

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.