取引

EBCについて

公開日: 2023-12-11

更新日: 2025-01-03

取引市場において、上昇も下降も、腕の立つトレーダーにとってはどちらもチャンスです。一見難しくも感じるかもしれませんが、トレードに慣れてくるとその感覚が掴めてくるでしょう。本記事では、ショートポジションという取引策略の基礎知識について詳しく解説します。

ショートポジションとは

ショートポジションとは

ショートポジションとは、トレーダーや投資機関が資産価格の下落を予想し、空売りポジションを持つことです。つまり、これは、まだ所有していない資産を売却し、将来的により低い価格で買い戻すことを期待する戦略です。ショートポジションは市場センチメントの一種で、全体的に市場が下落するとの見通しを示しています。

金融分野では、「ショートポジション」とは、投資家が特定の資産(例えば、株式、コモディティ、またはFX通貨)の価格が下落すると予測し、そのために売空契約を取る投資戦略を指します。具体的には、ショートポジションを持つことは、投資家が資産(株式や通貨)を借りてすぐに売却し、将来のある時点でその資産を買い戻して借りた相手に返却することを意味します。もし将来の買い戻し時に資産の価格が下がっていれば、投資家は低い価格で資産を買い戻し、その差額で利益を得ることができます。

ショートポジションは、伝統的なロングポジションに対する投資戦略の一つです。投資家は市場が下落すると予測し、その下落から利益を得るために売空を行います。これは、資産を購入して価格の上昇を期待するロングポジションとは正反対の戦略です。

多くの投資家がショートポジションを取ると、市場は空売圧力に直面することがあります。これがさらなる投資家にショートポジションを取らせることになり、悪循環を与えて、最終的には資産価格が下落することになります。ロングポジションと同様に、空買投資家も損失リスクはあります。もし市場が予想に反して価格が上昇した場合、空買投資家は資産を買い戻す際により高い価格で購入することになり、その結果として損失が発生します。

全体的な市場が広く下落し、投資家が一斉にショートポジション戦略を取っているとき、市場は「弱気市場」と呼ばれます。英語で、この時期は通常「Bearish」と呼ばれます。熊(Bear)の爪が下向きであることから、株式市場が下方向に押し下げられているようなイメージです。対照的に、牛(Bull)の角が上向きであることから、株価が上昇している時期は英語で「Bullish」と呼ばれます。

| 項目 | ショートポジション | ロングポジション |

| 定義 | 価格の下落を予測し、空売戦略を取る | 価格の上昇を予測し、買建戦略を取る |

| 特徴 | 悲観的な感情、下落市場を予測 | 楽観的な感情、上昇市場を予測 |

| 手法 | 資産を借りて売却し、後で価格が下がった時に買い戻すことを期待 | 資産を購入し、後で価格が上がった時に売却することを期待 |

| 影響 | 売空圧力が強いと、下落トレンドを引き起こす可能性がある | 買い圧力が強いと、上昇トレンドを引き起こす可能性がある |

| 利益 | 価格の下落から利益を得るが、潜在的なリスクは無限大 | 価格の上昇から利益を得るが、潜在的な損失は限定的 |

株式取引におけるショートポジションとは

株式のショートポジションとは、投資家が株式を借りて市場で売却することで、伝統的な株式購入戦略とは逆の取引手法です。投資家は株式の価格が下がると予想し、売却した株式を後でより低い価格で買い戻し、その差額で利益を得ることを目的とします。

株式を空売するためには、投資家は証券会社や他の貸し手から必要な株式を借り、その株式を市場で売却します。将来的には、空売した株式と同数の株式を再度購入し、借りた相手に返却することで取引が完了します。もし、再購入時に株価が売却時よりも下落していれば、売空投資家は利益を得ることができます。

ショートポジション戦略は通常、市場が下落または横ばいの時に使用されます。このような市場環境では、空売投資家は株価の下落から利益を得ることが期待できます。しかし、株式のショートポジションは高リスクの投資戦略であり、株価は理論的に無限に上昇する可能性があるため、空売投資家が被る損失も無限大になり得ます。

例えば、ゲームステーション(GME)の例で考えます。佐藤さんはAファンドから100株を借りて売却し、その100株はBファンドによって購入されました。次に、渡辺さんはBファンドから100株を借りて売り、その100株はCファンドに購入されます。そして、田中さんはCファンドから再びGME株を借りて売却する、このように循環していきます。理論的には、この数は流通株式数のn倍に達することもあり、無限大になる可能性があります。

さらに、米国の規制制度では、証券会社が内部でヘッジを行うことが許可されています。つまり、同一株式のロングとショートポジションが異なる顧客間で相殺され、取引所に出さずに内部で対沖(相殺)されることがあります。そのため、空売りされる株式の正確な数量を特定することは、決まった時間内ではほぼ不可能です。

| 特徴 | 説明 |

| 定義 | 資産を売却し、価格が下落すると予測して、将来その資産を低価格で買い戻すことによって利益を得る取引戦略 |

| リスク | 価格が下落する代わりに上昇した場合、投資家は損失を被る可能性がある |

| レバレッジ効果 | 資産価格の下落により大きな利益が得られるため、レバレッジ効果が強く、同様にリスクも高い |

| 市場環境 | 市場または特定の資産が下落すると予測される場合にポジションを取る、下落トレンドやベアマーケットで実行するのに適している |

| ヘッジ戦略 | 投資ポートフォリオの他の部分のリスクを相殺するために使用され、特に市場全体が下落すると予測される場合に有効 |

| 取引ツール | 株式、先物契約、オプションなどを使って、投資家は空売戦略を実行することができる |

ショートポジションパターンの組合

ショートポジションパターンの組合は、市場での下落圧力が比較的強い状態を指し、複数の資産、証券、または市場指数が下落トレンドを示す現象です。このような排列は、市場の悲観的な感情を暗示し、投資家が価格が今後も下落すると予測していることを示唆しています。

多くの株式が下落トレンドを示している場合、これは全体の市場または特定の業界の株式に見られることがあります。主要な市場指数(例えば、株式指数や先物指数など)が全体的な下落トレンドを示す場合もあります。また、相対力指数(RSI)や確率指数(KDJ)などのテクニカル指標が市場や資産の売られすぎ状態にあることを示していることもあります。

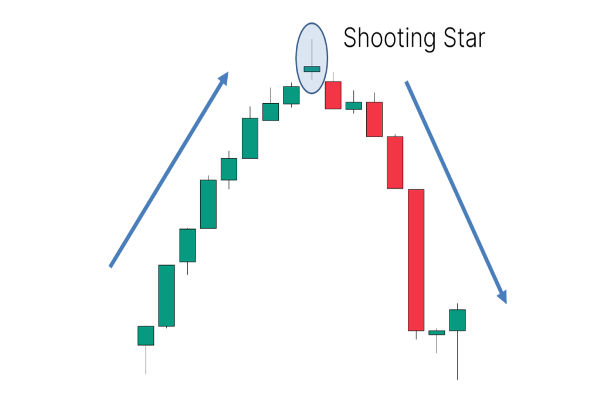

短期の移動平均線が長期の移動平均線を下回る「デッドクロス」が形成される場合、これは下落圧力が強まる兆候となることがあります。また、ヘッドアンドショルダーズ(三尊天井)などの反転パターンが形成されることもあります。下落トレンドに伴って、取引量が増加することがあり、これも市場参加者の悲観的な感情を反映しています。

ショートポジションパターンの組合は、投資家が市場分析を行う際の参考要素となり得ます、特に空売戦略を立てる際に有効です。しかし、市場の感情やトレンドは動的に変化し、さまざまな要因によって影響を受けるため、慎重な分析が必要です。

ダイバージェンス とフラッグ

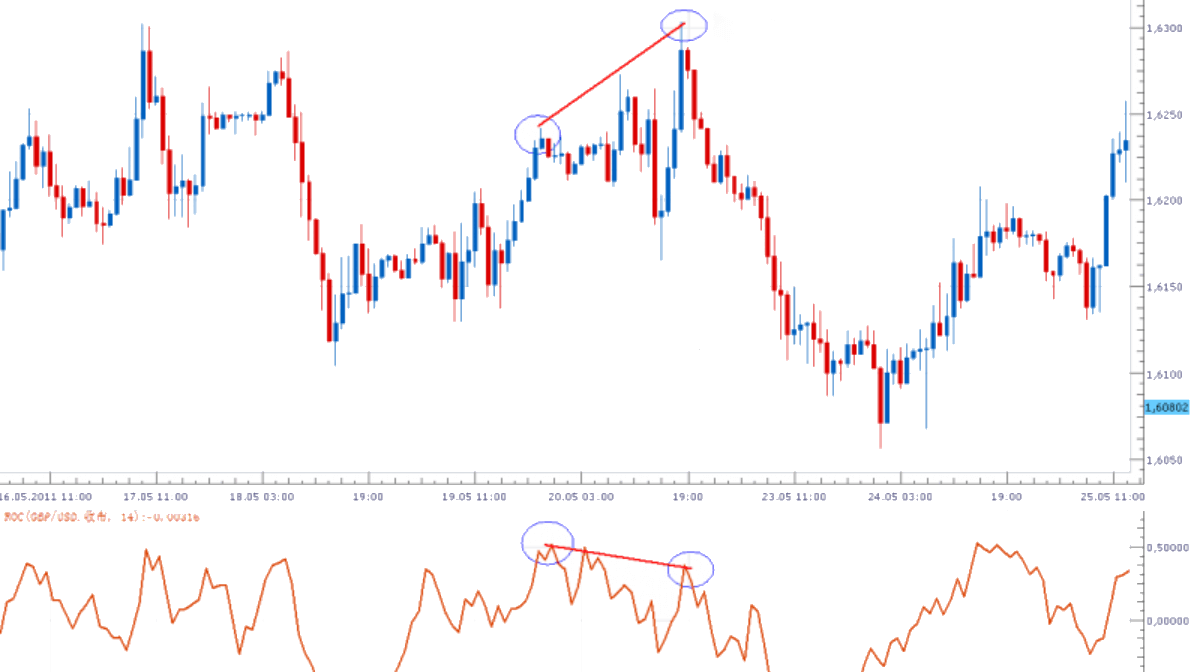

ショートポジションのダイバージェンス は、テクニカル分析における一形態で、市場価格が新高値を更新したにもかかわらず、関連するテクニカル指標や市場のトレンドが相対的に弱い信号を示している現象です。これは反転シグナルとして解釈され、市場の上昇トレンドの力が弱まる可能性があることを示唆し、価格が下落に転じる兆しとなります。

具体的には、市場価格がチャート上で新しい高値を形成する一方で、関連するテクニカル指標や他の市場トレンドが弱い兆候を示すことがあります。これには、テクニカル指標の下降や負のトレンドラインなどが含まれます。

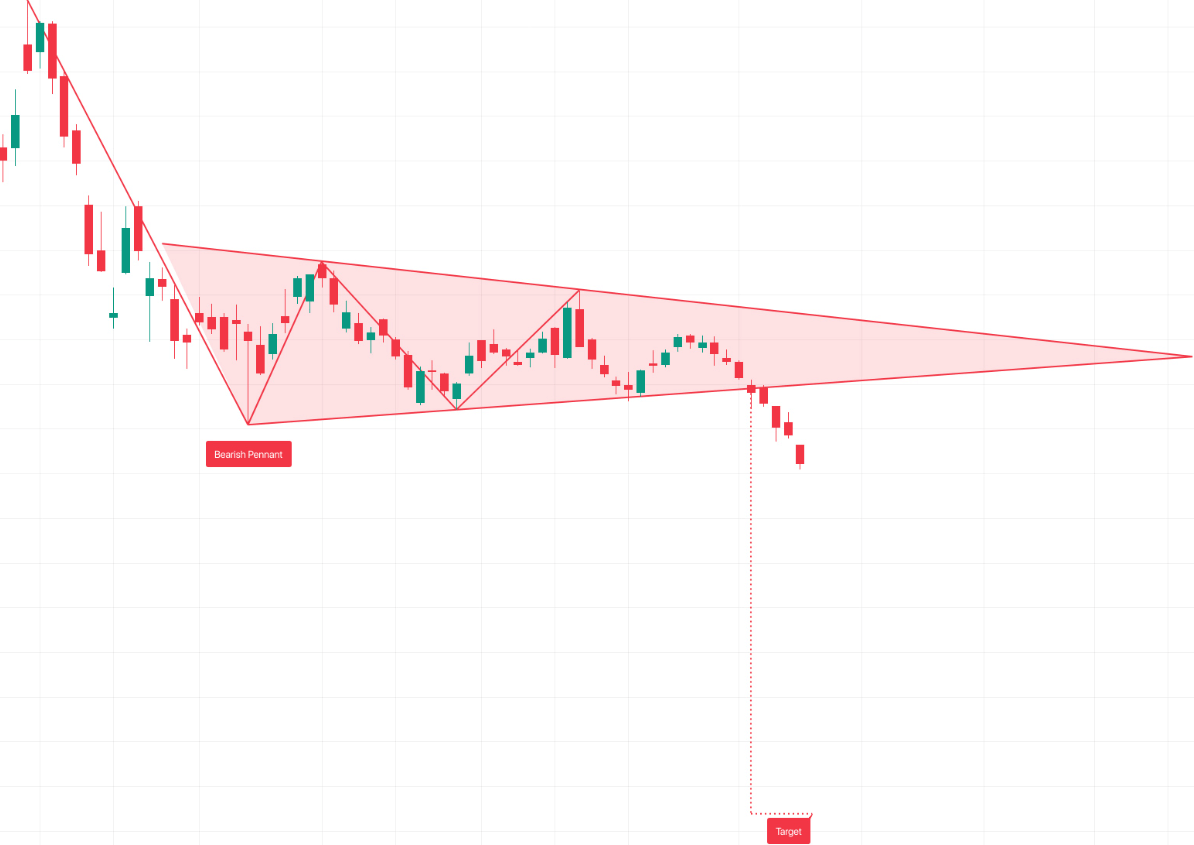

下降フラッグは、テクニカル分析のチャートパターンの一つで、通常、市場での価格トレンドの転換を予測するために使用されます。これは反転パターンであり、現在の上昇トレンドが下降トレンドに転じる可能性があることを示唆しています。

フラッグが形成される前に、市場は通常、上昇トレンドを経験します。つまり、株価や市場指数の価格が継続的に上昇します。その後、上昇トレンドの後に短期間の横ばい調整が現れ、これが旗竿(フラッグポール)として形成されます。この調整は、価格が比較的安定し、変動幅が小さい場合が多く、斜めに下向きの旗竿を形成します。

旗形が形成される過程で、取引量は通常徐々に減少します。これは、調整期間中に市場参加者の取引活動が比較的に静まってきます。

フラッグの最終的な確認は、価格が旗形の支持線を下に突破することです。これは市場が下降トレンドに入る可能性を示唆するシグナルです。下降フラッグは反転パターンと見なされ、現在の上昇トレンドが下降トレンドに逆転することを予示しています。この形状が確認された場合、投資家は空売戦略を検討することが一般的です。

ラリーとカバーリング

ラリーとは、市場または特定の資産の下降トレンドにおいて価格が短期的に上昇する状況を指します。この好転は一時的なものである可能性があり、単に売り手の力の弱体化や市場センチメントの変化が原因である可能性があります。これは市場トレンドの根本的な変化を意味するものではなく、下降トレンドにおける一時的な上昇を意味します。

下落トレンドの中で市場価格が一時的に上昇し、反発が形成されます。この時、取引量が相対的に低くなることがあり、これは市場参加者の関心が低下していることを示唆している可能性があります。反発を引き起こす理由としては、市場の感情の変化(例えば、好材料が出た場合や市場の期待が変化した場合)が考えられます。

テクニカル指標は、反発のサインを示すことがあります。例えば、相対力指数(RSI)やストキャスティクス(KDJ)が市場が過剰売られた状態にあることを示している場合です。しかし、これらの指標のサポートがあったとしても、それがトレンドの転換を意味するわけではありません。

ショートポジションのカバーリングは、市場で投資家が以前に空売していたポジションを購入して決済する行為です。このカバーリングは通常、市場価格を押し上げる原因となります。なぜなら、売空していた投資家がその資産を購入することで、需要が増え、価格が上昇するからです。そして、市場価格が上昇し始めると、売空していた投資家はリスクの増加を感じ、損失を避けるためにそのポジションを買い戻しすることが多くなります。

市場で好材料が出たり、市場センチメントが変化したりすると、投資家は市場が好転したと感じ、さらなる損失を避けるためにポジションを回補することがあります。例えば、RSIやKDJなどのテクニカル指標が市場の売られすぎ状態を示す場合、投資家は価格の上昇を予測してポジションを回補するかもしれません。

具体的な手順は、投資家がまず一定数量の資産を空売し、適切なタイミングが来たと判断したときに同じ数量の資産を買い戻してショートポジションを決済するというものです。決済後、投資家は資産価格の変動による利益または損失を得ます。買い戻しを通じて、投資家は元々借りていた資産を返却し、取引が完了します。

このような状況は、投資家が資産価格が下落すると予測した後、実際には価格が上昇し始め、損失を避けるためにポジションを決済しなければならないと感じた場合に発生します。これはリスク管理と利益確定のための一般的な戦略です。

注意すべき点は、カバーリングが必ずしも利益をもたらすわけではないということです。なぜなら、資産の価格が空売時よりも高くなっている場合、回補により損失が発生することがあるからです。投資家はこの決済操作を行う際に、市場リスクを十分に理解し、慎重に行動する必要があります。

ショートポジションのカバーリングは市場の上昇を加速させることがあり、これを「ショートスクイーズ」と呼びます。投資家が上昇する市場で資産を買い戻さなければならなくなり、これが価格のさらなる上昇を促進する現象です。

| 反転パターン | 特徴 | 意味 |

| ダブルボトム(二重底) | 2つの安値、2番目の安値が1番目の安値より低く、"U"字型の底部を形成 | 下落トレンドの終了を示唆し、市場が上昇トレンドに転じる可能性がある |

| ヘッドアンドショルダーボトム(逆三尊) | 3つの安値、中央の安値が最も低く、頭肩型を形成 | 下落トレンドの終了を示唆し、市場が上昇トレンドに転じる可能性がある |

| ボトムリバーサル | 弧状の底部 | 市場が上昇トレンドに反転する兆しを示す可能性がある |

| ダブルトップ | 2つの高値、2番目の高値が1番目の高値より低く、"M"字型の頂部を形成 | 上昇トレンドの終了を示唆し、市場が下落トレンドに転じる可能性がある |

| ヘッドアンドショルダートップ(三尊天井) | 3つの高値、中央の高値が最も高く、頭肩型を形成 | 上昇トレンドの終了を示唆し、市場が下落トレンドに転じる可能性がある |

| トップリバーサル | アークトップ | 市場が下降トレンドに反転する兆しを示す可能性がある |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。