Торговля

Краткое содержание:

Краткое содержание:

Доходность казначейских облигаций, указывающая на доходность государственных облигаций, может вырасти по мере экономического роста, но вызвать падение цен на облигации. Инверсия намекает на рецессию. Инвесторы должны сбалансировать цену и доходность при принятии решения об инвестициях.

В финансовом мире люди всегда следят за спецификой экономики и рынков. И будь то взлеты и падения фондового рынка или рост и падение процентных ставок, все они, похоже, связаны с доходностью казначейских облигаций. В этой статье мы подробно интерпретируем сигналы доходности казначейских облигаций и подробно разбираемся в этих рыночных сигналах, чтобы вы могли не только защитить свои активы, но и воспользоваться инвестиционными возможностями.

Как рассчитать доходность казначейских облигаций

Как рассчитать доходность казначейских облигаций

Как следует из названия, государственный долг — это обязательство страны занимать деньги у населения и выплачивать проценты в течение определенного периода времени для погашения основной суммы долга при наступлении срока погашения. Облигации США — это облигации, выпущенные правительством США; деньги, одолженные правительству США, получат долговую расписку. Поскольку США поддерживаются правительством США, а доллар США является общей мировой валютой, правительство США также пользуется высокой степенью доверия и, конечно же, не откажется от своих долгов. Поэтому казначейские облигации США считаются безрисковым активом.

Облигации США выпускаются с разными сроками заимствования: от одного месяца до 30 лет. Краткосрочный долг США уязвим к политике, и колебания рынка происходят чаще; слишком долгосрочный долг США, неопределенность слишком велика, а ликвидность невысока. 10-летний долг США имеет самую высокую ликвидность среди всех сроков погашения, поэтому доходность 10-летних облигаций США широко признана как безрисковая норма доходности.

С точки зрения непрофессионала, процентная ставка любых денег в обращении основана на доходности казначейских облигаций. Инвестиции в другие активы для получения хотя бы этого уровня прибыли – это хорошо; в противном случае инвесторы напрямую покупают облигации США. Будучи безрисковой ставкой, доходность 10-летних облигаций США также является основой для ставок по банковским кредитам, включая ипотечные кредиты.

Он рассчитывается несколько по-разному в зависимости от учитываемых факторов. Как правило, реальная процентная ставка, не скорректированная на инфляцию или дефляцию, также известна как номинальная доходность, если она указана на облигации. Это годовая процентная ставка, указанная в контракте на облигации на момент покупки инвестором облигаций, и не учитывает влияние инфляции или обесценивания валюты.

Номинальная доходность включает купонную ставку облигации, которая представляет собой фиксированную ставку, определяемую на момент выпуска. Например, если облигация имеет номинальную стоимость 1000 долларов США и купонную ставку 5%, то ее номинальная доходность составит 5%. Точная формула: номинальная доходность = купонная ставка ÷ номинальная стоимость облигации x 100. В этой формуле купонная ставка представляет собой ежегодную выплату процентов, а номинальная стоимость облигации — это первоначальная стоимость облигации.

А чтобы принять во внимание инфляцию, ее можно вычесть, чтобы получить реальную норму прибыли, которая отражает изменение реальной покупательной способности инвестиций. Конкретная формула: реальная доходность = номинальная доходность минус уровень инфляции.

Существует также доходность к погашению, которая представляет собой годовую норму прибыли, которую получает инвестор, когда он покупает облигацию и удерживает ее до погашения. Расчет доходности к погашению включает такие факторы, как номинальная стоимость облигации, цена покупки, срок погашения и частота выплаты процентов. Конкретная формула: YTM=(M-Pb)/(Pb*N)*100%.

Где M — сумма одного платежа по обслуживанию долга при погашении, Pb — рыночная цена предложения, а n — количество лет, оставшихся от покупки до удержания и погашения. Доходность к погашению учитывает глобальную доходность казначейских облигаций, включая проценты и основную сумму долга, и дает ожидаемую инвестором норму прибыли, когда облигация удерживается до погашения.

| Характеристики | Что говорит подъем | Что означает спад |

| Экономические условия | Экономический оптимизм повышает спрос на прибыль. | Обеспокоенные инвесторы ищут более безопасные активы. |

| Инфляционные ожидания | Инфляция растет, инвесторы гонятся за более высокой доходностью. | Инфляция падает, доходы инвесторов снижаются. |

| Политика Центрального банка | Ужесточение политики, повышение краткосрочных ставок. | Простая политика, более низкие краткосрочные ставки. |

| Аппетит инвесторов к риску | Более высокая доходность, готовность к более рискованным активам. | Консервативен, отдает предпочтение активам с низким уровнем риска. |

| Валютная ликвидность | Рынки обеспокоены ликвидностью краткосрочных облигаций. | Ликвидность краткосрочных облигаций улучшается. |

| Глобальная экономическая неопределенность | Неприятие риска, предпочтение краткосрочным активам. | Стабильная глобальная экономика, ориентированная на долгосрочную перспективу. |

Доходность казначейских облигаций инвертирована

Это относится к тому факту, что доходность по краткосрочным облигациям выше, чем доходность по долгосрочным облигациям. Это часто считают аномалией рынка облигаций, поскольку, как правило, долгосрочные инвестиции должны приносить более высокую доходность, чем краткосрочные инвестиции.

Это подводит нас к нескольким характеристикам казначейских облигаций, одна из которых заключается в том, что доходность краткосрочных и долгосрочных казначейских облигаций колеблется в одном и том же направлении, и если доходность краткосрочных казначейских облигаций вырастет, доходность долгосрочных казначейских облигаций увеличится. тоже подняться. Во-вторых, цена и доходность казначейских облигаций отрицательно коррелируют: чем выше цена, тем ниже доходность. Если популярность облигации растет вместе с рыночным спросом, это приведет к росту ее цены и снижению доходности.

В-третьих, казначейские облигации считаются активом-убежищем. Например, в случае с долгосрочными казначейскими облигациями США, если инвесторы не испытывают оптимизма в отношении будущих ожиданий рынка, они выведут свои инвестиции из акций или других инвестиций с высоким уровнем риска и купят 10-летние казначейские облигации в качестве хеджирования.

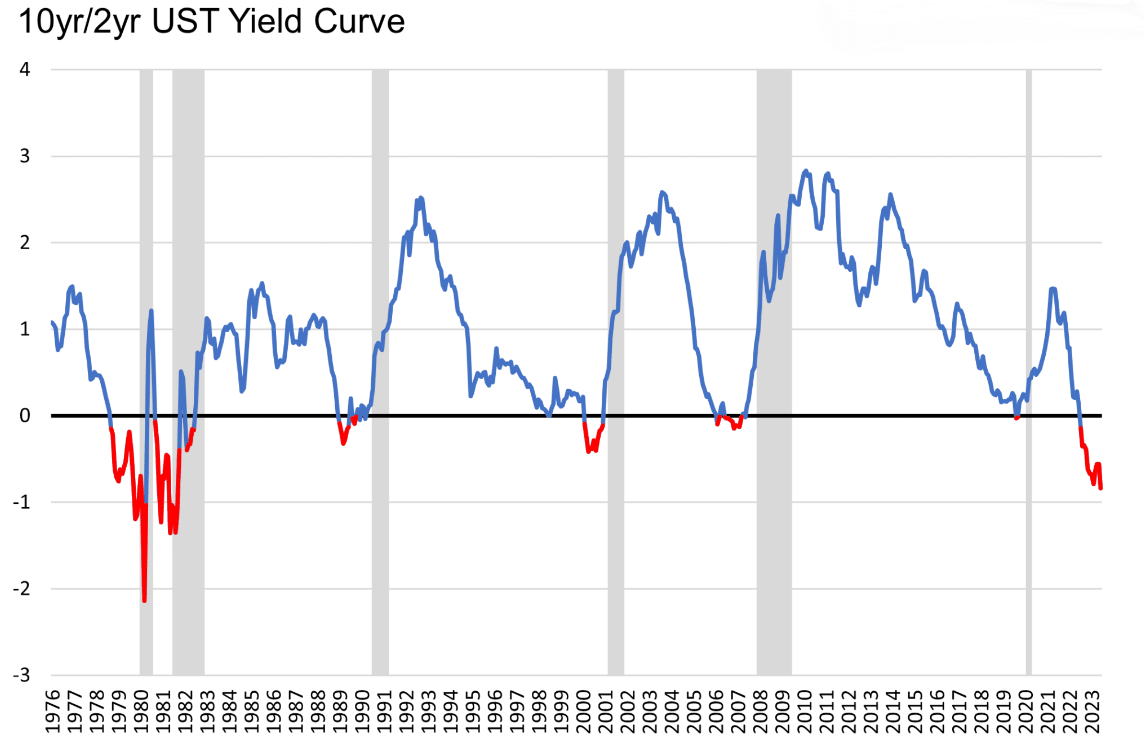

Когда происходит инверсия, это рассматривается как предвестник рецессии. Это связано с тем, что инвесторы могут быть более склонны покупать долгосрочные казначейские облигации, чтобы избежать возможного будущего экономического спада. Это может указывать на то, что рынок обеспокоен будущими экономическими перспективами, в результате чего инвесторы интересуются активами с более низким краткосрочным риском. В США, например, исторические данные показывают, что почти каждый раз, когда происходит эта так называемая инверсия, в США происходит рецессия. Например, инверсия доходности произошла в США в 2008г., перед кризисом субстандартного ипотечного кредитования.

Чтобы увидеть, произойдет ли инверсия, вы можете посмотреть на кривую доходности казначейских облигаций. Вы также можете использовать доходность 10-летних казначейских облигаций минус доходность 2-летних казначейских облигаций, чтобы получить разницу, превышающую 0. Это означает, что долгосрочная доходность выше, чем краткосрочная доходность, что составляет относительно нормально. Если разница меньше 0. Это означает, что доходность долгосрочных казначейских облигаций меньше доходности краткосрочных казначейских облигаций, что является явлением инверсии доходности.

Это явление может произойти главным образом потому, что инвесторы ожидают рецессии; Дело не в том, что инверсия вызывает экономический кризис. Это скорее сигнал, который является результатом коллективного голосования большинства инвесторов относительно того, чего ожидает рынок.

И процентная ставка по казначейским облигациям

И процентная ставка по казначейским облигациям

Это две связанные, но разные концепции, которые обычно используются для описания различных аспектов рынка казначейских облигаций. Доходность казначейских облигаций — это годовая норма доходности по казначейским ценным бумагам, которая представляет собой норму прибыли, которую инвестор получает от владения казначейскими ценными бумагами. Он рассчитывается на основе текущей рыночной цены казначейских облигаций и номинальной стоимости облигации, обычно выражаемой в процентах. В расчете учитываются ежегодные процентные выплаты по облигации и текущая цена облигации.

Это динамический показатель, который колеблется в зависимости от изменений на рынке казначейских облигаций. Если рыночная цена казначейских ценных бумаг растет, доходность падает; и наоборот, если цена падает, доходность возрастает.

Процентная ставка по казначейским облигациям обычно относится к купонной ставке по облигации, которая представляет собой годовую процентную ставку, которую обещают выплатить при выпуске облигации. Он устанавливается в момент выпуска облигации и остается постоянным. Например, если казначейская облигация имеет купонную ставку 5 процентов, то проценты в размере 5 процентов будут выплачиваться ежегодно.

Процентная ставка по казначейским облигациям является статическим индикатором; он не меняется при колебаниях рыночных цен. Процентная ставка по казначейским облигациям остается постоянной независимо от текущей рыночной цены облигации.

Например, облигация США со сроком погашения один год имеет купонную ставку 2%, что означает, что она может заработать два пункта при покупке и удержании до погашения. Допустим, Чжан Сан покупает облигацию США на 100 долларов и через год может получить проценты на 2 доллара. Таким образом, процентная ставка по облигациям США фиксируется с момента покупки, прописанной в контракте, и кредитный договор не будет меняться при будущих изменениях ситуации.

Однако доходность облигаций США меняется каждое мгновение, и существует вторичный рынок, на котором инвесторы могут покупать и продавать свои запасы облигаций США. Предположим, что в только что приведенном примере Чжан Сану вдруг срочно понадобились деньги после шести месяцев владения облигациями США, и он продает их все Ли Си на вторичном рынке по цене 98 долларов.

Через полгода Ли Си сможет получить основную сумму долга и проценты от правительства США, то есть купонную ставку по облигациям США в размере 2% на два доллара США плюс основную сумму в размере 100 долларов США. Всего можно получить 102 доллара. Ли купил долг США за 98 долларов. и после погашения он получит основную сумму и проценты в размере 102 доллара. прибыль $4. Тогда его доходность к погашению составит 4,08%.

Другими словами, доходность казначейских облигаций больше ориентирована на описание фактической нормы прибыли, которую инвесторы получают в текущих рыночных условиях, тогда как процентные ставки по казначейским облигациям больше ориентированы на описание фиксированной процентной ставки, определенной во время выпуска казначейских облигаций.

и цена казначейских облигаций

Между ними существует обратная зависимость, обусловленная основным принципом ценообразования облигаций. То есть, когда доходность казначейских облигаций растет, цена казначейских облигаций падает, и наоборот. Когда рыночная процентная ставка по облигациям растет, новые выпуски предлагают более высокие процентные ставки, поэтому старые облигации имеют относительно более низкие фиксированные процентные ставки, что приводит к падению их рыночных цен. И наоборот, когда рыночные процентные ставки падают, фиксированные ставки по старым облигациям становятся относительно более привлекательными, и их цены растут.

Как видно из приведенного выше примера, доходность облигаций США следует за ценой облигаций США. Чем выше цена, по которой торгуются облигации США, тем ниже доходность по облигациям США. Чем ниже цена сделки, тем выше доходность. Таким образом, доходность по облигациям США можно рассчитать на основе текущей торговой цены облигаций США.

Например, текущая цена 10-летних облигаций США составляет 88,2969. со стоимостью купона 100 и ставкой купона 2,75%. Покажите, что если эта облигация куплена по этой цене, удерживается до погашения в течение одного года с двумя процентными выплатами и процентным доходом в размере 1,375 за период и погашается при погашении по купонной цене, годовая доходность составит 4,219 процента.

Доходность облигаций США и цены на облигации США обратно пропорциональны; когда инвесторы стремятся купить облигации США, они повышают цену облигаций США, что приводит к снижению доходности облигаций США. Напротив, если инвесторы не будут оптимистичны в отношении облигаций США и будут продавать больше людей, чем покупать больше людей, цены на облигации США упадут, а доходность вырастет.

Например, с марта этого года Федеральная резервная система повышает процентные ставки, и это привело к резкому росту доходности облигаций США. Поэтому инвесторы начали продавать облигации США и вкладывать свои деньги в банк. На рынке больше людей продают облигации США, чем покупают их, и цена облигаций США упадет, а доходность облигаций США вырастет.

Между тем, долгосрочные облигации более чувствительны к изменениям рыночных процентных ставок. Долгосрочные облигации относительно более волатильны, поэтому их цены падают больше, когда рыночные процентные ставки растут, и растут больше, когда рыночные процентные ставки падают.

Таким образом, инвесторы должны найти хороший компромисс между ценой и доходностью при инвестировании в казначейские ценные бумаги. Когда рыночные процентные ставки колеблются, цены и доходность облигаций соответствующим образом корректируются, что влияет на доходы инвесторов и инвестиционные стратегии.

| Инструмент | Высокий | НИЗКИЙ | Текущий | Базисные пункты от LOW |

| 30 лет | 5,35% | 0,99% | 3,85% | 286 |

| 20 лет | 5,44% | 0,87% | 4,06% | 319 |

| 10 лет | 5,26% | 0,52% | 3,81% | 329 |

| 5 лет | 5,18% | 0,19% | 4,13% | 394 |

| 2 года | 5,10% | 0,09% | 4,87% | 478 |

| 3 месяца | 5,55% | 0,00% | 5,43% | 543 |

| ФФР | 5,41% | 0,04% | 5,07% | 503 |

Отказ от ответственности: Этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходят какому-либо конкретному человеку.

Узнайте на реальном примере, что такое маржин-колл, как он работает и почему он представляет серьезный риск для трейдеров, использующих кредитное плечо на волатильных рынках.

2025-04-25

Откройте для себя лучшие индексные фонды на 2025 год с лучшими ETF для покупки. Создайте диверсифицированный портфель с недорогими, высокоэффективными вариантами для долгосрочного роста.

2025-04-25

Узнайте, как создать план управления рисками, который защитит ваши финансовые стратегии и поможет вам уверенно преодолевать неопределенность.

2025-04-25