การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2023-12-26 อัปเดตเมื่อ: 2024-06-18

ในโลกการเงิน ผู้คนมักจะจับตาดูข้อมูลเฉพาะของเศรษฐกิจและตลาดอยู่เสมอ และไม่ว่าจะเป็นการขึ้นลงของตลาดหุ้น หรือการขึ้นลงของอัตราดอกเบี้ย ทั้งหมดนี้ดูเหมือนจะเกี่ยวข้องกับอัตราผลตอบแทนของกระทรวงการคลัง ในบทความนี้ เราจะตีความสัญญาณของอัตราผลตอบแทนพันธบัตรกระทรวงการคลังโดยละเอียด และทำความเข้าใจสัญญาณตลาดเหล่านี้โดยละเอียด เพื่อที่คุณจะได้ไม่เพียงแต่ปกป้องทรัพย์สินของคุณเท่านั้น แต่ยังคว้าโอกาสในการลงทุนอีกด้วย

วิธีการคำนวณผลตอบแทนของกระทรวงการคลัง

วิธีการคำนวณผลตอบแทนของกระทรวงการคลัง

ตามชื่อที่แนะนำ หนี้ของประเทศคือความมุ่งมั่นของประเทศที่จะกู้ยืมเงินจากประชาชนและจ่ายดอกเบี้ยภายในระยะเวลาหนึ่งเพื่อชำระคืนเงินต้นเมื่อครบกำหนด พันธบัตรสหรัฐฯ คือพันธบัตรที่ออกโดยรัฐบาลสหรัฐฯ เงินที่รัฐบาลสหรัฐฯ ให้ยืมจะได้รับ IOU เนื่องจากสหรัฐฯ ได้รับการสนับสนุนจากรัฐบาลสหรัฐฯ และดอลลาร์สหรัฐเป็นสกุลเงินทั่วไปของโลก รัฐบาลสหรัฐฯ จึงมีความน่าเชื่อถือในระดับสูง และจะไม่ยอมแพ้ต่อหนี้ของตนอย่างแน่นอน ดังนั้นพันธบัตรกระทรวงการคลังของสหรัฐอเมริกาจึงถือเป็นสินทรัพย์ที่ไม่มีความเสี่ยง

พันธบัตรสหรัฐฯ มีระยะเวลาการกู้ยืมที่แตกต่างกันตั้งแต่หนึ่งเดือนถึง 30 ปี หนี้ระยะสั้นของสหรัฐฯ มีความเสี่ยงต่อนโยบายและความผันผวนของตลาดเกิดขึ้นบ่อยขึ้น หนี้สหรัฐระยะยาวเกินไป ความไม่แน่นอนมากเกินไป และสภาพคล่องไม่สูง หนี้สหรัฐอายุ 10 ปีมีสภาพคล่องสูงที่สุดเมื่อเทียบกับอายุครบกำหนดทั้งหมด ดังนั้นอัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปีจึงได้รับการยอมรับอย่างกว้างขวางว่าเป็นอัตราผลตอบแทนที่ไร้ความเสี่ยง

ในแง่คนธรรมดา อัตราดอกเบี้ยของเงินใดๆ ที่หมุนเวียนอยู่จะขึ้นอยู่กับการคืนพันธบัตรกระทรวงการคลัง การลงทุนในทรัพย์สินอื่นเพื่อให้ได้ผลตอบแทนอย่างน้อยระดับนี้ถือว่าดี มิฉะนั้นนักลงทุนจะซื้อพันธบัตรสหรัฐฯ โดยตรง เนื่องจากอัตราปลอดความเสี่ยง อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปีจึงเป็นพื้นฐานสำหรับอัตราเครดิตของธนาคาร ซึ่งรวมถึงการจำนองด้วย

มีการคำนวณแตกต่างกันเล็กน้อยขึ้นอยู่กับปัจจัยที่พิจารณา โดยทั่วไป อัตราดอกเบี้ยที่แท้จริงซึ่งไม่ได้ปรับตามอัตราเงินเฟ้อหรือภาวะเงินฝืด เรียกอีกอย่างว่าอัตราผลตอบแทนที่ระบุเมื่อระบุไว้ในพันธบัตร เป็นอัตราดอกเบี้ยรายปีที่ระบุไว้ในสัญญาพันธบัตร ณ เวลาที่นักลงทุนซื้อพันธบัตร และไม่คำนึงถึงผลกระทบของอัตราเงินเฟ้อหรือค่าเงินอ่อนค่า

อัตราผลตอบแทนที่กำหนดจะรวมถึงอัตราคูปองของพันธบัตรซึ่งเป็นอัตราคงที่ที่กำหนด ณ เวลาที่ออก ตัวอย่างเช่น หากพันธบัตรมีมูลค่าหน้าบัตร 1,000 ดอลลาร์และมีอัตราคูปอง 5% อัตราผลตอบแทนที่กำหนดคือ 5% สูตรที่แน่นอนคือ: อัตราผลตอบแทนที่ระบุ = อัตราคูปอง ÷ มูลค่าหน้าพันธบัตร x 100 ในสูตรนี้ อัตราคูปองคือการจ่ายดอกเบี้ยรายปี และมูลค่าหน้าพันธบัตรคือมูลค่าเริ่มต้นของพันธบัตร

และเมื่อคำนึงถึงอัตราเงินเฟ้อก็สามารถลบออกได้เพื่อให้คุณได้รับอัตราผลตอบแทนที่แท้จริงซึ่งสะท้อนถึงการเปลี่ยนแปลงของกำลังซื้อที่แท้จริงของการลงทุน สูตรเฉพาะคือ: อัตราผลตอบแทนที่แท้จริง = อัตราผลตอบแทนที่กำหนดลบด้วยอัตราเงินเฟ้อ

นอกจากนี้ยังมีอัตราผลตอบแทนเมื่อครบกำหนดซึ่งเป็นอัตราผลตอบแทนต่อปีที่นักลงทุนได้รับเมื่อเขาซื้อพันธบัตรและถือไว้จนครบกำหนด การคำนวณ YTM เกี่ยวข้องกับปัจจัยต่างๆ เช่น มูลค่าที่ตราไว้ของพันธบัตร ราคาซื้อ ระยะเวลาครบกำหนด และความถี่ในการจ่ายดอกเบี้ย สูตรเฉพาะคือ: YTM=(M-Pb)/(Pb*N)*100%

โดยที่ M คือจำนวนเงินของการชำระหนี้หนึ่งครั้งเมื่อครบกำหนด Pb คือราคาเสนอซื้อในตลาด และ n คือจำนวนปีที่เหลือตั้งแต่การซื้อจนถึงการถือครองจนครบกำหนด อัตราผลตอบแทนจนครบกำหนดจะคำนึงถึงผลตอบแทนทั่วโลกของพันธบัตรรัฐบาล ซึ่งรวมถึงดอกเบี้ยและเงินต้น และให้อัตราผลตอบแทนที่คาดหวังของนักลงทุนเมื่อพันธบัตรถือจนครบกำหนด

| ลักษณะเฉพาะ | สิ่งที่เพิ่มขึ้นบอกว่า | การลดลงหมายถึงอะไร |

| ภาวะเศรษฐกิจ | การมองในแง่ดีทางเศรษฐกิจช่วยเพิ่มความต้องการผลตอบแทน | นักลงทุนที่เป็นกังวลแสวงหาสินทรัพย์ที่ปลอดภัยยิ่งขึ้น |

| ความคาดหวังเงินเฟ้อ | อัตราเงินเฟ้อเพิ่มขึ้น นักลงทุนไล่ตามผลตอบแทนที่สูงขึ้น | อัตราเงินเฟ้อลดลง ผลตอบแทนของนักลงทุนลดลง |

| นโยบายของธนาคารกลาง | นโยบายเข้มงวดขึ้นอัตราระยะสั้นสูงขึ้น | นโยบายที่ง่าย อัตราระยะสั้นที่ต่ำกว่า |

| นักลงทุน ความเสี่ยง ความอยากอาหาร | ผลตอบแทนที่สูงขึ้น ความเต็มใจที่จะรับสินทรัพย์ที่มีความเสี่ยงมากขึ้น | อนุรักษ์นิยม โปรดปรานสินทรัพย์ที่มีความเสี่ยงต่ำ |

| สภาพคล่องของสกุลเงิน | ตลาดกังวลเกี่ยวกับสภาพคล่องของพันธบัตรระยะสั้น | สภาพคล่องของพันธบัตรระยะสั้นดีขึ้น |

| ความไม่แน่นอนของเศรษฐกิจโลก | การหลีกเลี่ยงความเสี่ยง ชอบสินทรัพย์ระยะสั้น | เศรษฐกิจโลกมีเสถียรภาพ โน้มตัวระยะยาว |

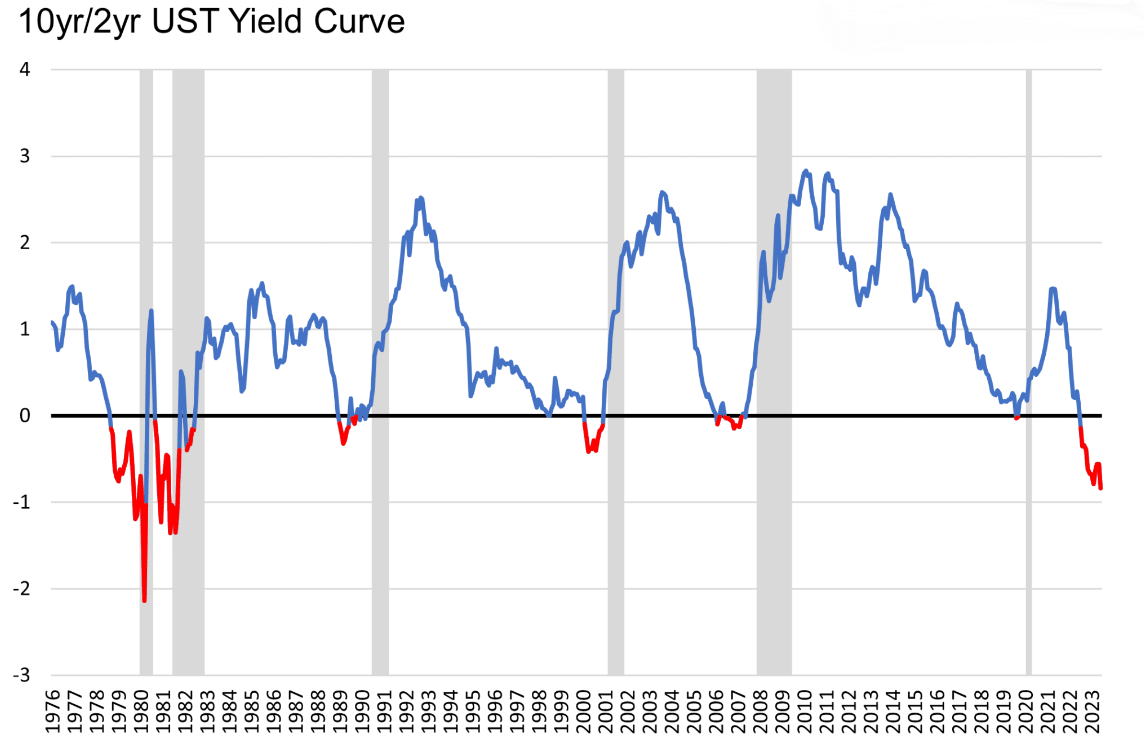

อัตราผลตอบแทนของกระทรวงการคลังจะกลับด้าน

นี่หมายถึงความจริงที่ว่าอัตราผลตอบแทนของพันธบัตรระยะสั้นสูงกว่าอัตราผลตอบแทนของพันธบัตรระยะยาว ซึ่งมักถือเป็นความผิดปกติของตลาดตราสารหนี้ เนื่องจากโดยทั่วไปแล้ว การลงทุนระยะยาวควรให้ผลตอบแทนที่สูงกว่าการลงทุนระยะสั้น

สิ่งนี้นำเราไปสู่ลักษณะหลายประการของคลัง ซึ่งหนึ่งในนั้นคืออัตราผลตอบแทนของคลังระยะสั้นและระยะยาวเคลื่อนไหวไปในทิศทางเดียวกัน และหากอัตราผลตอบแทนของคลังระยะสั้นเพิ่มขึ้น อัตราผลตอบแทนของคลังระยะยาวจะ เพิ่มขึ้นเช่นกัน ประการที่สองคือราคาและอัตราผลตอบแทนของพันธบัตรรัฐบาลมีความสัมพันธ์เชิงลบ โดยยิ่งราคาสูง อัตราผลตอบแทนก็จะยิ่งต่ำลง หากความนิยมของพันธบัตรเพิ่มขึ้นตามความต้องการของตลาด จะทำให้ราคาเพิ่มขึ้นและอัตราผลตอบแทนลดลง

ประการที่สาม พันธบัตรรัฐบาลถือเป็นสินทรัพย์ปลอดภัย ในกรณีของพันธบัตรกระทรวงการคลังระยะยาวของสหรัฐอเมริกา หากนักลงทุนไม่มองโลกในแง่ดีเกี่ยวกับความคาดหวังของตลาดในอนาคต พวกเขาจะถอนการลงทุนออกจากหุ้นหรือการลงทุนที่มีความเสี่ยงสูงอื่นๆ และซื้อพันธบัตรกระทรวงการคลังอายุ 10 ปีเพื่อป้องกันความเสี่ยง

เมื่อการผกผันเกิดขึ้น มันถูกมองว่าเป็นปูชนียบุคคลของภาวะเศรษฐกิจถดถอย เนื่องจากนักลงทุนอาจเต็มใจที่จะซื้อพันธบัตรรัฐบาลระยะยาวมากกว่าเพื่อหลีกเลี่ยงภาวะเศรษฐกิจตกต่ำในอนาคต ซึ่งอาจบ่งชี้ว่าตลาดมีความกังวลเกี่ยวกับแนวโน้มเศรษฐกิจในอนาคต ทำให้ผู้ลงทุนสนใจสินทรัพย์ที่มีความเสี่ยงระยะสั้นต่ำกว่า ตัวอย่างเช่น ในสหรัฐอเมริกา ข้อมูลในอดีตชี้ให้เห็นว่าเกือบทุกครั้งที่สิ่งที่เรียกว่าการผกผันนี้เกิดขึ้น ภาวะเศรษฐกิจถดถอยจะเกิดขึ้นในสหรัฐอเมริกา ตัวอย่างเช่น การผกผันของอัตราผลตอบแทนเกิดขึ้นในสหรัฐอเมริกาในปี 2551 ก่อนเกิดวิกฤติสินเชื่อซับไพรม์

หากต้องการดูว่าจะมีการผกผันหรือไม่ คุณสามารถดูเส้นอัตราผลตอบแทนของกระทรวงการคลังได้ คุณยังสามารถใช้อัตราผลตอบแทนของพันธบัตรรัฐบาลอายุ 10 ปีลบด้วยอัตราผลตอบแทนของพันธบัตรรัฐบาลอายุ 2 ปีเพื่อให้ได้ส่วนต่างที่มากกว่า 0 ซึ่งหมายความว่าอัตราผลตอบแทนระยะยาวจะมากกว่าอัตราผลตอบแทนระยะสั้น ซึ่งก็คือ ค่อนข้างปกติ หากผลต่างน้อยกว่า 0 แสดงว่าอัตราผลตอบแทนของพันธบัตรรัฐบาลระยะยาวมีค่าน้อยกว่าอัตราผลตอบแทนของพันธบัตรรัฐบาลระยะสั้นซึ่งเป็นปรากฏการณ์การผกผันของอัตราผลตอบแทน

ปรากฏการณ์นี้สามารถเกิดขึ้นได้สาเหตุหลักมาจากนักลงทุนคาดว่าจะเกิดภาวะเศรษฐกิจถดถอย ไม่ใช่ว่าการผกผันทำให้เกิดวิกฤติเศรษฐกิจ มันเป็นสัญญาณที่เป็นผลมาจากการโหวตโดยรวมของนักลงทุนส่วนใหญ่ในสิ่งที่ตลาดคาดหวัง

อัตราดอกเบี้ยพันธบัตรรัฐบาล

อัตราดอกเบี้ยพันธบัตรรัฐบาล

เป็นแนวคิดสองประการที่เกี่ยวข้องกัน แต่แตกต่างกันซึ่งมักใช้เพื่ออธิบายแง่มุมต่างๆ ของตลาดธนารักษ์ อัตราผลตอบแทนของกระทรวงการคลังคืออัตราผลตอบแทนต่อปีของหลักทรัพย์ของกระทรวงการคลัง ซึ่งเป็นอัตราผลตอบแทนที่นักลงทุนได้รับจากการถือหลักทรัพย์ของกระทรวงการคลัง คำนวณจากราคาตลาดปัจจุบันของพันธบัตรรัฐบาลและมูลค่าที่ตราไว้ของพันธบัตร ซึ่งโดยปกติจะแสดงเป็นเปอร์เซ็นต์ การคำนวณเกี่ยวข้องกับการจ่ายดอกเบี้ยรายปีของพันธบัตรและราคาปัจจุบันของพันธบัตร

เป็นตัวชี้วัดแบบไดนามิกที่ผันผวนตามการเปลี่ยนแปลงในตลาดการเงิน หากราคาตลาดของหลักทรัพย์ธนารักษ์เพิ่มขึ้น อัตราผลตอบแทนจะลดลง ในทางกลับกัน หากราคาตก อัตราผลตอบแทนก็จะเพิ่มขึ้น

อัตราดอกเบี้ยของพันธบัตรรัฐบาลมักหมายถึงอัตราคูปองของพันธบัตร ซึ่งเป็นอัตราดอกเบี้ยรายปีที่สัญญาว่าจะจ่ายเมื่อมีการออกพันธบัตร กำหนดไว้ ณ เวลาที่ออกพันธบัตรและคงที่ ตัวอย่างเช่น หากพันธบัตรกระทรวงการคลังมีอัตราดอกเบี้ยร้อยละ 5 ก็จะจ่ายดอกเบี้ยร้อยละ 5 ต่อปี

อัตราดอกเบี้ยของพันธบัตรรัฐบาลเป็นตัวบ่งชี้คงที่ ไม่เปลี่ยนแปลงตามความผันผวนของราคาตลาด อัตราดอกเบี้ยพันธบัตรรัฐบาลยังคงที่โดยไม่คำนึงถึงราคาตลาดในปัจจุบันของพันธบัตร

ตัวอย่างเช่น พันธบัตรสหรัฐฯ ที่มีอายุ 1 ปีจะมีอัตราคูปอง 2% ซึ่งหมายความว่าสามารถรับ 2 คะแนนเมื่อซื้อและถือจนครบกำหนด สมมติว่า Zhang San ซื้อพันธบัตรมูลค่า 100 ดอลลาร์สหรัฐฯ และสามารถได้รับดอกเบี้ย 2 ดอลลาร์หลังจากหนึ่งปี ดังนั้นอัตราดอกเบี้ยของพันธบัตรสหรัฐฯ จะคงที่นับจากเวลาที่ซื้อ โดยมีลายลักษณ์อักษรอยู่ในสัญญา และสัญญาเงินกู้จะไม่เปลี่ยนแปลงตามการเปลี่ยนแปลงของสถานการณ์ในอนาคต

อย่างไรก็ตาม อัตราผลตอบแทนของพันธบัตรสหรัฐฯ เปลี่ยนแปลงตลอดเวลา และมีตลาดรองที่นักลงทุนสามารถซื้อและขายการถือครองพันธบัตรสหรัฐฯ ได้ ยังคงอยู่ในตัวอย่างที่เพิ่งให้ไป สมมติว่าจู่ๆ Zhang San ต้องการเงินอย่างเร่งด่วนหลังจากถือพันธบัตรสหรัฐฯ เป็นเวลาหกเดือน และขายทั้งหมดให้กับ Li Si ในตลาดรองในราคา 98 ดอลลาร์

หลังจากผ่านไปครึ่งปี Li Si จะได้รับเงินต้นและดอกเบี้ยจากรัฐบาลสหรัฐฯ ซึ่งก็คืออัตราดอกเบี้ยพันธบัตรสหรัฐฯ ดอกเบี้ย 2% ต่อ 2 ดอลลาร์สหรัฐ บวกเงินต้น 100 ดอลลาร์ สามารถรับได้ทั้งหมด $102 หลี่ซื้อหนี้สหรัฐในราคา 98 ดอลลาร์ และหลังจากครบกำหนด เขาจะได้รับเงินต้นและดอกเบี้ย 102 ดอลลาร์ กำไร $4 จากนั้นอัตราผลตอบแทนจนครบกำหนดคือ 4.08%

กล่าวอีกนัยหนึ่ง อัตราผลตอบแทนของกระทรวงการคลังจะเน้นไปที่การอธิบายอัตราผลตอบแทนที่แท้จริงที่นักลงทุนได้รับภายใต้สภาวะตลาดในปัจจุบัน ในขณะที่อัตราดอกเบี้ยของกระทรวงการคลังจะมุ่งเน้นไปที่การอธิบายอัตราดอกเบี้ยคงที่ที่กำหนด ณ เวลาที่ออกพันธบัตรกระทรวงการคลังมากกว่า

ราคาพันธบัตรรัฐบาล

ทั้งสองมีความสัมพันธ์แบบผกผันซึ่งเกิดจากหลักการกำหนดราคาพื้นฐานของพันธบัตร นั่นคือเมื่ออัตราผลตอบแทนของพันธบัตรรัฐบาลเพิ่มขึ้น ราคาของพันธบัตรรัฐบาลก็จะลดลง และในทางกลับกัน เมื่ออัตราดอกเบี้ยในตลาดของพันธบัตรเพิ่มขึ้น ประเด็นใหม่จะมีอัตราดอกเบี้ยที่สูงขึ้น ดังนั้นพันธบัตรเก่าจึงมีอัตราดอกเบี้ยคงที่ค่อนข้างต่ำ ส่งผลให้ราคาในตลาดลดลง ในทางกลับกัน เมื่ออัตราดอกเบี้ยในตลาดลดลง อัตราคงที่ของพันธบัตรเก่าจะค่อนข้างน่าสนใจกว่า และราคาก็สูงขึ้นด้วย

ดังที่คุณเห็นจากตัวอย่างข้างต้น อัตราผลตอบแทนพันธบัตรสหรัฐฯ จะเป็นไปตามราคาพันธบัตรสหรัฐฯ ยิ่งราคาซื้อขายพันธบัตรสหรัฐฯ สูงเท่าใด อัตราผลตอบแทนพันธบัตรสหรัฐฯ ก็จะยิ่งต่ำลง ยิ่งราคาซื้อขายต่ำลง อัตราผลตอบแทนก็จะสูงขึ้นตามไปด้วย ดังนั้นอัตราผลตอบแทนของพันธบัตรสหรัฐฯ จึงสามารถคำนวณได้จากราคาซื้อขายปัจจุบันของพันธบัตรสหรัฐฯ

ตัวอย่างเช่น ราคาพันธบัตรสหรัฐฯ อายุ 10 ปีปัจจุบันคือ 88.2969 ด้วยมูลค่าคูปอง 100 และอัตราดอกเบี้ยคูปอง 2.75% แสดงว่าถ้าซื้อพันธบัตรนี้ในราคานั้นและถือจนครบกำหนดหนึ่งปี โดยจ่ายดอกเบี้ย 2 ครั้งและดอกเบี้ยรับ 1.375 ต่องวด และไถ่ถอนเมื่อครบกำหนดในราคาคูปอง อัตราผลตอบแทนต่อปีจะเท่ากับร้อยละ 4.219

อัตราผลตอบแทนพันธบัตรสหรัฐฯ และราคาพันธบัตรสหรัฐฯ เป็นสัดส่วนผกผัน เมื่อนักลงทุนแย่งซื้อพันธบัตรสหรัฐฯ จะผลักดันราคาพันธบัตรสหรัฐฯ ให้สูงขึ้น ส่งผลให้อัตราผลตอบแทนพันธบัตรสหรัฐฯ ลดลง ในทางตรงกันข้าม หากนักลงทุนไม่มั่นใจในพันธบัตรสหรัฐฯ และขายคนมากกว่าซื้อคนมากขึ้น ราคาพันธบัตรสหรัฐฯ ก็จะลดลงและอัตราผลตอบแทนจะสูงขึ้น

ตัวอย่างเช่น ตั้งแต่เดือนมีนาคมปีนี้ ธนาคารกลางสหรัฐได้ขึ้นอัตราดอกเบี้ย และส่งผลให้อัตราผลตอบแทนพันธบัตรสหรัฐฯ เพิ่มขึ้นอย่างรวดเร็ว ดังนั้นนักลงทุนจึงเริ่มขายพันธบัตรสหรัฐฯ และนำเงินไปฝากธนาคาร มีคนขายพันธบัตรสหรัฐฯ มากกว่าซื้อในตลาด และราคาพันธบัตรสหรัฐฯ จะลดลงในขณะที่อัตราผลตอบแทนพันธบัตรสหรัฐฯ จะเพิ่มขึ้น

ในขณะเดียวกันพันธบัตรระยะยาวมีความอ่อนไหวต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยในตลาดมากกว่า พันธบัตรระยะยาวค่อนข้างมีความผันผวนมากกว่า ดังนั้นราคาจึงลดลงมากขึ้นเมื่ออัตราดอกเบี้ยในตลาดสูงขึ้น และเพิ่มขึ้นมากขึ้นเมื่ออัตราดอกเบี้ยในตลาดลดลง

ดังนั้นนักลงทุนควรทำการแลกเปลี่ยนที่ดีระหว่างราคาและผลตอบแทนเมื่อลงทุนในหลักทรัพย์ของกระทรวงการคลัง เมื่ออัตราดอกเบี้ยในตลาดผันผวน ราคาพันธบัตรและอัตราผลตอบแทนจะปรับกลับตามไปด้วย ซึ่งส่งผลต่อผลตอบแทนและกลยุทธ์การลงทุนของนักลงทุน

| อุปกรณ์ | สูง | ต่ำ | ปัจจุบัน | คะแนนพื้นฐานจาก LOW |

| 30 ปี | 5.35% | 0.99% | 3.85% | 286 |

| 20 ปี | 5.44% | 0.87% | 4.06% | 319 |

| 10 ปี | 5.26% | 0.52% | 3.81% | 329 |

| 5 ปี | 5.18% | 0.19% | 4.13% | 394 |

| 2ปี | 5.10% | 0.09% | 4.87% | 478 |

| 3 เดือน | 5.55% | 0.00% | 5.43% | 543 |

| เอฟเอฟอาร์ | 5.41% | 0.04% | 5.07% | 503 |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน ความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ