要約

要約

国債の利回りを示す国債利回りは、経済成長とともに上昇する可能性があるが、債券価格の下落を引き起こす可能性がある。反転は景気後退を示唆しています。投資家は投資を決定する際に、価格と利回りのバランスを取る必要があります。

金融の世界では、人々は常に経済や市場の動向を注視しています。そして、株式市場の浮き沈みであれ、金利の上下であれ、それらはすべて国債利回りと関連しているように思われています。この記事では、国債利回りのシグナルを詳細に解釈し、これらの市場シグナルを詳細に理解することで、資産を守るだけでなく、投資機会をつかむことができるようになるよう解説します。

国債利回りの計算方法

その名の通り、国債とは国が国民からお金を借りて、一定期間内に利息を支払い満期に元本を返済するという約束のことです。米国債は米国政府が発行する債券で、米国政府に貸したお金は借用書を得ることになります。米国は米国政府の支援されているうえ、米ドルは世界共通通貨であるため、米国政府の信頼性は高く、借金を踏み倒すことはないだろうと言われています。したがって、米国債はリスクのない資産とみなされています。

米国債は1か月から30年までのさまざまな借入期間で発行されています。米国の短期国債は政策の影響を受けやすく、市場の変動が激しい傾向にあります。長期の米国債は不確実性が大きすぎるうえ、流動性が高くありません。アメリカ10年債券は全満期の中で最も流動性が高いため、その利回りはリスクの少ない収益率として広く認識されています。

平たく言えば、流通しているお金の金利は国債の利回りに基づいています。少なくともこのレベルの収益を得るためには他の資産に投資した方がいいでしょう。そうでなければ、投資家は米国債券を直接購入できます。リスクフリー金利として、アメリカ10年債券は、住宅ローンを含む銀行の信用金利の基準にもなっています。

利率は、考慮される要素に応じて若干異なる方法で計算されます。一般に、インフレまたはデフレを調整していない実質金利は、債券に記載されている場合、名目利回りとも呼ばれます。これは、投資家が債券を購入する時点で債券契約に指定されている年率換算の利率であり、インフレや通貨安の影響は考慮されていません。

名目利回りには、発行時に決定される固定金利である債券のクーポンレート(発行時に決定される固定金利)が含まれます。たとえば、債券の額面が 1,000ドルでクーポンレートが5%の場合、名目利回りは5%となります。正確な計算式は次のとおりです。

名目利回り=クーポンレート ÷ 債券の額面 x 100

この計算式では、クーポンレートは年間利払い額、債券の額面は債券の初期価格を意味します。

また、インフレを考慮に入れるために、インフレ率を差し引くことで、投資の実質購買力の変化を反映する実質利回りを求めることができます。具体的な計算式は次の通りです。

実質利回り = 名目利回り - インフレ率

満期までの利回り(YTM)もあります。これは、投資家が債券を購入して満期まで保有したときに得られる年換算の収益率です。 YTM の計算には、債券の額面、購入価格、満期期間、利息の支払い頻度などの要素が含まれます。具体的な式は次のとおりです。

YTM%=(M-Pb)/(Pb*N)*100

Mは満期時の1回の債務返済額、Pbは市場入札価格、nは購入から満期保有までの残り年数を意味します。

満期までの利回りは、利息と元本を含む米国債の世界全体の収益を考慮しており、債券が満期まで保有された場合の投資家の期待収益率を示します。

| 特徴 | 上昇が意味すること |

低下が意味すること |

| 経済状況 | 経済的な楽観主義により返品需要が高まる | 心配した投資家はより安全な資産を求める |

| インフレ予測 | インフレ率が上昇し、投資家はより高い利益を追い求める | インフレ率は低下し、投資家の収益は減少する |

| 中央銀行の政策 | 政策の引き締め、短期金利の上昇 | 緩和的な政策、より低い短期金利 |

| 投資家のリスク選好 | より高いリターン、よりリスクの高い資産への意欲。 | 保守的で低リスク資産を好む |

| 通貨の流動性 | 市場は短期債の流動性を懸念 | 短期債券の流動性が向上する |

| 世界経済の不確実性 | リスクを回避し、短期資産が好まれる | 世界経済は安定 |

国債の逆イールド

これは、短期債の利回りが長期債の利回りよりも高いことを指します。一般に、長期投資は短期投資よりも高い収益をもたらすはずであるため、これは債券市場の異常とみなされます。

これにより、国債のいくつかの特徴がわかります。その1つは、短期国債の利回りと長期国債の利回りが同じ方向に動き、短期国債の利回りが上昇すると、長期国債の利回りも上昇するということです。 2つ目は、国債の価格と利回りには負の相関関係があり、価格が高くなるほど利回りが低くなるということです。市場の需要に応じて債券の人気が高まると、価格が上昇し、利回りが低下します。

そして3つ目はに、国債は安全資産と考えられていることです。例えば米国の長期国債の場合、投資家が将来の市場予想に楽観的でない場合、株式やその他の高リスク投資から投資を撤退し、ヘッジとしてアメリカ10年債券を購入します。

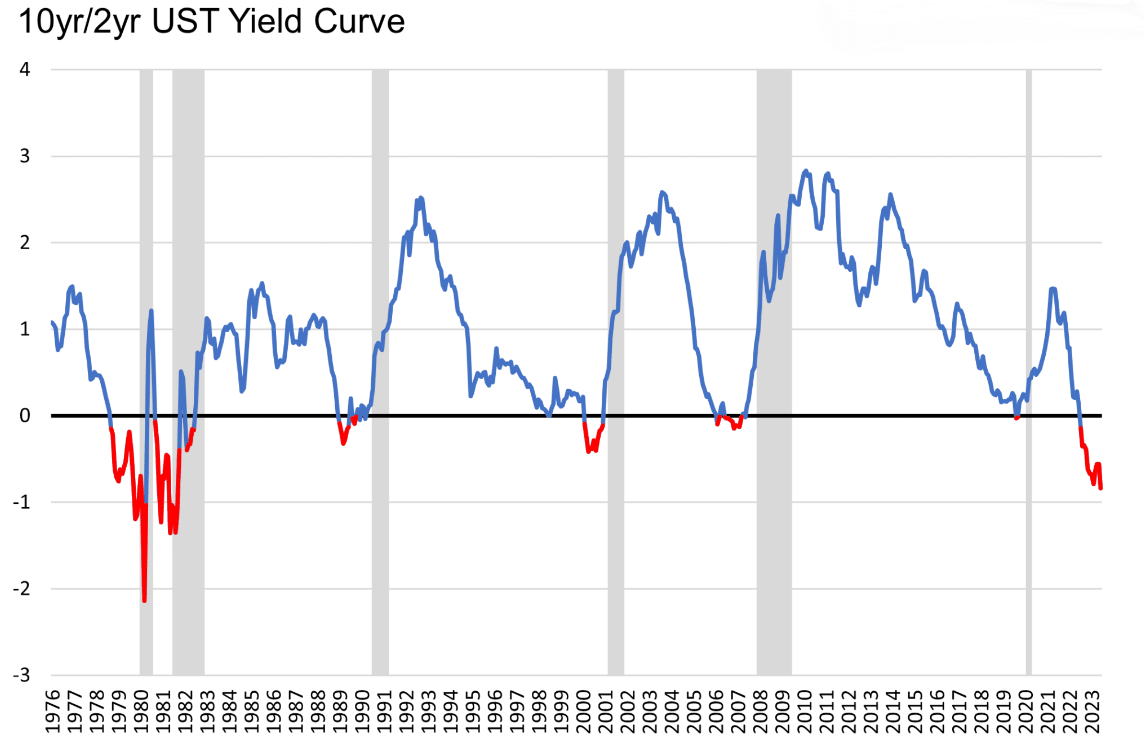

逆イールドは、景気後退の前兆とみなされます。投資家が将来の景気低迷の可能性を回避するために、長期国債を購入する意欲が高まるためです。これは、市場が将来の経済見通しに懸念を抱いており、投資家が短期リスクの低い資産に関心を寄せていることを示唆しています。

たとえば米国では、過去のデータによると、逆イールドが起こるほぼ毎回景気後退が発生しています。たとえば、サブプライム住宅ローン危機前の2008年に米国では逆イールドが発生しました。

逆イールドが発生するかどうかを確認するには、米国債のイールドカーブを見るとわかりやすいでしょう。 10年物国債の利回りから2年物国債の利回りを引いて、その差が0より大きければ、長期国債の利回りが短期国債の利回りより大きいことを意味します。この差が0未満の場合は、長期国債の利回りが短期国債の利回りよりも小さいことを意味し、逆イールドという現象が起こります。

この現象は主に投資家が景気後退を予想しているために起こります。逆イールドが経済危機を引き起こしているわけではありません。むしろ、市場が何を期待しているかについての大多数の投資家による集団投票の結果としてのシグナルなのです。

国債の利回りと金利

これらは、国債市場のさまざまな側面を説明するために一般的に使用される、関連する2つの異なる概念です。トレジャリー利回りとは米国債の年間収益率であり、投資家が国債を保有することで得られる収益率です。これは、国債の現在の市場価格と債券の額面に基づいて計算され、通常はパーセンテージで表されます。計算には、債券の年間利払い額と債券の現在の価格が含まれます。

これは、国債市場の変化に応じて変動する動的な指標です。米国債の市場価格が上昇すると、利回りは低下します。逆に、価格が下がれば利回りは上昇します。

米国債の金利は通常、債券の表面利率を指します。これは、債券の発行時に支払われることが約束された年利率です。債券の発行時に設定され、一定になります。たとえば、国債の表面利率が5%の場合、毎年5%の利息が支払われます。

国債の金利は静的な指標です。市場価格の変動によって変わることはありません。国債の金利は、国債の現在の市場価格に関係なく一定のままです。

一例として、満期1年の米国債券のクーポンレートは2%です。これは、購入して満期まで保有すると2ポイントを獲得できることを意味します。例えばAさんが 100ドルの米国債券を購入すると、1年後に2ドルの利息を受け取ることができます。米国債券の金利は契約書に書かれている通り購入時から固定されており、将来の経済状況の変化によってローン契約が変更されることはありません。

しかし、米国債の利回りは刻一刻と変化しており、投資家が保有する米国債を売買できる流通市場も存在します。さらに先ほどの例で、Aさんが米国債を6か月間保有した後、突然緊急にお金が必要になり、流通市場ですべての国債を98ドルの価格でBさんに売却したとします。

半年後、Bさんは米国政府から元利金、つまり 2米ドルに元本100ドルを加えたものに2 の米国債クーポンレートを受け取ることができます。つまり合計102ドルが得られるということです。Bさんは米国債を98ドルで購入し、満期後は元本と利息合わせた102ドルを受け取ることになるので利益は4ドル。満期までの利回りは4.08%となります。

言い換えれば、国債利回りは現在の市場環境下で投資家が受け取る実際の収益率を表すことに重点を置いているのに対し、国債金利は国債の発行時に決定される固定金利を表すことに重点を置いています。

国債の利回りと国債の価格

両者の間には逆相関の関係がありますが、これは債券の基本的な価格決定原理に基づくものです。つまり、国債の利回りが上昇すると国債の価格は下落し、その逆も同様です。債券の市場金利が上昇すると、新しい債券の金利も高くなるため、古い債券の固定金利が相対的に低くなり、市場価格が下落します。逆に、市場金利が低下すると、古い債券の固定金利が相対的に魅力的となり、その価格が上昇します。

上記の例からわかるように、米国債の利回りは米国債の価格に関連します。米国債券の取引価格が高くなるほど、米国債券の利回りは低くなります。取引価格が低いほど、利回りは高くなります。したがって、米国債券の利回りは、現在の米国債券の取引価格に基づいて計算できます。

たとえば、現在のアメリカ10年債券の価格は88.2969とします。クーポン価値は100、クーポン率は 2.75%です。この債券をその価格で購入し、満期まで1 年間保有。そして2 回の利息支払いと一期ごとの1.375の利息収入があり、満期にクーポン価格で償還される場合、年間利回りは4.219%になります。

米国債利回りと米国債券価格は反比例します。投資家が米国債を競って購入するとその価格は上昇し、その結果、米国債の利回りが低下します。逆に、投資家が米国債に強気でなく、買う人より売る人の方が多ければ、米国債の価格は下落し、利回りは上昇します。

例えば、2023年3月以降、FRBは利上げを実施しており、これにより米国債利回りが急上昇しています。そこで投資家は米国債を売却し、銀行に資金を預け始めました。市場では米国債を買う人よりも売る人が多くなり、米国債価格は下落する一方、米国債利回りは上昇しています。

一方、長期債は市場金利の変化により敏感です。長期債は比較的ボラティリティが高いため、市場金利が上昇すると価格がより下落し、市場金利が低下すると価格がより上昇します。

したがって、投資家は米国債に投資する際、価格と利回りの間で適切なトレードオフを行う必要があります。市場金利が変動すると、債券価格と利回りもそれに応じて調整され、投資家のリターンや投資戦略に影響を与えます。

| 期間 | HIGH | LOW | 現在 | LOWからのベーシスポイント |

| 30年 | 5.35% | 0.99% | 3.85% | 286 |

| 20年 | 5.44% | 0.87% | 4.06% | 319 |

| 10年 | 5.26% | 0.52% | 3.81% | 329 |

| 5年 | 5.18% | 0.19% | 4.13% | 394 |

| 2年 | 5.10% | 0.09% | 4.87% | 478 |

| 3ヶ月 | 5.55% | 0.00% | 5.43% | 543 |

| FFR | 5.41% | 0.04% | 5.07% | 503 |

免責事項:この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBC または著者による推奨を構成するものではありません。

過去の金価格高騰、主な要因、そして不確実な市場における金の将来について歴史が明らかにしていることを学び、2025 年の金価格予測を検討します。

2025-05-15