Bản tóm tắt:

Bản tóm tắt:

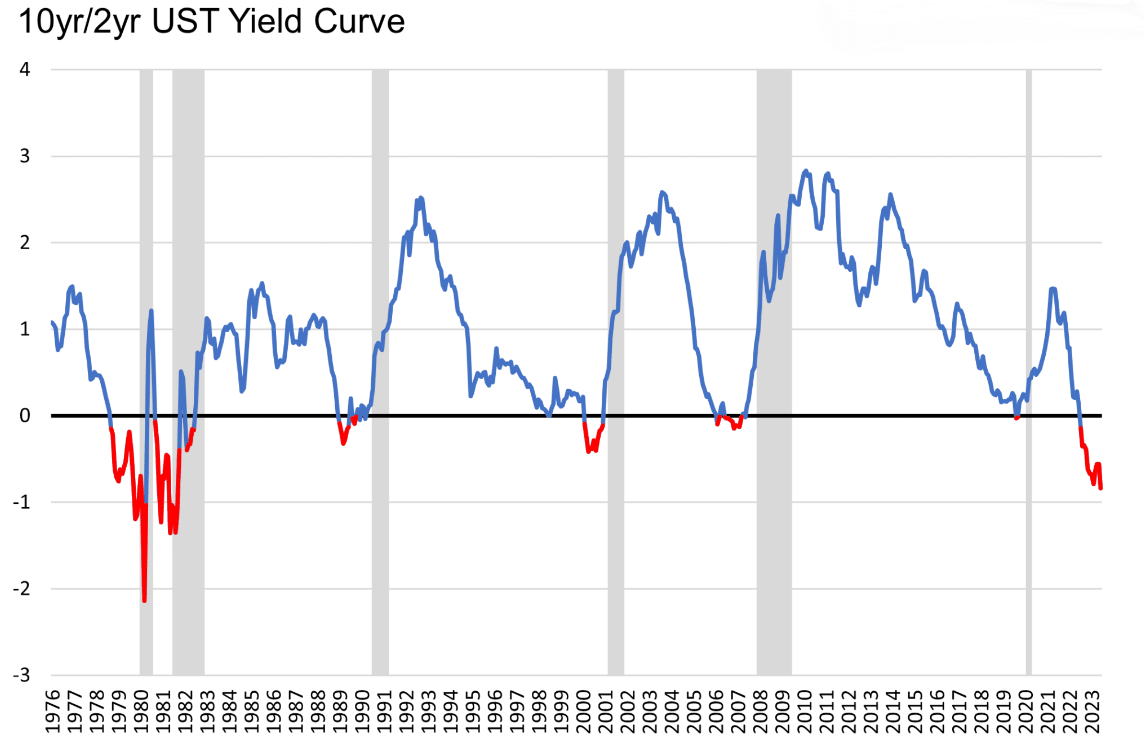

Sự gia tăng lợi suất trái phiếu kho bạc, tỷ lệ lợi nhuận mà các nhà đầu tư nhận được từ việc nắm giữ trái phiếu kho bạc, có thể báo hiệu sự tăng trưởng kinh tế nhưng cũng làm cho giá trái phiếu giảm. Sự đảo ngược biểu thị một cuộc suy thoái kinh tế có thể xảy ra. Nhà đầu tư cần cân nhắc giữa giá và lợi nhuận khi đầu tư.

Trong lĩnh vực tài chính, người ta luôn chú ý đến các điều kiện cụ thể của nền kinh tế và thị trường. Cho dù đó là sự thăng trầm của thị trường Chứng khoán hay sự tăng giảm của lãi suất, dường như tất cả đều liên quan đến lợi suất trái phiếu chính phủ. Bài viết này sẽ giải thích chi tiết các tín hiệu về lợi suất trái phiếu chính phủ trong tương lai. Việc hiểu chi tiết các tín hiệu thị trường này sẽ không chỉ bảo vệ tài sản của bạn mà còn nắm bắt được các cơ hội đầu tư.

Cách tính lãi suất trái phiếu kho bạc

Đúng như tên gọi, nợ quốc gia có nghĩa là quốc gia vay tiền từ công chúng và hứa sẽ trả lãi trong một khoảng thời gian nhất định và trả nợ gốc khi đến hạn. Nợ của Mỹ là trái phiếu do chính phủ Mỹ phát hành, khi bạn cho chính phủ Mỹ vay tiền, bạn sẽ nhận được IOU. Bởi vì Hoa Kỳ được chính phủ Hoa Kỳ xác nhận và đồng đô la Mỹ là tiền tệ chung của thế giới. Chính phủ Hoa Kỳ cũng có độ tin cậy cao và chắc chắn sẽ không vỡ nợ. Do đó, trái phiếu kho bạc Hoa Kỳ được coi là tài sản không có rủi ro.

Trái phiếu Hoa Kỳ được phát hành với các thời hạn vay khác nhau, từ một tháng đến 30 năm. Trong số đó, trái phiếu Mỹ ngắn hạn dễ bị ảnh hưởng bởi chính sách, thị trường và biến động thường xuyên, trong khi trái phiếu Mỹ dài hạn có quá nhiều bất ổn và tính thanh khoản thấp. Trái phiếu Hoa Kỳ kỳ hạn 10 năm có tính thanh khoản cao nhất trong tất cả các kỳ hạn, do đó, lãi suất trái phiếu Hoa Kỳ kỳ hạn 10 năm được công nhận rộng rãi là tỷ suất lợi nhuận phi rủi ro.

Theo cách nói thông thường, lãi suất lưu hành của bất kỳ quỹ nào đều dựa trên thu nhập từ trái phiếu kho bạc, thu nhập từ việc đầu tư vào các tài sản khác ít nhất phải cao hơn mức này, nếu không, nhà đầu tư chỉ có thể mua trực tiếp trái phiếu Mỹ. Là lãi suất phi rủi ro, lãi suất trái phiếu Kho bạc Hoa Kỳ kỳ hạn 10 năm cũng là cơ sở cho lãi suất cho vay tín dụng ngân hàng, bao gồm cả các khoản vay thế chấp.

Phương pháp tính toán của nó hơi khác nhau tùy thuộc vào các yếu tố được xem xét. Nói chung, lãi suất thực được ghi trên trái phiếu và chưa được điều chỉnh theo lạm phát hoặc giảm phát còn được gọi là lãi suất danh nghĩa. Đó là lãi suất hàng năm được quy định trong hợp đồng trái phiếu khi nhà đầu tư mua trái phiếu mà không tính đến tác động của lạm phát hay đồng tiền mất giá.

Lợi suất danh nghĩa bao gồm lãi suất coupon của trái phiếu, là lãi suất cố định được xác định khi phát hành. Ví dụ: nếu một trái phiếu có mệnh giá 1.000 USD và lãi suất coupon là 5% thì lãi suất danh nghĩa của nó là 5%. Công thức cụ thể là: lãi suất danh nghĩa = lãi suất coupon÷mệnh giá trái phiếu×100. Trong công thức này, lãi suất coupon là tiền lãi hàng năm được trả và mệnh giá của trái phiếu là giá trị ban đầu của trái phiếu.

Và nếu bạn muốn tính đến lạm phát, bạn có thể trừ nó đi, để bạn có được tỷ suất lợi nhuận thực, phản ánh sự thay đổi trong sức mua thực tế của khoản đầu tư. Công thức cụ thể là: tỷ suất lợi nhuận thực = tỷ suất lợi nhuận danh nghĩa - tỷ lệ lạm phát

Ngoài ra còn có lợi suất đến ngày đáo hạn, là tỷ suất lợi nhuận hàng năm mà nhà đầu tư sẽ nhận được khi mua trái phiếu và giữ nó đến ngày đáo hạn. Việc tính toán YTM liên quan đến các yếu tố như mệnh giá trái phiếu, giá mua, thời gian đáo hạn và tần suất trả lãi. Công thức cụ thể là: YTM=(M-Pb)/(Pb*N)*100%

Trong đó, M là số tiền gốc và lãi trả một lần khi đến hạn; Pb là giá mua thị trường; n là số năm còn lại từ khi mua đến khi đáo hạn nắm giữ. Lợi suất đến ngày đáo hạn tính đến lợi nhuận tổng thể của trái phiếu kho bạc, bao gồm cả lãi và gốc, đồng thời đưa ra tỷ lệ lợi nhuận kỳ vọng của nhà đầu tư nếu trái phiếu được giữ đến ngày đáo hạn.

| Đặc trưng | Sự trỗi dậy nói gì | Sự suy giảm có nghĩa là gì |

| Điều kiện kinh tế | Sự lạc quan về kinh tế thúc đẩy nhu cầu trở lại. | Các nhà đầu tư lo lắng tìm kiếm tài sản an toàn hơn. |

| Kỳ vọng lạm phát | Lạm phát tăng, nhà đầu tư theo đuổi lợi nhuận cao hơn. | Lạm phát giảm, lợi nhuận của nhà đầu tư thấp hơn. |

| Chính sách của Ngân hàng Trung ương | Chính sách thắt chặt, lãi suất ngắn hạn cao hơn. | Chính sách dễ dàng, lãi suất ngắn hạn thấp hơn. |

| Nhà đầu tư thích rủi ro | Lợi nhuận cao hơn, sẵn sàng cho các tài sản rủi ro hơn. | Bảo thủ, ưa thích các tài sản có rủi ro thấp. |

| Thanh khoản tiền tệ | Thị trường băn khoăn về thanh khoản trái phiếu ngắn hạn. | Thanh khoản trái phiếu ngắn hạn được cải thiện. |

| Bất ổn kinh tế toàn cầu | Lo ngại rủi ro, tài sản ngắn hạn được ưa chuộng. | Nền kinh tế toàn cầu ổn định, phát triển lâu dài. |

Lợi suất trái phiếu kho bạc bị đảo ngược

Điều này đề cập đến thực tế là lợi suất trái phiếu ngắn hạn cao hơn lợi suất trái phiếu dài hạn. Đây thường được coi là một sự bất thường của thị trường trái phiếu vì nhìn chung, đầu tư dài hạn sẽ mang lại lợi nhuận cao hơn đầu tư ngắn hạn.

Điều này đưa chúng ta đến một số đặc điểm của trái phiếu kho bạc, một trong số đó là lợi suất trái phiếu kho bạc ngắn hạn và dài hạn biến động theo cùng một hướng, và nếu lợi suất trái phiếu kho bạc ngắn hạn tăng thì lợi suất trái phiếu kho bạc dài hạn sẽ cũng tăng lên. Thứ hai là giá và lợi suất trái phiếu kho bạc có mối tương quan nghịch, giá càng cao thì lợi suất càng thấp. Nếu mức độ phổ biến của trái phiếu tăng theo nhu cầu thị trường, nó sẽ khiến giá trái phiếu tăng và lợi suất giảm.

Thứ ba, trái phiếu kho bạc được coi là tài sản trú ẩn an toàn. Ví dụ, trong trường hợp trái phiếu kho bạc dài hạn của Hoa Kỳ, nếu các nhà đầu tư không lạc quan về kỳ vọng của thị trường trong tương lai, họ sẽ rút khoản đầu tư khỏi cổ phiếu hoặc các khoản đầu tư có rủi ro cao khác và mua trái phiếu kho bạc kỳ hạn 10 năm để phòng ngừa rủi ro.

Khi sự đảo ngược xảy ra, nó được coi là dấu hiệu báo trước của một cuộc suy thoái. Điều này là do các nhà đầu tư có thể sẵn sàng mua trái phiếu kho bạc dài hạn hơn để tránh suy thoái kinh tế có thể xảy ra trong tương lai. Điều này có thể cho thấy thị trường đang lo ngại về triển vọng kinh tế trong tương lai, khiến các nhà đầu tư quan tâm đến những tài sản có rủi ro ngắn hạn thấp hơn. Ví dụ, ở Mỹ, dữ liệu lịch sử cho thấy rằng hầu như mỗi lần cái gọi là sự đảo ngược này xảy ra thì một cuộc suy thoái lại xảy ra ở Mỹ. Ví dụ, sự đảo ngược lợi suất đã xảy ra ở Mỹ vào năm 2008, trước cuộc khủng hoảng thế chấp dưới chuẩn.

Để biết liệu sự đảo ngược có xảy ra hay không, bạn có thể nhìn vào đường cong lãi suất Kho bạc. Bạn cũng có thể sử dụng lãi suất trái phiếu kho bạc kỳ hạn 10 năm trừ đi lãi suất trái phiếu kho bạc kỳ hạn 2 năm để có chênh lệch lớn hơn 0. Điều này có nghĩa là lợi suất dài hạn lớn hơn lợi suất ngắn hạn, tức là tương đối bình thường. Nếu chênh lệch nhỏ hơn 0, nghĩa là lợi suất trái phiếu kho bạc dài hạn nhỏ hơn lợi suất trái phiếu kho bạc ngắn hạn, đó là hiện tượng đảo ngược lợi suất.

Hiện tượng này có thể xảy ra chủ yếu do các nhà đầu tư mong đợi một cuộc suy thoái; không phải sự đảo ngược đang gây ra khủng hoảng kinh tế. Đó giống như một tín hiệu là kết quả của cuộc bỏ phiếu tập thể của đa số các nhà đầu tư về những gì thị trường mong đợi.

Khác biệt với lãi suất trái phiếu kho bạc

Chúng là hai khái niệm có liên quan nhưng khác nhau thường được sử dụng để mô tả các khía cạnh khác nhau của thị trường Kho bạc. Lợi tức kho bạc là tỷ suất lợi nhuận hàng năm của chứng khoán kho bạc, là tỷ suất lợi nhuận mà nhà đầu tư nhận được từ việc nắm giữ chứng khoán kho bạc. Nó được tính toán dựa trên giá thị trường hiện tại của trái phiếu kho bạc và mệnh giá của trái phiếu, thường được biểu thị bằng phần trăm. Việc tính toán bao gồm các khoản thanh toán lãi hàng năm cho trái phiếu và giá hiện tại của trái phiếu.

Đây là một thước đo động dao động theo những thay đổi trên thị trường Kho bạc. Nếu giá thị trường của chứng khoán kho bạc tăng thì lợi tức giảm; ngược lại, nếu giá giảm thì sản lượng tăng.

Lãi suất trái phiếu kho bạc thường đề cập đến lãi suất coupon của trái phiếu, là lãi suất hàng năm được hứa sẽ trả khi trái phiếu được phát hành. Nó được thiết lập tại thời điểm trái phiếu được phát hành và không đổi. Ví dụ: nếu trái phiếu kho bạc có lãi suất coupon là 5% thì lãi suất 5% sẽ được trả hàng năm.

Lãi suất trái phiếu kho bạc là một chỉ số tĩnh; nó không thay đổi theo biến động của giá thị trường. Lãi suất trái phiếu kho bạc không đổi bất kể giá thị trường hiện tại của trái phiếu.

Ví dụ: trái phiếu Hoa Kỳ có kỳ hạn một năm có lãi suất coupon là 2%, nghĩa là nó có thể kiếm được hai điểm khi mua và giữ đến ngày đáo hạn. Giả sử Zhang San mua một trái phiếu trị giá 100 đô la Mỹ và có thể nhận được 2 đô la tiền lãi sau một năm. Vì vậy, lãi suất trái phiếu Mỹ được cố định kể từ thời điểm mua, ghi vào hợp đồng và hợp đồng vay sẽ không thay đổi theo những thay đổi của tình hình trong tương lai.

Tuy nhiên, lợi suất trái phiếu Mỹ thay đổi theo từng thời điểm và tồn tại một thị trường thứ cấp nơi các nhà đầu tư có thể mua và bán trái phiếu Mỹ mà họ nắm giữ. Vẫn trong ví dụ vừa đưa ra, giả sử Zhang San đột nhiên cần tiền gấp sau sáu tháng nắm giữ trái phiếu Mỹ và bán toàn bộ số đó cho Li Si trên thị trường thứ cấp với mức giá 98 USD.

Sau nửa năm, Li Si sẽ có thể nhận được tiền gốc và lãi từ chính phủ Mỹ, tức là lãi suất trái phiếu Mỹ với lãi suất 2% trên hai đô la Mỹ cộng với tiền gốc là 100 USD. Tổng cộng có thể nhận được 102 USD. Li đã mua khoản nợ của Mỹ với giá 98 USD. và sau khi đáo hạn, anh ta sẽ nhận được tiền gốc và lãi là 102 USD. lợi nhuận là 4 đô la. Khi đó lợi suất đáo hạn của nó là 4,08%.

Nói cách khác, lãi suất trái phiếu kho bạc tập trung hơn vào việc mô tả tỷ suất lợi nhuận thực tế mà nhà đầu tư nhận được trong điều kiện thị trường hiện tại, trong khi lãi suất trái phiếu kho bạc tập trung hơn vào việc mô tả lãi suất cố định được xác định tại thời điểm phát hành trái phiếu kho bạc.

Với giá trái phiếu kho bạc

Có một mối quan hệ nghịch đảo giữa hai điều này, đó là do nguyên tắc định giá cơ bản của trái phiếu. Tức là khi lãi suất trái phiếu kho bạc tăng thì giá trái phiếu kho bạc sẽ giảm và ngược lại. Khi lãi suất thị trường của trái phiếu tăng lên, các đợt phát hành mới sẽ đưa ra lãi suất cao hơn, do đó trái phiếu cũ có lãi suất cố định tương đối thấp hơn, khiến giá thị trường của chúng giảm. Ngược lại, khi lãi suất thị trường giảm, lãi suất cố định của trái phiếu cũ tương đối hấp dẫn hơn và giá của chúng tăng lên.

Như bạn có thể thấy từ ví dụ trên, lãi suất trái phiếu Mỹ tuân theo giá trái phiếu Mỹ. Giá trái phiếu Mỹ được giao dịch càng cao thì lợi suất trái phiếu Mỹ càng thấp. Giá giao dịch càng thấp thì lợi nhuận càng cao. Vì vậy, lợi tức trái phiếu Mỹ có thể được tính toán dựa trên giá giao dịch hiện tại của trái phiếu Mỹ.

Ví dụ: giá trái phiếu Mỹ kỳ hạn 10 năm hiện tại là 88,2969. với giá trị phiếu giảm giá là 100 và lãi suất phiếu giảm giá là 2,75%. Chứng minh rằng nếu trái phiếu này được mua ở mức giá đó và giữ đến khi đáo hạn trong một năm, với hai khoản thanh toán lãi và thu nhập từ lãi là 1,375 mỗi kỳ, và được mua lại khi đáo hạn với giá trái phiếu, lãi suất hàng năm sẽ là 4,219%.

Lợi suất trái phiếu Mỹ và giá trái phiếu Mỹ tỷ lệ nghịch với nhau; khi các nhà đầu tư tranh nhau mua trái phiếu Mỹ sẽ đẩy giá trái phiếu Mỹ lên cao, kéo theo lợi suất trái phiếu Mỹ thấp hơn. Ngược lại, nếu các nhà đầu tư không lạc quan về trái phiếu Mỹ và bán nhiều người hơn mua nhiều người hơn, giá trái phiếu Mỹ sẽ giảm và lợi suất sẽ tăng.

Ví dụ, kể từ tháng 3 năm nay, Cục Dự trữ Liên bang đã tăng lãi suất và điều này dẫn đến lợi suất trái phiếu Mỹ tăng mạnh. Vì vậy, các nhà đầu tư đã bắt đầu bán trái phiếu Mỹ và gửi tiền vào ngân hàng. Có nhiều người bán trái phiếu Mỹ hơn là mua chúng trên thị trường, và giá trái phiếu Mỹ sẽ giảm trong khi lợi suất trái phiếu Mỹ sẽ tăng.

Trong khi đó, trái phiếu dài hạn nhạy cảm hơn với những thay đổi của lãi suất thị trường. Trái phiếu dài hạn tương đối biến động hơn, do đó giá của chúng giảm nhiều hơn khi lãi suất thị trường tăng và tăng nhiều hơn khi lãi suất thị trường giảm.

Vì vậy, nhà đầu tư nên cân nhắc tốt giữa giá và lợi suất khi đầu tư vào chứng khoán kho bạc. Khi lãi suất thị trường biến động, giá trái phiếu và lợi suất sẽ điều chỉnh trở lại tương ứng, từ đó ảnh hưởng đến lợi nhuận và chiến lược đầu tư của nhà đầu tư.

| Dụng cụ | Cao | THẤP | Hiện hành | Điểm cơ bản từ mức THẤP |

| 30 năm | 5,35% | 0,99% | 3,85% | 286 |

| 20 Nam | 5,44% | 0,87% | 4,06% | 319 |

| 10 năm | 5,26% | 0,52% | 3,81% | 329 |

| 5 năm | 5,18% | 0,19% | 4,13% | 394 |

| 2 năm | 5,10% | 0,09% | 4,87% | 478 |

| 3 tháng | 5,55% | 0,00% | 5,43% | 543 |

| FFR | 5,41% | 0,04% | 5,07% | 503 |

Bạn nên mua khi giá giảm hay giữ nguyên khoản đầu tư của mình? Tìm hiểu ưu điểm, rủi ro và các biện pháp thực hành tốt nhất để đưa ra quyết định thông minh trong thời kỳ suy thoái và điều chỉnh của thị trường.

2025-04-22

Tìm hiểu cách trở thành nhà môi giới chứng khoán với hướng dẫn từng bước này. Khám phá các mẹo về giáo dục, cấp phép và nghề nghiệp để bắt đầu hành trình của bạn vào năm 2025.

2025-04-22

CFD (contract for difference) là gì? CFD là hợp đồng chênh lệch giá tài sản không cần sở hữu cơ sở, giao dịch OTC với đòn bẩy cao, long/short linh hoạt trên Forex, chỉ số, cổ phiếu và hàng hoá.

2025-04-22