Mọi người luôn nói về quản lý tiền bạc, điều này có thể khiến bạn nghĩ rằng đó là do không hài lòng với tài sản hiện tại và muốn cải thiện nó. Nhưng sự thật là, đó chỉ là một cách để tránh việc tài sản trong tay bị mất giá. Gốc rễ của vấn đề chính là lạm phát. Mọi người đều biết đến nó, lo lắng về nó, nhưng không nhất thiết biết nguyên nhân xuất hiện. Bây giờ hãy cùng tìm hiểu các nguyên nhân của lạm phát và cách đối phó với nó. Hy vọng rằng, khi hiểu rõ, chúng ta sẽ có thể tìm ra cách phù hợp để ứng phó.

Lạm phát là gì?

Lạm phát thực chất là sự gia tăng chung của mức giá chung trong một khoảng thời gian nhất định, dẫn đến việc giảm sức mua của cùng một lượng tiền. Lạm phát đại diện cho lượng tiền lưu thông, và lạm phát đại diện cho sự gia tăng số lượng, sự kết hợp này có nghĩa là sự gia tăng lượng tiền. Đây là sự phản ánh sự mất giá của đồng tiền, tức là nó mất đi một phần giá trị về mặt sức mua. Nói một cách phổ biến hơn, điều này có nghĩa là tiền đang trở nên kém giá trị hơn.

Lạm phát khiến cho việc mua được ít hàng hóa và dịch vụ hơn với cùng một lượng tiền. Mọi người cần phải trả nhiều tiền hơn cho cùng một sản phẩm vì giá của sản phẩm đã tăng lên. Đây cũng là tình huống khi cung tiền vượt quá nhu cầu thực tế, dẫn đến sự mất giá của tiền tệ và làm tăng giá cả.

Có một công thức đặc biệt trong kinh tế học gọi là MV = PT. Trong đó, M là tổng lượng tiền, V là tốc độ lưu thông tiền, P là mức giá, và T là tổng giao dịch, tức là tổng sản lượng trong nền kinh tế.

Thông thường, khi nhà nước bắt đầu in thêm tiền, tổng cung tiền M tăng lên và tốc độ lưu thông tiền V tăng. Để giữ cho phương trình cân bằng, mức giá P và tổng sản lượng T ở bên phải của phương trình cũng tăng lên. Hiểu đơn giản, khi "mực nước" tăng lên, mối quan hệ giữa lạm phát và việc tăng giá cũng vậy.

Một chỉ số phổ biến để đo lường lạm phát là Chỉ số giá tiêu dùng (CPI), là thước đo xu hướng giá của hàng hóa và dịch vụ mà chúng ta thường sử dụng, phản ánh tổng chi phí mà người tiêu dùng phải trả. CPI là sự phản ánh mức tiêu dùng giá của cả xã hội và tốc độ tăng trưởng của nó thường được hầu hết mọi người xem như tỷ lệ lạm phát.

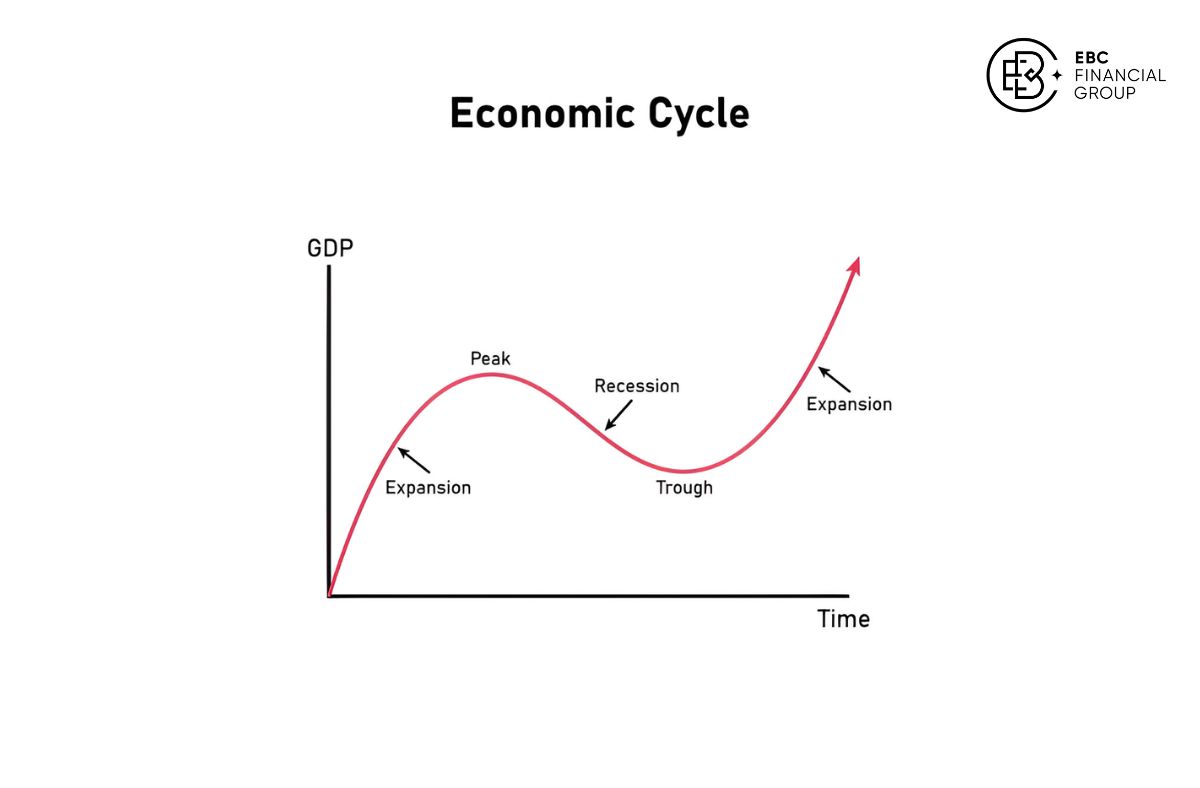

Lạm phát cũng có nhiều loại khác nhau, bao gồm lạm phát vừa phải, siêu lạm phát, và giảm phát. Thông thường, lạm phát vừa phải được coi là giúp thúc đẩy tăng trưởng kinh tế, nhưng lạm phát quá mức có thể dẫn đến bất ổn.

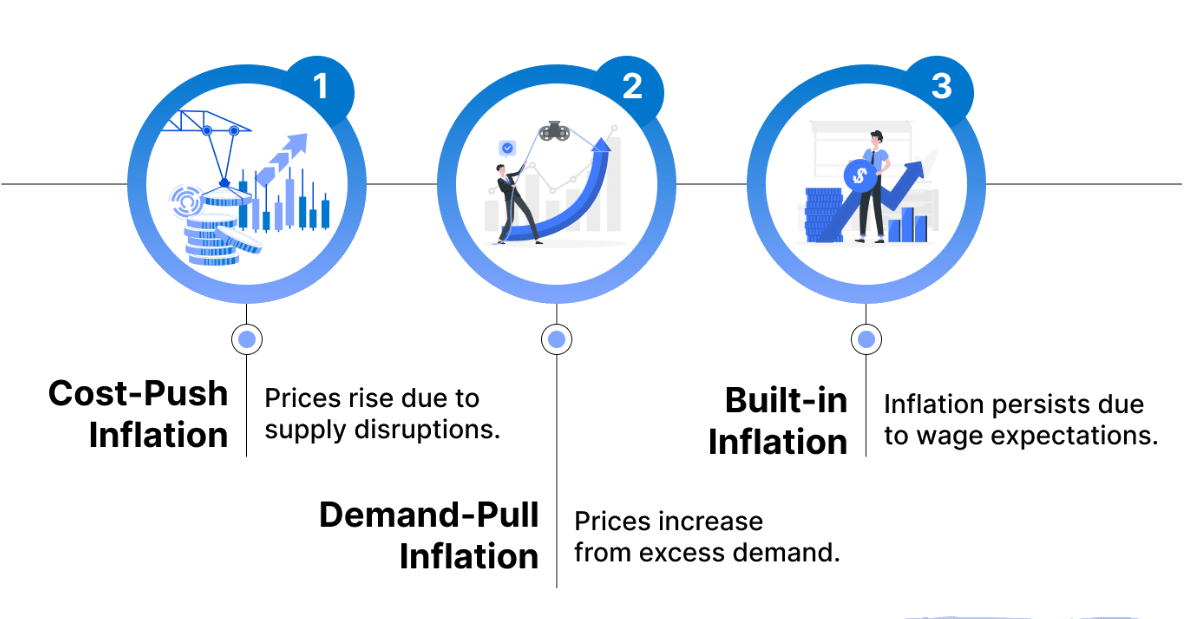

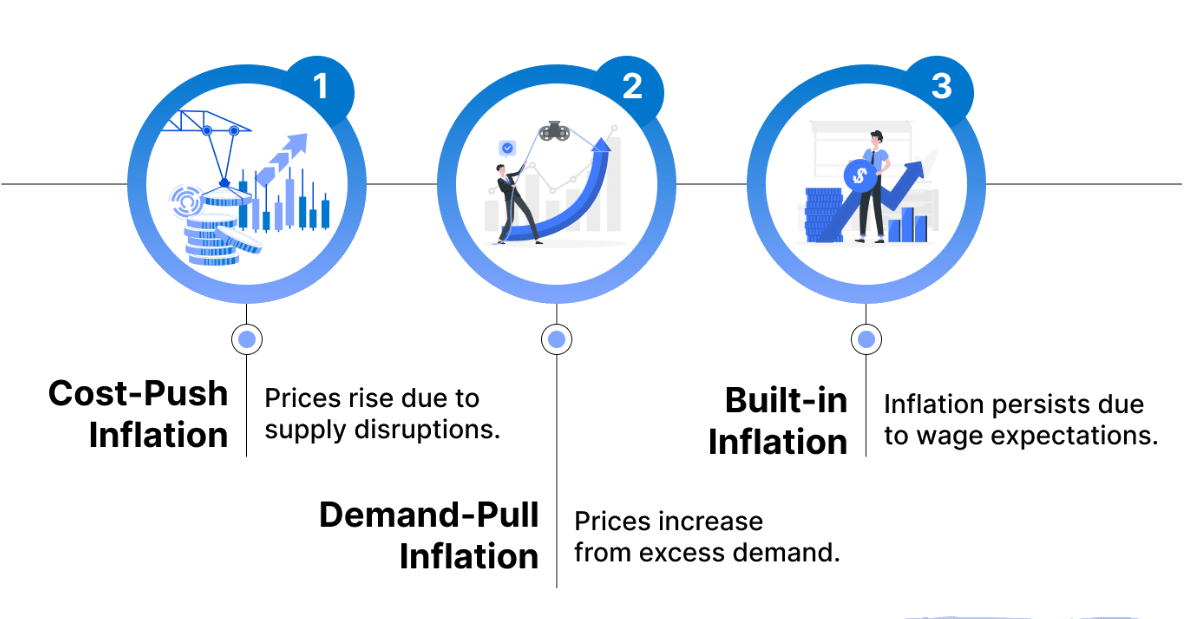

Các loại lạm phát khác nhau có thể có các nguyên nhân và ảnh hưởng khác nhau. Nguyên nhân có thể bao gồm: cầu quá nóng, chi phí đẩy, và tăng cung tiền. Cầu quá nóng có thể do tăng trưởng kinh tế nhanh chóng và cung không đủ đáp ứng nhu cầu. Chi phí đẩy có thể do chi phí sản xuất tăng, mà các doanh nghiệp chuyển chi phí đó sang cho người tiêu dùng.

Ảnh hưởng của lạm phát rất sâu rộng và đa dạng, không chỉ ảnh hưởng đến cá nhân và doanh nghiệp mà còn ảnh hưởng đến các chính phủ. Cụ thể, ảnh hưởng bao gồm sự suy giảm sức mua, thay đổi lãi suất, các quyết định đầu tư, và lập kế hoạch tài chính. Lạm phát cũng có thể dẫn đến việc phân phối lại của cải, ảnh hưởng đến các nhóm dân cư khác nhau ở mức độ khác nhau.

Đối với người tiêu dùng, sự giảm sức mua có thể dẫn đến tăng chi phí sinh hoạt. Đối với doanh nghiệp, chi phí có thể tăng vì họ có thể phải trả lương cao hơn và chi phí nguyên liệu thô tăng. Đối với chính phủ, khi lạm phát tiến tới một vòng luẩn quẩn, nó có thể khiến hệ thống kinh tế tổng thể sụp đổ.

Do đó, các chính phủ và ngân hàng trung ương có thể thực hiện nhiều biện pháp khác nhau để đối phó với lạm phát, bao gồm thắt chặt chính sách tiền tệ, điều chỉnh chính sách tài khóa, và các biện pháp điều chỉnh. Ngân hàng trung ương của nhiều quốc gia đã đặt ra các mục tiêu lạm phát và áp dụng các chính sách tiền tệ để duy trì mức ổn định. Khi lạm phát quá cao hoặc quá thấp, ngân hàng trung ương sẽ điều chỉnh lãi suất và các công cụ chính sách tiền tệ khác để đạt được mức mục tiêu.

Lạm phát là một khái niệm quan trọng trong kinh tế học và có tác động sâu rộng đến cuộc sống của các cá nhân và xã hội. Do đó, các nhà kinh tế và các nhà hoạch định chính sách thường theo dõi sát sao xu hướng của nó và áp dụng các chính sách thích hợp để duy trì sự cân bằng của nền kinh tế.

Sự khác biệt giữa lạm phát và giảm phát

| Đặc trưng |

lạm phát |

Giảm phát |

| Sự định nghĩa |

Giá tăng, sức mua giảm. |

Giá giảm, sức mua tăng. |

| Xu hướng giá |

Giá tăng liên tục hàng năm. |

Giá giảm liên tục hàng năm. |

| nguyên nhân |

Nhu cầu, tiền tăng, áp lực chi phí. |

Nhu cầu thấp, ít tiền, khủng hoảng tín dụng. |

| Ảnh hưởng kinh tế |

Tăng trưởng có thể làm tăng bất bình đẳng. |

Sản lượng ít hơn, căng thẳng tài chính, mất việc làm. |

| Lãi suất |

Thường đi kèm với lãi suất tăng |

Thường đi kèm với việc giảm lãi suất |

Nguyên nhân gây ra lạm phát

Khi lượng tiền lưu thông trong một nền kinh tế vượt quá quy mô của nền kinh tế đó, quá nhiều tiền chạy theo quá ít hàng hóa, và giá cả tự nhiên tăng lên. Nguyên nhân của lạm phát thường liên quan đến các yếu tố như cung cầu, áp lực chi phí, cung tiền và kỳ vọng.

Điều này có nghĩa là khi nền kinh tế quá phát triển và nhu cầu vượt quá cung, giá cả có thể tăng cao hơn. Nhu cầu cao có thể khiến các doanh nghiệp tăng giá vì người tiêu dùng sẵn sàng trả giá cao hơn để có được hàng hóa và dịch vụ mà họ cần. Nói một cách đơn giản, đây là lạm phát do cầu kéo. Khi tổng cầu vượt quá khả năng sản xuất của nền kinh tế, lạm phát xảy ra khi nhu cầu dư thừa thúc đẩy các công ty tăng giá.

Ví dụ, khi chính phủ kích thích nền kinh tế và tăng chi tiêu, người tiêu dùng và doanh nghiệp tăng sức mua của mình, làm tăng tổng cầu. Điều này đã xảy ra sau cuộc khủng hoảng tài chính, khi một số quốc gia áp dụng các biện pháp kích thích tài khóa quy mô lớn, tăng cường đầu tư vào cơ sở hạ tầng và chi tiêu phúc lợi xã hội, từ đó đẩy mạnh tổng cầu.

Lạm phát do chi phí đẩy là kết quả của việc gia tăng chi phí sản xuất, bao gồm chi phí nguyên vật liệu, chi phí lao động và chi phí năng lượng. Khi chi phí sản xuất tăng, các doanh nghiệp có thể chọn cách chuyển những chi phí này sang người tiêu dùng, dẫn đến giá cả hàng hóa và dịch vụ tăng.

Ví dụ, việc tăng giá dầu thô trong những năm gần đây đã dẫn đến tăng chi phí năng lượng. Doanh nghiệp buộc phải tăng chi phí sản xuất để duy trì lợi nhuận, và giá của hàng hóa đã tăng lên, gây lo ngại về lạm phát.

Trường hợp khác là khi mức lương tăng nhanh hơn tăng trưởng năng suất, các doanh nghiệp tăng giá sản phẩm để trả lương cao hơn. Các yếu tố như chiến tranh và thiên tai cũng có thể làm tăng giá; chẳng hạn, tại Nga, giá hàng nhập khẩu đã tăng 30% do chiến tranh. Thêm vào đó, nhiều sản phẩm công nghệ cao không thể nhập khẩu vì các biện pháp trừng phạt của phương Tây, làm giảm nguồn cung. Sự sụt giảm cung và tăng giá dẫn đến lạm phát do chi phí đẩy.

Tăng cung tiền cũng là một nguyên nhân chính gây ra lạm phát. Khi cung hàng hóa và dịch vụ tương đối ổn định nhưng cung tiền quá mức, giá cả sẽ tự nhiên tăng, và lạm phát xảy ra. Điều này chủ yếu là do việc chính phủ hoặc ngân hàng trung ương in quá nhiều tiền hoặc thực hiện chính sách tiền tệ nới lỏng. Ví dụ, việc chính phủ của một số quốc gia phát hành quá mức tiền trong giai đoạn khủng hoảng đã dẫn đến lạm phát, khiến đồng tiền nhanh chóng mất giá và giá cả leo thang.

Kỳ vọng quá mức cũng là một nguyên nhân quan trọng khác gây ra lạm phát. Nếu mọi người mong đợi lạm phát xảy ra, họ có thể hành động tương ứng. Ví dụ, họ có thể tăng cường tiêu dùng hoặc thậm chí chi tiêu vượt mức và tích trữ hàng hóa vì lo sợ rằng sau này giá cả sẽ tăng cao hơn.

Nếu mọi người trong nền kinh tế đều suy nghĩ theo cách này, thời gian giữ tiền của mỗi người sẽ ngắn hơn, điều này thực sự làm tăng tốc độ lưu thông tiền tệ. Và khi tốc độ lưu thông tiền tăng, lượng tiền lưu thông tăng trong khi tổng lượng tiền vẫn không đổi. Chu kỳ này cứ tiếp tục; ngay cả khi ngân hàng trung ương không in thêm đồng nào, lạm phát sẽ tự xảy ra.

Ngoài ra, khi đồng tiền bị mất giá, giá cả hàng hóa nhập khẩu tăng lên, điều này cũng có thể gây ra lạm phát. Điều này xảy ra khi sức mua của đồng tiền quốc gia giảm so với các loại tiền tệ khác. Một số trường hợp lạm phát còn do các yếu tố quốc tế như biến động giá nguyên liệu, biến động tỷ giá hối đoái và các sự kiện địa chính trị, đây là những yếu tố bên ngoài có thể ảnh hưởng trực tiếp hoặc gián tiếp đến mức giá của một quốc gia.

Những nguyên nhân đa dạng này thường đan xen lẫn nhau, và lạm phát trong một nền kinh tế có thể bị ảnh hưởng bởi nhiều yếu tố cùng một lúc. Chính phủ và ngân hàng trung ương cần xem xét các yếu tố khác nhau khi đối phó với lạm phát và áp dụng các chính sách tiền tệ và tài khóa phù hợp để duy trì sự ổn định của lạm phát. Cần lưu ý rằng tác động của lạm phát thay đổi theo từng quốc gia, khu vực và từng thời kỳ.

Hậu quả của lạm phát là gì?

Lạm phát có thể dẫn đến nhiều hậu quả kinh tế và xã hội, mức độ nghiêm trọng và bản chất của những hậu quả này phụ thuộc vào mức độ lạm phát và tình hình kinh tế cụ thể của từng quốc gia.

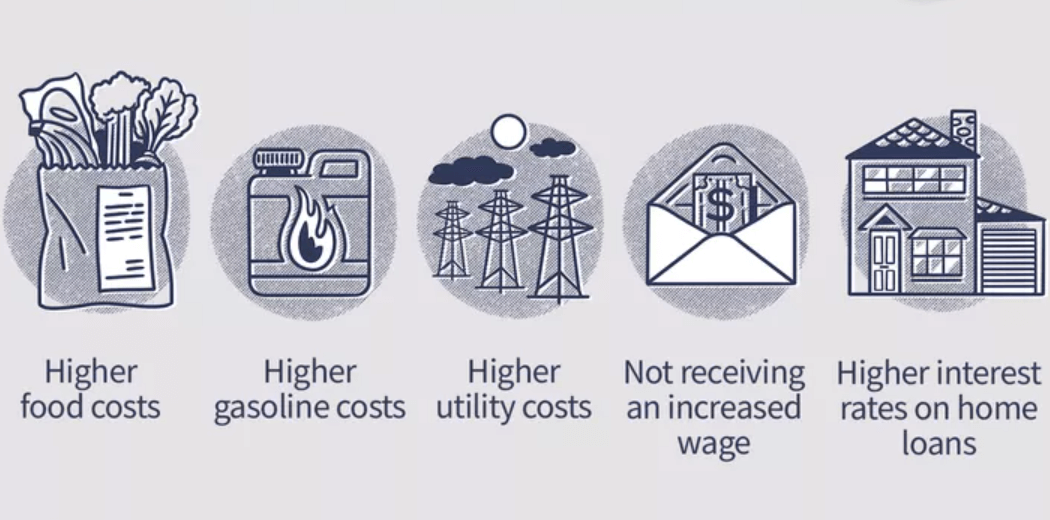

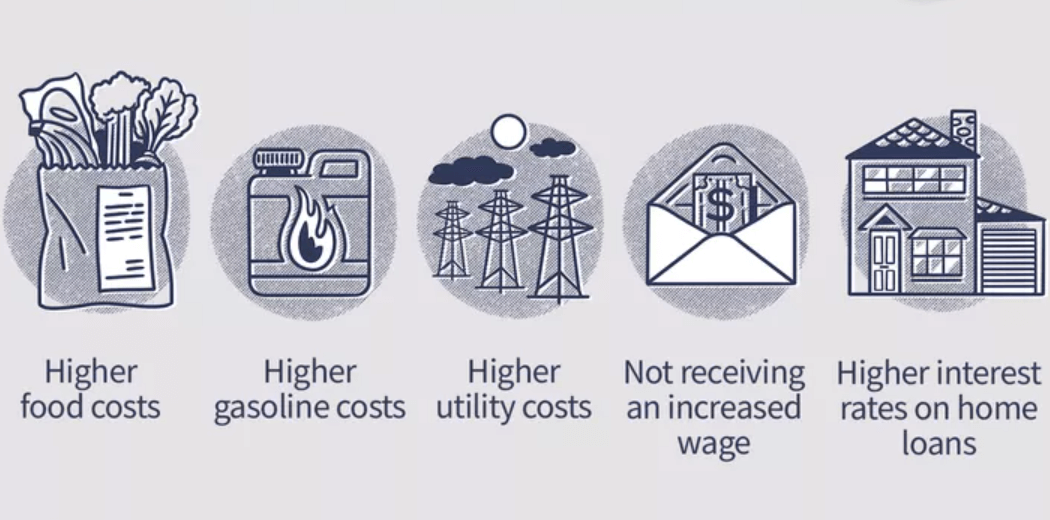

Lạm phát có thể làm giảm sức mua của cùng một lượng tiền, khiến mọi người phải trả nhiều tiền hơn để mua cùng một lượng hàng hóa và dịch vụ. Điều này có thể ảnh hưởng đến mức sống của cá nhân và gia đình, đặc biệt là những người có thu nhập cố định hoặc thấp.

Khi ngày càng có nhiều tiền được bơm vào nền kinh tế, giá trị của đồng tiền giảm đi. Ví dụ, ban đầu một tô phở bò có giá 50 đô la, và bạn có 100 đô la để mua được hai tô. Tuy nhiên, do lạm phát, giá một tô phở bò đã tăng lên 100 đô la. Bây giờ, với 100 đô la, bạn chỉ có thể mua một tô phở. Sự mất mát của một tô phở này là bằng chứng cho việc tiền mặt bị mất giá, còn gọi là sự suy giảm sức mua.

Tỷ lệ lạm phát cao có thể dẫn đến sự không chắc chắn gia tăng, vì người dân khó dự đoán mức giá trong tương lai. Điều này có thể ảnh hưởng đến các quyết định đầu tư của các doanh nghiệp, khiến họ hoãn đầu tư hoặc điều chỉnh chiến lược kinh doanh. Để kiềm chế lạm phát, ngân hàng trung ương có thể áp dụng chính sách tiền tệ thắt chặt và tăng lãi suất, làm tăng chi phí vay và ảnh hưởng đến việc vay và đầu tư của cả doanh nghiệp và cá nhân.

Lạm phát có thể có ảnh hưởng đặc biệt lớn đến những người dựa vào thu nhập cố định, vì thu nhập của họ không tăng theo mức lạm phát. Khi thu nhập không theo kịp mức tăng giá, họ sẽ nghèo đi so với mặt bằng chung.

Ví dụ, thu nhập hàng tháng là 30.000 đô la, và năm nay sếp tăng lương lên 31.500 đô la, tức là tăng lương 5%. Tuy nhiên, khi bạn mua bữa tối, bạn nhận thấy giá mì vừng đã tăng từ 40 đô la lên 50 đô la mỗi tô, tức là tăng 25%. Mức tăng lương 5% không bù được cho mức tăng giá 25% do lạm phát, khiến việc tăng lương trở nên vô nghĩa.

Điều này còn nghiêm trọng hơn đối với những người không được tăng lương. Nếu thu nhập của họ không tăng, thực tế họ đang phải chịu một khoản cắt giảm lương ngầm do xã hội gây ra. Những người có thu nhập cố định và ít thay đổi sẽ bị ảnh hưởng nặng nề hơn bởi lạm phát. Điều này dẫn đến khoảng cách giàu nghèo càng lớn, vì những người có tài sản có khả năng giữ giá trị tốt hơn trong thời kỳ lạm phát.

Lạm phát cũng có thể làm tăng giá tài sản, bao gồm thị trường bất động sản và chứng khoán. Điều này khiến nhà đầu tư sẵn sàng đầu tư vào các tài sản thực để phòng ngừa rủi ro lạm phát. Nếu lạm phát cao hơn so với các quốc gia khác, đồng tiền của quốc gia đó có thể mất giá, khiến xuất khẩu trở nên đắt đỏ hơn và làm giảm khả năng cạnh tranh của quốc gia trên thị trường quốc tế.

Hầu hết mọi người giữ tiền mặt như một hình thức tiết kiệm, và những người này sẽ bị ảnh hưởng nặng nề khi lạm phát xảy ra. Tiền mặt giống như một que kem, nó sẽ tan dần theo thời gian. Lạm phát giống như ánh mặt trời; càng nóng thì que kem sẽ tan càng nhanh. Do đó, việc xác định nên giữ bao nhiêu tiền mặt là một vấn đề mà mỗi nhà đầu tư cần đặc biệt quan tâm.

Tóm lại, hậu quả của lạm phát phụ thuộc vào nhiều yếu tố và có thể ảnh hưởng cả ở cấp độ vĩ mô lẫn cấp độ cá nhân. Vậy thì phản ứng thông thường của chính phủ và các ngân hàng trung ương là gì để đảm bảo tăng trưởng kinh tế bền vững và cân bằng?

Làm thế nào để đáp ứng

Lạm phát thường được giải quyết bởi chính phủ hoặc ngân hàng trung ương thông qua sự kết hợp giữa các chính sách tiền tệ, tài khóa, và cơ cấu. Ví dụ, ngân hàng trung ương có thể thắt chặt cung tiền bằng cách tăng lãi suất. Lãi suất cao hơn thường làm giảm vay mượn và chi tiêu, từ đó làm giảm nhu cầu quá nóng và có tác động kiềm chế lạm phát.

Chính phủ có thể thực hiện các biện pháp tài khóa để kiềm chế lạm phát. Điều này có thể bao gồm giảm chi tiêu công, tăng thuế hoặc tiến hành cải cách tài khóa cơ cấu để cân bằng ngân sách. Nhu cầu vay mượn từ khu vực tư nhân có thể được giảm bằng cách tăng lãi suất trái phiếu chính phủ nhằm thu hút nhà đầu tư, từ đó giảm tiêu dùng và đầu tư, giúp làm chậm lại lạm phát.

Ngoài ra, chính phủ có thể cải thiện quy định thị trường và tăng cường cạnh tranh, giảm khả năng các doanh nghiệp lạm dụng vị thế thống trị thị trường của mình, giúp ngăn chặn việc tăng giá. Bằng cách thực hiện các chính sách tăng giá trị của đồng tiền, chính phủ có thể làm giảm giá hàng hóa nhập khẩu, từ đó kiềm chế lạm phát.

Đầu tư vào đổi mới công nghệ, giáo dục, và đào tạo cũng có thể giúp tăng năng suất, từ đó giảm bớt các yếu tố thúc đẩy chi phí gây ra lạm phát. Đảm bảo rằng đàm phán lương phù hợp với tăng trưởng năng suất để tránh tăng chi phí lao động quá mức. Trong một số trường hợp, chính phủ có thể áp dụng các biện pháp kiểm soát giá để giới hạn mức tăng giá của một số hàng hóa và dịch vụ nhất định, nhưng đây thường được coi là công cụ ngắn hạn và không bền vững.

Cách cá nhân có thể đối phó với lạm phát:

Tăng thu nhập: Ví dụ, nâng cao kỹ năng và sự nghiệp để tăng thu nhập. Trong môi trường lạm phát, có mức thu nhập cao hơn có thể giúp đối phó với chi phí sinh hoạt tăng.

Quản lý chi tiêu: Lập kế hoạch ngân sách hợp lý và chi tiêu thông minh, tránh các khoản chi tiêu không cần thiết để duy trì tài chính lành mạnh.

Bảo vệ tài sản:

Tiết kiệm: Đặt tiền vào các khoản đầu tư có rủi ro thấp và lợi nhuận ổn định, như tiền gửi cố định và trái phiếu.

Sở hữu tài sản thực như bất động sản, vàng, hoặc kim loại quý khác, những thứ thường giữ hoặc tăng giá trị trong thời kỳ lạm phát.

Đầu tư vào các tài sản có khả năng giữ giá trị trong thời kỳ lạm phát, chẳng hạn như một số lĩnh vực cổ phiếu (ví dụ: nguyên liệu thô, năng lượng), trái phiếu, hoặc hàng hóa. Xem xét đa dạng hóa đầu tư vào các loại tài sản khác nhau như cổ phiếu, trái phiếu, bất động sản, và hàng hóa. Đa dạng hóa giúp giảm thiểu rủi ro và bảo vệ khỏi tác động của lạm phát lên các tài sản cụ thể.

Hiểu rõ hơn về tác động của lạm phát đến nền kinh tế và tài chính cá nhân, và duy trì sự nhạy cảm với các xu hướng thị trường tài chính để đưa ra các quyết định đầu tư và tài chính tốt hơn.

Điều chỉnh danh mục đầu tư để phù hợp hơn với môi trường lạm phát, ví dụ, tăng tỷ lệ các tài sản nhạy cảm với lạm phát, như cổ phiếu, và giảm tỷ lệ trái phiếu.

Tóm lại, chính phủ và cá nhân đều có những công cụ và chiến lược riêng để đối phó với lạm phát, từ các biện pháp chính sách quy mô lớn đến việc quản lý tài chính cá nhân hiệu quả.

Lạm phát và thất nghiệp

| Đặc trưng |

lạm phát |

Nạn thất nghiệp |

| Sự định nghĩa |

Giá tăng, sức mua giảm. |

Không đủ việc làm, lực lượng lao động đáng kể nhàn rỗi. |

| Ảnh hưởng kinh tế |

Sản xuất tăng, bất bình đẳng, tác động chi tiêu. |

Tăng trưởng chậm: Thu nhập thấp hơn, chi tiêu yếu hơn. |

| nguyên nhân |

Nhu cầu, tiền tăng, áp lực chi phí. |

Suy thoái, thay đổi công nghệ, các vấn đề về cơ cấu. |

| Lãi suất |

Thường đi kèm với lãi suất tăng |

Thường mang lại lãi suất thấp hơn. |

| Tác động xã hội |

Làm gia tăng khoảng cách giàu nghèo, ảnh hưởng đến thu nhập cố định. |

Bất ổn xã hội: Bất bình đẳng, căng thẳng. |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.