अपनी भाषा का चयन करें

सारांश:

सारांश:

मुद्रास्फीति अतिरिक्त मांग, लागत दबाव और बढ़ी हुई धन आपूर्ति के कारण मुद्रा का मूल्यह्रास है। सरकार नीतियों को समायोजित करती है; मुद्रास्फीति के जोखिमों का मुकाबला करने के लिए व्यक्ति आय बढ़ाते हैं, बचत करते हैं और निवेश करते हैं।

लोग हमेशा धन प्रबंधन के बारे में बात करते हैं, जिसके बारे में आप सोच सकते हैं कि यह अपनी संपत्ति से असंतुष्ट होने और इसे बेहतर बनाने की चाहत के बारे में है। लेकिन सच तो यह है कि यह हाथ में मौजूद संपत्ति के अवमूल्यन से बचने के एक उपाय से ज्यादा कुछ नहीं है। समस्या की जड़ मुद्रास्फीति है। लोग इसे जानते हैं, इसके बारे में चिंता करते हैं, लेकिन यह नहीं जानते कि यह क्यों प्रकट होती है। आइए अब मुद्रास्फीति के कारणों और इससे निपटने के तरीकों का पता लगाएं। हमें उम्मीद है कि हम इसे समझने के साथ-साथ इससे निपटने का सही तरीका भी ढूंढ पाएंगे।

महंगाई क्या है

महंगाई क्या है

वास्तव में, यह एक निश्चित अवधि में सामान्य मूल्य स्तर में सामान्य वृद्धि को संदर्भित करता है, जिसके परिणामस्वरूप उसी राशि की क्रय शक्ति में कमी आती है। जहां मुद्रास्फीति का अर्थ प्रचलन में मुद्रा है और मुद्रास्फीति का अर्थ मात्रा में वृद्धि है, संयोजन का अर्थ धन की मात्रा में वृद्धि है। यह पैसे के अवमूल्यन का प्रतिबिंब है, अर्थात, यह क्रय शक्ति के संदर्भ में अपना कुछ मूल्य खो देता है। आम भाषा में कहें तो इसका मतलब है कि पैसा कम मूल्यवान होता जा रहा है।

अर्थात्, मुद्रास्फीति के कारण समान धनराशि से कम सामान और सेवाएँ खरीदी जाती हैं। लोगों को एक ही सामान के लिए ज्यादा पैसे चुकाने पड़ रहे हैं क्योंकि सामान की कीमत बढ़ गई है. यह एक ऐसी स्थिति भी है जहां पैसे की आपूर्ति वास्तविक मांग से अधिक हो जाती है, जिससे मुद्रा का मूल्यह्रास होता है और कीमतों में वृद्धि होती है।

अर्थशास्त्र में एक विशेष फार्मूला है जिसे एमवी इक्वल्स पीटी कहा जाता है। m धन की कुल राशि है, v वह गति है जिस पर धन प्रसारित होता है, p मूल्य स्तर है, और t कुल विनिमय है, जो अर्थव्यवस्था में कुल उत्पादन है।

आम तौर पर कहें तो, राज्य अधिक पैसा छापना शुरू कर देता है, मौद्रिक कुल एम बढ़ जाता है, और प्रचलन में पैसे का वेग बढ़ जाता है। बराबर चिह्न को चलाने के लिए, दाहिनी ओर कीमत स्तर पी और कुल आउटपुट टी बढ़ता है। साधारण समझ यह है कि पानी बढ़ता है, लेकिन मुद्रास्फीति और कीमत के बीच संबंध भी बढ़ता है।

मुद्रास्फीति का एक सामान्य माप उपभोक्ता मूल्य सूचकांक (सीपीआई) है, जो हमारे द्वारा सामान्य रूप से उपयोग की जाने वाली वस्तुओं और सेवाओं की कीमत प्रवृत्ति का एक माप है, जो उपभोक्ताओं द्वारा भुगतान की गई कुल लागत को दर्शाता है। सीपीआई पूरे समाज की आवासीय कीमत का प्रतिबिंब है उपभोग, और इसकी वृद्धि दर को भी ज्यादातर लोग प्रत्यक्ष और सरल रूप से मुद्रास्फीति की दर मानते हैं।

यह कई अलग-अलग प्रकारों में भी आता है, जिनमें मध्यम, अति मुद्रास्फीतिकारी और अपस्फीतिकारी शामिल हैं। आम तौर पर, मध्यम मुद्रास्फीति को आर्थिक विकास को बढ़ावा देने में सहायक माना जाता है, लेकिन अत्यधिक मुद्रास्फीति अस्थिरता का कारण बन सकती है।

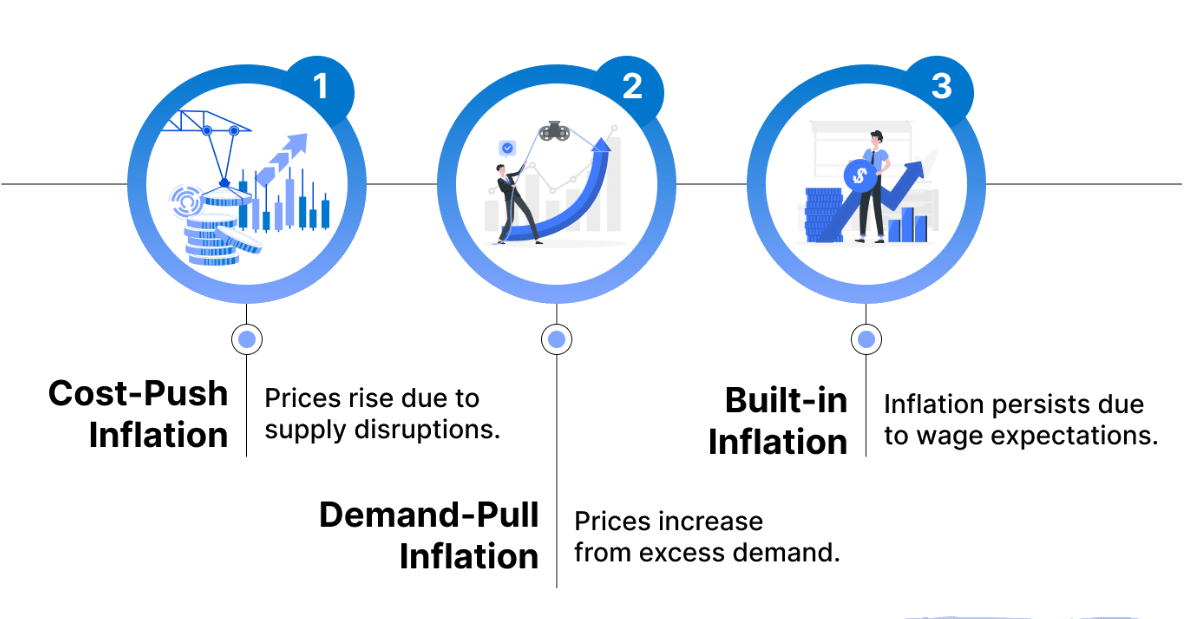

और विभिन्न प्रकार की मुद्रास्फीति के अलग-अलग कारण और प्रभाव हो सकते हैं। इसके कई कारण हो सकते हैं, जिनमें अत्यधिक मांग, लागत-वृद्धि और बढ़ी हुई मुद्रा आपूर्ति शामिल हैं। तीव्र आर्थिक विकास और मांग के अनुरूप आपूर्ति की असमर्थता के कारण अत्यधिक मांग हो सकती है। लागत-वृद्धि बढ़ती उत्पादन लागत के कारण हो सकती है, जिसका बोझ कंपनियां उपभोक्ताओं पर डालती हैं।

और इसके प्रभाव दूरगामी और व्यापक हैं, न केवल व्यक्तियों और व्यवसायों के लिए बल्कि सरकारों के लिए भी कई निहितार्थ हैं। प्रभाव विशेष रूप से क्रय शक्ति में गिरावट, ब्याज दरों में बदलाव, निवेश निर्णय और वित्तीय योजना में हैं। इनसे धन का पुनर्वितरण भी हो सकता है, जिससे आबादी के विभिन्न वर्ग अलग-अलग स्तर तक प्रभावित होंगे।

उपभोक्ताओं के लिए, क्रय शक्ति में गिरावट से जीवनयापन की लागत में वृद्धि हो सकती है। व्यवसायों के लिए, लागत बढ़ सकती है क्योंकि उन्हें उच्च मजदूरी और कच्चे माल की लागत का भुगतान करना पड़ सकता है। सरकार के लिए, एक बार जब मुद्रास्फीति एक दुष्चक्र की ओर बढ़ती है, तो यह समग्र आर्थिक प्रणाली के पतन का कारण बनेगी।

इसलिए, सरकारें और केंद्रीय बैंक इससे निपटने के लिए कई उपाय कर सकते हैं, जिनमें मौद्रिक नीति को कड़ा करना, राजकोषीय नीति समायोजन और नियामक उपाय शामिल हैं। कई देशों के केंद्रीय बैंकों ने लक्ष्य मुद्रास्फीति दरें निर्धारित की हैं और उनके स्थिर स्तर को बनाए रखने के लिए मौद्रिक नीतियां अपनाई हैं। जब मुद्रास्फीति का स्तर बहुत अधिक या बहुत कम होता है, तो केंद्रीय बैंक लक्ष्य स्तर तक पहुंचने के लिए ब्याज दरों और अन्य मौद्रिक नीति उपकरणों को समायोजित करते हैं।

मुद्रास्फीति अर्थशास्त्र में एक महत्वपूर्ण अवधारणा है जिसका व्यक्तियों और समाज के जीवन पर दूरगामी प्रभाव पड़ता है। इसलिए, अर्थशास्त्री और नीति निर्माता आमतौर पर इसकी प्रवृत्ति पर कड़ी नजर रखते हैं और अर्थव्यवस्था का संतुलन बनाए रखने के लिए उचित नीतियां अपनाते हैं।

| विशेषताएँ | मुद्रा स्फ़ीति | अपस्फीति |

| परिभाषा | बढ़ती कीमतें, घटती क्रय शक्ति। | कीमतें कम हुईं, क्रय शक्ति बढ़ी। |

| मूल्य प्रवृत्ति | लगातार वार्षिक मूल्य वृद्धि। | लगातार वार्षिक कीमत घटती जाती है। |

| कारण | मांग, धन वृद्धि, लागत दबाव। | कम मांग, कम पैसा, ऋण संकट। |

| आर्थिक प्रभाव | विकास से असमानता बढ़ सकती है. | कम उत्पादन, वित्तीय तनाव, नौकरी छूटना। |

| ब्याज दर | आमतौर पर बढ़ती ब्याज दरों के साथ | आमतौर पर ब्याज दरों में गिरावट के साथ |

मुद्रास्फीति का कारण क्या है

जब किसी अर्थव्यवस्था में प्रसारित धन की मात्रा अर्थव्यवस्था के आकार से अधिक हो जाती है, तो बहुत अधिक धन बहुत कम वस्तुओं का पीछा करता है, और कीमतें स्वाभाविक रूप से बढ़ जाती हैं। इसके कारणों में आमतौर पर आपूर्ति और मांग, लागत दबाव, धन आपूर्ति और अपेक्षाएं जैसे कारक शामिल होते हैं।

इसका मतलब यह है कि जब अर्थव्यवस्था अत्यधिक तेजी से बढ़ रही हो और मांग आपूर्ति से अधिक हो, तो इससे कीमतें अधिक हो सकती हैं। उच्च माँग कंपनियों को कीमतें बढ़ाने के लिए प्रेरित कर सकती है क्योंकि उपभोक्ता अपनी ज़रूरत की वस्तुओं और सेवाओं को प्राप्त करने के लिए अधिक कीमत चुकाने को तैयार हैं। सीधे शब्दों में कहें तो यह मांग-प्रेरित मुद्रास्फीति है। जब कुल मांग अर्थव्यवस्था की कुल उत्पादन करने की क्षमता से अधिक हो जाती है, तो अतिरिक्त मांग के कारण मुद्रास्फीति उत्पन्न होती है, जो कंपनियों को कीमतें बढ़ाने के लिए प्रेरित करती है।

उदाहरण के लिए, सरकारें अर्थव्यवस्था को प्रोत्साहित करती हैं और खर्च बढ़ाती हैं, जिससे उपभोक्ताओं और व्यवसायों को अपनी क्रय शक्ति बढ़ाने और कुल मांग में वृद्धि होती है। यह वित्तीय संकट के बाद हुआ, जब कुछ देशों ने बड़े पैमाने पर राजकोषीय प्रोत्साहन उपायों को अपनाया, बुनियादी ढांचे में निवेश और सामाजिक कल्याण खर्च में वृद्धि की, जिससे कुल मांग में वृद्धि हुई।

लागत-प्रेरित मुद्रास्फीति बढ़ती उत्पादन लागत के कारण होती है, जिसमें कच्चे माल की लागत, श्रम लागत और ऊर्जा लागत में वृद्धि शामिल है। जब उत्पादन लागत बढ़ती है, तो कंपनियां इन लागतों को उपभोक्ताओं पर डालने का विकल्प चुन सकती हैं, जिसके परिणामस्वरूप वस्तुओं और सेवाओं की कीमतें बढ़ जाती हैं।

कच्चे माल, श्रम और ऊर्जा जैसी बढ़ती उत्पादन लागत उद्यमों को अपने उत्पादों की कीमतें बढ़ाने के लिए प्रेरित करती है। उदाहरण के लिए, हाल के वर्षों में कच्चे तेल की कीमतों में वृद्धि के कारण ऊर्जा लागत में वृद्धि हुई है। उद्यमों को मुनाफा बनाए रखने के लिए उत्पादन लागत बढ़ानी पड़ी है, और वस्तुओं की कीमतें बढ़ गई हैं, जिससे मुद्रास्फीति की आशंका पैदा हो गई है।

यह तब भी होता है जब मजदूरी उत्पादकता वृद्धि की तुलना में तेजी से बढ़ती है और कंपनियां अधिक मजदूरी देने के लिए अपने उत्पादों की कीमत बढ़ाती हैं। युद्ध और प्राकृतिक आपदाएं जैसे कारक भी कीमतें बढ़ा सकते हैं; उदाहरण के लिए, रूस में युद्ध के कारण आयातित वस्तुओं की कीमत 30 प्रतिशत बढ़ गई है। इसमें यह तथ्य भी जोड़ें कि पश्चिमी प्रतिबंधों के कारण कई उच्च-तकनीकी उत्पादों का आयात नहीं किया जा सकता है, और आपूर्ति में गिरावट आती है। आपूर्ति में कमी और कीमतों में वृद्धि लागत-प्रेरित मुद्रास्फीति को ट्रिगर करती है।

बढ़ी हुई मुद्रा आपूर्ति भी मुद्रास्फीति का एक प्रमुख कारण है। जब वस्तुओं और सेवाओं की आपूर्ति अपेक्षाकृत स्थिर होती है और धन की आपूर्ति अत्यधिक होती है। कीमतें स्वाभाविक रूप से बढ़ेंगी और मुद्रास्फीति बढ़ेगी। यह ज्यादातर सरकार या केंद्रीय बैंक द्वारा पैसे की अत्यधिक छपाई या ढीली मौद्रिक नीति के कार्यान्वयन के कारण होता है। उदाहरण के लिए, संकट काल के दौरान एक निश्चित देश की सरकार द्वारा अधिक धन जारी करने से मुद्रास्फीति, बाजार में मुद्रा का तेजी से अवमूल्यन और कीमतें बढ़ गईं।

दूसरा महत्वपूर्ण कारण यह है कि बहुत अधिक उम्मीदें भी मुद्रास्फीति का कारण बन सकती हैं। यदि लोगों को मुद्रास्फीति आने की उम्मीद है, तो वे तदनुसार कार्य कर सकते हैं। उदाहरण के लिए, वे अपनी खपत स्वयं बढ़ा सकते हैं, या वे चीज़ों पर अधिक खर्च करना और स्टॉक करना भी चाह सकते हैं क्योंकि बाद में वे अधिक महंगी हो सकती हैं।

यदि अर्थव्यवस्था में हर कोई इस तरह सोचता है, तो पैसा कम समय के लिए हर किसी के हाथ में रहता है, जो वास्तव में धन परिसंचरण की गति को बढ़ाता है। और जब धन का वेग बढ़ता है तो प्रचलन में धन की मात्रा बढ़ जाती है जबकि धन की कुल मात्रा वही रहती है। तो यह चक्र चलता ही रहता है; भले ही केंद्रीय बैंक एक पैसा भी न छापे, मुद्रास्फीति अपने आप हो जाएगी।

यह भी तथ्य है कि जब किसी मुद्रा का अवमूल्यन किया जाता है, तो आयातित वस्तुओं की कीमत बढ़ जाती है, जिससे मुद्रास्फीति भी हो सकती है। इसका कारण यह है कि राष्ट्रीय मुद्रा की क्रय शक्ति अन्य मुद्राओं की तुलना में कम हो जाती है। मुद्रास्फीति के कुछ मामले ऐसे भी हैं जो अंतरराष्ट्रीय कारकों के कारण होते हैं, जैसे कच्चे माल की कीमतों में उतार-चढ़ाव, विनिमय दर में उतार-चढ़ाव और भू-राजनीतिक घटनाएं, जो बाहरी कारक हैं जो प्रत्यक्ष या अप्रत्यक्ष रूप से किसी देश के मूल्य स्तर को प्रभावित कर सकते हैं।

ये कई कारण आम तौर पर आपस में जुड़े हुए होते हैं, और किसी अर्थव्यवस्था में मुद्रास्फीति एक ही समय में कई कारकों से प्रभावित हो सकती है। मुद्रास्फीति से निपटने के लिए सरकार और केंद्रीय बैंक को विभिन्न कारकों को ध्यान में रखना होगा और मुद्रास्फीति की स्थिरता बनाए रखने के लिए उचित मौद्रिक और राजकोषीय नीतियां अपनानी होंगी। यह ध्यान रखना महत्वपूर्ण है कि मुद्रास्फीति का प्रभाव देश-दर-देश, क्षेत्र-दर-क्षेत्र और अवधि-दर-समय भिन्न-भिन्न होता है।

मुद्रास्फीति के परिणाम क्या हैं?

मुद्रास्फीति के परिणाम क्या हैं?

मुद्रास्फीति कई प्रकार के आर्थिक और सामाजिक परिणामों को जन्म दे सकती है, जिसकी गंभीरता और प्रकृति मुद्रास्फीति की सीमा और किसी अर्थव्यवस्था की विशेष परिस्थितियों पर निर्भर करती है।

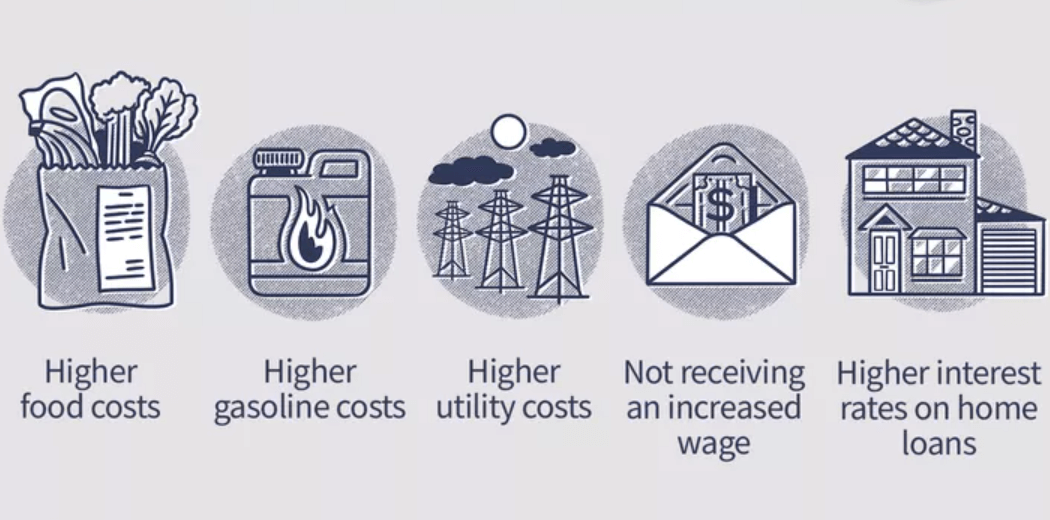

इससे उतनी ही धनराशि की क्रय शक्ति में कमी आ सकती है, जिससे लोगों को समान मात्रा में वस्तुओं और सेवाओं के लिए अधिक धनराशि चुकानी पड़ेगी। यह व्यक्तियों और परिवारों के जीवन स्तर को प्रभावित कर सकता है, विशेषकर निश्चित या कम आय वाले लोगों के लिए।

जैसे-जैसे इस दुनिया में अधिक से अधिक मुद्राएँ प्रकट होती हैं, यह मुद्रा को कम और कम मूल्यवान बनाती है। मान लीजिए कि मूल रूप से, बीफ़ नूडल्स की एक कटोरी की कीमत $50 थी। और आपके पास दो कटोरे खाने के लिए 100 डॉलर थे। अब, कीमत बढ़ने के कारण, बीफ़ नूडल्स 100 युआन का एक कटोरा बन गया है। अब,? 100 युआन का हाथ केवल एक कटोरा खाने के लिए पर्याप्त है। बीफ नूडल्स की एक कटोरी खोना आपके नकदी अवमूल्यन का सबसे अच्छा प्रमाण है, जिसे क्रय शक्ति में कमी के रूप में भी जाना जा सकता है।

उच्च मुद्रास्फीति दर से अनिश्चितता बढ़ सकती है क्योंकि लोगों को भविष्य के मूल्य स्तरों की भविष्यवाणी करना मुश्किल लगता है। इससे कंपनियों के निवेश निर्णय प्रभावित हो सकते हैं, जिससे उन्हें निवेश स्थगित करना पड़ सकता है या अपनी व्यावसायिक रणनीतियों को समायोजित करना पड़ सकता है। मुद्रास्फीति पर अंकुश लगाने के लिए केंद्रीय बैंक सख्त मौद्रिक नीति अपना सकते हैं और ब्याज दरें बढ़ा सकते हैं। इससे उधार लेने की लागत बढ़ जाएगी और व्यवसायों और व्यक्तियों द्वारा उधार और निवेश प्रभावित होगा।

मुद्रास्फीति उन लोगों पर विशेष रूप से बड़ा प्रभाव डाल सकती है जो निश्चित आय पर निर्भर हैं। ऐसा इसलिए है क्योंकि उनकी आय आम तौर पर मुद्रास्फीति के स्तर के अनुरूप नहीं बढ़ती है या मुद्रास्फीति के समान स्तर पर नहीं बढ़ती है। आय में वृद्धि मूल्य वृद्धि के साथ तालमेल नहीं रखती है, और वे तुलनात्मक रूप से गरीब हो जाते हैं।

मान लीजिए कि मासिक आय $30,000 है। और इस वर्ष बॉस ने वेतन को $31,500 तक समायोजित कर दिया है। आय में वृद्धि को देखते हुए. परिणामस्वरूप, जब आप रात का खाना खरीदते हैं, तो आप पाते हैं कि तिल नूडल्स 40 डॉलर से बढ़कर 50 डॉलर प्रति कटोरा हो गया है, और यह 25 प्रतिशत की वृद्धि है, लेकिन आपका वेतन केवल 5 प्रतिशत बढ़ा है। जब महंगाई के कारण कीमतें बढ़ रही हों तो वेतन बढ़ाना बेकार है।

और यह अभी भी उन लोगों को संदर्भित करता है जिनकी आय बढ़ी है। यदि उनकी आय नहीं बढ़ी है, तो यह समाज द्वारा छद्म रूप से वेतन में कटौती के समान है। आय जितनी अधिक निश्चित और अपरिवर्तित होगी, वृद्धि उतनी ही कम होगी और मुद्रास्फीति की मार उतनी ही अधिक होगी। इसके परिणामस्वरूप अमीरों और गरीबों के बीच अंतर बढ़ेगा, क्योंकि जिनके पास संपत्ति है, उनके मुद्रास्फीति में अपने मूल्य को संरक्षित करने की अधिक संभावना हो सकती है।

मुद्रास्फीति के कारण संपत्ति और शेयर बाजारों सहित परिसंपत्ति की कीमतें बढ़ सकती हैं। इससे निवेशक मुद्रास्फीति के खिलाफ बचाव के रूप में अपना पैसा वास्तविक संपत्तियों में निवेश करने के लिए अधिक इच्छुक हो सकते हैं। यदि मुद्रास्फीति अन्य देशों की तुलना में अधिक है, तो देश की मुद्रा का अवमूल्यन हो सकता है, जिससे निर्यात अधिक महंगा हो जाएगा, जिससे अंतरराष्ट्रीय बाजार में देश की प्रतिस्पर्धात्मकता कम हो जाएगी।

अधिकांश लोग नकद बचत अपने पास रखते हैं, और मुद्रास्फीति होने पर ऐसे लोग बहुत प्रभावित होंगे। क्योंकि दुनिया का पैसा केवल बढ़ेगा, घटेगा नहीं, नकदी रखना आपके हाथ में पॉप्सिकल पकड़ने जैसा है जो समय के साथ धीरे-धीरे पिघल जाएगा। महँगाई सूरज की तरह है; यह जितना अधिक गर्म होगा, पॉप्सिकल उतनी ही तेजी से पिघलेगा। इसलिए यह निर्धारित करना कि कितनी नकदी हाथ में रखनी चाहिए, एक दुविधा है जिस पर प्रत्येक निवेशक को बारीकी से ध्यान देने की आवश्यकता है।

कुल मिलाकर, मुद्रास्फीति के परिणाम कई कारकों पर निर्भर करते हैं और व्यापक आर्थिक स्तर और व्यक्तिगत स्तर दोनों पर प्रभाव डाल सकते हैं। तो संतुलित और सतत आर्थिक विकास सुनिश्चित करने के लिए सरकारों और केंद्रीय बैंकों की सामान्य प्रतिक्रिया क्या है?

कैसे प्रतिक्रिया दें

मुद्रास्फीति से आमतौर पर सरकार या केंद्रीय बैंक द्वारा मौद्रिक, राजकोषीय और संरचनात्मक नीतियों के संयोजन के माध्यम से निपटा जाता है। उदाहरण के लिए, केंद्रीय बैंक ब्याज दरें बढ़ाकर धन आपूर्ति को मजबूत कर सकते हैं। उच्च ब्याज दरें आम तौर पर उधार लेने और खर्च को कम करती हैं, इस प्रकार अत्यधिक मांग में कमी आती है और मुद्रास्फीति पर नकारात्मक प्रभाव पड़ता है।

मुद्रास्फीति पर अंकुश लगाने के लिए सरकारें राजकोषीय उपाय कर सकती हैं। इसमें सरकारी खर्च को कम करना, करों को बढ़ाना या वित्त को संतुलित करने के लिए कुछ संरचनात्मक राजकोषीय सुधार शामिल हो सकते हैं। निवेशकों को आकर्षित करने के लिए सरकारी बांड पर ब्याज दरें बढ़ाकर निजी क्षेत्र की उधारी की मांग को कम किया जा सकता है। इससे खपत और निवेश को कम करने में मदद मिलती है, जिससे मुद्रास्फीति धीमी हो जाती है।

बाजार विनियमन में सुधार और बाजार में प्रतिस्पर्धा बढ़ाकर, सरकार कंपनियों द्वारा अपनी प्रमुख बाजार स्थिति का दुरुपयोग करने की संभावना को कम कर सकती है, जिससे मूल्य वृद्धि पर अंकुश लगाने में मदद मिल सकती है। मुद्रा के मूल्य को बढ़ाने के लिए नीतियों को लागू करके, आयातित वस्तुओं की कीमत को कम किया जा सकता है, जिससे मुद्रास्फीति पर अंकुश लगाया जा सकता है।

तकनीकी नवाचार, शिक्षा और प्रशिक्षण में निवेश करके उत्पादकता बढ़ाई जा सकती है, जिससे मुद्रास्फीति के लागत चालकों को नियंत्रित किया जा सकता है। सुनिश्चित करें कि श्रम लागत में अत्यधिक वृद्धि से बचने के लिए वेतन वार्ता उत्पादकता वृद्धि से मेल खाती है। कुछ मामलों में, सरकारें कुछ वस्तुओं और सेवाओं के लिए मूल्य वृद्धि को सीमित करने के लिए मूल्य नियंत्रण उपाय अपना सकती हैं। हालाँकि, इसे आमतौर पर एक अल्पकालिक और अस्थिर साधन माना जाता है।

मुद्रास्फीति के समय में व्यक्ति किन तरीकों से सामना कर सकते हैं? पहला विकल्प है आय बढ़ाना. उदाहरण के लिए, अपनी आय बढ़ाने के लिए अपने कौशल और करियर में सुधार करने का प्रयास करना। मुद्रास्फीति के माहौल में, उच्च स्तर की आय आपको जीवनयापन की बढ़ती लागत से निपटने में मदद कर सकती है। साथ ही, आप उचित बजट और व्यय योजनाएं बना सकते हैं और अपने वित्त को मजबूत रखने के लिए अनावश्यक खर्चों से बचने के लिए अपने खर्च के बारे में होशियार रह सकते हैं।

अगला विकल्प अपनी संपत्ति की सुरक्षा करना है। इसे दो क्षेत्रों में विभाजित किया जा सकता है: बचत और निवेश। बचत के लिए, आप अपना पैसा स्थिर रिटर्न वाली कम जोखिम वाली वस्तुओं, जैसे सावधि जमा और बांड में लगा सकते हैं। किसी के पास अचल संपत्ति, सोना, या अन्य कीमती धातु जैसी भौतिक संपत्ति भी हो सकती है, जो आम तौर पर मुद्रास्फीति के दौरान मूल्य को बनाए रखती है या बढ़ाती है और इसके खिलाफ बचाव के रूप में कार्य कर सकती है।

उन परिसंपत्तियों में निवेश किया जा सकता है जिनमें मुद्रास्फीति के दौरान मूल्य को संरक्षित करने की क्षमता होती है, जैसे इक्विटी में कुछ क्षेत्र (उदाहरण के लिए, कच्चा माल, ऊर्जा), बांड, या कुछ वस्तुएं। और अपने निवेश को विभिन्न परिसंपत्ति वर्गों, जैसे इक्विटी, बांड, संपत्ति और कमोडिटी में विविधता लाने पर विचार करें। विविधीकरण जोखिम को कम करता है और विशिष्ट परिसंपत्तियों पर मुद्रास्फीति के प्रभाव से बचाने में मदद करता है।

अर्थव्यवस्था और व्यक्तिगत वित्त पर मुद्रास्फीति के प्रभाव की गहरी समझ हासिल करने और बेहतर निवेश और वित्तीय निर्णय लेने के लिए वित्तीय बाजार और आर्थिक रुझानों के प्रति संवेदनशीलता बनाए रखने की भी आवश्यकता है। और, प्रत्याशा में, मुद्रास्फीति के माहौल को बेहतर ढंग से अनुकूलित करने के लिए पोर्टफोलियो को समायोजित करें। उदाहरण के लिए, मुद्रास्फीति-संवेदनशील परिसंपत्तियों, जैसे इक्विटी, का अनुपात बढ़ाएं और बांड का अनुपात कम करें।

| विशेषताएँ | मुद्रा स्फ़ीति | बेरोजगारी |

| परिभाषा | कीमतें बढ़ीं, क्रय शक्ति कम हुई। | पर्याप्त नौकरियाँ नहीं, महत्वपूर्ण कार्यबल निष्क्रिय। |

| आर्थिक प्रभाव | उत्पादन में वृद्धि, असमानता, खर्च पर प्रभाव। | धीमी वृद्धि: कम आय, कमज़ोर ख़र्च। |

| कारण | मांग, धन वृद्धि, लागत दबाव। | मंदी, तकनीकी परिवर्तन, संरचनात्मक मुद्दे। |

| ब्याज दर | आमतौर पर बढ़ती ब्याज दरों के साथ | आमतौर पर कम ब्याज दरें लाता है। |

| सामाजिक प्रभाव | अमीर-गरीब की खाई बढ़ती है, निश्चित आय पर असर पड़ता है। | सामाजिक अशांति: असमानता, तनाव. |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रमुख अवधारणाओं और शुरुआती-अनुकूल वायदा व्यापार रणनीतियों का अन्वेषण करें जो आपको जोखिम प्रबंधन और अपने व्यापार कौशल को बढ़ाने में मदद करते हैं।

2025-04-18

संचय वितरण रेखा, मूल्य और मात्रा को मिलाकर खरीद और बिक्री के दबाव पर नज़र रखती है, जिससे व्यापारियों को रुझानों की पुष्टि करने और उलटफेर का पता लगाने में मदद मिलती है।

2025-04-18

पांच सबसे महत्वपूर्ण त्रिभुज चार्ट पैटर्न को जानें जिनका उपयोग व्यापारी आत्मविश्वास के साथ ब्रेकआउट, प्रवृत्ति निरंतरता और बाजार समेकन की पहचान करने के लिए करते हैं।

2025-04-18