अपनी भाषा का चयन करें

सारांश:

सारांश:

सरकारी बांड पर रिटर्न का संकेत देने वाली ट्रेजरी पैदावार आर्थिक विकास के साथ बढ़ सकती है लेकिन बांड की कीमत में गिरावट आ सकती है। उलटफेर मंदी का संकेत देता है। निवेश पर निर्णय लेते समय निवेशकों को कीमत और उपज को संतुलित करना चाहिए।

वित्तीय दुनिया में, लोग हमेशा अर्थव्यवस्था और बाज़ार की बारीकियों पर नज़र रखते हैं। और चाहे वह शेयर बाजार का उतार-चढ़ाव हो या ब्याज दरों का बढ़ना और गिरना, ये सभी ट्रेजरी यील्ड से संबंधित प्रतीत होते हैं। इस लेख में, हम ट्रेजरी बांड पैदावार के संकेतों की विस्तार से व्याख्या करेंगे और इन बाजार संकेतों को विस्तार से समझेंगे ताकि आप न केवल अपनी संपत्ति की रक्षा कर सकें बल्कि निवेश के अवसरों का भी लाभ उठा सकें।

ट्रेजरी यील्ड की गणना कैसे करें

ट्रेजरी यील्ड की गणना कैसे करें

जैसा कि नाम से पता चलता है, राष्ट्रीय ऋण जनता से धन उधार लेने और परिपक्वता पर मूलधन चुकाने के लिए एक निश्चित अवधि के भीतर ब्याज का भुगतान करने की देश की प्रतिबद्धता है। अमेरिकी बांड अमेरिकी सरकार द्वारा जारी किए गए बांड हैं; अमेरिकी सरकार को उधार दिए गए धन को IOU मिलेगा। चूँकि अमेरिका को अमेरिकी सरकार का समर्थन प्राप्त है और अमेरिकी डॉलर दुनिया की आम मुद्रा है, अमेरिकी सरकार की विश्वसनीयता भी उच्च स्तर की है और वह निश्चित रूप से अपने ऋणों से पीछे नहीं हटेगी। इसलिए, यूएस ट्रेजरी बांड को जोखिम-मुक्त संपत्ति माना जाता है।

अमेरिकी बांड एक महीने से लेकर 30 साल तक की अलग-अलग उधार अवधि के साथ जारी किए जाते हैं। अल्पकालिक अमेरिकी ऋण नीति के प्रति संवेदनशील है और बाजार में उतार-चढ़ाव अधिक होते हैं; दीर्घकालिक अमेरिकी ऋण अनिश्चितता बहुत अधिक है, और तरलता अधिक नहीं है। 10-वर्षीय अमेरिकी ऋण में सभी परिपक्वताओं की तुलना में सबसे अधिक तरलता होती है, इसलिए 10-वर्षीय अमेरिकी बांड उपज को रिटर्न की जोखिम-मुक्त दर के रूप में व्यापक रूप से मान्यता प्राप्त है।

आम आदमी की शर्तों में, प्रचलन में किसी भी पैसे की ब्याज दर ट्रेजरी बांड की वापसी पर आधारित होती है। कम से कम इस स्तर का रिटर्न प्राप्त करने के लिए अन्य परिसंपत्तियों में निवेश करना अच्छा है; अन्यथा, निवेशक सीधे अमेरिकी बांड खरीदते हैं। जोखिम-मुक्त दर के रूप में, 10-वर्षीय अमेरिकी बांड उपज बंधक सहित बैंक क्रेडिट दरों का भी आधार है।

इसकी गणना विचार किए गए कारकों के आधार पर थोड़ा अलग ढंग से की जाती है। आम तौर पर, वास्तविक ब्याज दर, मुद्रास्फीति या अपस्फीति के लिए असमायोजित, बांड पर बताए जाने पर नाममात्र उपज के रूप में भी जानी जाती है। यह निवेशक द्वारा बांड खरीदते समय बांड अनुबंध पर निर्दिष्ट ब्याज की वार्षिक दर है और इसमें मुद्रास्फीति या मुद्रा मूल्यह्रास के प्रभावों को ध्यान में नहीं रखा जाता है।

नाममात्र उपज में बांड की कूपन दर शामिल होती है, जो जारी करने के समय निर्धारित एक निश्चित दर होती है। उदाहरण के लिए, यदि किसी बांड का अंकित मूल्य $1,000 है और कूपन दर 5% है, तो इसकी नाममात्र उपज 5% है। सटीक सूत्र है: नाममात्र उपज = कूपन दर ÷ बांड का अंकित मूल्य x 100। इस सूत्र में, कूपन दर वार्षिक ब्याज भुगतान है, और बांड का अंकित मूल्य बांड का प्रारंभिक मूल्य है।

और मुद्रास्फीति को ध्यान में रखने के लिए, इसे घटाया जा सकता है ताकि आप रिटर्न की वास्तविक दर प्राप्त कर सकें, जो निवेश की वास्तविक क्रय शक्ति में परिवर्तन को दर्शाता है। विशिष्ट सूत्र है: वास्तविक उपज = नाममात्र उपज घटा मुद्रास्फीति दर।

परिपक्वता पर उपज भी होती है, जो रिटर्न की वार्षिक दर है जो एक निवेशक को तब मिलती है जब वह बांड खरीदता है और उसे परिपक्वता तक रखता है। YTM की गणना में बांड का अंकित मूल्य, खरीद मूल्य, परिपक्वता अवधि और ब्याज भुगतान की आवृत्ति जैसे कारक शामिल होते हैं। विशिष्ट सूत्र है: YTM=(M-Pb)/(Pb*N)*100%

जहां एम परिपक्वता पर एक ऋण सेवा भुगतान की राशि है, पीबी बाजार बोली मूल्य है, और एन खरीद से परिपक्वता तक शेष वर्षों की संख्या है। परिपक्वता पर उपज ब्याज और मूलधन सहित ट्रेजरी बांड पर वैश्विक रिटर्न को ध्यान में रखती है, और बांड को परिपक्वता तक रखने पर निवेशक को रिटर्न की अपेक्षित दर देती है।

| विशेषताएँ | उदय क्या कहता है | गिरावट का मतलब क्या है |

| आर्थिक स्थितियां | आर्थिक आशावाद रिटर्न मांग को बढ़ाता है। | चिंतित निवेशक सुरक्षित संपत्ति की तलाश में हैं। |

| मुद्रास्फीति की उम्मीदें | मुद्रास्फीति बढ़ी, निवेशक ऊंचे रिटर्न का पीछा कर रहे हैं। | मुद्रास्फीति गिरती है, निवेशकों का रिटर्न कम होता है। |

| सेंट्रल बैंक नीति | कड़ी नीति, उच्चतर अल्पकालिक दरें। | आसान नीति, कम अल्पकालिक दरें। |

| निवेशक की जोखिम लेने की इच्छा | उच्च रिटर्न, जोखिमपूर्ण संपत्तियों की इच्छा। | रूढ़िवादी, कम जोखिम वाली संपत्तियों का पक्षधर है। |

| मुद्रा तरलता | बाजार अल्पकालिक बांड तरलता को लेकर चिंतित हैं। | अल्पकालिक बांड तरलता में सुधार होता है। |

| वैश्विक आर्थिक अनिश्चितता | जोखिम से बचना, अल्पकालिक परिसंपत्तियों का पक्ष लेना। | स्थिर वैश्विक अर्थव्यवस्था, दीर्घकालिक झुकाव। |

राजकोषीय पैदावार उलटी हो गई है

यह इस तथ्य को संदर्भित करता है कि अल्पकालिक बांड पर प्रतिफल दीर्घकालिक बांड पर प्रतिफल से अधिक है। इसे अक्सर बांड बाजार की विसंगति माना जाता है क्योंकि, सामान्य तौर पर, लंबी अवधि के निवेश से अल्पकालिक निवेश की तुलना में अधिक रिटर्न मिलना चाहिए।

यह हमें कोषागारों की कई विशेषताओं के बारे में बताता है, जिनमें से एक यह है कि अल्पकालिक और दीर्घकालिक कोषागारों पर पैदावार एक ही दिशा में बढ़ती है, और यदि अल्पकालिक कोषागारों पर पैदावार बढ़ती है, तो दीर्घकालिक कोषागारों पर पैदावार बढ़ेगी भी वृद्धि. दूसरा यह है कि ट्रेजरी बांड की कीमत और उपज नकारात्मक रूप से सहसंबद्ध होती है, कीमत जितनी अधिक होगी, उपज उतनी ही कम होगी। यदि बाजार की मांग के साथ किसी बांड की लोकप्रियता बढ़ती है, तो इससे इसकी कीमत बढ़ जाएगी और इसकी उपज घट जाएगी।

तीसरा, ट्रेजरी बांड को एक सुरक्षित-संपत्ति माना जाता है। उदाहरण के लिए, अमेरिकी दीर्घकालिक ट्रेजरी बांड के मामले में, यदि निवेशक भविष्य की बाजार अपेक्षाओं के बारे में आशावादी नहीं हैं, तो वे स्टॉक या अन्य उच्च जोखिम वाले निवेशों से अपना निवेश निकाल लेंगे और बचाव के रूप में 10-वर्षीय ट्रेजरी बांड खरीद लेंगे।

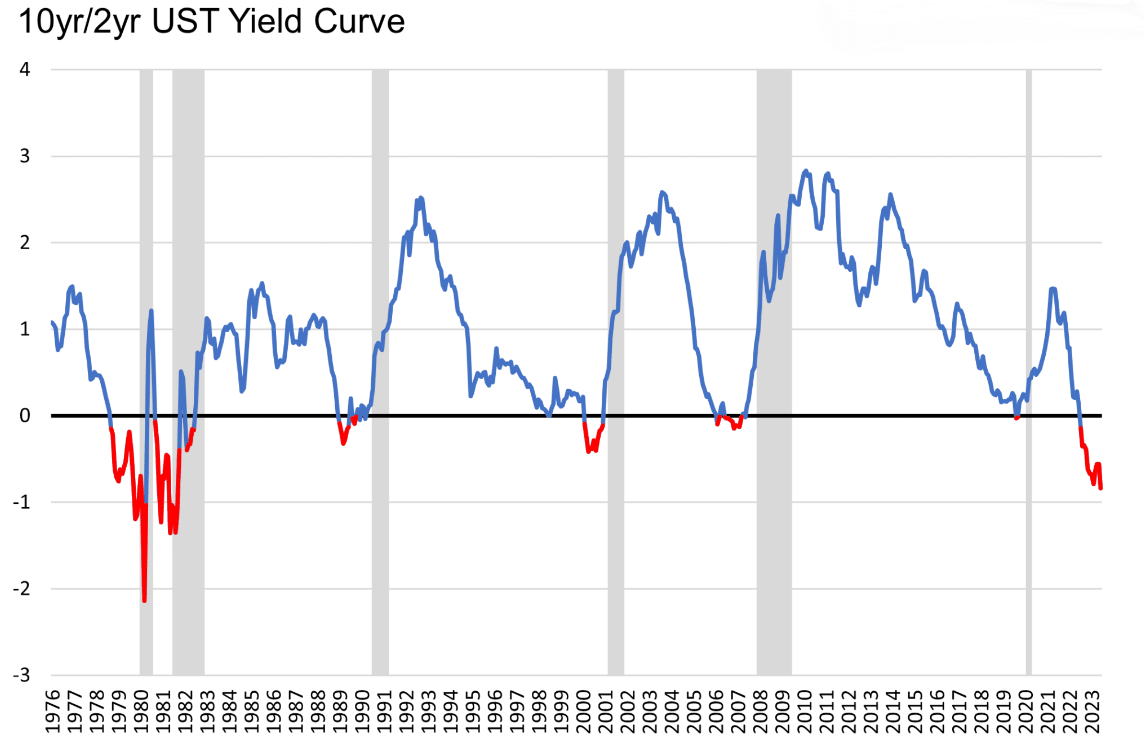

जब उलटाव होता है, तो इसे मंदी के अग्रदूत के रूप में देखा जाता है। ऐसा इसलिए है क्योंकि भविष्य में संभावित आर्थिक मंदी से बचने के लिए निवेशक लंबी अवधि के ट्रेजरी बांड खरीदने के लिए अधिक इच्छुक हो सकते हैं। यह संकेत दे सकता है कि बाजार को भविष्य के आर्थिक दृष्टिकोण के बारे में चिंता है, जिससे निवेशकों की रुचि कम अल्पकालिक जोखिम वाली परिसंपत्तियों में है। उदाहरण के लिए, अमेरिका में, ऐतिहासिक आंकड़ों से पता चलता है कि लगभग हर बार जब यह तथाकथित उलटाव होता है, तो अमेरिका में मंदी आती है। उदाहरण के लिए, सबप्राइम बंधक संकट से पहले 2008 में अमेरिका में पैदावार में उलटफेर हुआ था।

यह देखने के लिए कि क्या कोई व्युत्क्रम घटित होगा, आप ट्रेजरी उपज वक्र को देख सकते हैं। आप 10-वर्षीय ट्रेजरी बांड की उपज को घटाकर 2-वर्षीय ट्रेजरी बांड की उपज का उपयोग करके 0 से अधिक का अंतर प्राप्त कर सकते हैं। इसका मतलब है कि दीर्घकालिक उपज अल्पकालिक उपज से अधिक है, जो है अपेक्षाकृत सामान्य. यदि अंतर 0 से कम है, तो इसका मतलब है कि दीर्घकालिक ट्रेजरी बांड की उपज अल्पकालिक ट्रेजरी बांड की उपज से कम है, जो उपज व्युत्क्रम की घटना है।

यह घटना मुख्यतः इसलिए घटित हो सकती है क्योंकि निवेशकों को मंदी की आशंका है; ऐसा नहीं है कि उलटफेर आर्थिक संकट पैदा कर रहा है। यह एक संकेत के समान है जो बाजार की अपेक्षाओं पर अधिकांश निवेशकों द्वारा सामूहिक वोट का परिणाम है।

और ट्रेजरी बांड पर ब्याज दर

और ट्रेजरी बांड पर ब्याज दर

वे दो संबंधित लेकिन अलग-अलग अवधारणाएं हैं जिनका उपयोग आमतौर पर ट्रेजरी बाजार के विभिन्न पहलुओं का वर्णन करने के लिए किया जाता है। ट्रेजरी यील्ड, ट्रेजरी प्रतिभूतियों पर रिटर्न की वार्षिक दर है, जो एक निवेशक को ट्रेजरी सिक्योरिटीज रखने से मिलने वाली रिटर्न की दर है। इसकी गणना ट्रेजरी बांड के मौजूदा बाजार मूल्य और बांड के अंकित मूल्य के आधार पर की जाती है, जिसे आमतौर पर प्रतिशत के रूप में व्यक्त किया जाता है। गणना में बांड पर वार्षिक ब्याज भुगतान और बांड की वर्तमान कीमत शामिल है।

यह एक गतिशील मीट्रिक है जो ट्रेजरी बाजार में बदलाव के साथ उतार-चढ़ाव करती है। यदि ट्रेजरी प्रतिभूतियों का बाजार मूल्य बढ़ता है, तो उपज गिर जाती है; इसके विपरीत, यदि कीमत गिरती है, तो उपज बढ़ जाती है।

ट्रेजरी बांड पर ब्याज दर आमतौर पर बांड पर कूपन दर को संदर्भित करती है, जो कि बांड जारी होने पर भुगतान की जाने वाली ब्याज की वार्षिक दर है। यह बांड जारी होने के समय निर्धारित होता है और स्थिर रहता है। उदाहरण के लिए, यदि किसी ट्रेजरी बांड की कूपन दर 5 प्रतिशत है, तो सालाना 5 प्रतिशत ब्याज का भुगतान किया जाएगा।

ट्रेजरी बांड पर ब्याज दर एक स्थिर संकेतक है; यह बाजार की कीमतों में उतार-चढ़ाव के साथ नहीं बदलता है। ट्रेजरी बांड की ब्याज दर बांड के मौजूदा बाजार मूल्य की परवाह किए बिना स्थिर रहती है।

उदाहरण के तौर पर, एक साल की परिपक्वता वाले अमेरिकी बांड की कूपन दर 2% है, जिसका अर्थ है कि इसे खरीदने और परिपक्वता तक रखने पर यह दो अंक अर्जित करने में सक्षम है। मान लीजिए कि झांग सैन ने 100 अमेरिकी डॉलर का बांड खरीदा है और एक वर्ष के बाद ब्याज में 2 डॉलर प्राप्त करने में सक्षम है। इसलिए अमेरिकी बांड पर ब्याज दर खरीद के समय से तय होती है, अनुबंध में लिखी जाती है, और स्थिति में भविष्य में बदलाव के साथ ऋण समझौता नहीं बदलेगा।

हालाँकि, अमेरिकी बांड पर प्रतिफल हर पल बदलता है, और एक द्वितीयक बाजार मौजूद है जहां निवेशक अमेरिकी बांड की अपनी हिस्सेदारी खरीद और बेच सकते हैं। अभी भी दिए गए उदाहरण में, मान लीजिए कि छह महीने तक अमेरिकी बांड रखने के बाद झांग सैन को अचानक धन की आवश्यकता होती है और वह उन सभी को द्वितीयक बाजार में $98 की कीमत पर ली सी को बेच देता है।

आधे साल के बाद, ली सी अमेरिकी सरकार से मूलधन और ब्याज प्राप्त करने में सक्षम होंगे, यानी, दो अमेरिकी डॉलर पर 2% ब्याज की अमेरिकी बांड कूपन दर और $100 का मूलधन। कुल $102 प्राप्त किया जा सकता है। ली ने 98 डॉलर में अमेरिकी ऋण खरीदा। और परिपक्वता के बाद, उसे मूलधन और $102 का ब्याज मिलेगा। $4 का मुनाफ़ा. तब इसकी परिपक्वता पर उपज 4.08% है।

दूसरे शब्दों में, ट्रेजरी की पैदावार वर्तमान बाजार स्थितियों के तहत निवेशकों को प्राप्त रिटर्न की वास्तविक दर का वर्णन करने पर अधिक केंद्रित है, जबकि ट्रेजरी ब्याज दरें ट्रेजरी बांड जारी करने के समय निर्धारित ब्याज की निश्चित दर का वर्णन करने पर अधिक केंद्रित हैं।

और ट्रेजरी बांड की कीमत

दोनों के बीच विपरीत संबंध है, जो बांड के मूल मूल्य निर्धारण सिद्धांत के कारण है। अर्थात्, जब ट्रेजरी बांड पर उपज बढ़ती है, तो ट्रेजरी बांड की कीमत गिरती है, और इसके विपरीत। जब बांड पर ब्याज की बाजार दर बढ़ती है, तो नए मुद्दे उच्च ब्याज दरों की पेशकश करते हैं, इसलिए पुराने बांड में अपेक्षाकृत कम निश्चित ब्याज दरें होती हैं, जिससे उनकी बाजार कीमतें गिर जाती हैं। इसके विपरीत, जब बाजार की ब्याज दरें गिरती हैं, तो पुराने बांड की निश्चित दरें अपेक्षाकृत अधिक आकर्षक होती हैं, और उनकी कीमतें बढ़ जाती हैं।

जैसा कि आप उपरोक्त उदाहरण से देख सकते हैं, अमेरिकी बांड की पैदावार अमेरिकी बांड की कीमत का अनुसरण करती है। जितनी अधिक कीमत पर अमेरिकी बांड का कारोबार किया जाता है, अमेरिकी बांड पर उपज उतनी ही कम होती है। व्यापार मूल्य जितना कम होगा, उपज उतनी ही अधिक होगी। इसलिए अमेरिकी बांड पर उपज की गणना अमेरिकी बांड की मौजूदा ट्रेडिंग कीमत के आधार पर की जा सकती है।

उदाहरण के लिए, मौजूदा 10-वर्षीय अमेरिकी बांड की कीमत 88.2969 है। 100 के कूपन मूल्य और 2.75% की कूपन दर के साथ। दिखाएँ कि यदि यह बांड उस कीमत पर खरीदा जाता है और एक वर्ष के लिए परिपक्वता तक रखा जाता है, दो ब्याज भुगतान और प्रति अवधि 1.375 की ब्याज आय के साथ, और कूपन मूल्य पर परिपक्वता पर भुनाया जाता है, तो वार्षिक उपज 4.219 प्रतिशत होगी।

अमेरिकी बांड पैदावार और अमेरिकी बांड की कीमतें विपरीत आनुपातिक हैं; जब निवेशक अमेरिकी बांड खरीदने के लिए दौड़ते हैं, तो वे अमेरिकी बांड की कीमत बढ़ा देंगे, जिसके परिणामस्वरूप अमेरिकी बांड की पैदावार कम हो जाएगी। इसके विपरीत, यदि निवेशक अमेरिकी बांडों को लेकर उत्साहित नहीं हैं और अधिक लोगों को खरीदने के बजाय अधिक लोगों को बेचते हैं, तो अमेरिकी बांड की कीमतें गिर जाएंगी और पैदावार बढ़ जाएगी।

उदाहरण के लिए, इस साल मार्च से फेडरल रिजर्व ब्याज दरें बढ़ा रहा है और इससे अमेरिकी बांड पैदावार में तेज वृद्धि हुई है। इसलिए निवेशकों ने अमेरिकी बांड बेचना शुरू कर दिया है और अपना पैसा बैंक में डालना शुरू कर दिया है। बाजार में अमेरिकी बांड खरीदने की तुलना में उन्हें बेचने वाले अधिक लोग हैं, और अमेरिकी बांड की कीमत गिर जाएगी जबकि अमेरिकी बांड की पैदावार बढ़ेगी।

इस बीच, लंबी अवधि के बांड बाजार की ब्याज दरों में बदलाव के प्रति अधिक संवेदनशील होते हैं। लंबी अवधि के बांड अपेक्षाकृत अधिक अस्थिर होते हैं, इसलिए जब बाजार की ब्याज दरें बढ़ती हैं तो उनकी कीमतें अधिक गिरती हैं और जब बाजार की ब्याज दरें गिरती हैं तो उनकी कीमतें अधिक बढ़ती हैं।

इसलिए निवेशकों को ट्रेजरी प्रतिभूतियों में निवेश करते समय कीमत और उपज के बीच एक अच्छा समझौता करना चाहिए। जब बाजार की ब्याज दरों में उतार-चढ़ाव होता है, तो बांड की कीमतें और पैदावार तदनुसार समायोजित हो जाती हैं, जिससे निवेशकों के रिटर्न और निवेश रणनीतियों पर असर पड़ता है।

| यंत्र | उच्च | कम | मौजूदा | निम्न से आधार अंक |

| 30 वर्ष | 5.35% | 0.99% | 3.85% | 286 |

| 20 वर्ष | 5.44% | 0.87% | 4.06% | 319 |

| 10 वर्ष | 5.26% | 0.52% | 3.81% | 329 |

| 5 वर्ष | 5.18% | 0.19% | 4.13% | 394 |

| 2 साल | 5.10% | 0.09% | 4.87% | 478 |

| तीन माह | 5.55% | 0.00% | 5.43% | 543 |

| एफएफआर | 5.41% | 0.04% | 5.07% | 503 |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

2025 में विविध निवेश के लिए 10 सर्वश्रेष्ठ अंतर्राष्ट्रीय ETF खोजें। इन शीर्ष चयनों के साथ अपने वैश्विक जोखिम को बढ़ाएँ और जोखिम कम करें।

2025-04-22

क्या आपको गिरावट पर खरीदारी करनी चाहिए या अपने निवेश को बनाए रखना चाहिए? बाजार में गिरावट और सुधार के दौरान स्मार्ट निर्णय लेने के लिए फायदे, जोखिम और सर्वोत्तम अभ्यासों के बारे में जानें।

2025-04-22

इस चरण-दर-चरण मार्गदर्शिका से जानें कि स्टॉक ब्रोकर कैसे बनें। 2025 में अपनी यात्रा शुरू करने के लिए शिक्षा, लाइसेंसिंग और करियर संबंधी सुझाव जानें।

2025-04-22