تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

وقد ترتفع عوائد سندات الخزانة، التي تشير إلى العائدات على السندات الحكومية، مع النمو الاقتصادي ولكنها تؤدي إلى انخفاض أسعار السندات. يشير الانعكاس إلى الركود. يجب على المستثمرين تحقيق التوازن بين السعر والعائد عند اتخاذ قرار بشأن الاستثمارات.

في العالم المالي، يراقب الناس دائمًا تفاصيل الاقتصاد والأسواق. وسواء كان الأمر يتعلق بصعود وهبوط سوق الأسهم أو ارتفاع وانخفاض أسعار الفائدة، يبدو أن جميعها مرتبطة بعوائد سندات الخزانة. في هذه المقالة، سنفسر إشارات عوائد سندات الخزانة بالتفصيل ونفهم إشارات السوق هذه بالتفصيل حتى لا تتمكن فقط من حماية أصولك ولكن أيضًا اغتنام الفرص الاستثمارية.

كيفية حساب عائد الخزانة

كيفية حساب عائد الخزانة

كما يوحي الاسم، فإن الدين الوطني هو التزام الدولة باقتراض أموال من الجمهور ودفع الفائدة خلال فترة زمنية معينة لسداد أصل الدين عند الاستحقاق. السندات الأمريكية هي سندات تصدرها الحكومة الأمريكية؛ الأموال المقترضة لحكومة الولايات المتحدة سوف تحصل على IOU. وبما أن الولايات المتحدة مدعومة من قبل الحكومة الأمريكية والدولار الأمريكي هو العملة المشتركة في العالم، فإن حكومة الولايات المتحدة تتمتع أيضًا بدرجة عالية من المصداقية ولن تتراجع بالتأكيد عن ديونها. ولذلك تعتبر سندات الخزانة الأمريكية أصلاً خالياً من المخاطر.

يتم إصدار السندات الأمريكية بفترات اقتراض مختلفة تتراوح من شهر واحد إلى 30 عامًا. إن ديون الولايات المتحدة القصيرة الأجل عُرضة للتأثر بالسياسة، كما أن تقلبات السوق أكثر تواتراً؛ إن عدم اليقين بشأن ديون الولايات المتحدة على المدى الطويل أمر مبالغ فيه، والسيولة ليست مرتفعة. يتمتع دين الولايات المتحدة لمدة 10 سنوات بأعلى سيولة بين جميع آجال الاستحقاق، وبالتالي فإن عائد السندات الأمريكية لمدة 10 سنوات معترف به على نطاق واسع باعتباره معدل عائد خالي من المخاطر.

وبعبارات الشخص العادي، يعتمد سعر الفائدة لأي أموال متداولة على عائد سندات الخزانة. يعد الاستثمار في الأصول الأخرى للحصول على هذا المستوى من العائد على الأقل أمرًا جيدًا؛ وبخلاف ذلك، يقوم المستثمرون بشراء السندات الأمريكية مباشرة. وباعتباره معدلًا خاليًا من المخاطر، فإن عائد السندات الأمريكية لمدة 10 سنوات هو أيضًا الأساس لمعدلات الائتمان المصرفي، بما في ذلك الرهون العقارية.

يتم حسابه بشكل مختلف قليلاً اعتمادًا على العوامل التي تم أخذها بعين الاعتبار. وبشكل عام، فإن سعر الفائدة الحقيقي، غير المعدل للتضخم أو الانكماش، يُعرف أيضًا باسم العائد الاسمي عند ذكره على السند. هو معدل الفائدة السنوي المحدد في عقد السند في وقت شراء المستثمر للسند، ولا يأخذ في الاعتبار آثار التضخم أو انخفاض قيمة العملة.

يشمل العائد الاسمي معدل قسيمة السند، وهو سعر ثابت يتم تحديده في وقت الإصدار. على سبيل المثال، إذا كانت قيمة السند الاسمية 1.000 دولار أمريكي ومعدل قسيمة قدره 5٪، فإن عائده الاسمي هو 5٪. الصيغة الدقيقة هي: العائد الاسمي = معدل القسيمة ÷ القيمة الاسمية للسند × 100. في هذه الصيغة، معدل القسيمة هو دفعة الفائدة السنوية، والقيمة الاسمية للسند هي القيمة الأولية للسند.

ولمراعاة التضخم يمكن طرحه حتى تتمكن من الحصول على معدل العائد الحقيقي الذي يعكس التغير في القوة الشرائية الحقيقية للاستثمار. الصيغة المحددة هي: العائد الحقيقي = العائد الاسمي ناقص معدل التضخم.

هناك أيضًا عائد حتى تاريخ الاستحقاق، وهو معدل العائد السنوي الذي يتلقاه المستثمر عندما يشتري سندًا ويحتفظ به حتى تاريخ الاستحقاق. يتضمن حساب YTM عوامل مثل القيمة الاسمية للسند، وسعر الشراء، وفترة الاستحقاق، وتكرار دفعات الفائدة. الصيغة المحددة هي: YTM=(M-Pb)/(Pb*N)*100%

حيث M هو مبلغ دفعة واحدة من خدمة الدين عند الاستحقاق، وPb هو سعر العرض في السوق، وn هو عدد السنوات المتبقية من الشراء إلى الاحتفاظ حتى تاريخ الاستحقاق. يأخذ العائد حتى تاريخ الاستحقاق في الاعتبار العائد العالمي على سندات الخزانة، بما في ذلك الفائدة ورأس المال، ويعطي معدل العائد المتوقع للمستثمر عندما يتم الاحتفاظ بالسند حتى تاريخ الاستحقاق.

| صفات | ماذا يقول الارتفاع | ماذا يعني الانخفاض |

| ظروف اقتصادية | التفاؤل الاقتصادي يعزز الطلب على العائدات. | يبحث المستثمرون القلقون عن أصول أكثر أمانًا. |

| توقعات التضخم | يرتفع التضخم، ويطارد المستثمرون عوائد أعلى. | ينخفض التضخم، وتقل عوائد المستثمرين. |

| سياسة البنك المركزي | تشديد السياسة، وارتفاع أسعار الفائدة قصيرة الأجل. | سياسة سهلة، وأسعار فائدة منخفضة على المدى القصير. |

| شهية المستثمر للمخاطرة | عوائد أعلى، والرغبة في الأصول ذات المخاطر العالية. | محافظ، يفضل الأصول منخفضة المخاطر. |

| سيولة العملة | الأسواق قلقة بشأن سيولة السندات قصيرة الأجل. | تحسن سيولة السندات قصيرة الأجل. |

| عدم اليقين الاقتصادي العالمي | النفور من المخاطرة، ويفضل الأصول قصيرة الأجل. | اقتصاد عالمي مستقر، ويميل إلى المدى الطويل. |

يتم عكس عوائد سندات الخزانة

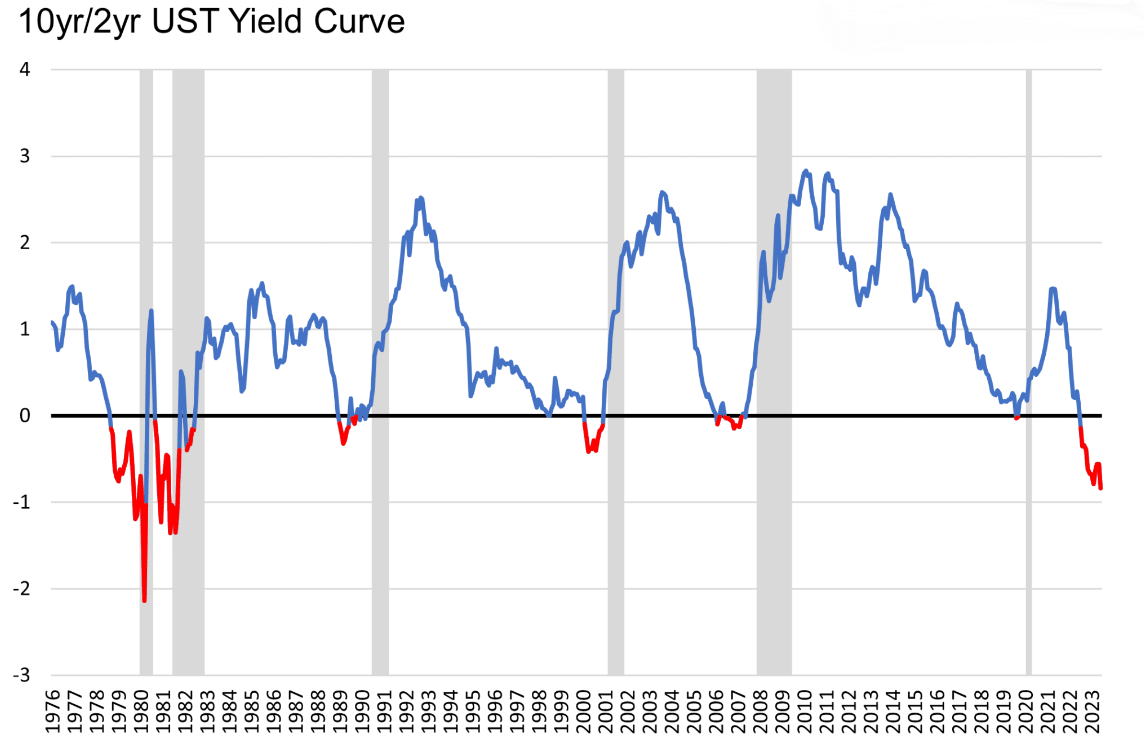

يشير هذا إلى حقيقة أن العائدات على السندات قصيرة الأجل أعلى من العائدات على السندات طويلة الأجل. وغالباً ما يعتبر هذا شذوذاً في سوق السندات، لأن الاستثمارات طويلة الأجل بشكل عام يجب أن تحقق عوائد أعلى من الاستثمارات قصيرة الأجل.

وهذا يقودنا إلى عدة خصائص لسندات الخزانة، أحدها أن العائدات على سندات الخزانة قصيرة الأجل وطويلة الأجل تتحرك في نفس الاتجاه، وإذا ارتفعت العائدات على سندات الخزانة قصيرة الأجل فإن العائدات على سندات الخزانة طويلة الأجل سوف ترتفع. ترتفع كذلك. والثاني هو أن سعر سندات الخزانة وعائدها يرتبطان ارتباطا سلبيا، فكلما ارتفع السعر، انخفض العائد. إذا زادت شعبية السندات مع الطلب في السوق، فسوف يؤدي ذلك إلى زيادة سعرها وانخفاض عائدها.

ثالثا، تعتبر سندات الخزانة من الأصول الآمنة. في حالة سندات الخزانة الأمريكية طويلة الأجل، على سبيل المثال، إذا لم يكن المستثمرون متفائلين بشأن توقعات السوق المستقبلية، فسوف يسحبون استثماراتهم من الأسهم أو غيرها من الاستثمارات عالية المخاطر ويشترون سندات الخزانة لمدة 10 سنوات كتحوط.

عندما يحدث الانقلاب، يُنظر إليه على أنه مقدمة للركود. وذلك لأن المستثمرين قد يكونون أكثر استعدادًا لشراء سندات الخزانة طويلة الأجل لتجنب الانكماش الاقتصادي المحتمل في المستقبل. قد يشير هذا إلى أن السوق لديه مخاوف بشأن التوقعات الاقتصادية المستقبلية، مما يترك المستثمرين مهتمين بالأصول ذات المخاطر الأقل على المدى القصير. ففي الولايات المتحدة، على سبيل المثال، تشير البيانات التاريخية إلى أنه في كل مرة يحدث فيها هذا الانقلاب المزعوم، يحدث ركود في الولايات المتحدة. على سبيل المثال، حدث انقلاب في العائدات في الولايات المتحدة في عام 2008 قبل أزمة الرهن العقاري الثانوي.

لمعرفة ما إذا كان سيحدث انعكاس، يمكنك إلقاء نظرة على منحنى عائد سندات الخزانة. يمكنك أيضًا استخدام عائد سندات الخزانة لأجل 10 سنوات مطروحًا منه عائد سندات الخزانة لأجل عامين للحصول على فرق أكبر من 0. وهذا يعني أن العائدات طويلة الأجل أكبر من العائدات قصيرة الأجل، وهو طبيعي نسبيا. إذا كان الفرق أقل من 0. فهذا يعني أن عائد سندات الخزانة طويلة الأجل أقل من عائد سندات الخزانة قصيرة الأجل، وهي ظاهرة انعكاس العائد.

يمكن أن تحدث هذه الظاهرة بشكل رئيسي لأن المستثمرين يتوقعون حدوث ركود؛ ليس الأمر أن الانقلاب يسبب أزمة اقتصادية. إنها إشارة تأتي نتيجة تصويت جماعي من قبل غالبية المستثمرين على ما يتوقعه السوق.

وسعر الفائدة على سندات الخزينة

وسعر الفائدة على سندات الخزينة

وهما مفهومان مرتبطان ولكنهما مختلفان ويستخدمان عادة لوصف جوانب مختلفة من سوق الخزانة. عائد الخزانة هو معدل العائد السنوي على سندات الخزانة، وهو معدل العائد الذي يتلقاه المستثمر من حيازة أوراق الخزانة. ويتم حسابه على أساس سعر السوق الحالي لسندات الخزينة والقيمة الاسمية للسند، وعادة ما يتم التعبير عنها كنسبة مئوية. يتضمن الحساب مدفوعات الفائدة السنوية على السند والسعر الحالي للسند.

وهو مقياس ديناميكي يتقلب مع التغيرات في سوق الخزانة. إذا ارتفع سعر السوق لأوراق الخزانة، ينخفض العائد؛ وعلى العكس من ذلك، إذا انخفض السعر، يرتفع العائد.

يشير سعر الفائدة على سندات الخزانة عادة إلى معدل القسيمة على السند، وهو معدل الفائدة السنوي الموعود بدفعه عند إصدار السند. يتم تحديده في وقت إصدار السند ويظل ثابتًا. على سبيل المثال، إذا كان لسندات الخزانة معدل قسيمة قدره 5 بالمائة، فسيتم دفع فائدة بنسبة 5 بالمائة سنويًا.

سعر الفائدة على سندات الخزانة هو مؤشر ثابت. ولا يتغير مع تقلبات أسعار السوق. يظل سعر الفائدة على سندات الخزانة ثابتًا بغض النظر عن سعر السوق الحالي للسندات.

على سبيل المثال، السندات الأمريكية التي تبلغ فترة استحقاقها سنة واحدة لديها معدل قسيمة قدره 2٪، مما يعني أنها قادرة على كسب نقطتين عند شرائها والاحتفاظ بها حتى تاريخ الاستحقاق. لنفترض أن Zhang San اشترى سندات أمريكية بقيمة 100 دولار أمريكي وكان قادرًا على الحصول على فائدة بقيمة 2 دولار أمريكي بعد عام واحد. وبالتالي فإن سعر الفائدة على السندات الأمريكية ثابت من وقت الشراء، ومدون في العقد، ولن تتغير اتفاقية القرض مع التغيرات المستقبلية في الوضع.

ومع ذلك، فإن العائد على السندات الأمريكية يتغير في كل لحظة، ويوجد سوق ثانوي حيث يمكن للمستثمرين شراء وبيع ممتلكاتهم من السندات الأمريكية. وفي المثال الموضح للتو، لنفترض أن تشانغ سان يحتاج فجأة إلى المال بشكل عاجل بعد ستة أشهر من الاحتفاظ بالسندات الأمريكية ويبيعها كلها إلى لي سي في السوق الثانوية بسعر 98 دولارًا.

بعد نصف عام، سيتمكن Li Si من الحصول على أصل الدين والفائدة من حكومة الولايات المتحدة، أي معدل قسيمة السندات الأمريكية بفائدة 2٪ على دولارين أمريكيين بالإضافة إلى أصل 100 دولار. يمكن الحصول على إجمالي 102 دولارًا. اشترى لي ديون الولايات المتحدة بمبلغ 98 دولارًا. وبعد الاستحقاق، سيحصل على أصل القرض والفائدة البالغة 102 دولارًا. ربح 4 دولار. ثم العائد حتى الاستحقاق هو 4.08٪.

وبعبارة أخرى، تركز عوائد سندات الخزانة بشكل أكبر على وصف معدل العائد الفعلي الذي يحصل عليه المستثمرون في ظل ظروف السوق الحالية، في حين تركز أسعار فائدة سندات الخزانة بشكل أكبر على وصف سعر الفائدة الثابت المحدد في وقت إصدار سندات الخزانة.

وسعر سندات الخزينة

وهناك علاقة عكسية بين الاثنين، ويرجع ذلك إلى مبدأ التسعير الأساسي للسندات. أي أنه عندما يرتفع العائد على سندات الخزانة، ينخفض سعر سندات الخزانة، والعكس صحيح. عندما يرتفع سعر الفائدة في السوق على السندات، تقدم الإصدارات الجديدة أسعار فائدة أعلى، وبالتالي فإن السندات القديمة لها أسعار فائدة ثابتة أقل نسبيًا، مما يؤدي إلى انخفاض أسعار السوق. وعلى العكس من ذلك، عندما تنخفض أسعار الفائدة في السوق، تكون المعدلات الثابتة للسندات القديمة أكثر جاذبية نسبيا، وترتفع أسعارها.

كما ترون من المثال أعلاه، فإن عائدات السندات الأمريكية تتبع سعر السندات الأمريكية. كلما ارتفع سعر تداول السندات الأمريكية، انخفض العائد على السندات الأمريكية. كلما انخفض سعر التداول، كلما ارتفع العائد. لذلك يمكن حساب العائد على السندات الأمريكية على أساس سعر التداول الحالي للسندات الأمريكية.

على سبيل المثال، سعر السندات الأمريكية الحالية لمدة 10 سنوات هو 88.2969. بقيمة قسيمة 100 ونسبة قسيمة 2.75%. أظهر أنه إذا تم شراء هذا السند بهذا السعر والاحتفاظ به حتى تاريخ الاستحقاق لمدة عام واحد، مع دفعتين من الفائدة ودخل فائدة قدره 1.375 لكل فترة، واسترداده عند الاستحقاق بسعر القسيمة، فإن العائد السنوي سيكون 4.219 بالمائة.

وتتناسب عائدات السندات الأمريكية وأسعار السندات الأمريكية عكسيا؛ عندما يتدافع المستثمرون لشراء السندات الأمريكية، فإنهم سيدفعون سعر السندات الأمريكية إلى الارتفاع، مما يؤدي إلى انخفاض عائدات السندات الأمريكية. بل على العكس من ذلك، إذا لم يكن المستثمرون متفائلين بشأن السندات الأمريكية وقاموا ببيع عدد أكبر من الناس بدلاً من شراء عدد أكبر من الناس، فسوف تنخفض أسعار السندات الأمريكية وترتفع العائدات.

على سبيل المثال، منذ شهر مارس من هذا العام، قام بنك الاحتياطي الفيدرالي برفع أسعار الفائدة، وقد أدى هذا إلى ارتفاع حاد في عائدات السندات الأمريكية. ولذلك بدأ المستثمرون في بيع السندات الأمريكية ووضع أموالهم في البنوك. عدد الأشخاص الذين يبيعون السندات الأمريكية أكبر من عدد الذين يشترونها في السوق، وسوف ينخفض سعر السندات الأمريكية بينما ترتفع عوائد السندات الأمريكية.

وفي الوقت نفسه، تعتبر السندات الأطول أجلا أكثر حساسية للتغيرات في أسعار الفائدة في السوق. السندات طويلة الأجل أكثر تقلبا نسبيا، لذلك تنخفض أسعارها أكثر عندما ترتفع أسعار الفائدة في السوق وترتفع أكثر عندما تنخفض أسعار الفائدة في السوق.

لذلك يجب على المستثمرين إجراء مقايضة جيدة بين السعر والعائد عند الاستثمار في سندات الخزانة. عندما تتقلب أسعار الفائدة في السوق، تتكيف أسعار السندات والعائدات وفقًا لذلك، مما يؤثر على عوائد المستثمرين واستراتيجيات الاستثمار.

| أداة | عالي | قليل | حاضِر | النقاط الأساسية من LOW |

| 30 سنة | 5.35% | 0.99% | 3.85% | 286 |

| 20 عام | 5.44% | 0.87% | 4.06% | 319 |

| 10 سنة | 5.26% | 0.52% | 3.81% | 329 |

| 5 سنوات | 5.18% | 0.19% | 4.13% | 394 |

| 2 سنة | 5.10% | 0.09% | 4.87% | 478 |

| 3 أشهر | 5.55% | 0.00% | 5.43% | 543 |

| FFR | 5.41% | 0.04% | 5.07% | 503 |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف أفضل 10 صناديق استثمار متداولة دولية للاستثمار المتنوع في عام 2025. عزز تعرضك العالمي وقلل من المخاطر مع هذه الاختيارات المميزة.

2025-04-22

هل ينبغي عليك شراء الأسهم عند انخفاضها أم الاحتفاظ باستثماراتك؟ تعرّف على المزايا والمخاطر وأفضل الممارسات لاتخاذ قرارات ذكية خلال فترات انخفاض السوق وتصحيحاته.

2025-04-22

تعلّم كيف تصبح وسيطًا في سوق الأسهم مع هذا الدليل المُفصّل. اكتشف نصائح التعليم والترخيص والوظائف لبدء رحلتك في عام ٢٠٢٥.

2025-04-22