要約

要約

インフレは、需要過多、コスト圧力、通貨供給増加によって引き起こされます。政府は金融政策と財政政策を調整し、個人は収入増加、貯蓄、投資で対抗できます。

保有する資産の価値がさらに高まるように望むのが人の本性でしょう。しかし、それが下落してしまう場合もあります。その問題の根源はインフレです。多くの人はそれを理解しており、心配していますが、インフレの原因を必ずしも知っているわけではありません。そこで今回は、インフレの原因とその対処法について詳しく解説します。

インフレとは

インフレは、一定期間にわたる一般的な物価水準の上昇を指し、その結果、同じ金額に対しての購買力が低下するということです。もっと簡単に言うと、お金の価値が下がっているということです。

インフレにより、商品の価格が上昇したため、人々は同じ商品に対してより多くのお金を支払う必要があります。つまり、同じ金額で購入できる商品やサービスが減少するということです。また、貨幣の供給が実需を上回り、通貨安や物価上昇が起こる状況でもあります。

経済学には、「MV=PT」という特別な公式があります。Mは総貨幣供給量、Vは貨幣の流通速度、Pは物価水準、Tは経済全体の総取引量(総生産量)を表します。

通常、国家はより多くの貨幣を印刷し始め、貨幣の総計Mが増加し、貨幣の流通速度Vが増加します。その公式によって右側の価格水準Pと総生産量Tが上昇します。単純に理解すると、水位が高くなれば船も上がるように、インフレと物価上昇の関係も同様に上昇します。

インフレを測る一般的な尺度は消費者物価指数(CPI)です。これは、私たちが通常使用する商品やサービスの価格動向の尺度であり、消費者が支払った総コストを反映しています。CPIは社会全体の物価水準を反映しています。そして、その成長率も、ほとんどの人にとって直接的かつ単純にインフレ率と見なされます。

またインフレには、適度なインフレ、ハイパーインフレ、デフレなどさまざまなタイプがあります。一般に、適度なインフレは経済成長を促進すると考えられていますが、過度のインフレは不安定を招く可能性があります。

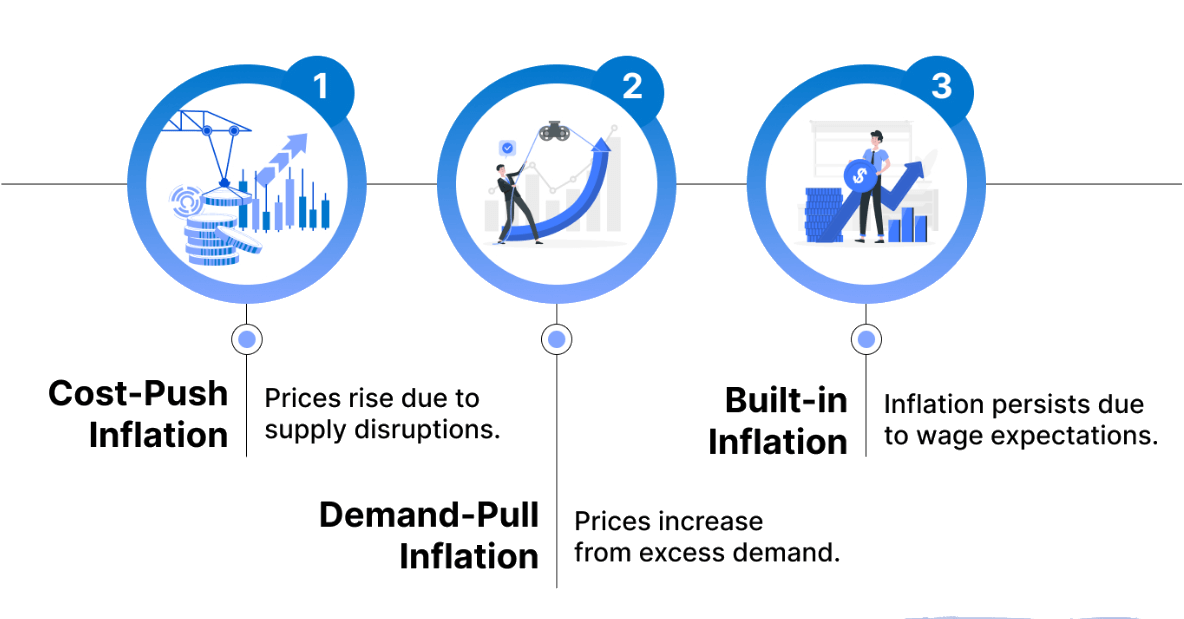

そして、インフレの種類によって、原因と結果も異なります。原因は、需要の過熱、コストプッシュ、マネーサプライの増加など多岐にわたります。需要の過熱は、急速な経済成長と供給が需要に追いつかないことが原因である可能性があります。コストプッシュは、企業が消費者に転嫁する生産コストの上昇が原因である可能性があります。

そしてその影響は広範かつ深刻的で、個人や企業だけでなく政府にも及ぼします。具体的には、購買力の低下、金利の変化、投資決定、財務計画などが影響します。また、富の再分配にもつながり、資産状況によって、人々に及ばす影響が異なります。

消費者にとって、購買力の低下は生活費の上昇につながる可能性があります。企業にとっては、より高い賃金や原材料費を支払わなければならないため、生産コストが上昇する可能性があります。政府にとって、インフレが悪循環に向かうと、経済システム全体が崩壊することにも繋がります。

したがって、政府や中央銀行は金融政策の引き締め、財政政策の調整、規制措置を含むさまざまな対応策を講じることができます。多くの国の中央銀行は、インフレーション目標を設定し、安定したレベルを維持するために金融政策を採用しています。インフレーションの水準が高すぎる、または低すぎる場合、中央銀行は金利や他の金融政策手段を調整して目標レベルに達するようにします。

インフレは経済学の重要な概念であり、個人と社会の生活に広範な影響を及ぼします。したがって、経済学者や政策立案者は通常、その動向を注意深く監視し、経済のバランスを維持するために適切な政策を採用します。

| 特徴 | インフレ | デフレ |

| 意味 | 価格の上昇、購買力の下降 | 価格の下降、購買力の上昇 |

| 価格動向 | 毎年継続的な価格上昇 | 毎年継続的な価格下落 |

| 原因 | 需要の過剰、資金の増加、コストの圧力 | 需要の低下、資金の減少、信用収縮 |

| 経済的影響 | 経済成長は不平等を拡大する可能性がある | 生産量の減少、経済的ストレス、失業 |

| 金利 | 通常は金利の上昇を伴う | 通常は金利の低下を伴う |

インフレが起こる原因

経済体内で流通するお金の量が経済規模を超えると、市場にお金が余ってしまうので、物価は上昇します。この原因には通常、需要と供給、コスト圧力、マネーサプライ、市場の期待などの要因が関係します。

つまり、これは、経済が過度に好況で需要が供給を上回ると、価格の上昇につながる可能性があることを意味します。この場合は、消費者は必要な商品やサービスを得るために高い価格を支払っても構わないと考えているので、需要が高いと企業は価格を引き上げることがあります。簡単に言えば、これはデマンドプルインフレです。総需要が経済の総生産能力を超えると、超過需要により企業が価格を引き上げるようになり、インフレが発生します。

たとえば、政府は経済を刺激して支出を増やし、消費者や企業の購買力を高め、総需要を押し上げます。これは金融危機の余波で一部の国が大規模な財政刺激策を採用し、インフラ投資や社会福祉支出を増加させ、総需要を押し上げた場合に起きます。

コストプッシュインフレは、原材料費、人件費、エネルギー費などの生産コストの上昇によって引き起こされるものです。生産コストが上昇すると、企業はそのコストを消費者に転嫁することを選択する可能性があり、その結果、商品やサービスの価格が上昇します。

原材料、労働力、エネルギーなどの生産コストの上昇により、企業は製品の価格を引き上げざるを得ない状況になります。例えば、近年の原油価格の高騰により、エネルギーコストが増加しています。企業は利益を維持するために生産コストを上げなければならず、商品価格が上昇し、インフレ懸念が生じています。

また、賃金が生産性の伸びよりも早く上昇し、企業がより高い賃金を支払うために製品の価格を引き上げる場合も同様です。戦争や自然災害などの要因も価格を押し上げる可能性があります。たとえば、ロシアでは、戦争のせいで輸入品の価格が30%上昇しました。これに加え、欧米諸国の制裁により多くのハイテク製品が輸入できなくなり、供給が急下降しています。供給の減少と価格の上昇はコストプッシュインフレを引き起こします。

マネーサプライの増加もインフレの主な原因です。社会の富やサービスの供給が比較的安定しており、貨幣の供給が過剰になる場合、物価は上昇しインフレが起こります。これは主に、政府や中央銀行による過剰な紙幣の印刷、あるいは緩和的な金融政策の実施によって引き起こされます。例えば、危機の最中にある国政府が通貨を過剰発行すると、インフレが起こり、市場の通貨の価値が急速に下落し、物価が高騰します。

もう一つの重要な理由は、過度の期待もインフレを引き起こす可能性があることです。人々がインフレが来ると予想している場合、それに応じて消費行動を変える可能性があります。たとえば、しばらくしたらもっと高くなるかもしれないという理由で、人々は物を買いだめするということもあります。

経済に関わる全員がこのように考えれば個人の浪費が増えるため、お金が手元に残る期間が短くなり、お金の流通速度が上がります。そして、お金の流通速度が上がると、世の中にあるお金の総量は変わらないのに、流通するお金の量は増えます。したがって、そのサイクルは延々と続きます。たとえ日銀が1円も印刷しなくても、インフレは勝手に起こるということです。

また、通貨が安くなると輸入品の価格が上昇し、インフレが起こる可能性もあります。これは、自国通貨の購買力が他の通貨と比較して低下するためです。また、原材料価格の変動、為替レートの変動、地政学的な出来事など、国の物価水準に直接的または間接的に影響を与える可能性のある外部要因である国際的要因によってインフレが引き起こされるケースもあります。

通常、これらの複数の原因は絡み合っており、経済のインフレは多数の要因によって同時に影響を受ける可能性があります。政府と中央銀行は、インフレに対処する際にさまざまな要因を考慮し、インフレの安定を維持するために適切な金融政策と財政政策を採用する必要があります。インフレの影響は国、地域、期間によって異なることに注意することが重要です。

インフレの影響

インフレは幅広い経済的および社会的影響を引き起こす可能性があり、その深刻さと性質はインフレの程度と経済の特定の状況によって異なります。

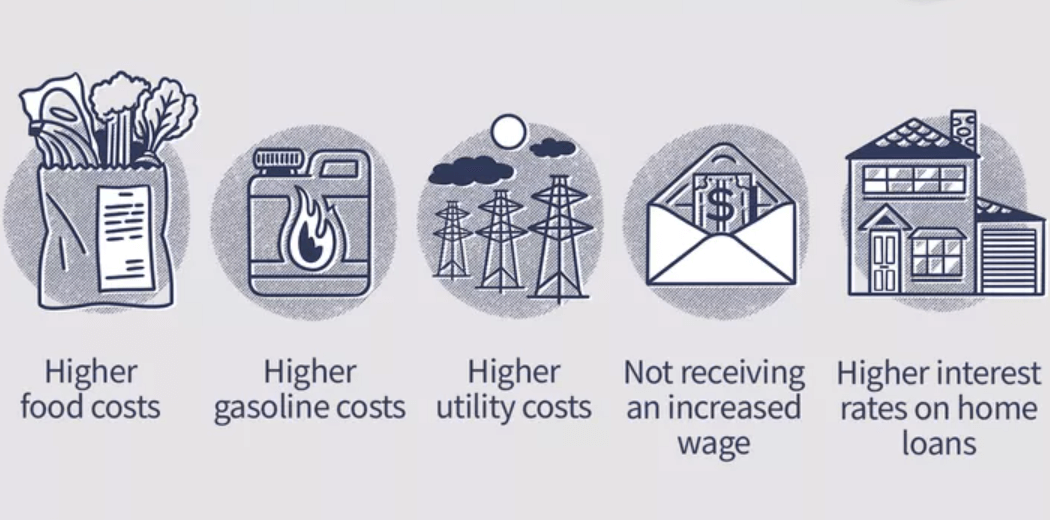

それは同じ金額の購買力の低下につながる可能性があり、人々は同じ量の商品やサービスに対してより多くのお金を支払う必要があります。これは、個人や家族、特に固定収入や低所得者の生活水準に影響を与える可能性があります。

世の中に通貨が増えれば増えるほど、通貨自体の価値はどんどん下がっていきます。例えば、カップヌードルは昔、一個100円で買えましたが、今は一個250円ほどになってしまいました。現在、100円ではカップヌードルが買えなくなってしまったということは、現金の価値が下がっていることを意味しており、購買力が低下しているとも言えます。

インフレ率が高いと、人々は将来の物価水準を予測することが難しくなり、不確実性が高まる可能性があります。これは企業の投資決定に影響を与え、投資の延期や事業戦略の調整を引き起こす可能性があります。インフレを抑制するために、中央銀行は金融政策を引き締め、金利を引き上げる可能性があります。これは借入コストを増加させ、企業や個人による融資や投資に影響を与えるかもしれません。

また、インフレは、債券に依存している人々に特に大きな影響を与える可能性があります。これは、彼らの所得が通常、インフレの水準に応じて上昇しなく、またはインフレと同じ水準で上昇しないためです。物価の上昇に所得の上昇が追いつかず、それに比べて貧困になります。

たとえば、月収が30万円だったとしましょう。そして今年、上司は給与を31.5万円に調整しました。収入は増加したように見えます。しかし、夕食を買うときに、肉まんが1つ100円から125円に値上がりしていることに気が付きました。食べ物は25パーセントの値上がりしましたが、給与は5パーセントしか増えていません。インフレで物価が上がっているときにこれだけ給料を上げてもしょうがないでしょう。

少ないとはいえ収入が増加するのは幸いなのかもしれません。もし彼らの収入が一切上がらず、インフレが続けば、それは社会による「給料削減」を意味します。所得が固定的で不変であればあるほど、インフレによる打撃が大きくなります。資産を所有する人々はインフレ時にその価値を維持する可能性が高いため、これは富裕層と貧困層の間の格差の拡大につながります。

インフレは不動産市場や株式市場などの資産価格の上昇につながる可能性があります。これにより、投資家はインフレに対するヘッジとして実物資産に資金を投資する意欲が高まる可能性があります。インフレ率が他国よりも高い場合、自国の通貨が下落し、輸出品の価格が高くなり、国際市場での国の競争力が低下する可能性があります。

ほとんどの人は現金を手元に残しており、そうした人はインフレが起きると大きな影響を受けることになります。世界のお金は増えるだけで減らないため、保有する現金は、時間の経過とともにゆっくりと溶けるアイスキャンディーのようなものです。逆にインフレは太陽のようなもので、熱くなればなるほど、人々のアイスキャンディーは早く溶けてしまいます。したがって、どのくらいの現金を手元に置いておくべきかを決定することは、すべての投資家が細心の注意を払う必要があります。

全体として、インフレの影響は多くの要因に依存し、マクロ経済レベルと個人レベルの両方に影響を与える可能性があります。それでは、バランスのとれた持続可能な経済成長を確保するために、政府や中央銀行は通常どのような対応をとっているのでしょうか?

インフレへの効果的な対応

インフレは通常、政府または中央銀行によって金融政策、財政政策、構造改革の組み合わせを通じて対処されます。たとえば、中央銀行は金利を上げることで通貨供給を引き締めることができます。通常、金利が上昇すると借入と支出が減少し、その結果過熱する需要が減退し、インフレを抑制する効果があります。

政府はインフレを抑制するために財政措置を講じることができます。これには、財政の均衡を図るための政府支出の削減、増税、または財政改革などが含まれます。民間部門の借入需要は、投資家を呼び込むために国債の金利を引き上げることによって減らすことができます。これにより、消費と投資が減り、インフレが抑制されます。

市場規制を改善し、市場での競争を激化させることで、政府は企業が市場での支配的な地位を乱用する可能性を減らすことができ、ひいては価格上昇を抑制できます。通貨の価値を高める政策を実施することで、輸入品の価格を下げ、インフレを抑制することができます。

技術革新、教育、訓練に投資することで生産性が向上し、インフレのコスト要因を和らげることができます。人件費の過度の上昇を避けるために、賃金交渉が生産性の成長と一致するようにできます。場合によっては、政府は特定の商品やサービスの価格上昇を制限するために価格統計措置を採用することがあります。ただし、これは通常、短期的で持続不可能な手段であると考えられています。

インフレの時代に個人が対処できる方法は何でしょうか? 1つ目の選択肢は収入を上げることです。収入を増やすためにスキルやキャリアの向上に努めましょう。インフレ環境では、より高い収入レベルがあれば、生活費の上昇に対処することができます。同時に、合理的な予算と支出計画を立て、支出を賢く管理することで不必要な出費を避け、財政を健全に保つことも、個人ができるインフレ対策の一つです。

2つ目は資産を守ることです。これは、貯蓄と投資の2つの領域に分けることができます。貯蓄の場合は、定期預金や債券など、リスクが低くリターンが安定しているものにお金を預けることができます。不動産、金、その他の貴金属などの物理的資産を所有することもできます。これらは通常、インフレ時に資産の価値が維持または増加し、インフレに対するヘッジとして機能します。

投資は、株式(原材料、エネルギーなど)、債券、コモディティなど、インフレ時に価値を維持できる資産にクラスに投資を分散することを検討してください。投資の分散化はリスクを軽減し、特定の資産に対するインフレの影響を防ぐのに役立ちます。

また、インフレが経済や個人の財政に及ぼす影響をより深く理解し、より良い投資や財務上の意思決定を行うために、金融市場や経済動向に対し敏感になっておく必要もあります。それを見越して、インフレ環境にさらに適合するようにポートフォリオを調整できます。たとえば、株式などのインフレに敏感な資産の割合を増やし、債券の割合を減らすなどです。

| 特徴 | インフレ | 失業 |

| 意味 | 価格の上昇、購買力の下降 | 雇用が足りず、かなりの労働力が仕事を失う |

| 経済的影響 | 生産量の増加、資産配分の不平等、支出への影響 | 成長の鈍化: 収入の減少、消費能力の下降 |

| 原因 | 需要の過剰、資金の増加、コストの圧力 | 不況、テクノロジーの変化、構造的な問題 |

| 金利 | 通常は金利の上昇を伴う | 通常、より低い金利をもたらす |

| 社会的影響 | 貧富の差が拡大し、債券収入に影響を与える | 社会混乱: 不平等、緊張 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

トレーダーがブレイクアウト、トレンドの継続、市場の統合を自信を持って特定するために使用する 5 つの最も重要な三角形のチャート パターンを学びます。

2025-04-18