تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يحدث العجز المالي عندما يتجاوز الإنفاق الدخل، مما يحفز الاقتصاد ولكنه يؤدي إلى ديون طويلة الأجل وتضخم. الأسباب هي سوء الإدارة وسياسات العجز. الحلول: خفض الإنفاق، وزيادة الضرائب، وإدارة الديون.

على الرغم من أن سوق الأوراق المالية في الصين يتجه نحو الارتفاع باللون الأحمر والأخضر للأسفل، إلا أن سوق الأوراق المالية في الولايات المتحدة يتجه نحو الارتفاع باللون الأحمر والأحمر لأسفل. ومع ذلك، هناك نوع واحد من اللون الأحمر يحمل نفس الدلالة المشؤومة عندما يتعلق الأمر بالتمويل، وهو العجز. ورغم أن الولايات المتحدة، باعتبارها واحدة من أكبر وأقوى الاقتصادات في العالم، كانت تنظر دائماً إلى سندات الخزانة باعتبارها استثماراً آمناً تماماً، ولكن عندما تحافظ على العجز المالي على مدار العام، فإن مستوى الدين يصل إلى سقف معين يثير أيضاً المخاوف بشأن العجز عن السداد. ومن المحتمل أن يسبب اضطرابات اقتصادية في جميع أنحاء العالم. دعونا نلقي نظرة على الأسباب والآثار والاستراتيجيات لمعالجة العجز المالي الذي هو مصدر كل ذلك.

ما هو العجز المالي؟

ما هو العجز المالي؟

إنها الحالة التي يتجاوز فيها الإنفاق الحكومي إيرادات بلد أو منطقة في السنة المالية. بشكل عام، غالبًا ما تنفق الشركات أو المؤسسات الحكومية أكثر مما تكسب وأقل مما تجني، ويتم كتابة جزء الإنفاق الأكبر من الدخل باللون الأحمر في المحاسبة، وهو العجز.

والمفهوم المعاكس هو الفائض المالي، والذي يشير إلى الحالة التي تزيد فيها إيرادات الحكومة عن نفقاتها خلال السنة المالية، أي أن يكون لدى الحكومة فائض خلال تلك الفترة. ويشير وجود فائض مالي إلى أن الحكومة حققت ربحا خلال السنة المالية، يمكن استخدامه لسداد الديون أو الادخار أو الاستثمار في مجالات أخرى من الاقتصاد. تساعد الفوائض المالية، بدلاً من العجز، على خفض مستوى الدين، وزيادة المرونة المالية للحكومة، والمساعدة في الحفاظ على استقرار الاقتصاد الكلي.

يمكن تصنيف مصادر العجز في أي بلد إلى حالتين. الأول هو العجز الناجم عن سوء الإدارة. تأتي الإيرادات المالية للبلاد من الضرائب، وتستخدم معظم النفقات لتغطية نفقات الحكومة اليومية وبناء المرافق العامة. إذا أساءت الحكومة إدارة الإيرادات الضريبية، مما أدى إلى عدد كبير من حالات التسرب والتهرب الضريبي، أو إذا لم تسيطر الحكومة على الإنفاق، فإن هذا المبلغ أكبر من أن يؤدي إلى العجز.

هناك نوع آخر من سياسة العجز التي تتبناها الدولة. في عشرينيات وثلاثينيات القرن العشرين، وقعت الولايات المتحدة في أزمة الكساد الكبير. وعندما كان الاقتصاد في حالة ركود، فشلت وظيفة تنظيمه التلقائي. وفي ذلك الوقت، استخدمت حكومة روزفلت العجز لزيادة الإنفاق العام وأطلقت بعض المشاريع الضخمة لبناء الجسور والطرق لتحسين فرص العمل، حتى تتمكن السوق الراكدة من العودة إلى عملها مرة أخرى.

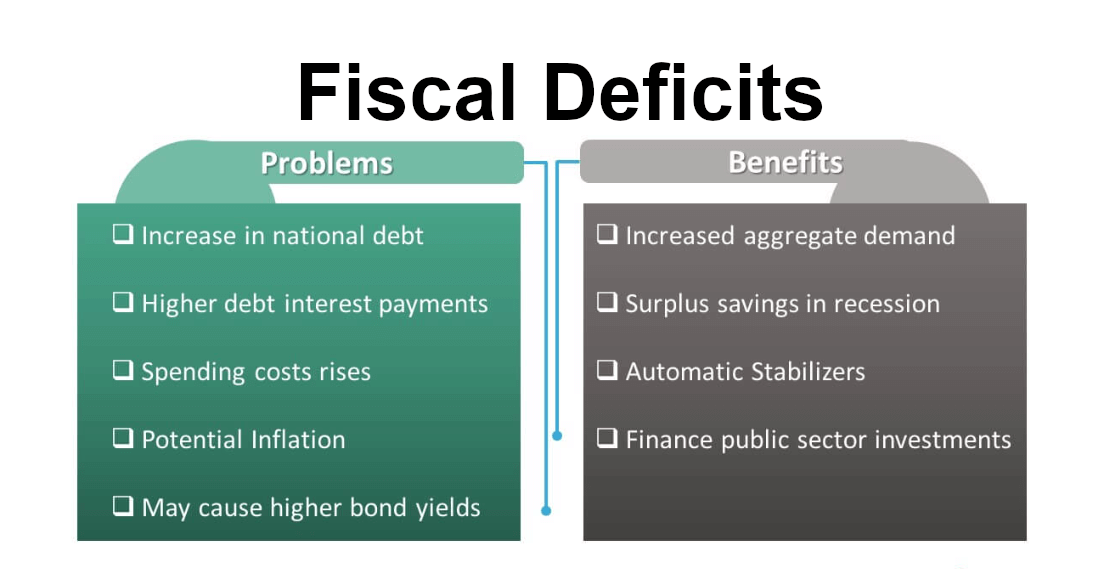

لذا فإن العجز لا يكون دائماً سلبياً، وخاصة عندما يكون الاقتصاد في حالة ركود. يمكن للحكومة تحفيز النمو الاقتصادي عن طريق زيادة الإنفاق. ومع ذلك، فإن العجز الطويل والمستمر يمكن أن يكون مدعاة للقلق لأنه يمكن أن يؤدي إلى تراكم غير مستدام للديون، مما قد يكون له تأثير سلبي على الاستقرار الاقتصادي.

ومع ذلك، فإن هذا النوع من تمويل العجز قد قامت منذ ذلك الحين بمحاكاة هذا النوع من التمويل في كثير من الأحيان من قبل بلدان أخرى. يتم استخدامه لتحفيز التنمية الاقتصادية وتنشيط السوق في أوقات الركود. ومع ذلك، وعلى الرغم من كونه دواءً جيدًا لعلاج الانكماش الاقتصادي، إلا أن الحكومات ستتبناه في الغالب بحذر لأن آثاره الجانبية ليست صغيرة.

وذلك لأنه يحدث عادة عندما تتبنى الحكومة سياسات تحفيزية، أو تزيد الإنفاق العام، أو تواجه احتياجات مالية عاجلة أخرى. والوسائل الشائعة الاستخدام هي الاقتراض لتغطية العجز، أو إصدار سندات الخزانة، أو أدوات الدين الأخرى. لن يؤدي هذا إلى زيادة مستوى ديون البلاد إلى حد ما فحسب، بل سيؤدي أيضًا إلى التضخم إذا تجاوز المعروض من النقود في السوق الطلب في الاقتصاد الحقيقي.

باختصار، يشير العجز المالي إلى أن الحكومة تواجه خسارة مالية لفترة زمنية محددة وتحتاج إلى سد فجوة الميزانية عن طريق الاقتراض أو وسائل أخرى. وعادة ما يركز المستثمرون والمراقبون الاقتصاديون على حجمها وأسبابها لتقييم الوضع المالي والصحة الاقتصادية لبلد أو منطقة ما.

| الموقف | العجز المالي | تضخم اقتصادي |

| ترابط ايجابى | الحكومة تعزز الاقتصاد من خلال الإنفاق بالعجز. | الأموال الزائدة يمكن أن تسبب التضخم. |

| علاقة سلبية | يؤدي العجز إلى زيادة الديون، مما قد يعيق الاستثمار. | وقد يؤدي تشديد السياسة المالية إلى خفض التضخم |

| حيادي | سياسات العجز تحفز ولكنها تفتقر إلى الاستدامة. | العجز لا يؤثر بقوة على التضخم. |

ماذا يعني العجز المالي

يحدث العجز المالي عندما تنفق الحكومة أكثر مما تأخذه خلال السنة المالية. ولكن العجز ليس بالضرورة أمراً سيئاً في حد ذاته، حيث تحتاج الحكومات في بعض الأحيان إلى زيادة الإنفاق للاستجابة لحالات الطوارئ، أو تعزيز النمو الاقتصادي، أو تحسين الرفاهة الاجتماعية. ومع ذلك، فإن العجز المفرط يمكن أن يؤدي إلى عدد من المشاكل، بما في ذلك زيادة تضخم الديون وعدم الاستقرار المالي.

عندما تواجه الحكومة خسائر مالية، قد تحتاج إلى الاعتماد على الاقتراض أو غيره من أشكال التمويل لتلبية احتياجات الإنفاق الخاصة بها. ويمكن أن يتم ذلك عن طريق إصدار سندات للسوق، أو الاقتراض من مصادر محلية وأجنبية، أو طباعة النقود. وبالتالي فإن العجز يعني أن مستوى الدين الحكومي من المرجح أن يرتفع ما لم تكن هناك طرق أخرى لتغطية العجز.

في بعض الأحيان تتبنى الحكومات سياسات لتحفيز الاقتصاد عن طريق زيادة الإنفاق لتعزيز فرص العمل والنمو الاقتصادي. ويمكن النظر إلى العجز كجزء من هذه السياسات، وخاصة في أوقات الانكماش الاقتصادي. وقد يعكس العجز الاستثمارات الحكومية في مجالات مثل البنية التحتية والرعاية الاجتماعية والتعليم. وقد تساعد هذه الاستثمارات في تعزيز النمو الاقتصادي وزيادة مستويات التوظيف.

وقد يثير العجز الطويل الأجل والمستمر مخاوف بشأن الاستدامة المالية، وإذا لم تتم إدارته بفعالية، فقد يؤدي إلى تراكم الديون مع ما يترتب على ذلك من آثار سلبية على الاستقرار الاقتصادي في المستقبل. ولذلك، هناك حاجة إلى تعزيز التعديلات الهيكلية وكفاءة الإنفاق المالي من أجل الحفاظ على الاستدامة والاستقرار المالي.

ووفقاً للمتطلبات المالية للاتحاد الأوروبي، فإنها تحدد مؤشرين رئيسيين. وعلى وجه التحديد، لا يجوز أن يتجاوز العجز 3% من الناتج المحلي الإجمالي، ولا يجوز أن تتجاوز نسبة الدين الحكومي إلى الناتج المحلي الإجمالي 60%. تم تصميم هذه المتطلبات لضمان الاستقرار المالي والاستدامة في دول منطقة اليورو لمنع الإفراط في الديون والتقشف المالي.

إن سقف العجز بنسبة 3% يشكل معياراً فضفاضاً نسبياً، ومن الممكن الحفاظ على الاستدامة المالية ما دامت نسبة العجز المالي أقل من 3% لفترة طويلة من الزمن. ومع ذلك، تختار الحكومة في بعض الأحيان رفع معدل العجز من أجل الاستجابة بشكل إيجابي للضغوط الهبوطية على الاقتصاد. وذلك لزيادة الإنفاق المالي الحكومي لتوفير الدعم للنمو الاقتصادي. إن تنفيذ مثل هذه السياسة المالية الاستباقية سيساعد على استقرار المجتمع وتعزيز التشغيل السلس للاقتصاد.

لا شك أن العجز المفرط على مدى فترة طويلة من الزمن من شأنه أن يجلب بعض المخاطر. على سبيل المثال، من أجل زيادة الضغط وتكلفة سداد الديون في المستقبل، قد يؤدي ذلك إلى أزمة ديون أو خطر التخلف عن السداد، مما يثير مخاوف السوق بشأن ائتمان العملة واستقرارها. وقد يؤدي إلى تقلبات في أسعار الصرف أو تدفقات رأس المال إلى الخارج، مما يؤدي إلى تحفيز توقعات التضخم ومستوياته الفعلية. وقد يؤدي ذلك إلى ارتفاع الأسعار أو انخفاض القوة الشرائية، مما يؤدي إلى مزاحمة المساحة والموارد للاستثمار الخاص. وقد يؤدي إلى انخفاض كفاءة الاستثمار أو إضعاف الحافز على الابتكار.

ويعتمد تأثير العجز المالي على السياسة المالية للحكومة، وحالة الاقتصاد، وكيفية تعاملها مع العجز. في بعض الحالات، قد يكون العجز خيارًا متعمدًا للسياسة، بينما في حالات أخرى، قد تكون هناك حاجة إلى اتخاذ تدابير لتقليل مستوى العجز.

كيفية معالجة العجز المالي

كيفية معالجة العجز المالي

وينطوي ذلك عادة على مجموعة من السياسات الاقتصادية والأدوات المالية لتحقيق التوازن بين الإنفاق الحكومي والإيرادات وخفض مستوى العجز. وتتمثل الخطوة الأولى في خفض النفقات المالية، وزيادة الإيرادات، وتحسين الكفاءة والشفافية المالية لإنشاء نظام مالي مستدام.

وعلى وجه التحديد، يتعين على الحكومة أن تعمل على خفض بعض النفقات المالية غير الضرورية وغير الفعالة، مثل بعض المشاريع الصورية، وبعض عمليات البناء المكررة، وبعض إعانات الدعم غير الفعالة، وبعض الفساد والهدر، وما إلى ذلك. وفي الوقت نفسه، يتعين عليها زيادة النفقات المالية الضرورية والفعالة، مثل وبناء البنية التحتية، والضمان الاجتماعي، والاستثمار في التعليم والصحة وحماية البيئة والعلوم والتكنولوجيا، من أجل زيادة معدل النمو المحتمل للاقتصاد الصيني والرفاهية الاجتماعية.

وينبغي أيضا زيادة الإيرادات الضريبية عن طريق تعديل السياسات الضريبية. وقد يشمل ذلك رفع معدلات ضريبة الدخل الشخصي، أو معدلات الضرائب على الشركات، أو تنفيذ تدابير ضريبية جديدة. على سبيل المثال، ينبغي لها أن تعمل على خفض بعض المعدلات الضريبية المفرطة في الارتفاع، وتوسيع بعض القواعد الضريبية المنخفضة بشكل مفرط، وتبسيط بعض الأنظمة الضريبية المفرطة في التعقيد، وإلغاء بعض السياسات الضريبية المفرطة في التفضيل من أجل تحسين عدالة وفعالية الضرائب.

أخيرًا، يجب على الحكومة تحسين الشفافية والإشراف على المالية، مثل نشر الميزانية والحسابات الختامية للتمويل، والإعلان عن مقدمة ومصادر إيرادات ونفقات التمويل، والإعلان عن حجم وهيكل ديون التمويل وأصوله، وقبول الإشراف والتقييم على المجتمع من أجل تحسين الائتمان والمسؤولية المالية.

ثم يتعين على الحكومة تعزيز الإصلاحات الاقتصادية لتغيير نموذج التنمية الاقتصادية، وتحسين الهيكل الاقتصادي، وتحسين الكفاءة الاقتصادية، وتعزيز المرونة الاقتصادية لبناء نظام اقتصادي عالي الجودة. ويمكن للحكومة أن تتخذ تدابير لتشجيع الاستثمار، وزيادة الإنتاجية، وتشجيع الابتكار لتحفيز النشاط الاقتصادي. وينبغي لها أيضاً أن تنفذ إصلاحات مالية هيكلية لتحسين الاستدامة المالية.

وعلى وجه التحديد، ينبغي للحكومة أن تغير نمط التنمية الاقتصادية من الاعتماد المفرط على الاستثمار والصادرات إلى الاعتماد بشكل أكبر على الاستهلاك والابتكار، ومن السعي إلى السرعة والنطاق إلى السعي إلى الجودة والكفاءة، ومن التفرد والانغلاق إلى التعددية والتعددية. الانفتاح، من أجل تحسين ديناميكيات الاقتصاد الداخلية والقدرة التنافسية الخارجية.

ويجب على الحكومة أيضًا تحسين الهيكل الاقتصادي، والتحول من التركيز على الصناعة الثانوية إلى التركيز بشكل أكبر على الصناعة الثالثة، ومن تفضيل الصناعة التحويلية إلى تفضيل أكبر لصناعة الخدمات، ومن الاعتماد على الدخل المنخفض. النهاية والقيمة المضافة المنخفضة إلى الاعتماد بشكل أكبر على القيمة المضافة العالية والعالية، من أجل زيادة القيمة المضافة للاقتصاد ومستوى الدخل.

وفي الوقت نفسه، ينبغي للحكومة تحسين الكفاءة الاقتصادية من خلال التحول من حماية ودعم الشركات المملوكة للدولة إلى المزيد من حماية ودعم الشركات الخاصة، ومن التدخل في السوق والسيطرة عليه إلى مزيد من احترام السوق وإطلاق العنان له، ومن وصف وتقييد ريادة الأعمال. والابتكار إلى مزيد من تشجيع ودعم ريادة الأعمال والابتكار لتحسين حيوية الاقتصاد وإبداعه.

تحتاج الحكومة أيضًا إلى تعزيز مرونة الاقتصاد من خلال التحول من تجاهل المخاطر ورفضها إلى المزيد من الاعتراف بها والاستجابة لها، ومن مقاومة الإصلاحات ومعارضتها إلى كونها أكثر استباقية وتعميقها، ومن رفض الصدمات الخارجية ومقاومتها إلى كونها أكثر تكيفًا. والاستفادة منها من أجل تحسين استقرار الاقتصاد وقدرته على التكيف.

ومرة أخرى، يتعين على الحكومة تعزيز إدارة الديون للسيطرة على حجم الديون، وخفض تكلفة الديون، وتحسين هيكل الديون لتحسين إمكانية السداد والتحكم في الديون وإنشاء نظام صحي للديون. وإعادة التفاوض على شروط الدين، وتمديد أجل الدين، وتخفيف عبء الدين. وسيساعد ذلك في تخفيف ضغط سداد الديون على المدى القصير وتوفير المرونة المالية.

وعلى وجه التحديد، ينبغي للحكومة أن تضع حدا معقولا للدين، مثل الإبقاء على نسبة العجز المالي في حدود 3%، وإبقاء نسبة الدين الحكومي في حدود 60%، والحفاظ على معدل نمو الدين الحكومي إلى الناتج المحلي الإجمالي عند نسبة معقولة لضمان القدرة على تحمل الديون.

وينبغي للحكومة أن تعمل على خفض تكلفة الدين، على سبيل المثال، من خلال إصدار بعض السندات طويلة الأجل ومنخفضة الفائدة، وذلك باستخدام بعض احتياطيات النقد الأجنبي والأصول المملوكة للدولة لتحل محل بعض السندات ذات الفائدة العالية والقصيرة الأجل، وباستخدام بعض السندات ذات الفائدة العالية والقصيرة الأجل. أموال بعض المنظمات الدولية والسوق لتنويع بعض مخاطر الديون بما يضمن سداد الديون.

وينبغي للحكومة أيضًا تحسين هيكل الدين، من خلال إصدار سندات مرتبطة بالناتج المحلي الإجمالي، ومن خلال إصدار سندات مرتبطة بالتضخم، ومن خلال إصدار سندات مرتبطة بدخل المشروع، من أجل ضمان القدرة على التحكم في الديون.

وفي الوقت نفسه، يتعين على الحكومة تحسين الشفافية والإشراف على الديون، مثل الإعلان عن إصدار واستخدام الديون، والإعلان عن خطة سداد الديون، والإعلان عن التخلف عن السداد وإعادة هيكلة الديون، وقبول الإشراف على السوق وتقييمه. والمجتمع، وذلك لضمان الجدارة الائتمانية والمسؤولية عن الديون.

إن حل العجز المالي هو عملية معقدة تتطلب اتخاذ تدابير سياسية منهجية ودراسة شاملة لمختلف العوامل. ويتطلب ذلك من الحكومة أن تأخذ في الاعتبار تأثير بيئة الاقتصاد الكلي والحقائق السياسية على المجتمع والاقتصاد، وأن تقوم بصياغة وتنفيذ تخطيط مالي طويل الأجل لضمان قدرة الحكومة على الحفاظ على التوازن المالي على المدى المتوسط إلى الطويل.

| التعويض عن الطريق | وصف |

| رفع الضرائب | زيادة الإيرادات الضريبية لتغطية العجز |

| خفض الإنفاق | خفض الإنفاق الحكومي لخفض العجز |

| إصدار الدين الوطني | الاقتراض لجمع الأموال من خلال إصدار الديون الوطنية |

| خلق النمو الاقتصادي | زيادة الإيرادات من خلال تعزيز النمو الاقتصادي |

| مبيعات الأصول | بيع الأصول المملوكة للدولة لتوليد النقد |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تعرف على ما هو نداء الهامش، وكيف يعمل، ولماذا يشكل خطرًا كبيرًا على المتداولين الذين يستخدمون الرافعة المالية في الأسواق المتقلبة من خلال مثال واقعي.

2025-04-25

اكتشف أفضل صناديق المؤشرات لعام ٢٠٢٥ مع أفضل صناديق الاستثمار المتداولة للشراء. أنشئ محفظة استثمارية متنوعة بخيارات منخفضة التكلفة وعالية الأداء لتحقيق نمو طويل الأجل.

2025-04-25

تعرف على كيفية إنشاء خطة لإدارة المخاطر تحمي استراتيجياتك المالية وتساعدك على التعامل مع حالة عدم اليقين بثقة.

2025-04-25