Bản tóm tắt:

Bản tóm tắt:

Thâm hụt tài chính là khi chi tiêu vượt quá thu nhập, kích thích nền kinh tế nhưng dẫn đến nợ dài hạn và lạm phát. Nguyên nhân là do quản lý yếu kém và chính sách thâm hụt. Giải pháp: cắt giảm chi tiêu, tăng thuế và quản lý nợ.

Mặc dù thị trường Chứng khoán Trung Quốc đỏ lên và xanh xuống, nhưng Hoa Kỳ lại xanh lên và đỏ xuống. Tuy nhiên, có một loại màu đỏ cũng mang hàm ý đáng ngại tương tự khi nói đến tài chính, đó là thâm hụt. Mặc dù Mỹ, với tư cách là một trong những nền kinh tế lớn và mạnh nhất thế giới, luôn xem trái phiếu kho bạc là một khoản đầu tư tuyệt đối an toàn, nhưng khi nước này duy trì thâm hụt tài chính quanh năm, mức nợ đạt tới một mức trần nhất định cũng làm dấy lên lo ngại về khả năng vỡ nợ. Và nó có khả năng gây ra bất ổn kinh tế trên toàn thế giới. Chúng ta hãy xem xét nguyên nhân, tác động và chiến lược để giải quyết thâm hụt tài chính là nguồn gốc của tất cả những điều này.

Thâm hụt tài chính là gì?

Thâm hụt tài chính là gì?

Đó là tình trạng chi tiêu của chính phủ vượt quá doanh thu của một quốc gia hoặc khu vực trong một năm tài chính. Nói chung, các doanh nghiệp hoặc tổ chức chính phủ thường chi tiêu nhiều hơn số tiền họ kiếm được và ít hơn số tiền họ kiếm được, và phần chi tiêu lớn hơn thu nhập được ghi bằng màu đỏ trong kế toán, đó là thâm hụt.

Khái niệm ngược lại là thặng dư tài chính, dùng để chỉ tình trạng doanh thu của chính phủ vượt quá chi tiêu trong một năm tài chính, tức là chính phủ có thặng dư trong giai đoạn đó. Sự tồn tại của thặng dư tài chính cho thấy chính phủ đã tạo ra lợi nhuận trong năm tài chính, lợi nhuận này có thể được sử dụng để trả nợ, tiết kiệm hoặc đầu tư vào các lĩnh vực khác của nền kinh tế. Thặng dư tài chính, trái ngược với thâm hụt, giúp giảm mức nợ, tăng tính linh hoạt tài chính của chính phủ và giúp duy trì ổn định kinh tế vĩ mô.

Các nguồn thâm hụt của một quốc gia có thể được phân loại thành hai tình huống. Một là thâm hụt do quản lý yếu kém tạo ra. Doanh thu tài chính của đất nước đến từ thuế và phần lớn chi tiêu được sử dụng cho chi tiêu hàng ngày của chính phủ và xây dựng các cơ sở công cộng. Nếu chính phủ quản lý sai nguồn thu từ thuế, dẫn đến một số lượng lớn thất thoát và trốn thuế, hoặc nếu chính phủ không kiểm soát chi tiêu thì nguồn thu đó sẽ quá lớn để tạo ra thâm hụt.

Có một loại chính sách thâm hụt khác được nhà nước áp dụng. Trong những năm 1920 và 1930, Hoa Kỳ rơi vào cuộc Đại suy thoái. Khi nền kinh tế rơi vào tình trạng trì trệ, chức năng điều tiết tự động của nó đã thất bại. Vào thời điểm này, chính phủ Roosevelt đã sử dụng thâm hụt để tăng chi tiêu công và triển khai một số dự án lớn xây dựng cầu đường nhằm cải thiện việc làm, nhờ đó thị trường trì trệ một lần nữa hoạt động.

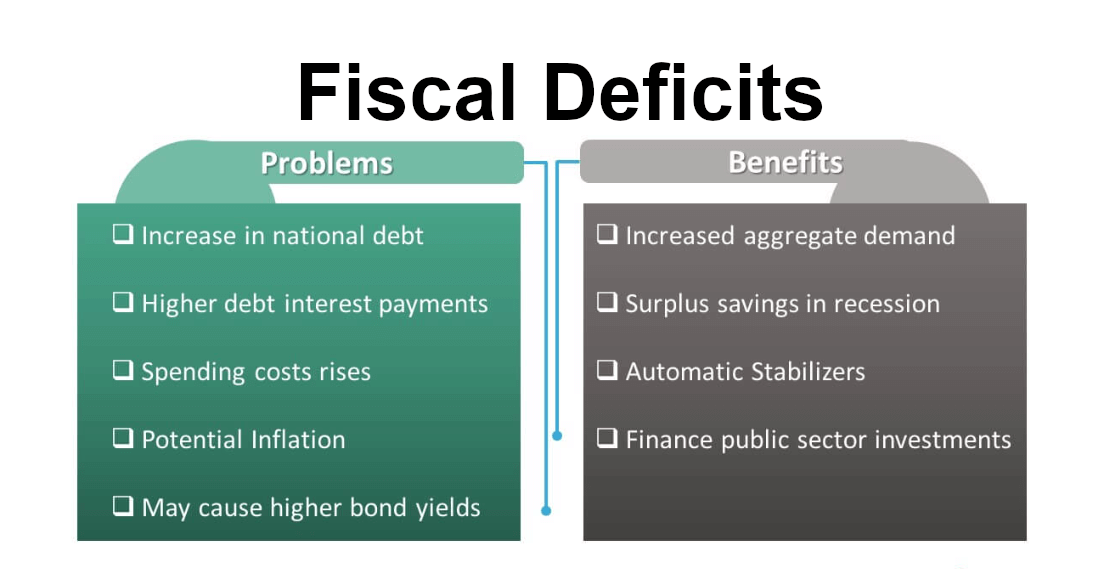

Vì vậy thâm hụt không phải lúc nào cũng âm, đặc biệt khi nền kinh tế đang trong tình trạng trì trệ. Chính phủ có thể kích thích tăng trưởng kinh tế bằng cách tăng chi tiêu. Tuy nhiên, thâm hụt kéo dài và dai dẳng có thể là nguyên nhân gây lo ngại vì chúng có thể dẫn đến sự tích lũy nợ không bền vững, có thể tác động tiêu cực đến sự ổn định kinh tế.

Tuy nhiên, loại hình tài trợ thâm hụt này thường xuyên được các quốc gia khác mô phỏng. Nó được sử dụng để kích thích phát triển kinh tế và tiếp thêm sinh lực cho thị trường trong thời kỳ suy thoái. Tuy nhiên, mặc dù đây là liều thuốc tốt để chữa khỏi suy thoái kinh tế nhưng các chính phủ hầu hết sẽ áp dụng nó một cách thận trọng vì tác dụng phụ của nó không hề nhỏ.

Điều này là do nó thường xảy ra khi chính phủ áp dụng các chính sách kích thích, tăng chi tiêu công hoặc đối mặt với các nhu cầu tài chính cấp bách khác. Và các phương tiện thường được sử dụng là vay để bù đắp thâm hụt, phát hành trái phiếu kho bạc hoặc các công cụ nợ khác. Điều này không chỉ làm tăng mức nợ của đất nước ở một mức độ nào đó mà còn gây ra lạm phát nếu nguồn cung tiền trên thị trường vượt quá nhu cầu của nền kinh tế thực.

Nói tóm lại, thâm hụt tài chính cho thấy chính phủ đang phải đối mặt với tổn thất tài chính trong một khoảng thời gian cụ thể và cần bù đắp thiếu hụt ngân sách bằng cách vay hoặc các biện pháp khác. Các nhà đầu tư và nhà quan sát kinh tế thường tập trung vào quy mô và nguyên nhân của nó để đánh giá tình hình tài chính và sức khỏe kinh tế của một quốc gia hoặc khu vực.

| Tình huống | Thâm hụt ngân sách | lạm phát |

| Tương quan dương | Chính phủ thúc đẩy nền kinh tế thông qua chi tiêu thâm hụt. | Tiền dư thừa có thể gây ra lạm phát. |

| Tương quan âm | Thâm hụt làm tăng nợ, có khả năng ngăn cản đầu tư. | Thắt chặt tài khóa có thể làm giảm lạm phát |

| Trung lập | Chính sách thâm hụt kích thích nhưng thiếu tính bền vững. | Thâm hụt không ảnh hưởng mạnh đến lạm phát. |

Thâm hụt tài chính có nghĩa là gì

Thâm hụt tài khóa xảy ra khi chính phủ chi tiêu nhiều hơn số tiền thu được trong một năm tài chính. Nhưng bản thân thâm hụt không hẳn là một điều xấu, vì đôi khi chính phủ cần tăng chi tiêu để ứng phó với các tình huống khẩn cấp, thúc đẩy tăng trưởng kinh tế hoặc cải thiện phúc lợi xã hội. Tuy nhiên, thâm hụt quá mức có thể dẫn đến một số vấn đề, bao gồm lạm phát nợ gia tăng và bất ổn tài chính.

Khi chính phủ phải đối mặt với tổn thất tài chính, chính phủ có thể cần phải dựa vào tiền vay hoặc các hình thức tài trợ khác để đáp ứng nhu cầu chi tiêu của mình. Việc này có thể được thực hiện bằng cách phát hành trái phiếu ra thị trường, vay các nguồn trong và ngoài nước hoặc in tiền. Do đó, thâm hụt có nghĩa là mức nợ của chính phủ có thể tăng lên trừ khi có những cách khác để bù đắp thâm hụt.

Đôi khi các chính phủ áp dụng các chính sách kích thích nền kinh tế bằng cách tăng chi tiêu để thúc đẩy việc làm và tăng trưởng kinh tế. Thâm hụt có thể được coi là một phần của các chính sách như vậy, đặc biệt là trong thời kỳ kinh tế suy thoái. Thâm hụt có thể phản ánh các khoản đầu tư của chính phủ vào các lĩnh vực như cơ sở hạ tầng, phúc lợi xã hội và giáo dục. Những khoản đầu tư này có thể giúp thúc đẩy tăng trưởng kinh tế và tăng mức độ việc làm.

Thâm hụt dài hạn và dai dẳng có thể gây lo ngại về tính bền vững tài chính và nếu chúng không được quản lý hiệu quả, có thể dẫn đến tích tụ nợ với những tác động tiêu cực đến sự ổn định kinh tế trong tương lai. Vì vậy, cần phải tăng cường điều chỉnh cơ cấu và hiệu quả chi tiêu tài khóa để duy trì tính bền vững và ổn định tài khóa.

Theo yêu cầu tài chính của EU, nó đặt ra hai chỉ số chính. Cụ thể, thâm hụt không được vượt quá 3% GDP và tỷ lệ nợ chính phủ trên GDP không được vượt quá 60%. Những yêu cầu này được thiết kế để đảm bảo sự ổn định và bền vững về tài chính ở các nước thuộc khu vực đồng tiền chung châu Âu nhằm ngăn chặn nợ quá mức và thắt lưng buộc bụng về tài chính.

Trần thâm hụt 3% là một tiêu chuẩn tương đối lỏng lẻo và tính bền vững tài chính có thể được duy trì miễn là tỷ lệ thâm hụt tài chính được giữ ở mức dưới 3% trong một thời gian dài. Tuy nhiên, đôi khi chính phủ chọn cách tăng tỷ lệ thâm hụt nhằm phản ứng tích cực trước áp lực suy thoái đối với nền kinh tế. Điều này nhằm tăng chi tiêu tài chính của chính phủ để hỗ trợ tăng trưởng kinh tế. Việc thực hiện chính sách tài khóa chủ động như vậy sẽ giúp ổn định xã hội và thúc đẩy nền kinh tế vận hành thông suốt.

Tất nhiên, thâm hụt quá mức trong thời gian dài sẽ mang lại những rủi ro nhất định. Ví dụ, để tăng áp lực và chi phí trả nợ trong tương lai, có thể dẫn đến khủng hoảng nợ hoặc nguy cơ vỡ nợ, gây ra mối lo ngại của thị trường về tín dụng và sự ổn định của tiền tệ. Nó có thể dẫn đến biến động tỷ giá hối đoái hoặc dòng vốn chảy ra ngoài, thúc đẩy kỳ vọng lạm phát và mức độ thực tế. Có thể dẫn đến tăng giá hoặc giảm sức mua, thu hẹp không gian và nguồn lực cho đầu tư tư nhân. Nó có thể dẫn đến suy giảm hiệu quả đầu tư hoặc làm suy yếu động lực đổi mới.

Tác động của thâm hụt tài chính phụ thuộc vào chính sách tài khóa của chính phủ, tình trạng của nền kinh tế và cách xử lý thâm hụt. Trong một số trường hợp, thâm hụt có thể là sự lựa chọn chính sách có chủ ý, trong khi trong những trường hợp khác, có thể cần có các biện pháp để giảm mức thâm hụt.

Thâm hụt tài chính được giải quyết như thế nào

Thâm hụt tài chính được giải quyết như thế nào

Điều này thường liên quan đến một loạt các chính sách kinh tế và công cụ tài chính để cân bằng chi tiêu và thu nhập của chính phủ và giảm mức độ thâm hụt. Bước đầu tiên là giảm chi tiêu tài chính, tăng thu, nâng cao hiệu quả và minh bạch tài chính để thiết lập một hệ thống tài chính bền vững.

Cụ thể, Chính phủ nên cắt giảm một số khoản chi tài chính không cần thiết và kém hiệu quả, như một số dự án hình ảnh, một số công trình trùng lặp, một số khoản trợ cấp không hiệu quả, một số khoản tham nhũng và lãng phí, v.v. Đồng thời, cần tăng các khoản chi tài khóa cần thiết và hiệu quả, như: xây dựng cơ sở hạ tầng, an sinh xã hội và đầu tư vào giáo dục, y tế, bảo vệ môi trường, khoa học và công nghệ nhằm tăng tốc độ tăng trưởng tiềm năng của nền kinh tế và phúc lợi xã hội Trung Quốc.

Nguồn thu từ thuế cũng cần được tăng lên bằng cách điều chỉnh chính sách thuế. Điều này có thể bao gồm việc tăng thuế suất thuế thu nhập cá nhân, thuế suất thuế doanh nghiệp hoặc thực hiện các biện pháp thuế mới. Ví dụ, cần giảm một số mức thuế suất quá cao, mở rộng một số cơ sở tính thuế quá thấp, đơn giản hóa một số hệ thống thuế quá phức tạp và loại bỏ một số chính sách thuế quá ưu đãi nhằm nâng cao tính công bằng và hiệu quả của thuế.

Cuối cùng, chính phủ nên cải thiện tính minh bạch và giám sát tài chính, chẳng hạn như bằng cách công khai ngân sách và quyết toán tài chính, công khai khúc dạo đầu và các nguồn thu chi tài chính, công khai quy mô và cơ cấu nợ và tài sản tài chính, và chấp nhận giám sát và đánh giá của xã hội nhằm nâng cao tín dụng và trách nhiệm tài chính.

Sau đó, Chính phủ cần tăng cường cải cách kinh tế để thay đổi mô hình phát triển kinh tế, tối ưu hóa cơ cấu kinh tế, nâng cao hiệu quả kinh tế và tăng cường khả năng phục hồi kinh tế để xây dựng hệ thống kinh tế chất lượng cao. Chính phủ có thể thực hiện các biện pháp khuyến khích đầu tư, tăng năng suất và thúc đẩy đổi mới để kích thích hoạt động kinh tế. Nó cũng nên thực hiện cải cách cơ cấu tài chính để cải thiện tính bền vững tài chính.

Cụ thể, chính phủ nên thay đổi phương thức phát triển kinh tế từ phụ thuộc quá nhiều vào đầu tư và xuất khẩu sang phụ thuộc nhiều hơn vào tiêu dùng và đổi mới, từ theo đuổi tốc độ và quy mô sang theo đuổi chất lượng và hiệu quả, từ đơn nhất và khép kín sang đa nguyên và độ mở, nhằm cải thiện động lực nội sinh của nền kinh tế và khả năng cạnh tranh bên ngoài.

Chính phủ cũng nên tối ưu hóa cơ cấu kinh tế, chuyển từ tập trung vào ngành công nghiệp thứ cấp sang chú trọng nhiều hơn vào ngành công nghiệp cấp 3, từ ưu tiên ngành sản xuất sang ưu tiên nhiều hơn cho ngành dịch vụ và từ việc phụ thuộc vào chi phí thấp. cuối cùng và giá trị gia tăng thấp để phụ thuộc nhiều hơn vào giá trị gia tăng cao và giá trị gia tăng cao, nhằm tăng giá trị gia tăng của nền kinh tế và mức thu nhập.

Đồng thời, Chính phủ nên nâng cao hiệu quả kinh tế bằng cách chuyển từ bảo vệ và hỗ trợ doanh nghiệp nhà nước sang bảo vệ và hỗ trợ nhiều hơn cho doanh nghiệp tư nhân, từ can thiệp và kiểm soát thị trường sang tôn trọng và giải phóng thị trường hơn, từ quy định và hạn chế hoạt động kinh doanh. và đổi mới để khuyến khích và hỗ trợ nhiều hơn tinh thần khởi nghiệp và đổi mới nhằm nâng cao sức sống và tính sáng tạo của nền kinh tế.

Chính phủ cũng cần tăng cường khả năng phục hồi của nền kinh tế bằng cách chuyển từ bỏ qua và loại bỏ rủi ro sang nhận thức và ứng phó tốt hơn với chúng, từ phản đối và phản đối cải cách sang chủ động và làm sâu sắc hơn, từ bác bỏ và chống lại các cú sốc bên ngoài sang thích ứng hơn. và tận dụng chúng để nâng cao tính ổn định và khả năng thích ứng của nền kinh tế.

Một lần nữa, chính phủ nên tăng cường quản lý nợ để kiểm soát quy mô nợ, giảm chi phí nợ và tối ưu hóa cơ cấu nợ để cải thiện khả năng hoàn trả và kiểm soát nợ cũng như thiết lập một hệ thống nợ lành mạnh. Và đàm phán lại các điều khoản của khoản nợ, kéo dài thời hạn của khoản nợ và giảm bớt gánh nặng nợ nần. Điều này sẽ giúp giảm bớt áp lực trả nợ trong ngắn hạn và mang lại sự linh hoạt về tài chính.

Cụ thể, Chính phủ nên đặt ra giới hạn nợ hợp lý, như giữ tỷ lệ thâm hụt tài chính trong khoảng 3%, giữ tỷ lệ nợ Chính phủ trong khoảng 60%, giữ tốc độ tăng trưởng nợ Chính phủ trên GDP ở mức hợp lý để đảm bảo tính bền vững của nợ.

Chính phủ nên giảm chi phí nợ, ví dụ, bằng cách phát hành một số trái phiếu dài hạn và lãi suất thấp, bằng cách sử dụng một số dự trữ ngoại hối và tài sản nhà nước để thay thế một số trái phiếu lãi suất cao và ngắn hạn, và bằng cách sử dụng nguồn vốn của một số tổ chức quốc tế và thị trường để đa dạng hóa một số rủi ro của khoản nợ nhằm đảm bảo khả năng trả nợ.

Chính phủ cũng nên tối ưu hóa cơ cấu nợ, như thông qua phát hành trái phiếu gắn với GDP, thông qua phát hành trái phiếu gắn với lạm phát, thông qua phát hành trái phiếu gắn với thu nhập dự án, nhằm đảm bảo khả năng kiểm soát nợ.

Đồng thời, Chính phủ cần nâng cao tính minh bạch và giám sát nợ như công khai việc phát hành và sử dụng nợ, công khai phương án trả nợ, công khai tình trạng vỡ nợ và cơ cấu lại nợ, chấp nhận sự giám sát, đánh giá của thị trường. và xã hội nhằm đảm bảo uy tín và trách nhiệm đối với khoản nợ.

Việc giải quyết thâm hụt tài chính là một quá trình phức tạp đòi hỏi các biện pháp chính sách có hệ thống và xem xét toàn diện các yếu tố khác nhau. Nó đòi hỏi chính phủ phải tính đến tác động của môi trường kinh tế vĩ mô và thực tế chính trị đối với xã hội và nền kinh tế, đồng thời xây dựng và thực hiện kế hoạch tài khóa dài hạn để đảm bảo rằng chính phủ có thể duy trì cân bằng tài chính trong trung và dài hạn.

| Bồi thường đường đi | Sự miêu tả |

| Tăng thuế | Tăng nguồn thu thuế để bù đắp thâm hụt |

| Cắt giảm chi tiêu | Giảm chi tiêu chính phủ để giảm thâm hụt |

| Phát hành nợ quốc gia | Vay để huy động vốn thông qua phát hành nợ quốc gia |

| Tạo tăng trưởng kinh tế | Tăng doanh thu bằng cách thúc đẩy tăng trưởng kinh tế |

| Bán tài sản | Bán tài sản nhà nước để kiếm tiền |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24