การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-02-02 อัปเดตเมื่อ: 2024-10-29

ในสังคมดึกดำบรรพ์ที่วัสดุขาดแคลนอย่างมาก ไม่มีเงินหรือการค้าที่พัฒนาแล้ว แต่ถ้าคนสองคนสนใจในสิ่งที่อีกฝ่ายมีอยู่ พวกเขาจะแลกเปลี่ยนกัน แลกเปลี่ยนกันเพื่อให้ได้สิ่งที่ต้องการ การแลกเปลี่ยนประเภทนี้ยังคงใช้กันอย่างแพร่หลายในปัจจุบัน ในตลาดทุนมีเครื่องมือทางการเงินยอดนิยม เช่น สวอป มาดูกันว่ามีธุรกรรมประเภทใดบ้างในสวอป

สวอปคืออะไร?

สวอปคืออะไร?

เรียกอีกอย่างว่า ธุรกรรมสวอป ซึ่งเป็นรูปแบบธุรกรรมที่ทั้งสองฝ่ายตกลงที่จะแลกเปลี่ยนสินทรัพย์บางอย่างระหว่างกัน ณ เวลาใดเวลาหนึ่งในอนาคต ตามที่กล่าวไว้ว่า "ไม่มีใครสมบูรณ์แบบ" ไม่ว่าจะเป็นองค์กรการค้าหรือประเทศ แต่ละแห่งก็มีจุดแข็งและจุดอ่อนในตลาดการเงินที่แตกต่างกัน หากคุณสามารถหาคู่ที่ยินดีจะแลกเปลี่ยนกัน และทั้งสองฝ่ายสามารถแลกเปลี่ยนจุดแข็งของตนกับจุดอ่อนของตนได้ ปัญหาต่าง ๆ ที่มากมายก็จะสามารถแก้ไขได้

สัญญาสวอปมักจะกำหนดเงื่อนไขสำคัญ เช่น ระยะเวลาในการแลกเปลี่ยน ความถี่ในการชำระเงิน จำนวนหรือมูลค่าของสินทรัพย์ที่จะแลกเปลี่ยน ซึ่งสามารถใช้เพื่อป้องกันความเสี่ยงต่างๆ ได้ เช่น ความเสี่ยงจากอัตราแลกเปลี่ยน ความเสี่ยงจากอัตราดอกเบี้ย และความผันผวนของราคาสินค้าโภคภัณฑ์ ด้วยการแลกเปลี่ยนสินทรัพย์หรือหนี้สินกับบุคคลอื่น ผู้เข้าร่วมสามารถลดผลกระทบของความเสี่ยงเฉพาะต่อสถานะทางการเงินของตนได้ ตัวอย่างเช่น หากคู่สัญญาสองรายแลกเปลี่ยนกระแสเงินสดในสกุลเงินที่แตกต่างกัน ก็มักจะใช้เพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน ช่วยให้บริษัทต่างๆ สามารถจัดการความผันผวนของสกุลเงินในธุรกรรมข้ามพรมแดนได้ดีขึ้น

และสามารถช่วยนักลงทุนกระจายพอร์ตการลงทุนของตนได้ ด้วยการแลกเปลี่ยนสินทรัพย์ประเภทต่างๆ ผู้ลงทุนจึงสามารถกระจายความเสี่ยงในการลงทุนและปรับปรุงความแข็งแกร่งของพอร์ตการลงทุนโดยรวมได้ ตัวอย่างเช่น คู่สัญญาสองรายแลกเปลี่ยนหุ้นในบริษัทระหว่างกัน ธุรกรรมดังกล่าวสามารถใช้เพื่อวัตถุประสงค์ที่หลากหลาย รวมถึงการกระจายพอร์ตการลงทุน การควบรวมและซื้อกิจการขององค์กร และการจัดการโครงสร้างผู้ถือหุ้น

นอกจากนี้ยังสามารถช่วยบริษัทลดต้นทุนการกู้ยืมได้อีกด้วย ด้วยการแลกเปลี่ยนการชำระอัตราดอกเบี้ยประเภทต่างๆ กับบุคคลอื่น บริษัทจะสามารถปรับตัวให้เข้ากับการเปลี่ยนแปลงของอัตราดอกเบี้ยในตลาดได้ดีขึ้น และตระหนักถึงเงื่อนไขทางการเงินที่แข่งขันได้มากขึ้น ตัวอย่างเช่น คู่สัญญาสองรายจะแลกเปลี่ยนช่วงการชำระเงินด้วยอัตราดอกเบี้ยเงินสดในอนาคต การแลกเปลี่ยนอัตราดอกเบี้ยคงที่และอัตราดอกเบี้ยลอยตัวร่วมกันจะใช้เพื่อป้องกันความเสี่ยงจากความผันผวนของอัตราดอกเบี้ยและลดต้นทุนการกู้ยืมหรือผลตอบแทนจากการลงทุน

สัญญาดังกล่าวไม่เพียงแต่สามารถปรับแต่งให้ตรงตามความต้องการเฉพาะของผู้เข้าร่วมเท่านั้น แต่ยังให้ข้อได้เปรียบทางภาษีอีกด้วย ความยืดหยุ่นนี้ช่วยให้สามารถตอบสนองความต้องการเฉพาะของอุตสาหกรรม ธุรกิจ หรือนักลงทุนที่แตกต่างกัน โดยมอบโซลูชันที่เป็นส่วนตัวมากขึ้น และด้วยการออกแบบโครงสร้างอย่างชาญฉลาด บริษัทต่างๆ ยังสามารถได้รับสิทธิประโยชน์ทางภาษีบางประการอีกด้วย

นอกจากนี้ยังให้แหล่งสภาพคล่องเพิ่มเติม ช่วยให้ผู้เข้าร่วมมีความยืดหยุ่นมากขึ้นในการจัดการสินทรัพย์หรือหนี้สิน นี่เป็นสิ่งสำคัญอย่างยิ่งสำหรับสถาบันการเงินและองค์กรขนาดใหญ่ ด้วยเหตุนี้ ตลาดประเภทนี้จึงมักถูกครอบงำโดยสถาบันการเงินและองค์กรขนาดใหญ่ และด้วยเหตุนี้ ธุรกรรมเหล่านี้จึงอาจเกี่ยวข้องกับความเสี่ยงและเงินทุนที่มากขึ้น

ปัจจุบันสัญญาสวอปมีความหลากหลายมากขึ้น โดยขยายจากสกุลเงินดั้งเดิมและอัตราดอกเบี้ยดั้งเดิมไปจนถึงหมวดหมู่ที่หลากหลาย เช่น ตราสารทุนและพันธบัตร การใช้สัญญาสวอปไม่ได้จำกัดอยู่เพียงองค์กรอีกต่อไป แต่ยังรวมถึง ธนาคารกลาง สถาบันการส่งออก และสินเชื่อ ได้กลายเป็นกำลังสำคัญในการซื้อขายประเภทนี้

สัญญาสวอปมีข้อดีในความหลากหลายที่แตกต่างกัน ตัวอย่างเช่นในการแลกเปลี่ยนสกุลเงินทั้งสองฝ่ายสามารถระดมเงินที่ต้องการได้ในระยะเวลาอันสั้น และสามารถประหยัดค่าใช้จ่ายในการระดมทุนด้วยการกำจัดค่าธรรมเนียมการทำธุรกรรมและค่าธรรมเนียมการจัดจำหน่ายหลักทรัพย์ที่เกิดขึ้นจากการกู้ยืมจากธนาคาร การออกพันธบัตร และอื่นๆ นอกจากนี้ ข้อตกลงแลกเปลี่ยนได้ตกลงล่วงหน้าว่าอัตราแลกเปลี่ยนคงที่สามารถหลีกเลี่ยงความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนได้อย่างมีประสิทธิภาพ ซึ่งช่วยลดการสูญเสียอัตราแลกเปลี่ยน

อย่างไรก็ตาม แม้ว่าจะเป็นสิ่งที่ดี แต่ก็มีความเสี่ยงอยู่บ้าง ซึ่งความเสี่ยงด้านเครดิตถือเป็นศัตรูที่ใหญ่ที่สุด ดังนั้น ก่อนการทำธุรกรรมแลกเปลี่ยน ทั้งสองฝ่ายควรพยายามปรับปรุงข้อกำหนดและเงื่อนไขของข้อตกลงการแลกเปลี่ยน เพื่อปกป้องผลประโยชน์ของตนเองให้สูงสุด สิ่งสำคัญคือต้องทราบว่าสัญญาสวอปเป็นเครื่องมือทางการเงินที่ซับซ้อน และผู้เข้าร่วมควรเข้าใจข้อกำหนดและความเสี่ยงของสัญญาอย่างถ่องแท้ ควรขอคำแนะนำจากผู้เชี่ยวชาญ และตรวจสอบให้แน่ใจว่าสัญญาเป็นไปตามกฎระเบียบและข้อกำหนดทางกฎหมาย

| ลักษณะ | คำอธิบาย |

| คำนิยาม | ข้อตกลงทางการเงินที่แลกเปลี่ยนกระแสเงิน เช่น อัตราดอกเบี้ย |

| วัตถุประสงค์ | การจัดการความเสี่ยง การลดต้นทุน การกระจายความเสี่ยง ฯลฯ |

| ผู้เข้าร่วม | โดยปกติแล้วจะเป็นสถาบันการเงิน ธุรกิจ หรือนักลงทุน |

| กระบวนการ | ลงนามในข้อตกลง กำหนดเงื่อนไข ชำระเงินตามปกติ |

| ความเสี่ยงและผลประโยชน์ | เครื่องมือความเสี่ยง: ความเสี่ยงด้านดอกเบี้ย การตลาด และสินเชื่อ |

การแลกเปลี่ยนหุ้น

การแลกเปลี่ยนหุ้นคือธุรกรรมทางการเงินประเภทหนึ่งที่เกี่ยวข้องกับบริษัทสองแห่งในการแลกเปลี่ยนผลประโยชน์ในหุ้นระหว่างกัน ในการทำธุรกรรมประเภทนี้ ทั้งสองบริษัทตกลงที่จะแลกเปลี่ยนหุ้นจำนวนหนึ่งหรือเปอร์เซ็นต์หุ้นตามที่กำหนดซึ่งจะทำให้โครงสร้างการถือหุ้นของบริษัทเปลี่ยนแปลงไป ธุรกรรมนี้มักจะขึ้นอยู่กับข้อตกลงระหว่างทั้งสองฝ่ายเพื่อวัตถุประสงค์ที่อาจรวมถึงความร่วมมือเชิงกลยุทธ์ การรวมธุรกิจ การกระจายความเสี่ยง เป็นต้น นอกจากนี้ยังอาจเป็นการแลกเปลี่ยนหุ้นที่ถือครองทั้งหมดหรือการโอนหุ้นบางส่วนขึ้นอยู่กับการเจรจาระหว่างคู่สัญญา

ข้อดีของธุรกรรมดังกล่าว ได้แก่ ความเป็นไปได้ในการกระชับความสัมพันธ์ความร่วมมือ การเพิ่มประสิทธิภาพโครงสร้างองค์กร และการแบ่งปันทรัพยากรทางธุรกิจ อย่างไรก็ตาม ธุรกรรมเหล่านี้ยังมาพร้อมกับความเสี่ยงและข้อพิจารณาด้านการปฏิบัติตามกฎหมายที่ต้องให้ความสำคัญด้วยเช่นกัน

บริษัทต่างๆ สามารถบูรณาการทรัพยากรของตน เช่น เทคโนโลยี ช่องทางการตลาด แบรนด์ ผ่านการแลกเปลี่ยนผลประโยชน์ในหุ้นเพื่อสร้างข้อได้เปรียบที่เสริมกัน และปรับปรุงความสามารถในการแข่งขันโดยรวม นอกจากนี้ยังสามารถลดความเสี่ยงของธุรกิจหรืออุตสาหกรรมเดียวของบริษัท และกระจายผลกระทบของธุรกิจและความผันผวนของตลาดต่อองค์กรโดยการถือหุ้นในบริษัทต่างๆ

โดยปกติจะมาพร้อมกับข้อตกลงความร่วมมือเชิงกลยุทธ์ ซึ่งอำนวยความสะดวกในการร่วมมือเชิงลึกระหว่างบริษัทต่างๆ เพื่อร่วมกันจัดการกับความท้าทายของตลาด และสร้างโอกาสทางธุรกิจมากขึ้น หากธุรกิจทั้งสองสามารถเสริมความแข็งแกร่งซึ่งกันและกันได้ ก็สามารถเพิ่มมูลค่าโดยรวมได้ ตลาดอาจมองในแง่ดีต่อการเติบโตและการทำงานร่วมกันของความร่วมมือระหว่างทั้งสองบริษัท

ด้วยการแลกเปลี่ยนผลประโยชน์ในหุ้นระหว่างบริษัท บริษัทต่างๆ สามารถแบ่งปันช่องทางทางการเงิน ลดต้นทุนทางการเงิน และปรับปรุงประสิทธิภาพการระดมทุน หากความร่วมมือหลังการแลกเปลี่ยนก่อให้เกิดการทำงานร่วมกันก็จะส่งผลเชิงบวกต่อผลการดำเนินงานของบริษัทและคาดว่าจะสร้างมูลค่าให้กับผู้ถือหุ้นมากขึ้นและเพิ่มความพึงพอใจของผู้ถือหุ้น

ในสภาพแวดล้อมทางธุรกิจที่มีการแข่งขันสูง บริษัทต่าง ๆ มักมองหากลยุทธ์ใหม่ๆเพื่อเอาชนะความท้าทายและคว้าโอกาส สมมติว่าบริษัท A และบริษัท B อยู่ในอุตสาหกรรมเดียวกัน แต่แต่ละบริษัทเผชิญกับความท้าทายทางธุรกิจ เพื่อจัดการกับความท้าทายเหล่านี้ร่วมกัน พวกเขาจึงตัดสินใจเข้าร่วมการแลกเปลี่ยนหุ้น บริษัท A มีความได้เปรียบในด้านนวัตกรรมทางเทคโนโลยี ในขณะที่บริษัท B มีความเป็นเลิศในด้านการขยายตลาดและการขาย พวกเขาบรรลุข้อตกลงโดยบริษัท A ตกลงที่จะแลกเปลี่ยนส่วนของผู้ถือหุ้นของตนเองกับบริษัท B และบริษัท B ตกลงที่จะแลกเปลี่ยนเปอร์เซ็นต์ของส่วนของผู้ถือหุ้นของตนกับบริษัท A ตามลำดับ บริษัททั้งสองตกลงที่จะแลกเปลี่ยนส่วนของผู้ถือหุ้นของตนเองกับบริษัท A

ผลจากการแลกเปลี่ยนหุ้นครั้งนี้ทำให้บริษัท A ได้รับส่วนแบ่งการตลาดและเครือข่ายการขายที่ใหญ่ขึ้น รวมถึงส่วนแบ่งในความสำเร็จของบริษัท B ในทางกลับกันบริษัท B ได้รับการสนับสนุนด้านนวัตกรรมทางเทคโนโลยีเพื่อทำให้ธุรกิจสามารถแข่งขันได้มากขึ้น

การแลกเปลี่ยนหุ้นดังกล่าวทำให้ทั้งสองบริษัทสามารถแบ่งปันทรัพยากร ข้อได้เปรียบ และความเสี่ยง กระชับความสัมพันธ์ในการร่วมมือกัน และเปิดโอกาสในการพัฒนาธุรกิจมากขึ้น อย่างไรก็ตาม การทำธุรกรรมดังกล่าวยังต้องมีการพิจารณาอย่างรอบคอบในด้านกฎหมายและการเงิน เพื่อให้มั่นใจว่ามีการปฏิบัติตามกฎระเบียบและความยั่งยืน

การแลกเปลี่ยนอัตราดอกเบี้ย (Interest Rate Swap : IRS)

การแลกเปลี่ยนอัตราดอกเบี้ย (Interest Rate Swap : IRS)

เป็นเครื่องมือทางการเงินที่ช่วยให้คู่สัญญาสองฝ่ายแลกเปลี่ยนการชำระอัตราดอกเบี้ยในช่วงเวลาหนึ่งในอนาคตได้ โดยทั่วไปจะเกี่ยวข้องกับฝ่ายหนึ่งฝ่ายจ่ายอัตราดอกเบี้ยคงที่และอีกฝ่ายชำระอัตราดอกเบี้ยลอยตัวเพื่อป้องกันหรือปรับความเสี่ยงด้านอัตราดอกเบี้ยที่แตกต่างกันของหนี้หรือการลงทุน

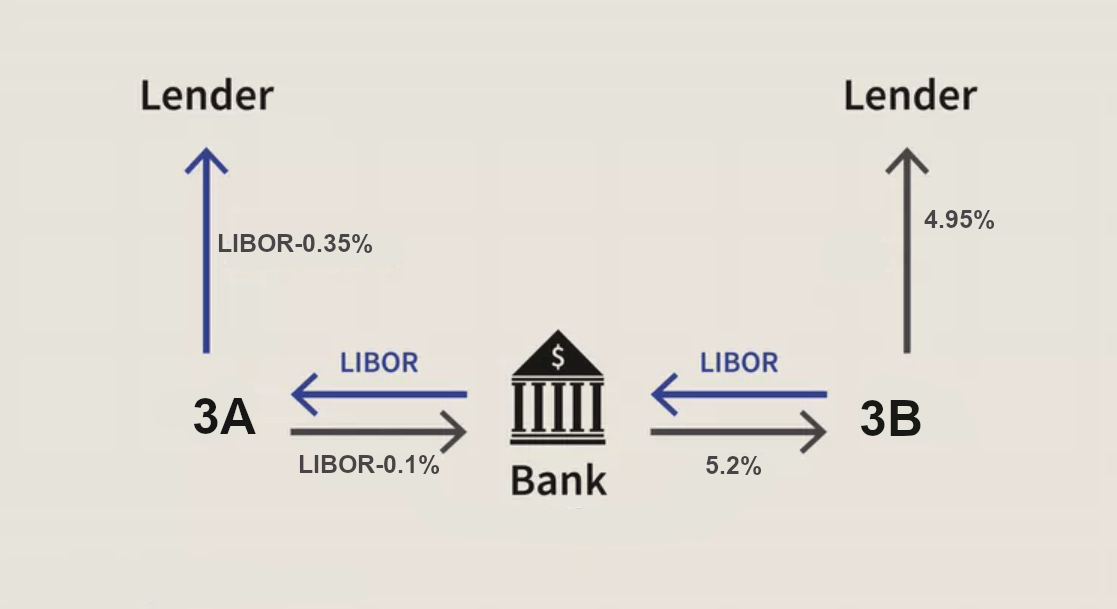

สมมติว่ามีสองบริษัท บริษัท 3A และบริษัท 3B ซึ่งทั้งสองบริษัทต้องการกู้ยืมเงินจำนวน 10 ดอลลาร์ โดยมีระยะเวลาการกู้ยืมห้าปี สมมติว่าบริษัท 3A ต้องการยืมเงินกู้ที่มีอัตราลอยตัว ในขณะที่บริษัท 3B ต้องการยืมเงินกู้ที่มีอัตราดอกเบี้ยคงที่ อย่างไรก็ตาม เนื่องจากเครดิตและเหตุผลอื่นๆ บริษัท 3A จึงมีข้อได้เปรียบสัมพัทธ์ในตลาดอัตราดอกเบี้ยคงที่ ในขณะที่บริษัท 3A มีข้อได้เปรียบสัมพัทธ์ในตลาดอัตราดอกเบี้ยลอยตัว

สมมติว่าไม่ได้ใช้สัญญาเปลี่ยนอัตราดอกเบี้ย บริษัท 3A จะกู้ยืมเงินกู้อัตราดอกเบี้ยลอยตัว โดยคิดจากการผ่อนชำระทุก 6 เดือน (ซึ่งมีความผันผวนของอัตราดอกเบี้ย) ลบ 0.1% ในทางกลับกัน บริษัท 3B จะปล่อยกู้ในอัตราดอกเบี้ยคงที่ที่ 5.2% ดังนั้นต้นทุนรวมของทั้งสองบริษัทคือความผันผวนของอัตราดอกเบี้ยเป็นเวลา 6 เดือน และ 5.1% ของต้นทุนทั้งหมด

จากนั้น ด้วยสัญญาแลกเปลี่ยนนี้ บริษัท 3A สามารถให้กู้ยืมอัตราดอกเบี้ยคงที่ได้ที่ 4% ในขณะที่บริษัท 3B สามารถให้กู้ยืมอัตราดอกเบี้ยลอยตัวได้ในราคาต้นทุน LIBOR 6 เดือนบวก 0.6% แล้วจึงแลกเปลี่ยนกระแสเงินสดระหว่างทั้งสอง บริษัท

ดังนั้นสำหรับบริษัท 3A ต้นทุนที่แท้จริงของการแทรกแซงคืออัตราดอกเบี้ย 6 เดือนลบ 0.35% ซึ่งต่ำกว่า 0.25% เมื่อเทียบกับต้นทุนของการแทรกแซงโดยตรงในเงินกู้ที่มีอัตราดอกเบี้ยลอยตัว จากนั้นสำหรับบริษัท 3B ต้นทุนที่แท้จริงของรายได้คือ 4.95% ซึ่งต่ำกว่าต้นทุนการแทรกแซงโดยตรงของสินเชื่ออัตราดอกเบี้ยคงที่ที่ 5.2% 0.25% ต้นทุนรวมคือ Libor บวก 4.6% ซึ่งต่ำกว่าต้นทุนทั้งหมด 0.5% โดยไม่มีการแลกเปลี่ยน

ดังนั้น เราสามารถพูดได้ว่าการแลกเปลี่ยนอัตราดอกเบี้ยช่วยเพิ่มสวัสดิการของฝ่ายที่เข้าร่วมโดยการลดต้นทุนทางการเงินผ่านแนวทางการค้าระหว่างประเทศ ในฐานะเครื่องมือที่มีประสิทธิภาพ สามารถใช้เพื่อป้องกันความเสี่ยงเนื่องจากโครงสร้างอัตราดอกเบี้ยที่แตกต่างกัน บริษัทหรือนักลงทุนสามารถใช้เพื่อป้องกันความเสี่ยงกระแสเงินสด โดยเฉพาะอย่างยิ่งในสภาพแวดล้อมที่ต้องเผชิญกับอัตราดอกเบี้ยที่สูงขึ้นหรือลดลง

เป็นช่องทางในการเพิ่มสภาพคล่อง ช่วยให้ธุรกิจหรือสถาบันการเงินสามารถปรับตัวเข้ากับสภาวะตลาดและความต้องการเงินทุนได้ดีขึ้น และช่วยให้ผู้เข้าร่วมได้รับเงื่อนไขทางการเงินที่ต้องการด้วยต้นทุนที่ค่อนข้างต่ำ ด้วยการจ่ายอัตราดอกเบี้ยคงที่และคิดอัตราดอกเบี้ยลอยตัว ฝ่ายต่างๆ จะได้รับเงื่อนไขทางการเงินที่สามารถแข่งขันได้มากขึ้นในตลาด ซึ่งจะช่วยลดต้นทุนทางการเงินได้

สัญญาสามารถปรับแต่งให้ตรงตามความต้องการของผู้เข้าร่วมได้ ความยืดหยุ่นนี้ช่วยให้สามารถปรับให้เข้ากับความต้องการเฉพาะของอุตสาหกรรม ธุรกิจ หรือนักลงทุนต่างๆ ได้ โดยมอบโซลูชันการจัดการความเสี่ยงที่เป็นส่วนตัวมากขึ้น ยังช่วยกระจายงบดุลของธุรกิจหรือนักลงทุนอีกด้วย การเลือกกลยุทธ์การแลกเปลี่ยนที่เหมาะสม จะทำให้โครงสร้างทางการเงินมีความสมดุลและมีเสถียรภาพมากขึ้น

การแลกเปลี่ยนสกุลเงิน

เป็นเครื่องมือทางการเงินที่เกี่ยวข้องกับการแลกเปลี่ยนสกุลเงินที่แตกต่างกันจำนวนหนึ่งระหว่างคู่สัญญาสองฝ่ายและแลกเปลี่ยนกลับอีกครั้งในวันที่ในอนาคตที่ตกลงกันไว้ ตามตัวอย่าง ซึ่งเกี่ยวข้องกับการแลกเปลี่ยนเงินสองก้อนด้วยจำนวนเงินเท่ากันและวิธีการคำนวณอัตราดอกเบี้ย แต่เป็นสกุลเงินที่แตกต่างกัน

ตัวอย่างเช่น ในเดือนตุลาคม 2014 ธนาคารกลางของจีนและรัสเซียได้ลงนามในข้อตกลงแลกเปลี่ยนสกุลเงินระยะเวลา 3 ปี ซึ่งทั้งสองฝ่ายได้เจรจาอัตราแลกเปลี่ยนและอัตราดอกเบี้ย โดยธนาคารกลางจีนส่งมอบเงิน 150 พันล้านหยวนให้กับธนาคารกลางรัสเซียและธนาคารกลางรัสเซียให้เงินแก่ธนาคารกลางจีนเท่ากับ 815 พันล้านรูเบิล

เมื่อสิ้นสุดระยะเวลาสามปี รัสเซียคืนเงิน 150 พันล้านหยวน และธนาคารกลางจีนคืนเงิน 815 พันล้านรูเบิลให้กับรัสเซีย ในกระบวนการนี้ ทั้งสองประเทศได้รับสกุลเงินต่างประเทศที่ต้องการ ซึ่งธนาคารสามารถใช้เพื่อดำเนินการกู้ยืมสกุลเงินต่างประเทศได้ และโดยจีนและรัสเซียเพื่อชำระการค้าและรักษาสภาพคล่องในตลาดสกุลเงินต่างประเทศของตน

การแลกเปลี่ยนสกุลเงินช่วยให้ทั้งสองฝ่ายสามารถแลกเปลี่ยนสกุลเงิน ณ วันที่แน่นอนในอนาคตด้วยอัตราแลกเปลี่ยนที่เจรจากัน โดยมีวัตถุประสงค์หลักเพื่อให้เกิดการใช้เงินทุนที่ยืดหยุ่นระหว่างสกุลเงินที่แตกต่างกันและการบริหารความเสี่ยง ซึ่งจะช่วยลดความเสี่ยงที่เกี่ยวข้องกับความผันผวนของอัตราแลกเปลี่ยน และมีความสำคัญอย่างยิ่งสำหรับธุรกรรมระหว่างประเทศและการดำเนินธุรกิจข้ามพรมแดน

ด้วยการยืมสกุลเงินในอัตราดอกเบี้ยที่ค่อนข้างต่ำแล้วแปลงเป็นสกุลเงินท้องถิ่นที่ต้องการผ่านโครงสร้างการแลกเปลี่ยนร่วมกัน จะช่วยให้บริษัทต่างๆ ได้รับเงื่อนไขทางการเงินที่แข่งขันได้มากขึ้น และเป็นช่องทางในการเพิ่มสภาพคล่องโดยเฉพาะสำหรับสถาบันการเงินและธุรกิจที่ดำเนินธุรกิจในตลาดต่างประเทศ ความต้องการสภาพคล่องและการชำระเงินสามารถจัดการได้อย่างยืดหยุ่นมากขึ้นโดยการแลกเปลี่ยนสกุลเงินกับคู่สัญญาอื่น ๆ

นอกจากนี้ยังเป็นแหล่งเงินทุนที่หลากหลาย ช่วยให้ธุรกิจต่างๆ สามารถปรับตัวเข้ากับสภาวะตลาดและความต้องการเงินทุนได้ดียิ่งขึ้น นี่เป็นสิ่งสำคัญอย่างยิ่งสำหรับธุรกิจระหว่างประเทศซึ่งอาจจำเป็นต้องใช้เงินทุนระหว่างประเทศหรือภูมิภาคต่างๆ นอกจากนี้สัญญาประเภทนี้ยังสามารถปรับแต่งได้ตามความต้องการของผู้เข้าร่วมอีกด้วย การปรับแต่งนี้ทำให้สามารถปรับให้เข้ากับความต้องการเฉพาะของอุตสาหกรรม ธุรกิจ หรือผู้ค้าที่แตกต่างกัน โดยมอบโซลูชันที่เป็นส่วนตัวมากขึ้น

สวอปยังสามารถใช้เป็นเครื่องมือในการจัดหาเงินทุนระยะยาวได้ ช่วยให้บริษัทต่างๆ สามารถจำกัดโครงสร้างทางการเงินของตนเพื่อให้ตรงกับกระแสเงินสดและความต้องการเงินทุนได้ดียิ่งขึ้น อย่างไรก็ตาม ควรสังเกตว่าเช่นเดียวกับเครื่องมือทางการเงินอื่นๆ มีความเสี่ยงบางประการ รวมถึงความผันผวนของอัตราแลกเปลี่ยน ความเสี่ยงด้านเครดิต และความเสี่ยงด้านสภาพคล่อง

| ประโยชน์ | คำอธิบาย | ตัวอย่าง |

| การจัดการความเสี่ยง | ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน ลดผลกระทบจากอัตราแลกเปลี่ยน | บริษัท A และ B แลกเปลี่ยนเพื่อกำหนดอัตราแลกเปลี่ยน |

| ลดต้นทุนทางการเงิน | รับประกันเงื่อนไขทางการเงินที่ดีขึ้น ต้นทุนที่ลดลง | บริษัท C ใช้เงินทุนในประเทศ บริษัท D สลับกับดอกเบี้ยต่ำ |

| การระดมทุนที่หลากหลาย | กระจายแหล่งเงินทุน เพิ่มความยืดหยุ่น | บริษัท Eสวอป เพื่อขยายแหล่งเงินทุน |

| เพิ่มสภาพคล่อง | จัดหาเครื่องมือสำหรับความต้องการสภาพคล่องของสกุลเงิน | บริษัท F รับประกันสภาพคล่องของสกุลเงินล่วงหน้า |

| ความร่วมมือเชิงกลยุทธ์ | ส่งเสริมความร่วมมือระดับโลกเพื่อการเติบโตของธุรกิจ | บริษัท G แลกเปลี่ยนสกุลเงินกับซัพพลายเออร์ต่างประเทศ |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ