取引

EBCについて

公開日: 2024-02-02

更新日: 2025-01-17

物資が極度に貧しかった原始社会では、貨幣や商業が発達していませんでした。しかし、二人の人が相手の手持ちのものに興味を持った場合、物々交換を行って互いに交換することになります。この交換の仕組みは現代においても広く行われており、資本市場ではスワップ取引などが人気の金融商品となっています。 スワップとは何ですか?

スワップとは何ですか?

これはスワップ取引としても知られており、両当事者が将来の特定の時点で特定の資産を交換することに同意する取引の形式です。ことわざにあるように、統治者には長所と短所があります。金融市場においては、取引機関であっても国であっても、それぞれに異なる強みと弱みがあります。お互いに交換してくれるパートナーを見つけ、双方の長所と短所を交換できれば、多くの問題は解決できます。

スワップ契約は、通常、交換のタイミングや支払いの頻度、交換する資産の数や量などを定めています。また、これらの契約は、金利リスクや為替リスクといったさまざまなリスクをヘッジする手段として使用されます。たとえば、2つの取引相手が異なる通貨でキャッシュフローを交換する場合、為替レートのリスクをヘッジするためにスワップを利用することがよくあります。企業は国際的な取引における為替リスクをより適切に管理するために、この手法を使うことができます。

さらに、スワップ取引は投資家がポートフォリオを多様化するためにも役立ちます。異なる種類の資産を交換することで、投資家はリスクを分散し、ポートフォリオ全体の堅牢性を向上させることができます。たとえば、企業の株式を交換する場合、取引相手が互いに異なる企業の株式を持つことになります。このような取引は、投資ポートフォリオの多様化、企業の合併や買収の実現、株主構成の管理などの目的で利用されます。

スワップ取引はまた、企業が借入コストを削減する手段にもなり得ます。異なる種類の金利支払いを交換することで、市場金利の変動にうまく対応し、より競争力のある融資条件を実現することができます。たとえば、2つの取引相手が異なる金利でキャッシュフローを交換する場合、金利の変動をヘッジし、借入コストや投資収益を最適化することができます。

さらには、参加者のニーズに応じてカスタマイズでき、税制面での優遇措置も提供されることがあります。この柔軟性により、さまざまな業界や企業、投資家の固有のニーズに対応することができます。適切に設計されたスワップ取引は、企業にとって税制上のメリットをもたらすこともあります。

また、スワップ取引は流動性の提供にも貢献しています。これにより、企業や金融機関は資産や負債を柔軟に管理することができるようになります。特に大規模な金融機関や企業にとって、流動性の確保は非常に重要です。このため、スワップ市場は通常、大手金融機関や企業によって支配されており、これらの取引には大きなリスクと資本が伴うことがあります。

現在、スワップ取引は従来の通貨や金利にとどまらず、株式や債券など、さまざまな資産クラスにまで広がり、ますます多様化しています。また、これらの取引は企業に限らず、中央銀行や政府、信用機関などが関与することもあります。

スワップにはさまざまな種類があり、それぞれに独自の利点があります。たとえば、為替スワップでは、双方が必要な資金を迅速に調達でき、銀行融資や社債発行に伴う取引手数料や引受手数料が不要となるため、資本調達コストを節約できます。また、固定為替レートにより為替レートの変動リスクを回避し、為替損失を軽減できるという利点もあります。

とはいえ、スワップ取引には一定のリスクも存在します。その中でも最大のリスクは信用リスクです。したがって、取引においては契約の条件を慎重に検討し、両当事者が自らの利益を最大限に保護するよう努めることが重要です。スワップ取引は複雑な金融商品であるため、参加者はリスクや契約内容を十分に理解し、専門家のアドバイスを受けることが推奨されます。

| 特徴 | 説明 |

| 意味 | 金融契約の一形態で、資産や金利の交換を行う取引 |

| 目的 | リスク管理、コスト削減、ポートフォリオ多様化など |

| 参加者 | 金融機関、企業、投資家など |

| プロセス | 事前に契約内容を決め、定期的に支払いを行う |

| リスク | 金利リスク、信用リスク、市場リスクが伴う |

株式交換

株式交換は、2つの企業が互いに株式の持ち分を交換する取引です。この取引では、両社が一定数または一定割合の株式を交換することに合意し、その結果、株式保有構造が変更されます。株式交換は、通常、戦略的な提携や事業統合、リスク分散を目的とした合意のもとで行われます。

株式交換による取引は、企業間の協力関係を強化し、事業運営の効率化を促進します。企業同士がリソースを統合することで、技術、市場、ブランドなどの競争力を向上させることが可能となります。また、企業間で株式を交換することによって、業界や市場のリスクを分散し、事業の安定性を高めることができます。

株式交換は、協力関係を強化し、市場の変動に対して共同で対応するための手段でもあります。両社が補完的なリソースを提供し合うことで、相乗効果が生まれ、企業価値の向上が期待できます。また、資金調達においても、両企業の株式を交換することにより、資本コストを削減することが可能です。

企業間の株式交換を通じて、企業は資金調達チャネルを共有し、資金調達コストを削減し、資金調達効率を向上させることができます。交換後の連携により相乗効果が生まれれば、両社の業績にプラスの影響を及ぼし、さらなる株主価値の創出と株主満足度の向上が期待されます。

たとえば、A社とB社はどちらも同じ業界に属していますが、それぞれがいくつかのビジネス上の課題に直面しているとします。これらの課題に共同で対処するために、両社は株式交換を行うことを決定しました。A社は技術革新で優位に立っており、B社は市場拡大と売上高で優れています。両社は、A社が自社の株式の一部をB社に交換し、B社が自社の株式の対応する割合をA社に交換することに同意するという合意に達しました。

株式交換により、A社はより大きな市場シェアと販売ネットワークを手に入れ、B社は技術革新の支援を受けることができます。この交換により、両社はリソースやリスクを共有し、協力関係を強化することで、さらに事業を成長させることができます。ただし、取引には法的・財務的な検討が必要です。

金利スワップ (IRS)

金利スワップ (IRS)

金利スワップは、2つの当事者が金利の支払いを交換する金融商品です。一般的には、一方が固定金利を支払い、もう一方が変動金利を支払う形で、金利リスクをヘッジまたは調整します。

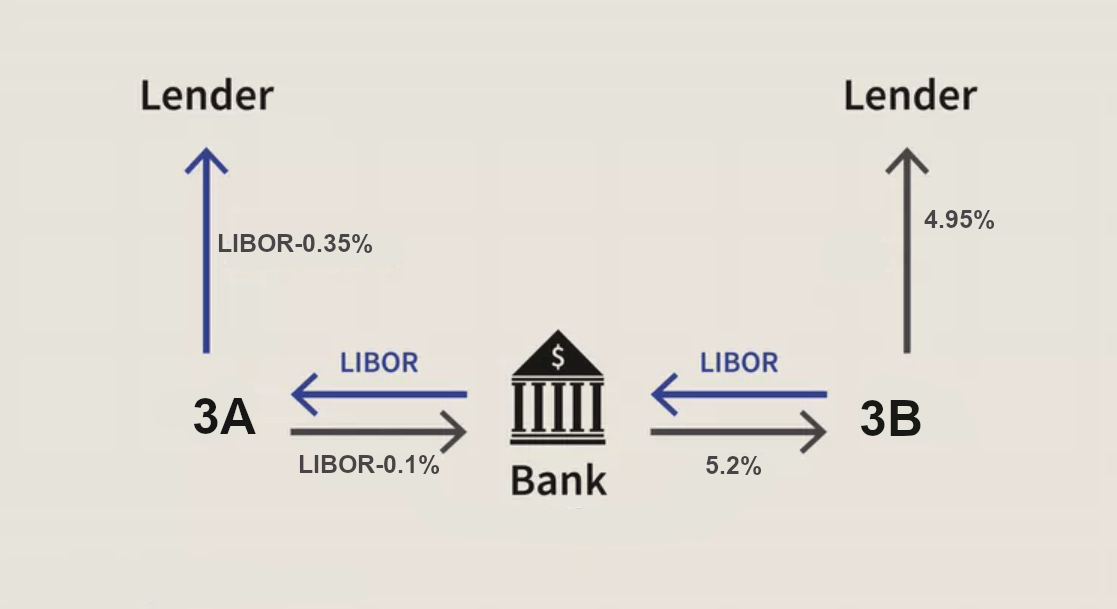

例えば、会社3Aと会社3Bが5年間で1,000万ドルのローンを借りたいと考えています。会社Aは変動金利ローンを希望し、会社Bは固定金利ローンを希望します。信用状況などにより、会社3Aは変動金利市場で有利な条件を、会社3Bは固定金利市場で有利な条件を得ることができます。

金利スワップ契約を利用しない場合、会社Aは変動金利ローンを借り、0.1%のコストがかかります。一方、会社3Bは5.2%の固定金利ローンを借ります。スワップ契約を結ぶことで、会社3Aは4%の固定金利ローンを借り、会社3Bは短期金利(例えば、銀行の基準金利)に0.6%を加えた変動金利ローンを借りることができます。これにより、両社はキャッシュフローを交換し、コストを削減できます。

結果として、会社3Aの実際のコストは0.25%低くなり、会社3Bも0.25%コストを削減できます。スワップ契約により、両社の総コストはさらに0.5%低くなります。このように、金利スワップは資金調達コストを下げ、リスクをヘッジするための効果的なツールです。

金利スワップは、流動性を高め、企業や金融機関が市場や資金ニーズに適応できるよう支援します。また、参加者は低コストで融資条件を整え、市場で競争力を高めることができます。契約内容は各企業のニーズに合わせて柔軟にカスタマイズできるため、さまざまな業界やビジネスの特性に適応可能です。

通貨スワップ

通貨スワップは、2つの当事者が異なる通貨を交換し、将来の一定日に再交換する金融商品です。金額と金利の計算方法は同じですが、交換する通貨が異なります。

たとえば、2014年10月、中国とロシアの中央銀行は、3年間の通貨スワップ協定を締結しました。この協定では、中国の中央銀行がロシアに1,500億元を供給し、ロシア中央銀行は中国に8,150億ルーブルを供給しました。

3年後、両国はそれぞれの通貨を返還しました。この交換により、両国は外貨を確保し、貿易や外貨市場の流動性を維持しました。

通貨スワップは、為替レートの変動リスクを軽減し、国際取引や国際的なビジネス運営において重要な役割を果たします。企業は、比較的低い金利で通貨を借り、それを交換することで、より有利な融資条件を得ることができます。特に国際市場で活動する企業にとって、流動性を確保するために有効な手段となります。

また、通貨スワップは企業の資金ニーズや市場状況に柔軟に対応できます。特に、異なる国や地域間で資金を移動させる必要がある国際ビジネスにおいて有効です。契約は参加者のニーズに応じてカスタマイズでき、さまざまな業界や企業に対応したリスク管理ソリューションを提供します。

通貨スワップは、長期的な資金調達にも利用でき、企業はキャッシュフローや資金ニーズに応じて最適な構造を作ることができます。ただし、為替レートの変動や信用リスクなど、一定のリスクも伴いますので注意が必要です。

| 利点 | 説明 | 例 |

| 危機管理 | 為替リスクをヘッジし、為替の影響を軽減 | A 社と B 社は為替レートを固定するために通貨交換を行います。 |

| 資金調達コストの削減 | より良い融資条件を確保し、コストを削減 | C社はローカル資金を調達し、D社は低金利市場で融資を受けます。 |

| 多様な資金調達 | 資金源を多様化し、柔軟性を強化 | より広範な資金調達を目的として、通貨スワップを利用できます。 |

| 流動性の向上 | 通貨の流動性ニーズに対応するツールを提供 | 必要な通貨の流動性を事前に確保できます。 |

| 戦略的協力 | ビジネスの成長に向けてグローバルな協力を促進 | 外国のサプライヤーと通貨を交換し、取引を円滑に進めます。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、 EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。