取引

EBCについて

公開日: 2024-02-02

更新日: 2024-12-11

投資市場には多くの金融商品があり、どれを選択するかは投資家自身の好みや取引戦略によって異なります。例えば、高いリターンが欲しい人は高いリスクを負う株式を選ぶことができますし、長期的に安定したリターンが欲しい人はリスクの比較的低い債券を選ぶことができます。株式市場には、高いリスクはありながらも、高いリターンを生み出す投資ツール、ワラントがあります。ここでは、ワラントの特徴とその役割について学びましょう。

ワラントとは

ワラント(Warrent)は日本語で新株予約権とも呼ばれます。これは、保有者に将来の特定の時期に特定の価格で企業の株式を購入できる権利を与える証明書です。ただし、これは義務ではなく、保有者が購入するかどうかを選択できることを意味し投資家にある程度の柔軟性を与えます。同時に、ワラントには一定の有効期限があり、通常は将来の特定の日に期限が切れます。期間中、投資家は権利を行使するか否かを選択することができます。

ワラントは株式でも負債でもないため、通常、企業の財務諸表ではエクイティ(株主資本)として分類されます。なぜならワラントはその保有者に、企業が支払いやサービスを提供する義務ではなく、権利を与えるためです。新株予約権を保有する投資家は、会社の株式を購入するためにその権利を行使する選択権を有しますが、義務ではありません。

ワラントの3つの要素は、行使価格、行使期間、原資産です。

行使価格とは、株式を購入する際の価格であり、ストライク価格とも呼ばれます。これは、ワラントを保有する投資家が将来株式を購入する際に支払う価格です。

行使期間とは、そのワラントの保有者が権利を行使できる期間です。権利には一定の期間があり、その期間内に所有者が権利を行使するかどうかを決定しなければなりません。期間が経過すると権利は消滅します。

原資産とは、リンクされている基本の資産であり、通常は会社の普通株式です。

まとめると、ワラントを保有する投資家は、一定期間でワラントがリンクされている原資産を行使価格で購入できます。

これらの3要素が合わさってワラントの基本的な特徴を形成し、保有者が将来その会社の株式を購入できる条件を決定します。そして、市場価格は市況や原資産となる株式の価格の変化によって変動することに注意することが重要です。ワラントの発行時に会社が受け取った資金は株主資本の一部とみなされますが、新株予約権自体は会社の株式を表すものではありません。保有者が権利を行使して会社の株式を購入した場合にのみ、株主資本の増加が生じます。

ワラントは、自社ワラントとストラクチャーワラントに分類できます。

自社ワラントは、特定の価格および特定の期間で新しい株主株式を購入するために企業によって発行されます。簡単に言うと、最長10年間マザー株に転換でき、満期前に転換されないと無価値になってしまいます。

ストラクチャーワラントは、適格な経済機関または金融機関などの第三者によって発行され、保有者に将来特定の価格で原資産を売買する権利を与えます。上場投資信託(ETF)の指数や複数の株式に基づいて発行されます。基本的に、それに投資するということは、特定の量の資産を特定の価格で売買すること権利を持つことになります。

ストラクチャーワラントにも2種類あります。 1 つ目はコールワラントで、これにより保有者は合意された期間及び価格で原株を購入できるようになります。 2 つ目はプットワラントで、保有者が合意された期間中及び価格で原株を売却できるようになります。

この2つの違いは、1つは強気市場に適用され、もう 1つは弱気市場に適用されるということです。コールワラントの保有者は、ワラントが行使されたときに、より低い権利行使価格で株式を購入して利益を得ることができるように、原株の価格が上昇することを期待しています。プットワラントの保有者は、ワラントの行使時により高い権利行使価格で株式を売却して利益を得ることができるように、原株の価格が下落することを望んでいます。

ワラントの存在は、投資家に将来的に企業の株式を購入する機会を提供し、企業が資本を調達する手段を提供します。しかし、比較すると、会社ワラントは取引期間が長く、期限切れになるまでの時間が長いです。通常、自社ワラントは3、5年、さらには10年の取引期間があるため、リスクが低くなります。一方、ストラクチャーワラントは短期間で取引され、取引期間は1年未満と長くないため、リスクが高くなります。

| 要素 | ヨーロッパのコールワラント | アメリカのコールワラント | アジアのコールワラント |

| 権利行使時期 | 満期になれば行使可能 | 決められた期間内に行使可能 | 平均価格で行使 |

| 柔軟性 | より低い | より高い | より低い |

| 行使期間 | 固定満期終了日 | 固定、有効期限が切れる | 固定満期終了日 |

| 市場の流動性 | 通常は低い | 通常はより高い | 通常は低い |

| 適合戦略 | 強気戦略 | 柔軟な戦略 | 平均価格戦略が適合する |

ワラントとオプションの違い

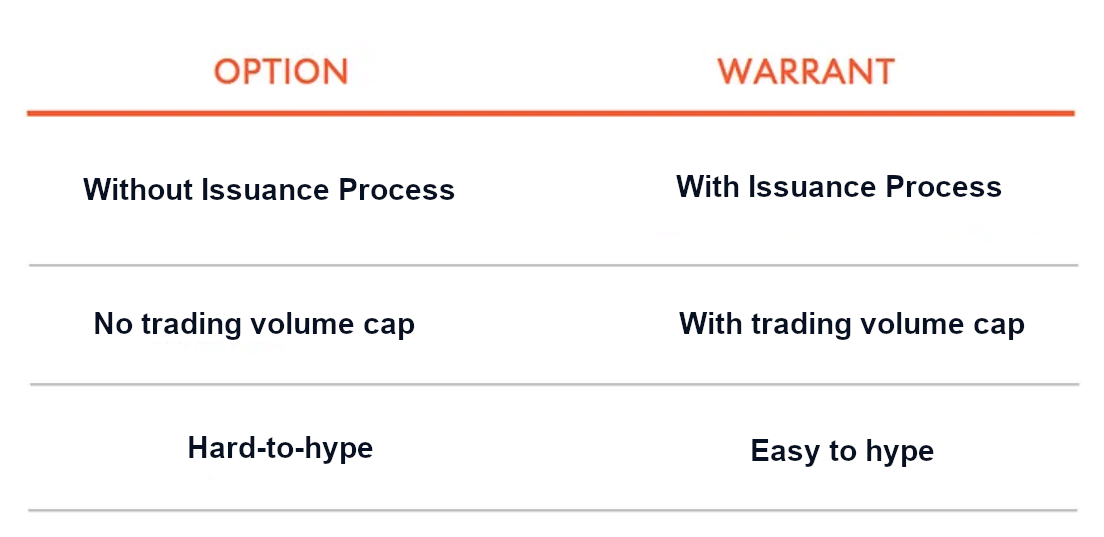

ワラントの購入とは、将来特定の価格で資産を売買する権利を取得することを意味するため、多くの人はそれらをオプションと同じものと考えています。ワラントを多くの人はこれをコールオプションと考えていますが、これらは2つの異なる金融商品です。いくつかの点で類似点もありますが、重要な違いもあります。

まず1番目の違いは、発行方法が異なることです。

ワラントは該当の企業が直接発行します。そして、発行プロセスに発行者と特定の発行日が設定され、特定のワラントを発行する必要があります。実際、発行者はワラントの唯一の販売者で、将来、ワラント保有者が将来その権利を行使する際には、発行者に対して行使します。つまり、権利行使は「多対一」の形で行われます。

一方、オプションは一般的に取引所に上場されているオプション市場で取引されますが、企業が発行するものもあります。オプションの売買は買い手と売り手の間で行われるため、会社の直接の発行とは何の関係もありません。つまり、オプションには発行側がなく、取引所がオプション取引を開始できれば取引が始まるという点が違います。

取引所はオプションの取引開始を発表するだけで、その後、誰かが買い手となり、誰かが売り手となれば取引が成立します。これを「オープンポジション」と呼びます。さらに多くの人がポジションを建てるとオプションの数は増え、逆にポジションを決済するとオプションの数は減ります。したがって、オプションには正式な発行プロセスがなく、市場での自発的な取引に依存しています。

2番目の違いは取引量に上限があるかどうかです。ワラントは合計何口発行されるかが発行日に発表されます。例えば、1億ワラントが発行されれば、その後新たに発行されない限り、その数量は増えません。通常、取引はこの発行された1億ワラントの間で行われ、取引量はこの上限を超えることはありません。

一方、オプションの場合、取引可能な契約が成立すれば、それに応じて取引が始まります。2人が新たに契約を成立すれば契約数が増え、2人が契約を終了すれば契約数は減ります。したがって、オプションの契約数には下限はなく、上限も存在しません。多くの人がポジションを建てば、契約数は増えます。

3番目の違いは投機があるかどうかです。ワラントは数が限られているため、容易に推測される可能性があります。誰もがワラントを買いたがると、市場はトレンドに従って購入が進みます。その場合、価格は非常に高い水準で推移します。

ただし、オプションの数に上限はありません。購入者が多くても継続的に供給できます。このため、オプションの価格を投機的に操作するのはワラントよりも難しく、投機や価格操作が発生しにくいという違いがあります。

これらがワラントとオプションの基本的な3つの違いであり、両者には本質的な違いがあることを示しています。また、原資産、権利行使の方法、市場の流動性などにも違いがあります。たとえば、原資産に関して言えば、ワラントは通常、企業の普通株式に関連付けられており、保有者にその会社の株式を購入する権利を与えます。オプションはより多様であり、株式、株価指数、FX、コモディティなど、さまざまな資産が対象となります。

権利行使の条件としては、ワラントでは通常、特定の期日までにあらかじめ決められた価格で自社株を購入することが定められています。一方、オプションには特定の日付と特定の価格が含まれますが、オプション契約によっては他の条件も含まれる場合があります。

市場の流動性の観点から見ると、ワラントは通常比較的取引が少なく、流動性が低い場合があります。オプションは取引所に上場されており、市場の流動性が通常高いです。一方、ワラントは証券市場を通じて取引される場合がありますが、取引量はオプションよりも少なくなります。オプションは専門のオプション市場で取引され、より洗練された市場基盤を持っています。

このように、ワラントとオプションには大きな違いがあります。そして、ワラントがそれほど流動性がないのであれば、なぜワラントに投資することを選ぶ人がいるのしょうか?実は、ワラントにも独自の役割と機能があり、それが投資選択肢の一つとして重要な位置を占めています。

ワラントの特徴と機能

ワラントには、多くの特徴と機能があり、金融市場に大きな影響を与えられます。その特徴には、レバレッジの提供、資金調達ツールとしての機能、従業員のインセンティブが含まれます。また、投機、ヘッジ、市場流動性の向上、企業の資金調達もワラントの特徴です。

ワラントは、保有者に、将来の特定の時期に、あらかじめ決められた価格で一定数の株式を購入する権利を与えます。これを保有する投資家は、この権利を行使する選択権を有しますが、義務ではありません。また、保有者が会社の株式を購入できる行使価格も指定します。そして、それには特定の期間、つまり所有者が権利を行使できる期間が定められており、期間が経過すると権利は消滅されます。

通常、ワラントは会社によって直接発行されます。企業は投資家にワラントを発行することで資金を調達し、投資家によるワラントの購入は会社にとって追加の資本となります。通常、その発行は資本の流入をもたらし、これは企業が拡大、投資、またはその他の資本プロジェクトを行う上で重要です。

投資家にとって、ワラントは企業の株式市場に参加し、株価上昇の恩恵を受けるためのツールです。投資家がワラントを購入するということは、原株の価格が上昇すると期待していることを意味し、将来権利を行使する際に、より低い行使価格で株を購入できるようになるため、強気戦略の一環として購入されることがよくあります。

ワラントの取引は金融市場に新たな金融商品を提供し、その流動性を高めます。投資家は市場でワラントを売買できるため、市場がより活発になります。ただし、ワラントは株式のように頻繁に市場で取引されないため、流動性が比較的低い可能性があることに注意してください。しかし、証券市場でワラントが売買できる限り、投資家は必要に応じてポジションを調整する柔軟性を持っています。

投資家にとって、ワラントは企業の株価の上昇に参加しつつ、潜在的な損失を限定するための投資ツールです。ワラントの市場価格は、原資産となる株価の将来の動きに対する投資家の期待を反映しています。価格の変動は、企業の将来見通しに対する市場の認識と密接に関連しています。

ワラントは強気戦略の一部として使用されます。投資家は、原株の価格が上昇すると予想していることを示すためにワラントを購入します。この戦略により、投資家は実際に株式を購入しなくても、株価が上昇したときに利益を得ることができます。また、投資家が企業の業績が向上し、株価が上昇すると期待している場合、ワラントはこの市場の期待を表現するツールになる可能性もあります。

ワラントはレバレッジツールでもあり、投資家がより少ない資本投資でより大きな株式ポジションを取得できるようになります。株価が上昇すると、ワラントの価値が急速に上昇し、投資収益率が高くなる可能性があります。また、保有者は指定された期間内でいつでも株式を購入する権利を行使できるという高い柔軟性も備えています。この柔軟性により、投資家は市場の変動や状況の変化に柔軟に対応できるようになります。

また、市場価格は、原株の市場パフォーマンス、行使価格、残存期間など、多くの要因の影響を受けることに注意することも重要です。また、ワラントの市場価値は、対象となる株価の変動に応じて変動します。原株の価格が上昇すると、通常、ワラントの市場価値も上昇し、その逆も同様です。

全体として、ワラントは市場において特定の目的を果たします。企業にとっては資金調達手段であり、投資家にとっては市場に参加し、株価の将来の上昇や下落に対する見解を表現するためのツールです。投機的なツールとして、企業の株価の将来の上昇に対する強気の見解から利益を得ることができます。さらに、ワラントは投資ポートフォリオにおけるリスクヘッジの手段としても使用されます。

投資家は、利用可能な資本が限られており、必要な資金が少額であるため、ワラントへの投資を選択します。むしろ、資本支出が少なくなり、したがって取引コストと手数料が低くなるのも投資家には魅力的です。

| 要素 | 価値に影響を与える要因 | ワラントの価値への影響 |

| 原株価(S) | 現在の市場価格 | 上値は上昇し、下値は下落する |

| 行使価格(X) | 株式の強制購入価格 | 価格が低ければ、価値が高くなる |

| 行使期間(T) | 残存行使時間 | 長ければ影響が高くなる |

| 無リスク金利(I) | 将来の現金を利率で割引する | レートが高くなるほど、価値は低くなる |

| ボラティリティ (0) | 原株のボラティリティ | ボラティリティが高く、価値も高い |

| ワラント価値 | オプション価格モデル | 市場に連動して変動 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。