สรุป

สรุป

ใบสำคัญแสดงสิทธิเป็นเอกสารแปลงเป็นหุ้นได้ ให้สิทธิ์ซื้อหุ้นในราคาที่กำหนด ช่วยระดมทุน จูงใจพนักงานเพิ่มความยืดหยุ่นและเสริมการป้องกันความเสี่ยงในการลงทุน

มีเครื่องมือทางการเงินมากมายในตลาดการลงทุน และเครื่องมือที่จะเลือกนั้นขึ้นอยู่กับความชอบและการตัดสินใจซื้อขายของนักลงทุนเอง เช่น ผู้ที่ต้องการผลตอบแทนสูงแต่ไม่กลัวความเสี่ยงสูงก็เลือกหุ้นได้ ส่วนผู้ที่กลัวความเสี่ยงและต้องการผลตอบแทนที่มั่นคงระยะยาวก็เลือกหุ้นกู้ได้ ในตลาดหุ้นมีเครื่องมือการลงทุนที่เหมาะสมที่สามารถทนต่อความเสี่ยงและให้ผลตอบแทนสูงได้ : ใบสำคัญแสดงสิทธิ ตอนนี้เราจะมาดูลักษณะของใบสำคัญแสดงสิทธิและบทบาทของพวกเขากัน

ใบสำคัญแสดงสิทธิหมายถึงอะไร?

ใบสำคัญแสดงสิทธิหมายถึงอะไร?

เป็นใบรับรองที่ให้สิทธิแก่ผู้ถือในการซื้อหุ้นของบริษัทในราคาที่กำหนด ณ เวลาใดเวลาหนึ่งในอนาคต แต่ก็ไม่ใช่ภาระผูกพันซึ่งหมายความว่าผู้ถือสามารถเลือกได้ว่าจะซื้อหรือไม่ ใช้สิทธินี้เพื่อให้นักลงทุนมีความยืดหยุ่น ในขณะเดียวกันก็มีกำหนดระยะเวลาหนึ่งซึ่งโดยปกติจะหมดอายุในวันที่กำหนดในอนาคต ในระหว่างระยะเวลาดังกล่าว ผู้ลงทุนสามารถเลือกได้ว่าจะใช้สิทธิหรือไม่

ใบสำคัญแสดงสิทธิไม่ถือเป็นส่วนของผู้ถือหุ้นหรือหนี้สิน และโดยปกติจะจัดประเภทเป็นตราสารทุนในงบการเงินของบริษัท เนื่องจากใบสำคัญแสดงสิทธิให้สิทธิ์แก่ผู้ถือ ไม่ใช่ภาระผูกพันของบริษัทในการชำระเงินหรือบริการ ผู้ลงทุนที่ถือใบสำคัญแสดงสิทธิมีสิทธิแต่ไม่มีภาระผูกพันในการใช้สิทธิในการซื้อหุ้นของบริษัท

องค์ประกอบสามประการของใบสำคัญแสดงสิทธิคือราคาใช้สิทธิ ระยะเวลาการใช้สิทธิ และสินทรัพย์อ้างอิง โดยระบุราคาใช้สิทธิของหุ้นที่จะซื้อหรือที่เรียกว่าราคาใช้สิทธิซึ่งเป็นราคาที่ผู้ลงทุนที่ถือใบสำคัญแสดงสิทธิจะจ่ายเพื่อซื้อหุ้นในอนาคต โดยจะกำหนดราคาที่กำหนดไว้ล่วงหน้าซึ่งผู้ถือสามารถใช้สิทธิในการซื้อหุ้นของบริษัทได้

ในทางกลับกัน ระยะเวลาการใช้สิทธิคือกรอบเวลาที่ผู้ถือใบสำคัญแสดงสิทธินั้นสามารถใช้สิทธิได้ มีระยะเวลาที่กำหนดซึ่งผู้ถือจะต้องตัดสินใจว่าจะใช้สิทธิหรือไม่ เมื่อครบกำหนดเวลาสิทธิก็จะสิ้นสุดลง สินทรัพย์อ้างอิงคือสินทรัพย์อ้างอิงที่เชื่อมโยงอยู่ ซึ่งโดยปกติจะเป็นหุ้นสามัญของบริษัท ผู้ลงทุนที่ถือใบสำคัญแสดงสิทธิสามารถซื้อสินทรัพย์อ้างอิงที่เชื่อมโยงกับราคาใช้สิทธิได้

องค์ประกอบทั้งสามนี้รวมกันเป็นคุณลักษณะพื้นฐานและกำหนดเงื่อนไขที่ผู้ถือจะสามารถซื้อหุ้นของบริษัทได้ในอนาคต สิ่งสำคัญคือต้องทราบว่ามูลค่าตลาดมีความผันผวนตามสภาวะตลาดและการเปลี่ยนแปลงของราคาหุ้นอ้างอิง เงินที่บริษัทได้รับเมื่อออกใบสำคัญแสดงสิทธิจะถือว่าเป็นส่วนหนึ่งของทุนเรือนหุ้น แต่ใบสำคัญแสดงสิทธินั้นไม่ได้เป็นตัวแทนของหุ้นในบริษัท เฉพาะเมื่อผู้ถือใช้สิทธิและซื้อหุ้นของบริษัทเท่านั้นที่จะส่งผลให้ทุนเรือนหุ้นเพิ่มขึ้น

ใบสำคัญแสดงสิทธิสามารถแบ่งออกเป็นใบสำคัญแสดงสิทธิบริษัทและใบสำคัญแสดงสิทธิโครงสร้าง ใบสำคัญแสดงสิทธิของบริษัทออกโดยบริษัทเพื่อซื้อหุ้นของผู้ถือหุ้นใหม่ในราคาที่กำหนดและตามระยะเวลาที่กำหนด พูดง่ายๆ คือเป็นคำสั่งแบนที่สามารถแปลงเป็นหุ้นหลักได้เป็นระยะเวลาสูงสุด 10 ปี และหากไม่แปลงก่อนหมดอายุก็จะไม่มีมูลค่าใด ๆ

ใบสำคัญแสดงสิทธิที่มีโครงสร้างออกโดยบุคคลที่สาม เช่น สถาบันทางเศรษฐกิจหรือการเงินที่มีคุณสมบัติเหมาะสม และให้สิทธิ์แก่ผู้ถือในการซื้อหรือขายสินทรัพย์อ้างอิงในราคาคงที่ในอนาคต สามารถออกได้ในดัชนีกองทุนที่ซื้อขายในตลาดหลักทรัพย์หรือกลุ่มหุ้นต่าง ๆ โดยพื้นฐานแล้ว การลงทุนในสินทรัพย์นั้นหมายความว่ามีการกำหนดไว้ล่วงหน้าว่าจะซื้อหรือขายสินทรัพย์จำนวนหนึ่งในราคาที่กำหนด

นอกจากนี้ยังมีใบสำคัญแสดงสิทธิที่มีโครงสร้างสองประเภท ประการแรกคือ Call Warrant ซึ่งอนุญาตให้ผู้ถือซื้อหุ้นอ้างอิงในราคาที่ตกลงกันในระหว่างระยะเวลาที่ตกลงกัน ประการที่สองคือ Put Warrant ซึ่งอนุญาตให้ผู้ถือขายหุ้นอ้างอิงในราคาที่ตกลงกันในระหว่างระยะเวลาที่ตกลงกัน

ความแตกต่างระหว่างใบสำคัญแสดงสิทธิทั้งสองประเภทคือ Call Warrant เหมาะกับตลาดกระทิงในขณะที่ Put Warrant เหมาะกับตลาดตลาดหมี ผู้ถือ Call Warrant คาดหวังว่าราคาหุ้นอ้างอิงจะสูงขึ้น เพื่อให้สามารถใช้สิทธิซื้อหุ้นในราคาที่ต่ำกว่าราคาตลาดและทำกำไร ในขณะที่ผู้ถือ Put Warrant คาดหวังว่าราคาหุ้นอ้างอิงจะลดลง เพื่อให้สามารถใช้สิทธิขายหุ้นในราคาที่สูงกว่าราคาตลาดและทำกำไร

การมีอยู่ของใบสำคัญแสดงสิทธิจะทำให้นักลงทุนมีโอกาสซื้อหุ้นของบริษัทในอนาคต และเป็นช่องทางสำหรับบริษัทในการระดมทุน อย่างไรก็ตาม ในการเปรียบเทียบ ใบสำคัญแสดงสิทธิของบริษัทจะมีการซื้อขายเป็นระยะเวลานานกว่าและไม่หมดอายุอย่างรวดเร็ว โดยสามารถซื้อขายได้ตั้งแต่ 3.5 ปีถึง 10 ปี ดังนั้นความเสี่ยงจึงต่ำกว่า ในทางกลับกัน ใบสำคัญแสดงสิทธิที่มีโครงสร้างมีการซื้อขายในระยะเวลาที่สั้นกว่าและหมดอายุอย่างรวดเร็ว ระยะเวลาการซื้อขายไม่เกินหนึ่งปีมากนักจึงมีความเสี่ยงสูงกว่า

| ระยะเวลา | ใบสำคัญแสดงสิทธิแบบ Call ของยุโรป | ใบสำคัญแสดงสิทธิแบบ Call ของอเมริกา | ใบสำคัญแสดงสิทธิแบบ Call -v'เอเชีย |

| เวลาที่ใช้สิทธิ | ใช้สิทธิได้เมื่อถึงวันหมดอายุ | ใช้สิทธิได้เมื่อถึงช่วงเวลาที่กำหนด | ใช้สิทธิที่ราคากลาง |

| ความยืดหยุ่น | ต่ำ | สูง | ต่ำ |

| ระยะเวลาการใช้สิทธิ | วันหมดอายุที่กำหนดแน่นอน | วันหมดอายุที่กำหนดแน่นอน | วันหมดอายุที่กำหนดแน่นอน |

| สภาพคล่องของตลาด | โดยทั่วไปต่ำกว่า | โดยทั่วไปสูงกว่า | โดยทั่วไปต่ำกว่า |

| สถานการณ์ที่ใช้ได้ | กลยุทธ์ขาขึ้นที่แน่นอน | สำหรับกลยุทธ์ที่ยืดหยุ่น | กลยุทธ์ที่ใช้ราคากลางเหมาะสม |

ความแตกต่างระหว่างใบสำคัญแสดงสิทธิและออปชั่น

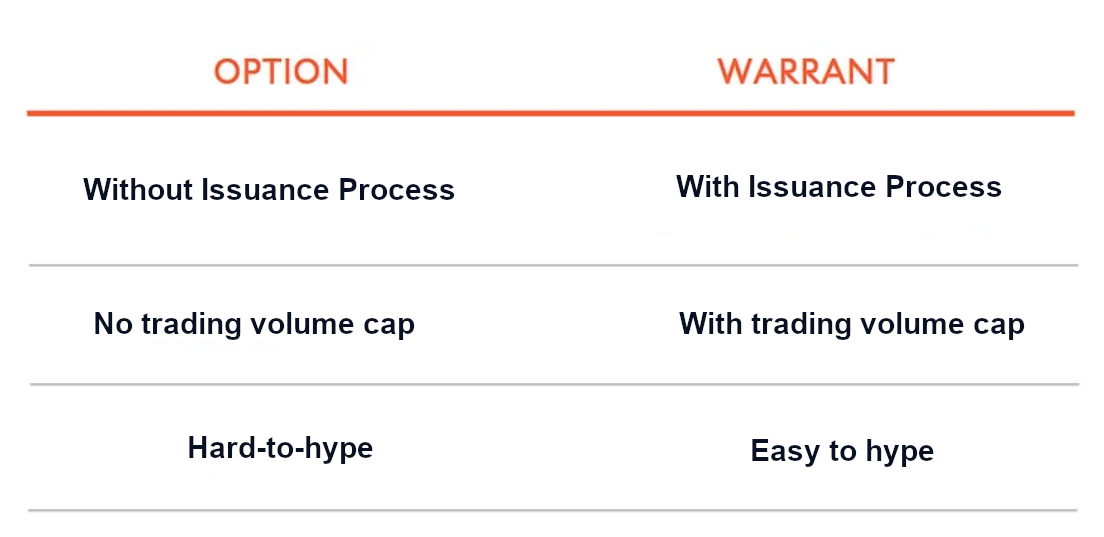

หลายๆ คนคิดว่าเป็นสิ่งเดียวกัน เพราะการซื้อใบสำคัญสิทธิหมายถึงการได้รับสิทธิ์ในการซื้อหรือขายสินทรัพย์ในราคาที่แน่นอนในอนาคต ฟังดูคล้ายกับออปชั่นมาก โดยเฉพาะออปชั่นแบบ Call แต่จริง ๆ แล้วเป็นเครื่องมือทางการเงินสองชนิดที่แตกต่างกัน แม้ว่าจะมีความคล้ายคลึงกันบางประการ แต่ก็มีความแตกต่างที่สำคัญบางประการ

ประการแรกและสำคัญที่สุดคือ ขึ้นอยู่กับว่ามีด้านการออกตราสารหรือไม่ ในส่วนของวิธีการออกใบสำคัญแสดงสิทธิจะออกโดยบริษัทโดยตรง และจะต้องมีด้านการออกตราสาร หรือผู้ออกตราสารนั่นคือบริษัทจะต้องเลือกวันและวันที่ที่แน่นอนแล้วจึงออกใบสำคัญแสดงสิทธิ ในความเป็นจริงบริษัทนั้นจะเป็นผู้ขายใบสำคัญแสดงสิทธิที่เป็นเอกภาพในกรณีที่ผู้ถือใบสำคัญแสดงสิทธิที่ต้องการใช้สิทธิในอนาคตต้องติดต่อกับผู้ออกตราสาร ซึ่งจะเป็นการใช้สิทธิจากหลายคนไปยังผู้หนึ่ง

ในทางกลับกัน ออปชั่นมีการซื้อขายกันทั่วไปในตลาดออปชั่นที่จดทะเบียนในตลาดหลักทรัพย์ แม้ว่าบางออปชั่นจะออกโดยบริษัทก็ตาม ผู้ซื้อและผู้ขายออปชั่นคือนักลงทุนและไม่มีส่วนเกี่ยวข้องใดๆ กับการออกบริษัทโดยตรง ซึ่งหมายความว่าไม่มีประเด็นการออกออปชั่น ตราบใดที่การแลกเปลี่ยนสามารถเริ่มซื้อขายออปชั่นได้

สิ่งที่ตลาดหลักทรัพย์ต้องทำเพียงประกาศและจากนั้นสัญญาก็สามารถเริ่มการซื้อขายได้ ในตลาด เมื่อมีผู้ซื้อและผู้ขายสัญญาจะถูกจับคู่กันและเรียกว่าการเปิดสถานะ (open position) เมื่อมีผู้เปิดสถานะเพิ่มขึ้น จำนวนออปชั่นก็จะเริ่มเพิ่มขึ้น ในทางกลับกัน เมื่อมีผู้ปิดสถานะจำนวนมาก จำนวนออปชั่นก็จะลดลง ดังนั้นจึงไม่มีขั้นตอนการออกตราสารที่เป็นทางการ แต่ขึ้นอยู่กับการทำธุรกรรมที่เกิดขึ้นตามธรรมชาติในตลาด

จากนั้นความแตกต่างที่สองเกิดขึ้น : มีการจำกัดจำนวนหรือไม่ ใบสำคัญแสดงสิทธิจะถูกประกาศในวันออกโดยจะระบุจำนวนหน่วยรวมที่จะออกเช่น หากมีการออกใบสำคัญแสดงสิทธิ 100 ล้านใบ จำนวนใบสำคัญแสดงสิทธิจะไม่เพิ่มขึ้นในอนาคต เว้นแต่จะถูกสร้างขึ้นเพิ่มเติม ปริมาณจะเป็น 100 ล้าน โดยปกติแล้ว สิ่งที่เรียกว่าการซื้อขายใบสำคัญแสดงสิทธิจะเป็นหนึ่งใน 100 ล้านที่ได้รับการออก และจำนวนการเปลี่ยนแปลงของมือจะต้องไม่เกินขีดจำกัดนี้

แต่ในกรณีของออปชั่น เมื่อสัญญาซื้อขายได้ ทุกคนก็เริ่มจับคู่ธุรกรรม จากนั้นจำนวนสัญญาที่เปิดโดยคนอีกสองคนจะเพิ่มขึ้น และจำนวนสัญญาที่ปิดโดยคนอีกสองคนจะลดลง ดังนั้นขีดล่างสุดของจำนวนสัญญาในออปชั่นอาจเป็นศูนย์ ในขณะที่ขีดสูงสุดไม่มีขีดจำกัด ยิ่งมีคนเปิดตำแหน่งมากเท่าไรก็ยิ่งมีสัญญามากขึ้นเท่านั้น

จากนั้นคุณจะเห็นความแตกต่างประการที่สาม: มีการเก็งกำไรหรือไม่ เช่นเดียวกับประสบการณ์ในอดีตของจีน ใบสำคัญแสดงสิทธิสามารถคาดเดาได้ง่ายเนื่องจากมีจำนวนจำกัด เมื่อทุกคนชอบที่จะซื้อใบสำคัญแสดงสิทธิ ตลาดก็จะตามกระแสซื้อหมด ในกรณีนั้น มันเป็นเรื่องง่ายสำหรับราคาที่จะเก็งกำไรในระดับที่สูงมาก

แต่ต่างจากออปชั่นตรงที่ไม่มีการจำกัดจำนวน ถึงคนซื้อเยอะแต่ก็มีมาเรื่อยๆครับ. ในกรณีนี้ ระดับของการเก็งกำไรในออปชั่นนี้จริงๆ แล้วยากกว่าการเก็งกำไรในใบสำคัญแสดงสิทธิ ดังนั้นจึงยากที่จะเก็งกำไรและควบคุมปรากฏการณ์นี้ได้

นี่คือความแตกต่างพื้นฐานสามประการ ซึ่งแสดงให้เห็นว่ามีความแตกต่างที่สำคัญระหว่างกันด้วย นอกจากนี้ยังมีความแตกต่างกันในแง่ของวัตถุอ้างอิง การใช้สิทธิ และสภาพคล่องของตลาด ตัวอย่างเช่น ในแง่ของวัตถุอ้างอิง ใบสำคัญแสดงสิทธิมักจะเกี่ยวข้องกับหุ้นสามัญของบริษัท ทำให้ผู้ถือมีสิทธิในการซื้อหุ้นของบริษัท ในขณะที่ประเภทของออปชั่นมีความหลากหลายมากกว่า โดยเกี่ยวข้องกับสินทรัพย์ที่หลากหลาย เช่น หุ้น ดัชนีหุ้น การแลกเปลี่ยนเงินตราต่างประเทศ และสินค้าโภคภัณฑ์

ในส่วนของเงื่อนไขการใช้สิทธินั้น ใบสำคัญแสดงสิทธิมักจะเกี่ยวข้องกับการซื้อหุ้นของบริษัทในราคาที่กำหนดไว้ภายในวันที่กำหนด ในทางกลับกัน ออปชั่นอาจเกี่ยวข้องกับวันที่และราคาเฉพาะ แต่อาจเกี่ยวข้องกับเงื่อนไขอื่นๆ ด้วย ขึ้นอยู่กับสัญญาออปชั่น

ในแง่ของสภาพคล่องของตลาด ใบสำคัญแสดงสิทธิมักจะมีการซื้อขายค่อนข้างน้อยและอาจมีสภาพคล่องน้อยกว่า ออปชั่นมีการระบุไว้ในการแลกเปลี่ยนและมีการซื้อขายกันอย่างแพร่หลายในตลาดเปิด ซึ่งมักจะมีสภาพคล่องในตลาดสูง ในขณะเดียวกัน ใบสำคัญแสดงสิทธิอาจมีการซื้อขายผ่านตลาดหลักทรัพย์ แต่มีปริมาณการซื้อขายต่ำกว่าออปชั่น ออปชั่นมีการซื้อขายในตลาดออปชั่นพิเศษและมีฐานตลาดที่ซับซ้อนมากขึ้น

ดังที่คุณเห็น จะมีความแตกต่างอย่างมากระหว่างทั้งสองประเภท และหากใบสำคัญแสดงสิทธิไม่ค่อยมีสภาพคล่องทำไมใครจึงเลือกที่จะลงทุนในสิ่งเหล่านี้? ความจริงก็คือ มันยังมีบทบาทและฟังก์ชันที่เป็นเอกลักษณ์ของตนเอง

ลักษณะและบทบาทของใบสำคัญแสดงสิทธิ

เครื่องมือทางการเงินนี้มีคุณสมบัติและฟังก์ชันมากมายที่ทำให้มีบทบาทและหน้าที่ในตลาด คุณสมบัติของมันรวมถึงการให้เลเวอเรจ ทำหน้าที่เป็นเครื่องมือในการระดมทุน และจูงใจพนักงาน บทบาทของมันเกี่ยวข้องกับการเก็งกำไร การป้องกันความเสี่ยง การเพิ่มสภาพคล่องของตลาด และการระดมทุนขององค์กร

โดยให้สิทธิ์แก่ผู้ถือในการซื้อหุ้นจำนวนหนึ่งในราคาที่กำหนดไว้ล่วงหน้า ณ เวลาใดเวลาหนึ่งในอนาคต และผู้ลงทุนที่ถือใบสำคัญแสดงสิทธิมีสิทธิในการใช้สิทธินี้ แต่ไม่มีภาระผูกพัน นอกจากนี้ยังระบุราคาใช้สิทธิที่ผู้ถือสามารถซื้อหุ้นของบริษัทได้ และมีข้อกำหนดเฉพาะ เช่น กรอบเวลาที่ผู้ถือสามารถใช้สิทธิได้ เมื่อครบกำหนดเวลาสิทธิก็จะสิ้นสุดลง

โดยปกติใบสำคัญแสดงสิทธิจะออกโดยบริษัทโดยตรง บริษัทระดมทุนโดยการออกใบสำคัญแสดงสิทธิให้กับนักลงทุน และการซื้อใบสำคัญแสดงสิทธิโดยนักลงทุนหมายถึงเงินทุนเพิ่มเติมของบริษัท การออกหุ้นกู้มักจะส่งผลให้มีเงินทุนไหลเข้า ซึ่งเป็นสิ่งสำคัญสำหรับบริษัทในการขยายการลงทุน หรือโครงการทุนอื่นๆ

สำหรับนักลงทุน ใบสำคัญแสดงสิทธิเป็นเครื่องมือที่ช่วยให้พวกเขามีส่วนร่วมในตลาดหุ้นของบริษัทและรับประโยชน์จากราคาหุ้นที่สูงขึ้น มักถูกซื้อโดยเป็นส่วนหนึ่งของตลาดกระทิง เนื่องจากนักลงทุนที่ซื้อใบสำคัญแสดงสิทธิหมายความว่าพวกเขาคาดหวังว่าราคาของหุ้นอ้างอิงจะสูงขึ้น ดังนั้นจึงทำให้พวกเขาสามารถซื้อหุ้นในราคาที่ใช้สิทธิที่ต่ำกว่าเมื่อพวกเขาใช้สิทธิในอนาคต

การซื้อขายใบสำคัญแสดงสิทธิจะเพิ่มเครื่องมือทางการเงินให้กับตลาดและเพิ่มสภาพคล่อง ผู้ลงทุนสามารถซื้อและขายใบสำคัญแสดงสิทธิในตลาดได้ ส่งผลให้ตลาดมีการเคลื่อนไหวมากขึ้น อย่างไรก็ตาม ควรสังเกตว่าสภาพคล่องของใบสำคัญแสดงสิทธิอาจค่อนข้างต่ำเนื่องจากไม่ได้มีการซื้อขายในตลาดบ่อยเท่าหุ้น อย่างไรก็ตาม ตราบใดที่ใบสำคัญแสดงสิทธิสามารถซื้อและขายในตลาดหลักทรัพย์ได้ ผู้ลงทุนจะมีความยืดหยุ่นในการปรับสถานะของตนตามความจำเป็น

สำหรับนักลงทุน ใบสำคัญแสดงสิทธิเป็นเครื่องมือการลงทุนที่สามารถใช้เพื่อมีส่วนร่วมในการเคลื่อนไหวหุ้นของบริษัทขาขึ้น ในขณะเดียวกันก็จำกัดความสูญเสียที่อาจเกิดขึ้นของนักลงทุน ราคาตลาดสะท้อนถึงความคาดหวังของนักลงทุนเกี่ยวกับความเคลื่อนไหวในอนาคตของหุ้นอ้างอิง การขึ้นและลงมีความสัมพันธ์อย่างใกล้ชิดกับการรับรู้ของตลาดต่อแนวโน้มของบริษัท

ใบสำคัญแสดงสิทธิถูกใช้เป็นส่วนหนึ่งของกลยุทธ์รั้น นักลงทุนซื้อใบสำคัญแสดงสิทธิเพื่อระบุว่าคาดว่าราคาหุ้นอ้างอิงจะสูงขึ้น กลยุทธ์นี้ช่วยให้นักลงทุนสามารถทำกำไรเมื่อหุ้นเพิ่มขึ้นโดยไม่ต้องซื้อหุ้นจริง นอกจากนี้ หากนักลงทุนคาดว่าผลการดำเนินงานของบริษัทจะดีขึ้นและราคาหุ้นจะสูงขึ้น ใบสำคัญแสดงสิทธิก็อาจเป็นเครื่องมือในการแสดงความคาดหวังของตลาดได้เช่นกัน

นอกจากนี้ยังเป็นเครื่องมือเลเวอเรจที่ช่วยให้นักลงทุนได้รับสถานะหุ้นที่ใหญ่ขึ้นด้วยเงินลงทุนที่น้อยลง เมื่อราคาหุ้นสูงขึ้น มูลค่าของใบสำคัญแสดงสิทธิอาจเพิ่มขึ้นอย่างรวดเร็ว ส่งผลให้ผลตอบแทนจากการลงทุนสูงขึ้น อีกทั้งยังให้ความยืดหยุ่นในระดับสูงโดยที่ผู้ถือสามารถใช้สิทธิซื้อหุ้นได้ตลอดเวลาในช่วงเวลาที่กำหนด ความยืดหยุ่นนี้ช่วยให้นักลงทุนตอบสนองต่อความผันผวนและการเปลี่ยนแปลงของตลาดได้ดียิ่งขึ้น

สิ่งสำคัญที่ควรทราบคือราคาตลาดได้รับผลกระทบจากปัจจัยหลายประการ รวมถึงผลการดำเนินงานของตลาดของหุ้นอ้างอิง ราคาใช้สิทธิ และระยะเวลาที่เหลือ นอกจากนี้มูลค่าตลาดจะเปลี่ยนแปลงไปตามความผันผวนของราคาหุ้นอ้างอิง เมื่อราคาของหุ้นอ้างอิงเพิ่มขึ้น มูลค่าตลาดของใบสำคัญแสดงสิทธิมักจะเพิ่มขึ้น และในทางกลับกัน

โดยรวมแล้ว ใบสำคัญแสดงสิทธิมีจุดประสงค์เฉพาะในตลาด ทั้งเพื่อจัดหาเงินทุนให้กับบริษัท และเป็นเครื่องมือสำหรับนักลงทุนในการเข้าร่วมในตลาด และแสดงความเห็นเกี่ยวกับความเคลื่อนไหวของหุ้นขึ้นและลงในอนาคต ในฐานะที่เป็นเครื่องมือในการเก็งกำไร ผลกำไรที่เป็นไปได้จะเกิดขึ้นจากมุมมองเชิงบวกเกี่ยวกับราคาหุ้นของบริษัทในอนาคต นอกจากนี้ สามารถใช้ใบสำคัญแสดงสิทธิเพื่อป้องกันความเสี่ยงในพอร์ตการลงทุนได้

นักลงทุนเลือกที่จะลงทุนในใบสำคัญแสดงสิทธิเนื่องจากมีทุนจำกัดและต้องใช้เงินจำนวนน้อยในการลงทุน แต่เป็นเพราะการใช้เงินทุนที่น้อยลง ส่งผลให้ต้นทุนการทำธุรกรรมและค่าคอมมิชชั่นลดลง นอกจากนี้เพื่อการกระจายความเสี่ยง และความปรารถนาที่จะเพิ่มเงินลงทุนในตราสารทุนในขณะที่ยังคงรักษาระดับความเสี่ยงในตลาดไว้ได้

| องค์ประกอบ | ปัจจัยที่มีผลกระทบต่อมูลค่า | ผลกระทบเฉพาะ |

| ราคาหุ้นอ้างอิง (S) | ราคาตลาดปัจจุบัน | ราคาขาขึ้นเพิ่มขึ้น ราคาขาลงลดลง |

| ราคาใช้สิทธิ (X) | ราคาซื้อหุ้นที่กำหนด | ราคาที่ต่ำลง มูลค่าสูงขึ้น |

| ระยะเวลาการใช้สิทธิ (T) | ระยะเวลาที่เหลือในการใช้สิทธิ | ระยะเวลาที่ยาวนานขึ้น ศักยภาพสูงขึ้น |

| อัตราดอกเบี้ยปลอดความเสี่ยง (I) | ส่วนลดเงินสดในอนาคตพร้อมดอกเบี้ย | อัตราที่สูงขึ้น มูลค่าลดลง |

| ความผันผวน (0 ) | ความผันผวนของหุ้นอ้างอิง | ความผันผวนที่สูงขึ้น มูลค่าที่สูงขึ้น |

| มูลค่าใบสำคัญแสดงสิทธิ | มูลค่าตามแบบจำลองการกำหนดราคาออปชั่น | มูลค่าผันผวนตามตลาด |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

DYOR แปลว่า “ทำการวิจัยด้วยตนเอง” เรียนรู้ว่าเหตุใดการวิจัยอิสระจึงมีความสำคัญต่อการลงทุนอย่างชาญฉลาด การจัดการความเสี่ยง และการหลีกเลี่ยงข้อผิดพลาดที่มีค่าใช้จ่ายสูง

2025-04-24

การคาดการณ์ราคาเงินในปี 2025 พร้อมข้อมูลเชิงลึกจากผู้เชี่ยวชาญ เรียนรู้ว่าปัจจัยทางเศรษฐกิจอาจส่งผลต่อตลาดอย่างไร และถึงเวลาซื้อสำหรับปี 2025 และปีต่อๆ ไปหรือไม่

2025-04-24

สำรวจความแตกต่างระหว่างระดับ Camarilla Pivots และ Fibonacci เพื่อพิจารณาว่าวิธีใดให้ความแม่นยำมากกว่าสำหรับกลยุทธ์การซื้อขายของคุณ

2025-04-24