Торговля

Краткое содержание:

Краткое содержание:

Варранты — это сертификаты, которые можно конвертировать для привлечения акций, давать право покупать акции компании по определенной цене в течение определенного периода, предоставлять средства, мотивировать персонал и обеспечивать гибкие, диверсифицированные инвестиции с хеджированием и кредитным плечом.

На инвестиционном рынке доступно множество финансовых инструментов, и какой из них выбрать, зависит от собственных предпочтений инвестора и торговых решений. Например, те, кто хочет высокой доходности, но не боится высокого риска, могут выбрать акции, а те, кто боится риска и хочет долгосрочной стабильной прибыли, могут выбрать облигации. На фондовом рынке есть подходящий инвестиционный инструмент, способный выдержать высокий риск и принести высокую прибыль: варранты. Теперь мы рассмотрим характеристики варрантов и их роль.

Что означает ордер?

Что означает ордер?

Это сертификат, который дает держателю право иметь возможность приобретать акции компании по определенной цене в определенное время в будущем. Однако это не является обязательством, а это означает, что его владелец может выбирать, стоит ли покупать акции компании или нет. воспользоваться этим правом, предоставив инвестору некоторую гибкость. При этом он имеет определенный срок, обычно истекающий в определенную дату в будущем. В течение срока инвестор может выбрать, реализовать свое право или нет.

Это не капитал и не обязательство, и в финансовой отчетности компании он обычно классифицируется как долевой инструмент. Это связано с тем, что варранты дают их держателям право, а не обязанность компании предоставлять платежи или услуги. Инвестор, владеющий варрантом, имеет право, но не обязанность, реализовать свое право на покупку акций компании.

Тремя элементами варранта являются цена исполнения, период исполнения и базовый актив. Он определяет цену исполнения приобретаемых акций, также известную как цена исполнения, то есть цену, которую инвестор, владеющий варрантом, заплатит за покупку акций в будущем. Он устанавливает заранее определенную цену, по которой владелец может реализовать право на покупку акций компании.

С другой стороны, период исполнения — это период времени, в течение которого держатель этого ордера может реализовать свое право. У него есть определенный период времени, в течение которого владелец должен решить, осуществлять ли это право. По истечении срока право утрачивается. Базовый актив — это базовый актив, с которым он связан, обычно это обыкновенные акции компании. Инвесторы, владеющие варрантом, могут приобрести базовый актив, с которым он связан, по цене исполнения.

Вместе эти три элемента формируют ее основные характеристики и определяют условия, на которых держатель может приобрести акции компании в будущем. Важно отметить, что его рыночная стоимость колеблется в зависимости от рыночных условий и изменений цены базовой акции. Средства, полученные компанией при выпуске варрантов, считаются частью акционерного капитала, однако сами варранты не представляют собой акции компании. Только когда владелец реализует свое право и покупает акции компании, происходит увеличение уставного капитала.

Варранты можно разделить на варранты компаний и варранты структур. Компания выдает варрант на покупку акций новых акционеров по определенной цене и на определенный период времени. Проще говоря, это плоский ордер, который можно конвертировать в материнские акции на срок до 10 лет, и если он не конвертируется до истечения срока, он становится бесполезным.

Структурированные варранты выдаются третьей стороной, например, квалифицированным экономическим или финансовым учреждением, и дают держателю право купить или продать базовый актив по фиксированной цене в будущем. Он может быть выпущен на фондовых индексах, торгуемых на фондовой бирже, или на корзинах акций; По сути, инвестирование в него означает, что вы заранее предопределены купить или продать определенное количество актива по определенной цене.

Существует также два типа структурированных варрантов. Первый — это колл-варрант, который позволяет держателю купить базовые акции по согласованной цене в течение согласованного периода. Второй — это пут-варрант, который позволяет держателю продать базовые акции по согласованной цене в течение согласованного периода.

Разница между ними заключается в том, что один применяется к бычьему рынку, а другой – к медвежьему. Владелец колл-варранта надеется, что цена базовой акции вырастет, и когда варрант будет исполнен, он или она сможет купить акции по более низкой цене исполнения и получить прибыль. Владелец пут-варранта хочет, чтобы цена базовой акции упала, чтобы он мог продать акции по более высокой цене исполнения и получить прибыль при исполнении варранта.

Наличие варрантов дает инвесторам возможность покупать акции компании в будущем и дает компании возможность привлечь капитал. Однако, для сравнения, варранты компаний торгуются в течение более длительного периода времени и истекают не так быстро. Они торгуются на 3,5 или даже 10 лет, поэтому риск ниже. С другой стороны, структурированные варранты торгуются на более короткий период времени и быстро истекают. Торговый период составляет не намного больше одного года, поэтому риск выше.

| Продолжительность | Европейские ордера на вызов | Американские ордера на вызов | Азиатские ордера на вызов |

| Время реализовать свои права | Возможность исполнения при наступлении срока погашения. | Упражнение в указанный период. | Исполнение средней цены. |

| Гибкость | Ниже | Выше | Ниже |

| Период упражнений | Фиксированная дата окончания срока погашения | Исправлено, срок действия истекает | Фиксированная дата окончания срока погашения |

| Ликвидность рынка | Обычно ниже | Обычно выше | Обычно ниже |

| Применимые сценарии | Фиксированная бычья стратегия. | Для гибких стратегий. | Стратегия средней цены подходит. |

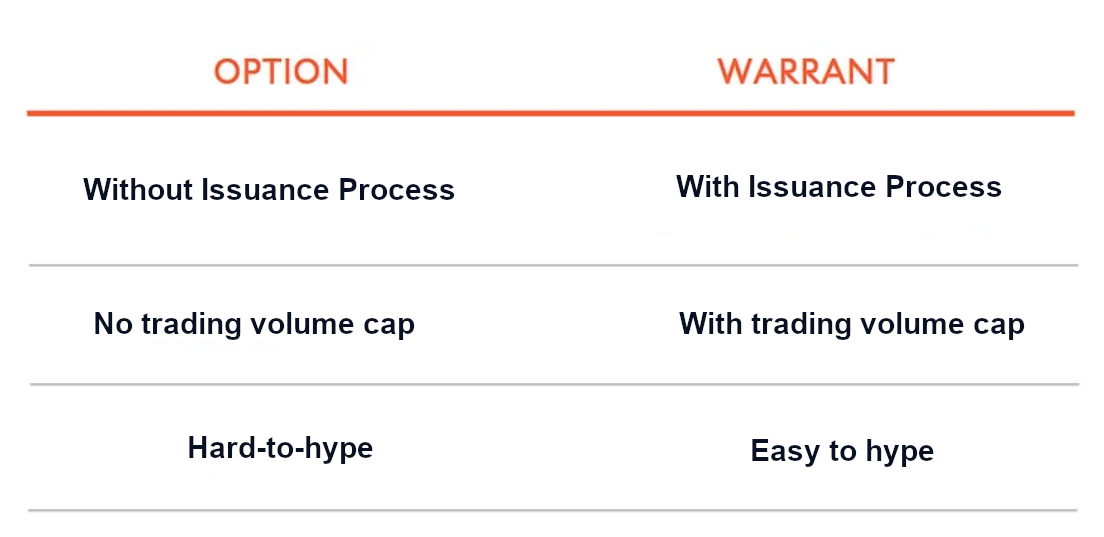

Различия между варрантами и опционами

Многие люди думают об этом как об одном и том же, поскольку покупка варранта означает получение права купить или продать актив по определенной цене в будущем. Это звучит очень похоже на опцион, и многие люди думают о нем как о опционе колл. Но это два разных финансовых инструмента. Несмотря на некоторые сходства, есть и некоторые ключевые различия.

Прежде всего, это зависит от того, имеет ли он эмиссионный аспект. Что касается метода выдачи, варранты выпускаются непосредственно компанией. И должен быть эмиссионный аспект — эмитент. То есть компания должна выбрать определенный день и определенную дату, а затем выдать определенный ордер. Фактически, это также единый продавец варрантов; по истечении будущего срока держатели варрантов, желающие воспользоваться полномочиями, должны найти эмитента; реализовать свое право – дело многих к одному.

С другой стороны, опционы чаще торгуются на биржевом рынке опционов, хотя некоторые из них выпускаются компаниями. Покупатели и продавцы опционов являются инвесторами и не имеют никакого отношения к непосредственной эмиссии компании. Это означает, что опционы не связаны с выпуском, пока биржа может начать торговать опционами.

Все, что нужно сделать бирже, — это объявить об этом, и тогда контракт может начать торговаться. Затем на рынке, как только кто-то покупает и кто-то продает, происходит совпадение, и сделка называется открытой позицией. Как только позиции открывают еще несколько человек, количество вариантов начинает увеличиваться. И как только свои позиции закроют еще несколько человек, количество вариантов уменьшается. Таким образом, у него нет формального процесса выпуска; он просто полагается на спонтанные транзакции на рынке.

И, соответственно, это приводит ко второму отличию: существует ли ограничение на количество? Ордера будут объявлены в день выдачи. Сколько всего единиц будет выпущено? Например, если будет выдано 100 миллионов варрантов, количество варрантов не увеличится в будущем. Если его не создать дополнительно, то количество составит 100 миллионов. Обычно так называемая торговля варрантами входит в число 100 миллионов выпущенных варрантов, и количество переходов из рук в руки не может превышать этот предел.

Но в случае с опционами, как только контракт может быть продан, все начинают совершать сделку. Тогда количество контрактов, открытых еще двумя людьми, увеличится, а количество контрактов, закрытых еще двумя людьми, уменьшится. Таким образом, нижний предел количества контрактов в опционе может быть равен нулю, а верхний предел не ограничен; чем больше людей открывают позиции, тем больше контрактов.

Тогда вы увидите третье отличие: есть ли спекуляции. Как и в прошлом опыте Китая, варрантами можно легко спекулировать, поскольку их количество ограничено. Когда всем понравится покупать варранты, рынок последует тренду и купит их все. В этом случае цену легко спекулировать на очень высоком уровне.

Но в отличие от вариантов, верхнего предела количества вариантов нет. Даже если их покупает много людей, они могут поставляться непрерывно. В этом случае степень спекуляций в этом варианте на самом деле сложнее, чем оснований, поэтому сложно спекулировать и манипулировать явлением.

Это три основных различия, которые также показывают, что между ними есть некоторые существенные различия. Кроме того, между ними существуют также различия с точки зрения базового объекта, осуществления прав и рыночной ликвидности. Например, что касается базовых объектов, варранты обычно связаны с обыкновенными акциями компании, что дает держателю право на покупку акций компании. Типы опционов более разнообразны и включают в себя широкий спектр активов, таких как акции, фондовые индексы, иностранная валюта и сырьевые товары.

Что касается условий реализации права, то варрантная линия обычно предполагает покупку акций компании по заранее установленной цене к определенной дате. Опционы, с другой стороны, могут включать конкретную дату и конкретную цену, но они также могут включать и другие условия, в зависимости от опционного контракта.

С точки зрения рыночной ликвидности варранты обычно менее торгуются и могут быть менее ликвидными. Опционы котируются на биржах и широко торгуются на открытых рынках, где рыночная ликвидность обычно высока. Между тем, варранты могут торговаться на рынках ценных бумаг, но с меньшими объемами торгов, чем опционы. Опционы торгуются на специализированных рынках опционов и имеют более сложную рыночную базу.

Как видите, между ними огромная разница. И если варранты настолько неликвидны, зачем кому-то инвестировать в них? Дело в том, что у него также есть своя уникальная роль и функция.

Характеристики и роль варрантов

Этот финансовый инструмент имеет ряд особенностей и функций, которые определяют его роль и функцию на рынке. Его функции включают предоставление рычагов воздействия, действие в качестве инструмента сбора средств и стимулирование сотрудников. Его роль включает в себя спекуляции, хеджирование, повышение рыночной ликвидности и сбор корпоративных средств.

Он дает держателю право купить определенное количество акций по заранее определенной цене в определенный момент в будущем, а инвестор, владеющий варрантом, имеет право, но не обязанность, реализовать это право. В нем также указывается цена исполнения, по которой владелец может приобрести акции компании. И оно имеет конкретный срок, т. е. сроки, в течение которых владелец может реализовать свое право. По истечении срока право утрачивается.

Варранты обычно выдаются непосредственно компанией. Компания привлекает средства путем выдачи варрантов инвесторам, а покупка варрантов инвесторами означает дополнительный капитал для компании. Его выпуск обычно приводит к притоку капитала, который важен для компании для осуществления расширения, инвестиций или других капитальных проектов.

Для инвесторов варрант — это инструмент, который позволяет им участвовать в фондовом рынке компании и получать выгоду от роста цен на акции. Его часто покупают в рамках бычьей стратегии, поскольку инвесторы, покупающие варранты, означают, что они ожидают, что цена базовой акции вырастет, что позволяет им купить акции по более низкой цене исполнения, когда они реализуют свои права в будущем.

Торговля варрантами добавляет финансовый инструмент на рынок и увеличивает его ликвидность. Инвесторы могут покупать и продавать варранты на рынке, что делает рынок более активным. Однако следует отметить, что ликвидность варрантов может быть относительно низкой, поскольку они не торгуются на рынке так часто, как акции. Однако, пока варранты можно покупать и продавать на рынке ценных бумаг, инвесторы будут иметь возможность корректировать свои позиции по мере необходимости.

Для инвесторов это инвестиционный инструмент, который можно использовать для участия в движении вверх акций компании, ограничивая при этом потенциальные потери инвестора. Его рыночная цена отражает ожидания инвестора относительно будущего движения базовой акции. Взлеты и падения тесно связаны с восприятием рынком перспектив компании.

Используется как часть бычьей стратегии. Инвесторы покупают варранты, чтобы показать, что они ожидают роста цены базовой акции. Эта стратегия позволяет инвестору получать прибыль, когда акции растут, без необходимости их фактической покупки. Кроме того, если инвестор ожидает улучшения показателей компании и роста цены акций, варрант также может быть инструментом, выражающим эти ожидания рынка.

Это также инструмент кредитного плеча, позволяющий инвесторам приобретать более крупные позиции в акциях с меньшими капитальными вложениями. Когда цена акций растет, стоимость варранта может быстро увеличиться, что приведет к более высокой отдаче инвестиций. Он также предлагает высокую степень гибкости, поскольку владелец может реализовать право на покупку акций в любое время в течение указанного периода. Такая гибкость позволяет инвесторам лучше реагировать на колебания и изменения рынка.

Также важно отметить, что на его рыночную цену влияет ряд факторов, включая рыночные показатели базовой акции, цену исполнения и оставшийся срок. Кроме того, его рыночная стоимость будет меняться в зависимости от колебаний цены базовой акции. Когда цена базовой акции увеличивается, рыночная стоимость варранта обычно увеличивается, и наоборот.

В целом, варранты служат определенной цели на рынке: как для предоставления капитала компании, так и в качестве инструмента для участия инвесторов в рынке и выражения своих взглядов на будущие движения акций вверх и вниз. В качестве спекулятивного инструмента потенциальная прибыль достигается за счет оптимистичных взглядов на будущую цену акций компании. Кроме того, варранты могут использоваться для хеджирования рисков инвестиционного портфеля.

Инвесторы предпочитают инвестировать в варранты из-за ограниченного доступного капитала и меньшей суммы денег, необходимой для этого. Скорее, это связано с меньшими капитальными затратами и, следовательно, более низкими транзакционными издержками и комиссиями. Три – для диверсификации. В-четвертых, это желание высвободить инвестиционный капитал, сохраняя при этом свое присутствие на рынке.

| Элементы | Факторы, влияющие на стоимость | Конкретные воздействия |

| Базовая цена акции (S) | Текущая рыночная цена | Верхняя сторона растёт, нижняя падает. |

| Цена исполнения (X) | Обязательная цена покупки акций | Низкая цена, более высокая ценность. |

| Срок исполнения (T) | Оставшееся время тренировки | Долгосрочная перспектива, более высокий потенциал. |

| Безрисковая процентная ставка (I) | Скидки на будущие денежные средства с процентами. | Выше ставка, ниже стоимость. |

| Волатильность (0 ) | Волатильность базовой акции | Более высокая волатильность, более высокая стоимость |

| Гарантийная стоимость | Стоимость модели ценообразования опционов. | Стоимость колеблется в зависимости от рынков. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

DYOR означает «проводите собственные исследования». Узнайте, почему независимые исследования имеют решающее значение для разумного инвестирования, управления рисками и избежания дорогостоящих ошибок.

2025-04-24

Прогноз цен на серебро 2025 с экспертным мнением. Узнайте, как экономические факторы могут повлиять на рынок и пришло ли время покупать в 2025 году и далее.

2025-04-24

Изучите различия между точками разворота Камарильи и уровнями Фибоначчи, чтобы определить, какой метод обеспечивает большую точность для вашей торговой стратегии.

2025-04-24