निवेश बाजार में कई वित्तीय साधन उपलब्ध हैं, और किसे चुनना है यह निवेशक की अपनी प्राथमिकताओं और व्यापारिक निर्णयों पर निर्भर करता है। उदाहरण के लिए, जो लोग उच्च रिटर्न चाहते हैं लेकिन उच्च जोखिम से डरते नहीं हैं वे स्टॉक चुन सकते हैं, और जो लोग जोखिम से डरते हैं और दीर्घकालिक स्थिर रिटर्न चाहते हैं वे बांड चुन सकते हैं। शेयर बाजार में, एक उपयुक्त निवेश उपकरण है जो उच्च जोखिम का सामना कर सकता है और उच्च रिटर्न दे सकता है: वारंट। अब हम वारंटों की विशेषताओं और उनकी भूमिका पर नजर डालेंगे।

वारंट का क्या मतलब है?

वारंट का क्या मतलब है?

यह एक प्रमाणपत्र है जो धारक को भविष्य में एक विशिष्ट समय पर एक विशिष्ट मूल्य पर किसी कंपनी के शेयर खरीदने में सक्षम होने का अधिकार देता है। हालांकि, यह कोई दायित्व नहीं है, जिसका अर्थ है कि इसका धारक चुन सकता है कि क्या करना है या नहीं निवेशक को कुछ लचीलापन देते हुए इस अधिकार का प्रयोग करें। साथ ही, इसकी एक निश्चित अवधि होती है, जो आमतौर पर भविष्य में एक विशिष्ट तिथि पर समाप्त होती है। अवधि के दौरान, निवेशक यह चुन सकता है कि अधिकार का प्रयोग करना है या नहीं।

यह न तो इक्विटी है और न ही देनदारी, और इसे आमतौर पर कंपनी के वित्तीय विवरणों पर इक्विटी उपकरण के रूप में वर्गीकृत किया जाता है। ऐसा इसलिए है क्योंकि वारंट अपने धारकों को भुगतान या सेवाएं प्रदान करने के लिए कंपनी का दायित्व नहीं बल्कि अधिकार देते हैं। वारंट रखने वाले निवेशक के पास कंपनी के स्टॉक को खरीदने के लिए अधिकार का प्रयोग करने का अधिकार है, लेकिन दायित्व नहीं है।

वारंट के तीन तत्व व्यायाम मूल्य, व्यायाम अवधि और अंतर्निहित परिसंपत्ति हैं। यह खरीदे जाने वाले स्टॉक के व्यायाम मूल्य को निर्दिष्ट करता है, जिसे स्ट्राइक प्राइस के रूप में भी जाना जाता है, जो कि वारंट रखने वाला निवेशक भविष्य में स्टॉक खरीदने के लिए भुगतान करेगा। यह एक पूर्व निर्धारित मूल्य निर्धारित करता है जिस पर धारक कंपनी के स्टॉक को खरीदने के अधिकार का प्रयोग कर सकता है।

दूसरी ओर, प्रयोग अवधि वह समय सीमा है जिसमें उस वारंट का धारक अधिकार का प्रयोग कर सकता है। इसमें समय की एक विशिष्ट अवधि होती है जिसके भीतर धारक को यह निर्णय लेना होता है कि उसे अधिकार का प्रयोग करना है या नहीं। एक बार अवधि समाप्त हो जाने पर अधिकार समाप्त हो जाएगा। अंतर्निहित परिसंपत्ति वह अंतर्निहित परिसंपत्ति होती है जिससे यह जुड़ी होती है, आमतौर पर कंपनी का सामान्य स्टॉक। वारंट रखने वाले निवेशक उस अंतर्निहित परिसंपत्ति को खरीद सकते हैं जिससे वह व्यायाम मूल्य पर जुड़ी हुई है।

साथ में, ये तीन तत्व इसकी बुनियादी विशेषताओं का निर्माण करते हैं और उन शर्तों को निर्धारित करते हैं जिनके तहत धारक भविष्य में कंपनी का स्टॉक खरीद सकता है। यह ध्यान रखना महत्वपूर्ण है कि इसका बाजार मूल्य बाजार की स्थितियों और अंतर्निहित स्टॉक की कीमत में बदलाव के साथ उतार-चढ़ाव करता है। वारंट जारी करते समय कंपनी द्वारा प्राप्त धनराशि को शेयर पूंजी का हिस्सा माना जाता है, लेकिन वारंट स्वयं कंपनी में शेयरों का प्रतिनिधित्व नहीं करते हैं। ऐसा तभी होता है जब धारक अधिकार का प्रयोग करता है और कंपनी के शेयर खरीदता है जिससे शेयर पूंजी में वृद्धि होती है।

वारंटों को कंपनी वारंट और संरचना वारंट में वर्गीकृत किया जा सकता है। एक कंपनी द्वारा एक विशिष्ट मूल्य पर और एक विशिष्ट अवधि के लिए नए शेयरधारक शेयर खरीदने के लिए कंपनी वारंट जारी किया जाता है। सीधे शब्दों में कहें तो, यह एक फ्लैट ऑर्डर है जिसे 10 साल तक की अवधि के लिए मदर स्टॉक में परिवर्तित किया जा सकता है, और यदि इसे समाप्ति से पहले परिवर्तित नहीं किया जाता है, तो यह बेकार हो जाता है।

संरचित वारंट किसी तीसरे पक्ष द्वारा जारी किए जाते हैं, जैसे कि एक योग्य आर्थिक या वित्तीय संस्थान, और धारक को भविष्य में एक निश्चित मूल्य पर अंतर्निहित परिसंपत्ति को खरीदने या बेचने का अधिकार देता है। इसे स्टॉक एक्सचेंज-ट्रेडेड फंड इंडेक्स या स्टॉक के बास्केट पर जारी किया जा सकता है; मूल रूप से, इसमें निवेश करने का मतलब है कि किसी परिसंपत्ति की एक विशिष्ट राशि को एक विशिष्ट मूल्य पर खरीदना या बेचना पूर्व निर्धारित है।

संरचित वारंट भी दो प्रकार के होते हैं। पहला एक कॉल वारंट है, जो धारक को एक सहमत अवधि के दौरान एक सहमत मूल्य पर अंतर्निहित स्टॉक खरीदने की अनुमति देता है। दूसरा पुट वारंट है, जो धारक को एक सहमत अवधि के दौरान अंतर्निहित स्टॉक को एक सहमत मूल्य पर बेचने की अनुमति देता है।

दोनों के बीच अंतर यह है कि एक तेजी वाले बाजार पर लागू होता है और दूसरा मंदी वाले बाजार पर लागू होता है। कॉल वारंट के धारक को उम्मीद है कि अंतर्निहित स्टॉक की कीमत बढ़ जाएगी ताकि जब वारंट का प्रयोग किया जाए, तो वह कम स्ट्राइक मूल्य पर स्टॉक खरीद सके और लाभ कमा सके। पुट वारंट का धारक चाहता है कि अंतर्निहित स्टॉक की कीमत गिर जाए ताकि वह स्टॉक को उच्च स्ट्राइक मूल्य पर बेच सके और वारंट का प्रयोग होने पर लाभ कमा सके।

वारंट का अस्तित्व निवेशकों को भविष्य में किसी कंपनी के शेयर खरीदने का अवसर प्रदान करता है और कंपनी को पूंजी जुटाने का एक रास्ता प्रदान करता है। हालाँकि, इसकी तुलना में, कंपनी वारंट लंबी अवधि के लिए कारोबार करते हैं और इतनी जल्दी समाप्त नहीं होते हैं। इनका कारोबार 3.5 या 10 साल के लिए किया जाता है, इसलिए जोखिम कम होता है। दूसरी ओर, संरचित वारंटों का कारोबार कम समय के लिए किया जाता है और जल्दी ही समाप्त हो जाते हैं। ट्रेडिंग की अवधि एक वर्ष से अधिक नहीं है, इसलिए जोखिम अधिक है।

स्टॉक खरीदने की अनुमति दी गई समयावधि के अनुसार वारंट को वर्गीकृत किया जा सकता है

| अवधि

|

यूरोपीय कॉल वारंट

|

अमेरिकी कॉल वारंट

|

एशियाई कॉल वारंट

|

| अधिकारों का प्रयोग करने का समय

|

परिपक्वता पर प्रयोग योग्य।

|

निर्दिष्ट अवधि में व्यायाम करें।

|

औसत मूल्य व्यायाम.

|

| FLEXIBILITY

|

निचला

|

उच्च

|

निचला

|

| व्यायाम अवधि

|

निश्चित परिपक्वता समाप्ति तिथि

|

निश्चित, समाप्ति तिथि समाप्त

|

निश्चित परिपक्वता समाप्ति तिथि

|

| बाज़ार की तरलता

|

आमतौर पर कम

|

आमतौर पर उच्चतर

|

आमतौर पर कम

|

| लागू परिदृश्य

|

निश्चित तेजी की रणनीति.

|

लचीली रणनीतियों के लिए.

|

औसत मूल्य रणनीति उपयुक्त.

|

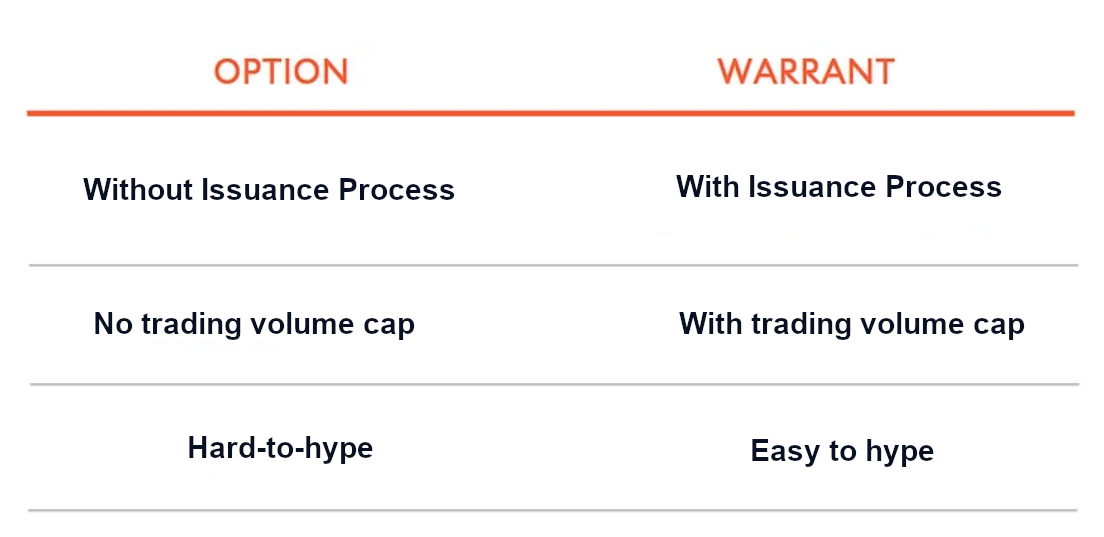

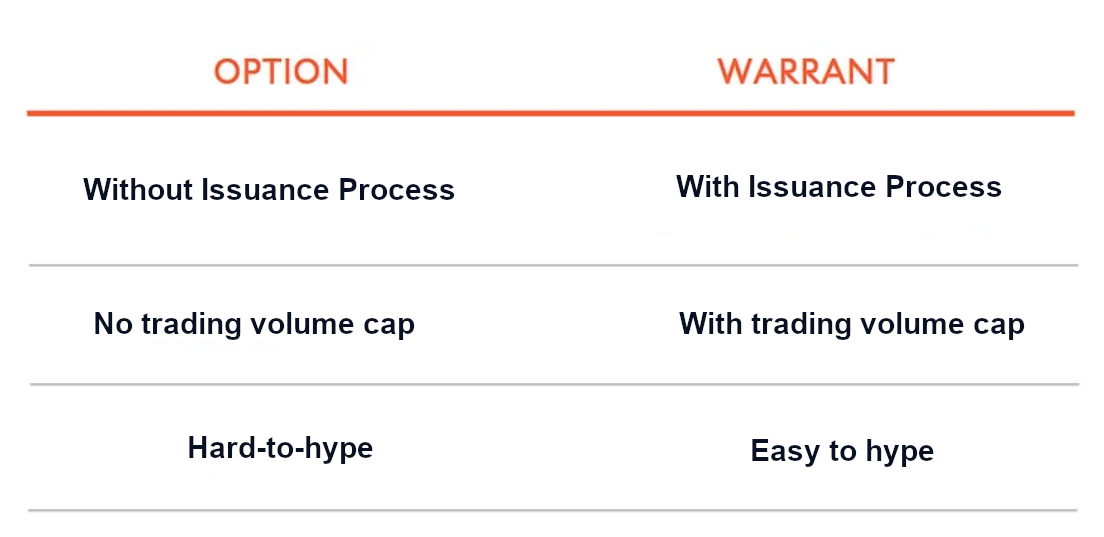

वारंट और विकल्प के बीच अंतर

बहुत से लोग इन्हें एक ही चीज़ के रूप में सोचते हैं क्योंकि वारंट खरीदने का मतलब भविष्य में एक निश्चित कीमत पर किसी संपत्ति को खरीदने या बेचने का अधिकार प्राप्त करना है। यह एक विकल्प के समान लगता है, और कई लोग इसे कॉल विकल्प के रूप में सोचते हैं। लेकिन वे दो अलग-अलग वित्तीय साधन हैं। हालाँकि कुछ मायनों में समानताएँ हैं, वहीं कुछ प्रमुख अंतर भी हैं।

सबसे पहले और सबसे महत्वपूर्ण, यह इस पर निर्भर करता है कि इसका कोई जारी करने वाला पहलू है या नहीं। जारी करने की विधि के संदर्भ में, वारंट सीधे कंपनी द्वारा जारी किए जाते हैं। और एक जारी करने वाला पहलू होना चाहिए - एक जारीकर्ता। यानी कंपनी को एक निश्चित दिन और एक निश्चित तारीख चुननी होगी और फिर एक निश्चित वारंट जारी करना होगा। वास्तव में, यह वारंटों का एकसमान विक्रेता भी है; वारंट धारकों की भविष्य की समाप्ति जो शक्ति का प्रयोग करना चाहते हैं उन्हें जारीकर्ता को ढूंढना है; यह अधिकार का प्रयोग करने वाले अनेक लोगों का मामला है।

दूसरी ओर, एक्सचेंज-सूचीबद्ध विकल्प बाजार में आमतौर पर विकल्पों का कारोबार किया जाता है, हालांकि कुछ कंपनियों द्वारा जारी किए जाते हैं। ऑप्शन के खरीदार और विक्रेता निवेशक हैं और उनका कंपनी के सीधे जारी करने से कोई लेना-देना नहीं है। इसका मतलब यह है कि विकल्पों में कोई जारी करने का पहलू नहीं है, जब तक कि एक्सचेंज विकल्पों का व्यापार शुरू कर सकता है।

एक्सचेंज को बस इसकी घोषणा करनी है और फिर अनुबंध पर कारोबार शुरू हो सकता है। फिर, बाज़ार में, जैसे ही कोई खरीदता है और कोई बेचता है, एक मेल बन जाता है और सौदे को खुली स्थिति कहा जाता है। जैसे ही कुछ और लोग पद खोलते हैं, विकल्पों की संख्या बढ़ने लगती है। और जैसे ही कुछ और लोग अपनी पोजीशन बंद करते हैं, विकल्पों की संख्या कम हो जाती है। इसलिए इसकी कोई औपचारिक जारी करने की प्रक्रिया नहीं है; यह केवल बाज़ार में सहज लेनदेन पर निर्भर करता है।

और फिर तदनुसार, यह दूसरे अंतर की ओर ले जाता है: क्या संख्या पर कोई सीमा है? वारंट जारी होने के दिन ही घोषित किए जाएंगे। कुल कितनी इकाइयाँ जारी की जाएंगी? उदाहरण के लिए, यदि 100 मिलियन वारंट जारी किए जाते हैं, तो भविष्य में वारंट की संख्या नहीं बढ़ेगी। जब तक इसे अतिरिक्त रूप से नहीं बनाया जाएगा, मात्रा 100 मिलियन ही रहेगी। आम तौर पर, वारंट का तथाकथित व्यापार जारी किए गए 100 मिलियन में से एक है, और हाथों में परिवर्तन की संख्या इस सीमा से अधिक नहीं हो सकती है।

लेकिन विकल्पों के मामले में, एक बार जब अनुबंध का कारोबार किया जा सकता है, तो हर कोई लेनदेन से मेल खाना शुरू कर देता है। फिर दो और लोगों द्वारा खोले गए ठेकों की संख्या बढ़ जाएगी और दो और लोगों द्वारा बंद किए गए ठेकों की संख्या घट जाएगी। इसलिए किसी विकल्प में अनुबंधों की संख्या की निचली सीमा शून्य हो सकती है, जबकि ऊपरी सीमा कोई सीमा नहीं है; जितने अधिक लोग पद खोलते हैं, उतने अधिक अनुबंध होते हैं।

तब आप तीसरा अंतर देख सकते हैं: क्या अटकलें हैं। चीन के पिछले अनुभव की तरह, वारंट पर आसानी से अनुमान लगाया जा सकता है क्योंकि वे संख्या में सीमित हैं। जब हर कोई वारंट खरीदना पसंद करता है, तो बाज़ार इस प्रवृत्ति का अनुसरण करेगा और उन सभी को खरीदेगा। उस स्थिति में, कीमत का अनुमान बहुत ऊंचे स्तर पर लगाया जाना आसान है।

लेकिन विकल्पों के विपरीत, विकल्पों की संख्या की कोई ऊपरी सीमा नहीं है। भले ही इन्हें खरीदने वाले बहुत सारे लोग हों, फिर भी इनकी आपूर्ति लगातार की जा सकती है। इस मामले में, इस विकल्प में अटकलों की डिग्री वास्तव में वारंट की तुलना में अधिक कठिन है, इसलिए किसी घटना का अनुमान लगाना और उसमें हेरफेर करना मुश्किल है।

ये तीन बुनियादी अंतर हैं, जिससे यह भी पता चलता है कि इनके बीच कुछ आवश्यक अंतर भी हैं। इसके अलावा, अंतर्निहित वस्तु, अधिकारों के प्रयोग और बाजार की तरलता के संदर्भ में भी उनके बीच अंतर हैं। उदाहरण के लिए, अंतर्निहित वस्तुओं के संदर्भ में, वारंट आमतौर पर कंपनी के सामान्य स्टॉक से जुड़े होते हैं, जिससे धारक को कंपनी के स्टॉक को खरीदने का अधिकार मिलता है। विकल्पों के प्रकार अधिक विविध हैं, जिनमें स्टॉक, स्टॉक सूचकांक, विदेशी मुद्रा और कमोडिटी जैसी परिसंपत्तियों की एक विस्तृत श्रृंखला शामिल है।

जहां तक अधिकार का प्रयोग करने की शर्तों का सवाल है, वारंट लाइन में आमतौर पर एक विशिष्ट तिथि तक पूर्व निर्धारित मूल्य पर कंपनी के स्टॉक की खरीद शामिल होती है। दूसरी ओर, विकल्पों में एक विशिष्ट तिथि और एक विशिष्ट कीमत शामिल हो सकती है, लेकिन विकल्प अनुबंध के आधार पर उनमें अन्य शर्तें भी शामिल हो सकती हैं।

बाजार की तरलता के संदर्भ में, वारंट आमतौर पर अपेक्षाकृत कम कारोबार वाले होते हैं और कम तरल हो सकते हैं। विकल्प एक्सचेंजों पर सूचीबद्ध होते हैं और खुले बाजारों में व्यापक रूप से कारोबार किया जाता है, जहां बाजार की तरलता आमतौर पर अधिक होती है। इस बीच, वारंट का व्यापार प्रतिभूति बाजारों के माध्यम से किया जा सकता है, लेकिन विकल्पों की तुलना में कम व्यापार मात्रा के साथ। विकल्पों का व्यापार विशेष विकल्प बाज़ारों में किया जाता है और इनका बाज़ार आधार अधिक परिष्कृत होता है।

जैसा कि आप देख सकते हैं, दोनों के बीच बहुत बड़ा अंतर है। और यदि वारंट इतने अतरल हैं, तो कोई उनमें निवेश करना क्यों चाहेगा? सच तो यह है कि इसकी अपनी अनूठी भूमिका और कार्य भी है।

वारंट की विशेषताएँ और भूमिकाएँ

इस वित्तीय साधन में कई विशेषताएं और कार्य हैं जो इसे बाजार में एक भूमिका और कार्य प्रदान करते हैं। इसकी विशेषताओं में उत्तोलन प्रदान करना, धन उगाहने वाले उपकरण के रूप में कार्य करना और कर्मचारियों को प्रोत्साहित करना शामिल है। इसकी भूमिका में अटकलें, हेजिंग, बाजार में तरलता बढ़ाना और कॉर्पोरेट धन उगाहना शामिल है।

यह धारक को भविष्य में एक विशिष्ट समय पर पूर्व निर्धारित मूल्य पर एक निश्चित संख्या में शेयर खरीदने का अधिकार देता है, और वारंट रखने वाले निवेशक के पास इस अधिकार का प्रयोग करने का अधिकार है, लेकिन दायित्व नहीं है। यह उस व्यायाम मूल्य को भी निर्दिष्ट करता है जिस पर धारक कंपनी के शेयर खरीद सकता है। और इसकी एक विशिष्ट अवधि होती है, यानी एक समय सीमा जिसके भीतर धारक अधिकार का प्रयोग कर सकता है। एक बार अवधि समाप्त हो जाने पर अधिकार समाप्त हो जाएगा।

वारंट आमतौर पर कंपनी द्वारा सीधे जारी किए जाते हैं। कंपनी निवेशकों को वारंट जारी करके धन जुटाती है, और निवेशकों द्वारा वारंट की खरीद का मतलब कंपनी के लिए अतिरिक्त पूंजी है। इसके जारी होने से आम तौर पर पूंजी का प्रवाह होता है, जो कंपनी के लिए विस्तार, निवेश या अन्य पूंजी परियोजनाएं शुरू करने के लिए महत्वपूर्ण है।

निवेशकों के लिए, वारंट एक उपकरण है जो उन्हें कंपनी के शेयर बाजार में भाग लेने और बढ़ती शेयर कीमतों से लाभ उठाने की अनुमति देता है। इसे अक्सर एक तेजी की रणनीति के हिस्से के रूप में खरीदा जाता है क्योंकि वारंट खरीदने वाले निवेशकों का मतलब है कि वे अंतर्निहित स्टॉक की कीमत बढ़ने की उम्मीद करते हैं, इस प्रकार वे भविष्य में अपने अधिकारों का उपयोग करते समय कम स्ट्राइक मूल्य पर स्टॉक खरीदने में सक्षम होते हैं।

वारंट का व्यापार बाज़ार में एक वित्तीय साधन जोड़ता है और इसकी तरलता बढ़ाता है। निवेशक बाज़ार में वारंट खरीद और बेच सकते हैं, जिसके परिणामस्वरूप बाज़ार अधिक सक्रिय हो जाएगा। हालाँकि, यह ध्यान दिया जाना चाहिए कि वारंट की तरलता अपेक्षाकृत कम हो सकती है क्योंकि उनका बाज़ार में स्टॉक के समान बार व्यापार नहीं किया जाता है। हालाँकि, जब तक प्रतिभूति बाजार में वारंट खरीदे और बेचे जा सकते हैं, निवेशकों के पास आवश्यकता पड़ने पर अपनी स्थिति को समायोजित करने की सुविधा होगी।

निवेशकों के लिए, यह एक निवेश उपकरण है जिसका उपयोग निवेशक के संभावित नुकसान को सीमित करते हुए कंपनी के स्टॉक के ऊपर की ओर बढ़ने में भाग लेने के लिए किया जा सकता है। इसका बाजार मूल्य अंतर्निहित स्टॉक के भविष्य के आंदोलन के बारे में निवेशक की अपेक्षा को दर्शाता है। उतार-चढ़ाव का कंपनी की संभावनाओं के बारे में बाजार की धारणा से गहरा संबंध है।

इसका उपयोग तेजी की रणनीति के हिस्से के रूप में किया जाता है। निवेशक यह इंगित करने के लिए वारंट खरीदते हैं कि उन्हें अंतर्निहित स्टॉक की कीमत बढ़ने की उम्मीद है। यह रणनीति निवेशक को स्टॉक बढ़ने पर वास्तव में स्टॉक खरीदे बिना लाभ कमाने की अनुमति देती है। साथ ही, यदि निवेशक को उम्मीद है कि कंपनी के प्रदर्शन में सुधार होगा और स्टॉक की कीमत बढ़ेगी, तो वारंट इस बाजार अपेक्षा को व्यक्त करने का एक उपकरण भी हो सकता है।

यह एक उत्तोलन उपकरण भी है, जो निवेशकों को कम पूंजी निवेश के साथ बड़ी स्टॉक स्थिति प्राप्त करने की अनुमति देता है। जब स्टॉक की कीमत बढ़ती है, तो वारंट का मूल्य तेजी से बढ़ सकता है, जिसके परिणामस्वरूप निवेश पर अधिक रिटर्न मिलता है। यह उच्च स्तर का लचीलापन भी प्रदान करता है जिसमें धारक निर्दिष्ट अवधि के दौरान किसी भी समय शेयर खरीदने के अधिकार का उपयोग कर सकता है। यह लचीलापन निवेशकों को बाज़ार के उतार-चढ़ाव और परिवर्तनों पर बेहतर प्रतिक्रिया देने की अनुमति देता है।

यह भी ध्यान रखना महत्वपूर्ण है कि इसका बाजार मूल्य कई कारकों से प्रभावित होता है, जिसमें अंतर्निहित स्टॉक का बाजार प्रदर्शन, व्यायाम मूल्य और शेष अवधि शामिल है। साथ ही, अंतर्निहित स्टॉक की कीमत में उतार-चढ़ाव के साथ इसका बाजार मूल्य भी बदल जाएगा। जब अंतर्निहित स्टॉक की कीमत बढ़ती है, तो वारंट का बाजार मूल्य आमतौर पर बढ़ जाता है, और इसके विपरीत।

कुल मिलाकर, वारंट बाजार में एक विशिष्ट उद्देश्य की पूर्ति करते हैं, किसी कंपनी को पूंजी प्रदान करने के लिए और निवेशकों के लिए बाजार में भाग लेने और स्टॉक के भविष्य के ऊपर और नीचे की गतिविधियों पर अपने विचार व्यक्त करने के लिए एक उपकरण के रूप में। एक सट्टा उपकरण के रूप में, किसी कंपनी के स्टॉक की भविष्य की कीमत पर तेजी के विचारों के माध्यम से संभावित लाभ कमाया जाता है। इसके अलावा, वारंट का उपयोग निवेश पोर्टफोलियो में जोखिम से बचाव के लिए किया जा सकता है।

सीमित पूंजी उपलब्ध होने और ऐसा करने के लिए कम धनराशि की आवश्यकता होने के कारण निवेशक वारंट में निवेश करना चुनते हैं। बल्कि, यह छोटे पूंजी परिव्यय और इसलिए, कम लेनदेन लागत और कमीशन के कारण है। तीन विविधीकरण के लिए है. चौथा बाजार जोखिम को बनाए रखते हुए इक्विटी निवेश पूंजी को मुक्त करने की इच्छा है।

मूल्य प्रति वारंट

| तत्वों

|

मूल्य को प्रभावित करने वाले कारक

|

विशिष्ट प्रभाव

|

| अंतर्निहित स्टॉक मूल्य (एस)

|

वर्तमान बाजार मूल्य

|

ऊपर की ओर उठता है, नीचे की ओर गिरता है।

|

| व्यायाम मूल्य (एक्स)

|

स्टॉक का अनिवार्य खरीद मूल्य

|

कम कीमत, अधिक मूल्य.

|

| व्यायाम अवधि (टी)

|

शेष व्यायाम का समय

|

लंबी अवधि, उच्च क्षमता.

|

| जोखिम मुक्त ब्याज दर (I)

|

भविष्य की नकदी पर ब्याज सहित छूट देता है।

|

ऊंची दर, कम मूल्य.

|

| अस्थिरता (0)

|

अंतर्निहित स्टॉक की अस्थिरता

|

उच्च अस्थिरता, उच्च मूल्य

|

| वारंट मूल्य

|

विकल्प मूल्य निर्धारण मॉडल मूल्य.

|

बाज़ार के साथ मूल्य में उतार-चढ़ाव होता है।

|

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

वारंट का क्या मतलब है?

वारंट का क्या मतलब है?