आदिम समाजों में जहां सामग्रियां बेहद खराब थीं, वहां न तो पैसा था और न ही विकसित वाणिज्य था। लेकिन अगर दो लोगों की दिलचस्पी इस बात में हो कि दूसरे के पास क्या है, तो वे एक-दूसरे के साथ व्यापार करेंगे, जो उन्हें चाहिए उसे पाने के लिए वस्तु विनिमय करेंगे। इस प्रकार का आदान-प्रदान आज भी व्यापक रूप से प्रचलित है। पूंजी बाजार में स्वैप जैसा एक लोकप्रिय वित्तीय साधन है। आइए जानें: स्वैप में किस प्रकार के लेनदेन होते हैं?

स्वैप क्या है?

स्वैप क्या है?

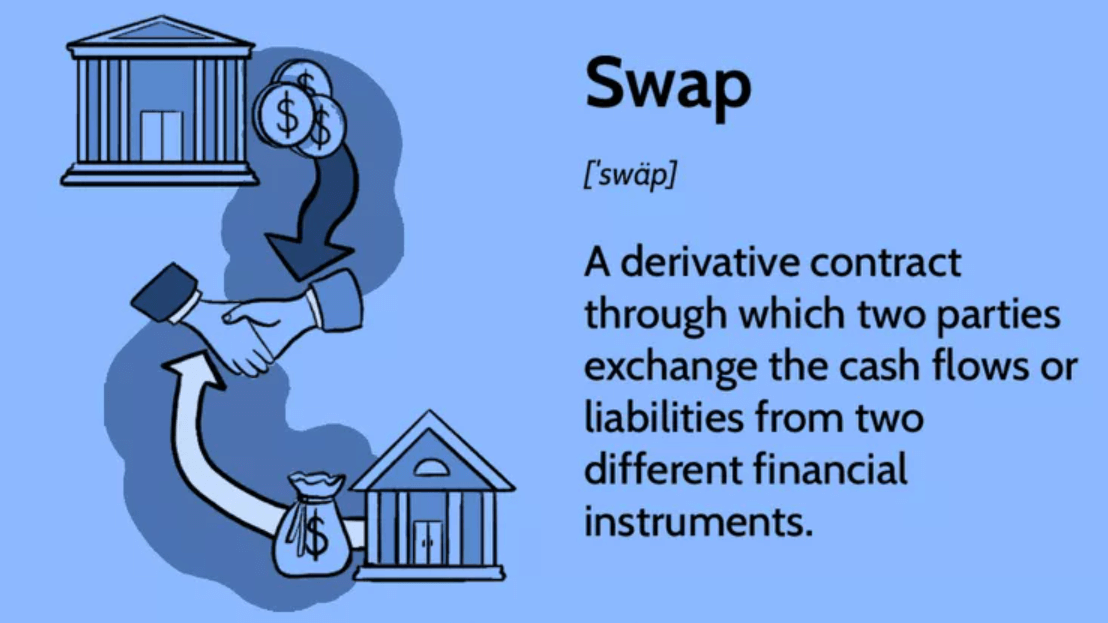

इसे स्वैप लेनदेन के रूप में भी जाना जाता है, जो लेनदेन का एक रूप है जिसमें दोनों पक्ष भविष्य में एक निश्चित समय पर एक दूसरे के साथ कुछ संपत्तियों का आदान-प्रदान करने के लिए सहमत होते हैं। जैसा कि कहा जाता है, एक शासक की अपनी ताकत और कमजोरियां होती हैं। चाहे वह व्यापारिक संगठन हो या कोई देश, वित्तीय बाजार में प्रत्येक की अलग-अलग ताकत और कमजोरियां होती हैं। यदि आपको एक ऐसा साथी मिल जाए जो एक-दूसरे के साथ अदला-बदली करने को तैयार हो, और दोनों पक्ष अपनी कमजोरियों के बदले अपनी ताकत का आदान-प्रदान कर सकें, तो कई समस्याएं हल हो सकती हैं।

स्वैप अनुबंध आमतौर पर विनिमय का समय, भुगतान की आवृत्ति और विनिमय की जाने वाली संपत्तियों की संख्या या राशि जैसी प्रमुख शर्तें निर्धारित करते हैं और इसका उपयोग विभिन्न प्रकार के जोखिमों, जैसे विनिमय दर जोखिम, ब्याज दर जोखिम से बचाव के लिए किया जा सकता है। , और कमोडिटी की कीमत में उतार-चढ़ाव। किसी अन्य पार्टी के साथ संपत्ति या देनदारियों का आदान-प्रदान करके, एक भागीदार अपनी वित्तीय स्थिति पर किसी विशेष जोखिम के प्रभाव को कम करने में सक्षम होता है। उदाहरण के लिए, यदि दो प्रतिपक्ष अलग-अलग मुद्राओं में नकदी प्रवाह का आदान-प्रदान करते हैं, तो इसका उपयोग अक्सर विनिमय दर जोखिम से बचाव के लिए किया जाता है, जिससे कंपनियों को सीमा पार लेनदेन में मुद्रा के उतार-चढ़ाव का बेहतर प्रबंधन करने में मदद मिलती है।

और यह निवेशकों को अपने पोर्टफोलियो में विविधता लाने में मदद कर सकता है। विभिन्न प्रकार की परिसंपत्तियों का आदान-प्रदान करके, निवेशक अपने निवेश जोखिम में विविधता लाने और अपने समग्र पोर्टफोलियो की मजबूती में सुधार करने में सक्षम होते हैं। उदाहरण के लिए, दो प्रतिपक्ष एक-दूसरे के साथ कंपनियों में हिस्सेदारी का आदान-प्रदान करते हैं। इस तरह के लेनदेन का उपयोग विभिन्न उद्देश्यों के लिए किया जा सकता है, जिसमें निवेश पोर्टफोलियो में विविधता लाना, कॉर्पोरेट विलय और अधिग्रहण को साकार करना और शेयरधारक संरचनाओं का प्रबंधन करना शामिल है।

इससे कंपनियों को अपनी उधारी लागत कम करने में भी मदद मिल सकती है। किसी अन्य पक्ष के साथ विभिन्न प्रकार के ब्याज दर भुगतानों का आदान-प्रदान करके, कंपनियां बाजार की ब्याज दरों में बदलाव को बेहतर ढंग से अपना सकती हैं और अधिक प्रतिस्पर्धी वित्तपोषण शर्तों का एहसास कर सकती हैं। उदाहरण के लिए, दो प्रतिपक्ष भविष्य की नकद ब्याज दर भुगतानों की एक श्रृंखला का आदान-प्रदान करते हैं। निश्चित और फ्लोटिंग ब्याज दरों के पारस्परिक आदान-प्रदान का उपयोग ब्याज दर में उतार-चढ़ाव से बचाव और उधार लेने की लागत या निवेश रिटर्न को कम करने के लिए किया जाता है।

इस तरह के अनुबंध को न केवल प्रतिभागियों की विशिष्ट आवश्यकताओं के अनुसार अनुकूलित किया जा सकता है, बल्कि यह कर लाभ भी प्रदान कर सकता है। यह लचीलापन इसे विभिन्न उद्योगों, व्यवसायों या निवेशकों की विशिष्ट आवश्यकताओं को पूरा करने और अधिक वैयक्तिकृत समाधान प्रदान करने की अनुमति देता है। और संरचना को चतुराई से डिजाइन करके, कंपनियां कुछ कर लाभ भी प्राप्त करने में सक्षम हैं।

यह तरलता का एक अतिरिक्त स्रोत भी प्रदान करता है, जिससे प्रतिभागियों को संपत्ति या देनदारियों के प्रबंधन में अधिक लचीलापन मिलता है। यह बड़े वित्तीय संस्थानों और निगमों के लिए विशेष रूप से महत्वपूर्ण है। इस कारण से, इस प्रकार के बाज़ार पर आमतौर पर बड़े वित्तीय संस्थानों और निगमों का वर्चस्व होता है, और इस कारण से, इन लेनदेन में अधिक जोखिम और पूंजी शामिल हो सकती है।

आज, यह तेजी से विविधीकृत हो रहा है, जो पारंपरिक मुद्राओं और ब्याज दरों से लेकर इक्विटी और बांड जैसी श्रेणियों की एक विस्तृत श्रृंखला तक फैल रहा है। मुख्य निकाय का उपयोग अब उद्यमों तक सीमित नहीं है; केंद्रीय बैंक, निर्यात और क्रेडिट संस्थान इस प्रकार के व्यापार में एक ताकत बन गए हैं।

विभिन्न किस्मों में इसके अपने फायदे हैं; उदाहरण के लिए, मुद्रा विनिमय में, दोनों पक्ष कम समय में अपनी ज़रूरत का पैसा जुटा सकते हैं। और यह बैंक ऋण, बांड जारी करने आदि के माध्यम से होने वाले लेनदेन शुल्क और हामीदारी शुल्क को समाप्त करके पूंजी जुटाने की लागत को बचा सकता है। इसके अलावा, स्वैप समझौते में पहले से सहमति थी कि एक निश्चित विनिमय दर प्रभावी ढंग से विनिमय दर में उतार-चढ़ाव के जोखिम से बच सकती है, जिससे मुद्रा विनिमय के नुकसान को कम किया जा सकता है।

हालाँकि, हालांकि यह अच्छा है, कुछ जोखिम भी हैं, जिनमें से क्रेडिट जोखिम सबसे बड़ा दुश्मन है। इसलिए, विनिमय लेनदेन से पहले, दोनों पक्षों को अपने स्वयं के हितों की सुरक्षा को अधिकतम करने के लिए विनिमय समझौते के नियमों और शर्तों में सुधार करने का प्रयास करना चाहिए। यह ध्यान रखना महत्वपूर्ण है कि यह एक जटिल वित्तीय साधन है, और प्रतिभागियों को अनुबंध की शर्तों और जोखिमों को पूरी तरह से समझना चाहिए, पेशेवर सलाह लेनी चाहिए और यह सुनिश्चित करना चाहिए कि अनुबंध नियमों और कानूनी आवश्यकताओं का अनुपालन करता है।

बदलना

| विशेषताएँ

|

विवरण

|

| परिभाषा

|

वित्तीय समझौते की अदला-बदली प्रवाह, उदाहरण के लिए, ब्याज दरें।

|

| उद्देश्य

|

जोखिम प्रबंधन, लागत में कमी, विविधीकरण, आदि।

|

| प्रतिभागियों

|

आमतौर पर एक वित्तीय संस्थान, व्यवसाय या निवेशक।

|

| प्रक्रिया

|

अनुबंधों पर हस्ताक्षर करें, शर्तें निर्धारित करें, नियमित भुगतान करें।

|

| जोखिम और लाभ

|

जोखिम उपकरण: ब्याज, बाज़ार और ऋण जोखिम।

|

इक्विटी स्वैप

यह एक प्रकार का वित्तीय लेनदेन है जिसमें दो कंपनियां एक-दूसरे में इक्विटी हितों का आदान-प्रदान करती हैं। इस प्रकार के लेनदेन में, दोनों कंपनियां एक दूसरे के साथ शेयरों की एक निश्चित संख्या या प्रतिशत का आदान-प्रदान करने के लिए सहमत होती हैं, जिससे उनकी शेयरधारिता संरचना बदल जाती है। यह लेन-देन आम तौर पर दोनों पक्षों के बीच उन उद्देश्यों के लिए हुए समझौते पर आधारित होता है जिनमें रणनीतिक सहयोग, व्यापार एकीकरण, जोखिम विविधीकरण आदि शामिल हो सकते हैं। यह पार्टियों के बीच बातचीत के आधार पर पूर्ण स्वामित्व वाले शेयरों का आदान-प्रदान या शेयरों के हिस्से का हस्तांतरण भी हो सकता है।

ऐसे लेनदेन के फायदों में सहकारी संबंधों को मजबूत करने, कॉर्पोरेट संरचना को अनुकूलित करने और व्यावसायिक संसाधनों को साझा करने की संभावना शामिल है, लेकिन उनके साथ कुछ जोखिम और कानूनी अनुपालन संबंधी विचार भी शामिल हैं।

पूरक लाभ प्राप्त करने और समग्र प्रतिस्पर्धात्मकता में सुधार करने के लिए कंपनियां इक्विटी हितों के आदान-प्रदान के माध्यम से अपने संबंधित संसाधनों, जैसे प्रौद्योगिकी, बाजार चैनल, ब्रांड इत्यादि को एकीकृत कर सकती हैं। यह किसी कंपनी के एकल व्यवसाय या उद्योग के जोखिम को भी कम कर सकता है और विभिन्न कंपनियों में हिस्सेदारी रखकर उद्यम पर व्यवसाय और बाजार के उतार-चढ़ाव के प्रभाव में विविधता ला सकता है।

यह आम तौर पर एक रणनीतिक सहयोग समझौते के साथ होता है, जो संयुक्त रूप से बाजार की चुनौतियों का समाधान करने और अधिक व्यावसायिक अवसर पैदा करने के लिए कंपनियों के बीच गहन सहयोग की सुविधा प्रदान करता है। यदि दोनों भागीदारों के संबंधित व्यवसाय एक-दूसरे के पूरक हैं, तो इससे समग्र मूल्यांकन बढ़ सकता है। बाजार दोनों कंपनियों के बीच सहयोग की संभावित वृद्धि और तालमेल पर अनुकूल नजर रख सकता है।

कंपनियों के बीच इक्विटी हितों के आदान-प्रदान के माध्यम से, कंपनियां वित्तपोषण चैनल साझा कर सकती हैं, वित्तपोषण लागत कम कर सकती हैं और धन उगाहने की दक्षता में सुधार कर सकती हैं। यदि एक्सचेंज के बाद सहयोग तालमेल उत्पन्न करता है, तो इसका कंपनियों के प्रदर्शन पर सकारात्मक प्रभाव पड़ेगा और अधिक शेयरधारक मूल्य बनाने और शेयरधारक संतुष्टि में वृद्धि की उम्मीद है।

उदाहरण के तौर पर, मान लीजिए कि कंपनी ए और कंपनी बी दोनों एक ही उद्योग में हैं, लेकिन प्रत्येक को कुछ व्यावसायिक चुनौतियों का सामना करना पड़ता है। इन चुनौतियों से मिलकर निपटने के लिए, उन्होंने इक्विटी स्वैप में शामिल होने का निर्णय लिया। कंपनी ए को तकनीकी नवाचार में बढ़त हासिल है, जबकि कंपनी बी बाजार विस्तार और बिक्री में उत्कृष्ट है। वे एक समझौते पर पहुंचते हैं जिसके तहत कंपनी ए अपनी इक्विटी का एक हिस्सा कंपनी बी के साथ एक्सचेंज करने के लिए सहमत होती है, और कंपनी बी अपनी इक्विटी का एक संबंधित प्रतिशत कंपनी ए के साथ एक्सचेंज करने के लिए सहमत होती है। दोनों कंपनियां कंपनी के साथ अपनी इक्विटी का एक हिस्सा एक्सचेंज करने के लिए सहमत होती हैं। एक।

हिस्सेदारी के इस आदान-प्रदान के परिणामस्वरूप, कंपनी ए को एक बड़ा बाजार हिस्सा और बिक्री नेटवर्क प्राप्त होता है और कंपनी बी की सफलताओं में हिस्सेदारी मिलती है। कंपनी बी, बदले में, अपने व्यवसाय को और अधिक प्रतिस्पर्धी बनाने के लिए तकनीकी नवाचार के लिए समर्थन प्राप्त करती है।

हिस्सेदारी के इस तरह के आदान-प्रदान से दोनों कंपनियों को संसाधनों, लाभों और जोखिमों को साझा करने की अनुमति मिलती है, उनके सहकारी संबंध मजबूत होते हैं, और व्यवसाय विकास के लिए अधिक संभावनाएं खुलती हैं। हालाँकि, ऐसे लेनदेन के अनुपालन और स्थिरता सुनिश्चित करने के लिए कानूनी और वित्तीय पहलुओं पर सावधानीपूर्वक विचार करने की भी आवश्यकता होती है।

ब्याज दर स्वैप (आईआरएस)

ब्याज दर स्वैप (आईआरएस)

यह एक वित्तीय साधन है जो दो प्रतिपक्षकारों को भविष्य में एक निश्चित अवधि में ब्याज दर भुगतान का आदान-प्रदान करने की अनुमति देता है। इसमें आमतौर पर एक पक्ष एक निश्चित ब्याज दर का भुगतान करता है और दूसरा पक्ष ऋण या निवेश पर विभिन्न ब्याज दर जोखिमों के जोखिम को कम करने या समायोजित करने के लिए फ्लोटिंग ब्याज दर का भुगतान करता है।

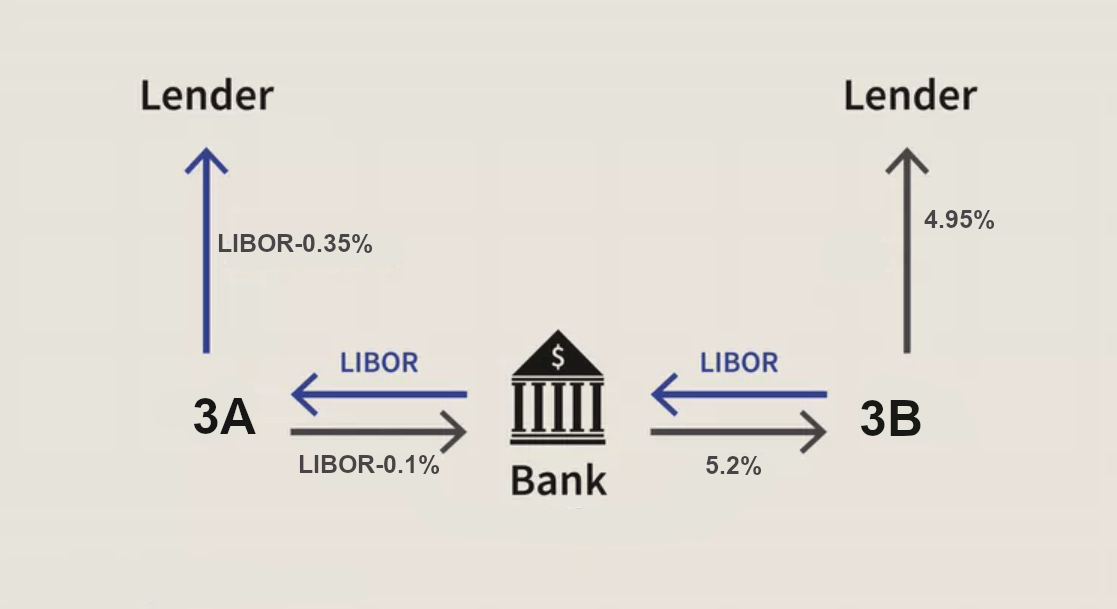

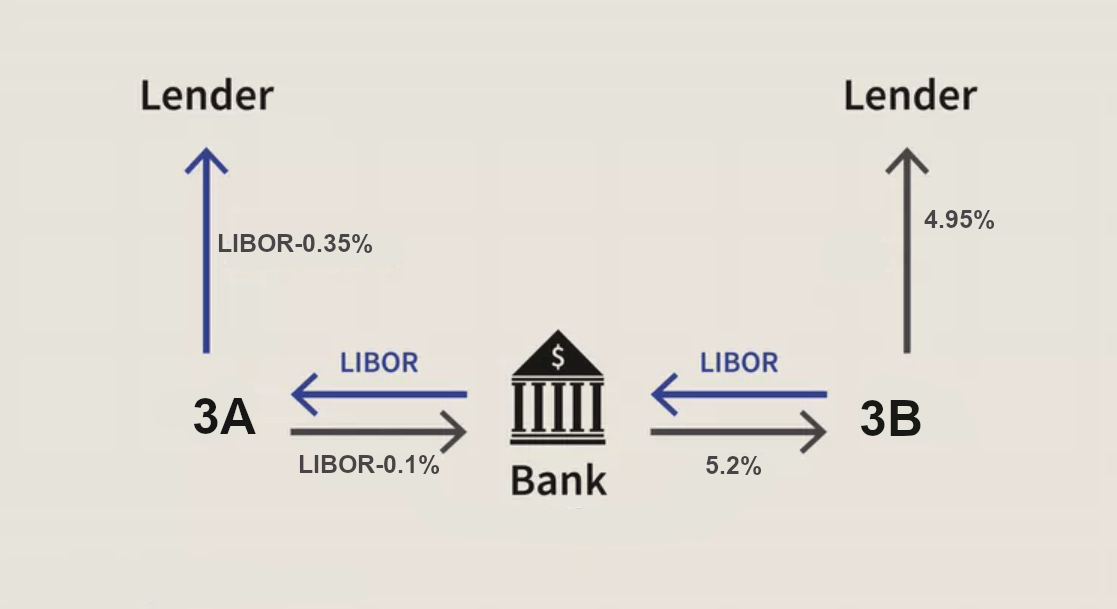

मान लीजिए कि दो कंपनियां हैं, कंपनी 3ए और कंपनी 3बी, दोनों पांच साल की अवधि के लिए 10 मिलियन डॉलर का ऋण लेना चाहती हैं। मान लें कि कंपनी 3ए एक परिवर्तनीय दर ऋण उधार लेना चाहती है, जबकि कंपनी 3बी एक निश्चित दर ऋण उधार लेना चाहती है। हालाँकि, क्रेडिट और अन्य कारणों से, कंपनी 3ए को निश्चित दर बाजार में सापेक्ष लाभ है, जबकि कंपनी 3ए को फ्लोटिंग रेट बाजार में सापेक्ष लाभ है।

यह मानते हुए कि ऐसे अनुबंधों का उपयोग नहीं किया जाता है, तो कंपनी 3ए 6 महीने की परिशोधन (ब्याज दर में उतार-चढ़ाव) शून्य से 0.1% की लागत पर फ्लोटिंग-रेट ऋण उधार लेगी। दूसरी ओर, फर्म 3बी 5.2% की दर पर निश्चित दर पर ऋण देगी। दोनों फर्मों की कुल लागत 6 महीने की ब्याज दर में उतार-चढ़ाव और कुल लागत का 5.1% है।

फिर, इस स्वैप अनुबंध के साथ, कंपनी 3ए 4% पर निश्चित दर पर ऋण दे सकती है, जबकि कंपनी 3बी 6 महीने के LIBOR प्लस 0.6% की लागत पर फ्लोटिंग-रेट ऋण दे सकती है, और फिर दोनों के बीच नकदी प्रवाह का आदान-प्रदान कर सकती है। कंपनियां.

तो फर्म 3ए के लिए, हस्तक्षेप की वास्तविक लागत 6-महीने की दर शून्य से 0.35% है, जो परिवर्तनीय-दर ऋण में सीधे हस्तक्षेप की लागत की तुलना में 0.25% कम है। फिर 3बी फर्म के लिए, राजस्व की वास्तविक लागत 4.95% है, जो 5.2% पर निश्चित दर ऋण पर प्रत्यक्ष हस्तक्षेप की लागत से 0.25% कम है। कुल लागत लिबोर प्लस 4.6% है, जो स्वैप के बिना कुल लागत से 0.5% कम है।

इस प्रकार, हम कह सकते हैं कि ब्याज दर स्वैप अंतरराष्ट्रीय व्यापार-जैसे दृष्टिकोण के माध्यम से वित्तपोषण की लागत को कम करके भाग लेने वाले दलों के कल्याण को बढ़ाता है। एक प्रभावी उपकरण के रूप में, इसका उपयोग विभिन्न ब्याज दर संरचनाओं के कारण जोखिम को कम करने के लिए किया जा सकता है। फर्म या निवेशक इसका उपयोग अपने नकदी प्रवाह को बचाने के लिए कर सकते हैं, खासकर बढ़ती या गिरती ब्याज दरों का सामना करने वाले माहौल में।

यह तरलता बढ़ाने का एक तरीका प्रदान करता है, जिससे किसी व्यवसाय या वित्तीय संस्थान को बाजार की स्थितियों और फंडिंग जरूरतों के लिए बेहतर अनुकूलन करने की अनुमति मिलती है। और यह प्रतिभागियों को अपेक्षाकृत कम लागत पर आवश्यक वित्तपोषण शर्तों को प्राप्त करने की अनुमति देता है। एक निश्चित ब्याज दर का भुगतान करके और एक परिवर्तनीय दर चार्ज करके, एक पार्टी बाज़ार में अधिक प्रतिस्पर्धी वित्तपोषण शर्तें प्राप्त कर सकती है, जिससे वित्तपोषण की लागत कम हो जाती है।

प्रतिभागियों की आवश्यकताओं को पूरा करने के लिए अनुबंध को अनुकूलित किया जा सकता है। यह लचीलापन इसे विभिन्न उद्योगों, व्यवसायों या निवेशकों की विशिष्ट आवश्यकताओं के अनुरूप अनुकूलित करने की अनुमति देता है, और अधिक व्यक्तिगत जोखिम प्रबंधन समाधान प्रदान करता है। यह व्यवसाय या निवेशक की बैलेंस शीट में विविधता लाने में भी मदद करता है। उपयुक्त स्वैप रणनीति चुनकर, यह अधिक संतुलित और स्थिर वित्तीय संरचना को जन्म दे सकता है।

मुद्राओं की अदला बदली

यह एक वित्तीय साधन है जिसमें दो समकक्षों के बीच एक निश्चित मात्रा में विभिन्न मुद्राओं का आदान-प्रदान और भविष्य की सहमत तारीख पर उन्हें फिर से विनिमय करना शामिल है। उदाहरण के तौर पर, इसमें एक ही राशि और ब्याज दर गणना पद्धति के साथ लेकिन विभिन्न प्रकार की मुद्राओं में दो राशियों का आदान-प्रदान शामिल है।

उदाहरण के लिए, अक्टूबर 2014 में, चीन और रूस के केंद्रीय बैंकों ने तीन साल के मुद्रा विनिमय समझौते पर हस्ताक्षर किए, जिसमें दोनों पक्षों ने विनिमय दरों और ब्याज दरों पर बातचीत की, जिसमें चीनी केंद्रीय बैंक ने रूसी केंद्रीय बैंक को 150 बिलियन युआन दिए और रूसी केंद्रीय बैंक चीनी केंद्रीय बैंक को 815 अरब रूबल के बराबर दे रहा है।

तीन साल की अवधि के अंत में, रूस ने 150 अरब युआन लौटाए, और चीनी केंद्रीय बैंक ने रूस को 815 अरब रूबल लौटाए। इस प्रक्रिया में, दोनों देशों को उनकी ज़रूरत की विदेशी मुद्रा प्राप्त होती है, जिसका उपयोग बैंकों द्वारा विदेशी मुद्रा ऋण को पूरा करने के लिए और चीन और रूस द्वारा व्यापार को व्यवस्थित करने और अपने विदेशी मुद्रा बाजारों में तरलता बनाए रखने के लिए किया जा सकता है।

यह पार्टियों को भविष्य में एक निश्चित तिथि पर बातचीत की गई विनिमय दर पर मुद्राओं का आदान-प्रदान करने की अनुमति देता है, जिसका मुख्य उद्देश्य विभिन्न मुद्राओं और जोखिम प्रबंधन के बीच धन की लचीली तैनाती प्राप्त करना है। यह विनिमय दर में उतार-चढ़ाव से जुड़े जोखिमों को कम करने में मदद करता है और अंतरराष्ट्रीय लेनदेन और सीमा पार व्यापार संचालन के लिए विशेष रूप से महत्वपूर्ण है।

अपेक्षाकृत कम ब्याज दर पर मुद्रा उधार लेने और फिर इसे पारस्परिक विनिमय संरचना के माध्यम से वांछित स्थानीय मुद्रा में परिवर्तित करने से, यह कंपनियों को अधिक प्रतिस्पर्धी वित्तपोषण शर्तें प्राप्त करने की अनुमति देता है। और तरलता बढ़ाने का साधन प्रदान करता है, विशेष रूप से अंतरराष्ट्रीय बाजारों में काम करने वाले वित्तीय संस्थानों और व्यवसायों के लिए। अन्य समकक्षों के साथ मुद्राओं का आदान-प्रदान करके तरलता और भुगतान आवश्यकताओं को अधिक लचीले ढंग से प्रबंधित किया जा सकता है।

यह फंडिंग का एक विविध स्रोत भी प्रदान करता है, जिससे व्यवसायों को बाजार की स्थितियों और फंडिंग जरूरतों के लिए बेहतर अनुकूलन करने में सक्षम बनाया जाता है। यह अंतरराष्ट्रीय व्यवसायों के लिए विशेष रूप से महत्वपूर्ण है, जिन्हें विभिन्न देशों या क्षेत्रों के बीच धन तैनात करने की आवश्यकता हो सकती है। साथ ही, इस प्रकार के अनुबंध को प्रतिभागियों की आवश्यकताओं के अनुसार अनुकूलित किया जा सकता है। यह अनुकूलन इसे विभिन्न उद्योगों, व्यवसायों या व्यापारियों की विशिष्ट आवश्यकताओं के अनुरूप अनुकूलित करने की अनुमति देता है, और अधिक वैयक्तिकृत समाधान प्रदान करता है।

स्वैप का उपयोग दीर्घकालिक वित्तपोषण के लिए एक उपकरण के रूप में भी किया जा सकता है, जिससे कंपनियों को अपने नकदी प्रवाह और फंडिंग जरूरतों को बेहतर ढंग से पूरा करने के लिए अपनी वित्तपोषण संरचना को सीमित करने में सक्षम बनाया जा सकता है। हालाँकि, यह ध्यान दिया जाना चाहिए कि, किसी भी अन्य वित्तीय साधन की तरह, इसमें विनिमय दर में उतार-चढ़ाव, क्रेडिट जोखिम और तरलता जोखिम सहित कुछ जोखिम होते हैं।

मुद्रा विनिमय के लाभ

| फ़ायदे

|

विवरण

|

उदाहरण

|

| जोखिम प्रबंधन

|

मुद्रा जोखिम से बचाव करें, विनिमय प्रभाव को कम करें।

|

फर्म ए और बी विनिमय दर तय करने के लिए अदला-बदली करते हैं।

|

| कम वित्तीय लागत

|

बेहतर वित्तपोषण शर्तें, कम लागत सुरक्षित करें।

|

फर्म सी स्थानीय फंड, फर्म डी कम-ब्याज एक्सचेंज।

|

| विविधीकृत वित्तपोषण

|

फंडिंग स्रोतों में विविधता लाएं, लचीलापन बढ़ाएं।

|

व्यापक वित्तपोषण के लिए फर्म ई स्वैप।

|

| तरलता बढ़ाएँ

|

मुद्रा तरलता आवश्यकताओं के लिए उपकरण प्रदान करें।

|

फर्म एफ अग्रिम मुद्रा तरलता सुरक्षित करता है।

|

| रणनीतिक सहयोग

|

व्यवसाय वृद्धि के लिए वैश्विक सहयोग को बढ़ावा देना।

|

फर्म जी विदेशी आपूर्तिकर्ता के साथ मुद्रा की अदला-बदली करती है।

|

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

स्वैप क्या है?

स्वैप क्या है? ब्याज दर स्वैप (आईआरएस)

ब्याज दर स्वैप (आईआरएस)