Trading

Atividades Recentes

Publicado em: 2024-02-02 Atualizado em: 2024-08-09

Nas sociedades primitivas onde os materiais eram extremamente pobres, não havia dinheiro nem comércio desenvolvido. Mas se duas pessoas estivessem interessadas no que a outra tinha em mãos, elas negociariam entre si, trocando para conseguir o que precisavam. Esse tipo de troca ainda é amplamente praticado hoje. No mercado de capitais, existe um instrumento financeiro tão popular como os swaps. Vamos descobrir: que tipos de transações existem no swap?

O que é uma troca?

O que é uma troca?

Também é conhecida como swaps, que é uma forma de negociação em que duas partes de uma acordam em trocar determinados ativos entre si em um determinado momento no futuro. Como diz o ditado, um governante tem seus próprios pontos fortes e fracos. Quer se trate de uma organização comercial ou de um país, cada um tem diferentes pontos fortes e fracos no mercado financeiro. Se você encontrar um parceiro que esteja disposto a trocar entre si, e ambas as partes puderem trocar seus pontos fortes por seus pontos fracos, muitos problemas poderão ser resolvidos.

Os contratos de swap geralmente estipulam termos-chave, como o momento da troca, a frequência dos pagamentos e o número ou valor dos ativos a serem trocados, e podem ser usados para proteção contra uma variedade de riscos, como risco de taxa de câmbio, risco de taxa de juros. e flutuações nos preços das commodities. Ao trocar ativos ou passivos com outra parte, um participante é capaz de reduzir o impacto de um determinado risco na sua posição financeira. Por exemplo, se duas contrapartes trocam fluxos de caixa em moedas diferentes, isso é frequentemente utilizado para cobrir o risco cambial, permitindo às empresas gerir melhor as flutuações cambiais em transacções transfronteiriças.

E pode ajudar os investidores a diversificar as suas carteiras. Ao trocar diferentes tipos de ativos, os investidores conseguem diversificar o seu risco de investimento e melhorar a robustez da sua carteira global. Por exemplo, duas contrapartes trocam participações em empresas entre si. Essas transações podem ser utilizadas para diversos fins, incluindo a diversificação de carteiras de investimentos, a realização de fusões e aquisições corporativas e a gestão de estruturas acionistas.

Também pode ajudar as empresas a reduzir os custos dos seus empréstimos. Ao trocar diferentes tipos de pagamentos de taxas de juro com outra parte, as empresas podem adaptar-se melhor às mudanças nas taxas de juro do mercado e obter condições de financiamento mais competitivas. Por exemplo, duas contrapartes trocam uma série de pagamentos futuros de taxas de juros em dinheiro. A troca mútua de taxas de juros fixas e flutuantes é usada para proteger contra flutuações nas taxas de juros e reduzir custos de empréstimos ou retornos de investimentos.

Esse contrato não só pode ser personalizado de acordo com as necessidades específicas dos participantes, como também pode oferecer vantagens fiscais. Essa flexibilidade permite atender às necessidades exclusivas de diferentes setores, negócios ou investidores, proporcionando uma solução mais personalizada. E ao conceberem a estrutura de forma inteligente, as empresas também conseguem colher alguns benefícios fiscais.

Também proporciona uma fonte adicional de liquidez, permitindo aos participantes maior flexibilidade na gestão de ativos ou passivos. Isto é particularmente importante para grandes instituições financeiras e corporações. Por esta razão, este tipo de mercado é normalmente dominado por grandes instituições financeiras e corporações, e por esta razão, estas transações podem envolver maior risco e capital.

Hoje, é cada vez mais diversificado, estendendo-se desde moedas e taxas de juro tradicionais até uma vasta gama de categorias, como ações e obrigações. A utilização do corpo principal já não se limita às empresas; bancos centrais, exportações e instituições de crédito tornaram-se uma força neste tipo de comércio.

Tem suas próprias vantagens em diferentes variedades; por exemplo, no câmbio, ambos os lados podem angariar o dinheiro de que necessitam num período de tempo mais curto. E pode poupar o custo de obtenção de capital, eliminando as taxas de transação e de subscrição incorridas através de empréstimos bancários, emissão de obrigações, etc. Além disso, o acordo de swap acordou antecipadamente que uma taxa de câmbio fixa poderia efetivamente evitar o risco de flutuações cambiais, reduzindo assim a perda de câmbio.

No entanto, embora seja bom, existem certos riscos, dos quais o risco de crédito é o maior inimigo. Por conseguinte, antes da transacção de troca, ambas as partes devem tentar melhorar os termos e condições do acordo de troca para maximizar a protecção dos seus próprios interesses. É importante notar que se trata de um instrumento financeiro complexo e os participantes devem compreender plenamente os termos e riscos do contrato, procurar aconselhamento profissional e garantir que o contrato cumpre os regulamentos e requisitos legais.

| Características | Descrição |

| Definição | Fluxos de troca de acordos financeiros, por exemplo, taxas de juros. |

| Propósito | Gestão de riscos, redução de custos, diversificação, etc. |

| Participantes | Geralmente uma instituição financeira, empresa ou investidor. |

| Processo | Assine acordos, estabeleça termos, faça pagamentos regulares. |

| Riscos e Benefícios | Ferramenta de risco: risco de juros, mercado e crédito. |

Troca de ações

Este é um tipo de transação financeira que envolve duas empresas trocando participações acionárias uma na outra. Neste tipo de transação, as duas empresas concordam em trocar entre si um determinado número ou percentagem de ações, alterando assim a sua estrutura acionária. Esta transação é normalmente baseada num acordo alcançado entre as duas partes para fins que podem incluir cooperação estratégica, integração empresarial, diversificação de riscos, e assim por diante. Poderá tratar-se também de permuta de ações integrais ou de transferência de parte das ações, dependendo da negociação entre as partes.

As vantagens de tais transações incluem a possibilidade de fortalecer relações de cooperação, otimizar a estrutura corporativa e compartilhar recursos de negócios, mas também são acompanhadas de certos riscos e considerações de conformidade legal.

As empresas podem integrar os seus respectivos recursos, tais como tecnologia, canais de mercado, marcas, etc., através da troca de participações societárias para obter vantagens complementares e melhorar a competitividade global. Também pode reduzir o risco do negócio ou indústria único de uma empresa e diversificar o impacto das flutuações dos negócios e do mercado na empresa, mantendo participações em diferentes empresas.

Geralmente é acompanhado por um acordo de cooperação estratégica, que facilita uma cooperação mais profunda entre empresas para enfrentar conjuntamente os desafios do mercado e criar mais oportunidades de negócios. Se os respectivos negócios dos dois parceiros se complementarem, isso poderá aumentar a avaliação global. O mercado pode olhar com bons olhos para o potencial crescimento e sinergias da cooperação entre as duas empresas.

Através da troca de participações acionárias entre as empresas, as empresas podem compartilhar canais de financiamento, reduzir custos de financiamento e melhorar a eficiência da captação de recursos. Se a cooperação após a troca gerar sinergias, terá um impacto positivo no desempenho das empresas e deverá criar mais valor para os acionistas e aumentar a satisfação dos acionistas.

Por exemplo, suponha que a Empresa A e a Empresa B estejam no mesmo setor, mas cada uma enfrenta alguns desafios de negócios. Para enfrentarem estes desafios em conjunto, eles decidem participar numa troca de ações. A Empresa A tem vantagem em inovação tecnológica, enquanto a Empresa B se destaca em expansão de mercado e vendas. Eles chegam a um acordo pelo qual a Empresa A concorda em trocar uma parte de seu próprio patrimônio para a Empresa B, e a Empresa B concorda em trocar uma porcentagem correspondente de seu patrimônio para a Empresa A. As duas empresas concordam em trocar uma parte de seu próprio patrimônio com a Empresa A.

Como resultado desta troca de participações, a Empresa A ganha uma maior quota de mercado e rede de vendas e participa nos sucessos da Empresa B. A Empresa B, por sua vez, recebe apoio à inovação tecnológica para tornar seu negócio mais competitivo.

Esta troca de participações permite que as duas empresas partilhem recursos, vantagens e riscos, fortalece a sua relação de cooperação e abre mais possibilidades de desenvolvimento empresarial. No entanto, tais transações também exigem uma consideração cuidadosa dos aspectos jurídicos e financeiros para garantir a conformidade e a sustentabilidade.

Swap de taxa de juros (IRS)

Swap de taxa de juros (IRS)

Este é um instrumento financeiro que permite que duas contrapartes troquem pagamentos de taxas de juros durante um período futuro. Normalmente envolve uma parte pagando uma taxa de juro fixa e a outra parte pagando uma taxa de juro flutuante, a fim de cobrir ou ajustar a sua exposição a diferentes riscos de taxa de juro sobre dívidas ou investimentos.

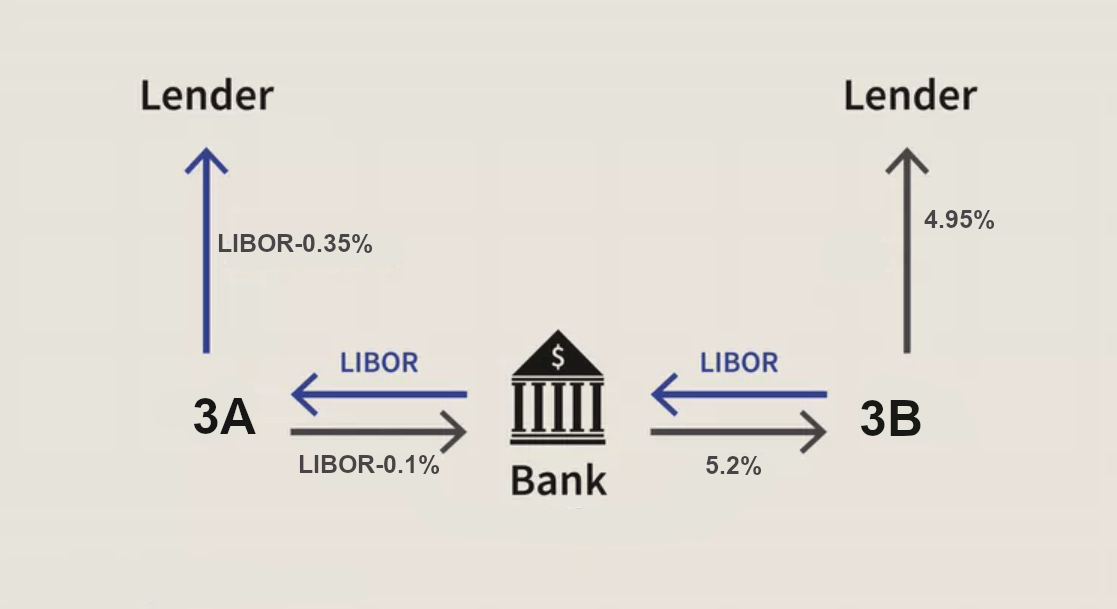

Suponha que haja duas empresas, a Empresa 3A e a Empresa 3B, e ambas desejam tomar um empréstimo de US$ 10 milhões com prazo de cinco anos. Suponha que a Empresa 3A deseje tomar um empréstimo a taxa variável, enquanto a Empresa 3B deseja tomar um empréstimo a taxa fixa. No entanto, devido ao crédito e outras razões, a Empresa 3A tem uma vantagem relativa no mercado de taxa fixa, enquanto a Empresa 3A tem uma vantagem relativa no mercado de taxa flutuante.

Supondo que tais contratos não sejam utilizados, então a Empresa 3A tomaria um empréstimo com taxa flutuante a um custo de amortização de 6 meses (flutuação da taxa de juros) menos 0,1%. A empresa 3B, por outro lado, emprestaria um empréstimo a taxa fixa a uma taxa de 5,2%. O custo total para ambas as empresas é de 6 meses de flutuações nas taxas de juros mais 5,1% do custo total.

Então, com este contrato de swap, a Empresa 3A pode emprestar o empréstimo com taxa fixa a 4%, enquanto a Empresa 3B pode emprestar o empréstimo com taxa flutuante a um custo de LIBOR de 6 meses mais 0,6%, e então trocar fluxos de caixa entre os dois. empresas.

Assim, para a empresa 3A, o custo real da intervenção é a taxa de 6 meses menos 0,35%, o que é inferior em 0,25% em comparação com o custo de intervenção direta num empréstimo de taxa variável. Então, para a empresa 3B, o custo real da receita é de 4,95%, o que é 0,25% inferior ao custo da intervenção direta num empréstimo de taxa fixa de 5,2%. O custo total é Libor mais 4,6%, o que é 0,5% menor que o custo total sem o swap.

Assim, podemos dizer que o swap de taxas de juro aumenta o bem-estar das partes participantes, reduzindo o seu custo de financiamento através de uma abordagem semelhante à do comércio internacional. Por ser uma ferramenta eficaz, pode ser utilizada para cobrir o risco devido a diferentes estruturas de taxas de juros. As empresas ou os investidores podem utilizá-lo para cobrir os seus fluxos de caixa, especialmente num ambiente que enfrenta subidas ou descidas das taxas de juro.

Fornece uma forma de aumentar a liquidez, permitindo que uma empresa ou instituição financeira se adapte melhor às condições do mercado e às necessidades de financiamento. E permite que os participantes obtenham as condições de financiamento de que necessitam a um custo relativamente baixo. Ao pagar uma taxa de juro fixa e cobrar uma taxa variável, uma parte pode obter condições de financiamento mais competitivas no mercado, reduzindo assim o custo do financiamento.

O contrato pode ser customizado para atender às necessidades dos participantes. Esta flexibilidade permite-lhe adaptar-se às necessidades específicas de diferentes indústrias, negócios ou investidores, proporcionando uma solução de gestão de risco mais personalizada. Também ajuda a diversificar o balanço da empresa ou investidor. Ao escolher a estratégia de swap adequada, pode levar a uma estrutura financeira mais equilibrada e estável.

Troca de moeda

É um instrumento financeiro que envolve a troca de uma certa quantidade de moedas diferentes entre duas contrapartes e a sua troca novamente numa data futura acordada. A título de exemplo, envolve a troca de duas quantias de dinheiro com o mesmo montante e método de cálculo da taxa de juro, mas em tipos de moedas diferentes.

Por exemplo, em outubro de 2014, os bancos centrais da China e da Rússia assinaram um acordo de swap cambial de três anos, no qual os dois lados negociaram taxas de câmbio e taxas de juro, com o banco central chinês entregando 150 mil milhões de yuans ao banco central russo e ao banco central russo. Banco central russo dando ao banco central chinês o equivalente a 815 bilhões de rublos.

No final do período de três anos, a Rússia devolveu 150 mil milhões de yuans e o banco central chinês devolveu 815 mil milhões de rublos à Rússia. No processo, os dois países recebem a moeda estrangeira de que necessitam, que pode ser utilizada pelos bancos para concluir empréstimos em moeda estrangeira e pela China e pela Rússia para liquidar o comércio e manter a liquidez nos seus mercados de moeda estrangeira.

Permite que as partes troquem moedas numa data fixa no futuro a uma taxa de câmbio negociada, com o objectivo principal de conseguir uma distribuição flexível de fundos entre diferentes moedas e uma gestão de risco. Isto ajuda a mitigar os riscos associados às flutuações das taxas de câmbio e é particularmente importante para transações internacionais e operações comerciais transfronteiriças.

Ao pedir emprestada uma moeda a uma taxa de juro relativamente baixa e depois convertê-la para a moeda local desejada através de uma estrutura de troca mútua, permite às empresas obter condições de financiamento mais competitivas. e fornece um meio de aumentar a liquidez, especialmente para instituições financeiras e empresas que operam em mercados internacionais. As necessidades de liquidez e de pagamento podem ser geridas de forma mais flexível através da troca de moedas com outras contrapartes.

Proporciona também uma fonte diversificada de financiamento, permitindo às empresas uma melhor adaptação às condições do mercado e às necessidades de financiamento. Isto é particularmente importante para as empresas internacionais, que podem necessitar de distribuir fundos entre diferentes países ou regiões. Além disso, este tipo de contrato pode ser customizado de acordo com as necessidades dos participantes. Esta personalização permite adaptá-lo às necessidades específicas de diferentes indústrias, negócios ou comerciantes, proporcionando uma solução mais personalizada.

Os swaps também podem ser utilizados como uma ferramenta de financiamento a longo prazo, permitindo às empresas circunscrever a sua estrutura de financiamento para melhor corresponder ao seu fluxo de caixa e às necessidades de financiamento. No entanto, deve notar-se que, como qualquer outro instrumento financeiro, acarreta certos riscos, incluindo flutuações cambiais, risco de crédito e risco de liquidez.

| Benefícios | Descrição | Exemplo |

| Gerenciamento de riscos | Proteja o risco cambial, reduza o impacto cambial. | As empresas A e B trocam para fixar a taxa de câmbio. |

| Custos de financiamento mais baixos | Garanta melhores condições de financiamento e custos mais baixos. | Fundos locais da Empresa C, bolsa de juros baixos da Empresa D. |

| Financiamento diversificado | Diversificar as fontes de financiamento, aumentar a flexibilidade. | A empresa E troca por financiamento mais amplo. |

| Aumentar a liquidez | Fornecer ferramentas para necessidades de liquidez monetária. | A empresa F garante liquidez monetária antecipada. |

| Cooperação estratégica | Promover a cooperação global para o crescimento dos negócios. | A empresa G troca moeda com fornecedor estrangeiro. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.