Acredito que amigos financeiros regulares ouvem frequentemente estas duas palavras: recompra e recompra reversa. Especialmente nos últimos anos, também têm sido frequentemente associados à Reserva Federal, aparecendo nas notícias financeiras. A maioria das pessoas, entretanto, só ouviu falar dessas duas palavras e não tem ideia do que significam. Em segundo lugar, para os tornar claros, temos de falar do acordo de recompra, um instrumento fundamental nos mercados financeiros.

O que é um acordo de recompra?

Um acordo de recompra, ou REPO, é um instrumento de financiamento de curto prazo no qual o vendedor recebe fundos da venda de um título e o recomprador recebe um investimento de curto prazo ao custo da recompra dos juros. Este tipo de acordo é frequentemente utilizado para regular a liquidez do mercado, gerir necessidades de financiamento de curto prazo e fazer investimentos de curto prazo.

Num acordo de recompra, uma parte vende títulos (normalmente obrigações) a outra parte e concorda em recomprar esses títulos numa data futura especificada a um preço ligeiramente mais elevado. As duas contrapartes acordam sobre os detalhes da transação, tais como a quantidade de títulos a serem vendidos, o preço da transação, a data de recompra e o preço de recompra.

Uma parte vende os títulos à outra parte e recebe os fundos correspondentes. Numa data futura acordada, o vendedor recompra o mesmo número de títulos a um preço ligeiramente superior ao preço de venda. A diferença é conhecida como juros de recompra e representa o retorno do investimento recebido pela recompra.

É importante perceber que as instituições financeiras têm de encerrar os seus livros antes de fecharem o dia, e é neste momento que há necessidade de dinheiro diário. Especialmente os bancos comerciais, no final dos negócios antes do fim das mãos das reservas, devem cumprir os requisitos mínimos da Reserva Federal. Existem também muitos fundos de hedge para manter a posição sob controle, mas também para manter dinheiro suficiente nos livros.

Mas os mercados financeiros mudam muito rapidamente e a situação é diferente todos os dias. Às vezes, essas instituições têm dinheiro próprio suficiente, mas às vezes o dinheiro nas mãos dessas instituições não é suficiente. Se não tiverem dinheiro suficiente em mãos antes de fecharem as contas, terão de recorrer ao mercado monetário para encontrar um empréstimo de curto prazo. Por se tratar de um empréstimo, eles precisam ter garantias. As garantias fornecidas por essas instituições financeiras também são conhecidas como produtos financeiros, que geralmente são títulos do Tesouro, títulos corporativos, títulos e assim por diante.

E no mercado monetário existem fundos do mercado monetário e eles se concentram em investimentos de curto prazo. Portanto, eles também costumam ser credores desses bancos, emprestando dinheiro a instituições financeiras necessitadas. Quando o credor e o mutuário chegarem a um acordo, eles assinarão um acordo de compra e venda.

Este acordo conterá aproximadamente qual é o valor de mercado da garantia financeira e por quanto ela será vendida ao credor. Claro. Este preço de venda geralmente será ligeiramente inferior ao preço de mercado. Quantos dias depois o vendedor comprará de volta a garantia financeira a que preço, que será ligeiramente superior ao preço a que foi vendida?

Mas devido às diferentes posições das duas partes, este acordo tem um nome diferente. Do ponto de vista do vendedor, que é o banco, isso é chamado de recompra, e do ponto de vista do credor, que é o fundo do mercado monetário, é chamado de recompra reversa. Portanto, embora seja um acordo, tem dois nomes, mas na verdade dizem a mesma coisa.

Um acordo de recompra geralmente envolve um penhor em vez de uma garantia. Neste acordo, o vendedor vende títulos ao comprador e concorda em recompra-los numa data específica no futuro a um preço ligeiramente superior. No processo, o vendedor efetivamente penhora os títulos ao comprador como garantia da transação. Se o vendedor não conseguir recomprar os títulos nos termos acordados, o comprador tem o direito de alienar esses títulos penhorados para cobrir perdas.

Um penhor é uma garantia fornecida pelo vendedor em uma transação, ao contrário de uma hipoteca, que geralmente envolve o uso de um instrumento de dívida como garantia de um empréstimo. Num acordo de recompra, o artigo da dívida é o título penhorado. A garantia muda de mãos sempre, mesmo que haja uma mudança temporária de propriedade.

Isto serve para cobrir riscos adicionais para que, assumindo que o vendedor, o mutuário, esteja insolvente na data de reembolso, o comprador, o mutuante, possa tomar essas garantias financeiras nas suas próprias mãos e vendê-las diretamente no mercado. Porque, tecnicamente, a propriedade destes produtos financeiros já pertence ao fundo do mercado monetário do comprador.

Características dos acordos de recompra

| Características |

Descrição |

| Natureza de curto prazo |

Ofertas de curto prazo com datas e preços de recompra definidos. |

| Financiamento |

Oferece financiamento flexível para necessidades de curto prazo de ambas as partes. |

| Retornos de juros |

O spread é utilizado como juros repo e representa o custo do financiamento. |

| Benefícios para ambas as partes |

O vendedor obtém fundos, o recomprador ganha chances de investimento de curto prazo. |

| Gestão de Liquidez |

Usado por instituições financeiras para gerenciar com flexibilidade o risco de liquidez. |

| Instrumentos de Mercado |

Instrumento comum para financiamento e investimento a curto prazo. |

Funções de um acordo de recompra

Tem uma ampla gama de utilizações nos mercados financeiros, abrangendo diversas áreas, como financiamento, investimento e gestão de liquidez. Por exemplo, o acordo permite ao vendedor obter financiamento de curto prazo através da venda de títulos ao comprador e da sua recompra numa data futura a um preço ligeiramente superior ao preço de venda. Isto proporciona um meio de financiamento a curto prazo.

Ao mesmo tempo, as instituições financeiras podem utilizá-lo para gerir as suas necessidades de liquidez. Ao participarem em transações compromissadas, têm flexibilidade para ajustar as suas posições de financiamento. E para os investidores, pode ser utilizado como um veículo de investimento de curto prazo e de risco relativamente baixo. Os compradores podem obter um certo retorno comprando os títulos do contrato.

E com o mercado de acordos de recompra, também desempenha um papel importante no fornecimento de liquidez ao mercado. As instituições financeiras e os investidores podem comprar e vender através deste mercado, garantindo assim o bom funcionamento do mercado. E o banco central também pode utilizá-lo como ferramenta de política monetária. Ao realizar operações compromissadas reversas, o banco central pode injetar liquidez no mercado, enquanto, por meio de operações compromissadas positivas, pode absorver o excesso de liquidez no mercado.

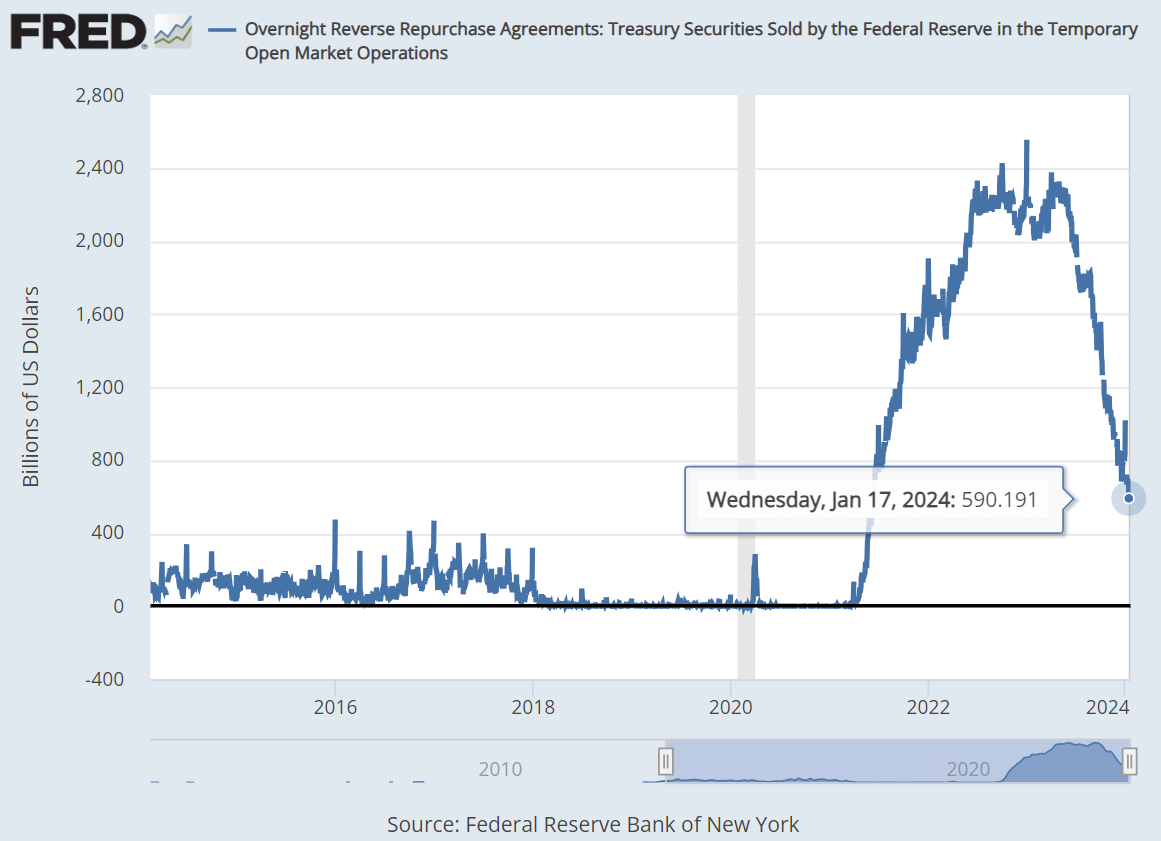

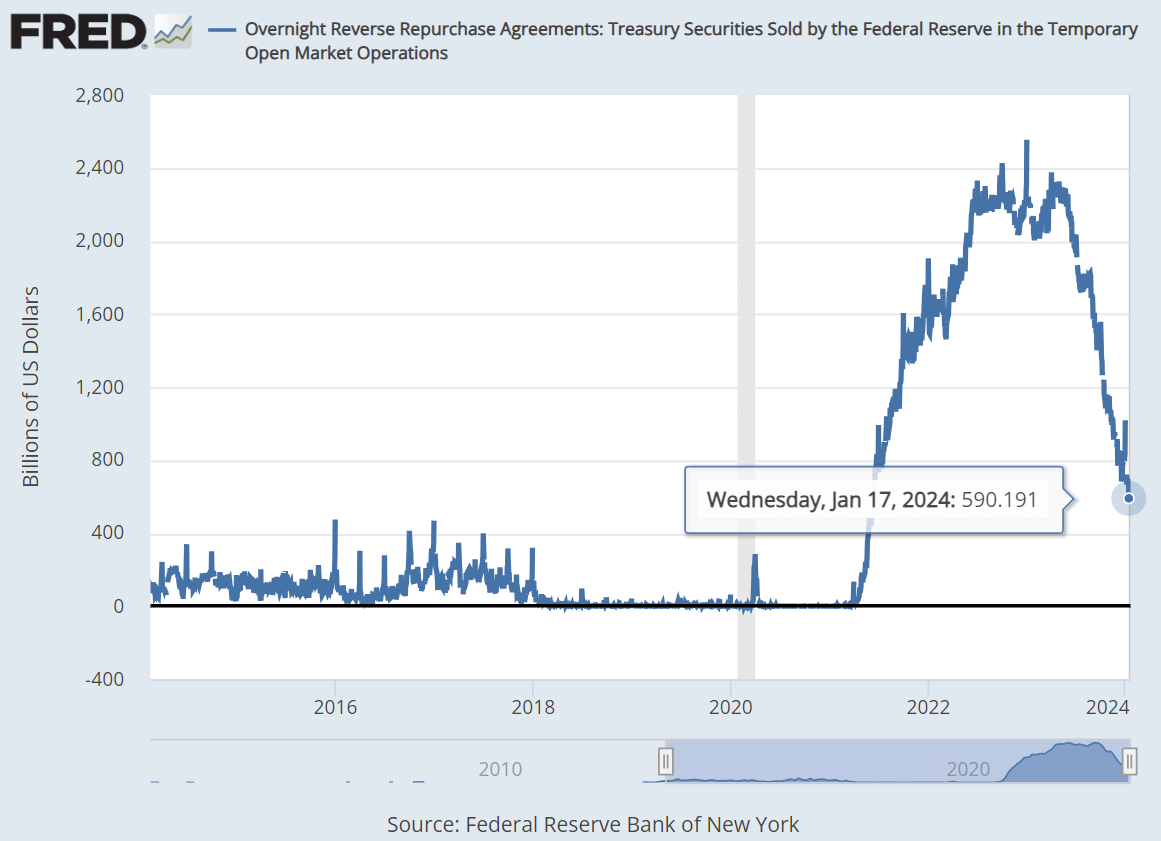

Especificamente, você pode olhar para o Federal Reserve. Ao longo dos anos, o Fed tornou-se um mutuário e credor muito ativo no mercado de recompra por meio de operações compromissadas e de recompra reversa. O Fed pode controlar a quantidade de dinheiro emitida através destes dois meios. Por exemplo, através da operação de recompra, vende os títulos disponíveis ao banco ou a outras instituições financeiras para que possam reunir o dinheiro que flui para o mercado. Espere até um determinado nível e depois compre os títulos de volta, para injetar dinheiro no mercado.

O Fed também está controlando a taxa de recompra, e o mecanismo de recompra reversa oferece um bom lugar para o dinheiro dos fundos do mercado monetário ir. Isso porque o Fed oferece uma taxa de juros fixa. Se os corretores primários e outras instituições financeiras não oferecerem uma taxa de juro tão elevada como esta, então os fundos do mercado monetário simplesmente manterão o seu dinheiro no Fed.

Ao mesmo tempo, o mecanismo de recompra do Fed evita que a taxa de juro suba demasiado rapidamente no momento da recompra. Isso ocorre porque o acordo de recompra do Fed estabelece um limite máximo para as taxas de juros. Por ser o revendedor principal, ele está autorizado a tomar empréstimos diretamente do Fed. Se a taxa de juro dos fundos do mercado monetário for superior à taxa de juro fixada pela Fed, certamente todos irão contrair empréstimos directamente da Fed.

Mercado de acordo de recompra

Mercado de acordo de recompra

É um mercado financeiro no qual são realizadas operações de recompra entre participantes. Este mercado fornece um mecanismo para financiamento e negociação de ativos a curto prazo e geralmente inclui instituições financeiras, bancos centrais e outras grandes organizações.

O mercado de recompra é uma parte importante e integrante do mercado financeiro moderno. De acordo com estatísticas incompletas, o mercado de recompras é de cerca de 3,4 biliões de dólares e os acordos de recompra overnight garantidos apenas por obrigações do Tesouro dos EUA podem atingir 1 bilião de dólares por dia.

No mercado de recompra, uma parte (normalmente uma instituição financeira ou banco central) concorda em vender alguns activos (geralmente obrigações) e concorda em recomprar esses activos numa data específica no futuro. A outra parte fornece financiamento de curto prazo através da compra desses ativos. A duração dessas transações pode ser muito curta, geralmente um dia, uma semana ou um pouco mais.

No mercado de recompra, o mutuário comum também é conhecido como vendedor. Geralmente existem revendedores primários, que são grandes instituições financeiras que têm autoridade para negociar diretamente com o Federal Reserve. Além dos revendedores primários, o mutuário possui outros grandes fundos de investimento.

E o principal órgão do lado do credor são os fundos do mercado monetário. São um tipo especial de fundo de investimento que se concentra apenas em investimentos de curto prazo. Os fundos do mercado monetário permitem que os investidores retirem seu dinheiro a qualquer momento, geralmente no segundo dia útil.

As instituições financeiras podem utilizar este mercado para gerir as suas necessidades de liquidez a curto prazo. Ao vender e recomprar activos, podem ajustar eficazmente os seus fluxos de caixa. Os bancos centrais costumam utilizar este mercado para implementar a política monetária. Ao alterar as taxas de recompra, podem influenciar o nível das taxas de juro de curto prazo no mercado.

As instituições financeiras podem utilizar este mercado para ajustes de balanço. No final do trimestre ou no final do ano, poderão necessitar de equilibrar os seus ativos e passivos, e as transações compromissadas proporcionam uma forma conveniente de o fazer. Os participantes podem utilizar o mercado de conversão para obter financiamento de curto prazo. Isto é essencial para satisfazer as necessidades de responsabilidades e despesas a curto prazo.

Os títulos do Tesouro dos EUA, em particular, são muito líquidos porque as transações compromissadas em dólares americanos são realizadas em todos os principais centros financeiros do mundo. É com um mercado de recompra tão grande por trás dele que até mesmo os títulos do Tesouro dos Estados Unidos podem ser considerados uma moeda.

Dado que o próprio mercado do Tesouro dos EUA tem uma liquidez muito forte e uma escala muito grande, a escala diária de recompra de 1 bilião de dólares pode garantir que os investidores a qualquer momento transformem as obrigações do Tesouro em depósitos no banco, e quase não há custo. E se desejarem, também podem devolver dólares ao Tesouro no dia seguinte.

Se precisar de um empréstimo por um período mais longo, você pode prorrogar seus acordos de recompra. É com a pronta conversão entre títulos do Tesouro e depósitos bancários que os títulos do Tesouro dos EUA podem ser considerados dinheiro.

Além da liquidez e do tamanho do mercado de recompra, ele é frequentemente usado como alavancagem financeira barata. Digamos que você seja um fundo de hedge que planeja comprar US$ 1.000 em ações da Apple de outra empresa de gestão de capital. Quando chegar, vire-se e venda-o no mercado de recompra; afinal, as ações não são tão seguras quanto os títulos do Tesouro.

O fundo do mercado monetário pode descontar o preço um pouco mais, digamos em US$ 100. e realmente receber $ 900. e então concorde que amanhã você comprará essas ações de volta por US$ 900,05. e esse níquel será o juro overnight.

Seria o mesmo que por apenas $ 100. comprando US$ 1.000 em ações da Apple. No dia seguinte, se você olhar na direção certa, o preço das ações da Apple sobe e a ação de US$ 1.000 agora se torna US$ 1.100. Depois de vender as ações, você paga ao fundo do mercado monetário $ 900,05. Os 199,95 intermediários são o lucro.

O mercado de acordos de recompra desempenha um papel importante no sistema financeiro e tem impacto no bom funcionamento de todo o mercado financeiro e da economia. Pela sua flexibilidade e eficiência, este mercado é uma ferramenta fundamental para o financiamento de curto prazo e gestão de ativos para todos os tipos de instituições financeiras.

Características do mercado de acordos de recompra

| Características |

Descrição |

| Alta mobilidade |

Os activos são facilmente liquidados para satisfazer necessidades de financiamento a curto prazo. |

| Flexibilidade |

Permite ajustes flexíveis de financiamento para adaptação às alterações do balanço. |

| Grande escala |

Grande escala, muitos participantes, liquidez vital nos mercados financeiros. |

| Diversificação |

Existem várias opções, como títulos do tesouro e títulos corporativos. |

| Política regulatória |

O ajuste da taxa repo do banco central influencia as taxas de curto prazo. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual deva ser confiada. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Mercado de acordo de recompra

Mercado de acordo de recompra