Creo que los amigos financieros habituales suelen escuchar estas dos palabras: recompra y recompra inversa. Especialmente en los últimos años, también se les ha asociado a menudo con la Reserva Federal, apareciendo en las noticias financieras. Sin embargo, la mayoría de la gente sólo ha oído hablar de estas dos palabras y no tiene idea de lo que significan. En segundo lugar, para dejarlos claros hay que hablar del pacto de recompra, una herramienta clave en los mercados financieros.

¿Qué es un acuerdo de recompra?

Un acuerdo de recompra, o REPO para abreviar, es un instrumento de financiación a corto plazo en el que el vendedor recibe fondos de la venta de un valor y el recomprador recibe una inversión a corto plazo a costa de recomprar los intereses. Este tipo de acuerdo se utiliza a menudo para regular la liquidez del mercado, gestionar las necesidades de financiación a corto plazo y realizar inversiones a corto plazo.

En un acuerdo de recompra, una parte vende valores (generalmente bonos) a otra parte y acuerda recomprarlos en una fecha futura específica a un precio ligeramente más alto. Las dos contrapartes acuerdan los detalles de la transacción, como la cantidad de valores a vender, el precio de la transacción, la fecha de recompra y el precio de recompra.

Una parte vende los valores a la otra y recibe los fondos correspondientes. En una fecha futura acordada, el vendedor recompra la misma cantidad de valores a un precio ligeramente superior al precio de venta. La diferencia se conoce como interés de recompra y representa el retorno de la inversión que recibe el recompra.

Es importante darse cuenta de que las instituciones financieras tienen que cerrar sus libros antes de cerrar el día, y es entonces cuando se necesita efectivo diario. Especialmente los bancos comerciales, al finalizar sus actividades antes de que se acaben las reservas, deben cumplir los requisitos mínimos de la Reserva Federal. También existen muchos fondos de cobertura para mantener la posición disponible pero también para mantener suficiente efectivo en los libros.

Pero los mercados financieros cambian muy rápidamente y la situación es diferente cada día. A veces estas instituciones tienen suficiente dinero propio, pero a veces el dinero en manos de estas instituciones no es suficiente. Si no tienen suficiente dinero disponible antes de cerrar los libros, tienen que acudir al mercado monetario para encontrar un préstamo a corto plazo. Como es un préstamo, tienen que tener garantía. Las garantías proporcionadas por estas instituciones financieras también se conocen como productos financieros, que suelen ser bonos del Tesoro, bonos corporativos, valores, etc.

Y en el mercado monetario existen fondos del mercado monetario y se centran en inversiones a corto plazo. Por lo tanto, también suelen ser prestamistas de estos bancos, prestando dinero a instituciones financieras que lo necesitan. Cuando el prestamista y el prestatario lleguen a un acuerdo, firmarán un acuerdo de compra-venta.

Este acuerdo contendrá aproximadamente cuál es el valor de mercado de la garantía financiera y por qué se venderá al prestamista. Por supuesto. Este precio de venta suele ser ligeramente inferior al precio de mercado. ¿Cuántos días después volverá a comprar el vendedor la garantía financiera y a qué precio, que será ligeramente superior al precio al que se vendió?

Pero debido a las diferentes posiciones de las dos partes, este acuerdo se denomina de manera diferente. Desde el punto de vista del vendedor, que es el banco, se llama repo, y desde el punto de vista del prestamista, que es el fondo del mercado monetario, se llama repo inverso. Entonces, aunque es un acuerdo, tiene dos nombres, pero en realidad dicen lo mismo.

Un acuerdo de recompra generalmente implica una prenda en lugar de una garantía. En este acuerdo, el vendedor vende valores al comprador y se compromete a recomprarlos en una fecha específica en el futuro a un precio ligeramente superior. En el proceso, el vendedor efectivamente pignora los valores al comprador como garantía de la transacción. Si el vendedor no puede recomprar los valores en las condiciones acordadas, el comprador tiene derecho a disponer de estos valores pignorados para cubrir pérdidas.

Una prenda es una garantía proporcionada por el vendedor en una transacción, a diferencia de una hipoteca, que generalmente implica el uso de un instrumento de deuda como garantía de un préstamo. En un acuerdo de recompra, el artículo de deuda es el valor pignorado. La garantía cambia de manos cada vez, incluso si hay un cambio temporal de propiedad.

Se trata de cubrir riesgos adicionales, de modo que, suponiendo que el vendedor, el prestatario, sea insolvente en la fecha de reembolso, el comprador, el prestamista, pueda tomar estas garantías financieras en sus propias manos y venderlas directamente en el mercado. Porque técnicamente la propiedad de estos productos financieros ya pertenece al fondo del mercado monetario del comprador.

Características de los acuerdos de recompra

| Características

|

Descripción

|

| Naturaleza a corto plazo

|

Ofertas de corto plazo con fechas y precios de recompra definidos.

|

| Financiación

|

Ofrece financiación flexible para las necesidades a corto plazo de ambas partes.

|

| Devoluciones de intereses

|

El diferencial se utiliza como interés de recompra y representa el costo de financiamiento.

|

| Beneficios para ambas partes

|

El vendedor obtiene fondos, el recomprador gana oportunidades de inversión a corto plazo.

|

| Gestión de la liquidez

|

Utilizado por instituciones financieras para gestionar de manera flexible el riesgo de liquidez.

|

| Instrumentos de mercado

|

Instrumento común para la financiación y la inversión a corto plazo.

|

Funciones de un acuerdo de recompra

Tiene una amplia gama de usos en los mercados financieros, cubriendo una variedad de áreas como financiación, inversión y gestión de liquidez. Por ejemplo, el acuerdo permite al vendedor obtener financiación a corto plazo vendiendo valores al comprador y comprándolos nuevamente en una fecha futura a un precio ligeramente superior al precio de venta. Esto proporciona un medio de financiación a corto plazo.

Al mismo tiempo, las instituciones financieras pueden utilizarlo para gestionar sus necesidades de liquidez. Al realizar operaciones de repo, tienen la flexibilidad de ajustar sus posiciones de financiación. Y para los inversores, puede utilizarse como un vehículo de inversión a corto plazo y de riesgo relativamente bajo. Los compradores pueden obtener una cierta cantidad de rendimiento comprando los valores del acuerdo.

Y junto con el mercado de acuerdos de recompra, también desempeña un papel importante a la hora de proporcionar liquidez al mercado. Las instituciones financieras y los inversores pueden comprar y vender a través de este mercado, garantizando así el buen funcionamiento del mercado. Y el banco central también puede utilizarlo como herramienta de política monetaria. Al realizar operaciones de repo inverso, el banco central puede inyectar liquidez en el mercado, mientras que mediante operaciones de repo positivas puede absorber el exceso de liquidez en el mercado.

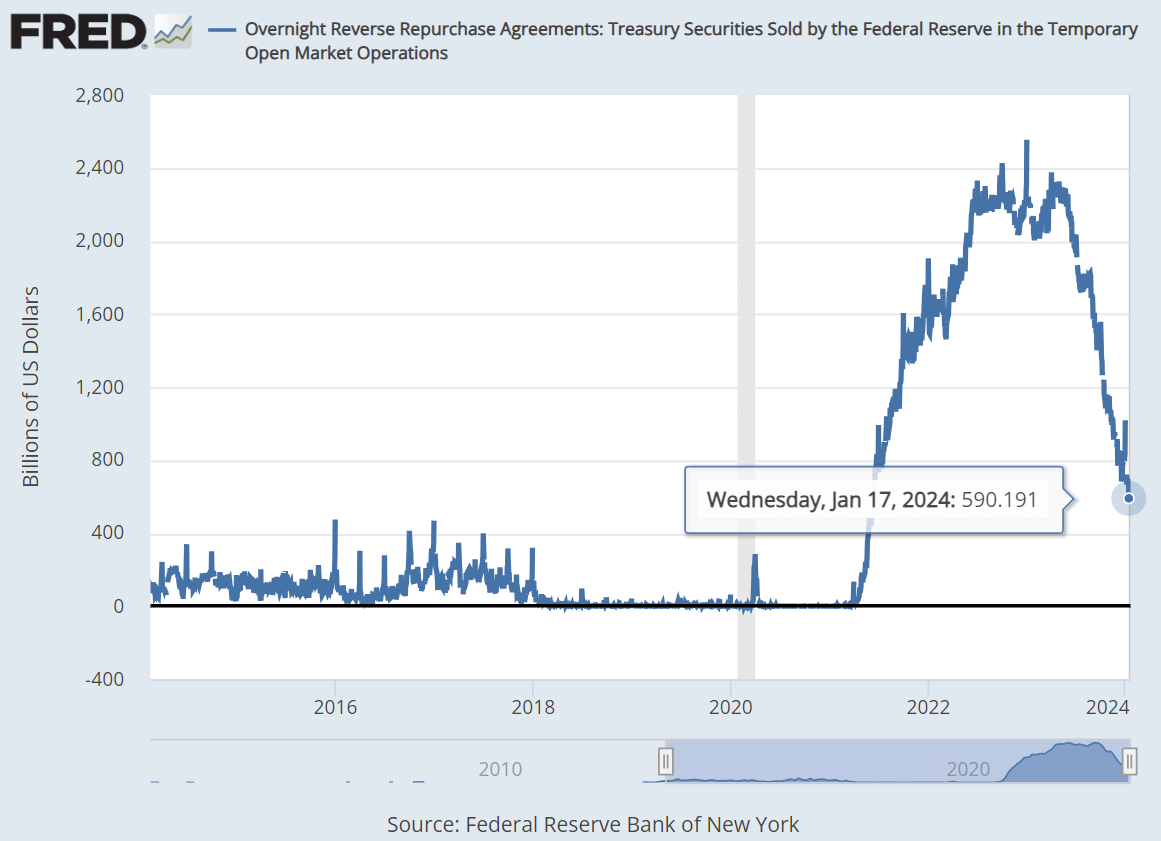

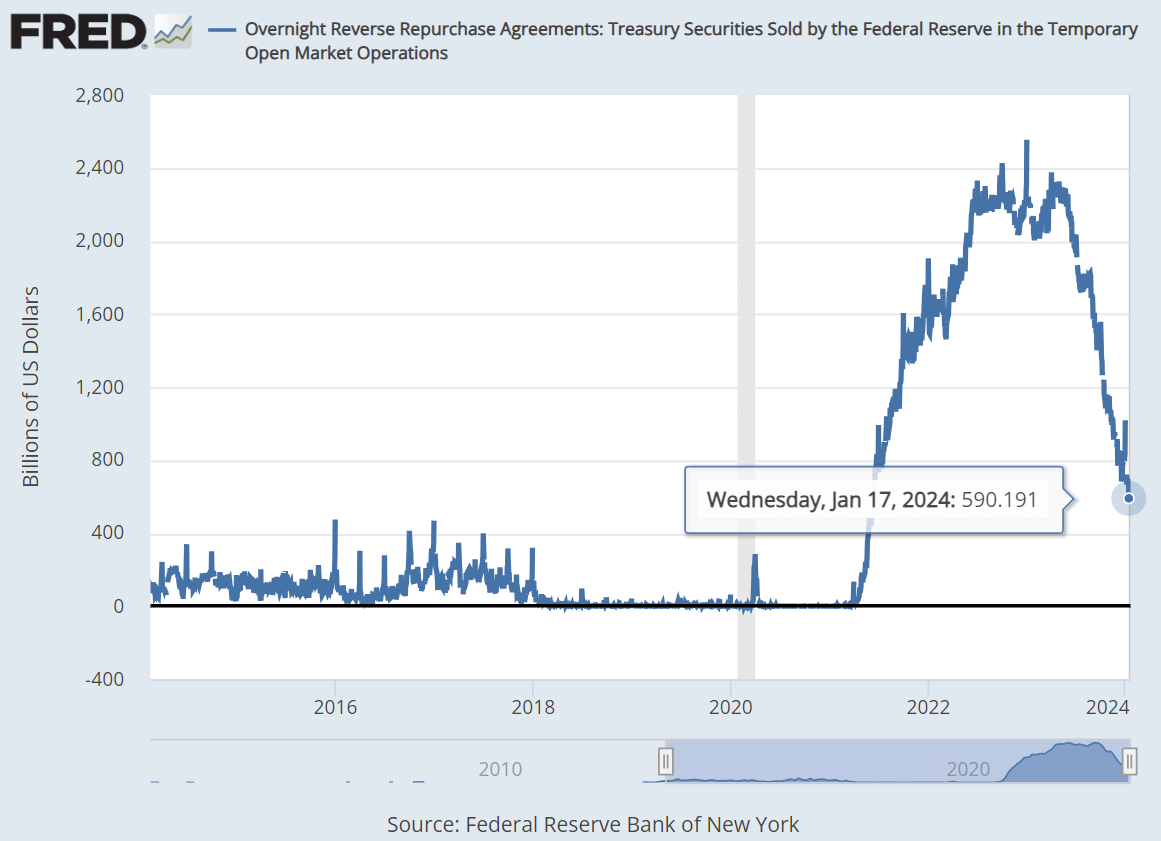

Específicamente, puedes mirar la Reserva Federal. A lo largo de los años, la Reserva Federal se ha convertido en un prestatario y prestamista muy activo en el mercado de repos a través de operaciones de repo y repo inverso. La Reserva Federal puede controlar la cantidad de dinero emitida a través de estos dos medios. Por ejemplo, a través de la operación de recompra, vende los bonos disponibles al banco u otras instituciones financieras para que puedan reunir el efectivo que fluye hacia el mercado. Esperar hasta cierto nivel y luego volver a comprar los bonos, de modo que se inyecte efectivo en el mercado.

La Reserva Federal también está controlando la tasa de recompra, y el mecanismo de recompra inversa proporciona un buen lugar para que vaya el dinero de los fondos del mercado monetario. Esto se debe a que la Reserva Federal ofrece una tasa de interés fija. Si los operadores primarios y otras instituciones financieras no dan una tasa de interés tan alta como ésta, entonces los fondos del mercado monetario simplemente mantienen su dinero en la Reserva Federal.

Al mismo tiempo, el mecanismo de recompra de la Reserva Federal impide que la tasa de interés aumente demasiado rápido en el momento de la recompra. Esto se debe a que el repo de la Reserva Federal establece un límite a las tasas de interés. Como es el intermediario principal, está autorizado a pedir prestado directamente a la Reserva Federal. Si el tipo de interés de los fondos del mercado monetario es superior al tipo de interés fijado por la Reserva Federal, seguramente todo el mundo pedirá prestado directamente a la Reserva Federal.

Mercado de acuerdos de recompra

Mercado de acuerdos de recompra

Es un mercado financiero en el que se realizan operaciones de reporto entre participantes. Este mercado proporciona un mecanismo para la financiación y el comercio de activos a corto plazo y normalmente incluye instituciones financieras, bancos centrales y otras organizaciones grandes.

El mercado de repos es una parte enorme e integral del mercado financiero moderno. Según estadísticas incompletas, el mercado de repos es de aproximadamente 3,4 billones de dólares, y los repos a un día garantizados sólo con bonos del Tesoro de Estados Unidos pueden alcanzar 1 billón de dólares por día.

En el mercado de repos, una de las partes (generalmente una institución financiera o un banco central) acuerda vender algunos activos (generalmente bonos) y recomprar esos activos en una fecha específica en el futuro. La otra parte proporciona financiación a corto plazo mediante la compra de estos activos. La duración de dichas transacciones puede ser muy breve, normalmente un día, una semana o un poco más.

En el mercado de repos, el prestatario común también se conoce como vendedor. Por lo general, hay distribuidores primarios, que son grandes instituciones financieras que tienen autoridad para tratar directamente con la Reserva Federal. Además de los intermediarios primarios, el prestatario cuenta con otros grandes fondos de inversión.

Y el cuerpo principal del lado de los prestamistas son los fondos del mercado monetario. Son un tipo especial de fondo de inversión que se centra únicamente en inversiones a corto plazo. Los fondos del mercado monetario permiten a los inversores retirar su dinero en cualquier momento, normalmente el segundo día hábil.

Las instituciones financieras pueden utilizar este mercado para gestionar sus necesidades de liquidez a corto plazo. Al vender y recomprar activos, pueden ajustar eficazmente sus flujos de efectivo. Los bancos centrales suelen utilizar este mercado para implementar la política monetaria. Al cambiar las tasas de recompra, pueden influir en el nivel de las tasas de interés a corto plazo en el mercado.

Las instituciones financieras pueden utilizar este mercado para realizar ajustes en sus balances. Al final del trimestre o del año, es posible que necesiten equilibrar sus activos y pasivos, y las transacciones de recompra ofrecen una manera conveniente de hacerlo. Los participantes pueden utilizar el mercado de conversión para obtener financiación a corto plazo. Esto es esencial para satisfacer las necesidades de pasivos y gastos a corto plazo.

Los bonos del Tesoro estadounidense, en particular, son muy líquidos porque las transacciones de recompra en dólares estadounidenses se realizan en los principales centros financieros del mundo. Con un mercado de repos tan grande detrás, incluso los bonos del Tesoro de los Estados Unidos pueden considerarse dinero.

Debido a que el propio mercado del Tesoro de Estados Unidos tiene una liquidez muy fuerte y una escala muy grande, la escala de recompra diaria de 1 billón de dólares puede garantizar que los inversores conviertan en cualquier momento los bonos del Tesoro en depósitos en el banco, y casi sin costo. Y si lo desean, también pueden devolver dólares al Tesoro al día siguiente.

Si necesita pedir prestado por un período de tiempo más largo, puede renovar sus acuerdos de recompra. Es con la fácil conversión entre bonos del Tesoro y depósitos bancarios que los bonos del Tesoro de Estados Unidos pueden considerarse dinero.

Además de la liquidez y el tamaño del mercado de repos, a menudo se utiliza como apalancamiento financiero barato. Supongamos que es un fondo de cobertura que planea comprar 1.000 dólares en acciones de Apple de otra empresa de gestión de capital. Cuando llegue, dé la vuelta y véndalo en el mercado de repos; después de todo, las acciones no son tan seguras como los bonos del Tesoro.

El fondo del mercado monetario puede descontar el precio un poco más, digamos en 100 dólares. y en realidad recibir $900. y luego acepta que mañana volverás a comprar esas acciones a 900,05 dólares. y ese níquel será el interés a un día.

Esto sería lo mismo que por sólo $100. comprando acciones de Apple por valor de 1.000 dólares. Al día siguiente, si miras en la dirección correcta, el precio de las acciones de Apple sube y las acciones de 1.000 dólares ahora se convierten en 1.100 dólares. Después de vender las acciones, usted le devuelve al fondo del mercado monetario $900,05. Los 199,95 intermedios son la ganancia.

El mercado de acuerdos de recompra juega un papel importante en el sistema financiero y tiene un impacto en el buen funcionamiento de todo el mercado financiero y la economía. Por su flexibilidad y eficiencia, este mercado es una herramienta clave para la financiación y gestión de activos a corto plazo para todo tipo de entidades financieras.

Características del mercado de pactos de recompra

| Características

|

Descripción

|

| Alta mobilidad

|

Los activos se liquidan fácilmente para satisfacer las necesidades de financiación a corto plazo.

|

| Flexibilidad

|

Permite ajustes de financiación flexibles para adaptarse a los cambios del balance.

|

| Gran escala

|

A gran escala, muchos participantes, liquidez vital en los mercados financieros.

|

| Diversificación

|

Hay varias opciones, como bonos del tesoro y bonos corporativos.

|

| Política regulatoria

|

El ajuste de la tasa de recompra del banco central influye en las tasas de corto plazo.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Mercado de acuerdos de recompra

Mercado de acuerdos de recompra