Торговля

Институт ЕВС

Учебный центр

Онлайн-курсы

Краткое содержание:

Краткое содержание:

Репо, обеспечение средств путем продажи ценных бумаг, является инструментом краткосрочного финансирования на финансовых рынках, имеющим решающее значение для ликвидности и управления активами. Обширный рынок репо позволяет Федеральной резервной системе регулировать денежную массу, влияя на рыночные ставки.

Я считаю, что обычные финансовые друзья часто слышат эти два слова: выкуп и обратный выкуп. Особенно в последние годы они также часто ассоциировались с Федеральной резервной системой, появляясь в финансовых новостях. Однако большинство людей только слышали об этих двух словах и понятия не имеют, что они означают. Во-вторых, чтобы прояснить их, нам придется поговорить о соглашении РЕПО, ключевом инструменте на финансовых рынках.

Что такое договор репо?

Соглашение об обратной покупке, или сокращенно РЕПО, представляет собой инструмент краткосрочного финансирования, в котором продавец получает средства от продажи ценной бумаги, а лицо, выкупающее ценную бумагу, получает краткосрочные инвестиции за счет выкупа процентов. Этот тип соглашения часто используется для регулирования рыночной ликвидности, управления краткосрочными потребностями в финансировании и осуществления краткосрочных инвестиций.

В соглашении РЕПО одна сторона продает ценные бумаги (обычно облигации) другой стороне и соглашается выкупить эти ценные бумаги в определенную дату в будущем по немного более высокой цене. Два контрагента согласовывают детали сделки, такие как количество ценных бумаг, которые будут проданы, цена сделки, дата выкупа и цена выкупа.

Одна сторона продает ценные бумаги другой стороне и получает соответствующие средства. В согласованную дату в будущем продавец выкупает такое же количество ценных бумаг по цене, немного превышающей цену продажи. Разница известна как проценты от выкупа и представляет собой доход от инвестиций, полученных стороной, выкупающей акции.

Важно понимать, что финансовые учреждения должны связать свои бухгалтерские книги до закрытия в течение дня, и именно тогда возникает потребность в ежедневных денежных средствах. Особенно коммерческие банки, в конце бизнеса до того, как резервы попадут в руки, должны соответствовать минимальным требованиям Федеральной резервной системы. Существует также множество хедж-фондов, которые не только контролируют позицию, но и сохраняют достаточно денежных средств на счетах.

Но финансовые рынки меняются очень быстро, и ситуация меняется каждый день. Иногда эти учреждения имеют достаточно собственных денег, но иногда денег в руках этих учреждений недостаточно. Если у них недостаточно денег на руках, прежде чем они сведут бухгалтерские книги, им придется пойти на денежный рынок, чтобы найти краткосрочный кредит. Поскольку это кредит, у них должен быть залог. Залог, предоставляемый этими финансовыми учреждениями, также известен как финансовые продукты, которыми обычно являются казначейские облигации, корпоративные облигации, ценные бумаги и т. д.

А на денежном рынке есть фонды денежного рынка, и они сосредоточены на краткосрочных инвестициях. Таким образом, они также обычно являются кредиторами этих банков, предоставляя деньги нуждающимся финансовым учреждениям. Когда кредитор и заемщик придут к соглашению, они подпишут договор купли-продажи.

В этом соглашении будет примерно указано, какова рыночная стоимость финансового обеспечения и за что оно будет продано кредитору. Конечно. Цена продажи обычно будет немного ниже рыночной цены. Через сколько дней продавец выкупит финансовое обеспечение обратно по какой цене, которая будет несколько выше цены, по которой оно было продано?

Но из-за разных позиций двух сторон это соглашение называется по-разному. С точки зрения продавца, то есть банка, это называется репо, а с точки зрения кредитора, то есть фонда денежного рынка, это называется обратным репо. Итак, хотя это одно соглашение, у него два названия, но на самом деле они говорят одно и то же.

Соглашение об обратной покупке обычно предполагает залог, а не обеспечение. По этому соглашению продавец продает ценные бумаги покупателю и соглашается выкупить их в определенную дату в будущем по несколько более высокой цене. При этом продавец фактически передает ценные бумаги покупателю в качестве обеспечения сделки. Если продавец не имеет возможности выкупить ценные бумаги на согласованных условиях, покупатель имеет право распорядиться этими заложенными ценными бумагами для покрытия убытков.

Залог — это обеспечение, предоставляемое продавцом в сделке, в отличие от ипотеки, которая обычно предполагает использование долгового инструмента в качестве обеспечения кредита. В договоре РЕПО статьей долга является залоговое обеспечение. Залог каждый раз переходит из рук в руки, даже если происходит временная смена собственника.

Это необходимо для хеджирования дополнительного риска, чтобы, если продавец (заемщик) окажется неплатежеспособным на дату погашения, покупатель (кредитор) мог бы взять эти финансовые гарантии в свои руки и продать их непосредственно на рынке. Потому что технически право собственности на эти финансовые продукты уже принадлежит фонду денежного рынка покупателя.

| Характеристики | Описание |

| Краткосрочный характер | Краткосрочные сделки с определенными датами и ценами обратного выкупа. |

| Финансирование | Предлагает гибкое финансирование для краткосрочных нужд обеих сторон. |

| Процентные доходы | Спред используется в качестве процентов по репо и представляет собой стоимость финансирования. |

| Выгоды для обеих сторон | Продавец получает средства, покупатель получает краткосрочные инвестиционные возможности. |

| Управление ликвидностью | Используется финансовыми учреждениями для гибкого управления риском ликвидности. |

| Рыночные инструменты | Общий инструмент краткосрочного финансирования и инвестиций. |

Функции договора РЕПО

Он имеет широкий спектр применения на финансовых рынках, охватывая различные области, такие как финансирование, инвестиции и управление ликвидностью. Например, соглашение позволяет продавцу получить краткосрочное финансирование путем продажи ценных бумаг покупателю и выкупа их обратно в будущем по цене, немного превышающей цену продажи. Это обеспечивает средства краткосрочного финансирования.

В то же время финансовые учреждения могут использовать его для управления своими потребностями в ликвидности. Участвуя в операциях репо, они имеют возможность корректировать свои позиции финансирования. А для инвесторов его можно использовать как краткосрочный инвестиционный инструмент с относительно низким уровнем риска. Покупатели могут получить определенную сумму дохода, приобретая ценные бумаги по соглашению.

А вместе с рынком соглашений об обратном выкупе он также играет важную роль в обеспечении рыночной ликвидности. Финансовые учреждения и инвесторы могут покупать и продавать через этот рынок, обеспечивая тем самым бесперебойное функционирование рынка. И центральный банк также может использовать его как инструмент денежно-кредитной политики. Проводя операции обратного РЕПО, центральный банк может вводить ликвидность на рынок, а посредством операций положительного РЕПО он может поглощать избыточную ликвидность на рынке.

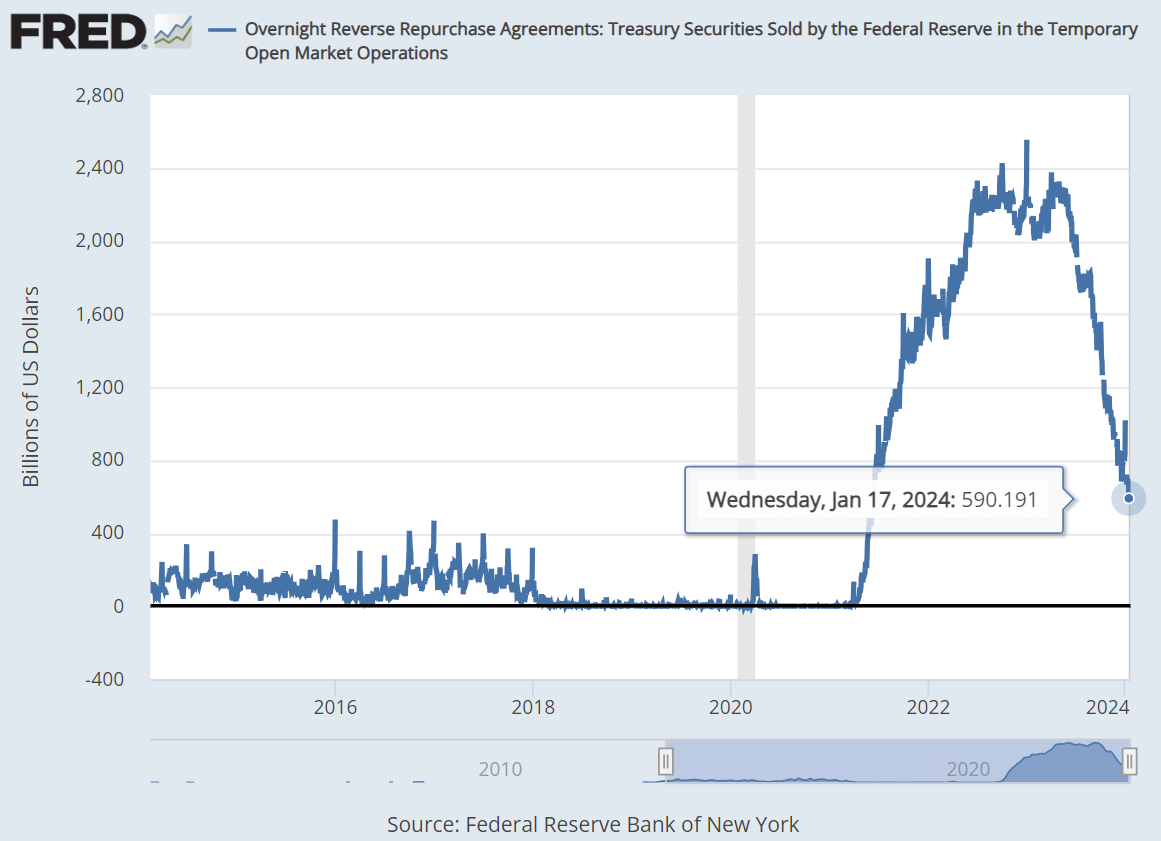

В частности, вы можете посмотреть на Федеральную резервную систему. За прошедшие годы ФРС стала очень активным заемщиком и кредитором на рынке репо посредством операций репо и обратного репо. ФРС может контролировать количество денег, выпущенных этими двумя способами. Например, посредством сделки обратного выкупа он продает имеющиеся облигации банку или другим финансовым учреждениям, чтобы они могли собирать денежные средства, поступающие на рынок. Подождите до определенного уровня, а затем выкупите облигации обратно, чтобы влить деньги в рынок.

ФРС также контролирует ставку РЕПО, а механизм обратного РЕПО обеспечивает хорошее место для размещения денег фондов денежного рынка. Это потому, что ФРС обеспечивает фиксированную процентную ставку. Если первичные дилеры и другие финансовые учреждения не предоставляют столь высокие процентные ставки, то фонды денежного рынка просто хранят свои деньги в ФРС.

В то же время механизм выкупа ФРС предотвращает слишком быстрый рост процентной ставки во время выкупа. Это связано с тем, что РЕПО ФРС предусматривает ограничение процентных ставок. Поскольку он является первичным дилером, он имеет право брать займы напрямую у ФРС. Если процентная ставка по фондам денежного рынка выше, чем процентная ставка, установленная ФРС, то, несомненно, все будут занимать деньги напрямую у ФРС.

Рынок соглашения РЕПО

Рынок соглашения РЕПО

Это финансовый рынок, на котором между участниками осуществляются операции РЕПО. Этот рынок обеспечивает механизм краткосрочного финансирования и торговли активами и обычно включает в себя финансовые учреждения, центральные банки и другие крупные организации.

Рынок репо – очень огромная и неотъемлемая часть современного финансового рынка. По неполным статистическим данным, рынок репо составляет примерно $3,4 трлн, а сделки РЕПО овернайт, обеспеченные только казначейскими облигациями США, могут достигать $1 трлн в день.

На рынке репо одна сторона (обычно финансовое учреждение или центральный банк) соглашается продать некоторые активы (обычно облигации) и соглашается выкупить эти активы в определенную дату в будущем. Другая сторона предоставляет краткосрочное финансирование путем покупки этих активов. Продолжительность таких транзакций может быть очень короткой, обычно день, неделя или немного дольше.

На рынке репо обычный заемщик также известен как продавец. Обычно существуют первичные дилеры, представляющие собой крупные финансовые учреждения, имеющие право вести дела напрямую с Федеральной резервной системой. Помимо первичных дилеров, у заемщика есть и другие крупные инвестиционные фонды.

И основным органом со стороны кредиторов являются фонды денежного рынка. Это особый тип инвестиционного фонда, который ориентирован только на краткосрочные инвестиции. Фонды денежного рынка позволяют инвесторам снимать свои деньги в любое время, обычно на второй рабочий день.

Финансовые учреждения могут использовать этот рынок для управления своими краткосрочными потребностями в ликвидности. Продавая и выкупая активы, они могут эффективно корректировать свои денежные потоки. Центральные банки обычно используют этот рынок для реализации денежно-кредитной политики. Изменяя ставки репо, они могут влиять на уровень краткосрочных процентных ставок на рынке.

Финансовые учреждения могут использовать этот рынок для корректировки баланса. В конце квартала или года им может потребоваться сбалансировать свои активы и обязательства, а операции репо предоставляют удобный способ сделать это. Участники могут использовать конверсионный рынок для получения краткосрочного финансирования. Это важно для удовлетворения краткосрочных обязательств и потребностей в расходах.

В частности, казначейские облигации США очень ликвидны, поскольку операции репо в долларах США проводятся во всех крупных финансовых центрах мира. Именно благодаря такому большому рынку репо за ним даже казначейские облигации США можно считать деньгами.

Поскольку рынок казначейских облигаций США сам по себе обладает очень высокой ликвидностью и очень большим масштабом, ежедневный масштаб РЕПО в размере 1 триллиона долларов может гарантировать, что инвесторы в любое время превращают казначейские облигации в депозиты в банке, причем практически без каких-либо затрат. И если они захотят, они также могут на следующий день вернуть доллары в Казначейство.

Если вам нужно взять кредит на более длительный период времени, вы можете пролонгировать свои соглашения об обратном выкупе. Именно при условии быстрой конвертации между казначейскими облигациями и банковскими депозитами казначейские облигации США можно считать деньгами.

Помимо ликвидности и размера рынка репо, он часто используется в качестве дешевого финансового рычага. Допустим, вы — хедж-фонд, планирующий купить акции Apple на 1000 долларов у другой фирмы по управлению капиталом. Когда он прибудет, развернитесь и продайте его на рынке репо; в конце концов, акции не так безопасны, как казначейские облигации.

Фонд денежного рынка может снизить цену немного больше, скажем, на 100 долларов. и фактически получите 900 долларов. а затем договоритесь, что завтра вы выкупите эти акции обратно по цене 900,05 доллара. и этот никель будет представлять собой проценты овернайт.

Это будет то же самое, что всего за 100 долларов. покупка акций Apple на сумму 1000 долларов. На следующий день, если вы посмотрите в правильном направлении, цена акций Apple вырастет, и цена акций в 1000 долларов станет 1100 долларов. После продажи акций вы возвращаете фонду денежного рынка 900,05 долларов. 199,95 между ними — это прибыль.

Рынок соглашений РЕПО играет важную роль в финансовой системе и оказывает влияние на бесперебойную работу всего финансового рынка и экономики. Благодаря своей гибкости и эффективности этот рынок является ключевым инструментом краткосрочного финансирования и управления активами для всех типов финансовых учреждений.

| Характеристики | Описание |

| Высокая мобильность | Активы легко ликвидируются для удовлетворения краткосрочных потребностей в финансировании. |

| Гибкость | Позволяет гибко корректировать финансирование для адаптации к изменениям баланса. |

| Большой масштаб | Крупные масштабы, множество участников, жизненно важная ликвидность на финансовых рынках. |

| Диверсификация | Существуют различные варианты, такие как казначейские облигации и корпоративные облигации. |

| Регуляторная политика | Корректировка ставки репо центрального банка влияет на краткосрочные ставки. |

Отказ от ответственности: Этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходят какому-либо конкретному человеку.

Новичок в торговле фьючерсами? Узнайте, как торговать фьючерсами шаг за шагом, с помощью этого понятного для новичков руководства, охватывающего основы, стратегии и управление рисками.

2025-05-15

Рассмотрите прогноз цен на золото на 2025 год, изучив прошлые скачки цен, ключевые факторы и то, что история показывает о будущем золота на неопределенных рынках.

2025-05-15

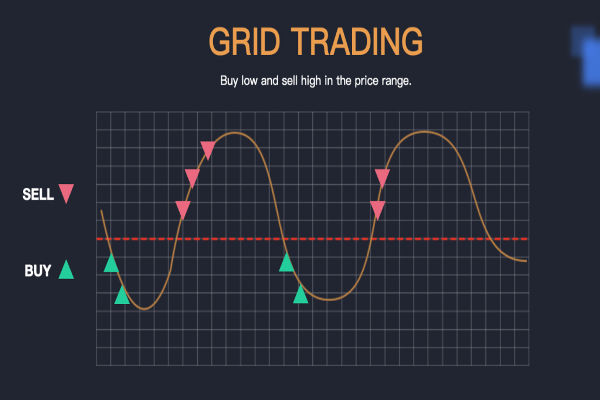

Изучите потенциальные выгоды и риски сетевой торговли и выясните, оправдывает ли эта стратегия риск для вашего стиля торговли.

2025-05-15