Mulai Trading

Tentang EBC

Diterbitkan pada: 2024-02-02

Dalam masyarakat primitif yang materialnya sangat miskin, tidak ada uang maupun perdagangan yang maju. Namun jika dua orang tertarik dengan apa yang dimiliki pihak lain, mereka akan berdagang satu sama lain, melakukan barter untuk mendapatkan apa yang mereka butuhkan. Pertukaran jenis ini masih banyak dilakukan hingga saat ini. Di pasar modal, ada instrumen keuangan yang populer seperti swap. Mari kita cari tahu: jenis transaksi apa saja yang ada di swap?

Apa itu pertukaran?

Apa itu pertukaran?

Dikenal juga dengan istilah transaksi swap, yaitu suatu bentuk transaksi dimana kedua belah pihak sepakat untuk saling menukarkan aset tertentu pada waktu tertentu di masa yang akan datang. Seperti kata pepatah, seorang penguasa mempunyai kelebihan dan kekurangan tersendiri. Baik itu organisasi perdagangan atau negara, masing-masing memiliki kekuatan dan kelemahan berbeda di pasar keuangan. Jika Anda bisa menemukan pasangan yang mau bertukar pikiran, dan kedua belah pihak bisa menukar kelebihannya dengan kelemahannya, banyak masalah bisa terselesaikan.

Kontrak swap biasanya menetapkan istilah-istilah penting seperti waktu pertukaran, frekuensi pembayaran, dan jumlah atau jumlah aset yang akan dipertukarkan dan dapat digunakan untuk melakukan lindung nilai terhadap berbagai risiko, seperti risiko nilai tukar, risiko suku bunga. , dan fluktuasi harga komoditas. Dengan mempertukarkan aset atau liabilitas dengan pihak lain, peserta dapat mengurangi dampak risiko tertentu terhadap posisi keuangannya. Misalnya, jika dua pihak saling bertukar arus kas dalam mata uang yang berbeda, hal ini sering kali digunakan untuk melakukan lindung nilai terhadap risiko nilai tukar, sehingga memungkinkan perusahaan untuk mengelola fluktuasi mata uang dengan lebih baik dalam transaksi lintas batas.

Dan ini dapat membantu investor mendiversifikasi portofolionya. Dengan mempertukarkan berbagai jenis aset, investor dapat mendiversifikasi risiko investasinya dan meningkatkan ketahanan portofolionya secara keseluruhan. Misalnya, dua pihak saling bertukar saham di perusahaan satu sama lain. Transaksi tersebut dapat digunakan untuk berbagai tujuan, termasuk diversifikasi portofolio investasi, merealisasikan merger dan akuisisi perusahaan, dan mengelola struktur pemegang saham.

Hal ini juga dapat membantu perusahaan mengurangi biaya pinjaman mereka. Dengan menukarkan berbagai jenis pembayaran suku bunga dengan pihak lain, perusahaan dapat beradaptasi lebih baik terhadap perubahan suku bunga pasar dan mewujudkan persyaratan pembiayaan yang lebih kompetitif. Misalnya, dua pihak saling bertukar sejumlah pembayaran suku bunga tunai di masa depan. Pertukaran suku bunga tetap dan mengambang digunakan untuk melakukan lindung nilai terhadap fluktuasi suku bunga dan mengurangi biaya pinjaman atau hasil investasi.

Kontrak semacam itu tidak hanya dapat disesuaikan dengan kebutuhan spesifik para peserta, tetapi juga menawarkan keuntungan pajak. Fleksibilitas ini memungkinkannya memenuhi kebutuhan unik berbagai industri, bisnis, atau investor, sehingga memberikan solusi yang lebih personal. Dan dengan merancang struktur secara cerdik, perusahaan juga dapat memperoleh manfaat pajak.

Hal ini juga menyediakan sumber likuiditas tambahan, yang memungkinkan peserta memiliki lebih banyak fleksibilitas dalam pengelolaan aset atau liabilitas. Hal ini sangat penting bagi lembaga keuangan dan perusahaan besar. Oleh karena itu, jenis pasar ini biasanya didominasi oleh lembaga keuangan dan perusahaan besar, dan oleh karena itu, transaksi ini mungkin memerlukan risiko dan modal yang lebih besar.

Saat ini, mata uang tersebut semakin terdiversifikasi, mulai dari mata uang tradisional dan suku bunga hingga berbagai kategori seperti ekuitas dan obligasi. Penggunaan badan utama tidak lagi terbatas pada perusahaan; bank sentral, ekspor, dan lembaga kredit telah menjadi kekuatan dalam jenis perdagangan ini.

Ia memiliki keunggulan tersendiri dalam varietas yang berbeda; misalnya, dalam pertukaran mata uang, kedua belah pihak dapat mengumpulkan uang yang mereka butuhkan dalam jangka waktu yang lebih singkat. Dan hal ini dapat menghemat biaya peningkatan modal dengan menghilangkan biaya transaksi dan biaya penjaminan emisi yang timbul melalui pinjaman bank, penerbitan obligasi, dan sebagainya. Selain itu, perjanjian swap telah disepakati sebelumnya bahwa nilai tukar tetap dapat secara efektif menghindari risiko fluktuasi nilai tukar, sehingga mengurangi kerugian nilai tukar mata uang.

Namun meskipun bagus, namun terdapat risiko tertentu, dimana risiko kredit menjadi musuh terbesarnya. Oleh karena itu, sebelum melakukan transaksi pertukaran, kedua belah pihak harus berusaha memperbaiki syarat dan ketentuan perjanjian pertukaran untuk memaksimalkan perlindungan kepentingan mereka sendiri. Penting untuk dicatat bahwa ini adalah instrumen keuangan yang kompleks, dan para peserta harus sepenuhnya memahami syarat dan risiko kontrak, mencari nasihat profesional, dan memastikan bahwa kontrak tersebut mematuhi peraturan dan persyaratan hukum.

| Karakteristik | Keterangan |

| Definisi | Aliran pertukaran perjanjian keuangan, misalnya suku bunga. |

| Tujuan | Manajemen risiko, pengurangan biaya, diversifikasi, dll. |

| Peserta | Biasanya lembaga keuangan, bisnis atau investor. |

| Proses | Menandatangani perjanjian, menetapkan persyaratan, melakukan pembayaran rutin. |

| Resiko dan Manfaat | Alat risiko: Risiko bunga, pasar, dan kredit. |

Pertukaran Ekuitas

Ini adalah jenis transaksi keuangan yang melibatkan dua perusahaan yang saling bertukar kepentingan ekuitas. Dalam jenis transaksi ini, kedua perusahaan sepakat untuk bertukar sejumlah atau persentase saham tertentu satu sama lain, sehingga mengubah struktur kepemilikan saham mereka. Transaksi ini biasanya didasarkan pada kesepakatan yang dicapai antara kedua pihak untuk tujuan yang mungkin mencakup kerja sama strategis, integrasi bisnis, diversifikasi risiko, dan sebagainya. Bisa juga berupa pertukaran saham yang dimiliki seluruhnya atau pengalihan sebagian saham, tergantung negosiasi para pihak.

Keuntungan dari transaksi tersebut mencakup kemungkinan memperkuat hubungan kerja sama, mengoptimalkan struktur perusahaan, dan berbagi sumber daya bisnis, namun juga disertai dengan risiko tertentu dan pertimbangan kepatuhan hukum.

Perusahaan dapat mengintegrasikan sumber dayanya masing-masing, seperti teknologi, saluran pasar, merek, dll., melalui pertukaran kepentingan ekuitas untuk mewujudkan keunggulan yang saling melengkapi dan meningkatkan daya saing secara keseluruhan. Hal ini juga dapat mengurangi risiko bisnis atau industri tunggal suatu perusahaan dan mendiversifikasi dampak fluktuasi bisnis dan pasar terhadap perusahaan tersebut dengan memegang saham di perusahaan yang berbeda.

Hal ini biasanya disertai dengan perjanjian kerja sama strategis, yang memfasilitasi kerja sama yang lebih mendalam antar perusahaan untuk bersama-sama mengatasi tantangan pasar dan menciptakan lebih banyak peluang bisnis. Jika masing-masing bisnis kedua mitra saling melengkapi, hal ini dapat meningkatkan valuasi secara keseluruhan. Pasar mungkin memandang positif potensi pertumbuhan dan sinergi kerja sama antara kedua perusahaan.

Melalui pertukaran kepentingan ekuitas antar perusahaan, perusahaan dapat berbagi saluran pembiayaan, mengurangi biaya pembiayaan, dan meningkatkan efisiensi penggalangan dana. Apabila kerjasama setelah pertukaran menghasilkan sinergi maka akan berdampak positif terhadap kinerja perusahaan dan diharapkan dapat menciptakan nilai lebih bagi pemegang saham dan meningkatkan kepuasan pemegang saham.

Sebagai contoh, misalkan Perusahaan A dan Perusahaan B berada dalam industri yang sama, namun masing-masing menghadapi beberapa tantangan bisnis. Untuk mengatasi tantangan ini bersama-sama, mereka memutuskan untuk melakukan pertukaran ekuitas. Perusahaan A unggul dalam inovasi teknologi, sedangkan Perusahaan B unggul dalam perluasan pasar dan penjualan. Mereka mencapai kesepakatan dimana Perusahaan A setuju untuk menukarkan sebagian ekuitasnya kepada Perusahaan B, dan Perusahaan B setuju untuk menukarkan persentase ekuitasnya kepada Perusahaan A. Kedua perusahaan sepakat untuk menukarkan sebagian ekuitasnya dengan Perusahaan A.

Sebagai hasil dari pertukaran saham ini, Perusahaan A memperoleh pangsa pasar dan jaringan penjualan yang lebih besar serta ikut serta dalam kesuksesan Perusahaan B. Perusahaan B, pada gilirannya, menerima dukungan inovasi teknologi untuk menjadikan bisnisnya lebih kompetitif.

Pertukaran saham seperti ini memungkinkan kedua perusahaan untuk berbagi sumber daya, keuntungan, dan risiko, memperkuat hubungan kerja sama, dan membuka lebih banyak kemungkinan untuk pengembangan bisnis. Namun, transaksi tersebut juga memerlukan pertimbangan yang cermat terhadap aspek hukum dan keuangan untuk memastikan kepatuhan dan keberlanjutan.

Swap Suku Bunga (IRS)

Swap Suku Bunga (IRS)

Ini adalah instrumen keuangan yang memungkinkan dua pihak untuk menukarkan pembayaran suku bunga selama periode waktu di masa depan. Hal ini biasanya melibatkan satu pihak yang membayar suku bunga tetap dan pihak lainnya membayar suku bunga mengambang untuk melakukan lindung nilai atau menyesuaikan eksposur mereka terhadap risiko suku bunga yang berbeda pada utang atau investasi.

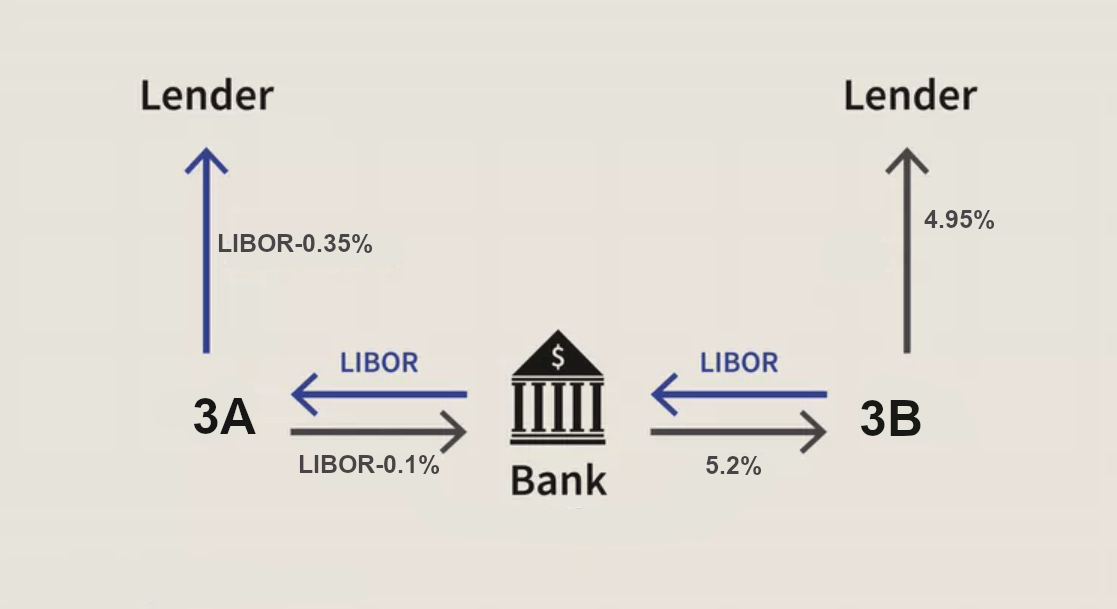

Misalkan ada dua perusahaan, Perusahaan 3A dan Perusahaan 3B, keduanya ingin meminjam pinjaman $10 juta dengan jangka waktu lima tahun. Asumsikan Perusahaan 3A ingin meminjam pinjaman dengan suku bunga variabel, sedangkan Perusahaan 3B ingin meminjam pinjaman dengan suku bunga tetap. Namun, karena alasan kredit dan lainnya, Perusahaan 3A memiliki keunggulan relatif di pasar suku bunga tetap, sedangkan Perusahaan 3A memiliki keunggulan relatif di pasar suku bunga mengambang.

Dengan asumsi kontrak tersebut tidak digunakan, maka Perusahaan 3A akan meminjam pinjaman dengan suku bunga mengambang dengan biaya amortisasi 6 bulan (fluktuasi suku bunga) dikurangi 0,1%. Perusahaan 3B, sebaliknya, akan meminjamkan pinjaman dengan suku bunga tetap pada tingkat 5,2%. Total biaya yang ditanggung kedua perusahaan adalah fluktuasi suku bunga selama 6 bulan ditambah 5,1% dari total biaya.

Kemudian, dengan kontrak swap ini, Perusahaan 3A dapat meminjamkan pinjaman dengan suku bunga tetap sebesar 4%, sedangkan Perusahaan 3B dapat meminjamkan pinjaman dengan suku bunga mengambang dengan biaya LIBOR 6 bulan ditambah 0,6%, dan kemudian menukarkan arus kas antara keduanya. perusahaan.

Jadi untuk perusahaan 3A, biaya intervensi sebenarnya adalah suku bunga 6 bulan dikurangi 0,35%, yang lebih rendah sebesar 0,25% dibandingkan dengan biaya intervensi langsung dalam pinjaman dengan suku bunga variabel. Kemudian untuk perusahaan 3B, biaya pendapatan aktualnya adalah 4,95%, lebih rendah 0,25% dibandingkan biaya intervensi langsung pada pinjaman dengan suku bunga tetap sebesar 5,2%. Total biayanya adalah Libor ditambah 4,6%, yaitu 0,5% lebih rendah dari total biaya tanpa swap.

Dengan demikian, kita dapat mengatakan bahwa pertukaran suku bunga meningkatkan kesejahteraan pihak-pihak yang berpartisipasi dengan menurunkan biaya pendanaan melalui pendekatan seperti perdagangan internasional. Sebagai alat yang efektif, ini dapat digunakan untuk melakukan lindung nilai terhadap risiko akibat struktur suku bunga yang berbeda. Perusahaan atau investor dapat menggunakannya untuk melakukan lindung nilai atas arus kas mereka, terutama dalam kondisi menghadapi kenaikan atau penurunan suku bunga.

Hal ini memberikan cara untuk meningkatkan likuiditas, memungkinkan bisnis atau lembaga keuangan untuk lebih beradaptasi dengan kondisi pasar dan kebutuhan pendanaan. Dan memungkinkan peserta memperoleh persyaratan pembiayaan yang mereka butuhkan dengan biaya yang relatif rendah. Dengan membayar tingkat bunga tetap dan mengenakan tingkat bunga variabel, suatu pihak dapat memperoleh persyaratan pembiayaan yang lebih kompetitif di pasar, sehingga mengurangi biaya pembiayaan.

Kontrak dapat disesuaikan untuk memenuhi kebutuhan para peserta. Fleksibilitas ini memungkinkannya untuk disesuaikan dengan kebutuhan spesifik berbagai industri, bisnis, atau investor, sehingga memberikan solusi manajemen risiko yang lebih personal. Ini juga membantu mendiversifikasi neraca bisnis atau investor. Dengan memilih strategi swap yang tepat, hal ini dapat menghasilkan struktur keuangan yang lebih seimbang dan stabil.

Pertukaran Mata Uang

Ini adalah instrumen keuangan yang melibatkan pertukaran sejumlah mata uang berbeda antara dua pihak dan menukarkannya kembali pada tanggal masa depan yang disepakati. Misalnya, pertukaran dua jumlah uang dengan jumlah dan metode penghitungan suku bunga yang sama tetapi dalam jenis mata uang yang berbeda.

Misalnya, pada bulan Oktober 2014, bank sentral Tiongkok dan Rusia menandatangani perjanjian pertukaran mata uang selama tiga tahun di mana kedua belah pihak menegosiasikan nilai tukar dan suku bunga, dengan bank sentral Tiongkok memberikan 150 miliar yuan kepada bank sentral Rusia dan bank sentral Tiongkok. Bank sentral Rusia memberi bank sentral Tiongkok setara dengan 815 miliar rubel.

Pada akhir periode tiga tahun, Rusia mengembalikan 150 miliar yuan, dan bank sentral Tiongkok mengembalikan 815 miliar rubel ke Rusia. Dalam prosesnya, kedua negara menerima mata uang asing yang mereka butuhkan, yang dapat digunakan oleh bank untuk menyelesaikan pinjaman mata uang asing dan oleh Tiongkok dan Rusia untuk menyelesaikan perdagangan dan menjaga likuiditas di pasar mata uang asing mereka.

Hal ini memungkinkan para pihak untuk menukarkan mata uang pada tanggal tertentu di masa depan dengan nilai tukar yang dinegosiasikan, dengan tujuan utama mencapai penyebaran dana yang fleksibel antara mata uang yang berbeda dan manajemen risiko. Hal ini membantu memitigasi risiko yang terkait dengan fluktuasi nilai tukar dan khususnya penting untuk transaksi internasional dan operasi bisnis lintas batas.

Dengan meminjam mata uang pada tingkat bunga yang relatif rendah dan kemudian mengkonversikannya ke mata uang lokal yang diinginkan melalui struktur pertukaran timbal balik, hal ini memungkinkan perusahaan memperoleh persyaratan pembiayaan yang lebih kompetitif. dan menyediakan sarana untuk meningkatkan likuiditas, khususnya bagi lembaga keuangan dan bisnis yang beroperasi di pasar internasional. Likuiditas dan kebutuhan pembayaran dapat dikelola lebih fleksibel dengan menukarkan mata uang dengan pihak lawan lainnya.

Hal ini juga menyediakan sumber pendanaan yang terdiversifikasi, memungkinkan dunia usaha untuk lebih beradaptasi dengan kondisi pasar dan kebutuhan pendanaan. Hal ini sangat penting bagi bisnis internasional, yang mungkin perlu menyebarkan dana antar negara atau wilayah. Selain itu, jenis kontrak ini dapat disesuaikan dengan kebutuhan para peserta. Penyesuaian ini memungkinkannya untuk disesuaikan dengan kebutuhan spesifik berbagai industri, bisnis, atau pedagang, sehingga memberikan solusi yang lebih personal.

Swap juga dapat digunakan sebagai alat untuk pembiayaan jangka panjang, sehingga memungkinkan perusahaan untuk membatasi struktur pembiayaan mereka agar lebih sesuai dengan arus kas dan kebutuhan pendanaan mereka. Namun, perlu diingat bahwa, seperti instrumen keuangan lainnya, instrumen ini mempunyai risiko tertentu, termasuk fluktuasi nilai tukar, risiko kredit, dan risiko likuiditas.

| Manfaat | Keterangan | Contoh |

| Manajemen risiko | Lindung nilai risiko mata uang, kurangi dampak nilai tukar. | Perusahaan A dan B melakukan pertukaran untuk memperbaiki nilai tukar. |

| Biaya Pembiayaan Lebih Rendah | Amankan persyaratan pembiayaan yang lebih baik, biaya lebih rendah. | Dana lokal perusahaan C, pertukaran bunga rendah perusahaan D. |

| Pembiayaan yang terdiversifikasi | Diversifikasi sumber pendanaan, tingkatkan fleksibilitas. | Pertukaran perusahaan E untuk pembiayaan yang lebih luas. |

| Meningkatkan likuiditas | Menyediakan alat untuk kebutuhan likuiditas mata uang. | Perusahaan F mengamankan likuiditas mata uang di muka. |

| Kerja sama strategis | Mempromosikan kerja sama global untuk pertumbuhan bisnis. | Perusahaan G menukar mata uang dengan pemasok asing. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.