تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

الأوامر هي شهادات يمكن تحويلها لزيادة الأسهم، ومنح الحق في شراء أسهم الشركة بسعر محدد خلال فترة معينة، وتوفير الأموال، وتحفيز الموظفين، وتمكين الاستثمارات المرنة والمتنوعة مع التحوط والرافعة المالية.

هناك العديد من الأدوات المالية المتاحة في سوق الاستثمار، ويعتمد اختيار أي منها على تفضيلات المستثمر وقراراته التجارية. على سبيل المثال، أولئك الذين يريدون عوائد عالية ولكنهم لا يخشون المخاطر العالية يمكنهم اختيار الأسهم، وأولئك الذين يخافون المخاطر ويريدون عوائد مستقرة طويلة الأجل يمكنهم اختيار السندات. في سوق الأوراق المالية، هناك أداة استثمار مناسبة يمكنها تحمل المخاطر العالية وتحقيق عائد مرتفع: الضمانات. الآن سننظر في خصائص الأوامر ودورها.

ماذا تعني المذكرة؟

ماذا تعني المذكرة؟

هي شهادة تمنح حاملها الحق في أن يتمكن من شراء أسهم شركة بسعر محدد في وقت محدد في المستقبل. إلا أنها ليست التزاما، مما يعني أن حاملها يمكنه اختيار ما إذا كان يريد ذلك أم لا. ممارسة هذا الحق مما يمنح المستثمر بعض المرونة. وفي الوقت نفسه، لها مدة معينة، وعادة ما تنتهي صلاحيتها في تاريخ محدد في المستقبل. خلال هذه المدة، يمكن للمستثمر أن يختار ما إذا كان سيمارس هذا الحق أم لا.

وهي ليست حقوق ملكية ولا التزاما، وعادة ما يتم تصنيفها كأداة حقوق ملكية في البيانات المالية للشركة. وذلك لأن الضمانات تمنح حامليها الحق، وليس الالتزام، للشركة بتقديم المدفوعات أو الخدمات. يحق للمستثمر الذي يحمل مذكرة، ولكن ليس الالتزام، ممارسة الحق من أجل شراء أسهم الشركة.

العناصر الثلاثة للأمر هي سعر التمرين، وفترة التمرين، والأصل الأساسي. وهو يحدد سعر ممارسة السهم الذي سيتم شراؤه، والمعروف أيضًا باسم سعر الإضراب، وهو السعر الذي سيدفعه المستثمر الذي يحمل الأمر لشراء السهم في المستقبل. فهو يحدد سعرًا محددًا مسبقًا يمكن لحامله ممارسة حقه في شراء أسهم الشركة.

ومن ناحية أخرى، فإن فترة الممارسة هي الإطار الزمني الذي يمكن لصاحب هذا الأمر أن يمارس فيه هذا الحق. ولها فترة زمنية محددة يجب على صاحبها أن يقرر خلالها ما إذا كان سيمارس هذا الحق أم لا. فإذا انقضت المدة سقط الحق. الأصل الأساسي هو الأصل الأساسي الذي يرتبط به، وعادة ما يكون السهم العادي للشركة. يمكن للمستثمرين الذين يحملون مذكرة شراء الأصل الأساسي الذي يرتبط به بسعر الممارسة.

وتشكل هذه العناصر الثلاثة معًا خصائصها الأساسية وتحدد الشروط التي يمكن بموجبها لحاملها شراء أسهم الشركة في المستقبل. ومن المهم ملاحظة أن قيمتها السوقية تتقلب مع ظروف السوق والتغيرات في سعر السهم الأساسي. تعتبر الأموال التي تتلقاها الشركة عند إصدار الأوامر جزءًا من رأس المال، لكن الأوامر نفسها لا تمثل أسهمًا في الشركة. فقط عندما يمارس صاحب الحق الحق ويشتري أسهم الشركة، تؤدي الزيادة في رأس المال إلى زيادة رأس المال.

يمكن تصنيف الأوامر إلى أوامر الشركة وأوامر الهيكل. يتم إصدار أمر الشركة من قبل الشركة لشراء أسهم المساهمين الجديدة بسعر محدد ولفترة زمنية محددة. ببساطة، هو أمر ثابت يمكن تحويله إلى المخزون الأم لمدة تصل إلى 10 سنوات، وإذا لم يتم تحويله قبل انتهاء الصلاحية، يصبح عديم القيمة.

يتم إصدار الضمانات المنظمة من قبل طرف ثالث، مثل مؤسسة اقتصادية أو مالية مؤهلة، وتمنح حاملها الحق في شراء أو بيع الأصل الأساسي بسعر ثابت في المستقبل. ويمكن إصدارها على مؤشرات الصناديق المتداولة في البورصة أو سلال الأسهم؛ في الأساس، الاستثمار فيه يعني أنه من المقرر مسبقًا شراء أو بيع كمية محددة من الأصل بسعر محدد.

هناك أيضًا نوعان من الأوامر المنظمة. الأول هو أمر الاستدعاء، الذي يسمح للحامل بشراء السهم الأساسي بسعر متفق عليه خلال فترة متفق عليها. والثاني هو أمر الوضع، الذي يسمح للحامل ببيع المخزون الأساسي بسعر متفق عليه خلال فترة متفق عليها.

الفرق بين الاثنين هو أن أحدهما ينطبق على السوق الصاعد والآخر على السوق الهابطة. ويأمل صاحب أمر الاستدعاء أن يرتفع سعر السهم الأساسي بحيث يتمكن، عند ممارسة الأمر، من شراء السهم بسعر إضراب أقل وتحقيق الربح. يريد صاحب أمر الشراء أن ينخفض سعر السهم الأساسي حتى يتمكن من بيع السهم بسعر إضراب أعلى وتحقيق ربح عند ممارسة الأمر.

يوفر وجود الضمانات للمستثمرين فرصة شراء أسهم الشركة في المستقبل ويوفر وسيلة للشركة لزيادة رأس المال. ومع ذلك، بالمقارنة، يتم تداول أوامر الشركة لفترة أطول من الزمن ولا تنتهي صلاحيتها بسرعة. يتم تداولها لمدة 3.5 أو حتى 10 سنوات، وبالتالي فإن المخاطر أقل. ومن ناحية أخرى، يتم تداول الأوامر المنظمة لفترة زمنية أقصر وتنتهي بسرعة. فترة التداول لا تزيد عن سنة واحدة بكثير، وبالتالي فإن المخاطرة أعلى.

| مدة | أوامر الاتصال الأوروبية | أوامر الاتصال الأمريكية | أوامر الاتصال الآسيوية |

| حان الوقت لممارسة الحقوق | يمكن ممارستها عند النضج. | ممارسة الرياضة في فترة محددة. | ممارسة متوسط السعر. |

| المرونة | أدنى | أعلى | أدنى |

| فترة التمرين | تاريخ انتهاء الاستحقاق الثابت | ثابت، تاريخ انتهاء الصلاحية ينتهي | تاريخ انتهاء الاستحقاق الثابت |

| سيولة السوق | عادة أقل | عادة أعلى | عادة أقل |

| السيناريوهات القابلة للتطبيق | استراتيجية صعودية ثابتة. | لاستراتيجيات مرنة. | استراتيجية متوسط السعر مناسبة. |

الاختلافات بين الأوامر والخيارات

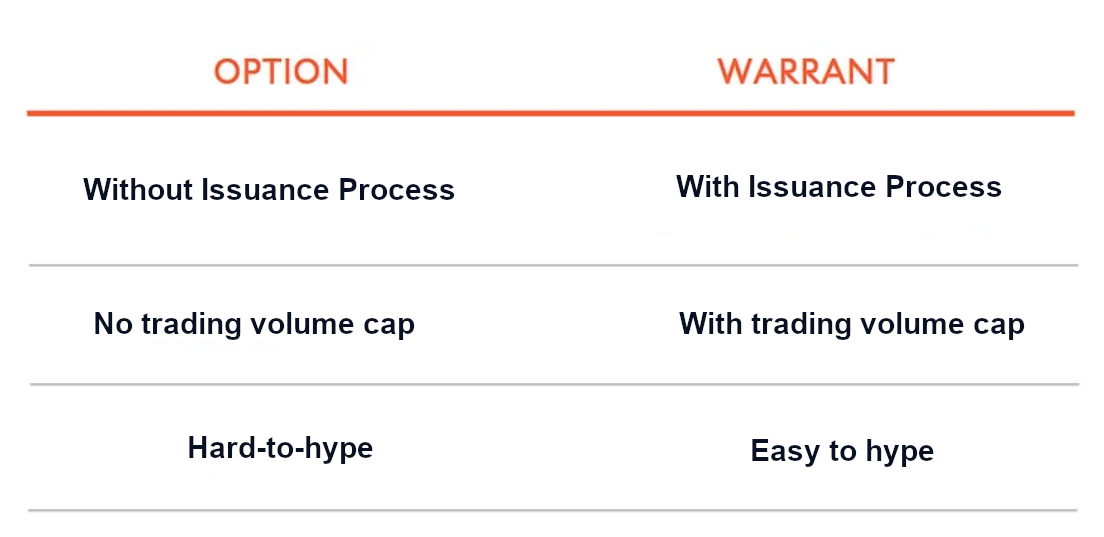

يعتقد الكثير من الناس أنهما نفس الشيء لأن شراء مذكرة يعني الحصول على الحق في شراء أو بيع أصل بسعر معين في المستقبل. يبدو مشابهًا جدًا للخيار، ويعتقد الكثير من الناس أنه خيار اتصال. لكنهما أداتان ماليتان مختلفتان. ورغم وجود أوجه تشابه في بعض النواحي، إلا أن هناك بعض الاختلافات الرئيسية.

أولا وقبل كل شيء، يعتمد الأمر على ما إذا كان له جانب إصدار. ومن حيث طريقة الإصدار، يتم إصدار الأوامر مباشرة من قبل الشركة. ويجب أن يكون هناك جانب إصدار - مُصدر. أي أنه يجب على الشركة اختيار يوم معين وتاريخ معين ومن ثم إصدار أمر معين. في الواقع، هو أيضًا البائع الموحد للمذكرات؛ إن انتهاء صلاحية حاملي الضمانات الذين يرغبون في ممارسة السلطة في المستقبل هو العثور على المُصدر؛ إنها حالة العديد من الأشخاص لممارسة هذا الحق.

من ناحية أخرى، يتم تداول الخيارات بشكل أكثر شيوعا في سوق الخيارات المدرجة في البورصة، على الرغم من أن بعضها يتم إصداره من قبل الشركات. إن المشترين والبائعين للخيارات هم مستثمرون وليس لهم أي علاقة بالإصدار المباشر للشركة. وهذا يعني أنه لا يوجد جانب إصدار للخيارات، طالما أن البورصة يمكنها البدء في تداول الخيارات.

كل ما على البورصة فعله هو الإعلان عن ذلك، ومن ثم يمكن بدء تداول العقد. ومن ثم، في السوق، بمجرد أن يشتري شخص ما ويبيع شخص آخر، يتم إجراء تطابق، وتسمى الصفقة بالمركز المفتوح. بمجرد أن يفتح عدد قليل من الأشخاص المراكز، يبدأ عدد الخيارات في الزيادة. وبمجرد أن يقوم عدد قليل من الأشخاص بإغلاق مراكزهم، ينخفض عدد الخيارات. لذلك ليس لديها عملية إصدار رسمية؛ فهو يعتمد فقط على المعاملات العفوية في السوق.

وبناءً على ذلك، يؤدي ذلك إلى الاختلاف الثاني: هل هناك حد أقصى للعدد؟ وسيتم الإعلان عن المذكرات في يوم صدورها. كم إجمالي الوحدات التي سيتم إصدارها؟ على سبيل المثال، إذا تم إصدار 100 مليون أمر، فلن يزيد عدد الأوامر في المستقبل. وما لم يتم إنشاؤه بالإضافة إلى ذلك، ستكون الكمية 100 مليون. عادة، يكون ما يسمى بتداول الضمانات من بين 100 مليون ضمانات تم إصدارها، ولا يمكن أن يتجاوز عدد تغييرات الأيدي هذا الحد.

ولكن في حالة الخيارات، بمجرد إمكانية تداول العقد، يبدأ الجميع في مطابقة المعاملة. ثم سيزداد عدد العقود المفتوحة من قبل شخصين آخرين، وسوف ينخفض عدد العقود المغلقة من قبل شخصين آخرين. لذا فإن الحد الأدنى لعدد العقود في الخيار قد يكون صفرًا، في حين أن الحد الأعلى ليس حدًا؛ كلما زاد عدد الأشخاص الذين يفتحون المراكز، زاد عدد العقود.

ثم يمكنك أن ترى الفرق الثالث: ما إذا كانت هناك تكهنات. وكما حدث في تجربة الصين السابقة، فمن السهل المضاربة على أوامر الاعتقال لأنها محدودة العدد. عندما يحب الجميع شراء الأوامر، فإن السوق سوف يتبع الاتجاه ويشتريها كلها. في هذه الحالة، من السهل المضاربة على السعر عند مستوى مرتفع جدًا.

ولكن على عكس الخيارات، لا يوجد حد أعلى لعدد الخيارات. حتى لو كان هناك الكثير من الأشخاص الذين يشترونها، فيمكن توفيرها بشكل مستمر. وفي هذه الحالة، فإن درجة التكهن في هذا الخيار هي في الواقع أصعب من المذكرات، لذلك من الصعب التكهن بظاهرة ما والتلاعب بها.

هذه هي الاختلافات الأساسية الثلاثة، والتي تظهر أيضًا أن هناك بعض الاختلافات الأساسية بينها. بالإضافة إلى ذلك، هناك أيضًا اختلافات بينهما من حيث الموضوع الأساسي، وممارسة الحقوق، وسيولة السوق. على سبيل المثال، فيما يتعلق بالأشياء الأساسية، عادة ما ترتبط الضمانات بالأسهم العادية للشركة، مما يمنح حاملها الحق في شراء أسهم الشركة. أنواع الخيارات أكثر تنوعا، وتشمل مجموعة واسعة من الأصول مثل الأسهم ومؤشرات الأسهم والعملات الأجنبية والسلع.

أما بالنسبة لشروط ممارسة الحق، فإن خط الضمان عادة ما يتضمن شراء أسهم الشركة بسعر محدد سلفا في تاريخ محدد. ومن ناحية أخرى، قد تنطوي الخيارات على تاريخ محدد وسعر محدد، ولكنها قد تنطوي أيضًا على شروط أخرى، اعتمادًا على عقد الخيار.

وفيما يتعلق بسيولة السوق، عادة ما تكون الضمانات أقل تداولا نسبيا وقد تكون أقل سيولة. يتم إدراج الخيارات في البورصات ويتم تداولها على نطاق واسع في الأسواق المفتوحة، حيث تكون سيولة السوق مرتفعة عادة. وفي الوقت نفسه، يمكن تداول الضمانات من خلال أسواق الأوراق المالية، ولكن بأحجام تداول أقل من الخيارات. يتم تداول الخيارات في أسواق الخيارات المتخصصة ولها قاعدة سوقية أكثر تطوراً.

كما ترون، هناك فرق كبير بين الاثنين. وإذا كانت الضمانات غير سائلة إلى هذا الحد، فلماذا يختار أي شخص الاستثمار فيها؟ الحقيقة هي أن لها أيضًا دورها ووظيفتها الفريدة.

خصائص وأدوار الأوامر

تتمتع هذه الأداة المالية بعدد من الميزات والوظائف التي تمنحها دورًا ووظيفة في السوق. وتشمل ميزاته توفير النفوذ، والعمل كأداة لجمع التبرعات، وتحفيز الموظفين. ويتضمن دورها المضاربة والتحوط وتعزيز سيولة السوق وجمع الأموال من الشركات.

فهو يمنح حامله الحق في شراء عدد معين من الأسهم بسعر محدد مسبقًا في وقت محدد في المستقبل، وللمستثمر الذي يحمل السند الحق، ولكن ليس الالتزام، في ممارسة هذا الحق. كما يحدد أيضًا سعر الممارسة الذي يمكن لحامل السهم شراء أسهم الشركة به. ولها مصطلح محدد، أي الإطار الزمني الذي يمكن لحامل الحق أن يمارس خلاله. فإذا انقضت المدة سقط الحق.

عادة ما يتم إصدار الأوامر مباشرة من قبل الشركة. تقوم الشركة بجمع الأموال عن طريق إصدار أوامر للمستثمرين، وشراء السندات من قبل المستثمرين يعني رأس مال إضافي للشركة. وعادة ما يؤدي إصدارها إلى تدفق رأس المال، وهو أمر مهم للشركة للقيام بالتوسع أو الاستثمار أو غيرها من المشاريع الرأسمالية.

بالنسبة للمستثمرين، يعد الضمان أداة تسمح لهم بالمشاركة في سوق أسهم الشركة والاستفادة من ارتفاع أسعار الأسهم. وغالبا ما يتم شراؤها كجزء من استراتيجية صعودية لأن المستثمرين الذين يشترون الأوامر تعني أنهم يتوقعون ارتفاع سعر السهم الأساسي، وبالتالي تمكينهم من شراء السهم بسعر إضراب أقل عندما يمارسون حقوقهم في المستقبل.

يضيف تداول الضمانات أداة مالية إلى السوق ويزيد من سيولته. يمكن للمستثمرين شراء وبيع الأوامر في السوق، مما يؤدي إلى سوق أكثر نشاطا. ومع ذلك، تجدر الإشارة إلى أن سيولة الضمانات قد تكون منخفضة نسبيا لأنه لا يتم تداولها في السوق بشكل متكرر مثل الأسهم. ومع ذلك، طالما يمكن شراء وبيع الضمانات في سوق الأوراق المالية، سيكون لدى المستثمرين المرونة اللازمة لتعديل مراكزهم عند الاقتضاء.

بالنسبة للمستثمرين، فهي أداة استثمارية يمكن استخدامها للمشاركة في الحركة الصعودية لسهم الشركة مع الحد من الخسائر المحتملة للمستثمر. يعكس سعر السوق توقعات المستثمر للحركة المستقبلية للسهم الأساسي. ترتبط حالات الصعود والهبوط ارتباطًا وثيقًا بتصور السوق لآفاق الشركة.

يتم استخدامه كجزء من استراتيجية صعودية. يشتري المستثمرون أوامر للإشارة إلى أنهم يتوقعون ارتفاع سعر السهم الأساسي. تتيح هذه الإستراتيجية للمستثمر تحقيق الربح عندما يرتفع السهم دون الحاجة إلى شراء السهم فعليًا. أيضًا، إذا كان المستثمر يتوقع أن يتحسن أداء الشركة وأن يرتفع سعر السهم، فقد يكون الأمر أيضًا أداة للتعبير عن توقعات السوق هذه.

إنها أيضًا أداة للرافعة المالية، مما يسمح للمستثمرين بالحصول على مركز أسهم أكبر باستثمار رأسمالي أصغر. عندما يرتفع سعر السهم، قد تزيد قيمة الأمر بسرعة، مما يؤدي إلى ارتفاع العائد على الاستثمار. كما أنها توفر درجة عالية من المرونة حيث يمكن لحاملها ممارسة حق شراء الأسهم في أي وقت خلال الفترة المحددة. تتيح هذه المرونة للمستثمرين الاستجابة بشكل أفضل لتقلبات وتغيرات السوق.

من المهم أيضًا ملاحظة أن سعر السوق يتأثر بعدد من العوامل، بما في ذلك أداء السوق للمخزون الأساسي، وسعر الممارسة، والمدة المتبقية. كما أن قيمتها السوقية ستتغير مع التقلب في سعر السهم الأساسي. عندما يرتفع سعر السهم الأساسي، عادة ما تزيد القيمة السوقية للأمر، والعكس صحيح.

بشكل عام، تخدم الضمانات غرضًا محددًا في السوق، سواء لتوفير رأس المال للشركة أو كأداة للمستثمرين للمشاركة في السوق والتعبير عن آرائهم حول الحركات الصعودية والهبوطية المستقبلية للسهم. كأداة مضاربة، يتم تحقيق الأرباح المحتملة من خلال وجهات النظر الصعودية حول السعر المستقبلي لسهم الشركة. بالإضافة إلى ذلك، يمكن استخدام الضمانات للتحوط من المخاطر في محفظة استثمارية.

يختار المستثمرون الاستثمار في الضمانات بسبب محدودية رأس المال المتاح وقلة الأموال المطلوبة للقيام بذلك. بل يرجع ذلك إلى انخفاض النفقات الرأسمالية، وبالتالي انخفاض تكاليف المعاملات والعمولات. ثلاثة للتنويع. رابعاً، الرغبة في تحرير رأس المال الاستثماري في الأسهم مع الحفاظ على التعرض للسوق.

| عناصر | العوامل المؤثرة على القيمة | تأثيرات محددة |

| سعر السهم الأساسي (S) | سعر السوق الحالي | يرتفع الاتجاه الصعودي، وينخفض الجانب السلبي. |

| سعر التمرين (X) | سعر الشراء الإلزامي للأسهم | سعر أقل، قيمة أعلى. |

| مصطلح التمرين (ت) | الوقت المتبقي للتمرين | على المدى الطويل، وإمكانات أعلى. |

| معدل الفائدة الخالي من المخاطر (I) | خصومات النقدية المستقبلية مع الفائدة. | معدل أعلى، قيمة أقل. |

| التقلب (0 ) | تقلب المخزون الأساسي | تقلبات أعلى، قيمة أعلى |

| قيمة الضمان | قيمة نموذج تسعير الخيارات. | القيمة تتقلب مع الأسواق. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18