Nos últimos anos, muitas empresas de renome mundial escolheram implementar um desdobramento de ações. Embora esse movimento não altere diretamente a capitalização total de mercado da empresa, ele reflete a confiança da empresa em seu desenvolvimento futuro e teve um impacto significativo na liquidez do mercado de ações e no nível de participação dos investidores. Hoje, vamos nos aprofundar no conceito de desdobramento de ações, seu propósito e as várias implicações que ele traz.

O que significa um desdobramento de ações?

O que significa um desdobramento de ações?

Também conhecido como desdobramento de ações, é uma operação financeira na qual uma empresa divide suas ações existentes em mais ações em uma determinada proporção, mantendo a capitalização total de mercado intacta. Em suma, um desdobramento de ações é semelhante a dividir uma grande nota com valor nominal de $ 1.000 em dez notas menores com valor nominal de $ 100.

Dessa forma, uma empresa consegue diminuir o preço de mercado por ação, tornando o estoque mais acessível, atraindo assim mais investidores e aumentando a liquidez. Apesar do menor preço por ação, o número total de ações detidas pelos acionistas aumenta, e a capitalização total de mercado e o valor dos ativos dos investidores permanecem os mesmos.

Em um desdobramento de ações, embora o valor nominal por ação seja reduzido e o número de ações detidas pelos investidores aumente, o patrimônio líquido total ou capitalização de mercado total permanece o mesmo. Isso ocorre porque o patrimônio líquido total é igual à capitalização de mercado total, ou seja, o número total de ações multiplicado pelo valor nominal por ação, e o desdobramento apenas ajusta a razão entre o número de ações e o valor nominal sem alterar a capitalização de mercado geral da empresa.

Por exemplo, antes da divisão, a empresa tinha 1.000.000 de ações com um valor nominal de $ 10 por ação e um patrimônio líquido total de $ 10.000.000. Após uma divisão de 1 para 2, o número total de ações aumenta para 2.000.000. O valor nominal de cada ação diminui para $ 5. E o patrimônio líquido total após a divisão permanece em $ 10.000.000. Isso mostra que o patrimônio líquido total sempre permanece o mesmo, antes e depois da divisão.

Após a divisão de ações, os ativos totais da empresa e a riqueza dos acionistas permanecem inalterados, embora o preço por ação diminua. Esse ajuste é principalmente para aumentar a negociabilidade e atratividade das ações. Como exemplo, a Tesla conduziu uma divisão de ações de 1:5 em julho de 2020, dividindo cada ação em 5 ações, reduzindo o preço das ações para 1/5 do seu preço original.

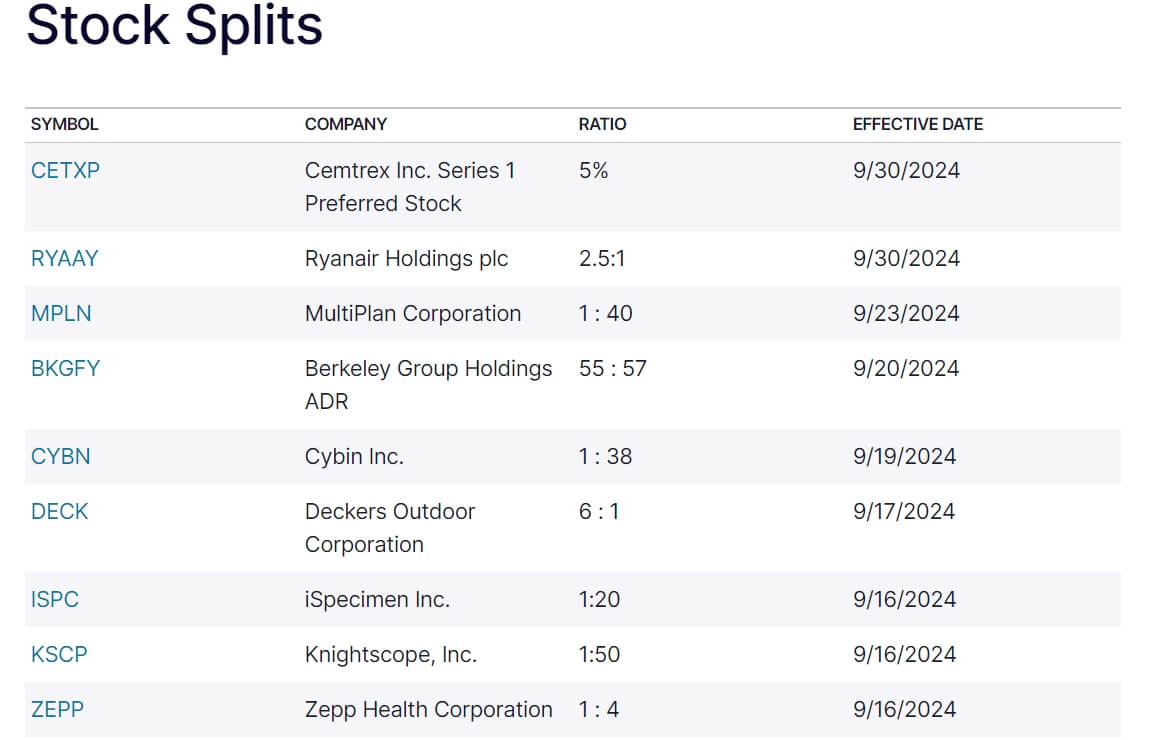

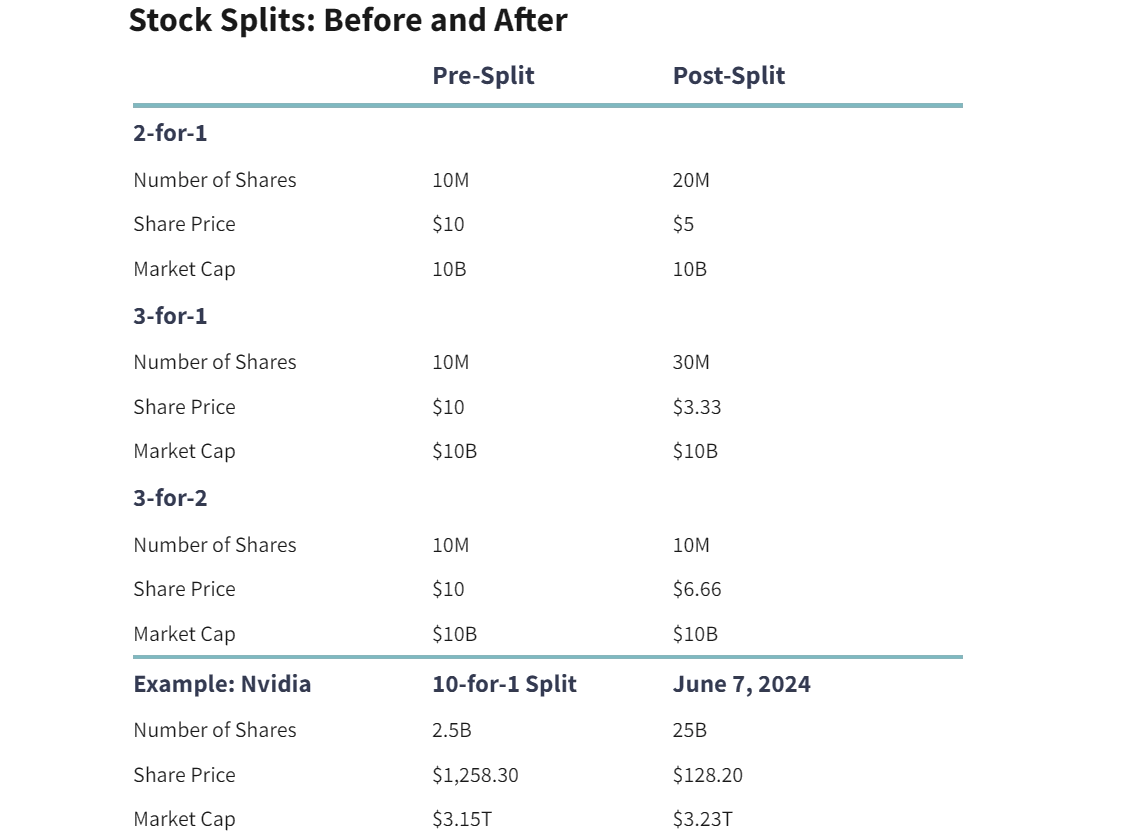

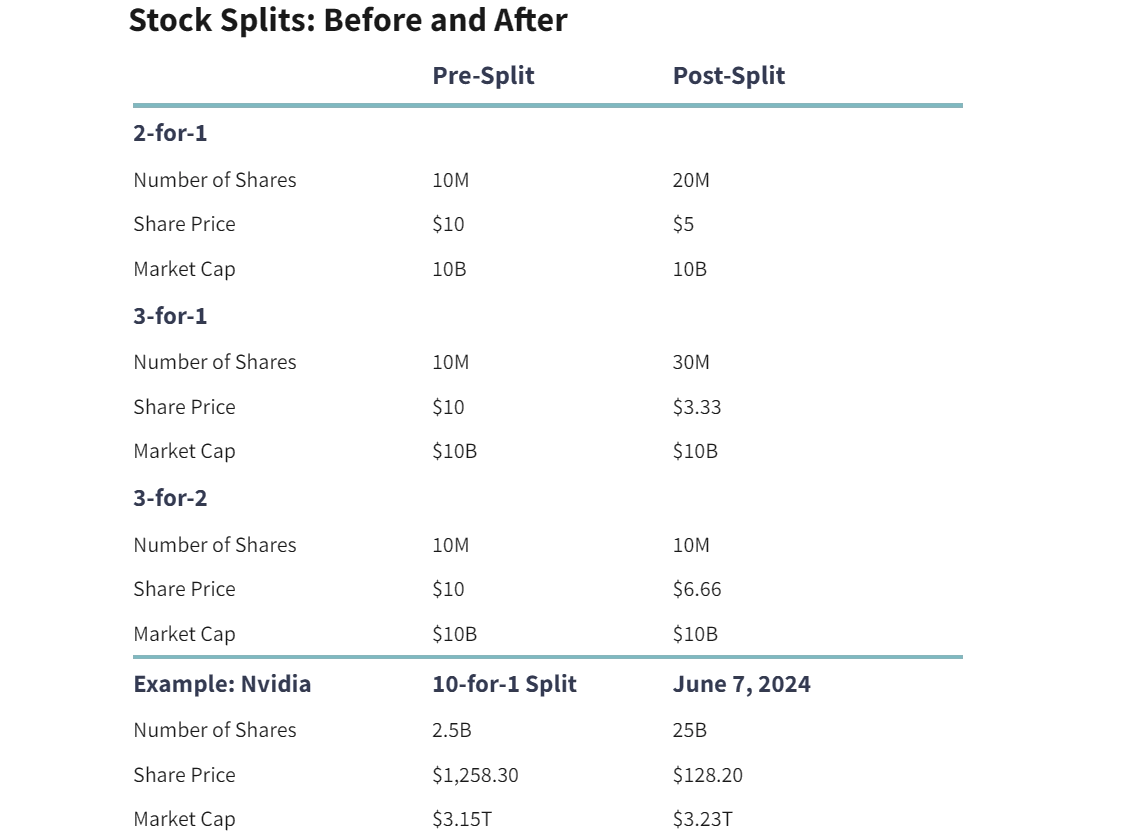

Desdobramentos de ações geralmente são feitos em certas proporções, como 2:1, 3:1 ou 4:1, que indicam que uma empresa está dividindo suas ações existentes em mais ações em uma base pro rata. Quanto maior a proporção de desdobramento, maior o número de ações após o desdobramento, e o preço por ação diminuirá de acordo. No entanto, essas mudanças não afetam o valor total para o investidor, pois a capitalização total de mercado permanece a mesma.

Em uma divisão de 2:1, cada 1 ação de estoque se torna 2 ações, e o preço por ação é reduzido para 1/2 do seu valor original. dobrando assim o número de ações. Da mesma forma, em uma divisão de 3:1, cada 1 ação se tornaria 3 ações, e o preço por ação seria reduzido para 1/3 do seu valor original. O número de ações triplicaria. Além disso, uma divisão de 4:1 faria com que cada 1 ação se tornasse 4 ações e o preço por ação fosse reduzido para 1/4 do preço original. triplicando o número de ações.

Por exemplo, assumindo uma posse de 100 ações, se a empresa realizar um desdobramento de ações de 1 para 2, ela manterá 200 ações, e o preço por ação será reduzido para $ 50 do preço pré-desdobramento de $ 100. Da mesma forma, se a empresa realizar um desdobramento de ações de 1 para 3, 100 ações se tornariam 300 ações, e o preço por ação cairia de $ 150 antes do desdobramento para $ 50.

Para calcular o número de ações após uma divisão de ações, multiplique o número de ações antes da divisão pela taxa de divisão. Por exemplo, se você possui 100 ações e faz uma divisão de 1 para 3, você possuirá 300 ações após a divisão. Para calcular o preço por ação após a divisão, divida o preço por ação antes da divisão pela taxa de divisão. Por exemplo, se o preço pré-divisão por ação for $ 150 e a taxa de divisão for 1 para 3, o preço pós-divisão por ação será $ 50.

Em resumo, desdobramentos de ações alteram o desempenho de mercado de uma ação principalmente ajustando o número de ações e o valor nominal por ação sem alterar diretamente o patrimônio líquido total do proprietário da empresa. Tais ajustes podem tornar a ação mais fácil de negociar e atrair mais investidores, aumentando assim a liquidez e a atratividade do mercado.

Por que desdobramentos de ações?

Como você pode ver no artigo acima, a ideia central por trás das divisões de ações é que, ao dividir uma pizza grande em mais fatias, o preço geral permanece o mesmo, mesmo que o preço de cada fatia seja reduzido. Então, quais são as razões pelas quais as empresas escolhem dividir suas ações e o que elas estão tentando alcançar ao confiar em divisões de ações?

Simplificando, a essência de uma divisão de ações é tornar as ações de uma empresa mais negociáveis e acessíveis ajustando o número total de ações e o preço por ação. Essa operação geralmente é feita quando o preço das ações de uma empresa está alto, pois um preço alto das ações pode torná-lo inacessível para investidores pequenos ou de varejo. Ao dividir, o preço das ações é reduzido e o limite de investimento é reduzido.

Por exemplo, uma ação com preço de 30.000 ienes custaria 3.000.000 ienes se um investidor quisesse comprar 100 ações, o que pode ser muito caro para a maioria dos investidores individuais. Um preço de ação tão alto pode limitar a participação de investidores comuns e reduzir sua disposição de investir. O preço da ação pode ser reduzido de ¥30.000 para ¥2.000 ou ¥1.000 após a divisão, permitindo que mais investidores comprem ações a um custo menor.

Este ajuste não só melhora a acessibilidade das ações, mas também atrai mais investidores para o mercado e aumenta a atividade de negociação das ações. Por exemplo, a Tesla passou por uma divisão de ações de 1:5 em 2020, reduzindo o preço de suas ações de $ 1.600 para $ 320. Este movimento reduziu a barreira de investimento, permitindo que mais pequenos investidores participassem da compra, o que por sua vez aumentou a liquidez de mercado das ações.

Além disso, o desdobramento de ações pode atrair mais investidores para o mercado, aumentando assim o número de acionistas na empresa e aprimorando ainda mais a atividade de negociação no mercado. Ações com alta liquidez são mais fáceis de comprar e vender, o que ajuda a aumentar a avaliação de mercado das ações e torna possível para a empresa acessar mercados mais avançados. Ações com baixa liquidez podem correr o risco de serem retiradas da lista, então as empresas geralmente usam isso para aumentar a liquidez e o desempenho de mercado de suas ações.

Quando uma empresa realiza um desdobramento de ações, geralmente é porque o preço das ações subiu para um nível alto e o desdobramento reduz o preço das ações para uma faixa mais negociável, o que indica que a empresa está otimista sobre suas perspectivas de negócios futuros e espera que o preço das ações continue a subir, aumentando assim a confiança do mercado. Também geralmente ocorre quando o desempenho de uma empresa é favorável e o preço de suas ações está subindo, refletindo expectativas positivas de crescimento de lucros e desenvolvimento futuro, aumentando ainda mais o sentimento do mercado e a confiança do investimento.

Embora um alto preço de ação geralmente reflita um bom desempenho da empresa, um alto preço de ação pode levar à inflexibilidade de negociação, como alta volatilidade ou baixa frequência de negociação. Desdobramentos de ações reduzem a volatilidade de preços, estabilizam movimentos de mercado e aumentam a liquidez e a atividade de negociação ao reduzir os preços das ações e torná-las mais negociáveis.

Além disso, um preço de ação mais baixo também pode facilitar que uma empresa faça novas ofertas de ações. Preços de ações mais baixos tornam novas emissões mais atraentes, especialmente quando as empresas precisam levantar capital para expansão ou aquisições estratégicas. Por meio de desdobramentos de ações, as empresas podem emitir novas ações a preços mais competitivos para financiar futuras expansões e investimentos.

Alguns fundos de índice e investidores institucionais podem excluir ações porque elas estão supervalorizadas. Ao realizar um desdobramento de ações, uma empresa consegue reduzir o preço de suas ações para um nível mais atrativo, o que aumenta a probabilidade de que as ações sejam incluídas em mais fundos e índices. Esse ajuste torna o preço das ações desdobradas mais alinhado com os critérios de investimento de investidores institucionais e fundos de índice e, portanto, atrai a atenção e o investimento de mais investidores institucionais, expandindo assim a base de investidores e a influência de mercado da empresa.

Para empresas que implementam um plano de propriedade de ações para funcionários, um preço de ação mais baixo pode facilitar a obtenção de ações da empresa pelos funcionários, aumentando assim o efeito de incentivo. Um preço de ação mais baixo reduz o limite para os funcionários comprarem ações, permitindo que participem do esquema de incentivo de ações da empresa a um preço mais acessível. Isso não apenas ajuda a aumentar a motivação e a lealdade dos funcionários, mas também aumenta a atratividade da empresa para indivíduos talentosos, promovendo o comprometimento de longo prazo dos funcionários e o desenvolvimento corporativo geral.

Para resumir, o principal propósito de uma divisão de ações é reduzir o preço das ações, aumentar a liquidez e a acessibilidade das ações, aumentar a participação no mercado e transmitir a confiança da empresa em seu desenvolvimento futuro. Embora as divisões não afetem diretamente os fundamentos de uma empresa, elas podem, às vezes, indiretamente elevar o preço das ações ao aumentar a motivação do investidor.

Impacto das Desdobramentos de Ações

Impacto das Desdobramentos de Ações

Em geral, os mercados financeiros costumam reagir positivamente a desdobramentos de ações. Por exemplo, depois que o NBD anunciou seu desdobramento de ações, o preço das ações subiu 4% em um ponto durante o sino de abertura. Essa reação positiva do mercado geralmente decorre da psicologia antecipatória dos investidores, que geralmente acreditam que um desdobramento de ações aumentará a liquidez e a atratividade do mercado de uma empresa, aumentando assim o preço das ações.

Em termos de psicologia de mercado, o menor preço unitário de uma ação após um desdobramento de ações pode ser percebido por muitos investidores como uma ação mais barata, criando um desejo maior de comprar, o que por sua vez impulsiona o aumento do volume de negociação. Particularmente em certos mercados, os investidores tendem a ser psicologicamente influenciados pelos preços das ações e percebem preços mais baixos de ações como mais atraentes, tornando as ações cindidas mais propensas a serem amplamente compradas.

Quanto à liquidez, após um desdobramento de ações, mais investidores conseguem participar da negociação a um preço menor, aumentando assim a liquidez das ações. Estudos mostram que o volume de negociação das ações desdobradas geralmente se torna mais ativo e a participação geral no mercado aumenta, o que ajuda as ações da empresa a permanecerem bem líquidas no mercado.

Para investidores, o impacto dos desdobramentos de ações também pode ser significativo. Primeiro, para investidores de longo prazo, os desdobramentos de ações fornecem uma oportunidade de investimento mais acessível. O menor preço das ações após o desdobramento permite que os investidores invistam com menos dinheiro, especialmente para estratégias de investimento fixo, e comprem ações com maior frequência, acumulando assim mais ações ao longo do tempo e ajudando a aumentar os retornos do investimento.

Em segundo lugar, geralmente atrai mais investidores para participar da negociação, o que, por sua vez, aumenta a atividade do mercado e o volume de negociação. O menor preço das ações após a divisão torna as ações acessíveis a mais investidores, o que, por sua vez, desencadeia mais transações de compra e venda e impulsiona a atividade geral de negociação no mercado.

E embora o desdobramento de ações em si não altere o valor intrínseco das ações, mais negociações e participação de investidores no mercado podem levar a uma maior volatilidade no preço das ações. Essa maior volatilidade pode trazer instabilidade de mercado de curto prazo e ter um impacto nas estratégias de curto prazo dos investidores e no sentimento de mercado.

Em particular, para investidores de short-selling, um preço de ação menor após um desdobramento de ações significa um preço menor por ação, mas um aumento correspondente no número de ações que precisam ser emprestadas para vender a descoberto as ações. Isso ocorre porque o número de ações que um vendedor a descoberto precisa tomar emprestado é baseado no número total de ações no desdobramento.

Embora o preço das ações seja menor, o spin-off não altera a estrutura de custos do shorting, então os custos do investidor shorting não são melhorados pelo desdobramento das ações. O investidor shorting não pode lucrar com o split porque o valor total das ações emprestadas permanece o mesmo; o split simplesmente ajusta o preço por ação e a taxa de volume.

Uma divisão de ações não mudará o retorno de dividendos da empresa, mas o dividendo recebido por ação será ajustado em proporção à divisão. Por exemplo, se uma empresa paga um dividendo de $ 1 por ação antes da divisão, o dividendo por ação será ajustado para $ 0,50 após uma divisão de 2 para 1 e $ 0,33 após uma divisão de 3 para 1. Apesar da diminuição no valor do dividendo por ação, o número de ações detidas pelo investidor aumenta, mantendo assim a estabilidade da renda total de dividendos.

O impacto das divisões de ações nas opções é refletido no ajuste dos contratos de opções. Especificamente, se você tiver um contrato de opção que originalmente cobria 100 ações, o número de ações no contrato e o preço de exercício são ajustados de acordo após a divisão. Por exemplo, no caso de uma divisão de 2:1, o contrato de opção se tornará um que cobre 200 ações, enquanto o preço de exercício será ajustado para $ 15 dos $ 30 originais. Esse ajuste garante que o valor total da opção permaneça o mesmo antes e depois da divisão, mesmo que o preço por ação e o número de ações no contrato tenham mudado.

Desdobramentos de ações podem ter um impacto nos gráficos de ações, que geralmente se manifesta na forma de um artefato de uma queda repentina no preço das ações no gráfico de ações. Isso ocorre devido à redução relativa no preço das ações após o desdobramento, e o preço das ações originalmente alto parecerá uma queda repentina e acentuada no gráfico. Para evitar enganar os investidores, as plataformas de negociação geralmente ajustam os dados históricos.

Por exemplo, no caso de uma divisão de 2:1, a plataforma dividirá o preço da ação pré-divisão por 2. Isso ajusta os dados históricos do preço das ações para garantir que os gráficos mostrem movimentos consistentes do preço das ações, permitindo que os investidores analisem com precisão o desempenho de longo prazo das ações.

Em resumo, um desdobramento de ações é uma ação corporativa que mantém o preço das ações dentro de uma faixa apropriada, aumenta a liquidez do mercado e potencialmente atrai mais investidores. Os preços de ações desdobradas são mais fáceis de comprar e vender e podem não apenas ter um impacto positivo no preço das ações no curto prazo, mas também aumentar a negociabilidade das ações, aumentar a atividade do mercado e favorecer as participações e negociações dos investidores de longo prazo.

O conceito, a finalidade e o impacto das divisões de ações

| Conceito

|

Propósito

|

Impacto

|

| Aumente as ações, diminua o preço.

|

Aumentar o volume de negociação de ações

|

Aumente a liquidez e reduza as barreiras comerciais.

|

| Nenhuma alteração no valor total de mercado.

|

Reduza o preço das ações para aumentar a acessibilidade.

|

Atraia investidores e impulsione a atividade do mercado.

|

| Ajuste o dividendo proporcionalmente.

|

Mantenha o total de pagamentos de dividendos constante.

|

O dividendo por ação cai; a renda total permanece. |

|

Aumentar a atratividade de mercado da empresa.

|

Ajuste as ações e o preço de exercício na opção.

|

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

O que significa um desdobramento de ações?

O que significa um desdobramento de ações?

Impacto das Desdobramentos de Ações

Impacto das Desdobramentos de Ações