В последние годы многие всемирно известные компании решили провести дробление акций. Хотя этот шаг напрямую не меняет общую рыночную капитализацию компании, он отражает уверенность компании в своем будущем развитии и оказал значительное влияние на ликвидность фондового рынка и уровень участия инвесторов. Сегодня мы рассмотрим концепцию дробления акций, его цель и различные последствия, которые оно влечет.

Что означает дробление акций?

Что означает дробление акций?

Также известное как дробление акций, это финансовая операция, в которой компания дробит свои существующие акции на большее количество акций в определенном соотношении, сохраняя при этом общую рыночную капитализацию нетронутой. Короче говоря, дробление акций похоже на дробление большого счета номиналом $1.000 на десять более мелких купюр номиналом $100.

Таким образом, компания может снизить рыночную цену за акцию, сделав акции более доступными, тем самым привлекая больше инвесторов и увеличивая ликвидность. Несмотря на более низкую цену за акцию, общее количество акций, находящихся во владении акционеров, увеличивается, а общая рыночная капитализация и стоимость активов инвесторов остаются прежними.

При дроблении акций, хотя номинальная стоимость на акцию уменьшается, а количество акций, принадлежащих инвесторам, увеличивается, общий капитал или общая рыночная капитализация остаются прежними. Это происходит потому, что общий капитал равен общей рыночной капитализации, т. е. общему количеству акций, умноженному на номинальную стоимость на акцию, и дробление только корректирует соотношение между количеством акций и номинальной стоимостью, не меняя общую рыночную капитализацию компании.

Например, до дробления у компании было 1.000.000 акций номинальной стоимостью $10 за акцию и общий капитал $10.000.000. После дробления 1 к 2 общее количество акций увеличивается до 2.000.000. номинальная стоимость каждой акции уменьшается до $5. а общий капитал после дробления остается на уровне $10.000.000. Это показывает, что общий капитал всегда остается одинаковым, как до, так и после дробления.

После дробления акций общие активы фирмы и благосостояние акционеров остаются неизменными, хотя цена за акцию снижается. Эта корректировка в основном направлена на повышение торгуемости и привлекательности акций. Например, Tesla провела дробление акций в соотношении 1:5 в июле 2020 года, разделив каждую акцию на 5 акций, что снизило цену акций до 1/5 от первоначальной цены.

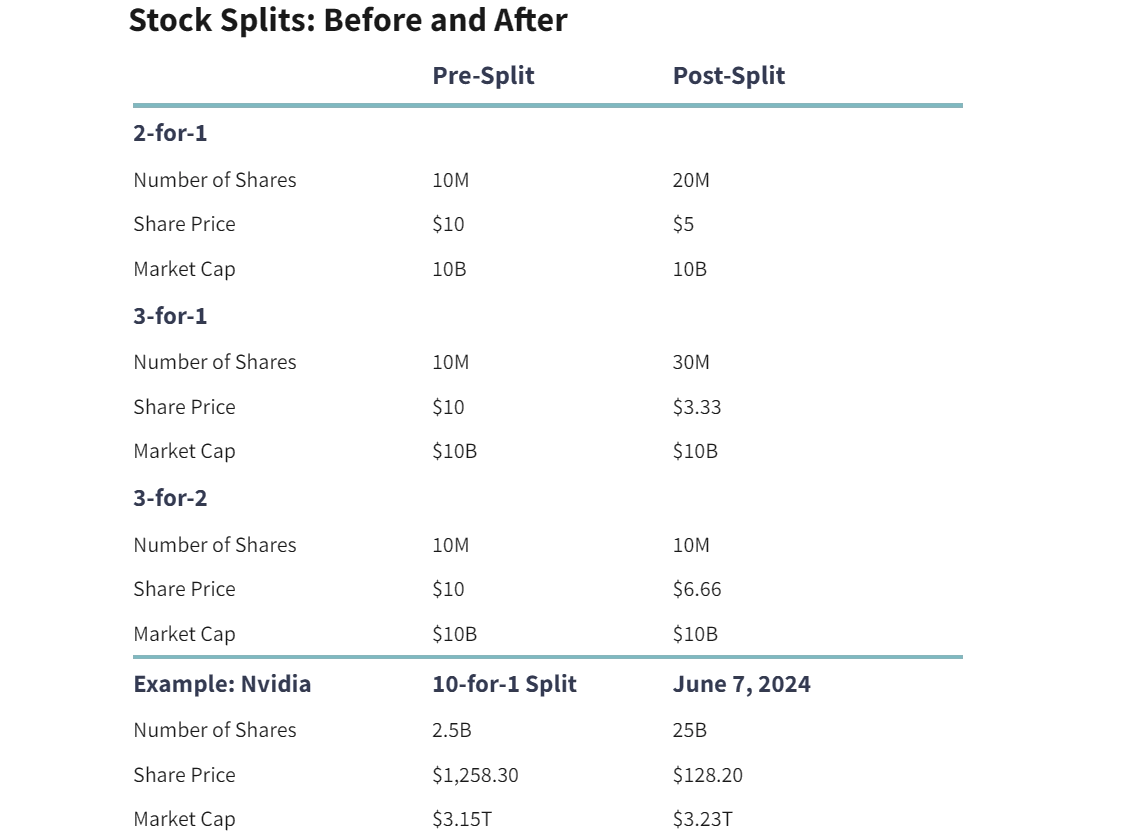

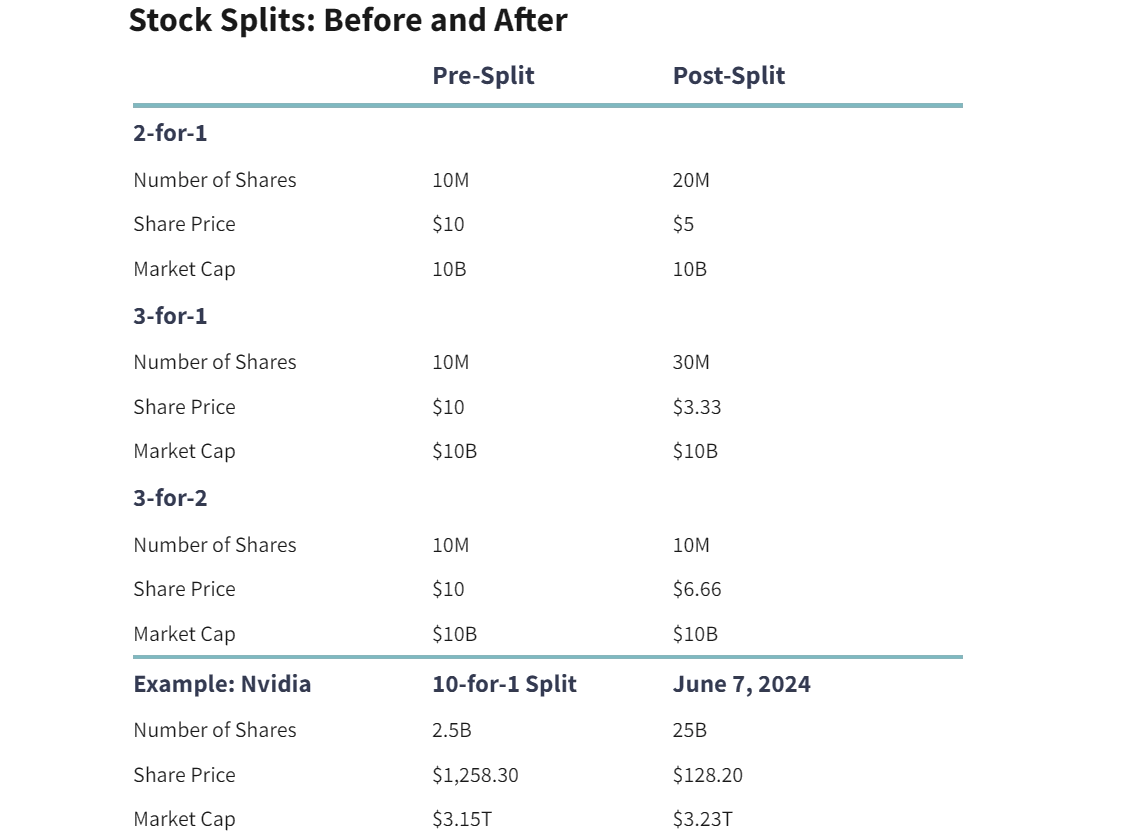

Дробление акций обычно осуществляется в определенных соотношениях, например 2:1. 3:1. или 4:1., которые указывают на то, что компания дробит свои существующие акции на большее количество акций на пропорциональной основе. Чем больше соотношение дробления, тем больше количество акций после дробления, и цена за акцию соответственно снизится. Однако эти изменения не влияют на общую стоимость для инвестора, поскольку общая рыночная капитализация остается прежней.

При дроблении 2:1 каждая 1 акция становится 2 акциями, а цена за акцию снижается до 1/2 от ее первоначальной стоимости. таким образом, удваивая количество акций. Аналогично, при дроблении 3:1 каждая 1 акция станет 3 акциями, а цена за акцию снизится до 1/3 от ее первоначальной стоимости. Количество акций утроится. Кроме того, дробление 4:1 приведет к тому, что каждая 1 акция станет 4 акциями, а цена за акцию снизится до 1/4 от ее первоначальной стоимости. утроив количество акций.

Например, предположим, что у компании 100 акций, если она проводит дробление акций 1 к 2, у нее будет 200 акций, а цена за акцию снизится до 50 долларов с цены до дробления в 100 долларов. Аналогично, если компания проводит дробление акций 1 к 3, 100 акций станут 300 акциями, а цена за акцию снизится с 150 долларов до дробления до 50 долларов.

Чтобы рассчитать количество акций после дробления акций, умножьте количество акций до дробления на коэффициент дробления. Например, если у вас 100 акций и вы проводите дробление 1 к 3, после дробления у вас будет 300 акций. Чтобы рассчитать цену за акцию после дробления, разделите цену за акцию до дробления на коэффициент дробления. Например, если цена за акцию до дробления составляет 150 долларов, а коэффициент дробления — 1 к 3, то цена за акцию после дробления составит 50 долларов.

Подводя итог, дробление акций изменяет рыночную эффективность акций, в первую очередь, путем корректировки количества акций и номинальной стоимости одной акции, не изменяя напрямую общий акционерный капитал компании. Такие корректировки могут сделать акции более легкими для торговли и привлечь больше инвесторов, тем самым повышая ликвидность и привлекательность рынка.

Почему дробление акций?

Как вы можете видеть из статьи выше, основная идея дробления акций заключается в том, что при разделении большой пиццы на большее количество кусков общая цена остается прежней, даже если цена каждого куска снижается. Так по каким причинам компании решают дробить свои акции, и чего они пытаются добиться, полагаясь на дробление акций?

Проще говоря, суть дробления акций заключается в том, чтобы сделать акции компании более торгуемыми и доступными за счет корректировки общего количества акций и цены за акцию. Эта операция обычно проводится, когда цена акций компании высока, поскольку высокая цена акций может сделать их недоступными для мелких или розничных инвесторов. В результате дробления цена акций снижается, а инвестиционный порог снижается.

Например, акция стоимостью 30 000 иен будет стоить 3 000 000 иен, если инвестор захочет купить 100 акций, что может оказаться слишком дорогим для большинства индивидуальных инвесторов. Такая высокая цена акций может ограничить участие обычных инвесторов и снизить их готовность инвестировать. Цена акций может быть снижена с 30 000 иен до 2 000 или 1 000 иен после дробления, что позволит большему количеству инвесторов приобрести акции по более низкой цене.

Эта корректировка не только улучшает доступность акций, но и привлекает больше инвесторов на рынок и увеличивает торговую активность акций. Например, Tesla провела дробление акций в соотношении 1:5 в 2020 году, снизив цену своих акций с $1,600 до $320. Этот шаг снизил инвестиционный барьер, позволив большему количеству мелких инвесторов участвовать в покупке, что в свою очередь увеличило рыночную ликвидность акций.

Кроме того, дробление акций может привлечь на рынок больше инвесторов, тем самым увеличив число акционеров компании и еще больше усилив торговую активность на рынке. Акции с высокой ликвидностью легче покупать и продавать, что помогает повысить рыночную стоимость акций и дает компании возможность доступа к более продвинутым рынкам. Акции с низкой ликвидностью могут быть подвержены риску исключения из листинга, поэтому компании обычно используют его для повышения ликвидности и рыночной эффективности своих акций.

Когда компания проводит дробление акций, это обычно происходит, когда цена акций выросла до высокого уровня, и дробление снижает цену акций до более торгуемого диапазона, что указывает на то, что компания с оптимизмом смотрит на перспективы своего будущего бизнеса и ожидает, что цена акций продолжит расти, тем самым повышая доверие рынка. Это также обычно происходит, когда результаты деятельности компании благоприятны, а цена ее акций растет, отражая позитивные ожидания роста прибыли и будущего развития, что еще больше повышает рыночные настроения и инвестиционную уверенность.

Хотя высокая цена акций обычно отражает хорошие результаты компании, высокая цена акций может привести к негибкости торговли, например, к высокой волатильности или низкой частоте торговли. Дробление акций снижает волатильность цен, стабилизирует движения рынка и повышает ликвидность и торговую активность, снижая цены акций и делая их более торгуемыми.

Более того, более низкая цена акций может также способствовать тому, чтобы компания сделала новые предложения акций. Более низкие цены акций делают новые выпуски более привлекательными, особенно когда компаниям необходимо привлечь капитал для расширения или стратегических приобретений. Благодаря дроблению акций компании могут выпускать новые акции по более конкурентоспособным ценам для финансирования будущего расширения и инвестиций.

Некоторые индексные фонды и институциональные инвесторы могут исключать акции, поскольку они переоценены. Проводя дробление акций, компания может снизить цену своих акций до более привлекательного уровня, что увеличивает вероятность того, что акции будут включены в большее количество фондов и индексов. Такая корректировка делает цену дробленных акций более соответствующей инвестиционным критериям институциональных инвесторов и индексных фондов и, следовательно, привлекает внимание и инвестиции большего количества институциональных инвесторов, тем самым расширяя базу инвесторов и влияние компании на рынке.

Для компаний, реализующих план владения акциями для сотрудников, более низкая цена акций может облегчить сотрудникам получение акций компании, тем самым усиливая эффект стимулирования. Более низкая цена акций снижает порог для сотрудников, чтобы купить акции, позволяя им участвовать в схеме стимулирования акциями компании по более доступной цене. Это не только помогает повысить мотивацию и лояльность сотрудников, но и повышает привлекательность компании для талантливых людей, способствуя долгосрочной приверженности сотрудников и общему корпоративному развитию.

Подводя итог, можно сказать, что основная цель дробления акций — снизить цену акций, повысить ликвидность и доступность акций, увеличить участие на рынке и передать уверенность компании в ее будущем развитии. Хотя дробления напрямую не влияют на фундаментальные показатели компании, иногда они могут косвенно повышать цену акций, повышая мотивацию инвесторов.

Влияние дробления акций

Влияние дробления акций

В целом финансовые рынки обычно положительно реагируют на дробление акций. Например, после того, как NBD объявил о дроблении акций, цена акций выросла на 4% в какой-то момент во время открытия торгов. Такая положительная реакция рынка обычно возникает из-за психологии ожидания инвесторов, которые, как правило, считают, что дробление акций повысит ликвидность и привлекательность компании на рынке, тем самым способствуя росту цены акций.

С точки зрения рыночной психологии, более низкая цена за единицу акций после дробления акций может восприниматься многими инвесторами как более дешевые акции, создавая большее желание купить, что в свою очередь стимулирует увеличение объема торгов. В частности, на некоторых рынках инвесторы склонны психологически поддаваться влиянию цен на акции и воспринимать более низкие цены акций как более привлекательные, что повышает вероятность широкой покупки выделенных акций.

Что касается ликвидности, после дробления акций больше инвесторов могут участвовать в торгах по более низкой цене, тем самым повышая ликвидность акций. Исследования показали, что объем торговли дробленными акциями обычно становится более активным, а общее участие на рынке увеличивается, что помогает акциям компании оставаться хорошо ликвидными на рынке.

Для инвесторов влияние дробления акций также может быть значительным. Во-первых, для долгосрочных инвесторов дробление акций обеспечивает более доступную инвестиционную возможность. Более низкая цена акций после дробления позволяет инвесторам инвестировать с меньшими деньгами, особенно в стратегии фиксированных инвестиций, и покупать акции с большей частотой, тем самым накапливая больше акций с течением времени и помогая увеличить доходность инвестиций.

Во-вторых, это обычно привлекает больше инвесторов к участию в торгах, что в свою очередь увеличивает активность рынка и объем торгов. Более низкая цена акций после дробления делает акции доступными для большего числа инвесторов, что в свою очередь вызывает больше сделок купли-продажи и повышает общую торговую активность на рынке.

И хотя само дробление акций не изменяет внутреннюю стоимость акций, более активная торговля и участие инвесторов на рынке могут привести к повышенной волатильности цены акций. Эта повышенная волатильность может вызвать краткосрочную нестабильность рынка и повлиять на краткосрочные стратегии инвесторов и рыночные настроения.

В частности, для инвесторов, занимающихся короткими продажами, более низкая цена акций после дробления акций означает более низкую цену за акцию, но соответствующее увеличение количества акций, которые необходимо занять для короткой продажи акций. Это связано с тем, что количество акций, которые необходимо занять короткому продавцу, основано на общем количестве акций в дроблении.

Хотя цена акций ниже, выделение не меняет структуру затрат на короткую продажу, поэтому расходы инвестора, делающего короткую покупку, не улучшаются дроблением акций. Инвестор, делающий короткую покупку, не может получить прибыль от дробления, поскольку общая стоимость заимствованных акций остается прежней; дробление просто корректирует цену за акцию и соотношение объемов.

Дробление акций не изменит дивидендную доходность компании, но дивиденды, полученные на акцию, будут скорректированы пропорционально дроблению. Например, если компания выплачивает дивиденды в размере $1 за акцию до дробления, дивиденды на акцию будут скорректированы до $0,50 после дробления 2 к 1 и до $0,33 после дробления 3 к 1. Несмотря на уменьшение размера дивидендов на акцию, количество акций, принадлежащих инвестору, увеличивается, тем самым поддерживая стабильность общего дивидендного дохода.

Влияние дробления акций на опционы отражается в корректировке опционных контрактов. В частности, если у вас есть опционный контракт, который изначально покрывал 100 акций, количество акций в контракте и цена исполнения корректируются соответствующим образом после дробления. Например, в случае дробления 2:1 опционный контракт станет таким, который покрывает 200 акций, а цена исполнения будет скорректирована с первоначальных 30 до 15 долларов. Такая корректировка гарантирует, что общая стоимость опциона останется одинаковой до и после дробления, даже если цена за акцию и количество акций в контракте изменились.

Дробление акций может оказывать влияние на биржевые графики, что обычно проявляется в виде артефакта внезапного падения цены акций на биржевом графике. Это происходит из-за относительного снижения цены акций после дробления, и изначально высокая цена акций будет выглядеть на графике как внезапное и резкое падение. Чтобы не вводить инвесторов в заблуждение, торговые платформы обычно корректируют исторические данные.

Например, в случае дробления 2:1 платформа разделит цену акций до дробления на 2. Это скорректирует исторические данные о цене акций, чтобы графики отображали последовательные изменения цены акций, что позволит инвесторам точно анализировать долгосрочную эффективность акций.

Подводя итог, можно сказать, что дробление акций — это корпоративное действие, которое удерживает цену акций в пределах соответствующего диапазона, увеличивает ликвидность рынка и потенциально привлекает больше инвесторов. Цены акций после дробления легче покупать и продавать, и они могут не только положительно влиять на цену акций в краткосрочной перспективе, но и повышать торгуемость акций, увеличивать активность рынка и благоприятствовать долгосрочным инвестициям и торговле.

Концепция, цель и влияние дробления акций

| Концепция

|

Цель

|

Влияние

|

| Увеличиваем акции, снижаем цену.

|

Увеличить объем торговли акциями

|

Повышение ликвидности и снижение торговых барьеров.

|

| Общая рыночная капитализация не изменилась.

|

Снизьте цену акций, чтобы повысить их доступность.

|

Привлечь инвесторов и повысить активность рынка.

|

| Пропорционально скорректировать дивиденды.

|

Поддерживайте общий размер дивидендных выплат на постоянном уровне.

|

Дивиденды на акцию падают; общий доход остается прежним. |

|

Повысить рыночную привлекательность компании.

|

Скорректируйте акции и цену исполнения опциона.

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Что означает дробление акций?

Что означает дробление акций?

Влияние дробления акций

Влияние дробления акций