ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-09-23

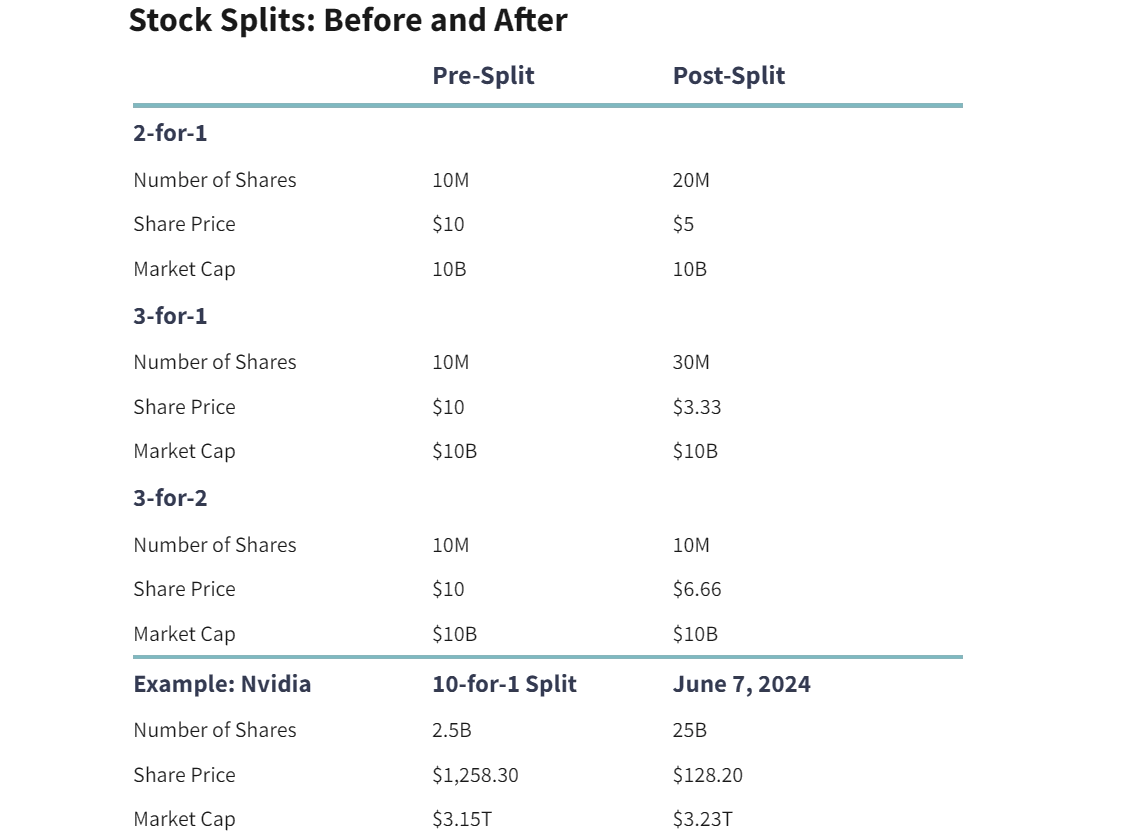

हाल के वर्षों में, कई विश्व प्रसिद्ध कंपनियों ने स्टॉक स्प्लिट को लागू करने का विकल्प चुना है। हालाँकि यह कदम सीधे तौर पर कंपनी के कुल बाजार पूंजीकरण को नहीं बदलता है, लेकिन यह कंपनी के भविष्य के विकास में विश्वास को दर्शाता है और इसका शेयर बाजार की तरलता और निवेशक भागीदारी के स्तर पर महत्वपूर्ण प्रभाव पड़ा है। आज, हम स्टॉक स्प्लिट की अवधारणा, इसके उद्देश्य और इसके विभिन्न निहितार्थों पर गहराई से चर्चा करेंगे।

स्टॉक विभाजन का क्या अर्थ है?

स्टॉक विभाजन का क्या अर्थ है?

स्टॉक स्प्लिट के नाम से भी जाना जाने वाला यह एक वित्तीय ऑपरेशन है जिसमें एक कंपनी अपने मौजूदा स्टॉक को एक निश्चित अनुपात में अधिक शेयरों में विभाजित करती है जबकि कुल बाजार पूंजीकरण को बरकरार रखती है। संक्षेप में, स्टॉक स्प्लिट $1.000 के अंकित मूल्य वाले एक बड़े बिल को $100 के अंकित मूल्य वाले दस छोटे नोटों में विभाजित करने के समान है।

इस तरह, एक कंपनी प्रति शेयर बाजार मूल्य को कम करने में सक्षम होती है, जिससे स्टॉक अधिक किफायती हो जाता है, जिससे अधिक निवेशक आकर्षित होते हैं और तरलता बढ़ती है। प्रति शेयर कम कीमत के बावजूद, शेयरधारकों द्वारा रखे गए शेयरों की कुल संख्या बढ़ जाती है, और कुल बाजार पूंजीकरण और निवेशकों की संपत्ति का मूल्य समान रहता है।

स्टॉक विभाजन में, हालांकि प्रति शेयर सममूल्य कम हो जाता है और निवेशकों द्वारा रखे गए शेयरों की संख्या बढ़ जाती है, कुल इक्विटी या कुल बाजार पूंजीकरण वही रहता है। ऐसा इसलिए है क्योंकि कुल इक्विटी कुल बाजार पूंजीकरण के बराबर होती है, यानी, प्रति शेयर सममूल्य से गुणा किए गए शेयरों की कुल संख्या, और विभाजन केवल शेयरों की संख्या और सममूल्य के बीच के अनुपात को समायोजित करता है, कंपनी के समग्र बाजार पूंजीकरण को बदले बिना।

उदाहरण के लिए, विभाजन से पहले, कंपनी के पास 1,000,000 शेयर थे, जिनका सममूल्य $10 प्रति शेयर था और कुल इक्विटी $10,000,000 थी। 1 के लिए 2 विभाजन के बाद, शेयरों की कुल संख्या बढ़कर 2,000,000 हो जाती है। प्रत्येक शेयर का सममूल्य $5 तक घट जाता है और विभाजन के बाद कुल इक्विटी $10,000,000 पर बनी रहती है। यह दर्शाता है कि कुल इक्विटी हमेशा विभाजन से पहले और बाद में एक समान रहती है।

स्टॉक विभाजन के बाद, फर्म की कुल संपत्ति और शेयरधारकों की संपत्ति अपरिवर्तित रहती है, हालांकि प्रति शेयर की कीमत कम हो जाती है। यह समायोजन मुख्य रूप से स्टॉक की व्यापारिकता और आकर्षण को बढ़ाने के लिए है। उदाहरण के लिए, टेस्ला ने जुलाई 2020 में 1:5 स्टॉक विभाजन किया। प्रत्येक शेयर को 5 शेयरों में विभाजित करके, शेयर की कीमत को उसके मूल मूल्य के 1/5 तक कम कर दिया।

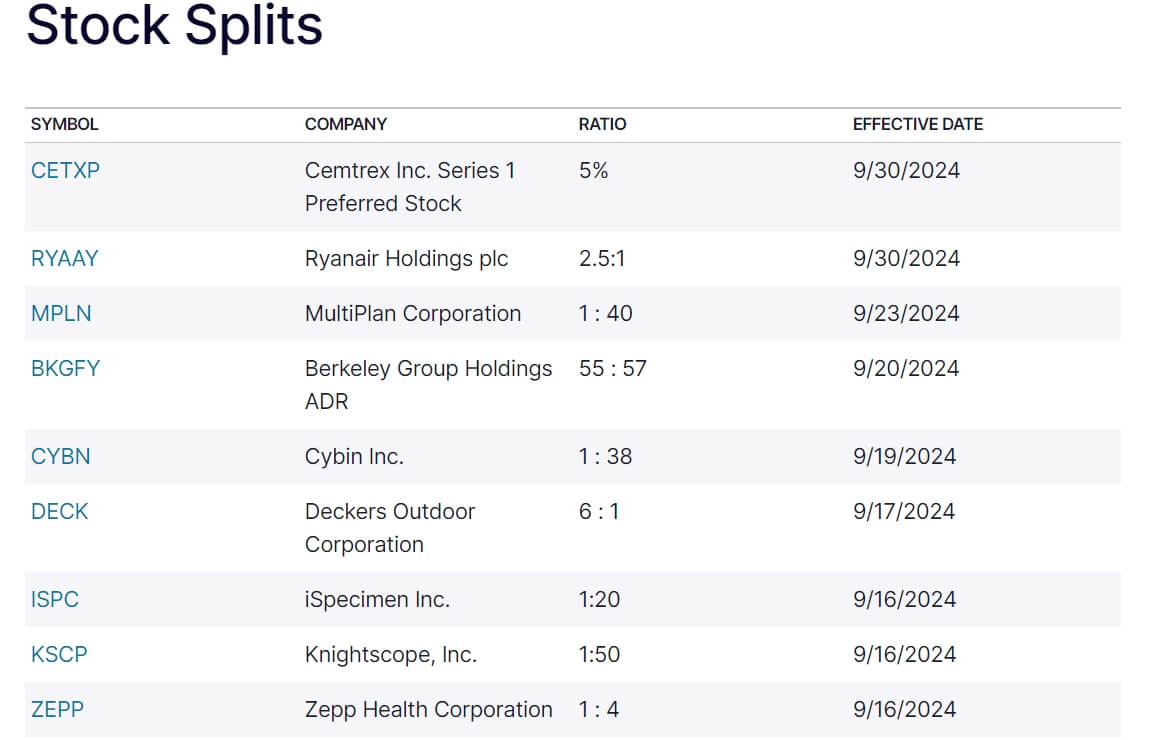

स्टॉक विभाजन आमतौर पर कुछ निश्चित अनुपातों में किया जाता है, जैसे कि 2:1. 3:1. या 4:1. जो दर्शाता है कि कोई कंपनी अपने मौजूदा स्टॉक को आनुपातिक आधार पर अधिक शेयरों में विभाजित कर रही है। विभाजन अनुपात जितना बड़ा होगा, विभाजन के बाद शेयरों की संख्या उतनी ही अधिक होगी, और प्रति शेयर की कीमत उसी के अनुसार घटेगी। हालाँकि, ये परिवर्तन निवेशक के कुल मूल्य को प्रभावित नहीं करते हैं, क्योंकि कुल बाजार पूंजीकरण समान रहता है।

2:1 विभाजन में, स्टॉक का प्रत्येक 1 शेयर 2 शेयर बन जाता है, और प्रति शेयर की कीमत उसके मूल मूल्य के 1/2 तक कम हो जाती है। इस प्रकार शेयरों की संख्या दोगुनी हो जाती है। इसी तरह, 3:1 विभाजन में, प्रत्येक 1 शेयर 3 शेयर बन जाएगा, और प्रति शेयर की कीमत उसके मूल मूल्य के 1/3 तक कम हो जाएगी। शेयरों की संख्या तीन गुनी हो जाएगी। इसके अलावा, 4:1 विभाजन के कारण प्रत्येक 1 शेयर 4 शेयर बन जाएगा और प्रति शेयर की कीमत मूल मूल्य के 1/4 तक कम हो जाएगी। शेयरों की संख्या तीन गुनी हो जाएगी।

उदाहरण के लिए, 100 शेयरों की होल्डिंग मानते हुए, अगर कंपनी 1-फॉर-2 स्टॉक स्प्लिट करती है, तो उसके पास 200 शेयर होंगे, और प्रति शेयर की कीमत $100 के प्री-स्प्लिट मूल्य से घटकर $50 हो जाएगी। इसी तरह, अगर कंपनी 1-फॉर-3 स्टॉक स्प्लिट करती है, तो 100 शेयर 300 शेयर हो जाएंगे, और प्रति शेयर की कीमत स्प्लिट से पहले $150 से घटकर $50 हो जाएगी।

स्टॉक विभाजन के बाद शेयरों की संख्या की गणना करने के लिए, विभाजन से पहले शेयरों की संख्या को विभाजन अनुपात से गुणा करें। उदाहरण के लिए, यदि आपके पास 100 शेयर हैं और आप 1 के लिए 3 विभाजन करते हैं, तो विभाजन के बाद आपके पास 300 शेयर होंगे। विभाजन के बाद प्रति शेयर की कीमत की गणना करने के लिए, विभाजन से पहले प्रति शेयर की कीमत को विभाजन अनुपात से विभाजित करें। उदाहरण के लिए, यदि विभाजन से पहले प्रति शेयर की कीमत $150 है और विभाजन अनुपात 1 के लिए 3 है, तो विभाजन के बाद प्रति शेयर की कीमत $50 होगी।

संक्षेप में, स्टॉक विभाजन मुख्य रूप से कंपनी के कुल मालिक की इक्विटी में सीधे बदलाव किए बिना शेयरों की संख्या और प्रति शेयर सममूल्य को समायोजित करके स्टॉक के बाजार प्रदर्शन को बदलता है। इस तरह के समायोजन से स्टॉक का व्यापार करना आसान हो सकता है और अधिक निवेशकों को आकर्षित किया जा सकता है, जिससे बाजार में तरलता और आकर्षण बढ़ जाता है।

स्टॉक विभाजन क्यों?

जैसा कि आप ऊपर दिए गए लेख से देख सकते हैं, स्टॉक विभाजन के पीछे मुख्य विचार यह है कि एक बड़े पिज्जा को अधिक स्लाइस में विभाजित करके, प्रत्येक स्लाइस की कीमत कम होने के बावजूद कुल कीमत वही रहती है। तो कंपनियां अपने स्टॉक को विभाजित करने का विकल्प क्यों चुनती हैं, और स्टॉक विभाजन पर भरोसा करके वे क्या हासिल करने की कोशिश कर रही हैं?

सरल शब्दों में कहें तो स्टॉक स्प्लिट का सार शेयरों की कुल संख्या और प्रति शेयर कीमत को समायोजित करके कंपनी के स्टॉक को अधिक व्यापार योग्य और किफ़ायती बनाना है। यह ऑपरेशन आमतौर पर तब किया जाता है जब किसी कंपनी के स्टॉक की कीमत अधिक होती है, क्योंकि उच्च शेयर मूल्य इसे छोटे या खुदरा निवेशकों के लिए वहनीय नहीं बना सकता है। विभाजन से शेयर की कीमत कम हो जाती है और निवेश सीमा कम हो जाती है।

उदाहरण के लिए, यदि कोई निवेशक 100 शेयर खरीदना चाहता है, तो 30,000 येन की कीमत वाले स्टॉक की कीमत 3,000,000 येन होगी, जो कि अधिकांश व्यक्तिगत निवेशकों के लिए बहुत महंगा हो सकता है। शेयर की इतनी ऊंची कीमत आम निवेशकों की भागीदारी को सीमित कर सकती है और निवेश करने की उनकी इच्छा को कम कर सकती है। विभाजन के बाद शेयर की कीमत ¥30,000 से घटकर ¥2,000 या ¥1,000 हो सकती है, जिससे अधिक निवेशक कम कीमत पर शेयर खरीद सकेंगे।

यह समायोजन न केवल स्टॉक की पहुंच में सुधार करता है बल्कि बाजार में अधिक निवेशकों को आकर्षित करता है और स्टॉक की ट्रेडिंग गतिविधि को बढ़ाता है। उदाहरण के लिए, टेस्ला ने 2020 में 1:5 स्टॉक स्प्लिट किया। इसके शेयर की कीमत $1.600 से घटकर $320 हो गई। इस कदम ने निवेश बाधा को कम कर दिया, जिससे अधिक छोटे निवेशकों को खरीद में भाग लेने की अनुमति मिली, जिससे बदले में स्टॉक की बाजार तरलता बढ़ गई।

इसके अलावा, स्टॉक स्प्लिट बाजार में अधिक निवेशकों को आकर्षित कर सकता है, जिससे कंपनी में शेयरधारकों की संख्या बढ़ जाती है और बाजार में ट्रेडिंग गतिविधि और बढ़ जाती है। उच्च तरलता वाले स्टॉक को खरीदना और बेचना आसान होता है, जो स्टॉक के बाजार मूल्यांकन को बढ़ाने में मदद करता है और कंपनी के लिए अधिक उन्नत बाजारों तक पहुँचना संभव बनाता है। कम तरलता वाले स्टॉक को डीलिस्ट किए जाने का जोखिम हो सकता है, इसलिए कंपनियाँ आमतौर पर अपने स्टॉक की तरलता और बाजार प्रदर्शन को बढ़ाने के लिए इसका उपयोग करती हैं।

जब कोई कंपनी स्टॉक स्प्लिट करती है, तो यह आमतौर पर इसलिए होता है क्योंकि शेयर की कीमत उच्च स्तर पर पहुंच गई है और स्प्लिट शेयर की कीमत को अधिक व्यापार योग्य सीमा तक कम कर देता है, जो दर्शाता है कि कंपनी अपने भविष्य की व्यावसायिक संभावनाओं के बारे में आशावादी है और उम्मीद करती है कि शेयर की कीमत में वृद्धि जारी रहेगी, जिससे बाजार का विश्वास बढ़ेगा। यह आमतौर पर तब भी होता है जब किसी कंपनी का प्रदर्शन अनुकूल होता है और उसके शेयर की कीमत बढ़ रही होती है, जो आय वृद्धि और भविष्य के विकास की सकारात्मक उम्मीदों को दर्शाता है, जिससे बाजार की भावना और निवेश का विश्वास और भी बढ़ जाता है।

जबकि एक उच्च शेयर मूल्य आम तौर पर अच्छे कंपनी प्रदर्शन को दर्शाता है, एक उच्च शेयर मूल्य व्यापार में लचीलापन, जैसे उच्च अस्थिरता या कम व्यापार आवृत्ति को जन्म दे सकता है। स्टॉक विभाजन मूल्य अस्थिरता को कम करता है, बाजार की गतिविधियों को स्थिर करता है, और शेयर की कीमतों को कम करके और उन्हें अधिक व्यापार योग्य बनाकर तरलता और व्यापारिक गतिविधि को बढ़ाता है।

इसके अलावा, कम शेयर मूल्य भी किसी कंपनी को नए शेयर जारी करने में मदद कर सकता है। कम शेयर मूल्य नए मुद्दों को और अधिक आकर्षक बनाते हैं, खासकर जब कंपनियों को विस्तार या रणनीतिक अधिग्रहण के लिए पूंजी जुटाने की आवश्यकता होती है। स्टॉक विभाजन के माध्यम से, कंपनियां भविष्य के विस्तार और निवेश को निधि देने के लिए अधिक प्रतिस्पर्धी कीमतों पर नए शेयर जारी करने में सक्षम होती हैं।

कुछ इंडेक्स फंड और संस्थागत निवेशक शेयरों को बाहर कर सकते हैं क्योंकि वे अधिक कीमत वाले हैं। स्टॉक स्प्लिट करने से, एक कंपनी अपने स्टॉक की कीमत को अधिक आकर्षक स्तर तक कम करने में सक्षम होती है, जिससे इस बात की संभावना बढ़ जाती है कि स्टॉक को अधिक फंड और इंडेक्स में शामिल किया जाएगा। यह समायोजन विभाजित स्टॉक की कीमत को संस्थागत निवेशकों और इंडेक्स फंड के निवेश मानदंडों के अनुरूप बनाता है और इसलिए अधिक संस्थागत निवेशकों का ध्यान और निवेश आकर्षित करता है, इस प्रकार कंपनी के निवेशक आधार और बाजार प्रभाव का विस्तार होता है।

कर्मचारी शेयर स्वामित्व योजना को लागू करने वाली कंपनियों के लिए, कम शेयर मूल्य कर्मचारियों के लिए कंपनी के शेयर प्राप्त करना आसान बना सकता है, जिससे प्रोत्साहन प्रभाव में वृद्धि होती है। कम शेयर मूल्य कर्मचारियों के लिए शेयर खरीदने की सीमा को कम करता है, जिससे वे अधिक किफायती मूल्य पर कंपनी की शेयर प्रोत्साहन योजना में भाग ले सकते हैं। यह न केवल कर्मचारी प्रेरणा और वफादारी बढ़ाने में मदद करता है, बल्कि प्रतिभाशाली व्यक्तियों के लिए कंपनी के आकर्षण को भी बढ़ाता है, जिससे दीर्घकालिक कर्मचारी प्रतिबद्धता और समग्र कॉर्पोरेट विकास को बढ़ावा मिलता है।

संक्षेप में, स्टॉक विभाजन का मुख्य उद्देश्य शेयर की कीमत कम करना, शेयरों की तरलता और सामर्थ्य बढ़ाना, बाजार में भागीदारी बढ़ाना और कंपनी के भविष्य के विकास में विश्वास व्यक्त करना है। हालाँकि विभाजन सीधे तौर पर कंपनी के मूल सिद्धांतों को प्रभावित नहीं करते हैं, लेकिन वे कभी-कभी निवेशक प्रेरणा को बढ़ाकर अप्रत्यक्ष रूप से स्टॉक की कीमत बढ़ा सकते हैं।

स्टॉक विभाजन का प्रभाव

स्टॉक विभाजन का प्रभाव

सामान्य तौर पर, वित्तीय बाज़ार आमतौर पर स्टॉक विभाजन पर सकारात्मक प्रतिक्रिया देते हैं। उदाहरण के लिए, NBD द्वारा अपने स्टॉक विभाजन की घोषणा करने के बाद, ओपनिंग बेल के दौरान एक समय पर स्टॉक की कीमत 4% बढ़ गई। यह सकारात्मक बाज़ार प्रतिक्रिया आमतौर पर निवेशकों के पूर्वानुमानित मनोविज्ञान से उत्पन्न होती है, जो आम तौर पर मानते हैं कि स्टॉक विभाजन से कंपनी की बाज़ार में तरलता और आकर्षण बढ़ेगा, जिससे स्टॉक की कीमत बढ़ेगी।

बाजार मनोविज्ञान के संदर्भ में, स्टॉक विभाजन के बाद स्टॉक की कम इकाई कीमत को कई निवेशक सस्ते स्टॉक के रूप में देख सकते हैं, जिससे खरीदने की अधिक इच्छा पैदा होती है, जो बदले में ट्रेडिंग वॉल्यूम को बढ़ाता है। विशेष रूप से कुछ बाजारों में, निवेशक स्टॉक की कीमतों से मनोवैज्ञानिक रूप से प्रभावित होते हैं और कम शेयर कीमतों को अधिक आकर्षक मानते हैं, जिससे स्पन-ऑफ शेयरों को व्यापक रूप से खरीदे जाने की संभावना अधिक होती है।

तरलता के मामले में, स्टॉक विभाजन के बाद, अधिक निवेशक कम कीमत पर ट्रेडिंग में भाग लेने में सक्षम होते हैं, जिससे स्टॉक की तरलता बढ़ जाती है। अध्ययनों से पता चला है कि विभाजित स्टॉक की ट्रेडिंग मात्रा आमतौर पर अधिक सक्रिय हो जाती है और बाजार में समग्र भागीदारी बढ़ जाती है, जिससे कंपनी के स्टॉक को बाजार में अच्छी तरह से तरल बने रहने में मदद मिलती है।

निवेशकों के लिए, स्टॉक विभाजन का प्रभाव भी महत्वपूर्ण हो सकता है। सबसे पहले, दीर्घकालिक निवेशकों के लिए, स्टॉक विभाजन अधिक किफायती निवेश अवसर प्रदान करता है। विभाजन के बाद कम शेयर मूल्य निवेशकों को कम पैसे के साथ निवेश करने की अनुमति देता है, विशेष रूप से निश्चित निवेश रणनीतियों के लिए, और अधिक आवृत्ति के साथ शेयर खरीदने की अनुमति देता है, जिससे समय के साथ अधिक शेयर जमा होते हैं और निवेश रिटर्न बढ़ाने में मदद मिलती है।

दूसरा, यह आमतौर पर ट्रेडिंग में भाग लेने के लिए अधिक निवेशकों को आकर्षित करता है, जो बदले में बाजार की गतिविधि और ट्रेडिंग वॉल्यूम को बढ़ाता है। विभाजन के बाद कम शेयर की कीमत स्टॉक को अधिक निवेशकों के लिए वहनीय बनाती है, जो बदले में अधिक खरीद और बिक्री लेनदेन को ट्रिगर करती है और बाजार में समग्र ट्रेडिंग गतिविधि को बढ़ावा देती है।

और हालांकि स्टॉक विभाजन से स्टॉक के आंतरिक मूल्य में कोई बदलाव नहीं आता, लेकिन बाजार में अधिक ट्रेडिंग और निवेशकों की भागीदारी से स्टॉक की कीमत में अस्थिरता बढ़ सकती है। यह बढ़ी हुई अस्थिरता अल्पकालिक बाजार अस्थिरता ला सकती है और निवेशकों की अल्पकालिक रणनीतियों और बाजार की भावना पर असर डाल सकती है।

विशेष रूप से, शॉर्ट-सेलिंग निवेशकों के लिए, स्टॉक स्प्लिट के बाद कम शेयर कीमत का मतलब प्रति शेयर कम कीमत है, लेकिन स्टॉक को शॉर्ट करने के लिए उधार लेने की आवश्यकता वाले शेयरों की संख्या में इसी तरह की वृद्धि होती है। ऐसा इसलिए है क्योंकि शॉर्ट सेलर को उधार लेने के लिए आवश्यक शेयरों की संख्या स्प्लिट में कुल शेयरों की संख्या पर आधारित होती है।

हालांकि स्टॉक की कीमत कम होती है, लेकिन स्पिन-ऑफ शॉर्टिंग की लागत संरचना को नहीं बदलता है, इसलिए शॉर्टिंग निवेशक की लागत स्टॉक विभाजन से नहीं सुधरती है। शॉर्टिंग निवेशक विभाजन से लाभ नहीं उठा सकता क्योंकि उधार लिए गए शेयरों का कुल मूल्य वही रहता है; विभाजन केवल प्रति शेयर मूल्य और वॉल्यूम अनुपात को समायोजित करता है।

स्टॉक विभाजन से कंपनी के लाभांश रिटर्न में कोई बदलाव नहीं आएगा, लेकिन प्रति शेयर प्राप्त लाभांश को विभाजन के अनुपात में समायोजित किया जाएगा। उदाहरण के लिए, यदि कोई कंपनी विभाजन से पहले $1 प्रति शेयर लाभांश का भुगतान करती है, तो 2-के-1 विभाजन के बाद प्रति शेयर लाभांश को $0.50 और 3-के-1 विभाजन के बाद $0.33 पर समायोजित किया जाएगा। प्रति शेयर लाभांश की राशि में कमी के बावजूद, निवेशक द्वारा रखे गए शेयरों की संख्या बढ़ जाती है, इस प्रकार कुल लाभांश आय की स्थिरता बनी रहती है।

विकल्पों पर स्टॉक विभाजन का प्रभाव विकल्प अनुबंधों के समायोजन में परिलक्षित होता है। विशेष रूप से, यदि आप एक विकल्प अनुबंध रखते हैं जो मूल रूप से स्टॉक के 100 शेयरों को कवर करता है, तो अनुबंध में शेयरों की संख्या और स्ट्राइक मूल्य विभाजन के बाद तदनुसार समायोजित किए जाते हैं। उदाहरण के लिए, 2:1 विभाजन के मामले में, विकल्प अनुबंध 200 शेयरों को कवर करने वाला बन जाएगा, जबकि स्ट्राइक मूल्य को मूल $30 से $15 पर समायोजित किया जाएगा। ऐसा समायोजन सुनिश्चित करता है कि विकल्प का कुल मूल्य विभाजन से पहले और बाद में समान रहता है, भले ही प्रति शेयर मूल्य और अनुबंध में शेयरों की संख्या बदल गई हो।

स्टॉक स्प्लिट का स्टॉक चार्ट पर प्रभाव पड़ सकता है, जो आमतौर पर स्टॉक चार्ट पर शेयर की कीमत में अचानक गिरावट के रूप में प्रकट होता है। ऐसा इसलिए होता है क्योंकि स्प्लिट के बाद शेयर की कीमत में सापेक्ष कमी आती है, और मूल रूप से उच्च शेयर की कीमत चार्ट पर अचानक और तेज गिरावट की तरह दिखाई देगी। निवेशकों को गुमराह करने से बचने के लिए, ट्रेडिंग प्लेटफ़ॉर्म आमतौर पर ऐतिहासिक डेटा को समायोजित करते हैं।

उदाहरण के लिए, 2:1 विभाजन के मामले में, प्लेटफ़ॉर्म विभाजन-पूर्व शेयर मूल्य को 2 से विभाजित करेगा। यह ऐतिहासिक शेयर मूल्य डेटा को समायोजित करता है ताकि यह सुनिश्चित हो सके कि चार्ट लगातार शेयर मूल्य आंदोलनों को दिखाते हैं, जिससे निवेशकों को स्टॉक के दीर्घकालिक प्रदर्शन का सटीक विश्लेषण करने में मदद मिलती है।

संक्षेप में, स्टॉक स्प्लिट एक कॉर्पोरेट कार्रवाई है जो स्टॉक की कीमत को उचित सीमा के भीतर रखती है, बाजार में तरलता बढ़ाती है, और संभावित रूप से अधिक निवेशकों को आकर्षित करती है। स्प्लिट स्टॉक की कीमतें खरीदना और बेचना आसान है और इससे न केवल अल्पावधि में स्टॉक की कीमत पर सकारात्मक प्रभाव पड़ सकता है, बल्कि स्टॉक की व्यापारिकता भी बढ़ सकती है, बाजार की गतिविधि बढ़ सकती है, और दीर्घकालिक निवेशक होल्डिंग्स और ट्रेडिंग का पक्ष ले सकता है।

| अवधारणा | उद्देश्य | प्रभाव |

| शेयर बढ़ाओ, कीमत घटाओ। | शेयरों की ट्रेडिंग मात्रा में वृद्धि | तरलता में वृद्धि और व्यापार बाधाओं में कमी। |

| कुल बाजार पूंजीकरण में कोई परिवर्तन नहीं। | सामर्थ्य बढ़ाने के लिए शेयर की कीमत कम करें। | निवेशकों को आकर्षित करें और बाजार गतिविधि को बढ़ावा दें। |

| लाभांश को आनुपातिक रूप से समायोजित करें। | कुल लाभांश भुगतान स्थिर रखें। | प्रति शेयर लाभांश में गिरावट; कुल आय स्थिर। |

| कंपनी का बाजार आकर्षण बढ़ाना। | विकल्प में शेयर और स्ट्राइक मूल्य समायोजित करें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।